Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 26 августа 2011 г.

Содержание журнала № 17 за 2011 г.Трудности освобождения от НДС при гарантийном ремонте

Большинство производственных и торговых организаций предоставляют покупателям гарантию на продаваемые товары. Учет расходов на гарантийный ремонт для целей налогообложения прибыли проблем не вызывает. Их можно учесть как прочие расходы, связанные с производством и реализациейподп. 9 п. 1 ст. 264 НК РФ. Что касается НДС, то гарантийный ремонт и обслуживание, оказываемые в период гарантийного срока эксплуатации товаров без взимания дополнительной платы, НДС не облагаютсяподп. 13 п. 2 ст. 149 НК РФ. Но применение освобождения от НДС связано со сложностями и спорами с налоговиками. Поэтому рассмотрим подробнее, кто и как может его применять.

Кто имеет право на освобождение

Проблем с применением освобождения не будет, если вы:

- <или>производитель товаров;

- <или>продавец, который сам устанавливает гарантийный срок, если изготовитель этого не сделал, или берет на себя гарантийные обязательства по окончании гарантийного срока производителя;

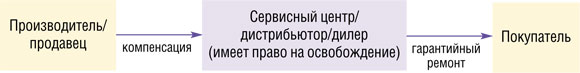

- <или>организация, которая непосредственно выполняет гарантийный ремонт (сервисные центры и мастерские), или продавец (дистрибьютор, дилер), который сам ремонтирует товары в период гарантии производителя по договору с нимПисьма Минфина России от 31.03.2011 № 03-11-06/3/40, от 29.07.2010 № 03-07-07/53, от 12.05.2008 № 03-07-07/53; Письмо УФНС России по г. Москве от 17.03.2009 № 16-15/023683. При этом для потребителя ремонт бесплатный, а расходы компенсирует производитель или продавец.

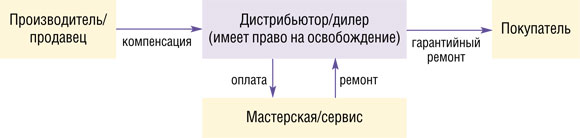

Причем если вы уполномочены проводить гарантийный ремонт и получаете за это компенсацию, но выполняете ремонт силами третьих лиц, то вы все равно вправе применять освобождение. Такой вывод следует из разъяснений налоговиковПисьмо УФНС России по г. Москве от 18.06.2009 № 16-15/61634, и суд с этим согласенПостановления ФАС ПО от 20.01.2011 № А55-9351/2010, от 29.06.2010 № А55-35014/2009.

Сложности могут возникнуть, если вы уполномочены проводить гарантийный ремонт, но передаете эту обязанность третьему лицу, которое в дальнейшем принимает претензии от покупателей и организует ремонт. Вы же просто получаете компенсацию от производителя и перечисляете ее организации, выполняющей ремонт. Суд может посчитать, что в такой ситуации вы являетесь по сути посредником и не имеете права на освобождениеп. 7 ст. 149 НК РФ; Постановление ФАС МО от 17.05.2010 № КА-А40/4585-10.

В каком размере стоимость гарантийного ремонта не облагается НДС

Если вы непосредственно выполняете гарантийный ремонт и получаете за это компенсацию, то, как правило, вознаграждение уже включено в стоимость гарантийного ремонта, и все полученное возмещение вы не облагаете НДС.

Если же вы получаете за гарантийный ремонт компенсацию, а потом за счет нее покрываете расходы организации, непосредственно проводящей ремонт, то право на освобождение вы имеете только в пределах возмещения стоимости ремонта, а также стоимости запасных частей. Суммы вознаграждения и иные суммы, поступившие сверх этой стоимости, подлежат налогообложению НДСПисьмо Минфина России от 29.07.2010 № 03-07-07/53; Письма УФНС России по г. Москве от 18.06.2009 № 16-15/61634, от 17.03.2009 № 16-15/023683.

И хотя были случаи, когда удавалось оспорить это в судеПостановление ФАС МО от 10.12.2007 № КА-А40/12621-07, такой вывод основан на законе. Ведь вознаграждение в такой ситуации является платой не за гарантийный ремонт, а за организацию его проведения.

Документальное подтверждение гарантийных услуг

Для подтверждения права на освобождение нужны следующие документы:

- <если>вы сами ремонтируете товар — гарантийный талон (договор купли-продажи, техническая документация), сервисная книжка клиента, акт сдачи-приемки работ с подписью владельца неисправного товара и т. п. То есть если по имеющимся у вас документам можно определить, что ремонт проводился именно в период гарантии, то в случае претензий со стороны налоговиков суд, скорее всего, встанет на вашу сторонуПостановления ФАС МО от 21.04.2011 № КА-А40/2964-11; Девятого ААС от 26.02.2008 № 09АП-1135/2008-АК;

- <если>вы организуете ремонт — договор, предусматривающий обязанность проведения гарантийного ремонта, счета-фактуры и акты выполненных работ от сервисных центров, а также документальное подтверждение того, что ремонт является именно гарантийным (например, копии гарантийных талонов)Постановления ФАС СЗО от 29.05.2008 № А56-14318/2007; ФАС ЦО от 01.07.2010 № А09-9713/2009. В одном из судебных споров организация доказала, что ремонт является именно гарантийным, изложив схему электронного документооборота с дилером.

Входной НДС по товарам, работам и услугам, используемым для гарантийного ремонта

Если кроме гарантийного ремонта вы ведете деятельность, облагаемую НДС, вам придется вести раздельный учетп. 4 ст. 149 НК РФ. И только в том случае, если затраты на гарантийный ремонт не превысят 5% от всех совокупных расходов, вы сможете принять к вычету также и НДС по товарам, работам и услугам, использованным для гарантийного ремонта, и в первую очередь — по приобретенным для этого запасным частямабз. 9 п. 4 ст. 170 НК РФ; Постановление ФАС МО от 15.06.2011 № КА-А40/5531-11. В противном случае входной налог должен быть учтен в их стоимостиподп. 1 п. 2 ст. 170 НК РФ; Письма Минфина России от 02.11.2010 № 03-07-07/72, от 13.04.2009 № 03-03-06/1/236.

Одна организация пыталась отстоять свое право на вычет, основываясь на том, что стоимость работ по ремонту товаров в течение гарантийного срока заложена в их цену, а значит, если при реализации товара был начислен НДС, то он был начислен и на стоимость гарантийного ремонта. Но суд такой аргумент не принял, указав, что на момент изготовления и поставки продукции у организации нет данных для того, чтобы достоверно определить величину будущих расходов по гарантийному ремонту, и поэтому она не может включить их в себестоимость продукцииПостановление ФАС ПО от 02.02.2011 № А72-3048/2010.

Часто сложно сразу определить, для каких целей будет использована запчасть — для гарантийного ремонта или для деятельности, облагаемой НДС. В такой ситуации входной налог можно принять к вычету в полной сумме, а когда запасная часть будет передана для проведения гарантийного ремонта, НДС нужно будет восстановить. И при расчете налога на прибыль включить восстановленный НДС в состав прочих расходовп. 3 ст. 170 НК РФ.

***

Некоторые суды считают, что если организация, на которую вы возложили обязанности по проведению гарантийного ремонта и которой вы возмещаете связанные с этим расходы, выставит вам счет-фактуру с НДС, то вы имеете право принять его к вычетуПостановления ФАС УО от 29.03.2011 № Ф09-587/11-С2; ФАС СЗО от 30.05.2011 № А56-32645/2010, от 26.06.2009 № А56-14177/2007. Но это неправильно, ведь гарантийный ремонт не облагается НДС, ваш контрагент имеет право на освобождение, а значит, вы на вычет права не имеете. Поэтому требуйте переделать счет-фактуру или же включайте входной налог в стоимость гарантийного ремонта.