Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 сентября 2013 г.

Содержание журнала № 19 за 2013 г.Фокус-покус: возврат займа превратился в поставку товара

Налоговые и бухгалтерские последствия новации

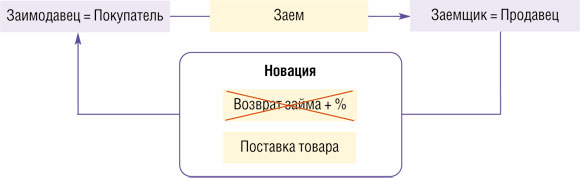

Мы уже не раз писали о замене обязательств (новации). Например, о том, как обязательство по оплате поставленных товаров новировать в обязательство по возврату займа. В этой статье мы предлагаем разобраться со следующей ситуацией: заемщик вместо того, чтобы вернуть заем, поставляет заимодавцу товар.

После подписания соглашения о новации прекращаются все обязательства по договору займ

Стоимость передаваемого товара в соглашении прописывать не обязательно. Главное — указать его наименование и количество, в противном случае соглашение о новации будет считаться незаключенны

Схематично новация выглядит следующим образом.

Налоговый и бухгалтерский учет при новации

| Учет у заимодавца-покупателя | Учет у заемщика-продавца |

| Налог на прибыль (метод начисления) | |

| 1. Товары принимаются к учету в размере обязательства, которое прекратилось новацией. 2. Покупную стоимость этих товаров можно будет учесть в расхода До подписания соглашения о новации сумму процентов, начисленных на конец каждого месяца и на дату подписания соглашения о новации, заимодавец включает в состав внереализационных доходо После подписания соглашения о новации не возникает «прибыльных» обязательств по договору займа, так как перечисление займа и получение возвращаемых денег не признаются доходом/расходо | 1. На дату передачи товаров возникает доход в размере погашаемого новацией обязательств 2. Доход можно уменьшить на покупную стоимость передаваемых товаро Проценты, начисленные на конец каждого месяца и на дату подписания соглашения о новации, заемщик включает в состав внереализационных расходов в пределах норматив После подписания соглашения у бывшего заемщика не возникает «прибыльных» обязательств, связанных с договором займа, так как ни получение займа, ни его погашение не признаются доходом/расходо |

| НДС | |

| 1. Перечисленные по договору займа деньги после новирования обязательства становятся авансом под предстоящую поставку. Но даже при наличии авансового счета-фактуры от бывшего заемщика принять НДС с аванса к вычету нельзя, так как фактически нет платежки на перечисление аванса (с соответствующим назначением платежа) и договора поставки, предусматривающего предоплат 2. Когда поставленный товар будет принят к учету, а также будет «отгрузочный» счет-фактура от продавца, входной НДС можно принять к вычет После подписания соглашения о новации у бывшего заимодавца не возникает НДС-обязательств по договору займа, так как заем НДС не облагаетс | 1. После подписания соглашения о новации нужно начислить НДС и в течение 5 дней выставить покупателю (бывшему заимодавцу) авансовый счет-фактур 2. Отгрузив товар, нужно со стоимости товара начислить НДС, выставить в течение 5 дней «отгрузочный» счет-фактуру, а начисленный ранее авансовый НДС принять к вычет После подписания соглашения о новации у бывшего заемщика не возникает обязательств по НДС, связанных с договором займа. Ведь заем НДС не облагаетс |

| Налог при УСНО | |

| 1. Полученные товары считаются оплаченными на дату подписания соглашения о новации, а принять их к учету нужно в размере обязательства, которое прекратилось новацией. 2. Стоимость товаров впоследствии можно будет учесть в расхода Набежавшие проценты для налоговых целей включаются в состав доходов на дату подписания соглашения о новаци Передача/возврат займа не является доходом/расходом при исчислении налога при УСНО, поэтому при подписании соглашения о новации никаких налоговых обязательств не возникае | 1. Для расчета налога при УСНО доход от реализации товаров признается на дату подписания соглашения о новаци 2. Покупную стоимость реализованных товаров можно признать в расходах, если эти товары оплачен Проценты, которые «накапали» до подписания соглашения, для налоговых целей включаются в пределах норматива в состав расходов на дату подписания соглашени Передача/возврат займа не является доходом/расходом для налоговых целей, значит, при подписании соглашения налоговых обязательств не возникае |

Пример. Бухгалтерский учет новации

/ условие / ООО «Яблоня» выдало ООО «Крыжовник» заем в размере 115 000 руб. Сторонами было принято решение о новировании обязательства по возврату займа и уплате процентов в обязательство по поставке товаров. На тот момент сумма начисленных процентов составила 3000 руб. ООО «Крыжовник» после подписания соглашения о новации поставило в адрес ООО «Яблоня» товар общей стоимостью 118 000 руб., в том числе НДС 18 000 руб. (себестоимость товаров 90 000 руб.).

/ решение / Бухгалтерские проводки у покупателя (ранее заимодавца).

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату перечисления денег по договору займа | |||

| Перечислен заем | 58 «Финансовые вложения», субсчет «Предоставленные займы» | 51 «Расчетные счета» | 115 000 |

| На дату подписания соглашения о новации | |||

| Начисленные проценты включены в состав внереализационных доходов | 76 «Расчеты с разными дебиторами и кредиторами» | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» | 3 000 |

Отражено новирование:

| 60 «Расчеты с поставщиками и подрядчиками» | 58 «Финансовые вложения», субсчет «Предоставленные займы» | 115 000 |

| 60 «Расчеты с поставщиками и подрядчиками» | 76 «Расчеты с разными дебиторами и кредиторами» | 3 000 |

| На дату поставки товаров | |||

| Поступившие товары приняты к учету | 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» | 100 000 |

| Отражен входной НДС по поставленным товарам (100 000 руб. х 18%) | 19 «НДС по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» | 18 000 |

| НДС по приобретенным товарам принят к вычету | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19 «НДС по приобретенным ценностям» | 18 000 |

Бухгалтерские проводки у продавца (ранее заемщика).

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату получения денег по договору займа | |||

| Получен заем | 51 «Расчетные счета» | 66 «Расчеты по краткосрочным кредитам и займам» | 115 000 |

| Если был предоставлен долгосрочный заем, то делаете проводку дебет счета 51 «Расчетные счета» – кредит счета 67 «Расчеты по долгосрочным кредитам и займам» | |||

| На дату подписания соглашения о новации | |||

| Начислены проценты по займу | 91 «Прочие доходы и расходы», субсчет «Расходы» | 66, субсчет «Проценты по займам» | 3 000 |

| Отражено новирование обязательства (15 000 руб. (заем) + 3000 руб. (проценты)) | 66 «Расчеты по краткосрочным кредитам и займам» | 62 «Расчеты с покупателями и заказчиками» | 118 000 |

| Начислен НДС с аванса (118 000 руб. х | 62 «Расчеты с покупателями и заказчиками» | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 18 000 |

| На дату поставки товаров | |||

| Отражена выручка от реализации товаров | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи», субсчет «Выручка» | 118 000 |

| Списана себестоимость реализованных товаров | 90, субсчет «Себестоимость продаж» | 41 «Товары» | 90 000 |

| Начислен НДС | 90, субсчет «НДС» | 68, субсчет «НДС» | 18 000 |

| Принят к вычету НДС, начисленный с аванса | 68, субсчет «НДС» | 62 «Расчеты с покупателями и заказчиками» | 18 000 |

***

В одном из ближайших номеров читайте о том, как погасить задолженность по договору займа путем предоставления отступного.