Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 мая 2017 г.

Содержание журнала № 10 за 2017 г.Налог на прибыль при открытии ОП: отчетность и уплата

Порядок уплаты налога на прибыль при наличии ОП

При открытии «обособки» авансовые платежи и налог на прибыль в федеральный бюджет вам нужно уплачивать как и раньше — по месту нахождения головного офиса (ГП) исходя из прибыли (налоговой базы), рассчитанной в целом по организации, и «федеральной» ставки налога — 3%п. 1 ст. 288, п. 1 ст. 284 НК РФ. При этом в платежке указываются ИНН и КПП самой организации, а также код ОКТМО того муниципального образования, в котором она состоит на учете.

А вот в региональный бюджет по общему правилу авансовые платежи и налог нужно уплачивать по месту нахождения как головного офиса, так и каждого ОП исходя из соответствующей доли прибылип. 2 ст. 288 НК РФ. В таком порядке «прибыльные» платежи нужно перечислять в бюджет начиная с отчетного (налогового) периода, следующего за периодом, в котором ОП было созданоп. 2 ст. 288 НК РФ.

Однако в зависимости от того, где открывается новое подразделение, при уплате «региональных» платежей могут возникнуть некоторые особенности.

Ситуация 1. «Обособка» и сама организация находятся в разных субъектах РФ

В таком случае вам как раз придется по итогам каждого отчетного (налогового) периода распределять полученную прибыль между «обособкой» и головным офисом. Поэтому действовать вам нужно так.

Шаг 1. Выберите на свое усмотрение, какой из двух показателей вы будете использовать для расчета доли прибыли, приходящейся на ОП:

•или среднесписочную численность работников;

•или расходы на оплату труда.

Конечно, чем выше будет доля прибыли, приходящаяся на то или иное подразделение, тем больше «прибыльных» платежей будет уплачено в бюджет того региона, где оно расположено. А если в регионе, где находится подразделение, установлена пониженная ставка налога на прибыль, то при выборе «правильного» показателя можно немного сэкономить.

Вне зависимости от того, какому именно показателю вы отдадите предпочтение, свой выбор нужно закрепить в налоговой учетной политике. Но нужно помнить, что в течение года этот показатель менять нельзяп. 2 ст. 288 НК РФ.

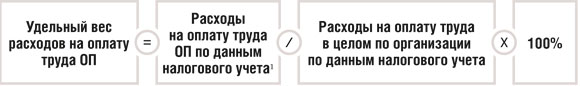

Шаг 2. Определите удельный вес выбранного показателя за отчетный (налоговый) период так:

Заметим также, что в НК РФ не предусмотрен порядок расчета среднесписочной численности работников, поэтому для этих целей вам нужно воспользоваться порядком, установленным Росстатомп. 1 ст. 11 НК РФ; Письмо Минфина от 20.11.2013 № 03-03-06/1/49980.

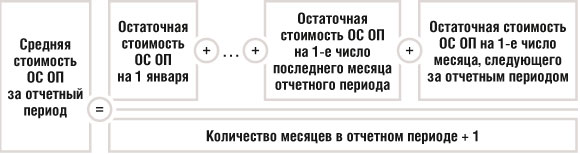

Шаг 3. Определите удельный вес остаточной стоимости амортизируемых основных средств ОП за отчетный (налоговый) период так:

Показатель удельного веса амортизируемого имущества рассчитывается только в отношении амортизируемых ОС, а вот капитальные вложения в арендованные объекты ОС, нематериальные активы в этом расчете не участвуютПисьма Минфина от 23.05.2014 № 03-03-рз/24791, от 11.02.2013 № 03-03-06/2/3364. При этом для расчета берется стоимость ОС, которые фактически используются ОП вне зависимости от того, на чьем балансе (ГП или ОП) они учитываютсяПисьмо Минфина от 23.01.2017 № 03-03-06/1/3007.

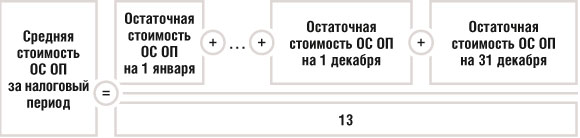

Для расчета средней стоимости ОС применяется тот же метод, который предусмотрен для налога на имуществоп. 4 ст. 376 НК РФ; Письмо Минфина от 10.04.2013 № 03-03-06/1/11824. То есть используются формулы:

Аналогично рассчитывается средняя стоимость ОС в целом по организации.

Если ваше ОП создано в течение года, то формулы для исчисления средней стоимости ОС применяются те же, только остаточная стоимость ОС на 1-е число месяца, в котором «обособки» еще не было, а также месяца создания ОП принимается равной нулюПисьмо Минфина от 06.07.2005 № 03-03-02/16.

Кстати, остаточная стоимость ОС определяется по данным налогового учетап. 2 ст. 288, п. 1 ст. 257 НК РФ. Исключением является случай, когда ОС амортизируются нелинейным методом, тогда их остаточную стоимость вы можете исчислить по данным либо налогового, либо бухгалтерского учетап. 2 ст. 288 НК РФ; Письмо Минфина от 25.09.2009 № 03-03-06/2/181.

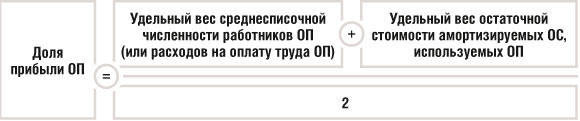

Шаг 4. Рассчитайте долю прибыли, приходящуюся на ОП (ГП) за отчетный (налоговый) периодп. 2 ст. 288 НК РФ:

Шаг 5. Определите налоговую базу ОП (ГП) исходя из налоговой базы, рассчитанной в целом по организации, и соответствующей доли ОП (ГП). Умножив исчисленную таким образом налоговую базу на «региональную» ставку налога на прибыль, вы получите сумму налога (авансового платежа), подлежащую уплате в региональный бюджет по месту нахождения ОП (ГП).

Если ОП было создано, например, в июле, то в расчете средней стоимости ОС «обособки» за год в знаменателе все равно будет «13», несмотря на то что за первые 7 месяцев года остаточная стоимость равна нулю

Перечислять налог (авансовые платежи) в региональный бюджет по месту нахождения «обособки» может либо сама организация, либо ОП (если имеет расчетный счет)абз. 2 ст. 19 НК РФ. При этом независимо от того, кто именно уплачивает налог, в платежке нужно указать, в частности, ИНН организации, КПП «обособки» и код ОКТМО того района (города), в котором зарегистрировано ОППисьмо ФНС от 30.05.2007 № ММ-8-02/465@ (п. 3). Для уплаты налога за головной офис, конечно же, делается отдельная платежка с реквизитами ГП.

Шаг 6. Представьте декларацию по налогу на прибыль в инспекции по месту нахождения как головного офиса, так и «обособки»п. 1 ст. 289 НК РФ. В «головную» налоговую сдается декларация, которая составляется в целом по организации. При этом в ее состав нужно включить приложения № 5, заполненныеп. 5 ст. 289 НК РФ; пп. 1.4, 10.1 Порядка заполнения декларации, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@:

•по каждому ОП;

•по организации в целом без учета ОП.

А в инспекцию по месту учета ОП представляется декларация в сокращенном виде. Она должна содержать титульный лист, приложение № 5 к листу 02 по этой «обособке», подразделы 1.1 и 1.2 раздела 1п. 1.4 Порядка заполнения декларации, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@.

Ситуация 2. ОП и ГП располагаются в одном регионе, но на территориях, подведомственных разным налоговым инспекциям

В этом случае в региональный бюджет вы можете платить налог на прибыль (авансовые платежи) только по месту нахождения головного офиса (так сказать, централизованно)Письма Минфина от 18.02.2016 № 03-03-06/1/9188, от 09.07.2012 № 03-03-06/1/333. То есть вам не придется распределять прибыль между ОП и ГП. Это значит, что вся сумма налога в бюджет субъекта РФ перечисляется одной платежкой, а декларация, заполненная в целом по организации (без приложений № 5 к листу 02), представляется только в «головную» инспекциюПисьма Минфина от 18.02.2016 № 03-03-06/1/9188; ФНС от 11.04.2011 № КЕ-4-3/5651@.

Внимание

Если вы сообщите налоговикам о применении централизованного способа уплаты налога на прибыль в региональный бюджет с нарушением 10-дневного срока, то за каждое несвоевременно представленное уведомление может быть наложен штрафп. 1 ст. 126 НК РФ; ч. 1 ст. 15.6 КоАП РФ:

•на организацию — 200 руб.;

•на руководителя — от 300 до 500 руб.

Если вы будете платить налог за ОП через ГП, вам нужно:

•зафиксировать это в налоговой учетной политикеПисьмо Минфина от 09.07.2012 № 03-03-06/1/333;

•уведомить об этом налоговиков в течение 10 рабочих дней после окончания отчетного периода, в котором создана эта «обособка»п. 2 ст. 288 НК РФ. Для этого направьте уведомление № 1 в инспекцию по месту учета ГП, уведомление № 2 — в инспекцию по месту учета ОПприложение № 3 к Письму ФНС от 30.12.2008 № ШС-6-3/986.

Если вы решите не переходить на централизованный способ уплаты налога на прибыль, то никакого уведомления подавать в налоговую не надо. Но тогда вам придется платить «региональный» налог в обычном порядке, то есть по месту нахождения головного офиса и «обособки» (как в ситуации 1).

Ситуация 3. ОП и ГП состоят на учете в одной инспекции

Понятно, что в такой ситуации «региональный» налог на прибыль платится в один и тот же бюджет, но вам все равно придется руководствоваться общим порядком, ведь никаких исключений для этого случая НК РФ не делает. То есть вам нужно:

•или направить в свою ИФНС уведомления № 1 и № 2приложение № 3 к Письму ФНС от 30.12.2008 № ШС-6-3/986 и перейти на централизованную уплату налога — через ГП (как в ситуации 2);

•или сдавать две декларации по налогу на прибыль (одну — за ГП, вторую — за «обособку») и уплачивать налог (авансовые платежи) двумя платежками (если у ГП и ОП будут разные коды ОКТМО).

Ситуация 4. «Обособка» открывается в том же регионе, где уже есть ОП

В таком случае у вас есть возможность из нескольких подразделений выбрать одно — ответственное. И через него уплачивать налог на прибыль в региональный бюджет за все «обособки», находящиеся в том же регионеп. 2 ст. 288 НК РФ. Для этого вам нужно:

•отразить факт перехода на уплату налога через ответственное ОП в налоговой учетной политикеПисьмо Минфина от 09.07.2012 № 03-03-06/1/333;

•направить в течение 10 рабочих дней после окончания отчетного периода, в котором создано новое ОПп. 2 ст. 288 НК РФ; приложение № 3 к Письму ФНС от 30.12.2008 № ШС-6-3/986:

—уведомление № 1 в инспекцию по месту учета ответственного ОП;

—копию уведомления № 1 в инспекцию по месту учета ГП;

—уведомление № 2 в инспекцию по месту учета ОП, через которое вы не будете платить налог.

Если вы не уложитесь в этот срок, то сможете перейти на централизованную уплату налога только с 1 января следующего года, уведомив об этом налоговиков до 31 декабря текущего годап. 2 ст. 288 НК РФ.

При переходе на уплату «регионального» налога через ответственное ОП вам нужно:

•рассчитывать долю прибыли не отдельно по каждой «обособке», а в совокупности по всем ОП, расположенным в одном субъекте РФ (используя формулы, приведенные в ситуации 1);

•перечислять налог (авансовые платежи) в региональный бюджет за все «обособки» одной платежкой, в которой указывать код ОКТМО и КПП ответственного ОП;

•представлять декларацию, состоящую из титульного листа, подразделов 1.1 и 1.2 раздела 1, приложения № 5 к листу 02, по месту нахождения ответственного ОППисьмо ФНС от 01.10.2015 № ГД-4-3/17164@. При этом в ней отражаются суммарные данные по всем ОП, находящимся в одном регионе. Декларация по месту учета ГП представляется в том же составе, как и в ситуации 1, только приложение № 5 к листу 02 заполняется не по каждому ОП из одного региона, а по их группе.

* * *

А вот с уплатой НДС при открытии ОП никаких особенностей не возникнет. Всю сумму НДС, в том числе по операциям «обособок», платит сама организация, она же сдает единую декларациюст. 143 НК РФ. При этом ОП должно выписывать счета-фактуры на реализацию от имени организации, указывая в строке 2б «ИНН/КПП продавца» — КПП «обособки», в строке 3 «Грузоотправитель и его адрес» — наименование и почтовый адрес ОППисьма Минфина от 03.06.2014 № 03-07-15/26524; ФНС от 08.07.2014 № ГД-4-3/13250@.