НДФЛ с материальной выгоды по займу

Рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца. Например, заем выдан 15 января, а возвращен 23 марта. Тогда рассчитать матвыгоду придется 31 января, 28(29) февраля и 31 марта (подп. 7 п. 1 ст. 223 НК РФ).

Если заем физлицу (например, своему сотруднику) выдала организация, то именно она будет являться налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Следовательно, организация должна будет (ст. 226 НК РФ):

- ежемесячно рассчитывать доход в виде матвыгоды и НДФЛ с него;

- удерживать налог из ближайших денежных выплат физлицу;

- перечислять удержанный налог в бюджет;

- по итогам года подавать на физлицо справку 2-НДФЛ.

Если же денежные доходы физлицу не выплачиваются и удержать налог не из чего, то по окончании года не позднее 1 марта нужно сообщить в ИФНС о невозможности удержать налог (п. 5 ст. 226 НК РФ).

Но тут нужно учитывать еще то, что не любая материальная выгода облагается НДФЛ.

Мы же расскажем о том, как рассчитать материальную выгоду и налог с нее, если она все-таки подпадает под обложение НДФЛ.

Беспроцентный заем: материальная выгода и НДФЛ

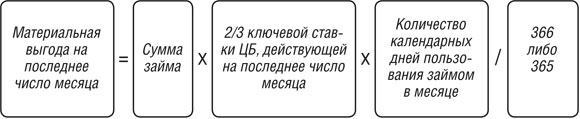

Матвыгода по беспроцентным займам рассчитывается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Количество дней пользования займом рассчитывается:

- в месяце, когда заем выдан, — со дня, следующего за днем выдачи займа и по последнее число месяца;

- в месяце, когда заем погашен, – с первого числа месяца по день погашения займа;

- в остальных месяцах – как календарное число дней в месяце.

Материальная выгода по договору процентного займа: НДФЛ

Если заем выдан под проценты, но процентная ставка по договору меньше 2/3 ключевой ставки ЦБ, то матвыгода считается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Расчет НДФЛ с материальной выгоды по займам

Ставка НДФЛ с материальной выгоды по займам составляет (ст. 224 НК РФ):

- если физлицо является резидентом – 35%;

- если физлицо – нерезидент — 30%.

Удержать налог нужно из ближайшего выплачиваемого физлицу денежного дохода.

Для расчета НДФЛ с материальной выгоды по займу вы можете воспользоваться Калькулятором на нашем сайте.

Уплата НДФЛ с материальной выгоды по займу

НДФЛ, удержанный из любого выплачиваемого физлицу дохода (кроме отпускных и пособий по временной нетрудоспособности), перечисляется в бюджет не позднее чем на следующий день после выплаты дохода (п. 6 ст. 226 НК РФ).

Образец платежного поручения на уплату НДФЛ приведен здесь.

НДФЛ и материальная выгода при займе от физического лица

Если физлицо получило беспроцентный заем от другого физического лица, то дохода в виде материальной выгоды от экономии на процентах не возникает. То есть уплачивать НДФЛ по такому займу никому не нужно.