Как начислить НДС на вексельный процент

У продавца, получившего от покупателя вексель, выданный им под поставку товаров (работ, услуг), может появиться обязанность заплатить НДС с процента (дисконта) по этому векселю. Когда именно это нужно делать?

Как векселедержателю исчислить НДС с вексельного дисконта или процента

Во-первых, НДС облагаются именно полученные проценты или дисконты, а не просто начисленные в учете. Во-вторых, вексельный процент (дисконт) подлежит налогообложению, только когда его размер превышает размер процента, рассчитанного исходя из ставки рефинансированияподп. 3 п. 1 ст. 162 НК РФ.

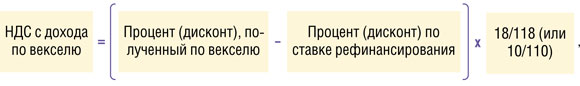

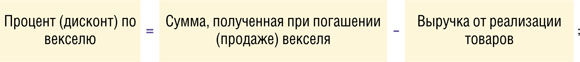

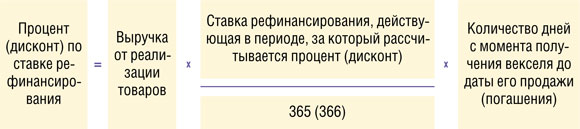

НДС с дохода по векселю определяется такп. 4 ст. 164 НК РФ:

где:

Сумму этого НДС нужно отразить в строке 080 раздела 3 декларации по НДСприложение № 1 к Приказу Минфина России от 15.10.2009 № 104н.

Пример. Исчисление НДС с вексельного дисконта

/ условие / ООО «Продавец» 01.09.2011 отгрузило ООО «Покупатель» товары на сумму 236 000 руб. (в том числе НДС 36 000 руб.). ООО «Покупатель» в оплату товара в тот же день выдало собственный простой вексель номиналом 260 000 руб. с датой платежа 11.10.2011. ООО «Покупатель» 11.10.2011 оплатило вексель.

/ решение / Дисконт по векселю составил 24 000 руб. (260 000 руб. – 236 000 руб.). Дисконт, рассчитанный по ставке рефинансирования, равен 2134 руб. (236 000 руб. х 8,25% / 365 дн. х 40 дн.). Таким образом, НДС будет облагаться сумма дисконта, равная 21 866 руб. (24 000 руб. – 2134 руб.). В итоге сумма налога составит 3335,49 руб. (21 866 руб. х

Как векселедержателю поступить с «дисконтным» НДС

У векселедержателя может появиться мысль предъявить НДС, исчисленный с полученного дисконта, покупателю. Однако так делать нельзя. При увеличении налоговой базы на сумму процента или дисконта по векселям счета-фактуры покупателю не выставляются. Векселедержатель должен их составить в единственном экземпляре и зарегистрировать в книге продажп. 19 Правил... утв. Постановлением Правительства РФ от 02.12.2000 № 914. При расчете налога на прибыль уменьшить полученный дисконт на исчисленный с него НДС не получится. Так как доходы можно уменьшить только на предъявленные покупателю суммы налогап. 1 ст. 248 НК РФ.

В то же время этот НДС можно попытаться учесть в расходах как налог, уплаченный в соответствии с законодательствомподп. 1 п. 1 ст. 264 НК РФ. Ведь не включаются в расходы только налоги, предъявленные покупателямп. 19 ст. 270 НК РФ. Даже есть положительное для налогоплательщиков решение ФАС Северо-Кавказского округа, в котором суд разрешил учесть в расходах начисленный НДС, который не может быть предъявлен покупателюПостановление ФАС СКО от 13.08.2010 № А32-2525/2009-70/36. Правда, реакцию налогового органа на такой поступок налогоплательщика предсказать сложно, ведь контролирующие органы своего мнения по этому вопросу не высказывали. Судебной практики тоже нет. А вот что нам сказали по этому поводу в Минфине.

Из авторитетных источников

“Поскольку в состав прочих расходов для целей налогообложения прибыли включаются налоги, которые не были предъявлены покупателям, НДС с вексельного дисконта продавец может включить в расходы. Ведь он его покупателю не предъявлял”.

***

НДС с вексельного дисконта посчитать нетрудно. Трудно решить: рискнуть учесть его в расходах по налогу на прибыль или нет. И только в бухучете все просто: НДС с вексельного процента можно без проблем списать на расходы.