Доля участника перешла к ООО

Порядок выплаты действительной стоимости доли и последствия для уставного капитала

Участник ООО может в любое время выйти из общества, не спрашивая согласия других участников (если позволяет устав и участник не единственный

Рассмотрим общий порядок выплаты участнику действительной стоимости доли, влияние этой операции на уставный капитал ООО и отражение ее в учете (предполагаем, что ранее доля была полностью оплачена участником).

Что такое действительная стоимость доли

Действительная стоимость доли — это часть стоимости чистых активов, пропорциональная доле участника в УК (рассчитанная по данным бухучета

- <или>деньгами;

- <или>имуществом.

Бухгалтерский и налоговый учет выплаты доли путем передачи участнику имущества мы рассмотрим в отдельной статье.

Особо внимательно нужно отнестись к определению даты перехода доли бывшего участника к обществу. Это важно, так как с этой даты отсчитывается предельный срок, в который нужно перечислить деньги (передать имущество) бывшему участнику.

На какую дату доля участника считается перешедшей к обществу

Приведем наиболее распространенные ситуации перехода доли к обществу.

| Случаи перехода доли участника к обществу | Дата перехода доли участника к обществу | На какую дату рассчитывается действительная стоимость дол | Сроки выплаты стоимости доли (считаем с даты перехода доли)* |

| Участник вышел из обществ | Дата получения от участника заявления о выход | Последнее число месяца, предшествующего месяцу получения заявлени | В течение 3 месяце |

Участник требует от ООО приобрести его долю, когд

| Дата получения требования участника о приобретении обществом его дол | Последнее число месяца, предшествующего месяцу получения требования | В течение 3 месяце |

| Участники не дали согласия на переход доли к правопреемникам (наследникам) ликвидированного либо реорганизованного (умершего) участник | Дата получения отказа от любого участник | Последнее число месяца, предшествующего месяцу смерти (завершения ликвидации или реорганизации | В течение год |

* Проверьте устав: общеустановленные сроки выплаты там могут быть изменены: годичный — уменьшен, трехмесячный — уменьшен или увеличен, но не более чем до года.

Обратите внимание: если дата перехода доли участника к обществу определяется днем получения какого-либо документа, важно ее документально зафиксировать, чтобы не допустить ошибок в учете и разногласий по срокам выплаты денег участнику или по выплачиваемым суммам. Так, если заявление о выходе из состава участников передается работнику организации, ответственному за прием корреспонденции, то он может расписаться на копии, указав дату получения. Если заявление было направлено по почте с уведомлением о вручении, то датой получения будет дата вручения письма сотруднику организации, указанная в уведомлении.

Кроме того, нужно внести в список участников общества следующие изменени

- вычеркнуть сведения о вышедшем участнике (указав основание — заявление о выходе от соответствующей даты);

- записать в раздел о долях общества сведения о перешедшей к нему доле (дату и основание перехода, номинал).

Когда придется уменьшать уставный капитал, чтобы расплатиться с участником

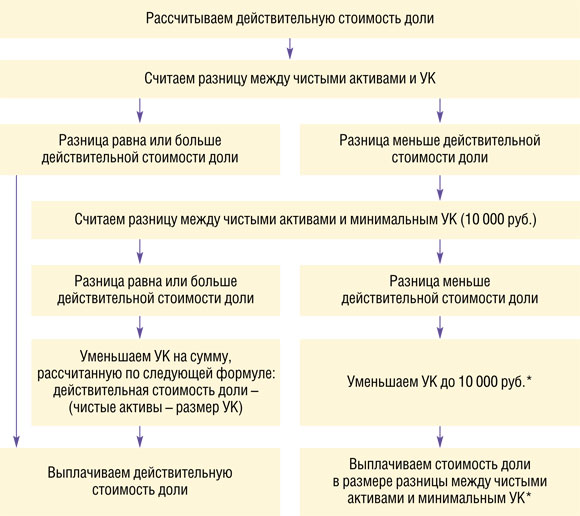

Источник выплаты действительной стоимости доли — это разница между стоимостью чистых активов ООО и размером его уставного капитала (УК). При недостаточности чистых активов возникает необходимость уменьшить уставный капита

Если у ООО есть признаки банкротства на момент выплаты (есть вероятность их появления из-за выплаты действительной стоимости доли), то стоимость доли не выплачиваетс

Если же признаков банкротства нет, действуем по схеме.

* В этом случае выплачивать деньги участнику можно не ранее чем через 3 месяца с даты перехода доли к ООО. Если в этот период к ООО перейдут еще другие доли, тогда общая допустимая сумма выплаты распределяется между получателями пропорционально размерам их долей в УК.

Налоги с доходов участника

Для организаций-участников доходом будет являться сумма превышения действительной стоимости доли над вкладом в

- <или>освобождать данный вид дохода от налогообложения в РФ;

- <или>предусматривать ставку налога, отличную от установленной в НК

(20%подп. 1 п. 2 ст. 284 НК РФ).

Российская компания — участник сама должна будет включить полученный доход в состав внереализационны

А для участников-«физиков» полученная сумма является доходом, облагаемым

Относительно того, с какой суммы удерживать НДФЛ, существуют разные точки зрения. Наиболее безопасный вариант, исходя из позиции Минфин

Если же спорить вы не готовы, удержите налог со всей начисленной суммы и посоветуйте участнику подать декларацию о доходах в ИФНС и заявить имущественный вычет в виде расходов на приобретение доли, то есть первоначального вклад

Пример. Учет выплаты участнику действительной стоимости доли

/ условие / Уставный капитал ООО «Ромашка» равен 20 000 руб. В ООО три участника:

- Петров А.В. с долей 70% (номинал 14 000 руб.);

- Сергеев Г.И. с долей 15% (номинал 3000 руб.);

- Коренева О.В. с долей 15% (номинал 3000 руб).

22.05.2012 общество получило от участника Петрова А.В. заявление о выходе из ООО. Принято решение о выплате действительной стоимости его доли деньгами до 21.08.2012, участник — налоговый резидент РФ. Признаков банкротства у ООО нет.

По состоянию на 30.04.2012 размер чистых активов ООО «Ромашка» равен 80 000 руб.

/ решение / Действительная стоимость доли участника Петрова А.В. составляет 56 000 руб. (80 000 руб. x 70%). Считаем разницу между суммой чистых активов и размером УК: 80 000 руб. – 20 000 руб. = 60 000 руб. Она больше, чем 56 000 руб. Следовательно, действительная стоимость доли может быть выплачена выходящему участнику в полном объеме.

В бухучете ООО «Ромашка» будут сделаны следующие записи.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату получения заявления участника | |||

| Отражена действительная стоимость доли, перешедшей к ООО | 81 «Собственные акции (доли)» | 75 «Расчеты с учредителями» | 56 000* |

| На день фактической выплаты денег участник | |||

| Удержан НДФЛ с выплачиваемого дохода (56 000 руб. х 13%) | 75 «Расчеты с учредителями» | 68 «Расчеты по налогам и сборам», субсчет «НДФЛ» | 7 280 |

| Выплачена действительная стоимость доли за вычетом НДФЛ (56 000 руб. – 7280 руб.) | 75 «Расчеты с учредителями» | 51 «Расчетные счета» | 48 720 |

* Разницу между ценой приобретения доли (действительной стоимостью доли, выплаченной бывшему участнику) и ее номинальной стоимостью нужно отразить в бухгалтерской отчетности. Это можно сделать:

- <или>показав в активе баланса две строки вместо одной (номинал + разница);

- <или>объяснив ситуацию в пояснительной записке к балансу.

На дату выхода участника и на дату выплаты ему действительной стоимости доли доходов и расходов для целей налогообложения прибыли у ООО не возникает.

Если выплачивается стоимость доли в размере меньше действительной

Если участнику не может быть выплачена первоначально рассчитанная действительная стоимость доли, то в учете отражается задолженность перед участником лишь в той сумме, которая должна быть выплачена. А именно — в сумме разницы между чистыми активами ООО и минимальным уставным капитало

Пример. Учет выплаты участнику стоимости доли в размере разницы между чистыми активами и минимальным УК

/ условие / Несколько изменим условия предыдущего примера. По состоянию на 30.04.2012 размер чистых активов ООО «Ромашка» равен 15 000 руб.

/ решение / Рассчитываем действительную стоимость доли: 15 000 руб. x 70% = 10 500 руб.

Считаем разницу между чистыми активами и УК: 15 000 руб. – 20 000 руб. Она отрицательная.

Считаем разницу между чистыми активами и минимальным УК: 15 000 руб. – 10 000 руб. = 5000 руб. Эта сумма и будет выплачена участнику (за вычетом НДФЛ).

Уставный капитал должен быть уменьшен до 10 000 руб. (20 000 руб. – 10 000 руб.).

В бухучете будут сделаны следующие записи.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату получения заявления участника | |||

| Отражена стоимость доли, перешедшей к обществу | 81 «Собственные акции (доли)» | 75 «Расчеты с учредителями» | 5 000 |

| На дату регистрации изменений в устав | |||

| Уставный капитал уменьшен до минимального размера | 80 «Уставный капитал» | 83 «Добавочный капитал» | 10 000 |

| На день фактической выплаты денег участнику | |||

| Удержан НДФЛ с выплачиваемого дохода (5000 руб. х 13%) | 75 «Расчеты с учредителями» | 68 «Расчеты по налогам и сборам» | 650 |

| Выплачена стоимость доли в размере разницы между чистыми активами и минимальным УК за вычетом НДФЛ (5000 руб. – 650 руб.) | 75 «Расчеты с учредителями» | 51 «Расчетный счет» | 4 350 |

***

Общество не вправе долго владеть долей в собственном уставном капитале. О том, что с такой долей делать дальше и как это отражать в учете, мы расскажем в одном из ближайших номеров.