Всегда ли письма Минфина и ФНС безопасный ориентир?

Может, и наступят когда-нибудь времена, когда бухгалтеру для того, чтобы найти ответ на любой вопрос, будет достаточно заглянуть в Налоговый кодекс. Но пока это из области фантастики. Поэтому, столкнувшись с какой-нибудь неоднозначной ситуацией, бухгалтеры вынуждены изучать письма Минфина и налоговой службы.

И вот вы, найдя в них подтверждение собственному мнению, поступаете так, как сказано в разъяснениях, и успокаиваетесь, думая, что теперь-то вам есть чем обосновать проверяющим свои действия. И каково же ваше удивление, когда по итогам проверки инспекторы именно по этому «разъясненному» эпизоду доначисляют внушительную сумму со всеми вытекающими последствиями! Как же так, вы же действовали по указке! Разве не должны налоговики беспрекословно следовать позиции, сформулированной Минфином и ФНС?

Чтобы ответить на этот вопрос, мы условно разделили все письма контролирующих органов на две категории. И выработали рекомендации, как отбить претензии в зависимости от того, каким письмом вы руководствовались.

КАТЕГОРИЯ 1. Письма, которые налоговики должны обязательно использовать в своей работе

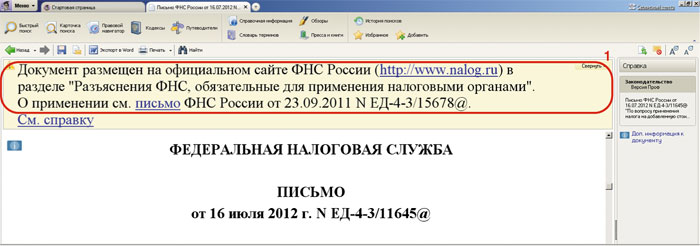

Во-первых, сюда относятся письма Минфина и ФНС, размещенные на главной странице сайта в разделе «Разъяснения Федеральной налоговой службы, обязательные для применения налоговыми органами

(1) В системе

Территориальным инспекциям предписано строго следовать позиции, изложенной в таких письмах. А если в регионе сложилась арбитражная практика, противоположная этой позиции, налоговикам велено ее игнорировать и все равно идти судиться, невзирая на возможные потери бюджетных денег в случае проигрыша дел

Во-вторых, к этой же категории можно отнести письма Минфина:

- <или>в которых есть подобные фразы (1) или (2):

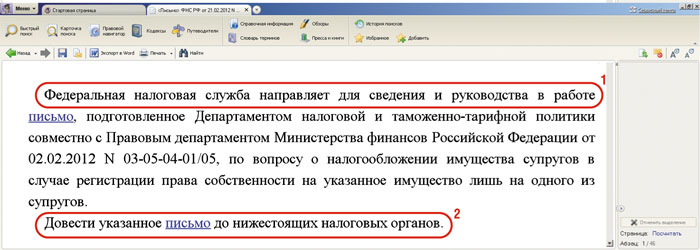

- <или>которые ФНС своим письмом спустила «вниз» для использования и руководства в работе (1) и с просьбой довести это письмо также до сведения территориальных инспекций (налогоплательщиков) (2).

Ваши действия. Если вы руководствовались письмами из категории 1, но тем не менее при проверке вас огорошили доначислениями, непременно возражайте!

Сначала укажите на факт «неповиновения» проверяющих в возражениях на акт проверки. Изложите, что вы действовали на основании разъяснений, обязательных для применения налоговыми органами, и, конечно же, приложите соответствующее письмо. Вероятность того, что руководитель ИФНС, который будет рассматривать материалы проверки и ваши возражения, не проигнорирует это обстоятельство, очень большая.

Если же в полученном вами решении суммы спорных доначислений так и остались, тогда вам ничего не остается, как обжаловать его в УФНС, попутно указав, что территориальный налоговый орган действовал супротив воли вышестоящего руководства.

(1) О том, что в вашей инспекции игнорируют обязательные для налоговиков письма, вы также можете сообщить «на самый верх», в ФНС, что называется, не вставая со стула. На сайте налоговой службы под любым письмом есть кнопка «Сообщите о несоблюдении налоговым органом данной рекомендации», нажав на которую, вы сможете посетовать на самоуправство своей инспекции. При этом вам надо будет обязательно указать название вашей организации, ИНН, а также какая инспекция и какой документ не применяет.

КАТЕГОРИЯ 2. Письма, которые налоговики предпочтут «не заметить»

Сюда относятся «обычные», то есть не согласованные между ведомствами письма Минфина и ФНС (в том числе те, где дан ответ на вопрос конкретного налогоплательщика), в которых высказана выгодная для налогоплательщика позиция.

Почему налоговики усиленно закрывают глаза на такие письма, объяснять не нужно. На ваши доводы, что вы сделали все «как в письме», они скажут примерно следующее. Разъяснения, данные конкретным налогоплательщикам, не могут считаться адресованными неопределенному кругу

Ваши действия. Перво-наперво посмотрите, высказывались ли суды по спорному вопросу. Если есть много судебных решений в вашу пользу — это хорошо. Сошлитесь на них в возражениях, упомянув про обязанность налоговиков в случае разногласий с налогоплательщиками проверять арбитражную практику, чтобы зря не судитьс

Но, допустим, среди судов нет единого мнения, то есть практика неустойчивая, либо этой практики нет совсем. Тогда оспорить решение по проверке без похода в суд (то есть в вышестоящем налоговом органе) едва ли удастся.

Зато в суде вы наверняка сможете отбить если не доначисления, то хотя бы пени и штраф

Если же налоговики в качестве обоснования доначислений будут потрясать письмом Минфина или ФНС, где высказана иная (пробюджетная) точка зрения, или вам самим удастся найти такой письмо — это вообще праздник! Тогда есть все шансы оспорить не только санкции, но и сами доначисления.

Заявляйте в суде, что раз имеются два письма одного ведомства с противоположными мнениями, значит:

- официальная позиция по рассматриваемому вопросу противоречива;

- норма НК РФ сформулирована нечетко, содержит неясности;

- все неустранимые сомнения, противоречия и неясности должны толковаться в вашу польз

уп. 7 ст. 3 НК РФ.

***

Собираясь поступить так, как описано в ведомственном письме, представляющем ответ на частный запрос, проверьте, чтобы в письме:

- разъяснялись правила налогообложения того налогового периода, в котором совершена ваша операция;

- описанная ситуация была схожа с вашей.

Более ранние разъяснения тоже можно использовать, но только если налоговое законодательство в этой части не поменялось.

Беспроигрышный вариант — направить свой запрос в Минфин и получить адресованный именно вам ответ. Такие «личные» разъяснения — самый лучший аргумент в споре с налоговиками и стопроцентная защита от пени и штрафов. Только ответа придется ждать