Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 23 января 2012 г.

Оптимизация НДС для неторговых организаций

Какие методы снижения нагрузки по НДС можно использовать организациям, занимающимся производством или выполнением работ

В одном из предыдущих номеров ![]() (2011, № 22, с. 24) мы рассказали о том, как можно сэкономить на НДС в торговле. Большинство из рассмотренных методов подойдут и тем, кто занимается производством или выполнением работ. Но если использовать эти методы в неизменном виде, выгода от их применения будет невелика и, возможно, даже не восполнит дополнительных затрат, связанных с оптимизацией.

(2011, № 22, с. 24) мы рассказали о том, как можно сэкономить на НДС в торговле. Большинство из рассмотренных методов подойдут и тем, кто занимается производством или выполнением работ. Но если использовать эти методы в неизменном виде, выгода от их применения будет невелика и, возможно, даже не восполнит дополнительных затрат, связанных с оптимизацией.

Чтобы сэкономить больше, эти методы нужно усовершенствовать. Как именно — мы сейчас и расскажем.

Но прежде напомним основное условие легальной оптимизации НДС — у вас есть покупатели, которым не нужны счета-фактуры с НДС, или вы можете добраться до таких покупателей с помощью посреднических договоров.

Переносим часть прибыли на упрощенца

Поскольку речь идет об экономии на налогах, объяснить, какую выгоду принесут те или иные методы оптимизации, легче всего на цифрах.

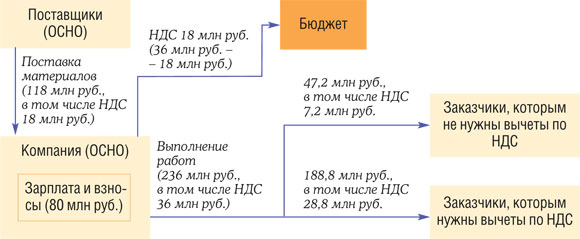

Предположим, компания на общем режиме налогообложения выполняет некие работы, в том числе и для заказчиков, не нуждающихся в вычетах по НДС, например для госорганов (подп. 4 п. 2 ст. 146 НК РФ). Выручка компании составляет 236 млн руб. за год (с НДС). На выполнение работ по заказу госорганов приходится 20% выручки — 47,2 млн руб. Затраты на приобретение материалов — 118 млн руб. с НДС. Зарплата и страховые взносы с нее — 80 млн руб. Других затрат у компании нет.

При таких условиях компания должна заплатить за год 18 млн руб. НДС (36 млн руб. – 18 млн руб.). До уплаты налога на прибыль в ее распоряжении остается 20 млн руб. (236 млн руб. – 118 млн руб. – 80 млн руб. – 18 млн руб.).

При появлении комиссионеров обычно кто-то выигрывает, кто-то проигрывает. Но при грамотном подходе совокупные выгоды могут с лихвой перекрыть дополнительные издержки по привлечению или созданию посредника

Перейти на упрощенку она не может из-за слишком большой выручки (п. 4.1 ст. 346.13 НК РФ), да нам это и не нужно, ведь большей части заказчиков требуются счета-фактуры с НДС. Что можно сделать?

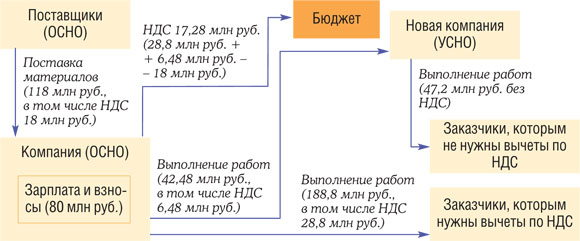

Можно создать новую компанию на упрощенке с объектом «доходы минус расходы», которая заключит договоры подряда с заказчиками, не нуждающимися в вычетах. А старая, основная, компания станет ее субподрядчиком. Тем самым мы будем как бы «перепродавать» работы, выполненные основной компанией, через компанию на УСНО. Это позволит перенести на упрощенца часть прибыли, приходящуюся на работы, выполненные для госорганов, — 4 млн руб. (20 млн руб. x 20%). Правда, при условии, что подрядчик заплатит субподрядчику сумму, равную только себестоимости выполненных последним работ.

Общая себестоимость работ — 180 млн руб. (100 млн руб. + 80 млн руб.). На заказчиков, не нуждающихся в вычетах НДС, приходится 20% всех работ. Значит, основная компания должна выполнить работы для компании на УСНО за 36 млн руб. (180 млн руб. х 20%) и начислить на их стоимость НДС — 6,48 млн руб. (36 млн руб. х 18%).

В итоге основная компания заплатит в бюджет уже 17,28 млн руб. НДС, то есть на 720 тыс. руб. (на 4%) меньше ((18 млн руб. – 17,28 млн руб.) / 18 млн руб. х 100%). Именно такую сумму НДС — 720 тыс. руб. — раньше приходилось платить с прибыли от выполнения работ для неплательщиков НДС (4 млн руб. x 18%). Но вряд ли такую экономию можно считать существенной, особенно если учесть дополнительные расходы на создание и содержание новой компании.

Делимся работой с упрощенцем

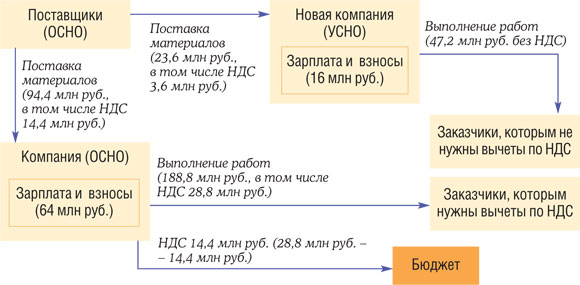

Чтобы сэкономить больше, нужно перенести на компанию-упрощенца не только прибыль, но и все расходы, связанные с выполнением работ для заказчиков, не нуждающихся в вычетах. То есть компания на УСНО должна сама выполнять эти работы. Для этого нужно отдать ей часть необходимого оборудования и перевести часть работников, но так, чтобы внешне эта новая компания выглядела абсолютно независимой от старой.

Закупать материалы новая компания может как напрямую у ваших поставщиков, так и у основной компании — на величину НДС это не повлияет, если, конечно, основная компания продает материалы по той же цене, что и покупает.

Материальные затраты новой компании составят 23,6 млн руб. с учетом НДС (118 млн руб. х 20%), расходы на оплату труда — 16 млн руб. (80 млн руб. х 20%). В свою очередь, старая компания теперь будет покупать материалы на сумму 94,4 млн руб. (118 млн руб. – 23,6 млн руб.), а на зарплату и страховые взносы потратит 64 млн руб. (80 млн руб. – 16 млн руб.).

При таких условиях старая компания теряет вычет по материалам, приобретенным упрощенцем, — 3,6 млн руб. (23,6 млн руб. / 118 х 18). Зато она больше не выполняет работы по договору субподряда и не начисляет 6,48 млн руб. НДС. В итоге ей придется заплатить в бюджет НДС в сумме 14,4 млн руб. (28,8 млн руб. – 14,4 млн руб.), что на 20% ((18 млн руб. – 14,4 млн руб.) / 18 млн руб. x 100%) меньше, чем в исходной ситуации. Таким образом, из-под налогообложения НДС выводятся все работы, выполненные для неплательщиков этого налога.

Вывод

Вывод

Использовать предложенный метод оптимизации в производстве намного сложнее. Это возможно, только если у основной компании есть несколько отдельных цехов (а лучше — производств), выпускающих одинаковую продукцию, один из которых можно передать компании на упрощенке в собственность или в аренду. Иначе получится, что две разные компании занимаются выпуском одной и той же продукции на одной и той же производственной площадке. И для налоговых инспекторов будет очевидным то, что эти компании на самом деле представляют собой части единого бизнеса.

А это даст им основания доначислить налоги, исходя из предположения, что вся продукция выпускается и продается одной компанией на общем режиме налогообложения (пп. 3, 7 Постановления Пленума ВАС РФ от 12.10.2006 № 53).

Некоторые специалисты предлагают для маскировки оставить все производственные мощности у одной компании, которая будет изготавливать продукцию и для себя, и для второго участника схемы — по договору подряда из материалов заказчика.

Но схемы, основанные на переработке давальческого сырья, также давно известны и налоговикам, и судьям. Поэтому такой вариант не снижает рисков доначисления налогов (см., например, Постановление Президиума ВАС РФ от 06.07.2010 № 17152/09).

Распределяем затраты

Существует способ, позволяющий добиться еще большей экономии. Но, как это обычно и бывает, он не только более эффективный, но и более рискованный даже по сравнению с уже рассмотренными методами, которые тоже нельзя назвать безупречными с точки зрения налоговой безопасности.

Если плательщика НДС «нагрузить» материальными расходами упрощенца, а упрощенцу передать основные расходы на оплату труда, то получившаяся конструкция может и «не поехать». Ведь придется составлять фиктивные документы, а это — риск

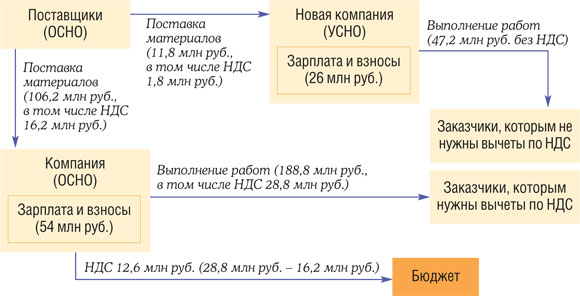

Основная идея — перенести на плательщика НДС часть материальных расходов (а вместе с ними и вычетов НДС), на самом деле относящихся к компании на УСНО. А на упрощенца, в свою очередь, перенести часть расходов плательщика НДС, не связанных с вычетами, например зарплаты.

Понятно, что перенести эти расходы можно только на бумаге, поскольку при выполнении одних и тех же работ обе компании будут тратить одно и то же количество материалов. То есть дополнительная выгода достигается, по сути, за счет составления фиктивных документов об израсходованных материалах и выплаченной зарплате. Поэтому применять такой метод ни в коем случае не рекомендуется. Но это не мешает нам посчитать, сколько теоретически он позволил бы сэкономить.

Итак, предположим, что нам удалось перенести на плательщика НДС половину материальных затрат, ранее приходившихся на упрощенца, — 10 млн руб. (11,8 млн руб. с НДС).

А на упрощенца, в свою очередь, перенести 10 млн руб. зарплаты, ранее учитывавшейся в расходах основной компании.

Это позволит увеличить вычеты НДС у основной компании до 16,2 млн руб., притом что сумма НДС, начисленная при выполнении работ, останется прежней — 28,8 млн руб. В итоге в бюджет придется заплатить только 12,6 млн руб. НДС (28,8 млн руб. – 16,2 млн руб.), то есть уже на 30% меньше, чем до начала оптимизации.

***

Способов оптимизации НДС — множество. Но пользоваться ими на практике очень рискованно. Причина — большинство из них требует разделения фактически единого бизнеса на несколько юридических лиц. Из-за этого полученную вами экономию могут признать необоснованной налоговой выгодой и не только доначислить сэкономленные вами налоги, но и взыскать пени и штрафы.