Вклад в уставный капитал бэушным основным средством

Бухгалтерский и налоговый учет у организации-учредителя и принимающей стороны

Чаще всего в качестве вклада в уставный капитал в неденежной форме вносят основные средства, нередко бывшие в эксплуатации. Порядок отражения этой операции в бухгалтерском и налоговом учете вызывает вопросы как у передающей, так и у получающей стороны: как документально оформить передачу ОС, как оценить такой вклад, как восстановить и принять к вычету НДС. Обо всем этом мы и расскажем. При этом будем исходить из того, что у получающей стороны это имущество тоже основное средство.

Составляем документ на передачу ОС

Организация-участник при передаче бывшего в употреблении основного средства оформляет акт о приеме-передаче по форме

Напомним, что форма акта предусматривает указание в нем показателей только для бухгалтерского учет

- <или>дополнить акт о приеме-передаче данными налогового учета, то есть указать: налоговую первоначальную и остаточную стоимость ОС, сумму начисленной амортизации, сумму амортизационной премии (если применяли), амортизационную группу, срок эксплуатации этого ОС участником, восстановленную участником сумму НДС по этому ОС;

- <или>передать получателю копию регистра налогового учета по этому ОС.

Если же у участника, передающего ОС, все бухгалтерские данные по этому ОС, отражаемые в акте, совпадают с налоговыми данными, то можно сделать такую запись: «Расхождений между данными бухгалтерского и налогового учета нет». Но в этом случае все равно нужно дополнить акт графой или строкой, где следует указать сумму восстановленного НДС по передаваемому ОС.

По переданному ОС участник должен сделать запись о выбытии в инвентарной карточке, открытой по этому ОС при принятии его к учету.

Принимающая сторона на основании полученного акта о приеме-передаче

Теперь выясним, как обстоят дела с налогообложением у передающей и получающей сторон.

Разбираемся с НДС

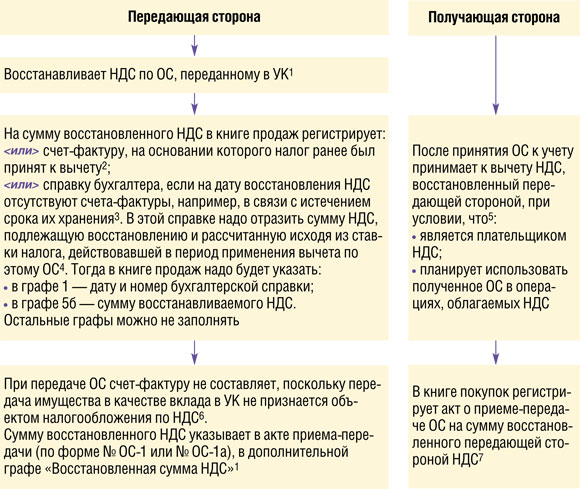

Кто и что должен сделать, для наглядности покажем на схеме.

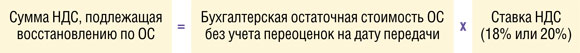

Передающая сторона восстанавливает принятый ранее к вычету по правилам гл. 21 НК РФ НДС по основному средству по такой формул

Сумму восстанавливаемого налога можно посчитать и по-другому:

При передаче в качестве вклада в УК недвижимого имущества учредитель также восстановит НДС единовременно на дату передачи. Особый порядок восстановления НДС по недвижимости — в течение 10 лет начиная с года начала начисления амортизации по ней — в данном случае непримени

Налоговый учет вклада в УК

Налоговый учет у обеих сторон мы привели в таблице.

| Передающая сторона | Получающая сторона | ||||

| Доходы | |||||

| При передаче имущества в УК доходов не возникае | Стоимость ОС и НДС, подлежащий вычету, не учитываются в дохода | ||||

| Оценка доли в УК и стоимости ОС, внесенного в | |||||

| Стоимость доли в УК | Первоначальная стоимость ОС | ||||

| = | = | ||||

| Остаточная стоимость ОС по данным налогового учета на дату перехода права собственности | Остаточная стоимость ОС по данным налогового учета передающей стороны на дату перехода права собственности | ||||

| + | + | ||||

| Дополнительные расходы, которые для целей налогообложения признаются у передающей стороны при внесении ОС в УК | Дополнительные расходы передающей стороны при условии, что они определены в качестве вклада в УК | ||||

| Расходы | |||||

Не учитывается в расходах:

Если восстановленный НДС передается как вклад в УК, то его нельзя учесть в расходах на основании п. 3 ст. 270 НК РФ. Причем его не получится признать расходом и при последующей продаже этой дол Если же восстановленный НДС не передается в качестве вклада в УК, то его тоже нельзя учесть в расхода | ОС, внесенное в качестве вклада в УК, признается амортизируемым имуществом, если срок его полезного использования составляет более 12 месяцев, а первоначальная стоимость — более ОС, полученное в качестве вклада в УК, нужно включить в состав той же амортизационной группы (подгруппы), в которой оно числилось у учредителя (предыдущего собственника Если организация применяет линейный метод начисления амортизации, то срок полезного использования по этому ОС можно уменьшить на количество месяцев его использования учредителе | ||||

| Амортизационная премия | |||||

| Если при вводе ОС в эксплуатацию применялась амортизационная премия, то при передаче этого ОС в УК восстанавливать премию не нужно. Ведь обязанность по восстановлению амортизационной премии установлена только при продаже | По ОС, полученному в качестве вклада в УК, применять амортизационную премию нельзя. Ведь единовременно можно учесть в расходах 10% или 30% от суммы, потраченной на приобретение ОС. А в данном случае у получателя никаких затрат на приобретение | ||||

В некоторых ситуациях есть свои особенности при определении первоначальной стоимости основного средства, внесенного в УК. Налоговая стоимость у получающей стороны признается равной:

- <если>у передающей стороны остаточная стоимость равна нулю, то также нулю;

- <если>учредитель не передаст получающей стороне документы, подтверждающие стоимость ОС, то тоже нул

юп. 1 ст. 277 НК РФ; Письмо Минфина от 02.08.2012 № 03-03-10/86. А это значит, что амортизировать просто нечего; - <если>ОС внес учредитель-упрощенец с объектом «доходы», то — остаточной стоимости ОС по данным бухучета передающей стороны. Именно так рекомендует поступать Минфи

нПисьмо Минфина от 13.09.2011 № 03-03-06/2/139. И поясняет почему. Ведь у этого ОС не будет «налоговой» стоимости, поскольку «доходные» упрощенцы ничего в расходах не учитывают. В то время как бухгалтерский учет ОС и НМА упрощенцы вести обязанып. 3 ст. 4 Закона от 21.11.96 № 129-ФЗ. То есть учредитель-упрощенец в акте о приеме-передаче ОС вполне может указать первоначальную стоимость, начисленную амортизацию и остаточную стоимость по данным бухучета. Однако не исключено, что налоговики с этим не согласятся. Ведь по НК так делать нельзя, нужна именно налоговая остаточная стоимость. Поэтому они могут посчитать, что первоначальная стоимость ОС, полученного в качестве вклада в УК от «доходного» упрощенца, равна нулю.

Бухгалтерский учет вклада в УК

Рассмотрим его на конкретном примере.

Пример. Учет передачи (получения) ОС в качестве вклада в УК

/ условие / ООО «Учредитель» передает в качестве взноса в УК ООО «Получатель» металлообрабатывающий станок, который у него числится в составе основных средств.

В целях бухгалтерского и налогового учета станок отнесен к пятой амортизационной группе и по нему установлен срок полезного использования 10 лет. Остальные данные учета по станку приведены в таблице.

| Показатель | Данные бухгалтерского учета | Данные налогового учета |

| Первоначальная стоимость, руб. | 1 000 000 | |

| Амортизационная премия на дату ввода станка в эксплуатацию, руб. | — | 100 000 (1 000 000 руб. х |

| Сумма амортизации, начисленной за время эксплуатации станка, руб. | 600 000 | 540 000 ((1 000 000 руб. – 100 000 руб.) / 10 лет х 6 лет) |

| Остаточная стоимость станка, руб. | 400 000 (1 000 000 руб. – 600 000 руб.) | 360 000 (1 000 000 руб. – 100 000 руб. – 540 000 руб.) |

| Сумма НДС, принятая к вычету при принятии станка к учету, руб. | 180 000 | |

| Восстановленная сумма НДС, руб. | 72 000 (180 000 руб. х 400 000 руб. / 1 000 000 руб.) | |

Согласованная учредителями стоимость доли в УК, оплачиваемая путем передачи станка, — 450 000 руб. По оценке независимого оценщика такая стоимость имущества соответствует его рыночной стоимости. Восстановленный НДС не передается в качестве вклада в уставный капитал.

Все данные бухгалтерского и налогового учета отражены в акте о приеме-передаче по форме

/ решение / Когда у передающей стороны остаточная стоимость вносимого в УК ОС по данным бухучета отличается от его оценочной стоимости (согласованной учредителями и подтвержденной независимым оценщиком), ей нужно решить, по какой стоимости она будет отражать в бухучете финансовое вложение — по балансовой стоимости ОС или по текущей оценочной стоимости этого имущества.

ОБМЕН ОПЫТОМ

“Согласно п. 14 ПБУ

19/02 стоимость приобретаемых финансовых вложений определяется по стоимости активов, переданных или подлежащих передаче, которая, в свою очередь, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.По мнению Минфина, выраженному в Письме от 07.12.2007

№ 07-05-06/310, на основании Методических указаний по бухучету основных средствутв. Приказом Минфина от 13.10.2003 № 91н стоимость передаваемых активов определяется их балансовой оценкой:

- для основных средств это их остаточная стоимость, а при полном начислении амортизации — условная оценка с отнесением разницы на финансовые результаты;

- для материалов — стоимость, по которой они отражены в бухгалтерском балансе.

Однако такая позиция уже не соответствует требованиям международных стандартов, согласно которым стоимость доли определяется не балансовой, а справедливой стоимостью передаваемых активов. В рассматриваемом случае справедливой будет стоимость, подтвержденная независимым оценщиком, то есть 450 тыс. руб. Смысл в том, что, если учредитель готов в оплату доли передать имущество стоимостью 450 тыс. руб., значит, эта доля стоит именно столько. В ином случае он по-другому распорядился бы своим имуществом, например обменял или продал бы эти основные средства по указанной стоимости. Если же такая продажа невозможна, это означает, что оценщик определил рыночную стоимость неверно.

Восстановленный НДС является в данном случае расходом, понесенным в связи с приобретением финансовых вложений, то есть тоже подлежит включению в стоимость приобретенной доли, независимо от того, упомянут ли он в соглашении учредителей как часть вклада или нет (от этого зависит лишь то, как данная операция будет отражена у получающей стороны).

Приобретение доли стоимостью 450 тыс. руб. с оплатой активами стоимостью 400 тыс. руб. — выгодная сделка, по которой формируется прибыль в размере 50 тыс. руб. Иными словами, учредитель приобрел основное средство, после вычета амортизации историческая стоимость приобретения составила 400 тыс. руб., а цена выбытия — 450 тыс. руб., то есть прибыль составляет 50 тыс. руб. и признается при реализации объекта, что соответствует принципу временной определенности. Принципу осмотрительности это тоже не противоречит, поскольку приобретенная доля подлежит обязательному регулярному тестированию на обесценени

епп. 37, 38 ПБУ 19/02. И при наличии признаков обесценения балансовая стоимость доли будет уменьшена с одновременным признанием расхода — расхода в связи с падением стоимости доли ниже 450 тыс. руб. плюс восстановленный НДС. Признаки обесценения появятся не при создании, а уже после некоторого периода времени работы новой организации, то есть по принципу временной определенности это будет уже не убыток от невыгодной покупки доли, а убыток от изменения стоимости доли во времени”.

Таким образом, в бухучете учредителя надо сделать такие проводки.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату передачи ОС в УК | |||

| Отражена задолженность по вкладу в УК | 58 «Финансовые вложения», субсчет «Паи и акции» | 76 «Расчеты с разными дебиторами и кредиторами» | 450 000 |

| Делать эту проводку на дату госрегистрации учредительных документов неверно, так как остаточная стоимость ОС может быть определена только в месяце его передачи | |||

| Списана первоначальная стоимость выбывающего ОС | 01 «Основные средства», субсчет «Выбытие основных средств» | 01, субсчет «Основные средства в эксплуатации» | 1 000 000 |

| Списана начисленная амортизация | 02 «Амортизация основных средств» | 01, субсчет «Выбытие основных средств» | 600 000 |

| Списана остаточная стоимость ОС, переданного в УК | 76 «Расчеты с разными дебиторами и кредиторами» | 01, субсчет «Выбытие основных средств» | 400 000 |

| Восстановлен НДС в части, пропорциональной остаточной стоимости переданного ОС | 19 «Налог на добавленную стоимость» | 68 «Расчеты с бюджетом», субсчет «Расчеты по НДС» | 72 000 |

| Сумма восстановленного НДС отнесена на увеличение первоначальной стоимости финансового вложени | 58, субсчет «Паи и акции» | 19 «Налог на добавленную стоимость» | 72 000 |

| Отражен внереализационный доход из-за превышения оценочной стоимости ОС над его остаточной стоимостью (450 000 руб. – 400 000 руб.) | 76 «Расчеты с разными дебиторами и кредиторами» | 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы» | 50 000 |

| Отражен постоянный налоговый актив (50 000 руб. х 20%) | 68, субсчет «Налог на прибыль» | 99 «Прибыли и убытки», субсчет «Постоянные налоговые активы» | 10 000 |

| Поскольку в налоговом учете разница между рыночной и балансовой стоимостью не признается доходом, а в бухучете признается, то возникает необходимость отражать ПНА по ПБУ | |||

В налоговом учете у учредителя стоимость доли в УК равна остаточной стоимости переданного ОС — 360 000 руб. Никаких доходов и расходов в налоговом учете не возникает.

В бухучете получателя ОС нужно сделать такие записи.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату госрегистрации ООО | |||

| Отражена задолженность учредителя по взносу в УК | 75 «Расчеты с учредителями», субсчет «Расчеты по вкладам в уставный (складочный) капитал» | 80 «Уставный капитал» | 450 000 |

| На дату получения ОС в УК | |||

| Получено ОС в качестве вклада в УК | 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств» | 75, субсчет «Расчеты по вкладам в УК» | 450 000 |

| Первоначальной стоимостью ОС, полученного в качестве вклада в уставный капитал, признается его денежная оценка, согласованная участниками организаци | |||

| Отражена сумма НДС, восстановленная участником при передаче | 19 «Налог на добавленную стоимость» | 83 «Добавочный капитал» | 72 000 |

| Сумма восстановленного НДС берется из акта о приеме-передаче по форме Если бы восстановленный НДС вносился в качестве вклада в УК, то нужно было бы сделать проводку: Дт 19 – Кт 75 | |||

| Объект принят к учету в качестве ОС | 01 «Основные средства» | 08, субсчет «Приобретение объектов основных средств» | 450 000 |

| НДС по ОС, внесенному в УК, принят к вычету | 68, субсчет «Расчеты по НДС» | 19 «Налог на добавленную стоимость» | 72 000 |

В налоговом учете получателя стоимость ОС, на которую будет начисляться амортизация, равна налоговой остаточной стоимости имущества у учредителя — 360 000 руб.

***

Если ОС в УК вносит учредитель-гражданин, первоначальная стоимость этого ОС будет равна расходам на его приобретение, при условии, что эти расходы не превышают рыночную оценку, подтвержденную независимым оценщиком. Причем гражданин обязательно должен передать организации документы, подтверждающие расходы на приобретение этого имуществ