Как застройщику выставить счет-фактуру для инвестора на «подрядный» НДС

Инвестор, вложившийся в строительство недвижимости, имеет право на вычет входного НДС по стройке. Этот входной налог может возникнуть не только по услугам застройщика, но и по работам и услугам подрядчиков, а также по строительным материалам. В ситуации, когда застройщик сам ничего не строит, а лишь организовывает строительство, инвестору для вычета входного НДС нужно получить правильно заполненные счета-фактуры именно от застройщика, а не от подрядных организаций.

Ни Налоговый кодекс, ни правила выставления счетов-факту

Застройщик должен выставить сводный счет-фактуру

Когда застройщик занимается лишь организацией строительства, деньги, полученные от инвесторов в качестве возмещения затрат на строительство, в налоговую базу по НДС у такого застройщика не включаютс

Если вознаграждение застройщика по условиям договора — фиксированное, то при получении денег от инвесторов надо заплатить НДС с части, соответствующей его вознаграждению, как со своего аванса.

Застройщик не имеет права и на вычет НДС, который ему предъявили подрядчики. Значит, ему не нужно регистрировать в книге покупок счета-фактуры подрядчиков. Достаточно зарегистрировать их в части 2 «Полученные счета-фактуры» журнала учета счетов-фактур. И разумеется, сохранить у себя.

Застройщик может принять к вычету «подрядный» НДС, только когда он сам выступает еще и в роли инвестора.

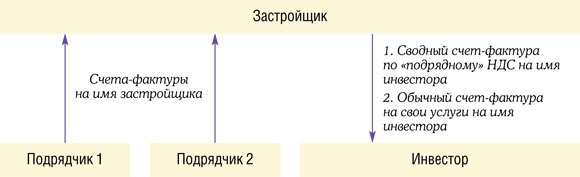

Далее застройщик выставляет счет-фактуру инвестору. Минфин и налоговая служба настаивают на составлении одного — сводного — счета-фактуры, в котором будут указаны все товары, работы и услуги, приобретенные для строительства у подрядчико

Случается, что застройщик организует строительство на деньги сторонних инвесторов, но затем выкупает у них инвестиционные доли, становясь единственным инвестором. В такой ситуации застройщик сможет принять к вычету накопленный им «подрядный» НДС. Сводный счет-фактуру самому себе он выставлять не должен — достаточно счетов-фактур, полученных от подрядчико

На свои услуги (если они облагаются НДС) застройщик должен выставить инвестору отдельный счет-фактуру.

Напомним, что услуги застройщика, оказываемые на основании договора участия в долевом строительстве жилых помещений (к примеру, квартир) и иных помещений, используемых гражданами для личных нужд (к примеру, гаражей), освобождаются от НДС. А услуги застройщика, оказываемые при строительстве объектов производственного назначения, даже если эти помещения находятся на первых этажах многоквартирных домов (к примеру, офисные помещения или магазины), должны облагаться НДС. Причем даже если с инвесторами заключается договор долевого участия по правилам Закона

Движение счетов-фактур при строительстве

Сводный счет-фактуру застройщик должен выставить не позднее 5 календарных дней после передачи на баланс инвестора законченного объекта или его законченной части. Застройщик регистрирует этот счет-фактуру в журнале учета счетов-фактур — в части 1 «Выставленные счета-фактуры». А вот регистрировать его в книге продаж не нужн

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“После выхода в свет Постановления № 1137 порядок выставления счетов-фактур застройщиками не изменился. Ведь не изменились и нормы Налогового кодекс

ач. 6 ст. 171, статьи 168, 169 НК РФ. Надо лишь учесть, что при регистрации счетов-фактур, выставленных застройщиками, в журнале учета выставленных/полученных счетов-фактур теперь надо указывать коды операций:

- специальный код 13 «Проведение подрядными организациями (застройщиками или техническими заказчиками) капитального строительства, модернизации (реконструкции) объектов недвижимости» надо указывать при регистрации сводных счетов-фактур, которые застройщик «транзитом» перевыставляет инвестору;

- при регистрации счетов-фактур на услуги, которые застройщик оказывает сам (оказывает услуги технадзора и организует строительство), надо указывать обычный код 01 «Отгрузка (передача) или приобретение товаров, работ, услуг (включая посреднические услуги)...

»”.

Причем даже если услуги самого застройщика не облагаются НДС, к примеру при строительстве жилья по договорам долевого участия, застройщик все равно должен выставить инвестору сводный счет-фактуру на все товары, работы и услуги подрядчиков. Более того, не имеет значения и то, является ли застройщик плательщиком НДС. Не так давно это подтвердил Высший арбитражный

Однако если речь идет лишь об оказании упрощенцем-застройщиком услуг по договору инвестирования, он должен передать инвестору НДС по работам, результат которых не был в его (застройщика) собственности. И в таком случае упрощенец-застройщик обязан выставить счет-фактуру инвестору на «подрядный» НДС (именно так, как указывает в своих разъяснениях Минфи

Требования к сводному счету-фактуре

В правильности заполнения застройщиком сводного счета-фактуры заинтересован в первую очередь инвестор: если документ окажется с дефектом, инвестору не дадут вычет входного НДС по этому счету-фактуре.

Вот какие особые требования предъявляются к сводному счету-фактуре, выставляемому застройщико

ТРЕБОВАНИЕ 1. Все строительно-монтажные работы, товары и услуги надо указывать как самостоятельные позиции по каждому подрядчику (а не в общей куче).

В ряде случаев суды допускают оформление сводного счета-фактуры без детализации отдельных видов рабо

ТРЕБОВАНИЕ 2. Для подтверждения правильности сумм НДС, указанных в сводном счете-фактуре, проверяющие рекомендуют застройщику приложить к нему:

- копии всех счетов-фактур, которые он получил от подрядчиков. Кстати, не имеет значения, как давно подрядчики выставили на имя застройщика свои счета-фактуры. Даже если на момент выставления сводного счета-фактуры прошло более 3 лет со дня выставления кем-то из подрядчиков своего счета-фактуры, это не лишает инвестора права на вычет входного НДС. Ведь право на такой вычет у него возникает только в момент, когда он принимает к учету результат строительных работ. К примеру, ФНС разъясняла, что в 2010 г. возможен вычет НДС по сводному счету-фактуре, составленному застройщиком на основании счетов-фактур подрядчиков, датированных

2004— 2007 гг.Письмо ФНС от 12.07.2011 № ЕД-4-3/11248@ Согласны с такой позицией и судыПостановления ФАС МО от 20.06.2011 № КА-А40/5771-11, от 07.09.2011 № А40-2066/11-107-10.

Как мы видим, есть судебные решения по спорам между инспекциями и организациями о том, можно ли принять к вычету «подрядный» НДС, перевыставленный застройщиком инвестору по истечении трехлетнего срока. Конечно, хорошо, что сейчас уже есть Письмо ФНС, защищающее вычет такого древнего НДС у инвестор

- копии первичных документов, подтверждающих реальность операции с подрядчиком, в том числе документов на перечисление ему денег застройщиком (копии платежек и банковских выписок).

ТРЕБОВАНИЕ 3. Если инвесторов несколько, подрядный НДС надо делить пропорционально доле их финансирования.

Таким образом, застройщик составляет отдельный сводный счет-фактуру каждому инвестору. И в нем указывает входной налог, соответствующий доле инвестора в общей сумме инвестиций на строительство объекта. Чтобы не возникло вопросов, застройщику лучше приложить к сводным счетам-фактурам свой расчет или бухгалтерскую справку с распределением входного НДС на несколько инвесторов. Ну и к каждому сводному счету-фактуре застройщику придется приложить одинаковый набор копий первичных документов от подрядчиков.

Иногда организациям удается доказать правомерность вычета НДС без сводного счета-фактуры. К примеру, если в документах прямо закреплено, что застройщик действует как агент от имени инвестор

ВЫВОД

Как видим, застройщик перевыставляет инвестору «подрядный» НДС транзитом. Но перевыставлять каждый «подрядный» счет-фактуру необходимости нет: данные из счетов-фактур разных подрядчиков можно все вместе показать в одном сводном счете-фактуре.

Вычет «подрядного» НДС у инвестора

По окончании строительства инвестор имеет право на вычет по сводному счету-фактуре, есл

- он принял объект строительства на баланс (то есть объект принят к учету, к примеру на счет 08 «Вложения во внеоборотные активы»);

- сводный счет-фактура составлен застройщиком правильно, в срок и с приложением всех необходимых копий документов.

Сводный счет-фактуру инвестор регистрирует и в книге покупок, и в части 2 «Полученные счета-фактуры» журнала учета счетов-факту

До окончания строительства у инвестора могут быть проблемы с вычетом. С 2006 г. Налоговый кодекс разрешает при строительстве предъявлять к вычету входной НДС в общем порядке — без специального условия о вводе в эксплуатацию законченного строительством объект

Однако налоговики и финансисты право на вычет входного НДС до окончания строительства ставят в зависимость от того, выделены ли в договоре этапы строительных работ. Если эти этапы не выделены, то налоговые вычеты, по мнению Минфина, возможны только после окончания строительств

А вот в судах инвесторам-застройщикам удавалось отстоять вычет в ситуации, когда этапы стройки не были выделены в договоре строительного подряд

Ну а если инвестор сам застройщиком не является, то, пока застройщик не выставит ему счет-фактуру, вычета он, разумеется, не получит. А для выставления такого счета-фактуры нужны основания: завершение определенного этапа строительства. Если же выделение этапов строительных работ невозможно, то безопаснее отложить вычет до завершения строительства.

***

Кстати, если застройщик нанимает заказчика для того, чтобы тот искал и контролировал подрядчиков, инвестору также нужно требовать от застройщика сводный счет-фактуру, чтобы принять к вычету «подрядный» НДС.