Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 июля 2013 г.

Арендодатель на «доходной» УСНО: как учесть оплату коммуналки арендаторами

Мы благодарим за предложенную тему статьи сотрудника ООО «Эльком лтд» Жовтановскую Маргариту Владимировну, г. Набережные Челны.

Упрощенцы-арендодатели, которые платят налог с доходов по ставке 6%, сталкиваются со следующей проблемой. Суммы, полученные от арендаторов помещений за потребленные ими коммунальные услуги (свет, вода, тепло, вывоз мусора), в полном объеме перечисляются снабжающей организации. Однако упрощенцам приходится включать эти суммы в состав доходов, облагаемых единым налогом. Посмотрим, можно ли этого избежать.

Какой порядок расчетов предусмотрен договором аренды

Возможные варианты приведены в таблице.

| Условие договора | Возникает ли налогооблагаемый доход | |

| Арендатор сам заключает договоры со снабжающими организациями и рассчитывается с ними за коммунальные услуги без участия арендодателя (вариант 1) | Нет | |

| Арендодатель оказывает арендатору посреднические услуги по приобретению и оплате для него коммунальных услуг за вознаграждение. Такая форма расчетов может быть отражена:

| Договор арендодателя со снабжающей организацией заключен:

| Нет |

| Да | |

| Арендодатель оплачивает коммунальные услуги и перевыставляет арендатору счет (без наценки) (вариант 4) | Да | |

| Арендатор оплачивает коммунальные расходы в составе арендной платы (п. 2 ст. 614 ГК РФ) (вариант 5). В договоре в таком случае обычно пишут, что арендная плата состоит из двух величин:

| Да (п. 1 ст. 346.15 НК РФ) | |

Рассмотрим подробнее плюсы и минусы этих вариантов.

Кто обязан платить за коммуналку

Обычно арендаторы пользуются коммунальными услугами по тому же тарифу, что и сами владельцы помещения. Отсюда напрашивается вывод, что экономической выгоды непосредственно от возмещения им стоимости этих услуг (в части, приходящейся на арендатора) арендодатели не получают. В этом случае не должно быть и дохода, облагаемого налогом при УСНО (ст. 41 НК РФ). Так, кстати, считали ранее и некоторые суды (Постановление ФАС УО от 04.08.2009 № Ф09-4747/09-С2).

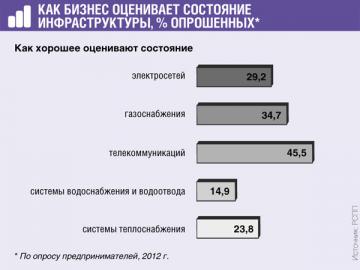

Ни одна из инфраструктурных сфер не набрала даже 50% положительных отзывов

Однако в данном случае для налоговых целей важно, кто в соответствии с договором обязан обеспечивать отопление помещения, электроснабжение и т. д.:

- <если>арендодатель, а так чаще всего и бывает, то и расходы на оплату таких услуг должен нести тоже он (и рассчитывать исходя из этого стоимость аренды). Компенсируя арендодателю его расходы, арендатор освобождает его от затрат по договору. Тут и возникает экономическая выгода — сумму компенсации надо включать в доходы (вариант 4). Этот подход поддержал ВАС (Постановление Президиума ВАС от 12.07.2011 № 9149/10), и теперь суды не будут принимать иные решения;

- <если>арендатор, то и проблем нет: соответствующие затраты доходом арендодателя не являются. Да и вопрос о налогообложении снимается для него сам собой: все расчеты по коммунальным платежам, касающиеся арендованного помещения, происходят без участия арендодателя (вариант 1). В учете у него эти операции не отражаются, и об уплате налогов по ним беспокоиться не нужно. Кстати, если в договоре ничего не сказано о том, кто оплачивает коммуналку по помещению, то это должен делать арендатор (п. 2 ст. 616 ГК РФ).

Как видим, самостоятельные договорные отношения арендатора со снабжающими организациями наиболее удобны в налоговом смысле для хозяина помещения. Но такой расклад не слишком приветствуют другие участники цепочки, и на практике он применяется редко. Арендаторы приходят и уходят, поэтому снабжающим организациям проще заключить один долгосрочный договор с владельцем помещения, чем постоянно перезаключать договоры с его клиентами. Да и последним удобней работать только с арендодателем, а не с энным количеством разных служб.

Когда арендодатель может считаться посредником

Оформляя посреднический договор с арендатором, упрощенцы, как правило, надеются уйти от необходимости платить налог с сумм, перечисляемых арендатором в возмещение его коммунальных расходов. Ведь деньги, которые перечисляются посреднику для исполнения его обязательств или в возмещение понесенных затрат по договору, не считаются доходом (кроме самого вознаграждения) (подп. 9 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ). То есть арендатор как бы поручает арендодателю заключить договоры на электро- и водоснабжение в пользу арендатора и вести расчеты по ним.

Однако Минфин признает компенсацию коммунальных услуг поступившей во исполнение поручения, только если договор со снабжающей организацией заключен (Письма Минфина от 14.04.2011 № 03-11-06/2/55, от 21.01.2013 № 03-11-06/2/07):

- позже посреднического;

- только в интересах арендатора (вариант 2).

И надо признать, что чиновники правы: нельзя же выполнить поручение до того, как оно было дано. И даже до того, как вы познакомились с тем, кто его дает (п. 6 Информационного письма Президиума ВАС от 17.11.2004 № 85).

Пытаясь «обойти» позицию Минфина, упрощенцы-арендодатели нередко пишут в посредническом договоре так: «Стороны договорились, что условия данного договора применяются к отношениям сторон, возникшим до его заключения» (п. 2 ст. 425 ГК РФ). Не питайте напрасных надежд, эта фраза вас не спасет. Если у вас уже были какие-либо отношения посредничества с арендатором до момента заключения посреднического договора, то к ним можно будет с помощью этой фразы применить его положения. А «привязать» действующий договор со снабжающей организацией к поручению арендатора (данному позднее) не получится.

Учитывая сказанное, можно сделать вывод, что воспользоваться «посредническим» вариантом вам, скорее всего, не удастся. Ведь для этого нужно заключать и расторгать договоры со снабжающими организациями ради каждого следующего арендатора. А если вы сдаете в аренду часть помещения, то договор в пользу арендатора должен быть заключен только в отношении этой части. Поэтому выполнить условие, поставленное Минфином, нереально.

***

Итак, включение компенсации за коммуналку в налогооблагаемый доход арендодателя — это практически неизбежность. Если сдача недвижимости в аренду — основной вид вашей деятельности, то стоит подумать над сменой объекта налогообложения. Когда вы перейдете на «доходы-расходы», то сможете учитывать сумму компенсируемых арендатором коммунальных платежей в составе материальных расходов (подп. 5 п. 1 ст. 254, подп. 5 п. 1 ст. 346.16 НК РФ; Письма Минфина от 07.08.2009 № 03-11-06/2/148; УФНС по г. Москве от 15.01.2007 № 18-08/3/02040@).