Я буду жаловаться! ...на ИФНС по новым правилам

Изучаем новый порядок рассмотрения любых налоговых споров

То, о чем так долго говорили налоговики, свершилось — с 2014 г. при любом споре с ИФНС вы должны будете сначала пожаловаться в вышестоящий налоговый орган и только после этого идти в суд. В связи с этим в НК внесены изменения, направленные на уточнение процедуры досудебного урегулирования (сроков, порядка оформления документов и прочего). И применяться они начнут уже со дня на день.

Как будем спорить с налоговиками в 2014 г.

Итак, с 1 января следующего года сразу обжаловать в суд будет можн

- любые акты ненормативного характера ФНС (в том числе решения, принятые по результатам повторной выездной проверк

ип. 10 ст. 89 НК РФ или по итогам рассмотрения жалобы); - действия (бездействие) должностных лиц ФНС (например, непринятие решения по жалобе в срок);

- решения УФНС, принятые по итогам рассмотрения жалоб (апелляционных жалоб).

Это исчерпывающий перечень. В остальных случаях вам придется вначале обратиться в вышестоящий налоговый орган. Досудебный порядок обязателен, в числе прочего, при обжаловании:

- «беспроверочных» решений, то есть выносимых без проведения выездной или камеральной проверк

ист. 101.4 НК РФ, например по взысканию штрафов за опоздание с сообщением о закрытии/открытии счета в банкеп. 1 ст. 118 НК РФ, за непредставление документов, затребованных в ходе проверкип. 1 ст. 126 НК РФ; - «процедурных» решений, в том числе решений о блокировке счет

ап. 3 ст. 76 НК РФ, наложении ареста на имуществоп. 6 ст. 77 НК РФ, о продлении сроков проверкип. 6 ст. 89 НК РФ и т. д.; - действий (бездействия) должностных лиц ИФНС и УФНС (например, непроведения зачета в срок).

Но если вы в порядке досудебного урегулирования обратились в вышестоящий налоговый орган, а он не рассмотрел вашу жалобу (апелляционную жалобу) в установленный срок, то по истечении этого срока можете смело идти в

Срок рассмотрения жалобы (в том числе апелляционной) — 1 месяц со дня получения (как и ранее). При этом ее рассмотрение может быть продлено на меся

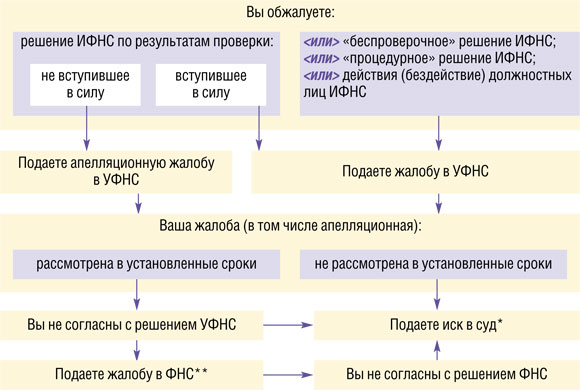

Новую единую процедуру обжалования любых решений вашей налоговой инспекции (действий ее должностного лица) вы можете видеть на схеме.

* Срок для обращения в суд составляет 3 месяца со дня, когда вам стало известно о нарушении ваших пра

- <или>со дня, когда вам стало известно о принятом вышестоящим налоговым органом (УФНС, ФНС) решении по вашей жалобе (в том числе апелляционной). Вручить или направить вам такое решение налоговики должны в течение 3 рабочи

хп. 6 ст. 6.1 НК РФ дней со дня его принятияп. 6 ст. 140 НК РФ (нов. ред.); - <или>с даты истечения сроков рассмотрения жалобы.

** Если вы хотите жаловаться в ФНС, то это нужно делать в течение 3 месяцев со дня принятия УФНС решения по жалобе (в том числе апелляционной

Какие поправки начнут действовать уже с 4 августа

Теперь перейдем к рассмотрению поправок, вступающих в силу в этом году. Имейте в виду, что к жалобам (в том числе апелляционным), поданным до 04.08.2013, они применяться не буду

Подача жалобы (в том числе апелляционной)

Апелляционная жалоба подается только на решение по результатам проверки, не вступившее в законную сил

Во всех иных ситуациях подается просто жалоба (далее мы будем называть ее «обычная»).

Отметим следующие изменения:

| Показатель | Был | Стал | Примечание |

Срок вступления решения по проверке в силу | По истечении:

|

| Автоматически увеличился срок для подачи апелляционной жалобы, ведь она подается до дня вступления решения в силу. Соответственно, увеличился и срок, в течение которого с вас не смогут списать доначисленные суммы |

Срок вручения решения по проверке налогоплательщику | В течение 5 рабочих дней после дня его вынесения | В течение 5 рабочих дней со дня его вынесения | Здесь изменений быть не должно, поскольку отсчет «налоговых» сроков всегда начинается на следующий день после даты (события), которой определено его начал |

Порядок вручения решения по проверке налогоплательщику | Вручается налогоплательщику, а если это невозможно — направляется по почте заказным письмом |

| Уточнение порядка вручения важно, поскольку со дня вручения решения отсчитывается срок для подачи апелляционной жалобы. Однако расписываться в получении копии решения нужно было и ране |

Признание решения врученным при отправке его по почте | По истечении 6 дней с даты направления заказного письма | Решение признается полученным по почте на 1 день раньше, даже если до вас оно еще не дошло. Следовательно, раньше начнется отсчет срока на подачу апелляционной жалобы | |

Адрес, куда направляется решение по почте | Налогоплательщику | По месту нахождения организации (обособленного подразделения*) или по месту жительства физического лица | Уточнено, что заказное письмо направляется на адрес регистрации. Раньше было не ясно: на почтовый адрес или на адрес регистрации |

* Этот вариант относится к случаям, когда проводилась самостоятельная выездная проверка филиала либо представительств

«Обычную» жалобу на вступившее в силу решение по проверке нужно подавать через свой налоговый орга

Увеличен срок для подачи «обычной» жалобы по «беспроверочным» и «процедурным» решениям, а также для обжалования действий (бездействия) должностных лиц. Поправки установили единый срок для подачи «обычных» жалоб в УФНС по любым решениям. По новым правилам жаловаться в вышестоящий налоговый орган можно будет в течение год

- <или>со дня вынесения решения по проверке, если оно не обжаловано в апелляционном порядке (так было и раньше);

- <или>со дня, когда вы узнали о нарушении своих прав (в отношении «беспроверочных» и «процедурных» решений, а также действий (бездействия) должностных лиц). То есть, например, со дня, когда вы получили копию соответствующего решения (а в этих случаях срок прежде был всего 3 месяца).

Оформление жалобы (в том числе апелляционной)

Установлены единые требования к форме и содержанию апелляционной и «обычной» жалоб. Так, жалоба должна быть подана в письменной форме и подписана налогоплательщиком (либо его представителем).

Обязательны для указания следующие сведени

- название и адрес вашей организации или ф. и. о. и место жительства физлица;

- обжалуемые акт налогового органа или действия (бездействие) его должностных лиц;

- название налогового органа, чей акт или действия (бездействие) должностных лиц вы обжалуете;

- основания, по которым вы считаете свои права нарушенными;

- ваши требования.

Это исчерпывающий перечень. По желанию вы можете указать номера телефонов, факсов, адреса электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Но это необязательно. Таким образом, налоговики не вправе требовать от вас иные сведения (оспариваемые суммы в разрезе налога, вычета, в котором отказано, пеней, штрафа, паспортные данные и ИНН физлиц и

Из документов к жалобе нужно приложить только доверенность вашего представителя (если на жалобе стоит его подпись). Документы, подтверждающие ваши требования, которые рекомендует прилагать

Рассмотрение жалобы (в том числе апелляционной)

Жалоба (в том числе апелляционная) рассматривается без участия заявителя. Такая позиция на сегодняшний день существует и в судебной практик

Налоговики получили законное право вообще не рассматривать «обычную» и апелляционную жалобы в следующих случая

- нет подписи или не приложена доверенность на представителя, подписавшего жалобу;

- пропущен срок обжалования, а в тексте нет ходатайства о его восстановлении (или если оно есть, но вам отказали);

- до принятия решения по жалобе вы отозвали ее полностью или частично. В последнем случае будет рассматриваться только часть жалобы;

- ранее вы уже подавали жалобу по тем же основаниям.

Решение об отказе в рассмотрении должно быть принято в течение 5 рабочих дней со дня получения жалобы (заявления об отзыве). Вам о таком решении сообщат письменно в течение 3 рабочих дней со дня его приняти

Отметим, что ранее в НК не было права не рассматривать жалобу, хотя некоторые суды признавали такое право за налоговиками в определенных случаях, например при подаче ее неуполномоченным лицо

Дополнительные документы не будут учитываться при рассмотрении жалобы (в том числе апелляционной), если налогоплательщик не объяснит, почему не представил их воврем

Отметим, что дополнительные документы, которые откажется учитывать вышестоящий налоговый орган, вы вправе в дальнейшем представить в суд — процессуальное законодательство на этот счет запретов не содержит. Но будьте готовы, что судьи тоже поинтересуются причиной представления документов задним числом.

Сокращен срок для рассмотрения жалоб на «беспроверочные» и «процедурные» решения и на действия (бездействие) должностного лиц

***

Возможно, обязательное досудебное урегулирование — это не так уж и плохо: ходить придется только в свою ИФНС, и в сроках