Лето — время править Налоговый кодекс

Знакомимся с очередными изменениями части первой НК

Не так давно мы рассказали вам о новом порядке обжалования решений и действий налоговиков. Однако поправки в общую часть НК на этом не заканчиваются. Принят еще один Закон с большим количеством изменений. Среди них много технических, поэтому мы сегодня рассмотрим не все поправки, а только самые важные и интересные.

В целом они уже начали действовать с 25 августа, но есть и отдельные нормы, которые вступят в силу 1 октября 2013 г. и 1 января 2014 г.

Информацию о дате вступления изменений в силу смотрите на полях.

Сроки, информирование и другие нюансы взаимодействия с налоговиками

В числе поправок, вступивших в силу в первую очередь, — корректировка различных сроков. Увидеть, что конкретно поменялось, вы можете в таблице.

| Срок | Было | Стало | Вывод | |

Для представления возражений на акт камеральной или выездной проверки | 15 рабочих дней со дня получения акт | Месяц со дня получения акт | Сроки для представления возражений увеличены. Имейте в виду, что если по состоянию на 25 августа старый срок еще не истек, то его уже нужно считать по новым правила | |

Для представления возражений на «беспроверочный» акт (например, составленный по факту непредставления документов по требованию | 10 рабочих дней со дня получения акт | |||

Для ознакомления с материалами дополнительных мероприятий налогового контроля (документами, затребованными у вас или у контрагентов, результатами экспертизы и | Срок определялся руководителем (замом) инспекции самостоятельно с учетом объема материало | Не позднее 2 рабочих дней до дня рассмотрения материалов проверки при условии подачи в налоговый орган заявления об ознакомлении с материалами дел | Появляется возможность изучить результаты допмероприятий до дня их рассмотрения. | |

Для направления налогоплательщику требования об уплате налога | По результатам налоговой проверки | 10 рабочих дней с даты вступления в силу решения по проверке | 20 рабочих дней с даты вступления в силу решения по проверк | У налоговиков стало больше времени для направления вам требования после проверки, а также по мелким текущим долгам. Но даже если они опоздают, требование лучше оплатить. Ведь ИФНС все равно будет вправе в случае неоплаты списать деньги со счета, если уложится в |

При выявлении текущей недоимки по налогам, пеням или штрафам | Не позднее 3 месяцев со дня выявления недоимк |

| ||

Недоимкой теперь фактически считается и излишне возмещенная сумма налог

Датой возникновения недоимки считается:

- <если>был возврат — день фактического получения денег налогоплательщиком;

- <если>был зачет — день принятия решения о зачете.

В НК установлен единый стандартный порядок передачи налогоплательщику любого документа от налоговико

- <или>лично под расписку;

- <или>заказным письмом по почте. Датой получения в этом случае будет

6-й день после дня отправкип. 2 ст. 6.1 НК РФ; - <или>в электронной форме через спецоператора (по ТКС).

В отличие от действующих правил, ни у одного из этих способов не будет приоритета. Инспекторы вправе выбрать любой из них, за исключением случаев:

- <или>когда налогоплательщик обязан представлять расчеты (декларации) по ТКС. Тогда и документы ему должны быть переданы только по этому каналу;

- <или>когда норма НК устанавливает иной порядок. Например, передача налогоплательщику требования о представлении документов при проверке. По новым правилам требование должно быть вручен

оп. 1 ст. 93 НК РФ:

- <если>проверяющий находится на вашей территории — лично под расписку;

- <если>нет — любым из стандартных способов.

Ранее, напомним, такое требование должны были вручить лично или отправить по

А вот процедура передачи копии «беспроверочного» решения налогоплательщику, наоборот, стала стандартно

Приятная новость — налогоплательщикам больше не нужно информировать ИФНС:

- об участии в ООО и хозяйственных товарищества

хподп. 2 п. 2 ст. 23 НК РФ; п. 2 ст. 66 ГК РФ. В случае участия в акционерных обществах и иных организациях направлять налоговикам форму№ С-09-2утв. Приказом ФНС от 09.06.2011 № ММВ-7-6/362@ по-прежнему необходимо не позднее 1 месяца со дня начала участия; - о реорганизации или ликвидации организации (форма

№ С-09-4)утв. Приказом ФНС от 09.06.2011 № ММВ-7-6/362@. Ведь налоговики и так получат сведения изЕГРЮЛподп. «б» п. 4 ст. 1 Закона № 248-ФЗ.

Отдельный бонус получили предприниматели: при отсутствии наемных работников им не придется представлять в налоговый орган сведения об их среднесписочной численност

Обеспечительные меры, штрафы и санкции

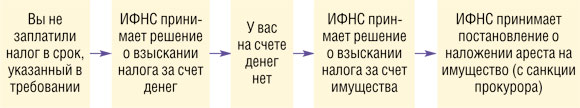

Расширены права налоговиков в части ареста имущества организаций. Так, ранее для этого нужна была такая последовательность событи

Поэтому арест, наложенный до решения о взыскании налога за счет имущества, можно было отменить в судебном порядк

Теперь же два последних звена меняются местами: арестовать имущество ИФНС вправе уже по факту нехватки средств на счет

Еще одно новшество: организация, чье имущество арестовано, вправе просить о замене ареста на зало

- юридический статус и финансовое состояние залогодателя;

- основные характеристики и стоимость имущества, передаваемого в залог.

Но имейте в виду, что замена ареста имущества на залог — это право налогового органа, а не обязанность. Так что вам могут и отказать.

В НК теперь сформулированы единые требования к банковской гаранти

- при заявительном порядке возмещения

НДСст. 176.1 НК РФ; - при освобождении от акциза при вывозе подакцизных товаров за пределы

РФп. 2 ст. 184 НК РФ; - при освобождении от уплаты аванса по акциз

уст. 204 НК РФ.

Новые требования незначительно отличаются от тех, что есть сейчас в главах об НДС и акцизах. Так, минимальный срок действия гарантии по общему правилу составит 6 месяцев с последнего дня срока уплаты «обеспечиваемого» налог

Кроме того, банковскую гарантию можно будет использовать для изменения сроков уплаты налога (отсрочка, рассрочка, инвестиционный налоговый кредит

Названы случаи приостановления, возобновления и отзыва инкассового поручения. Так, действие инкассо приостанавливаетс

- по решению налоговиков в связи с рассмотрением вопроса о предоставлении отсрочки (рассрочки) по уплате налог

ап. 6 ст. 64 НК РФ; - при поступлении в ИФНС постановления судебного пристава-исполнителя о наложении ареста на денежные средства в банках;

- по решению вышестоящего налогового органа в случаях, названных в НК.

Для возобновления действия поручения налоговый орган должен принять решение об отмене приостановления.

Также перечислены ситуации, когда не исполненное, в том числе частично, инкассовое поручение отзываетс

- вы получили отсрочку (рассрочку) по уплате налога или инвестиционный налоговый кредит;

- вы погасили задолженность, в том числе путем зачет

аст. 78 НК РФ; - вы представили уточненку, в результате чего уменьшилась сумма налога (пени) к уплат

ест. 81 НК РФ; - ИФНС получила сведения об остатках денежных средств на других ваших счетах;

- задолженность списана налоговиками как безнадежная к взыскани

юст. 59 НК РФ.

Отметим, что ранее НК не предусматривал подобных действий в принципе, поэтому они могли быть поводом для спора о нарушении процедуры бесспорного взыскания. Но и поправки не снимают проблему полностью. К примеру, неясно, обязана ли будет ИФНС приостановить действие поручения в перечисленных случаях или это ее право.

Поправки вводят и новое основание для списания задолженност

- исполнительное производство прекращено в связи с невозможностью взыскания;

- с момента образования недоимки прошло 5 лет;

- задолженность (включая пени и штраф) не превышает 100 тыс. руб. для организации или 10 тыс. руб. для ИП.

Это те суммы, превышение которых является поводом для возбуждения дела о банкротств

При блокировке счета вы не сможете открыть новый счет ни в одном банке нашей страны (а не только в своем, как было раньше

Предпринимателей можно будет наказать:

- за грубое нарушение правил учета доходов и расходо

вст. 120 НК РФ (в ред. Закона № 248-ФЗ); - за отказ в предоставлении инспекторам сведений об интересующем их налогоплательщике. Из-за этого могут пострадать и физические лиц

ап. 2 ст. 126 НК РФ (в ред. Закона № 248-ФЗ).

Напомним, сейчас штраф за названные нарушения могут получить только организаци

Будет разграничена ответственность налогоплательщиков за невыполнение требований налоговиков во время встречной проверк

- <если>вы откажетесь представлять запрошенные документы, то штраф составит 10 тыс.

руб.ст. 126 НК РФ; - <если>вы не представите запрошенную информацию, то штраф составит 5 тыс.

руб.ст. 129.1 НК РФ Сегодня такая санкция применяется за оба этих нарушенияп. 6 ст. 93.1. НК РФ.

***

В НК внесено еще много других, не столь значимых поправок. К примеру, введено понятие справки об исполнении обязанности по уплате налого