Сомневаетесь в должниках? Создавайте резерв!

Налоговый и бухгалтерский учет резерва сомнительных долгов

Создание резерва по сомнительным долгам позволит показать в бухучете реальную картину финансового положения дел в организации. А в налоговом учете — даст возможность пораньше признать расход тем, кто применяет метод начислени

О том, нужен ли в вашей организации такой резерв или нет, особенно полезно подумать именно в IV квартале. Ведь близится конец года, а значит, есть возможность пересмотреть свою учетную политику — и для целей бухгалтерского учета, и для целей налогообложения.

Начинаем сомневаться

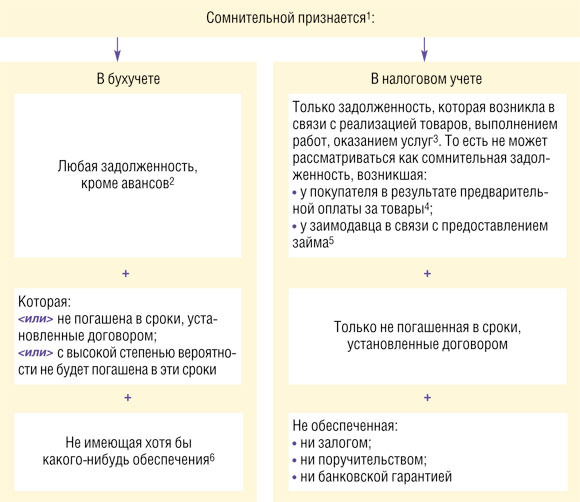

В целом в бухгалтерском и налоговом учете принципы признания задолженности сомнительной схожи, но все-таки неодинаковы.

Создаем резерв по сомнительным долгам

Нужно учесть следующие правила создания резерва.

| Бухгалтерский учет | Налоговый учет |

| Создание резерва | |

| Это ваша обязанность, если существует вероятность, что задолженность не будет погашена — полностью или частично | Это ваше право независимо от того, создается ли аналогичный резерв в бухгалтерском учет |

| В учетной политике нужно закрепить условие о создании резерва и порядок его создания как для бухгалтерского, так и для налогового учета | |

| Наличие встречной кредиторской задолженности по тому же контрагенту | |

| Не влияет на возможность создания резерва | Не должно влиять на возможность создания резерва. Ведь в НК нет такого ограничения на его создание, как наличие встречной кредиторской задолженности. А зачет встречных требований — право, а не обязанность организации, что подтвердил Однако инспекторы при проверках налога на прибыль могут указать, что при создании резерва надо учитывать только разницу между дебиторской и кредиторской задолженностями, если они относятся к одному контрагенту. Соответственно, если кредиторка превышает дебиторку, то резерв безопаснее вообще не создават |

| Подробнее о том, является ли встречная кредиторка помехой для создания резерва сомнительных долгов, мы писали в | |

| Инвентаризация дебиторской задолженности | |

| Поможет выявить сомнительные и уже безнадежные долги | Для создания резерва обязательна на последнее число отчетного (налогового) период |

Результаты инвентаризации дебиторской задолженности можно оформить:

| |

| Определение резервируемой суммы | |

| В идеале величина резерва определяется отдельно по каждой задолженности в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частичн | В резерв отчисляется определенный процент сомнительной задолженности в зависимости от срока ее возникновения:

|

| Размер резерва в целом | |

| Ничем не ограничен, но не может быть больше самой задолженности, под которую он создается | Не может превышать 10% от выручки отчетного (налогового) период |

| Учет отчислений в резерв | |

| Включаются в состав прочих расходо Сам резерв учитывается на счете 63 «Резервы по сомнительным долгам». В балансе остаток по этому счету отдельной строкой не показывается. На сумму созданного резерва надо уменьшить сомнительную дебиторскую задолженност | Учитываются в составе внереализационных расходо Суммы отчислений в резерв нужно отразить по строке 200 приложения № 2 к листу 02 декларации по налогу на прибыль. А сумму безнадежных долгов, не покрытых за счет средств резерва, — по строке 302 этого приложения |

Очевидно, что в налоговом учете правила создания резерва довольно жесткие. Хотя, согласитесь, в целом обоснованные. Так что те, кто хочет упростить себе работу, могут в бухгалтерской учетной политике прописать те же правила, что применяются в налоговом учете. Более того, некоторые даже закрепляют в бухучете

Если же организация более серьезно относится к созданию данного резерва в бухучете, то могут появиться разницы по ПБУ

Пример. Формирование резерва по сомнительным долгам в налоговом учете

/ условие / С 2013 г. организация решила создавать резерв по сомнительным долгам в налоговом учете. В I квартале 2013 г. просроченных долгов не было, а в конце II квартала был всего один просроченный долг: у должника 1 на сумму 400 000 руб. (7 дней просрочки). Резерв сомнительных долгов по итогам I и II квартала не создавался.

По результатам инвентаризации на 30.09.2013 выявлено четыре должника:

| Наименование должника | Количество дней просрочки | Сумма задолженности с учетом НДС, руб. |

| Должник 1 | 99 | 400 000 |

| Должник 2 | 73 | 300 000 |

| Должник 3 | 54 | 200 000 |

| Должник 4 | 6 | 100 000 |

Величина выручки за январь — сентябрь составила 5 700 000 руб. (без учета НДС).

/ решение / В налоговом учете резерв сомнительных долгов надо создавать так.

ШАГ 1. Определяем сумму, которую можно зарезервировать, исходя из величины просроченных долгов и количества дней просрочки.

| Наименование должника | Процент отчислений в резерв (зависит от количества дней просрочки) | Расчетная сумма отчислений в резерв, руб. |

| Должник 1 | 100 | 400 000 |

| Должник 2 | 50 | 150 000 (300 000 руб. x 50%) |

| Должник 3 | 50 | 100 000 (200 000 руб. x 50%) |

| Должник 4 | 0 | 0 |

| Итого: | 650 000 | |

ШАГ 2. Определяем максимально возможную сумму резерва. Исходя из размера выручки за 9 месяцев (выручка берется нарастающим итогом с начала года) она составит 570 000 руб. (5 700 000 руб. x 10%).

ШАГ 3. Сравниваем суммы, полученные в шаге 1 и шаге 2, и выбираем минимальную — 570 000 руб. Эту сумму надо уменьшить на остаток резерва, перешедший с предыдущего квартала. Но поскольку в I и II кварталах резерв не создавался, сумма отчислений в резерв на конец III квартала, которая будет учтена во внереализационных расходах, равна 570 000 руб. Эта сумма резерва переносится на IV квартал 2013 г.

Используем резерв

Когда сомнительные долги превращаются в безнадежные, они списываются за счет резерва и в бухгалтерском, и в налоговом учет

Безнадежными признаются долг

- <или>по которым истек установленный срок исковой давности (по общему правилу равен 3 годам);

- <или>по которым обязательство прекращено вследствие невозможности его исполнения на основании акта государственного органа;

- <или>по которым обязательство прекращено вследствие ликвидации организации;

- <или>невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства;

- <или>по которым взыскателю возвращен исполнительный документ по двум возможным основаниям. Первое: невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денег и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях. Второе: у должника нет имущества, на которое может быть обращено взыскание, и даже судебному приставу-исполнителю отыскать такое имущество не удалось.

| Бухгалтерский учет | Налоговый учет |

| Использование резерва | |

| За счет резерва сомнительных долгов списывается безнадежная задолженность, если ранее сумма этого долга резервировалась. Если же сумма долга не резервировалась, то, как только он стал безнадежным, надо сразу списать на прочие расход Если есть вероятность взыскания списанной задолженности, ее надо учитывать на забалансовом счете 007 «Списанная в убыток безнадежная задолженность» в течение | За счет резерва можно списать любую безнадежную задолженность, даже если она не участвовала в формировании резерв Если суммы резерва не хватает, остаток не списанного за счет резерва безнадежного долга можно учесть напрямую в составе внереализационных расходо Ранее Минфин рекомендовал списывать в налоговом учете за счет резерва только безнадежную задолженность, по которой формировался резер |

Если задолженность, по которой создавался резерв, должник полностью или частично погасил, то в течение квартала резерв восстанавливать необязательно ни в налоговом, ни в бухгалтерском учете. Погашение долга будет учтено при определении суммы резерва, создаваемого по итогам этого квартал

Корректируем сумму резерва

В налоговом учете сумма резерва, вновь создаваемого по результатам инвентаризации, должна быть скорректирована на сумму остатка резерва предыдущего отчетного/налогового период

ШАГ 1. Провести инвентаризацию и выявить сомнительную дебиторскую задолженность.

ШАГ 2. Рассчитать сумму нового резерва, который можно создать по итогам отчетного (налогового) периода. Так же как и при первоначальном создании резерва, она не должна превышать 10% от суммы выручки, рассчитанной нарастающим итогом с начала год

ШАГ 3. Сравнить рассчитанную сумму с остатком неизрасходованного резерва:

- <если>новая сумма резерва меньше перенесенного остатка, то разницу надо включить во внереализационные доходы;

- <если>новая сумма резерва больше, чем остаток, то разницу надо учесть как внереализационные расходы.

Возможно, вы решите не создавать в следующем году резерв по сомнительным долгам. В этом случае всю сумму резерва, не использованного по состоянию на 31 декабря, включите в состав внереализационных доходо

В бухучете неиспользованный остаток переносится на следующий календарный год.

Пример. Использование и корректировка резерва по сомнительным долгам в налоговом учете

/ условие / Продолжим уже рассматриваемый пример.

В октябре организация получила документы, подтверждающие ликвидацию должника 2.

А по результатам инвентаризации на 31.12.2013 выявлены следующие суммы задолженности:

| Наименование должника | Количество дней просрочки | Сумма задолженности с учетом НДС, руб. |

| Должник 1 | 191 | 400 000 |

| Должник 3 | 146 | 200 000 |

| Должник 4 | 98 | 100 000 |

Величина выручки за 2013 г. составила 7 500 000 руб. (без учета НДС).

/ решение / В октябре на основании полученных документов сумма задолженности должника 2 в размере 300 000 руб. признана безнадежной. Она списана за счет созданного в налоговом учете резерва. В итоге остаток резерва на дату списания задолженности составил 270 000 руб. (570 000 руб. – 300 000 руб.).

В конце года резерв в налоговом учете формируется следующим образом.

ШАГ 1. Просрочка по долгам всех трех должников — более 90 дней, поэтому они могут быть зарезервированы в полной сумме. Расчетная сумма отчислений в резерв равна 700 000 руб. (400 000 руб. + 200 000 руб. + 100 000 руб.).

ШАГ 2. Предельная сумма отчислений в резерв на 31.12.2013 составляет 750 000 руб. (7 500 000 руб. х 10% ).

ШАГ 3. Выбираем максимально возможную сумму для создания резерва на 31.12.2013: сравниваем показатели, полученные в шаге 1 (700 000 руб.) и шаге 2 (750 000 руб.). Меньшая сумма — 700 000 руб. На нее и можно создать резерв.

ШАГ 4. Корректируем сумму создаваемого резерва на величину неиспользованного остатка. Поскольку остаток меньше суммы создаваемого резерва, включаем во внереализационные расходы отчисления в резерв в сумме 430 000 руб. (700 000 руб. – 270 000 руб.).

В итоге остаток резерва на 31.12.2013 составит 700 000 руб. Его можно перенести на следующий год, если в 2014 г. организация будет создавать этот резерв в налоговом учете.

Если же в соответствии с учетной политикой для целей налогообложения прибыли в 2014 г. организация откажется от создания резерва по сомнительным долгам, то остаток резерва в сумме 700 000 руб. нужно включить в доходы декабря. Другой вариант — не создавать новый резерв на 31.12.2013, а включить в доходы сумму резерва, оставшуюся с предыдущего квартала (270 000 руб.).

Учтите, что в начале следующего года резерв надо создавать особенно осторожно. Дело в том, что в декабре сумма резерва, перешедшая на I квартал, определялась с учетом выручки за весь предыдущий год. А вот в I квартале сумма создаваемого резерва будет ограничена 10% от выручки за январь — март. Излишек резерва, который перешел с прошлого квартала, придется сразу включить во внереализационные доход

Пример. Корректировка резерва в I квартале года, на который перенесен остаток резерва

/ условие / Продолжим наш пример.

В I квартале 2014 г. выручка составила 2 000 000 руб. Должники 1, 3 и 4 не погасили свою задолженность. Других просроченных долгов нет.

/ решение / В конце I квартала резерв в налоговом учете формируется следующим образом.

ШАГ 1. Просрочка по долгам всех трех должников составляет более 90 дней, поэтому они могут быть зарезервированы в полной сумме. Расчетная сумма отчислений в резерв равна 700 000 руб. (400 000 руб. + 200 000 руб. + 100 000 руб.).

ШАГ 2. Предельная сумма отчислений в резерв на 31.03.2014 составляет 200 000 руб. (2 000 000 руб. х 10% ).

ШАГ 3. Выбираем максимально возможную сумму для создания резерва на 31.03.2014: сравниваем показатели, полученные в шаге 1 (700 000 руб.) и шаге 2 (200 000 руб.). Меньшая сумма — 200 000 руб. На нее и можно создать резерв.

ШАГ 4. Корректируем сумму создаваемого резерва: включаем во внереализационные доходы сумму 500 000 руб. (700 000 руб. – 200 000 руб.).

В итоге остаток резерва на 31.03.2014 составит 200 000 руб.

***

Имейте в виду, что создание резерва по сомнительным долгам в бухгалтерском учете может негативно сказаться на величине чистых активов — они становятся меньше. Поэтому бухгалтеры иногда идут на хитрость и «оценивают» вероятность погашения всех долгов как высокую. Такое бывает, например, когда организации нужна «красивая» отчетность: директор планирует взять кредит в банке или же заключить крупный контракт.