С какого момента считать 3 года на возврат налоговой переплаты

ИФНС проводит зачет или возврат переплаты по заявлению налогоплательщика в течение 3 лет со дня уплаты налога (пени, штраф

СИТУАЦИЯ 1. По итогам года получен убыток

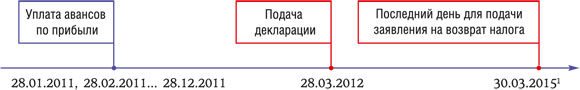

Организация платила авансы в течение 2011 г. А по итогам года оказалось, что у нее убыток. В результате образовалась переплата по налогу на прибыль. С какого момента считать 3 года на возврат налога?

Решение. О переплате организация должна была узнать:

- <если>декларация подана раньше времени (до 27.03.2012 включительно) — в день подачи декларации;

- <если>декларация подана в последний день срока или с опозданием — 28.03.2012

п. 4 ст. 289 НК РФ.

Соответственно, 3 года на обращение в инспекцию с заявлением о возврате переплаты начинают течь:

- <или>со следующего дня после дня подачи декларации;

- <или>с 29.03.2012

п. 2 ст. 6.1 НК РФ; Постановления Президиума ВАС от 28.06.2011 № 17750/10; ФАС МО от 04.06.2014 № Ф05-5391/2014.

СИТУАЦИЯ 2. Организация зачитывала старую переплату в счет текущих авансовых платежей по налогу, а по итогам года получен убыток

30.03.2009 организация подала декларацию за 2008 г., в результате чего образовалась переплата по налогу на прибыль. В течение 2011 г. организация исчисляла авансовые платежи по налогу на прибыль, в счет уплаты которых зачитывалась переплата за 2008 г. В результате переплата была полностью погашена. Однако 27.01.2012 организация подала убыточную декларацию за 2011 г. С какого момента считать 3 года на возврат налога?

Решение. Обязанность по уплате налога за 2011 г. у организации отсутствовала, но фактически была исполнена: переплата, образовавшаяся 30.03.2009, была зачтена в счет авансовых платежей. Поэтому о переплате организация узнала 27.01.2012 — в день подачи декларации за 2011 г. Значит, срок на обращение в инспекцию с заявлением о возврате переплаты потечет с

СИТУАЦИЯ 3. Организация узнала о переплате из решения по проверке

20.05.2011 вступило в силу решение ИФНС по проверке, согласно которому организация ошибочно заплатила налог на имущество в бюджет по месту нахождения обособленного подразделения. Инспекция доначислила организации ту же сумму налога на имущество по месту нахождения организации. 12.03.2012 организация обратилась в ИФНС за возвратом переплаты по месту нахождения ОП, однако никакой реакции от ИФНС не последовало. 31.01.2014 организация получила отказ ИФНС в возврате переплаты. С какого момента считать 3 года на обращение в суд за возвратом налога, уплаченного не в тот бюджет?

Решение. О переплате организация узнала 20.05.2011 из решения по проверке, поэтому 3 года на возврат потекли с 21.05.2011 и истекли 20.05.2014

СИТУАЦИЯ 4. Инспекция отказала в возврате

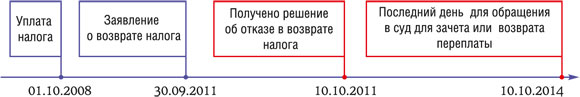

01.10.2008 организация переплатила налог. 30.09.2011 она обратилась в ИФНС за возвратом, а 10.10.2011 ей вручили решение об отказе в возврате налога. С какого момента считать 3 года на обращение в суд за возвратом налога?

Решение. Если организации отказали в возврате, она может обратиться в суд, чтобы:

- обжаловать такой отказ;

- вернуть переплату.

На это у фирмы есть 3 года со дня, когда она узнала или должна была узнать о нарушении своего права на возврат. В указанном случае 3 года на обращение в суд потекут с

СИТУАЦИЯ 5. ИФНС незаконно зачла переплату в счет недоимки

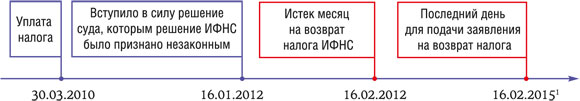

30.03.2010 организация излишне уплатила налог на прибыль. ИФНС 01.11.2011 зачла указанную переплату в счет недоимки, обнаруженной по итогам проверки. Однако 16.01.2012 вступило в силу решение суда, которым решение ИФНС по этой проверке было признано незаконным. С какого момента считать 3 года на возврат налога?

Решение. В этой ситуации излишне уплаченный налог становится излишне взысканным. Ведь зачет переплаты в счет недоимки — это взыскание. Поэтому после вступления в силу решения суда (16.01.2012) месяц дается ИФНС на добровольный возврат налога. Если же инспекция налог не вернет, 3 года на возврат через суд потекут с

***

Налоговики возвращают излишне уплаченные налоги неохотно. Поэтому если в ответ на подачу заявления о зачете или возврате переплаты — тишина, а суммы значительные, то не рассчитывайте ни на чью совесть и не бойтесь испортить отношения с инспекцией. Сразу обжалуйте бездействие налоговых органов в УФНС. Поскольку жалоба подается через вашу же инспекцию, есть вероятность, что налог вскоре вернут.