Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 декабря 2014 г.

Новый имущественный налог: готовимся пока морально

С 2015 г. вступит в силу новая глава 32 НК, посвященная налогу на имущество физических лиц (Закон от 04.10.2014 № 284-ФЗ). Она предусматривает возможность расчета налога исходя из кадастровой стоимости недвижимости.

Когда будем платить по-новому

Новые правила начинают действовать при расчете налога за 2015 г. и далее. Срок уплаты налога, установленный в НК, — не позднее 1 октября следующего года. Так что платить налог за 2015 г. надо будет только в 2016 г. — не позднее 3 октября (п. 6 ст. 6.1, п. 1 ст. 409 НК РФ (ред., действ. с 01.01.2015)).

Новые правила начинают действовать при расчете налога за 2015 г. и далее. Срок уплаты налога, установленный в НК, — не позднее 1 октября следующего года. Так что платить налог за 2015 г. надо будет только в 2016 г. — не позднее 3 октября (п. 6 ст. 6.1, п. 1 ст. 409 НК РФ (ред., действ. с 01.01.2015)).

Как и сейчас, инспекция по месту нахождения объекта недвижимости должна будет сама рассчитать налог на имущество и выслать собственнику налоговое уведомление не позднее 30 дней до наступления срока платежа (п. 2 ст. 52, п. 2 ст. 409 НК РФ (ред., действ. с 01.01.2015)). Если у вас несколько объектов недвижимости в разных регионах, то вы получите уведомления от разных инспекций.

Как и сейчас, инспекция по месту нахождения объекта недвижимости должна будет сама рассчитать налог на имущество и выслать собственнику налоговое уведомление не позднее 30 дней до наступления срока платежа (п. 2 ст. 52, п. 2 ст. 409 НК РФ (ред., действ. с 01.01.2015)). Если у вас несколько объектов недвижимости в разных регионах, то вы получите уведомления от разных инспекций.

Если же вы такое уведомление не получите, то надо будет сообщить в инспекцию о своем имуществе. Самостоятельно ничего рассчитывать не требуется.

Если же вы такое уведомление не получите, то надо будет сообщить в инспекцию о своем имуществе. Самостоятельно ничего рассчитывать не требуется.

Что будет облагаться

Облагаться налогом будут находящиеся в собственности (статьи 400, 401 НК РФ (ред., действ. с 01.01.2015)):

Облагаться налогом будут находящиеся в собственности (статьи 400, 401 НК РФ (ред., действ. с 01.01.2015)):

- квартиры и комнаты;

- жилые дома (п. 2 ст. 401 НК РФ (ред., действ. с 01.01.2015));

- гаражи и машино-места;

- объекты незавершенного строительства, на которые получены свидетельства о праве собственности;

- единые недвижимые комплексы;

- иные здания, строения, сооружения и помещения, в том числе строения на дачных участках, административно-деловые и торговые центры.

Предприниматели, применяющие упрощенку или уплачивающие ЕНВД, не должны платить налог по коммерческой недвижимости, используемой ими в рамках этих спецрежимов (п. 3 ст. 346.11, п. 4 ст. 346.26 НК РФ).

Прежние льготы сохранятся

В НК будет предусмотрено несколько видов льгот. Льгота — это не скидка, а полное освобождение от налога по какому-либо объекту недвижимости.

ЛЬГОТА 1. Для социально незащищенного населения:

- на квартиру или комнату;

- жилой дом;

- гараж или машино-место.

Право на нее имеют пенсионеры, инвалиды I и II групп и иные лица, у которых были льготы по старому Закону о налоге на имущество (пп. 1, 4 ст. 407 НК РФ (ред., действ. с 01.01.2015)).

Льготу можно заявить только по одному объекту недвижимости каждого вида. То есть если есть несколько квартир, то льготу можно заявить только по одной из них. А вот если есть квартира и гараж, то льготу можно заявить и по тому и по другому.

ЛЬГОТА 2. Для людей творческих профессий. Льготу можно получить по творческим мастерским, студиям, ателье, а также жилым помещениям, используемым для организации негосударственных музеев, галерей, библиотек (подп. 14 п. 1, подп. 3 п. 4 ст. 407 НК РФ (ред., действ. с 01.01.2015)). Заявить льготу можно только по одному «творческому» объекту.

ЛЬГОТА 3. Для владельцев хозяйственного строения или сооружения, площадь которого не более 50 кв. м, если такая постройка расположена на земле, предоставленной для личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства (подп. 15 п. 1, подп. 4 п. 4 ст. 407 НК РФ (ред., действ. с 01.01.2015)). Опять же льготируемым может быть только один такой хозяйственный объект у каждого собственника.

Получив уведомление об уплате, проверьте, правильно ли рассчитан налог — вдруг налоговики вычет не учли или «добавили» метража вашей недвижимости

Нельзя заявить льготу по недвижимости, кадастровая стоимость которой более 300 млн руб. (подп. 2 п. 2 ст. 406, п. 5 ст. 407 НК РФ (ред., действ. с 01.01.2015))

Нельзя заявить льготу по недвижимости, кадастровая стоимость которой более 300 млн руб. (подп. 2 п. 2 ст. 406, п. 5 ст. 407 НК РФ (ред., действ. с 01.01.2015))

Льготу инспекция дает по заявлению при предоставлении подтверждающих документов (п. 6 ст. 407 НК РФ (ред., действ. с 01.01.2015)). А те, кому до конца 2014 г. была предоставлена налоговая льгота по старому Закону от 09.12.91 № 2003-1, могут не представлять в инспекцию повторно заявление и документы для получения льготы по новым правилам (ч. 4 ст. 3 Закона от 04.10.2014 № 284-ФЗ (ред., действ. с 01.01.2015)).

Льготу инспекция дает по заявлению при предоставлении подтверждающих документов (п. 6 ст. 407 НК РФ (ред., действ. с 01.01.2015)). А те, кому до конца 2014 г. была предоставлена налоговая льгота по старому Закону от 09.12.91 № 2003-1, могут не представлять в инспекцию повторно заявление и документы для получения льготы по новым правилам (ч. 4 ст. 3 Закона от 04.10.2014 № 284-ФЗ (ред., действ. с 01.01.2015)).

Когда у человека несколько объектов, по которым он может получить льготу, инспекция сама должна предоставить льготу по объекту с максимальной суммой налога. Так что здесь она должна стоять на страже финансовых интересов граждан.

Когда у человека несколько объектов, по которым он может получить льготу, инспекция сама должна предоставить льготу по объекту с максимальной суммой налога. Так что здесь она должна стоять на страже финансовых интересов граждан.

Ну а если вы хотите сами определить, по какому объекту должна быть предоставлена льгота, надо до 1 ноября года, за который считается налог, уведомить инспекцию о выборе льготируемого объекта (пп. 6, 7 ст. 407 НК РФ (ред., действ. с 01.01.2015)). Так, если захотите получить льготу по конкретной недвижимости при расчете налога за 2015 г., то уведомить инспекцию надо до 1 ноября 2015 г.

Считаем налог, ориентируясь на кадастр

Как мы уже сказали выше, в дальнейшем планируется, что налог будет считаться исходя из кадастровой стоимости недвижимости. Узнать эту стоимость можно самим на сайте Росреестра. Вот как это сделать.

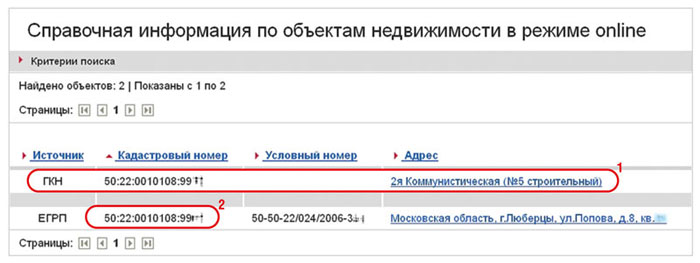

ШАГ 1. На стартовой странице сайта Росреестра в главном меню нажимаем плашку «Государственные услуги», далее — «Перечень оказываемых услуг», выбираем «Дополнительные возможности», а затем — «Справочная информация по объектам недвижимости в режиме online». Искать можно или по адресу, или по кадастровому номеру. Так что если знаете кадастровый номер, вводите его, если не знаете — забиваете адрес и нажимаете кнопку «Сформировать запрос».

ШАГ 2. В появившемся списке ищем строку «ГКН» (данные из Государственного кадастра недвижимости).

Если она есть, нажимаете на эту строку и в появившемся окне ищете данные о кадастровой стоимости (1).

ШАГ 3. Если строки «ГКН» нет, а есть только строка «ЕГРП», то для дальнейших поисков вам понадобится указанный в ней кадастровый номер (2) (если ранее вы его не знали и искали свой объект по адресу). Так что копируем или переписываем этот номер. Его можно также узнать из своего свидетельства о праве собственности.

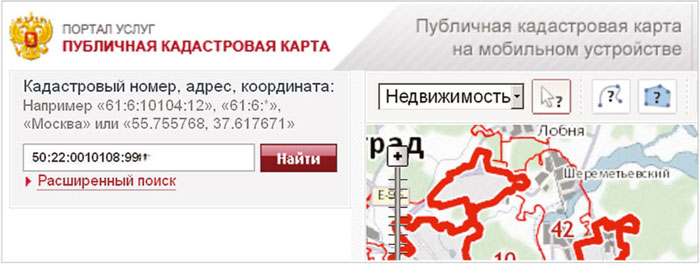

ШАГ 4. Переходим на публичную кадастровую карту: возвращаемся на стартовую страницу сайта Росреестра, нажимаем на ссылку «Предоставление сведений на публичной кадастровой карте». Указываем кадастровый номер в появившемся окошке и жмем «Найти».

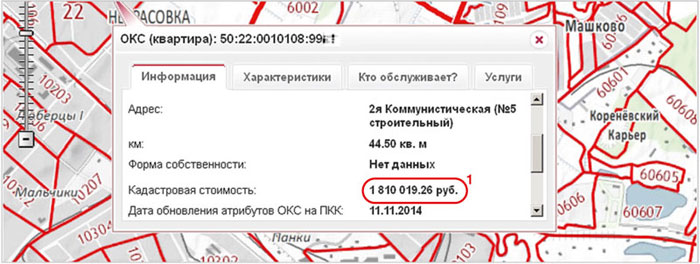

Как показывает практика, в появившемся окошке, скорее всего, будет видна кадастровая стоимость даже в том случае, если этой стоимости нет в сведениях из Государственного кадастра недвижимости (выдаваемых как результат поиска по справочной информации в режиме онлайн).

После того как кадастровая стоимость (1) определена, смотрим, какая должна быть ставка налога.

В НК приведены базовые налоговые ставки при расчете налога с кадастровой стоимости. Они зависят от вида недвижимости.

В НК приведены базовые налоговые ставки при расчете налога с кадастровой стоимости. Они зависят от вида недвижимости.

| Вид недвижимости | Базовая ставка налога, установленная НК (п. 2 ст. 406 НК РФ (ред., действ. с 01.01.2015)) | Допустимый размер налоговой ставки, которую могут установить власти муниципального образования (п. 3 ст. 406 НК РФ (ред., действ. с 01.01.2015)) |

| 0,1% | 0—0,3% |

Имущество:

| 2% | |

Прочие объекты недвижимости, к примеру:

| 0,5% | |

Местные власти (власти городов федерального значения) могут установить разные налоговые ставки в зависимости от стоимости недвижимости, ее вида, а также от места нахождения (п. 5 ст. 406 НК РФ (ред., действ. с 01.01.2015)).

Местные власти (власти городов федерального значения) могут установить разные налоговые ставки в зависимости от стоимости недвижимости, ее вида, а также от места нахождения (п. 5 ст. 406 НК РФ (ред., действ. с 01.01.2015)).

Так, к примеру, поступили московские власти, установив на 2015 г. ставки налога, зависящие от стоимости жилья. Для жилья, допустим, стоимостью до 10 млн руб. включительно установлена ставка 0,1%, для жилья стоимостью свыше 10 млн руб. до 20 млн руб. — 0,15%, свыше 50 млн руб. до 300 млн руб. — 0,3% (п. 1 ст. 1 Закона г. Москвы от 19.11.2014 № 51 (ред., действ. с 01.01.2015)).

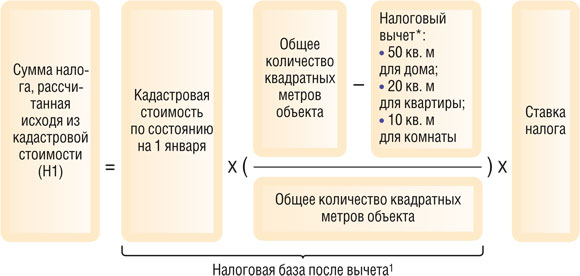

Каждый объект жилой недвижимости будет облагаться налогом не исходя из его полной кадастровой стоимости, а за вычетом стоимости определенного количества квадратных метров. Величина налогового вычета зависит от вида жилой недвижимости, а также от решения местных властей. Для иных видов имущества подобных вычетов не предусмотрено.

Каждый объект жилой недвижимости будет облагаться налогом не исходя из его полной кадастровой стоимости, а за вычетом стоимости определенного количества квадратных метров. Величина налогового вычета зависит от вида жилой недвижимости, а также от решения местных властей. Для иных видов имущества подобных вычетов не предусмотрено.

Если недвижимость представляет собой единый недвижимый комплекс, в состав которого входит хотя бы одно жилое помещение (жилой дом), то налоговый вычет равен 1 млн руб., независимо от кадастровой стоимости объекта.

В целом основная формула для расчета налога для жилья такая (ст. 403 НК РФ (ред., действ. с 01.01.2015)).

1 (п. 7 ст. 403 НК РФ (ред., действ. с 01.01.2015))

* Учтите, что:

- местные власти/власти городов федерального значения могут увеличить (но не уменьшить) размер налогового вычета (пп. 3—7 ст. 403 НК РФ (ред., действ. с 01.01.2015));

- если сумма налогового вычета больше общего количества квадратных метров объекта недвижимости (п. 8 ст. 403 НК РФ (ред., действ. с 01.01.2015)), то налоговая база признается равной 0.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Физическое лицо, являющееся собственником нескольких объектов жилой недвижимости, при расчете налоговой базы по каждому объекту имеет право на налоговый вычет в размере стоимости 10, 20 или 50 кв. м — в зависимости от вида недвижимости (пп. 3—5 ст. 403 НК РФ (ред., действ. с 01.01.2015)). Причем такой порядок применяется к каждому объекту недвижимости вне зависимости от того, что:

- у объекта/объектов недвижимости может быть несколько собственников;

- в собственности одного гражданина может быть несколько объектов недвижимости одного вида. Ведь такие вычеты не являются налоговыми льготами, которые могут предоставляться только в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика (п. 3 ст. 407 НК РФ (ред., действ. с 01.01.2015))”.

К примеру, если в собственности гражданина есть жилая комната и две квартиры, то при расчете налоговой базы по комнате можно будет применить вычет в размере кадастровой стоимости 10 кв. м, по первой квартире — в размере стоимости 20 кв. м и по второй квартире — также в размере стоимости 20 кв. м.

На фоне снижения общего количества сделок с недвижимостью ипотека, напротив, набирает обороты

А вот если одна квартира принадлежит двум собственникам, к примеру, в равных долях, то каждый из них не может претендовать на полную сумму налогового вычета — всю стоимость квартиры можно уменьшить только на стоимость 20 кв. м. Далее считаем налог и, поделив его пополам, получаем сумму, которую надо уплатить каждому из собственников (п. 3 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Интересно то, что если местные власти (как, например, это сделано в Москве) привязали налоговые ставки к стоимости жилой недвижимости, налоговый вычет на ставку не повлияет никак. Он уменьшит только налоговую базу, к которой будет применяться сама ставка. К примеру, кадастровая стоимость квартиры — 10 млн 100 тыс. руб., ее площадь — 60 кв. м. С учетом вычета стоимости 20 кв. м. налоговая база будет равна 6 733 333 руб. (10 100 000 руб. / 60 кв. м х (60 кв. м – 20 кв. м)). А ставка будет применяться 0,15% — как по квартирам стоимостью более 10 млн руб.

Налог считается по каждому объекту недвижимости в отдельности. Если недвижимость находится в общей долевой собственности, то каждый из ее участников будет платить налог пропорционально своей доле. А если квартира (или иная недвижимость) находится в общей совместной собственности супругов и оба они указаны в свидетельстве о регистрации права собственности, то они будут платить налог поровну (п. 3 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Налог считается по каждому объекту недвижимости в отдельности. Если недвижимость находится в общей долевой собственности, то каждый из ее участников будет платить налог пропорционально своей доле. А если квартира (или иная недвижимость) находится в общей совместной собственности супругов и оба они указаны в свидетельстве о регистрации права собственности, то они будут платить налог поровну (п. 3 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Правила переходного периода

В течение 2015—2019 гг. налог будет считаться (ст. 399, пп. 1, 2 ст. 402 НК РФ (ред., действ. с 01.01.2015)):

В течение 2015—2019 гг. налог будет считаться (ст. 399, пп. 1, 2 ст. 402 НК РФ (ред., действ. с 01.01.2015)):

- <если>в местности, где находится ваша недвижимость, примут закон о переходе на расчет налога по-новому, то исходя из кадастровой стоимости;

- <если>еще не примут закон о переходе на расчет налога исходя из кадастровой стоимости, то исходя из инвентаризационной стоимости.

Правда, есть исключения. Независимо от решения властей, исходя из кадастровой стоимости считать налог будут по недвижимости (п. 3 ст. 402 НК РФ (ред., действ. с 01.01.2015)):

- входящей в административно-деловые и торговые центры (комплексы);

- предназначенной для использования или используемой как офисы, торговые объекты, объекты общепита и бытового обслуживания;

- образованной в течение года в результате раздела одного из объектов недвижимости, упомянутых выше.

Причем переходные правила расчета налога, о которых мы скажем ниже, на такие объекты не распространяются (п. 3 ст. 402, п. 8 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

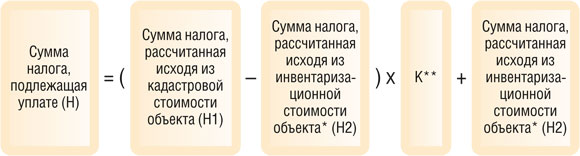

Чтобы не пугать граждан, в течение 4 лет, следующих за годом перехода в муниципальном образовании на расчет налога исходя из кадастровой стоимости, предусмотрен механизм постепенного увеличения суммы налога. К сумме налога, рассчитанной исходя из инвентаризационной стоимости объекта, ежегодно будут добавляться по 20% от разницы между «кадастровым» и «инвентаризационным» налогом. Так что 4 года сумма налога будет определяться так (п. 8 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Чтобы не пугать граждан, в течение 4 лет, следующих за годом перехода в муниципальном образовании на расчет налога исходя из кадастровой стоимости, предусмотрен механизм постепенного увеличения суммы налога. К сумме налога, рассчитанной исходя из инвентаризационной стоимости объекта, ежегодно будут добавляться по 20% от разницы между «кадастровым» и «инвентаризационным» налогом. Так что 4 года сумма налога будет определяться так (п. 8 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

* Эта сумма определяется за год, предшествующий году перехода на расчет исходя из кадастровой стоимости. То есть при расчете налога по новым правилам за 2015 г. берется сумма налога, исчисленная исходя из инвентаризационной стоимости за 2014 г. Она будет указана налоговой инспекцией в уведомлении на уплату налога за 2014 г.

** Значение коэффициента К составит:

- 0,2 — для первого года (в котором налог на имущество рассчитывается исходя из кадастровой стоимости);

- 0,4 — для второго года;

- 0,6 — для третьего года;

- 0,8 — для четвертого года.

Пример. Расчет налога на имущество в 2015 г.

/ условие / Квартира в Московской области, площадь — 44,50 кв. м. Инвентаризационная стоимость — 137 000 руб. Налог на имущество, исчисленный за 2013 г., составил 137 руб. Допустим, что за 2014 г. из-за индексации инвентаризационной стоимости квартиры сумма этого налога составит 140 руб. Кадастровая стоимость квартиры равна 1 810 020 руб. Предположим, что местные власти приняли решение о переходе на уплату налога на имущество с кадастровой стоимости недвижимости. Ставка налога на 2015 г. — 0,1%, величина налогового вычета — стоимость 20 кв. м.

/ решение / Рассчитаем налог на квартиру за 2015 г.

ШАГ 1. Считаем Н1 — сумму налога исходя из кадастровой стоимости.

Н1 = 1 810 020 руб. х (44,50 кв. м – 20 кв. м) / 44,50 кв. м х 0,1% = 996,53 руб.

ШАГ 2. Считаем Н — сумму налога, которую надо будет уплатить за 2015 г.

Н = (996,53 руб. – 140 руб.) х 0,2 + 140 руб. = 311,31 руб.

Таким образом, в 2015 г. по конкретной квартире налог вырастет на 171,31 руб. — он будет более чем в два раза больше налога за 2014 г.

А в последующие 3 года налог будет плавно расти, пока не достигнет суммы 996,53 руб. — если, конечно, не изменится кадастровая стоимость квартиры.

Однако такое резкое (в процентном отношении) увеличение налога в 2015 г. будет далеко не по всем объектам недвижимости. К примеру, по московской квартире площадью 65 кв. м с инвентаризационной стоимостью 650 000 руб. и кадастровой стоимостью 12 000 000 руб. налог за 2015 г. вырастет менее чем на 50%. За 2014 г. сумма налога, исчисленная исходя из инвентаризационной стоимости, составит 3900 руб. (при ставке 0,6%), а за 2015 г. — 5600 руб. (при ставке 0,15%). Однако через 4 года при заданных условиях налог вырастет до 12,5 тыс. руб.

Законодатели предусмотрели вариант и на случай, когда сумма налога, исчисленного исходя из кадастровой стоимости (Н1), будет меньше суммы налога, исчисленного по старым правилам (Н2). В этом случае «переходная» формула не понадобится — сумма налога будет равна сумме Н1 (п. 9 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Законодатели предусмотрели вариант и на случай, когда сумма налога, исчисленного исходя из кадастровой стоимости (Н1), будет меньше суммы налога, исчисленного по старым правилам (Н2). В этом случае «переходная» формула не понадобится — сумма налога будет равна сумме Н1 (п. 9 ст. 408 НК РФ (ред., действ. с 01.01.2015)).

Начиная с пятого года налог на имущество будет считаться исходя из кадастровой стоимости без всяких понижающих коэффициентов.

Начиная с пятого года налог на имущество будет считаться исходя из кадастровой стоимости без всяких понижающих коэффициентов.

***

Как видим, налог на имущество вырастет. И повышение будет тем существеннее, чем больше разница между кадастровой и инвентаризационной стоимостью по конкретной недвижимости.