РСБУ vs МСФО: отличия. Часть II

Основные правила формирования отчетности по МСФО и по российским стандартам

Мы продолжаем рассматривать основные отличия РСБУ от МСФО.

Момент признания выручки

РСБУ

Для признания выручки требуется, чтобы право собственности на товары перешло от организации к покупател

МСФО

Выручка от продажи товаров признается, когда компания передала покупателю значительные риски и выгоды, связанные с правом собственности на товары (а также при выполнении ряда других условий), независимо от факта перехода права собственност

Пример. Момент признания выручки по МСФО

/ условие / По договору купли-продажи покупатель перечисляет продавцу аванс в размере 75% от стоимости оборудования, после чего продавец передает оборудование покупателю. Оставшиеся 25% стоимости уплачиваются через полгода, после чего право собственности на оборудование переходит к покупателю.

/ решение / Продавец признает выручку на дату передачи оборудования, несмотря на то что в этот момент право собственности не переходит к покупателю. Передача оборудования покупателю и получение от него большей части оплаты, свидетельствующее о намерении сторон завершить сделку, позволяют утверждать, что риски и выгоды перешли к покупателю на эту дату.

Дисконтирование

РСБУ

РСБУ не обязывают организации отражать какие-либо статьи отчетности на дисконтированной основе (то есть с учетом временной стоимости денег), за исключением долгосрочных оценочных обязательст

МСФО

В МСФО дисконтирование применяется очень широко. Например, если поступление денежных средств или их эквивалентов за отгруженные товары откладывается на значительный срок (обычно более года), то дебиторская задолженность и выручка определяются дисконтированием всех будущих поступлени

Если какие-либо нефинансовые активы (ОС, НМА, запасы и др.) приобретаются со значительной отсрочкой платежа (более года), то себестоимость таких активов представляет собой эквивалент цены при условии немедленной оплаты на дату признания актива. Разница между этой суммой и общей суммой оплаты признается в качестве процентных расходов в течение времени отсрочк

Для определения стоимости некоторых финансовых активов и финансовых обязательств также используется дисконтирование.

IAS 36 «Обесценение активов» (подробнее об обесценении читайте ниже) требует в некоторых случаях определять ценность использования актива (или группы активов). Ценность использования рассчитывается при помощи дисконтирования будущих притоков и оттоков денежных средств, связанных с продолжением использования актива и его последующим выбытие

Внеоборотные активы, предназначенные для продажи

РСБУ

По правилам ПБУ

МСФО

В МСФО внеоборотные активы (в частности, ОС), которые компания какое-то время использовала в деятельности, а затем решила продать, признаются как отдельный вид оборотных активо

Актив переводится в состав предназначенных для продажи, если одновременно соблюдаются два условия:

- актив готов для немедленной продажи в его текущем состоянии на обычных условиях;

- его продажа в высшей степени вероятна (когда активно ведется поиск покупателя и ожидается, что продажа произойдет в течение года по рыночной цен

е)п. 8 МСФО (IFRS) 5.

Так же как и товары, активы, предназначенные для продажи, не амортизируютс

- <или>по балансовой стоимости;

- <или>по справедливой стоимости за вычетом расходов на продажу.

Если справедливая стоимость актива за вычетом расходов на продажу меньше, чем его балансовая стоимость, то разница (убыток от обесценения) признается в качестве расход

Учет аренды

РСБУ

В РСБУ пока нет стандарта, регулирующего учет аренды. Учетная практика сложилась так: предмет аренды всегда отражается на балансе арендодателя, при этом и арендатор, и арендодатель, как правило, признают доходы (расходы) от аренды ежемесячно. Правда, при лизинге возможна ситуация, когда предмет аренды учитывается у арендатора. Но в любом случае выбор стороны, которая учитывает у себя предмет лизинга, обусловлен не экономическими причинами, а условиями договора (то есть юридической формой

МСФО

Учет операций по аренде регулируется специальным стандартом МСФО (IAS) 17 «Аренда». В нем говорится, что аренда может быть двух видов — финансовая и операционная.

Аренда квалифицируется как финансовая, если к арендатору переходят практически все риски и выгоды, связанные с владением активом. Так бывает, если, например, в конце срока аренды право собственности на актив переходит к арендатору или срок аренды составляет значительную часть срока службы актива. Если аренда не относится к финансовой, то она считается операционной.

Финансовая аренда и операционная аренда по-разному отражаются в учете и отчетности. Финансовая аренда рассматривается в соответствии с ее экономическим смыслом, то есть как продажа актива в рассрочку, независимо от того, переходит ли к арендатору право собственности на предмет аренды в конце договора. При передаче актива арендодатель отражает в учете его выбытие и дебиторскую задолженность арендатора. Поскольку арендодатель получает деньги за актив не сразу, а по частям, за отсрочку платежа начисляются проценты. Поэтому в течение срока договора аренды арендодатель начисляет процентный доход и по мере поступления платежей от арендатора отражает постепенное погашение дебиторской задолженности.

Арендатор в финансовой аренде признает актив у себя в учете (независимо от того, переходит ли к нему право собственности в конце договора) и отражает кредиторскую задолженность перед арендодателем. В течение срока договора аренды он отражает процентный расход и погашение кредиторской задолженности.

При операционной аренде актив продолжает числиться у арендодателя, а доход в виде арендной платы у арендодателя и расход у арендатора признаются равномерно (независимо от графика платеже

Учет отложенных налогов

РСБУ

Отложенный налог на прибыль — это разница между бухгалтерской и налоговой прибылью, умноженная на ставку налога. Все виды отложенных налогов (ОНА, ОНО, ПНО, ПНА) начисляются в корреспонденции со счетом 68. Так же отражается величина, которая называется условным расходом (доходом) по налогу на прибыль (УРНП/УДНП) и представляет собой произведение бухгалтерской прибыли и ставки налога на прибыль. То есть цель ПБУ

Однако с точки зрения отчетности цель начисления отложенных налогов состоит в том, чтобы исключить влияние различных правил признания доходов и расходов в бухгалтерском и налоговом учете на чистую прибыль (далее — ЧП). Именно поэтому при расчете ЧП нужно не только вычесть из бухгалтерской прибыли до налогообложения текущий налог на прибыль, но и сделать корректировки на отложенные налоги (прибавляется увеличение ОНА и вычитается увеличение ОНО).

При этом в отчете о финансовых результатах УРНП/УДНП вообще не отражается, а

МСФО

В МСФО отложенные налоги определяются балансовым методом. Этот метод заключается в том, что балансовые стоимости активов и обязательств сравниваются с их налоговыми базами.

Балансовые стоимости активов и обязательств — это суммы, по которым активы и обязательства отражены в балансе.

Налоговые базы актива и обязательства определяются по-разному.

При использовании или продаже актива возникают налогооблагаемые доходы. При этом при расчете налога какая-то сумма будет учтена и в расходах. Именно сумма, учтенная в расходах, и будет налоговой базой актива. Например, товар куплен за 1000 руб. Затем товар продан за 1200 руб., эта сумма включена в доходы и одновременно 1000 руб. учтено в расходах. Значит, налоговая база этого товара равна 1000 руб.

Если доходы от использования или продажи актива не будут облагаться налогом, то налоговая база актива равна его балансовой стоимост

Налоговая база обязательства равна его балансовой стоимости минус сумма, которая вычитается для целей налогообложения в будущих периода

Однако в случае выручки, полученной авансом, действует специальное правило — налоговая база возникающего обязательства равна его балансовой стоимости за вычетом тех сумм выручки, которые не будут облагаться налогом в будущих периодах. Например, продавец получил аванс в сумме 1000 руб. Когда произойдет отгрузка, продавец признает налогооблагаемый доход в сумме 1000 руб. Значит, налоговая база полученного аванса равна 1000 руб. (1000 руб. – 0).

В таблице приведены виды отложенных налогов, возникающие при различных соотношениях балансовых стоимостей и налоговых баз активов и обязательств.

| Статья отчетности | ОНА | ОНО |

| Активы | Балансовая стоимость меньше налоговой базы | Балансовая стоимость больше налоговой базы |

| Обязательства | Балансовая стоимость больше налоговой базы | Балансовая стоимость меньше налоговой базы |

Постоянные разницы в МСФО не отражаются. Например, часть затрат организации в виде процентов по кредиту не может быть признана в налоговом учете. По правилам РСБУ сверхнормативные проценты — это постоянная разница, поэтому нужно начислить ПНО.

Если использовать План счетов РСБУ, то признание отложенных налогов по МСФО в учете выглядит так:

Дт счета 09 «Отложенные налоговые активы» – Кт счета 99 «Прибыли и убытки» или 83 «Добавочный капитал»;

Дт счета 99 «Прибыли и убытки» или 83 «Добавочный капитал» – Кт счета 77 «Отложенные налоговые обязательства».

При погашении ранее признанных отложенных налогов делаются обратные записи.

То есть в МСФО, в отличие от РСБУ, отложенный налог не корреспондирует со счетом расчетов по налогу, а относится напрямую на статью отчета о финансовых результатах или на прочий совокупный доход. Такие показатели, как УРНП/УДНП, а также

Пример. Учет отложенных налогов по РСБУ и МСФО

/ условие / В декабре 2011 г. приобретено ОС за 120 000 руб. Срок полезного использования — 3 года. Амортизационная премия — 36 000 руб. (30% х 120 000 руб.).

/ решение / Расчет отложенных налогов по правилам РСБУ будет таким.

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Амортизационный расход в бухучете, руб. | 40 000 (120 000 руб. / 3 года) | 40 000 | 40 000 |

| Амортизационный расход в налоговом учете, руб. | 64 000 (36 000 руб. + (120 000 руб. – 36 000 руб.) / 3)) | 28 000 | 28 000 |

| Временная разница, руб. | 24 000 (64 000 руб. – 40 000 руб.) | (28 000 руб. – 40 000 руб.) | |

| Отложенный налог (ОНО), руб. | 4 800 (24 000 руб. х 20%) | 2 400 (4800 руб. – (12 000 руб. х 20%)) | 0 (4800 руб. – 2 х (12 000 руб. х 20%) |

Рассчитаем отложенный налог по правилам МСФО.

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Балансовая стоимость, руб. | 80 000 (120 000 руб. – 40 000 руб.) | 40 000 (120 000 руб. – 40 000 руб. – 40 000 руб.) | 0 (120 000 руб. – 40 000 руб. – 40 000 руб. – 40 000 руб.) |

| Налоговая база, руб. | 56 000 (120 000 руб. – 36 000 руб. – 28 000 руб.) | 28 000 (120 000 руб. – 36 000 руб. – 28 000 руб. – 28 000 руб.) | 0 (120 000 руб. – 36 000 руб. – 28 000 руб. – 28 000 руб. – 28 000 руб.) |

| Временная разница, руб. | 24 000 (80 000 руб. – 56 000 руб.) | 12 000 (40 000 руб.– 28 000 руб.) | 0 |

| Отложенный налог (ОНО), руб. | 4 800 (24 000 руб. х 20%) | 2 400 (12 000 руб. х 20%) | 0 |

То есть различие между порядком расчета отложенных налогов по правилам РСБУ и по правилам МСФО состоит преимущественно в технике расчетов. В то же время в отдельных случаях это различие более существенно. Например, в РСБУ при отнесении дооценки ОС на счет 83 «Добавочный капитал» не возникает отложенных налогов, так как в момент дооценки нет ни доходов, ни расходов. Только при списании в расходы амортизации по дооцененному ОС в бухучете возникнет ПНО, так как в налоговом учете переоценка не учитывается. А вот в МСФО при переоценке ОС необходимо признать ОНО.

Обесценение активов

РСБУ

Обесценение упоминается только в ПБУ

МСФО

В МСФО организации обязаны тестировать на обесценение, например, такие активы, как ОС, инвестиционная собственность, НМА, гудвил.

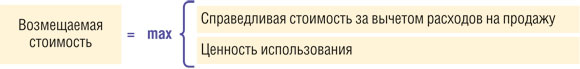

Суть IAS 36 заключается в том, что актив должен отражаться в отчетности по стоимости, не превышающей его возмещаемую стоимость. Возмещаемая стоимость — это сумма, которую организация может получить от использования или продажи данного актив

Некоторые активы приносят компании доход самостоятельно, например объект, который организация сдает в аренду. Поэтому особых проблем с определением ценности его использования не возникает.

Другие активы, например административное здание завода, самостоятельно денежные средства для компании не приносят. В таком случае возмещаемая стоимость должна определяться для группы активов, генерирующих денежные средства, в которую входит данный акти

Если балансовая стоимость актива выше его возмещаемой стоимости, то балансовую стоимость нужно уменьшить.

Величина обесценения обычно включается в расходы. Исключением является ситуация, когда обесценился объект ОС, который ранее дооценивался с отражением суммы переоценки в капитале. В этом случае сначала на величину обесценения уменьшается сумма дооценки, а если величина обесценения больше, чем дооценка, то остаток отражается в составе расходо

Если возмещаемая стоимость актива выросла, то сумма его обесценения может быть восстановлена до текущей балансовой (кроме гудвила

***

Мы рассмотрели