Как аттестация и спецоценка влияют на тариф допвзносов

Комментарий к Письму Минтруда

Минтруд выпустил разъяснение о том, по каким тарифам надо начислять дополнительные взносы в ПФР в различных ситуациях.

Если работники не трудятся на вредных/опасных работах, указанных в подп.

Если аттестацию начали проводить в 2013 г., а ее окончание было оформлено после 01.01.2014, то результаты этой аттестации нельзя использовать для уплаты взносов по дифференцированным тарифам (от 0 до 8%) в зависимости от класса условий труд

- 6% с выплат работникам, занятым на работах, указанных в подп. 1 п. 1 ст. 27 Закона от 17.12.2001

№ 173-ФЗ (поименованных в Списке № 1); - 4% с выплат работникам, занятым на работах, указанных в подп.

2— 18 п. 1 ст. 27 Закона от 17.12.2001№ 173-ФЗ (поименованных в Списке № 2).

В 2014 г. в организации есть действующая аттестация только по части рабочих мест. В этом случае допвзносы надо платить

- <если>по результатам аттестации конкретного рабочего места условия труда признаны вредными или опасными, то взносы в ПФР с выплат работнику, трудящемуся на этом месте, надо платить по тарифам от 2 до 8% в зависимости от класса (подкласса) условий труда

(3.1— 3.4,4)ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ). При этом Минтруд подчеркнул, что при наличии действующей аттестации работодатель просто обязан платить дополнительные взносы по дифференцированным тарифам. Отказаться от этого и платить взносы по общим тарифам 4 или 6% нельзя (например, при опасных условиях труда взносы надо платить по тарифу 8%, а не6%)Письмо Минтруда (п. 4); - <если>по результатам аттестации конкретного рабочего места условия труда признаны оптимальными (класс 1) или допустимыми (класс 2) либо аттестация вообще не проводилась, до проведения спецоценки с выплат работникам, которые трудятся на рабочих местах в условиях, дающих им право на досрочную пенсию, взносы надо платить по доптарифам 4 и 6%. Минтруд указал, что такой порядок следует из Закона, вводящего спецоценку. Об этом в своем февральском Письме говорил и

ПФРПисьмо ПФР от 12.02.2014 № НП-30-26/1707.

Спецоценка завершена в середине месяца. Как разъяснил Минтруд, датой завершения спецоценки является дата утверждения отчета о проведении спецоценки. Так что именно с этого дня нужно уплачивать взносы в ПФР по дифференцированным тарифа

- с даты спецоценки — по тарифам от 0 до 8%;

- до даты спецоценки — по тарифам:

- <если>аттестация не проводилась, результаты аттестации недействующие, по результатам аттестации условия труда были признаны допустимыми или оптимальными — 4 и 6%;

- <если>по результатам аттестации условия труда были признаны вредными/опасными — от 2 до 8%.

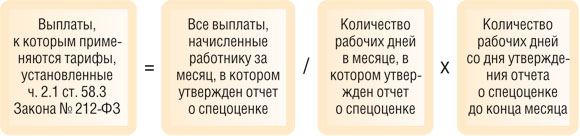

Как указано в Письме, за месяц, в котором был утвержден отчет о спецоценке, взносы по дифференцированным тарифам подлежат уплате только с части выплат, начисленных за период со дня утверждения отчета до конца месяца.

О том, как эту часть выплат рассчитывать, нам рассказали в Минтруде.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Чтобы определить сумму выплат, подлежащих обложению взносами по дополнительным тарифам, установленным ч. 2.1 ст. 58.3 Закона

№ 212-ФЗ, по работникам, занятым во вредных, опасных условияхподп. 1—18 п. 1 ст. 27 Закона от 17.12.2001 № 173-ФЗ, в месяце утверждения отчета о спецоценке, нужно все начисленные работнику выплаты за этот месяц разделить пропорционально рабочим дням с начала месяца до дня утверждения отчета и со дня утверждения отчета до конца месяца.Таким образом, по тарифам от 0 до

8%ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ) будет облагаться только часть начисленной зарплаты, приходящаяся на период со дня утверждения отчета до конца месяца”.

То есть расчет нужно сделать по такой формуле:

Работник в течение месяца занят на вредных/опасных работах с разными классами условий труда. В этом случае взносы по дополнительным тарифам надо исчислить со всех начисленных в этом месяце работнику выплат пропорционально количеству рабочих дней (количеству часов), отработанных на соответствующих рабочих места

Минтруд в очередной раз указал, что если работник у одного и того же работодателя занят по основному месту на вредной/тяжелой работе, а по совместительству — на обычной работе по отдельному трудовому договор

А вот ПФР в конце прошлого года говорил, что в такой ситуации взносы по доптарифу надо исчислять со всех начисленных работнику в этом месяце выплат пропорционально количеству часов, отработанных на вредной/тяжелой работ

Однако правильнее руководствоваться позицией Минтруда и выплаты, облагаемые/не облагаемые допвзносами при совместительстве, считать напрямую, без применения пропорции. Ведь право давать разъяснения по вопросам уплаты страховых взносов в ПФР предоставлено Минтруд

***

Хорошо, что Минтруд периодически выпускает письма, в которых отражает свою позицию о порядке исчисления страховых взносов в различных ситуациях. Ведь если плательщики страховых взносов будут следовать рекомендациям Минтруда, у них будет меньше споров при проверках с контролерами из ПФР.