Налоговые долги фирмы оплатит директор?

Когда недоимку фирмы можно взыскать с ее руководителя

Если размер недоимки организации, выявленной ИФНС по итогам проверки, позволяет предполагать совершение налогового преступления, в отношении директора может быть возбуждено уголовное дело по ст. 199 УК РФ.

Независимо от начала уголовных разбирательств, недоимка продолжит числиться за организацией, и налоговики попытаются ее взыскать. Например, заблокируют расчетный счет и принудительно спишут с него деньги или обратят взыскание на иное имуществ

Однако бывает так, что на банковских счетах организации пусто и никакого имущества у нее нет. Или компания ликвидирована в связи с банкротством, а налоги так и не перечислила.

В таких ситуациях для пополнения бюджета ИФНС нередко стали обращаться в суды с исками к директорам компаний о возмещении ущерба, причиненного государству преступление

Когда существует риск иска о взыскании?

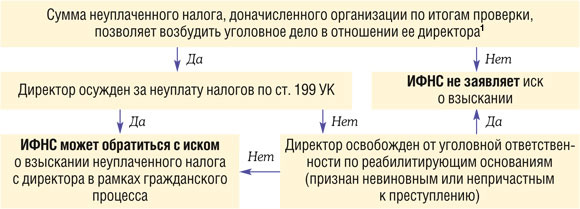

Иск о возмещении ущерба наиболее вероятен в ситуациях, показанных на схеме.

Основное доказательство по делу о взыскании ущерба, используемое инспекторами, — сведения из обвинительного приговора директора. Ведь для суда, рассматривающего гражданское дело, такой приговор обязателен по вопросу о том, совершил ли осужденный действия, причинившие вред имуществ

Но, как вы видите на схеме, то, что директор не осужден за налоговое преступление, не останавливает инспекторов в подаче иска. И вот почему.

Чаще всего избежать наказания по УК руководителю позволяют сроки давности уголовного преследования. Например, при уклонении от уплаты налогов с организации в крупном размере этот срок составляет всего 2 года со дня, установленного для уплаты налога. Если срок прошел, следователь отказывает в возбуждении дела либо суд его прекращае

Однако истечение сроков давности — это не реабилитирующее основание освобождения от ответственности. Оно означает, что директора нельзя наказать, но не доказывает его невиновность. Следовательно, с руководителя все равно можно попытаться взыскать ущерб в виде неуплаченных налого

Насколько же вообще законно требование к директору лично уплатить недоимку фирмы? Мы проанализировали обширную судебную практику и ответим на этот вопрос.

Позиция высших судей

Пленум Верховного суда еще в 2006 г. разъяснил: решать, кто должен возместить ущерб от налогового преступления — физическое или юридическое лицо, нужно по правилам гражданского законодательств

Конституционный суд считает, что в каждом конкретном деле с учетом имеющихся доказательств суд устанавливает лицо, которое должно по гражданскому иску ИФНС возместить суммы не уплаченных организацией налогов. И им, в принципе, может быть физическое

В итоге, с одной стороны, Судебные коллегии по гражданским и уголовным делам Верховного суда в отдельных решениях указали следующе

- взыскание ущерба в размере не уплаченных организацией налогов с ее директора, виновного в налоговом преступлении, правомерно, если получить долг с организации невозможно;

- не имеет значения, что руководитель — не плательщик этих налогов, поскольку от него требуют возместить ущерб от преступления, а не погасить недоимк

уОпределение ВС от 27.01.2015 № 81-КГ14-19.

С другой стороны, это мнение, выраженное по конкретным делам, не стало ориентиром для всех нижестоящих судо

В чем же причина расхождений? Посмотрим, какими аргументами руководствуются суды — сторонники той или иной позиции.

ПОЗИЦИЯ 1. Директор ответственен за ущерб, причиненный неуплатой налогов

Удовлетворяя иски о взыскании, суды указывают,

- директор возглавляет организацию и является ее законным представителе

мст. 27 НК РФ; - ущерб государству в виде не уплаченных организацией налогов причинен действиями (бездействием) директора, что следует из приговора суда (постановления следователя об отказе в возбуждении уголовного дела);

- правило, что за вред, причиненный работником при исполнении служебных обязанностей, отвечает его работодатель, не применяется, поскольку уклонение от уплаты налогов в такие обязанности не входи

тст. 1068 ГК РФ; Апелляционные определения ВС Республики Башкортостан от 11.06.2015 № 33-9557/2015; Мосгорсуда от 14.05.2015 № 33-16032; - неважно, что параллельно с иском к директору требование уплатить недоимку предъявлено организации (в том числе требования ИФНС включены в реестр требований кредиторов в рамках процедуры банкротства). К двойному взысканию налога это не приводит, поскольку с директора взыскивают не налог, а ущер

бсм., например, Апелляционное определение ВС Республики Башкортостан от 11.06.2015 № 33-9557/2015; - взыскание законно, даже если фирма на момент разбирательства уже исключена из

ЕГРЮЛ и формально ее недоимка перестала существоватьпп. 1, 3 ст. 49, п. 1 ст. 61 ГК РФ.

Не обходится и без крайностей. Например, есть суд, взыскавший ущерб с директора, несмотря на то что компания частично погашала

ПОЗИЦИЯ 2. Ущерб в виде не уплаченных организацией налогов нельзя взыскать с ее директора

Сторонники этого подхода руководствуются такими аргументам

- лицо, обязанное уплатить налоги, — организаци

яст. 19, п. 1 ст. 45 НК РФ; п. 2 Мотивировочной части Определения КС от 22.01.2004 № 41-О; - неуплата ею налога не может квалифицироваться как ущерб, причиненный директором. Непоступление налога в бюджет вследствие преступления руководителя не меняет характер платежа как налог

аАпелляционные определения Ставропольского крайсуда от 26.06.2015 № 33-4164/15; Красноярского крайсуда от 14.01.2015 № 33-261/2015, А-30; - директор — ненадлежащий ответчик. Даже если рассматривать неуплаченные налоги как причиненный им ущерб, в любом случае он причинен при исполнении служебных обязанностей, за что отвечает работодател

ьст. 1068 ГК РФ; - если компания не исключена из

ЕГРЮЛ, возможность взыскания с нее недоимки не утрачена. Поэтому предъявлять иск к директору незаконно, поскольку налог может быть взыскан дважды. Если же компания ликвидирована, то вместе с ней «ликвидирована» и недоимкаОпределение Красноярского крайсуда от 12.05.2015 № 4Г-950.

Обратите внимание: эти аргументы срабатывали, даже если директора осудили за налоговое преступлени

Что в итоге?

Гарантировать, что с руководителя не взыщут недоимку фирмы, можно только в одном случае: если она возникла не в связи с умышленным уклонением директора от уплаты налого

Иначе директор должен понимать, что его могут не только осудить за налоговое преступление, но и обязать погасить многомиллионную недоимку организации. Тем более что, по субъективным ощущениям, в подобных спорах судьи чаще поддерживают налоговиков.

***

Абсолютно бесспорно переложить на директора налоговые долги компании ИФНС может в рамках дела о банкротстве, доказав в арбитраже, что организация не в состоянии расплатиться с бюджетом по вине руководителя. Однако налоговики крайне редко используют этот правовой инструмент, предпочитая ему более простой, одобренный некоторыми судами общей юрисдикции механизм взыскания ущерба в гражданском процесс