Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 16 февраля 2015 г.

Перерыв в «регистрации» у ИП

Как правильно рассчитать взносы за себя

Тему статьи предложила главный бухгалтер ООО «Спецресурс» Ольга Сергеевна Лапина, г. Санкт-Петербург.

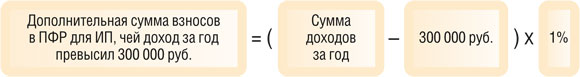

Всем известно, что предприниматели обязаны платить за себя взносы в ПФР и ФФОМС (п. 2 ч. 1 ст. 5, ч. 1 ст. 14 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ)). Если говорить о пенсионных взносах, то часть из них установлена в твердой сумме, так как рассчитывается исходя из МРОТ, и в 2015 г. составляет 18 610,8 руб. А другая часть уплачивается, только если совокупные доходы ИП за год превысили 300 000 руб. И определяется она как раз исходя из суммы этих превышающих доходов по формуле (ч. 1.1 ст. 14 Закона № 212-ФЗ):

Но допустим, так получилось, что предприниматель 12 марта, например, снялся с учета в качестве ИП, а 22 сентября снова зарегистрировался. Как тогда он должен рассчитывать пенсионные взносы за себя?

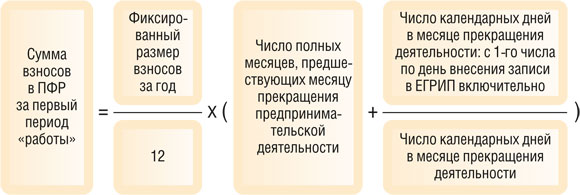

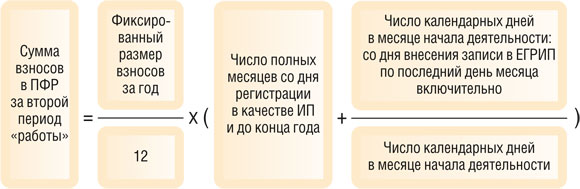

С фиксированными взносами все понятно. Их нужно будет уплатить в размере, рассчитанном пропорционально тем периодам, когда гражданин обладал статусом ИП и вел предпринимательскую деятельность (ч. 1, 3 ст. 14 Закона № 212-ФЗ). Поскольку таких периодов в течение года у ИП было два, то и взносы нужно будет рассчитать по двум формулам, а полученные результаты сложить.

Таким образом, в нашем примере сумма фиксированных взносов в ПФР составит 8820,12 руб. Рассчитывается она так. Выносим общий множитель в виде фиксированного платежа взносов, деленного на 12, за скобки и получаем: 18 610,8 руб. / 12 мес. х (2 мес. + 12 дн. / 31 д. + 3 мес. + 9 дн. / 30 дн.). По сравнению с общей суммой фиксированных взносов за полный год предприниматель экономит 9790,68 руб.

Фиксированные взносы на ОМС в случае «работы» ИП не весь год рассчитываются по аналогичным формулам. Фиксированная сумма медицинских взносов в 2015 г. равна 3650,58 руб.

А вот для правильного расчета 1%-х взносов надо понять, «обнуляется ли счетчик» доходов ИП после снятия его с учета. Или в общую годовую сумму доходов должно включаться все, что он заработал за год: и до снятия с учета, и после новой постановки на учет? С этим вопросом мы обратились в Минтруд России.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Для целей расчета взносов за себя, определяемых как 1% от суммы доходов ИП, превысившей 300 000 руб., нарастающим итогом с начала года учитываются все доходы ИП, в том числе и в ситуации, когда предприниматель в течение года сначала снимается с учета в качестве индивидуального предпринимателя, а спустя несколько месяцев в этом же году снова регистрируется в качестве ИП”.

Как видим, снятие с регистрационного учета и новая постановка на учет не влияют на порядок подсчета доходов для целей исчисления взносов за себя. Раз предприниматель все тот же, деятельность ведет в том же расчетном периоде, значит, нужно учитывать все его доходы. Поэтому, возвращаясь к нашему примеру, если по итогам деятельности за январь — март доходы ИП составили 100 000 руб., а по итогам деятельности за сентябрь — декабрь — 250 000 руб., он должен будет заплатить в ПФР 1%-е взносы в размере 500 руб. ((100 000 руб. + 250 000 руб. – 300 000 руб.) х 1%).

***

Если у ИП временно «нет работы», то, чтобы поменьше тратиться на взносы, имеет смысл сняться с учета в налоговой. Однако сэкономить получится только на фиксированных взносах. А 1%-е взносы нужно будет считать по общим правилам.