Утилизационный сбор на самоходные машины

Кто, куда и за какие самоходные машины должен платить сбор

С 1 сентября 2012 г. введен утилизационный сбор для автомобилей, ввозимых в Россию или произведенных/изготовленных в РФ.

При решении вопроса о необходимости уплаты утилизационного сбора для автомобилей нужно руководствоваться Перечнем видов и категорий колесных транспортных средств (шасси), в отношении которых уплачивается утилизационный

Кстати, буквально на днях отменена уплата утилизационного сбора в отношении прицепов максимальной технически допустимой массой не менее 0,75 т и не более 10 т, а также снижены ставки сбора на прицепы максимальной допустимой массой более

С 2016 г. необходимость уплаты утилизационного сбора распространена и на самоходные машины и прицепы к

Коснулось это изменение довольно широкого ряда техники, в том числе сельскохозяйственной, лесохозяйственной, строительной и дорожной. К примеру, теперь надо уплачивать сбор с автогрейдеров, погрузчиков, квадроциклов, снегоходов, тракторов и комбайнов. Далее в статье для упрощения будем называть все это самоходной техникой.

Разберем несколько важных деталей, касающихся уплаты этого сбора.

Кто платит сбор, за что и сколько

Утилизационный сбор надо уплачивать только в отношении той самоходной техники, которая указана в специальном правительственном Перечн

- ее ввоза в Россию;

- ее производства или изготовления в РФ;

- ее приобретения у лиц, которые не уплатили такой сбор по причине льготного ввоза или незаконно.

Несмотря на то что Закон об уплате утилизационного сбора вступил в силу с января 2016 г., правительственный Перечень принят только в феврале 2016 г., а вступил в силу с 10.02.2016. Пока Перечня не было, не было и обязанности уплачивать утилизационный сбор. Налоговая служба довела до инспекций разъяснения Минпромторга о том, что утилизационный сбор взимается только с 10.02.2016. А в отношении самоходной техники, «выпущенной в обращение до 10 февраля 2016 г., утилизационный сбор не взимаетс

Это означает, что если в январе 2016 г. самоходная техника, поименованная в Перечне, была ввезена в Россию (после чего растаможена, то есть выпущена в свободное обращение) либо произведена в России, то даже в случае ее дальнейшей продажи в РФ утилизационный сбор уплачивать не нужно ни продавцу-импортеру, ни производителю, ни покупателю. Ведь производитель или импортер такой сбор не должен был платить

Между тем если 10 февраля 2016 г. и после этой даты ввозится самоходная техника, попавшая в спецперечень, то уплатить сбор нужно независимо от того, сколько этой технике лет. Более того, за ввоз старой самоходной техники (с даты выпуска которой прошло более 3 лет) придется уплатить

Для самоходной техники (в отличие от колесных транспортных средств) Закон не предусматривает освобождение от уплаты утилизационного сбора, если паспорта на нее выданы до

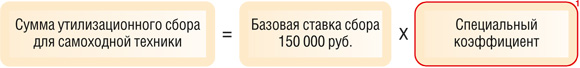

(1) Зависит от вида и возраста самоходной техники.

К примеру, для снегоходов с объемом двигателя не более 299 куб. см (код в Перечне — L01) установлены коэффициенты: 0,4 — если с даты выпуска прошло менее 3 лет, 0,7 — если прошло уже более 3 лет. Соответственно, сумма утилизационного сбора будет равна 60 000 руб. для нового снегохода (150 000 руб. х 0,4) и 105 000 руб. для снегохода, выпущенного более 3 лет назад (150 000 руб. х 0,7).

А при ввозе на территорию РФ нового бульдозера массой не более 10 т, для которого утвержден специальный коэффициент, равный 4, придется заплатить сбор в сумме 600 000 руб. (150 000 руб. х 4). Если же ввозится бульдозер, с даты выпуска которого прошло более 3 лет, то сумма сбора будет в три раза больше (так как коэффициент равен 12).

Куда платить сбор и как

Утилизационный сбор надо уплатить до выпуска самоходной техники в обращение. То есть импортеры уплачивают его до окончания таможенного оформления. А производители — до продажи такой техники (ведь на паспорте техники им нужны штамп/отметка об уплате сбора).

В этой статье мы не рассматриваем особенности уплаты утилизационного сбора и отчетности по нему крупнейшими производителями.

Нет каких-либо конкретных сроков для уплаты утилизационного сбора для покупателей самоходной техники у российских продавцов (не уплативших сбор по причине льгот или нарушения закона). Но его придется уплатить, ведь без отметки об уплате не удастся зарегистрировать технику (к примеру, в Гостехнадзоре).

Обратите внимание на то, что получатель платежа и иные реквизиты для уплаты утилизационного сбора зависят от причины его уплаты.

Так, при ввозе в Российскую Федерацию импортеры должны платить сбор Федеральной таможенной службе. При этом код бюджетной классификации (КБК) зависит от того, из какой страны ввозится техника:

- <если>самоходная техника ввозится НЕ из Республики Беларусь — 153 1 12 08000 01 5000 120;

- <если>она ввозится из Беларуси — 153 1 12 08000 01 7000 120.

А производители самоходной техники и ее покупатели должны перечислять утилизационный сбор налоговой службе на КБК

Как отчитаться по утилизационному сбору

Расчет по утилизационному сбору надо представлять в таможенную или налоговую службу по месту нахождения организации (ее обособленного подразделения) — в зависимости от того, какой из этих служб уплачивается утилизационный

Форма расчета утилизационного сбора зависит от того, кому вы должны его представить:

- <если>таможенной службе, то надо ориентироваться на правительственную форму, утвержденную Постановлением

№ 81приложение № 1 к Правилам № 81; - <если>налоговой службе, то надо использовать форму, утвержденную ФНС. Пока такой нет, так что можете составлять расчет в произвольном виде. Но лучше использовать рекомендованную форму, которую разработали налоговики и привели в своем февральском Письм

еПисьмо ФНС от 16.02.2016 № СД-4-3/2437@. Причем если утилизационный сбор надо платить более чем по 5 единицам техники в один день, то расчет следует представлять в электронной формеп. 19 Правил № 81.

С расчетом должны быть предъявлены и иные документы:

- <если>расчет представляем в таможенную службу — то к нему надо приложит

ьп. 11 Правил № 81:

- копии сертификатов соответствия

и/или деклараций о соответствии самоходной техники; - копии товаросопроводительных документов (при наличии);

- копии платежек об уплате утилизационного сбора либо решение (и его копию) о зачете ранее излишне уплаченного/взысканного утилизационного сбора;

- копию доверенности, если правильность исчисления сбора подтверждает уполномоченный представитель плательщика;

- <если>расчет подается в ИФНС, к нему надо приложит

ьпп. 11, 18 Правил № 81:

- бланки паспортов, оформляемых на самоходную технику, или паспорта, ранее на нее выданные;

- копии сертификатов соответствия

и/или деклараций о соответствии самоходной техники или заключение аккредитованного органа по сертификации о том, что такая продукция не подлежит обязательной оценке соответствия; - копии товаросопроводительных документов (при наличии);

- документы, подтверждающие факт приобретения самоходной техники на территории РФ, — если сбор должен уплачивать покупатель;

- копии паспортов, выданных на самоходную технику, в отношении которой ранее был уплачен утилизационный сбор, на базе которой были изготовлены (достроены) самоходные машины — в случае, если в их отношении требуется выдача новых паспортов;

- копии платежек об уплате утилизационного сбора, либо заявление о зачете ранее излишне уплаченного/взысканного утилизационного сбора (с приложением документов, подтверждающих излишнюю уплату), либо решение, выданное налоговым органом, о таком зачете и его копию;

- копию доверенности, если правильность исчисления сбора подтверждает уполномоченный представитель плательщика.

После проверки правильности исчисления суммы утилизационного сбора и его уплаты таможенный или налоговый орган проставляет отметку об уплате утилизационного сбора на бланках паспорто

Если утилизационный сбор по ввозимой технике платить не нужно, то все равно следует обратиться в таможню. Она должна проверить основания для подобной неуплаты и проставить отметку об этом в паспорте техник

Налоговая служба также проставляет отметку об основании неуплаты сбора по технике, в отношении которой утилизационный сбор платить не нужн

Как учесть сбор в налоговом учете

Утилизационный сбор не относится к налогам и сборам в понимании НК, но, несмотря на это, в «прибыльном» учете его можно учесть в качестве налогового расхода в том отчетном периоде, в котором возникает обязанность по его уплате в бюдже

Налоговый учет утилизационного сбора будет зависеть от того, кто его уплатил и для каких целей будет использоваться приобретаемая техника. Приведем наиболее безопасные с налоговой точки зрения варианты учета.

СИТУАЦИЯ 1. Самоходная техника, по которой уплачен сбор, приобретена, импортирована или произведена для использования в качестве основного средства. В этом случае утилизационный сбор надо включить в первоначальную стоимость ОС как расход, связанный с его приобретение

СИТУАЦИЯ 2. Самоходная техника приобретена для перепродажи. В таком случае сбор можно учесть:

- <или>в составе покупной стоимости товара, то есть как прямые налоговые расходы. При этом утилизационный сбор уменьшит базу по налогу на прибыль (в составе стоимости товара) только после продажи техник

ип. 6 ПБУ 5/01; ст. 320, подп. 3 п. 1 ст. 268, подп. 23 п. 1 ст. 346.16, подп. 2 п. 2 ст. 346.17 НК РФ; - <или>в составе издержек обращения, иными словами, как косвенные расход

ып. 6 ПБУ 5/01; подп. 49 п. 1 ст. 264, ст. 320 НК РФ; Письмо Минфина от 29.08.2014 № 03-03-06/1/43346.

СИТУАЦИЯ 3. Самоходная техника произведена для продажи. На общей системе утилизационный сбор в этом случае безопаснее включать в себестоимость производимой техники. То есть учитывать в качестве прямого расход

А вот упрощенцы-производители не смогут учесть в расходах утилизационный сбор, так как у них закрытый перечень расходов и такой категории, как «прочие расходы», в нем нет.

***

Утилизационный сбор по своей сути близок к налогу. Однако