Займы физлицам: считаем и платим НДФЛ с матвыгоды по новым правилам

С 1 января 2016 г. действуют несколько законодательных новшеств по НДФЛ,

Приведем актуальный в 2016 г. алгоритм, но сначала напомним, в каких случаях организации и ИП должны исчислять НДФЛ с матвыгоды по займам, и разберем новшества-2016.

В каких случаях заимодавец становится налоговым агентом по матвыгоде

У вас возникают дополнительные обязанности, если ваша организация (предприниматель) выдала физлицу:

- <или>беспроцентный заем в рублях или в иностранной валюте;

- <или>рублевый заем, сумма процентов по которому меньше суммы процентов, рассчитанных исходя из

2/3 ставки рефинансирования; - <или>заем в иностранной валюте, сумма процентов по которому меньше суммы, рассчитанной исходя из ставки 9%.

Тогда считается, что физлицо получило от вас облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах. Выгодой как раз и является разница между суммой процентов, рассчитанной исходя из

- <или>удерживать этот налог из любых выплачиваемых этому физлицу денежных доходов, перечислять его в бюдже

тпп. 1, 3, 4, 6 ст. 226 НК РФ и по окончании года сдать в инспекцию справку2-НДФЛп. 2 ст. 230 НК РФ; - <или>по окончании года не позднее 1 марта сообщить инспекции о невозможности удержать налог, если других денежных доходов вы физлицу не выплачиваете или для удержания НДФЛ их не хватае

тп. 5 ст. 226 НК РФ.

При этом неважно, является это физлицо вашим работником или нет. Но важно, является ли физлицо-заемщик предпринимателем, поскольку:

- <если>из договора ясно следует, что заем вы выдаете именно ИП на ведение его предпринимательской деятельности, то вы не являетесь налоговым агентом по НДФЛ с матвыгоды. ИП самостоятельно исчисляет, платит и декларирует этот нало

гп. 2 ст. 226, подп. 1 п. 1 ст. 227 НК РФ; - <если>нельзя однозначно утверждать, что заем предназначен именно для предпринимательской деятельности, вы — налоговый агент по доходу в виде матвыгод

ыОпределение КС от 11.05.2012 № 833-О.

Матвыгода не облагается НДФЛ, если одновременно выполняются два услови

- в договоре займа указано, что он предоставлен для покупки или строительства конкретного жилья (квартиры, дома, комнаты, долей в них и т. д.);

- работник намерен через работодателя получать имущественный вычет по расходам на приобретение жилья, указанного в договоре займа, и с этой целью принес вам из ИФНС уведомление с реквизитами договора займа о подтверждении права на такой вычет. Сумма вычета значения не имее

тПисьма Минфина от 19.01.2012 № 03-04-06/9-9; ФНС от 11.11.2015 № БС-4-11/19755.

Что изменилось в 2016 г.

НОВШЕСТВО 1. Материальная выгода считается полученной в последний день каждого месяца в течение срока действия договора займ

Раньше же, до 2016 г., считать матвыгоду нужно было на дату уплаты процентов, а если заем беспроцентный — на дату его возврат

НОВШЕСТВО 2. Ставка рефинансирования приравнена к ключевой ставке

Раньше, до 2016 г., проценты по займу сравнивались с суммой процентов, рассчитанной по

НОВШЕСТВО 3. Исчисленный с матвыгоды НДФЛ нельзя удерживать из тех ваших выплат физлицу-заемщику, которые не являются его доходо

До 01.01.2016 в абз. 2 п. 4 ст. 226 НК было сказано, что налоговый агент должен удерживать исчисленный НДФЛ из любых денежных доходов, выплачиваемых налогоплательщику, в том числе и при выплате их по его поручению третьим лицам. С 01.01.2016 упоминание о третьих лицах из этого абзаца удалено. Некоторые бухгалтеры засомневались: означает ли это, что теперь нельзя удержать исчисленный с матвыгоды НДФЛ из доходов физлица, которые по его поручению перечисляются не ему самому, а кому-то другому? В частности, в случае, когда в трудовом договоре с работником-заемщиком есть условие о том, что его зарплата целиком или частично отправляется по указанным им реквизитам на банковскую карточку другого человека.

Нет, удержать НДФЛ вы все равно обязаны. Это нам подтвердили в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Исчисленный с матвыгоды НДФЛ налоговый агент обязан удержать за счет любых выплачиваемых налогоплательщику денежных доходо

вп. 4 ст. 226 НК РФ. А в целях НДФЛ денежный доход является фактически полученным налогоплательщиком, в частности, и в день его перечисления по поручению налогоплательщика на счета третьихлицподп. 1 п. 1 ст. 223 НК РФ. Таким образом, доход, перечисляемый по поручению физического лица третьим лицам, является доходом, выплачиваемым налогоплательщику. То есть поправки в абз. 2 п. 4 ст. 226 НК в этом вопросе ничего не изменили: из такого дохода налоговый агент обязан удержать исчисленный с матвыгодыНДФЛ”.

Резюмируем: исчисленный на конец каждого очередного месяца НДФЛ с матвыгоды вы должны удержать из ближайшего выплачиваемого физлицу-заемщику денежного дохода (в том числе и из выплаты, производимой в последний день месяца). Например, из зарплаты либо отпускных — если это ваш работник, дивидендов — если это участник общества.

Если выплачиваемого дохода не хватило, остаток налога ждет следующей выплаты какого-либо дохода этому физлицу вплоть до 1 марта следующего года (либо до даты подачи вами сообщения о невозможности удержать налог за 2016 г., если вы направили его раньше 1 марта ![]() ,

,

Помните, что общая удерживаемая сумма НДФЛ не может превышать 50% суммы выплачиваемого доход

НОВШЕСТВО 4. Это новшество нужно знать, если исчисленный с матвыгоды НДФЛ вы удержали из отпускных или из пособия по временной нетрудоспособности (в том числе пособия по уходу за больным ребенком). С 01.01.2016 при выплате отпускных и названных пособий НДФЛ нужно перечислить в бюджет не позднее последнего дня месяца их выплат

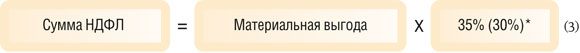

Неизменными остались ставки НДФЛ с дохода в виде матвыгоды от экономии на процентах:

- 35% для налоговых резидентов РФ (для тех, кто на момент исчисления матвыгоды, то есть на последний день очередного месяца, пробыл в России не менее 183 дней в течение 12 следующих подряд месяце

вп. 2 ст. 207 НК РФ; Письмо ФНС от 19.12.2014 № ОА-4-17/26338); - 30% для нерезидентов РФ, в том числе получивших патент

ыподп. 2 п. 1 ст. 227.1 НК РФ или являющихся гражданами стран — членовЕАЭСст. 73 Договора о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014).

По-прежнему при определении налоговой базы доход в виде матвыгоды от экономии на процентах не уменьшается на налоговые вычет

Расчет матвыгоды с 2016 г.

Приведем алгоритм расчета матвыгоды для беспроцентного и процентного рублевых займов.

Расчет матвыгоды и НДФЛ оформите бухгалтерской справко

Беспроцентный заем, выданный в рублях

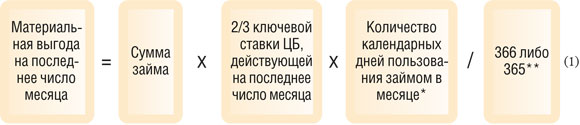

СИТУАЦИЯ 1. Заем погашается весь сразу — нет ни одного частичного погашения в течение срока действия договора займа. Тогда в последний день каждого месяца в течение срока действия договора займа рассчитываем матвыгоду так:

* Сам день выдачи займа исключаем, а день возврата — учитывае

** 2016 г. — високосный, поэтому берем для расчета 366 дней. В следующие 3 года нужно брать 365 дней.

При изменении ключевой ставки ЦБ внутри срока займа не нужно пересчитывать исходя из нового ее значения матвыгоду за уже истекшие к этому моменту месяцы пользования займом. Новое ее значение нужно использовать начиная с расчета матвыгоды за месяц, в котором ставка изменилась.

Это верно и для процентных займов.

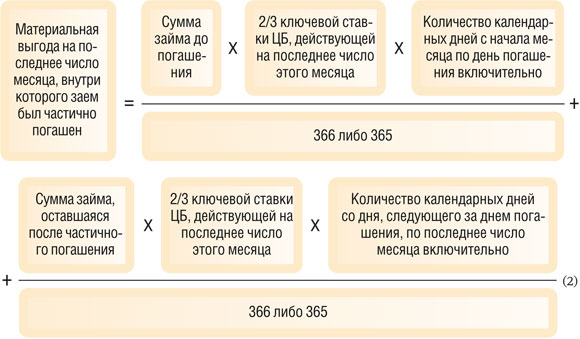

СИТУАЦИЯ 2. Внутри какого-то месяца заем был частично погашен. Тогда для расчета матвыгоды за этот месяц используйте такую формулу:

А для расчета матвыгоды за месяцы, в которых не было частичных погашений, пользуйтесь формулой (1), подставляя в нее сумму непогашенного займа.

Обратите внимание на расчет матвыгоды за месяц полного погашения займа. Дата возврата может приходиться не на последнее, а на какое-то другое число месяца. Несмотря на это, рассчитывать матвыгоду и исчислять НДФЛ по итогам этого месяца нужно именно в последний его день, а не в день возврата. Ведь по новому правилу доход в виде матвыгоды считается фактически полученным в последний день каждого месяца в течение срока, на который были предоставлены заемные средств

К тому же о том, что доход в виде матвыгоды может возникать не на последний день месяца, а на дату возврата займа, в гл. 23 НК ничего не сказано (в отличие, например, от «прибыльной» гл. 25 НК, которая прямо предусматривает, что в месяце возврата займа проценты признаются в доходах и расходах на день возврат

Например, заем возвращен 12 мая. Это означает, что:

- до 31 мая доход в виде майской матвыгоды у физлица не считается полученным;

- при выплате физлицу каких-то доходов в период с 12 по 30 мая включительно вы не должны удерживать НДФЛ с майской матвыгоды даже в том случае, если никаких других выплат этому заемщику до окончания года не предвидится;

- в случае изменения в период с 12 по 31 мая ключевой ставки ЦБ вы должны для расчета матвыгоды взять то ее значение, которое действует на

31 маяподп. 1 п. 2 ст. 212 НК РФ.

Это подтверждает и специалист Минфина.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Даже если срок возврата займа приходится не на последний день месяца, датой получения дохода в виде матвыгоды все равно следует считать последний день месяца. Соответственно, для расчета матвыгоды следует использовать действующее на последний день этого месяца значение ключевой ставки ЦБ. Исчисленный с этой матвыгоды НДФЛ налоговый агент должен удержать из любых доходов, выплачиваемых налогоплательщику-физлицу начиная с последнего дня месяца возврата займ

а”.

СТЕЛЬМАХ Николай Николаевич

Советник государственной гражданской службы РФ 1 класса

На конец каждого месяца исчисляем НДФЛ с матвыгоды, округляя результат до полных рубле

* В зависимости от того, является ли заемщик налоговым резидентом РФ на конец этого месяца.

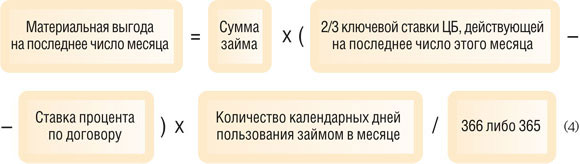

Процентный заем в рублях

Для расчета используйте одну из следующих двух формул.

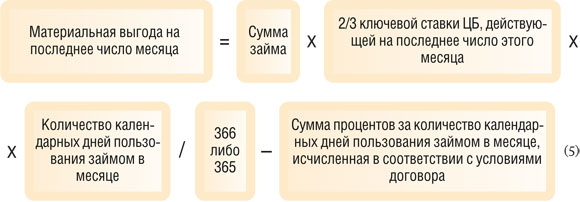

СИТУАЦИЯ 1. Ваш договор предусматривает расчет процентов как произведение суммы займа и неизменной в течение всего срока действия договора годовой ставки процентов. Используйте для расчета матвыгоды такую формулу:

При расчете матвыгоды за месяц выдачи займа посмотрите в договоре, с какого дня начинают начисляться проценты. Если там указано, что со дня выдачи займа, то нужно воспользоваться для расчета матвыгоды за этот месяц формулой (5) (приведена ниже). А за все следующие месяцы — формулой (4). Дело в том, что проценты по

Также пользуйтесь формулой (4), если в вашем договоре:

- <или>не сказано ничего о моменте начала начисления процентов;

- <или>сказано, что они начисляются со дня, следующего за днем выдачи займа.

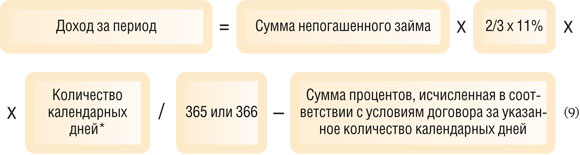

СИТУАЦИЯ 2. Проценты по договору установлены иначе, чем неизменная ставка, применяемая к сумме займа. Например, проценты определены в фиксированной сумме, которая подлежит уплате ежемесячно (ежеквартально, однократно на дату возврата займа и т. д.), либо предусмотрено изменение договорной ставки в течение срока действия договора займа и т. п. Тогда матвыгоду считаем по формуле:

Бывает, что период начисления и уплаты процентов по договору не совпадает с календарным месяцем — например, проценты платят ежеквартально (ежегодно) либо вообще один раз за весь срок займа, в момент его погашения. Означает ли это, что в тех календарных месяцах, на которые не приходятся даты начисления процентов, последний показатель в формуле (5) будет равен нулю? Нет. Ведь хотя доход в виде материальной выгоды теперь признается ежемесячно, он представляет собой экономию на процентах по займу в цело

Поэтому нужно рассчитать, какая сумма процентов приходится на тот месяц, на конец которого мы определяем матвыгоду. Например, заем выдан 14.03.2016, срок возврата — 15.06.2016, проценты за все время пользования займом установлены в фиксированной сумме 10 000 руб. и подлежат уплате одновременно с возвратом займа, то есть 15.06.2016. Нам нужно рассчитать матвыгоду на последний день марта. В марте 17 календарных дней, за которые начисляются проценты, а всего в течение срока действия договора займа таких дней 93. Поэтому последний показатель в формуле (5) для расчета матвыгоды за март будет равен 1827,96 руб. (10 000 руб. х 17 / 93).

Если расчет по формулам (4) или (5) за месяц выдачи займа дал отрицательный или нулевой результат, значит, облагаемого дохода в виде матвыгоды на конец этого месяца у физлица-заемщика не возникло. Но она может возникнуть в следующих месяцах — если ЦБ повысит ключевую ставку или если ваш договор предусматривает изменение размера процентов. Точно так же по причине изменения одной из этих ставок в последующие месяцы матвыгода может исчезнуть.

Рассчитать матвыгоду за месяц, в середине которого произошло частичное погашение процентного займа, можно с использованием формулы (2). Действуйте так:

- отдельно рассчитайте слагаемые этой формулы;

- из каждого слагаемого вычтите сумму процентов, исчисленных по условиям договора за указанное в формуле для этого слагаемого количество календарных дней;

- сложите две получившиеся суммы. Это матвыгода на конец месяца.

Займы, выданные до 2016 г.

Если по состоянию на 01.01.2016 заем не был погашен, то по нему в этом году тоже нужно ежемесячно исчислять матвыгоду и НДФЛ. Первый раз это нужно было сделать на 31.01.2016. Причем нужно было исчислить НДФЛ с матвыгоды не только за январь 2016 г., но и за весь период пользования займом до 01.01.2016. Это безопасный вариант, поддерживаемый в Минфине (подробности — в ![]() ,

,

Приведем порядок расчета матвыгоды на 31.01.2016, чтобы вы могли проверить себя. При этом исходим из того, что в январе 2016 г. не было частичного погашения такого «переходного» займа.

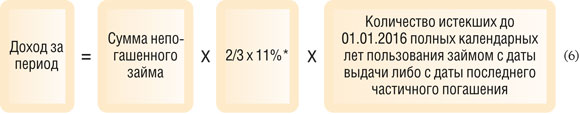

По беспроцентному займу расчет следующий.

ШАГ 1. Сначала рассчитайте проценты по займу исходя из

ШАГ 2. Рассчитайте проценты по займу за все истекшие до 01.01.2016 полные календарные годы пользования займом исходя из

- <или>с даты последнего частичного погашения займа;

- <или>с даты выдачи займа — если не было частичных погашений:

* Ключевая ставка ЦБ, действовавшая на 31.01.2016.

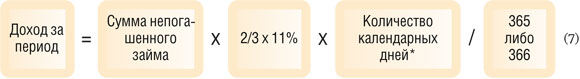

ШАГ 3. Рассчитайте исходя из

- <или>за год, в котором было последнее частичное погашение;

- <или>за год его выдачи — если не было частичных погашений:

* Определяется:

- <или>со дня, следующего за днем выдачи займа, по 31 декабря года выдачи включительно — если не было частичных погашений;

- <или>со дня, следующего за днем последнего частичного погашения займа, по 31 декабря того же года включительно — если было хотя бы одно частичное погашение.

ШАГ 4. Сложите все три получившиеся суммы (шаг 1, шаг 2, шаг 3). Это и будет матвыгода на 31.01.2016, с которой в тот же день, 31 января, нужно было исчислить НДФЛ.

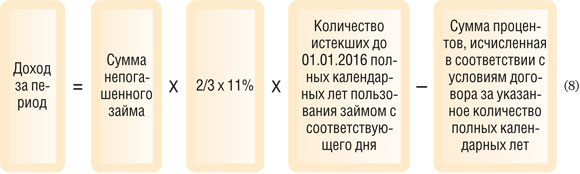

А вот расчет по процентному займу.

ШАГ 1. Рассчитайте разницу между процентами по займу исходя из

ШАГ 2. Рассчитайте разницу между процентами по займу исходя из

- <или>со дня, следующего за днем последней уплаты процентов по этому займу, по 31.12.2015 включительно;

- <или>со дня выдачи займа — если проценты по этому займу заемщик до 01.01.2016 ни разу не уплачивал.

ШАГ 3. Рассчитайте исходя из

- <или>за год последней уплаты процентов по этому займу:

- <или>за год его выдачи — если проценты по этому займу заемщик до 01.01.2016 ни разу не уплачивал.

* Определяется:

- <или>со дня, следующего за днем последней уплаты процентов по этому займу, по 31 декабря того же года включительно;

- <или>со дня выдачи займа по 31 декабря года выдачи включительно.

ШАГ 4. Сложите все три получившиеся суммы. Это и будет матвыгода, с которой нужно было исчислить НДФЛ на 31.01.2016.

В дальнейшем НДФЛ с матвыгоды по «переходным» займам определяйте в общем порядке, то есть на последний день каждого календарного месяца (на 29.02, 31.03 и так далее до месяца погашения займа).

Заем погашен досрочно или не возвращен в срок

При досрочном погашении займа последним месяцем получения дохода в виде матвыгоды будет месяц возврата денег. Вы не должны продолжать начислять матвыгоду и НДФЛ с нее до окончания того месяца, в котором наступит изначально указанный в договоре срок возврата. Ведь после досрочного погашения физлицо уже не пользуется займом и, следовательно, не получает дохода в виде выгоды от экономии на процента

При просрочке возврата займа на просроченную сумму займа, помимо договорных процентов, могут начисляться также и штрафные процент

- <или>отдельно от договорных;

- <или>в виде увеличения договорной процентной ставки, возникающего в связи с просрочкой (например, в договоре указано, что после просрочки ставка процентов увеличивается до такого-то значения).

При расчете матвыгоды такие проценты учитывать не нужн

Например, по договору ставка процентов — 6%. Но в нем указано: если заем не возвращен в срок, то со следующего дня проценты начисляются по ставке 9%. Это уже больше, чем

Если размер процентов по договору еще неизвестен

Как быть с определением матвыгоды, если на последний день какого-то месяца размер процентов за этот месяц еще неизвестен? К примеру, в договоре установлено, что проценты платятся раз в квартал (год) и исчисляются по ставке, равной какой-то доле ключевой ставки ЦБ, действующей на последний день этого квартала (года).

Тогда получается, что исчислять матвыгоду и НДФЛ с нее на конец такого месяца не нужно. В налоговых целях доход — это экономическая выгода, учитываемая в случае возможности ее оценк

А вот что сказал нам специалист Минфина, к которому мы обратились за разъяснениями.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Если на последний день месяца размер процентов за этот месяц, исчисляемых по условиям договора, еще неизвестен, налоговый агент обязан начислить матвыгоду и, соответственно, исчислить НДФЛ с нее исходя из

2/3 ставки рефинансирования, действующей на конец этого месяца”.

СТЕЛЬМАХ Николай Николаевич

Советник государственной гражданской службы РФ 1 класса

Это невыгодный для заемщика подход. Выходит, на конец каждого месяца до наступления месяца, в котором станет известна сумма процентов за прошедший период, матвыгода будет рассчитываться так, как будто заем вообще беспроцентный, притом что по условиям договора физлицо-заемщик должно уплатить проценты за все время пользования займом.

С этим подходом можно спорить, так как доходом в виде матвыгоды является экономия на процентах по займу в цело

СОВЕТ

Если вы не хотите споров ни с ИФНС, ни с недовольным заемщиком, лучше пока не выдавать займы на подобных условиях. Следите, чтобы условие о процентах было сформулировано так, чтобы вы на конец месяца могли вычислить сумму договорных процентов, приходящуюся на этот месяц.

***

Еще одно новшество нужно учесть физлицу-заемщику, если у вас как у налогового агента не было возможности удержать исчисленный за 2016 г. с матвыгоды НДФЛ (весь или частично). В этом случае заемщик должен самостоятельно в 2017 г. заплатить сумму неудержанного налога:

- без подачи декларации по форме

3-НДФЛподп. 4 п. 1 ст. 228, п. 1 ст. 229 НК РФ. Налог физлицо-заемщик заплатит на основании налогового уведомления, которое должна прислать ему ИФНС.

Если у физлица есть какие-то другие доходы, подлежащие декларированию, то декларацию он сдать обяза

- в новый срок: он сдвинут с «не позднее 15 июля следующего года» на «не позднее 1 декабря следующего

года»п. 6 ст. 228 НК РФ.