Прямые расходы в торговле: свои особенности

Как при торговле покупными товарами распределяются расходы в налоговом учете

Пришло время поговорить о списании расходов, непосредственно связанных с торговой деятельностью.

Прямые расходы: раз-два и обчелся

Для торговли Налоговый кодекс установил особые правила, а также свой список прямых расходо

- стоимость товаров;

- транспортные расходы по доставке товаров до склада торговой организации (если такие расходы не включены в стоимость приобретения товаров).

Остальные расходы (кроме внереализационных) относятся к косвенным и сразу списываются при расчете «прибыльной» базы. Это, например, уплаченные ввозные таможенные пошлины и сборы (не включенные в стоимость самих товаро

Причем выбора тут нет. Торговым организациям нельзя расширять список прямых расходов, ведь тогда пострадает «прибыльная» база текущего периода.

Но зато у них есть право выбора, куда относить прочие (нетранспортные) расходы, связанные с приобретением товаров. Их можно включить:

- <или>сразу в базу текущего периода — в качестве самостоятельного косвенного расхода;

- <или>в покупную стоимость товаров — тогда они будут учитываться аналогично прямым расходам, то есть уменьшат «прибыльную» базу только после продажи товар

аподп. 3 п. 1 ст. 268 НК РФ.

У последнего варианта есть приятный бонус: аналогичный порядок формирования фактической себестоимости товаров применяется для целей бухучет

Казалось бы, все просто и понятно. Но и торговым организациям приходится спорить с инспекциями в суде, отстаивая обоснованность расчета прямых расходов.

Споры по общим вопросам признания прямых расходов

Одна организация, торгующая нефтепродуктами, в налоговом учете ориентировалась на правила бухучета. А в ее бухгалтерской учетной политике было закреплено, что средняя стоимость реализованных товаров определялась нарастающим итогом за I квартал, полугодие, 9 месяцев и год.

Инспекция же настаивала на том, что прямые расходы надо было распределять ежемесячно. Она пересчитала прямые расходы и установила, что в одном году — недоимка по налогу на прибыль, а в другом — его переплата.

Суд поддержал инспекцию, решив, что поскольку в ст. 320 НК РФ прямые и косвенные расходы определены как расходы текущего месяца, то определять прямые расходы надо ежемесячн

Интересен и такой случай, когда налогоплательщику пришлось доказывать свое право на применение ст. 320 НК РФ. Организация покупала электроэнергию и перепродавала. При этом налоговый учет прямых и косвенных расходов она вела по правилам ст. 320 НК РФ, то есть как торговая организация. Инспекция сочла, что никаких покупных товаров не было, а организация лишь оказывала услуги по передаче электроэнергии. На этом основании ИФНС исключила из налоговых расходов стоимость приобретенной электроэнергии, выявила занижение налога на прибыль на сумму почти 2 млн руб. Суд ее не поддержал, придя к выводу, что по Закону «Об электроэнергетике» и по нормам Гражданского кодекса в конкретном случае организация именно продавала электроэнергию. Следовательно, стоимость электроэнергии правомерно учтена в прямых расходах (как стоимость покупных товаро

Списываем транспортные расходы

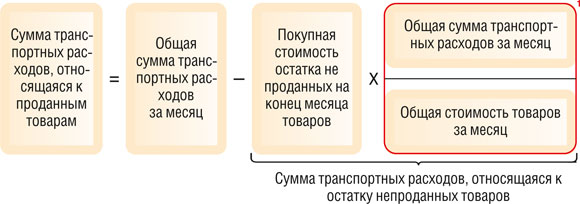

Для определения суммы транспортных прямых расходов, которую можно учесть при формировании базы по налогу на прибыль, также потребуется особый расчет. Для этого ежемесячно по методу среднего процента нужно определять сумму прямых транспортных расходов, относящуюся к остаткам нереализованных товаро

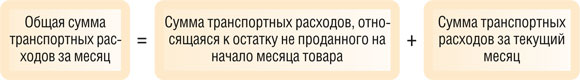

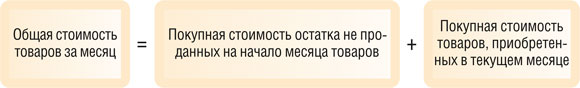

Обратите внимание, что для правильного расчета этих показателей надо учитывать как расходы текущего месяца, так и переходящий остаток соответствующего расхода с прошлого месяца. Таким образом, последовательность расчета будет такая.

ШАГ 1. Рассчитываем транспортные расходы за месяц.

ШАГ 2. Рассчитываем стоимость товаров за месяц.

ШАГ 3. Рассчитываем суммы транспортных расходов, относящиеся к проданным и непроданным товарам.

(1) В НК это называется средним процентом транспортных расходов, приходящихся на непроданные товары.

Поводы для споров по транспортным торговым расходам

Доставка товара до склада торговой компании

Когда торговая организация учитывает расходы на доставку приобретаемых товаров до собственного склада как косвенные расходы, она допускает ошибку. Готовьтесь к претензиям со стороны проверяющих. И надеяться на то, что суд вас поддержит, не стоит. Так, однажды довольно крупная торговая компания списывала все транспортные расходы, связанные с доставкой товара до своего склада, без оглядки на остатки нереализованных товаров. В результате сумма завышения прямых расходов составила за 2 года более 10 млн руб. И суд с инспекцией согласилс

В другой спорной ситуации организация не вела раздельный учет разных видов транспортных расходов, не распределяла их на прямые и косвенные. В результате чего уменьшила «прибыльную» базу на транспортные расходы по доставке товара до своего склада, относящиеся к нереализованному товар

Транспортные расходы по методу среднего процента можно обособленно распределять по различным группам покупных товаров. Однажды суд признал, что закрепленная в организации подобная методика не противоречит ст. 320

Иные споры по транспортным расходам

Минфин давным-давно признал, что транспортные расходы на доставку товаров до покупателей и на перевозку уже оприходованного товара с одного своего склада на другой можно учитывать как косвенные расход

Однажды суд рассматривал такую ситуацию: торговая организация определяла стоимость одной части покупных товаров без учета затрат на доставку, а другой — с учетом затрат на транспортировку. Транспортные расходы, не включенные в стоимость покупных товаров, распределялись по методу среднего процента (как это и закреплено в Налоговом кодекс

Споры вызывает и порядок отражения транзитных транспортных расходов. Так, один из судов указал, что затраты на транспортировку реализованных обществом товаров со складов поставщиков напрямую до складов покупателей (транзитная поставка) учитываются в составе косвенных расходов. Он не согласился с доводом инспекции, что такие расходы должны быть прямыми. Ведь они не являются расходами на доставку покупных товаров до складов обществ

Однако имеет право на жизнь и другой подход — организация доказала, что транспортные расходы на транзитные поставки можно учитывать как прямые. А при расчете среднего процента транспортных расходов, относящихся к остаткам нереализованных товаров, можно учитывать в числе прочего и стоимость «транзитных» товаров. Инспекция сочла такой расчет неверным, сделала перерасчет, исключив стоимость транзитных товаров, и пришла к выводу о занижении среднего процента и, как следствие, к выводу о завышении списанных прямых расходов. Суд с ней не согласился и указал, что в НК нет ограничений, не позволяющих учитывать при определении среднего процента стоимость товаров по транзитным поставкам (минуя склад обществ

***

Пропишите все применяемые вами методы распределения расходов в учетной политике и, если нужно, ведите раздельный учет. Тогда будет меньше поводов для споров с налоговиками.