Оцениваем риск возникновения контролируемой задолженности

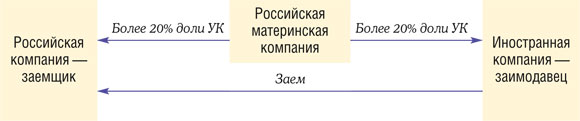

Рассмотрим такую ситуацию. Российская организация получила заем от иностранной компании. Доли уставного капитала как российской компании — заемщика, так и иностранной компании — заимодавца принадлежат одной материнской компании. Размер каждой из долей — более 20%. При этом материнской компанией является российская фирма. А иностранный заимодавец доли в российском заемщике не имеет. Существует ли в этой ситуации риск признания задолженности российского заемщика перед иностранной сестринской компанией контролируемой? Ведь от этого зависит, как учитывать проценты по займу для целей налогообложения прибыли в соответствии со ст. 269 НК РФ. Выясним это.

Какая задолженность — контролируемая

Контролируемая задолженность по займам возникает в отношениях с иностранной организацией. Но при условии, что она прямо или косвенно владеет более чем 20% уставного капитала заемщик

В нашем случае заем получен от сестринской иностранной компании. То есть заимодавец прямо не владеет долей в уставном капитале заемщика, поскольку не является его учредителем.

А что насчет косвенной зависимости? В НК РФ под косвенным участием понимается владение долями в уставном капитале через цепочку третьих

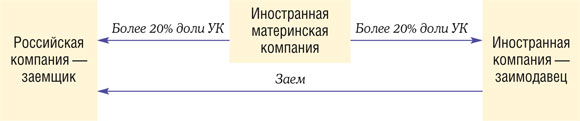

Однако разъяснения контролирующих органов и судебная практика говорят об обратном.

Так, по мнению ФНС, для признания задолженности контролируемой вовсе не обязательно, чтобы заемщиком была дочерняя компания заимодавца. Чиновники считают, что косвенная зависимость между российским заемщиком и иностранным заимодавцем может выражаться в подконтрольности обоих лиц единому центру, даже если между заимодавцем и заемщиком нет подчиненности и подконтрольности (они не владеют акциями или долями в уставном капитале друг друг

Суды встают на сторону проверяющих и выносят решения c негативным исходом для российских организаций, финансируемых через сестринские иностранные компани

С 1 января 2017 г. это будет закреплено в НК РФ. Так, правила ст. 269 НК РФ будут применяться, в частности, если иностранный кредитор российской компании является взаимозависимым по отношению к другому иностранному лицу. Причем это иностранное лицо должно прямо или косвенно участвовать в капитале заемщика и считаться взаимозависимым с

Все ли дело в материнской компании?

Надо заметить, что и ФНС, и судьи рассматривали ситуацию, когда российский заемщик и иностранный заимодавец подконтрольны единому центру, в качестве которого выступает иностранная материнская компани

Найти судебную практику по ситуации, аналогичной нашей, не удалось. Поэтому за разъяснениями мы обратились к специалисту Минфина, и вот какой ответ получили.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Положения о контролируемой задолженности восприняты российским налоговым правом из практики государств — участников Организации экономического сотрудничества и развития (далее — ОЭСР), оперирующих понятием «тонкая капитализация». В Комментариях ОЭСР к Модели конвенции по налогам на доход и капитал, на основе которой большинством государств заключаются соглашения об избежании двойного налогообложения, указано, что применение правил «тонкой капитализации» направлено на борьбу с налоговыми злоупотреблениями при скрытом распределении дивидендов под видом выплаты процентов между аффилированными лицами. При этом необязательно, чтобы заемщик был дочерней компанией кредитора. Они оба, например, могут быть дочерними компаниями третьего лица, вместе входить в одну группу компаний или холдинг, контролируемый таким третьим лицом. Именно в этом смысле следует трактовать положение о наличии особых отношений между плательщиком и фактическим получателем процентов или между ними обоими и какими-либо третьими лицами — заемщик и кредитор должны быть аффилированы непосредственно друг с другом или оба с третьими лицами.

Из вышеизложенного следует, что общий смысл применения п. 2 ст. 269 НК РФ устанавливает возможность применения правил о контролируемой задолженности не только при прямой, но и при косвенной зависимости между российским налогоплательщиком — получателем займа и иностранной компанией, через которую предоставляются заемные средства.

Косвенная зависимость российского налогоплательщика от иностранной компании — кредитора выражается в самом факте подконтрольности обоих лиц единому центру — иностранной материнской компании (вхождение в международный холдинг), даже если между самим заимодавцем и заемщиком отсутствуют отношения подчиненности и подконтрольности.

Поэтому задолженность российского заемщика перед иностранной сестринской компанией является контролируемой согласно п. 2 ст. 269 НК РФ даже в ситуации, когда общая для них материнская компания — российска

я”.

Учитывая такое мнение Минфина, можно сказать, что у российского заемщика существует высокий риск квалификации налоговым органом задолженности по займу перед иностранной сестринской компанией как контролируемой независимо от того, какая у них материнская компания — иностранная или российская.

А можно ли поспорить?

Посмотрим, какие аргументы можно привести в обоснование того, что в нашей ситуации контролируемой задолженности не будет. Тем более что все неясности актов законодательства о налогах и сборах подлежат истолкованию в пользу российской компании — заемщик

Во-первых, из доводов проверяющих, которые поддерживаются судьями, следует, что любое общество, участвуя в уставном капитале другого общества, контролирует его и имеет право на полученную дочерним обществом прибыль. Раз выявлена подконтрольность заемщика и заимодавца общей материнской компании, то это уже доказывает ее влияние на заключение договоров займа на определенных условиях. И хотя заем предоставляется российскому заемщику его иностранной сестринской компанией, фактически он был выдан иностранным акционером. То есть займы, полученные обществом от сестринской компании, являются задолженностью перед учредителем.

И если в наших обстоятельствах следовать этой логике, то получается, что заем через иностранную сестринскую компанию фактически был выдан российским учредителем. А перечень оснований для признания задолженности контролируемой является закрытым, и такой случай в НК РФ не поименован.

Во-вторых, налоговики поясняют, что норма о контролируемой задолженности направлена на борьбу с налоговыми злоупотреблениями при скрытом распределении дивидендов под видом выплаты процентов между аффилированными лицам

Наш случай сюда не подходит, ведь дивиденды могут получать только учредители/акционеры, но никак не сестринские компании.

В-третьих, все не так однозначно и с расчетом коэффициента капитализации, который участвует при определении предельных процентов, учитываемых в «прибыльных» расхода

Если размер контролируемой задолженности на последнее число отчетного (налогового) периода более чем в три раза превышает величину собственного капитала (это разница между суммой активов и величиной обязательств) российской организации — заемщика, тогда фактически начисленные проценты по такой задолженности в целях расчета налога на прибыль делятся:

- на предельные проценты, которые можно учесть в «прибыльных» расходах;

- на сверхпредельные проценты, которые не учитываются в расходах, а приравниваются к дивидендам и облагаются налогом на прибыл

ьп. 4 ст. 269, п. 3 ст. 284 НК РФ.

При этом в формуле расчета коэффициента капитализаци

Предположим, в нашей ситуации мы признаем задолженность перед иностранной сестринской компанией контролируемой и ее размер превысит больше чем в три раза собственный капитал — тогда посчитать предельные проценты не получится, поскольку показатель «Доля участия иностранной организации в уставном капитале заемщика» у нас просто отсутствует.

Если спорить с проверяющими вы не хотите, то при расчете коэффициента капитализации используйте долю материнской компании, как это делали налоговики в рассмотренных выше судебных делах.

***

Хотелось бы отметить, что наши аргументы есть смысл применять, если российская материнская компания — последнее звено в цепочке (то есть иностранной доли в уставном капитале самой материнской компании нет).