Как распорядиться переплатой по взносам на ВНиМ

По итогам отчетного (расчетного) периода сумма превышения расходов на выплату пособий над начисленными взносами на ВНиМ подлежитп. 9 ст. 431 НК РФ:

•или зачету налоговым органом в счет предстоящих платежей по этим взносам. Зачет инспекторы делают на основании полученного от территориального органа ФСС подтверждения заявленных в расчете по взносам расходов на выплату пособий за этот отчетный период (квартал, полугодие, 9 месяцев) или календарный год;

•или возмещению территориальным органом ФСС. Для этого плательщик взносов сам обращается в ФСС с документами.

Из-за такой формулировки НК многие плательщики взносов думают, что до тех пор, пока ФСС не подтвердит налоговикам сумму расходов на пособия по итогам квартала, зачесть сумму превышения в счет уплаты взносов в следующем квартале нельзя. А значит, до подтверждения надо уплачивать взносы на ВНиМ без учета этой переплаты.

А обратившиеся в свое отделение ФСС за возмещением расходов на пособия по итогам I квартала 2017 г. столкнулись с тем, что им вернули не всю сумму переплаты (как это делали до 01.01.2017), а только сумму превышения. А все потому, что суммы уплаченных взносов отделение ФСС «не видит» и, соответственно, возвращать их не может. За этими деньгами плательщиков взносов отправляли к налоговикам. Чем они, безусловно, были недовольны, поскольку процесс возврата денег затягивался.

Посмотрим, как же все-таки лучше распорядиться образовавшейся по итогам квартала переплатой по взносам.

Вариант 1. Возмещаем расходы на пособия после окончания квартала

Итак, по итогам I квартала 2017 г. у вас образовалась сумма переплаты по взносам на ВНиМ и вы решили получить ее живыми деньгами. Для этого в свое отделение ФСС вам нужно представить пакет документов. Что в него входит, мы рассказывали на с. 42.

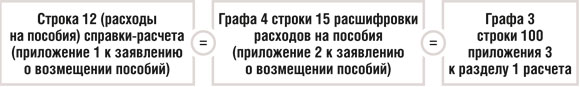

Как мы уже говорили, один из этих документов — справка-расчет. Данные, которые вы отражаете в ней по итогам квартала, должны совпадать с суммами из расчета по взносам, а именноПисьмо ФСС от 07.12.2016 № 02-09-11/04-03-27029; приложение № 1 к Приказу ФНС от 10.10.2016 № ММВ-7-11/551@ (далее — Приказ № ММВ-7-11/551@):

Исключение составляют суммы уплаченных взносов, которые в справке-расчете надо показать по строкам 16—19 (всего с начала года и в том числе за последние 3 месяца отчетного периода). Эти суммы вы заполняете на основании ваших платежек и выписок банка, ведь в расчете уплаченные в бюджет взносы не отражаются.

А на конец отчетного (расчетного) периода в справке-расчете выводится либо сумма долга за вами (строка 21), либо сумма задолженности за отделением ФСС (строка 10). И эта сумма должна быть разбита на две части — образовавшуюся за счет превышения расходов и образовавшуюся за счет переплаты взносов (подробнее см. на с. 43). Кстати, так вы делали и в прошлом году. Но только ранее ФСС мог вернуть вам всю сумму переплаты.

С 1 января 2017 г. ситуация изменилась. ФСС контролирует только расходование взносов на ВНиМ и в рамках этого процессапп. 8, 9 ст. 431 НК РФ; статьи 4.2, 4.6, 4.7 Закона от 29.12.2006 № 255-ФЗ (далее — Закон № 255-ФЗ):

•принимает решения о выделении (отказе в выделении) средств на выплату пособий, если они превышают размер начисленных взносов;

•подтверждает или не подтверждает расходы на пособия, на которые уменьшаются взносы.

А вот уплату этих взносов контролирует ФНСп. 3 ст. 8, п. 1 ст. 30 НК РФ. Тем не менее данные о перечисленных суммах взносов на ВНиМ в ФСС все-таки поступают. Информацию из расчетных документов по уплате взносов и выписку из лицевого счета администратора доходов бюджета в отделения Фонда передают управления ФНС. И делают это они на следующий рабочий день после поступления информации из УФКп. 5.2 Порядка, утв. ФНС № ММВ-23-1/11@, Правлением ФСС № 02-11-10/06-3098П от 22.07.2016 (далее — Порядок).

Но эти данные передаются в отделения ФСС только для сведения. Они все равно у себя учет перечисленных плательщиками сумм взносов не ведут и ими не распоряжаются. И вы указываете сумму уплаченных взносов в справке-расчете только для того, чтобы ФСС правильно определил, за счет чего сложилась общая сумма задолженности: за счет переплаты взносов, за счет превышения суммы пособий или за счет и того и другого.

Кроме того, заметим, что и НК, и Законом № 255-ФЗ предусмотрено, что из ФСС по итогам квартала можно вернуть только сумму превышения расходов над начисленными взносамипп. 2, 9 ст. 431 НК РФ; ч. 2 ст. 4.6 Закона № 255-ФЗ.

А вот за возвратом излишне уплаченной по итогам квартала суммы взносов на ВНиМ вам нужно идти в инспекцию. Также вы можете ее зачесть в счет уплаты предстоящих платежей по этим взносам. Для возврата/зачета надо написать в ИФНС заявлениепп. 1.1, 4, 14 ст. 78 НК РФ. Поясним на примере.

Условие. Данные о начисленных и перечисленных организацией в I квартале 2017 г. взносах, начисленных пособиях приведены в таблице.

| Период | Начислено взносов, руб. | Начислено пособий, руб. | Перечислено в бюджет за период, руб. |

| Январь | 6 540,43 | 0 | 6 540,43 (10.02.2017) |

| Февраль | 6 163,81 | 4 807,27 | 1 356,54 (13.03.2017) |

| Март | 6 497,63 | 40 151,30 | 0 |

| Итого за I квартал | 19 201,87 | 44 958,57 | 7 896,97 |

Решение. У организации по итогам I квартала пособия оказались больше взносов на 25 756,70 руб. (44 958,57 руб. – 19 201,87 руб.). Причем превышение произошло в основном за счет большой суммы пособий в марте. Но поскольку еще были уплачены взносы в сумме 7896,97 руб., общая переплата составила 33 653,67 руб.

Расчет по взносам за I квартал 2017 г. в части взносов на ВНиМ организация заполнила так:

•фрагмент приложения 2 к разделу 1 расчетапп. 2.9, 2.11, 2.14, 2.20, 2.21 приложения № 2 к Приказу № ММВ-7-11/551@:

| Всего с начала расчетного периода/ 1 месяц <*> 1/3 | Всего <*>/ 2 месяц <*> 2/4 | 3 месяц <*> 5 |

| Исчислено страховых взносов 060 | ||

| 1 9 2 0 1 – – – – . 8 7 | 1 9 2 0 1 – – – – . 8 7 | |

| 6 5 4 0 – – – – – . 4 3 | 6 1 6 3 – – – – – . 8 1 | 6 4 9 7 – – – – – . 6 3 |

| Произведено расходов на выплату страхового обеспечения 070 | ||

| 4 4 9 5 8 – – – – . 5 7 | 4 4 9 5 8 – – – – . 5 7 | |

| 0 – – – – – – – – . 0 0 | 4 8 0 7 – – – – – . 2 7 | 4 0 1 5 1 – – – – . 3 0 |

| Возмещено ФСС расходов на выплату страхового обеспечения 080 | ||

| 0 – – – – – – – – . 0 0 | 0 – – – – – – – – . 0 0 | |

| 0 – – – – – – – – . 0 0 | 0 – – – – – – – – . 0 0 | 0 – – – – – – – – . 0 0 |

Сумма страховых взносов, подлежащая уплате (сумма превышения произведенных расходов над исчисленными страховыми взносами) 090

| Признак <**> 1/5/9 | Всего с начала расчетного периода/ 1 месяц <*> 3 месяц <*> 2/6/10 | Признак <**> 3/7 | Всего <*>/ 2 месяц <*> 4/8 |

| 2 | 2 5 7 5 6 – – – – . 7 0 | 2 | 2 5 7 5 6 – – – – . 7 0 |

| 1 | 6 5 4 0 – – – – – . 4 3 | 1 | 1 3 5 6 – – – – – . 5 4 |

| 2 | 3 3 6 5 3 – – – – . 6 7 |

<*> В том числе за последние три месяца расчетного (отчетного) периода.

<**> Указывается «1» в случае заполнения в отношении суммы страховых взносов, подлежащих уплате в бюджет; указывается «2» в случае заполнения в отношении суммы превышения произведенных расходов над исчисленными страховыми взносами.

•фрагмент раздела 1 расчетапп. 5.17—5.21 приложения № 2 к Приказу № ММВ-7-11/551@; Письмо ФНС от 13.03.2017 № БС-4-11/4371@:

Сумма страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и связи с материнством, подлежащая уплате за расчетный (отчетный) период

| Сумма страховых взносов, подлежащая уплате за расчетный (отчетный) период | 110 | 0 – – – – – – – – . 0 0 |

| в том числе за последние три месяца расчетного (отчетного) периода: | ||

| за первый месяц | 111 | 6 5 4 0 – – – – – . 4 3 |

| за второй месяц | 112 | 1 3 5 6 – – – – – . 5 4 |

| за третий месяц | 113 | 0 – – – – – – – – . 0 0 |

Сумма превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетный (отчетный) период

| Сумма превышения расходов над исчисленными страховыми взносами за расчетный (отчетный) период | 120 | 2 5 7 5 6 – – – – . 7 0 |

| в том числе за последние три месяца расчетного (отчетного) периода: | ||

| за первый месяц | 121 | 0 – – – – – – – – . 0 0 |

| за второй месяц | 122 | 0 – – – – – – – – . 0 0 |

| за третий месяц | 123 | 3 3 6 5 3 – – – – . 6 7 |

Такое заполнение приложения 2 и раздела 1 подтверждается утвержденными ФНС контрольными соотношениями по проверке расчета по взносамПисьмо ФНС от 13.03.2017 № БС-4-11/4371@ (пп. 1.22—1.29).

Поскольку по итогам I квартала сумма превышения расходов над взносами (строка 120) составила 25 756,70 руб., то именно эту сумму организация и попросила у ФСС возместить. Ее она указала и в заявлении, и в справке-расчете.

После того как ИФНС перенесет показатели из строк 110—113 и 120—123 раздела 1 расчета в карточку расчетов с бюджетом, в ней будут такие данные.

| Срок начисления | Сумма к начислению, руб. | Сумма к возмещению, руб. | Уплачено, руб. | Сальдо расчетов нарастающим итогом: отрицательное (–), положительное (+), руб. |

| 15.02.2017 (по взносам за январь) | 6 540,43 (строка 111) | 0 | 6 540,43 | 0 (6540,43 руб. – 6540,43 руб.) |

| 15.03.2017 (по взносам за февраль) | 1 356,54 (строка 112) | 0 | 1 356,54 | 0 (7896,97 руб. – 7896,97 руб.) |

| 15.04.2017 (по взносам за март) | 0 | 33 653,67 | 0 | –33 653,67 (7896,97 руб. – 33 653,67 руб. – 7896,97 руб.) |

| Итого за I квартал | 7 896,97 | 33 653,67 | 7 896,97 | –33 653,67 (7896,97 руб. – 33 653,67 руб. – 7896,97 руб.) |

Таким образом, здесь видно, что компания переплатила взносы в сумме 7896,97 руб. Организация написала в ИФНС заявление о возврате этой суммы взносов. В итоге всю сумму переплаты 33 653,67 руб. организация получит живыми деньгами, только из разных мест: 25 756,70 руб. — из отделения ФСС и 7896,97 руб. — из ИФНС.

Когда во II квартале вы получите на расчетный счет возмещение из ФСС, вам нужно будет показать его в расчете за полугодие по строке 080 приложения 2 к разделу 1 (подробнее см. с. 44).

Имейте в виду, что после того, как вы по итогам квартала обратились в ФСС с заявлением и документами о возмещении суммы превышения расходов над взносами и в ИФНС с заявлением о возврате излишне уплаченной суммы взносов, вам нужно обязательно перечислять взносы на ВНиМ за месяцы следующего квартала. Иначе будет недоимка. А это чревато пенями и штрафами. Например, если вы обратились в отделение Фонда и инспекцию с заявлениями в мае 2017 г., то необходимо перечислять взносы за апрель, май и июнь (разумеется, если они больше пособий).

Вариант 2. Зачитываем сумму превышения расходов в счет уплаты взносов

Этот вариант основан на том, что вы можете никакие документы в ФСС не подавать. В этом случае он сам подтвердит расходы на пособия, которые вы заявили в расчете по взносам за I квартал. И происходит этот процесс так.

ИФНС направит в ваше отделение ФСС приложения 2—4 к разделу 1 расчета с данными по начисленным взносам на ВНиМ и выплаченным пособиямп. 5.2 Порядка. Сделать это инспекция должнап. 16 ст. 431, п. 6 ст. 6.1 НК РФ:

•или в течение 5 рабочих дней со дня сдачи вами электронного расчета;

•или в течение 10 рабочих дней со дня сдачи вами расчета на бумаге.

После получения приложений расчета у ФСС есть максимум 3 месяца для проведения камеральной проверки и подтверждения заявленных вами расходов на пособияп. 8 ст. 431 НК РФ; ч. 1, 1.1 ст. 4.7 Закона № 255-ФЗ; ст. 26.15 Закона от 24.07.98 № 125-ФЗ. В рамках этой проверки отделение ФСС может запросить у вас документы по расходам (например, больничные листы, справки о рождении детей и др.)пп. 1, 2 ч. 1 ст. 4.2 Закона № 255-ФЗ.

Если ФСС нарушения не найдет, тогда он подтвердит расходы и сообщит об этом в инспекциюп. 5.2 Порядка. А она сделает зачет сумм превышения расходов в счет уплаты предстоящих взносов на ВНиМпп. 8, 9 ст. 431 НК РФ. Как разъяснил Минфин, в этом случае вам не нужно писать заявление о зачетеПисьмо Минфина от 16.05.2017 № 03-15-07/29348. Такой зачет ИФНС сделает на основании полученного из ФСС подтверждения. Кстати, сообщать вам об этом инспекция не обязана. Так что для вас этот процесс должен пройти незаметно. Вам лишь по истечении 3 месяцев после представления расчета на всякий случай нужно будет уточнить у ИФНС, проведен ли у вас зачет.

Справка

Если ФСС решит, что вы выплатили пособия неправомерно, он составит акт и вручит его вам. Если вы не будете его оспаривать, Фонд вынесет решение о непринятии к зачету расходов на выплату пособий. И это решение он направит вам в течение 3 рабочих дней со дня его вынесения. А его копию — в ИФНС в течение 3 рабочих дней со дня вступления решения в силуч. 4, 5 ст. 4.7 Закона № 255-ФЗ. Инспекция выставит вам требование об уплате недоимки по взносам на ВНиМ и пени. И взыскивать их она будет по тем же правилам, что и налогич. 6 ст. 4.7 Закона № 255-ФЗ.

Тот факт, что процесс подтверждения расходов длится 3 месяца, вовсе не повод зарезервировать сумму превышения расходов по итогам квартала и не тратить ее. Вы вполне можете не уплачивать взносы до тех пор, пока полностью эту сумму не израсходуете.

Если взять за основу данные из примера и предположить, что во II квартале не было расходов на пособия, а сумма начисленных взносов была такая же, как и в I квартале, то можно не уплачивать взносы в сумме 19 201,87 руб. И еще останется превышение расходов на III квартал в сумме 6554,83 руб. (25 756,70 руб. – 19 201,87 руб.). Ну и плюс еще переплата по взносам 7896,97 руб. Но вот на эту сумму надо написать в ИФНС заявление о зачете или возвратеПисьмо Минфина от 16.05.2017 № 03-15-07/29348.

* * *

Представитель ФНС в интервью заверил, что подтверждение расходов от ФСС должно поступать в ИФНС оперативно, то есть до окончания камеральной проверки расчета (![]() , 2017, № 9, с. 11). И пожалуй, второй вариант распоряжения переплатой более удобен для плательщиков взносов.

, 2017, № 9, с. 11). И пожалуй, второй вариант распоряжения переплатой более удобен для плательщиков взносов.