Как заполнить? Можно ли учесть? Отвечаем на «прибыльные» вопросы

Упомянутые в статье Письма Минфина и ФНС можно найти:

раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Как заполнить приложение № 5 «прибыльной» декларации при неработающем ОП

![]() Наша фирма зарегистрировала обособленное подразделение, но оно пока не работает: имущества и сотрудников нет, а помещение, в котором расположено ОП, сдаем в аренду (само помещение числится на балансе организации). Получается, что доля прибыли «обособки» — 0%, так? Нужно ли тогда заполнять приложение № 5 декларации по налогу на прибыль?

Наша фирма зарегистрировала обособленное подразделение, но оно пока не работает: имущества и сотрудников нет, а помещение, в котором расположено ОП, сдаем в аренду (само помещение числится на балансе организации). Получается, что доля прибыли «обособки» — 0%, так? Нужно ли тогда заполнять приложение № 5 декларации по налогу на прибыль?

— Сразу скажем, что ОП необходимо регистрировать в случае создания вне места нахождения организации рабочих мест на срок более месяцаст. 11 НК РФ; Письма Минфина от 26.07.2019 № 03-03-06/1/56159, от 31.05.2019 № 03-02-07/1/41780. Поэтому если компания сдает свою недвижимость в аренду, то она не создает для себя ни одного стационарного рабочего места, где трудился бы ее работник, а значит, ОП ей регистрировать не нужно. Если вы планируете и дальше сдавать помещение в аренду, то эту «обособку» лучше закрыть.

Что касается представления «прибыльной» декларации по ОП, то такая обязанность у компании возникает с момента постановки подразделения на налоговый учетпп. 1, 5 ст. 289 НК РФ; п. 1.4 Порядка заполнения декларации, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/475@. При этом отсутствие в «обособке» имущества и работников не является основанием для отмены такой обязанности.

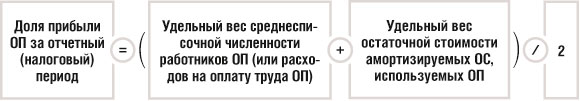

Для заполнения отчетности нужно рассчитать долю прибыли, приходящуюся на ОП, по формулеп. 2 ст. 288 НК РФ:

Поскольку в вашем обособленном подразделении нет работников, а также амортизируемого имущества (помещение не используется самим ОП для получения доходов), то доля прибыли вашего ОП действительно будет равна нулюПисьма Минфина от 23.01.2017 № 03-03-06/1/3007, от 27.06.2011 № 03-03-06/1/381; УФНС по г. Москве от 06.05.2008 № 14-14/043984. Поэтому в такой ситуации вам надо заполнить приложение № 5 «прибыльной» декларации:

•по организации в целом без учета ОП — с долей налоговой базы 100%;

•отдельно по ОП — с долей прибыли 0%.

«Прибыльные» авансы: можно ли платить досрочно и как тогда заполнить платежку

![]() По результатам работы уже сейчас понимаем, что в IV квартале нам придется платить ежемесячные авансы по налогу на прибыль. Можно ли их уплатить сразу за весь квартал, чтобы не делать ежемесячные перечисления? И как тогда заполнить поле 107 в платежном поручении?

По результатам работы уже сейчас понимаем, что в IV квартале нам придется платить ежемесячные авансы по налогу на прибыль. Можно ли их уплатить сразу за весь квартал, чтобы не делать ежемесячные перечисления? И как тогда заполнить поле 107 в платежном поручении?

— Уплачивая авансовый платеж раньше установленного срока, компания не нарушает налоговое законодательство. Ведь НК РФ не запрещает исполнять обязанность по уплате налога досрочноп. 1 ст. 45, п. 14 ст. 78 НК РФ. Поэтому при желании вы можете перечислить в бюджет сразу все ежемесячные авансы, подлежащие уплате в течение следующего квартала.

По правилам заполнения «налоговых» платежных поручений в поле 107 указывается периодичность уплаты налога, установленная законодательноп. 8 приложения № 2 к Приказу Минфина от 12.11.2013 № 107н. То есть ежемесячные и квартальные авансы по-разному отражаются в поле 107. Поэтому, чтобы налоговики наверняка смогли идентифицировать ваши платежи, сделайте должное количество отдельных платежек с соответствующими показателями: МС.10.2020, МС.11.2020, МС.12.2020.

Как отчитаться по зарубежным доходам

![]() Российская фирма выполняет строительно-монтажные работы за пределами РФ (ОП за рубежом у нас нет). Деньги поступают на расчетный счет в РФ в рублях. НДС работы не облагаются. По какой ставке считать налог на прибыль с таких доходов и нужно ли заполнять декларацию о доходах, полученных за пределами РФ?

Российская фирма выполняет строительно-монтажные работы за пределами РФ (ОП за рубежом у нас нет). Деньги поступают на расчетный счет в РФ в рублях. НДС работы не облагаются. По какой ставке считать налог на прибыль с таких доходов и нужно ли заполнять декларацию о доходах, полученных за пределами РФ?

— С дохода от выполненных за границей работ российская компания должна заплатить в РФ налог на прибыль. Такие доходы в полном объеме с учетом расходов, произведенных как в РФ, так и за ее пределами, в обычном порядке включаются в «прибыльную» базу и облагаются налогом по общей ставке 20%п. 1 ст. 311 НК РФ.

Однако доходы от зарубежной деятельности, не приводящей к образованию постоянного представительства, могут облагаться не только в РФ, но и в государстве — источнике дохода в зависимости от внутреннего законодательства иностранного государства и положений международного соглашения об избежании двойного налогообложения.

Если ваш иностранный контрагент в соответствии с национальным законодательством и/или международным договором удержал в качестве налогового агента налог при выплате вам дохода, то, чтобы избежать двойного обложения, вы можете зачесть заграничный налог при уплате налога на прибыль в РФп. 3 ст. 311 НК РФ.

Для этого нужно дополнительно оформить специальную декларацию о доходах за рубежом и представить ее в инспекцию вместе с основной декларацией по налогу на прибыль и с документами, подтверждающими уплату налога за границейпп. 1—3 Инструкции, утв. Приказом МНС от 23.12.2003 № БГ-3-23/709@.

Заметим, что зачесть удержанный налог можно как в периоде учета полученного зарубежного дохода при расчете налога на прибыль в РФ, так и в течение последующих 3 летПисьма ФНС от 24.09.2019 № СД-4-3/19469@; Минфина от 25.09.2015 № 03-08-05/54902.

Если налог с доходов за границей не удерживался, то и отдельную «зарубежную» декларацию заполнять не надо.

Расходы на благотворительность: можно ли учесть в «прибыльных» целях

В состав «прибыльных» расходов можно включить стоимость имущества (в том числе стоимость продуктов), безвозмездно передаваемого, в частности, социально ориентированным НКО

![]() Компания на ОСН хочет перечислить благотворительному фонду некую сумму в помощь людям, оказавшимся в тяжелой жизненной ситуации. Сможем ли мы учесть ее в расходах по налогу на прибыль?

Компания на ОСН хочет перечислить благотворительному фонду некую сумму в помощь людям, оказавшимся в тяжелой жизненной ситуации. Сможем ли мы учесть ее в расходах по налогу на прибыль?

— Все зависит от того, какому фонду вы хотите перечислить деньги.

Если получатель средств — социально ориентированная некоммерческая организация, которая поименована в специальном перечне, сформированном Минэкономразвитиясайт Минэкономразвития России, тогда пожертвования вы можете учесть при расчете налога на прибыльподп. 19.6 п. 1 ст. 265 НК РФ. При этом предельная сумма, которую разрешено включить во внереализационные расходы, — 1% выручки от реализации.

Иные расходы на благотворительность в «прибыльных» целях учесть нельзяп. 16 ст. 270 НК РФ; Письма Минфина от 20.03.2019 № 03-03-06/3/18418, от 23.01.2018 № 03-03-07/3443.

По решению суда уменьшилась стоимость ОС: надо ли пересчитывать налоговую амортизацию

![]() Наша компания купила и ввела в эксплуатацию основное средство. Однако в результате судебной тяжбы с поставщиком ОС стоимость договора на покупку ОС уменьшилась. На момент вступления в силу судебного решения по ОС уже более года начисляется амортизация. Нужно ли нам уменьшать стоимость ранее принятого к учету основного средства и пересчитывать его амортизацию?

Наша компания купила и ввела в эксплуатацию основное средство. Однако в результате судебной тяжбы с поставщиком ОС стоимость договора на покупку ОС уменьшилась. На момент вступления в силу судебного решения по ОС уже более года начисляется амортизация. Нужно ли нам уменьшать стоимость ранее принятого к учету основного средства и пересчитывать его амортизацию?

— В целях налогообложения первоначальная стоимость основного средства может изменяться только в случаях, установленных п. 2 ст. 257 НК РФ (например, в результате реконструкции, модернизации, частичной ликвидации ОС). При этом уменьшение по решению суда покупной стоимости ОС, введенного в эксплуатацию, не поименовано в этой норме НК РФ в качестве основания для корректировки сформированной первоначальной стоимости.

В то же время, по мнению Минфина, изменение цены договора по суду следует рассматривать как ошибку (искажение), допущенную при определении первоначальной стоимости ОСПисьма Минфина от 29.06.2016 № 03-03-06/3/37780, от 12.11.2012 № 03-03-10/126. То есть если после ввода в эксплуатацию основного средства его покупная стоимость уменьшилась по решению суда, то, следуя позиции Минфина, организации нужно уменьшить первоначальную стоимость этого ОС. Но тогда суммы амортизации, ранее учтенные в «прибыльных» расходах, становятся завышенными, получается, что организация не доплатила в бюджет налог на прибыль. Поэтому вам придется пересчитать амортизационные затраты в сторону уменьшения за периоды с начала ввода ОС в эксплуатацию, а затем сдать уточненки по налогу на прибыль, предварительно уплатив недоимку и пенип. 1 ст. 54, п. 1, подп. 1 п. 4 ст. 81 НК РФ.

Однако Минфин упоминает, что у ФНС другой взгляд на этот вопрос. Налоговики считают, что изменение договорной стоимости на основании судебного решения следует рассматривать как новое обстоятельство, связанное с разрешением конкретного хозяйственного спораПисьмо Минфина от 12.11.2012 № 03-03-10/126. Тем более что при принятии ОС к учету компания руководствовалась имеющейся на тот момент первичкой и ошибки в ней не было. Если организация будет учитывать позицию ФНС, то пересчитывать первоначальную стоимость и начисленную ранее амортизацию не надо. А сумму, присужденную судом, нужно включить во внереализационные доходы на дату вступления в силу решения суда.

Уточненка по НДС: надо ли корректировать «прибыльные» расходы

![]() Под давлением налоговиков руководитель решил подать уточненку по НДС (исключили входящие счета-фактуры по одному контрагенту). Но затраты на услуги, оказанные этим контрагентом, мы учли при расчете налога на прибыль. Можно ли оставить эти расходы или их тоже нужно исключать и сдавать уточненку?

Под давлением налоговиков руководитель решил подать уточненку по НДС (исключили входящие счета-фактуры по одному контрагенту). Но затраты на услуги, оказанные этим контрагентом, мы учли при расчете налога на прибыль. Можно ли оставить эти расходы или их тоже нужно исключать и сдавать уточненку?

— Если претензии проверяющих связаны с оформлением счетов-фактур, то корректировать налоговую базу и сдавать уточненку по прибыли вам не нужно, ведь счет-фактура используется только для целей исчисления НДС и никак не влияет на признание «прибыльных» расходовп. 1 ст. 169 НК РФ. То есть наличие «дефектного» счета-фактуры по приобретенным услугам не является основанием для исключения затрат на них из состава расходов, уменьшающих налогооблагаемую прибыль.

Если же проблемы возникли с реальностью сделки, то налоговики (если докажут это) могут отказать не только в вычетах входного НДС, но и в признании «прибыльных» расходовст. 54.1 НК РФ. Если это действительно так, то лучше самим сдать уточненку по налогу на прибыль, ведь в противном случае, помимо доначисления налога и пеней, компании грозит еще и штрафст. 122 НК РФ.

Можно ли учесть в расходах стоимость испорченного товара

![]() Компания на ОСН занимается перепродажей овощей и грибов. Но в процессе перевозки и хранения товар портится. Можем ли мы списать в расходы всю стоимость товара, включая испорченный?

Компания на ОСН занимается перепродажей овощей и грибов. Но в процессе перевозки и хранения товар портится. Можем ли мы списать в расходы всю стоимость товара, включая испорченный?

— Если товар в процессе транспортировки и хранения испортился по естественным причинам, то его стоимость можно учесть в «прибыльных» целях как материальные расходы — но только в пределах норм естественной убылиподп. 2 п. 7 ст. 254 НК РФ. Эти нормы утверждены на правительственном уровне, то есть применять самостоятельно разработанные нормативы нельзяПисьма Минфина от 06.03.2019 № 03-03-07/14652, от 21.07.2010 № 03-03-06/1/471. Так, для расчета естественной убыли овощей и грибов используйте:

•совместный Приказ Минсельхоза и Минтранса от 14.01.2008 № 3/2;

•Приказ Минпромторга от 01.03.2013 № 252;

•Приказ Минсельхоза от 28.08.2006 № 268.

На их основе сделайте собственный приказ об утверждении норм естественной убыли при транспортировке и хранении товаров.

Помимо этого приказа, для списания «испорченных» затрат у вас должны быть корректно составленные документы, подтверждающие их размер. Например, налоговики считают, что при каждой поставке товара покупателям или при получении товаров от поставщиков компании следует оформлять акты, фиксирующие фактическую убыль товаров, и акты на списание этого количества товаровПостановление АС ЦО от 20.11.2019 № Ф10-5182/2019. Если товар испортился на складе, на его списание также необходимо составить соответствующий акт. Не лишним подтверждением будут документы об утилизации испорченного товара (договоры, приказы, ТТН, путевые листы и др.)Постановление 14 ААС от 18.09.2017 № А52-84/2017.

А вот сверхнормативные потери в составе материальных расходов при налогообложении прибыли, по мнению Минфина, не учитываютсяПисьмо Минфина от 06.07.2015 № 03-03-06/1/38849.

Заметим также, что в случае потерь при хранении товара по иным причинам (например, в результате хищения) эти затраты можно включить во внереализационные расходы при условии их экономической обоснованности и отсутствии виновных лиц, что должно быть подтверждено документом, выданным уполномоченным органом властиподп. 5 п. 2 ст. 265 НК РФ.