Налоги и взносы — 2014

Налоговый документооборот

С одного из таких новшеств я и начну. На мой взгляд, оно настолько откровенно демонстрирует намерение государства максимально ужесточить налоговый контроль, что не рассказать о нем просто нельзя.

За что еще смогут заблокировать счет в 2015 г.

Итак, с 2015 года все налогоплательщики, если они обязаны представлять декларации в электронной форме, должны обеспечить получение от налоговых органов любых документов в электронной же форм

Статья 10

Внести в [ч. I НК РФ]... следующие изменения:

2) статью 23 дополнить пунктом 5.1 следующего содержания:

«5.1. Лица, на которых [НК РФ]... возложена обязанность представлять... декларацию (расчет) в электронной форме, должны обеспечить получение от налогового органа в электронной форме... через оператора электронного документооборота документов, которые используются налоговыми органами при реализации своих полномочий... Указанные лица обязаны передать налоговому органу квитанцию о приеме таких документов в электронной форме... через оператора электронного документооборота в течение шести дней со дня их отправки налоговым органом.».

Порядок представления документов, используемых налоговыми органами... в электронном виде по телекоммуникационным каналам связи, утв. Приказом ФНС от 17.02.2011 № ММВ-7-2/169@

13. При получении налоговым органом квитанции о приеме Документа датой его получения налогоплательщиком в электронном виде по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме..

И вот тут и начинается самое интересное. Обязав нас получать документы от ИФНС в электронной форме, законодатель обязал нас еще и передавать квитанцию о приеме таких документов в ИФНС. И определил срок — максимум 6 рабочих дней со дня отправки документа налоговиками. Как вы понимаете, дата отправки документа и дата его получения могут не совпадать. Допустим, программа по электронному документообороту с ИФНС установлена на компьютере главного бухгалтера. Но он заболел, на работу не пришел, компьютер не включил, программу не запустил и почту из инспекции не проверил. Соответственно, квитанция о приеме в ИФНС не ушла. На первый взгляд, ничего страшного не произошло, так как какие-либо сроки потекут только после того, как «налоговые» документы будут фактически получены.

Но это только на первый взгляд. Так как за несоблюдение срока отправки квитанции о приеме некоторых документов предусмотрено очень неприятное наказание — блокировка счетов вашей организации. Об этом говорится в новой редакции пункта 3 статьи 76 НК. Счета заблокируют, если вы в течение 6 рабочих дней со дня отправки не направите в ИФНС квитанцию о получении:

— требования о представлении документов;

— требования о представлении пояснений;

— уведомления о вызове в

Статья 10

Внести в [ч. I НК РФ]... следующие изменения:

5) в статье 76:

а) пункт 3 изложить в следующей редакции:

«3. Решение о приостановлении операций налогоплательщика... по его счетам в банке... может также приниматься...

1) в случае непредставления... декларации... в течение 10 дней по истечении установленного срока представления такой декларации — в течение трех лет со дня истечения срока, установленного настоящим подпунктом;

2) в случае неисполнения... обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган — в течение 10 дней со дня истечения срока, установленного для передачи... квитанции...

б) дополнить пунктом 3.1 следующего содержания:

«3.1. Решения налогового органа о приостановлении операций налогоплательщика... по его счетам в банке... отменяются...

1) при принятии решения на основании [подп. 1 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за днем представления налогоплательщиком... декларации;

2) при принятии решения на основании [подп. 2 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за наиболее ранней из следующих дат:

день передачи... квитанции о приеме документов, направленных налоговым органом;

день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений) или явки представителя [налогоплательщика]... в налоговый орган — при направлении уведомления о вызове в налоговый орган.».

.

6 рабочих дней — срок не самый большой. Да и в жизни случается всякое. Поэтому количество лиц, которые могут пользоваться программой, обеспечивающей электронный документооборот с ИФНС, то есть допущенных к ЭЦП, должно гарантировать, что получать все документы из ИФНС и отправлять налоговикам квитанции об их приеме вы будете вовремя. Иначе в один прекрасный день окажется, что ваши счета заблокированы и вы не можете своевременно исполнить свои денежные обязательства перед контрагентами. В результате придется платить контрагентам неустойку или проценты за пользование чужими денежными средствами.

Обратите внимание: заблокировать счет

Статья 10

Внести в [ч. I НК РФ]... следующие изменения:

5) в статье 76:

а) пункт 3 изложить в следующей редакции:

«3. Решение о приостановлении операций налогоплательщика... по его счетам в банке... может также приниматься...

1) в случае непредставления... декларации... в течение 10 дней по истечении установленного срока представления такой декларации — в течение трех лет со дня истечения срока, установленного настоящим подпунктом;

2) в случае неисполнения... обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган — в течение 10 дней со дня истечения срока, установленного для передачи... квитанции...

б) дополнить пунктом 3.1 следующего содержания:

«3.1. Решения налогового органа о приостановлении операций налогоплательщика... по его счетам в банке... отменяются...

1) при принятии решения на основании [подп. 1 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за днем представления налогоплательщиком... декларации;

2) при принятии решения на основании [подп. 2 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за наиболее ранней из следующих дат:

день передачи... квитанции о приеме документов, направленных налоговым органом;

день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений) или явки представителя [налогоплательщика]... в налоговый орган — при направлении уведомления о вызове в налоговый орган.».

.

Например, требование о представлении документов инспекция отправила вам 12.01.2015. Квитанцию о приеме этого требования вы должны отправить в ИФНС в крайнем случае 20 января. Если вы этого не сделаете, инспекция сможет заблокировать ваши счета в период с 21 января до 3 февраля включительно. Но уже 4 февраля решение о блокировке вынести нельзя.

Добиться разблокировки счетов, операции по которым приостановлены

— или направив в ИФНС эту квитанцию;

— или исполнив требование ИФНС. То есть представив в ИФНС запрошенные документы или пояснения либо обеспечив явку в инспекцию представителя организации, туда вызванног

Статья 10

Внести в [ч. I НК РФ]... следующие изменения:

5) в статье 76:

а) пункт 3 изложить в следующей редакции:

«3. Решение о приостановлении операций налогоплательщика... по его счетам в банке... может также приниматься...

1) в случае непредставления... декларации... в течение 10 дней по истечении установленного срока представления такой декларации — в течение трех лет со дня истечения срока, установленного настоящим подпунктом;

2) в случае неисполнения... обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган — в течение 10 дней со дня истечения срока, установленного для передачи... квитанции...

б) дополнить пунктом 3.1 следующего содержания:

«3.1. Решения налогового органа о приостановлении операций налогоплательщика... по его счетам в банке... отменяются...

1) при принятии решения на основании [подп. 1 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за днем представления налогоплательщиком... декларации;

2) при принятии решения на основании [подп. 2 п. 3 ст. 76 НК РФ]... — не позднее одного дня, следующего за наиболее ранней из следующих дат:

день передачи... квитанции о приеме документов, направленных налоговым органом;

день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений) или явки представителя [налогоплательщика]... в налоговый орган — при направлении уведомления о вызове в налоговый орган.».

.

А для того, чтобы не допускать блокировки счетов по такому основанию, предоставьте доступ к электронной переписке с ИФНС не только директору и главбуху, но и еще кому-нибудь третьему.

Одновременно с этими изменениями в статью 76 НК внесли и полезную для налогоплательщиков поправку. Налоговикам ограничат срок, в течение которого они могут блокировать счета за непредставление деклараций. Сейчас, по мнению ФНС, это можно сделать, даже если с последнего дня срока, отведенного для представления декларации, прошло 100 лет. С 2015 года приостановить операции по счетам будет нельзя, если со дня, когда блокировка по этому основанию стала возможна, прошло 3 года. Напомню, право заблокировать ваш счет появляется у налоговиков по истечении 10 рабочих дней с последнего дня срока, отведенного для подачи декларации. Только непонятно, почему эта поправка вступит в силу с отсрочкой в полтора года...

Кого с 2014 г. обязали сдавать декларации по НДС только в электронной форме

Зато перечень лиц, обязанных представлять декларации в электронной форме, расширится уже с 2014 года. По новой редакции пункта 3 статьи 80 НК сдавать электронные декларации должны все налогоплательщики независимо от среднесписочной численности их работников, если такая обязанность предусмотрена частью второй Кодекса. А обновленный пункт 5 статьи 174 НК говорит, что сдавать декларации по НДС в электронном виде должны:

— все плательщики НДС, даже если среднесписочная численность их работников за предыдущий год меньше 100 человек;

— все неплательщики НДС, то есть спецрежимники, а также «освобожденцы» по статье 145 НК, если они в каком-то квартале выставили своему покупателю хотя бы один счет-фактуру с выделенной суммой налог

5. Налогоплательщики... а также лица, указанные в [п. 5 ст. 173 НК РФ]... обязаны представить... декларацию [по НДС] по установленному формату в электронной форме... через оператора электронного документооборота в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом....

Начиная с 2015 года к этой компании присоединятся и неплательщики НДС, которые являются посредниками и в связи с этим становятся налоговыми агентами, обязанными выставлять или получать счета-фактур

5. [Налоговые агенты, не являющиеся плательщиками НДС или являющиеся плательщиками НДС, освобожденными от обязанностей налогоплательщика по ст. 145 НК РФ]... в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров обязаны представить... декларацию [по НДС] по установленному формату в электронной форме... через оператора электронного документооборота..

Итак, пока речь идет о всеобщем представлении в электронной форме только декларации по НДС. Хотя, думаю, вы понимаете, что основное направление, избранное законодателем, — волей или неволей привести подавляющее большинство налогоплательщиков к тому, что они будут сдавать налоговую отчетность в электронной форме.

Кстати, если вы обязаны представлять НДС-декларации в электронном виде только с 2014 года, то декларацию за IV квартал 2013 года, которую надо подать не позднее 20.01.2014, еще можно сдать в ИФНС по старинке — на бумаге. Минфин в Письме от 08.10.2013

Раз упомянули такой показатель, как среднесписочная численность работников, напомню, что с 2014 года предприниматели должны подавать в ИФНС по своему месту жительства сведения о среднесписочной численности, только если у них в предыдущем календарном году были сотрудники, работавшие по трудовым договора

3. Сведения о среднесписочной численности работников за предшествующий календарный год представляются... предпринимателем, привлекавшим в указанный период наемных работников... в налоговый орган не позднее 20 января текущего года....

Когда спецрежимникам придется вести журнал учета счетов-фактур

Еще одна новая обязанность вводится для спецрежимников, которые являются посредниками плательщиков НДС и выставляют или получают в ходе своей посреднической деятельности счета-фактуры. С 2014 года они должны регистрировать эти счета-фактуры в журнале учета полученных и выставленных счетов-фактур. До 2014 года Кодекс обязывал это делать лишь налогоплательщиков. А с 2015 года им придется за каждый квартал, в котором выставлялись или были получены посреднические счета-фактуры, представлять журнал в свою

3.1. Лица, не являющиеся налогоплательщиками, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров обязаны вести журналы учета полученных и выставленных счетов-фактур в отношении указанной деятельности..

Все это делается в первую очередь для усиления контроля за уплатой НДС доверителями, которые являются продавцами — плательщиками НДС. И такой контроль в принципе возможен, так как в журнале посредника будут видны:

— в части 1 журнала — счета-фактуры, выставленные посредником покупателям;

— в части 2 журнала — счета-фактуры, полученные посредником от доверителя.

А так как все реквизиты этих счетов-фактур (кроме номера счета-фактуры, наименования, адреса, ИНН и КПП продавца) будут совпадать, то, даже если у посредника несколько доверителей, выяснить, когда и чей именно товар он продал, можно. Другое дело, что счета-фактуры, выставленные посредником покупателям, регистрируются в журнале по дате их выставления, а счета-фактуры, полученные посредником от доверителя, — по дате их получения. И, как вы понимаете, эти даты могут приходиться не только на разные кварталы, но и на разные годы. Поэтому не исключено, что посредников обяжут каким-то образом раскрывать информацию о доверителе еще до получения от него счета-фактуры. Может быть, путем включения еще одной графы в часть 1 журнала учета.

К 2015 году следует ожидать и изменения формы декларации по НДС. Потому что именно тогда заработает еще одна поправка, касающаяся посредников. Она будет внесена в статью 174 НК. В новом пункте 5.1 этой статьи будет сказано, что плательщики НДС должны включать в декларацию сведения о счетах-фактурах, выставленных и полученных ими в качестве посредников. Причем неважно, продают они товары доверителя или что-то покупают для

Статья 12

Внести в [ч. II НК РФ]... следующие изменения:

2) в статье 174:

б) дополнить пунктами 5.1 и 5.2 следующего содержания:

«5.1. В случае выставления и (или) получения счетов-фактур при осуществлении налогоплательщиком (налоговым агентом) предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров в налоговую декларацию включаются сведения, указанные в журнале учета... счетов-фактур в отношении указанной деятельности.»..

Такие счета-фактуры в книгах покупок и продаж посредников не регистрируются. Ведь посредник указанные в таких счетах-фактурах суммы НДС в бюджет не платит и к вычету не принимает. Поэтому сейчас в декларации просто нет места, где показатели этих счетов-фактур могли бы отражаться. При этом, как и в ситуации с журналом учета счетов-фактур, указание сведений из посреднических счетов-фактур в декларации посредника будет иметь смысл, только если налоговики сразу смогут увидеть, кто является доверителем.

И последний документ, о котором мы поговорим, — это заявление о возврате НДС, исчисленного в декларации к возмещению. До 1 октября 2013 года этот документ был необязателен, хотя налоговики, конечно, настаивали на его подаче и считали, что срок на возврат НДС не может начать течь раньше, чем представлено заявление. Но Президиум ВАС еще в начале 2011 года в Постановлении

Но с 1 октября этого года вступили в силу поправки в статьи 78 и 176 НК. Статью 176 дополнили пунктом 11.1. В нем сказано, что если заявление о возврате налога не представлено в ИФНС до вынесения решения о возмещении, то возврат будет производиться в порядке и сроки, предусмотренные статьей 78 НК. То есть в течение месяца со дня получения письменного заявления налогоплательщик

14. Правила, установленные [ст. 78 НК РФ]... применяются также в отношении зачета или возврата суммы [НДС]... подлежащей возмещению по решению налогового органа, в случае, предусмотренном [п. 11.1 ст. 176 НК РФ]...

Статья 176 НК РФ (ред., действ. с 01.10.2013)

11.1. ...если заявление о зачете суммы [НДС]... в счет уплаты предстоящих платежей по налогу или иным федеральным налогам (о возврате суммы налога на указанный банковский счет), подлежащей возмещению по решению налогового органа, не представлено налогоплательщиком до дня вынесения решения о возмещении суммы налога (полностью или частично), зачет (возврат) суммы налога осуществляется в порядке и сроки, которые предусмотрены [ст. 78 НК РФ]... При этом положения [пп. 7—11 ст. 176 НК РФ]... не применяются..

Такие же правила применяются и при зачете НДС, подлежащего возмещению, в счет предстоящих платежей по другим федеральным налогам. А это означает, что без вашего заявления их зачтут только в счет:

— НДС, исчисленного к уплате по следующим декларациям;

— недоимки по другим налогам, пени и штрафам, которые у вас уже есть или возникнут в будущем.

В связи с этим хотела бы обратить ваше внимание на обновленную позицию Пленума ВАС по переплатам, нивелирующим недоимки. Он решил, что теперь переплата автоматически не перекрывает недоимку, возникшую по другому налогу того же вида (федерального, регионального или местного). В пункте 20 Постановления Пленума № 57 говорится, что недоимка по налогу не возникнет, только если одновременно соблюдаются два условия:

— на дату окончания срока уплаты налога за период, за который обнаружена недоимка, у налогоплательщика есть переплата по тому же налогу в размере, равном недоимке или большем;

— на момент вынесения решения по результатам налоговой проверки эта переплата не зачтена в счет иных долго

20. ...занижение суммы конкретного налога по итогам определенного налогового периода не приводит к возникновению у налогоплательщика задолженности по этому налогу, в связи с чем не влечет применения ответственности, предусмотренной [ст. 122 НК РФ]... в случае одновременного соблюдения следующих условий:

на дату окончания... срока уплаты налога за налоговый период, за который налоговым органом начисляется недоимка, у налогоплательщика имелась переплата сумм того же налога, что и заниженный налог, в размере, превышающем или равном размеру заниженной суммы налога;

на момент вынесения налоговым органом решения по результатам налоговой проверки эти суммы не были зачтены в счет иных задолженностей налогоплательщика.

Если при указанных условиях размер переплаты был менее суммы заниженного налога, налогоплательщик подлежит освобождению от ответственности в соответствующей части..

Как вы помните, раньше достаточно было, чтобы переплата была по налогу, подлежащему уплате в тот же бюджет, что и налог, по которому обнаружена недоимка.

И получается, что так называемые налоговые подушки безопасности теперь работают только для одного и того же налога. Объясню на примере. В январе 2014 года ИФНС подтвердила право организации на возмещение НДС за III квартал 2013 года. Но организация не стала подавать заявление о его возврате или зачете и НДС, исчисленный к уплате по следующим декларациям, платила в полной сумме. А сумма НДС, подлежащего возмещению, «висела» в ее карточке расчетов с бюджетом как переплата. Через год ИФНС проводит выездную налоговую проверку этой организации за 2013 год по налогу на прибыль и НДС. По НДС все отлично, а вот по прибыли обнаружена недоимка, причем в сумме меньшей, чем переплата по НДС. И если раньше это бы спасло организацию и от пени, и от штрафа за неуплату налога по статье 122 НК, то сейчас нашей организации начислят и то и другое.

Вывод из всего этого один — не забывайте подавать заявления о возврате (зачете) вместе с декларацией по НДС с суммой налога к возмещению. Быстрее деньги полу´чите.

В заключение темы налогового документооборота скажу еще об одной поправке. С 2014 года в НК будет прямо установлено, что сумма всех налогов исчисляется в полных рублях, а копейки округляются по общепринятым правилам. Все, что меньше 50 копеек, отбрасывается, а 50 копеек и больше округляются до полного рубл

6. Сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля..

А сейчас поговорим о том, что изменится в части проведения мероприятий налогового контроля.

Налоговый контроль

Есть только одно изменение, которое сократило контрольные полномочия налоговиков. Сейчас в пункте 2 статьи 86 НК написано, что справки о наличии у организации или предпринимателя счетов, вкладов и остатках на них, а также выписки по операциям на счетах налоговики могут потребовать у банка в трех случаях. Во-первых, при вынесении решения о взыскании налога либо о блокировке счета. Что ж, основание вполне разумное и понятное. Во-вторых, при наличии запроса о представлении таких документов от уполномоченного органа иностранного государства, когда это предусмотрено международными договорами. Тут тоже все предельно ясно. И в-третьих, при проведении мероприятий налогового контроля.

Как раз с последним основанием и возникают одни вопросы без ответов. Дело в том, что понятия «мероприятие налогового контроля» в Кодексе нет, как нет и внятного перечня действий налоговиков, которые к этим мероприятиям относятся. Если отталкиваться от содержания главы 14 НК, которая так и называется «Налоговый контроль», то к нему относится даже постановка налогоплательщика на налоговый учет. Получается, что ИФНС может потребовать от банка представить документы по счетам налогоплательщика практически в любой момент.

Но с середины 2014 года вместо такой размытой формулировки в пункте 2 статьи 86 НК появится закрытый перечень оснований, при наличии которых налоговики смогут потребовать такие документы от банка. Это:

— проведение налоговой проверки (как выездной, так и камеральной);

— истребование у организации или предпринимателя документов или информации в рамках встречной проверки (в порядке статьи 93.1

2. Справки о наличии счетов, вкладов (депозитов) и (или) об остатках денежных средств на [них]... выписки по операциям на счетах, по вкладам (депозитам) организаций... предпринимателей в банке... могут быть запрошены налоговыми органами в случаях проведения налоговых проверок указанных лиц либо истребования у них документов (информации) в соответствии со [ст. 93.1 НК РФ]... а также в случаях вынесения решения о взыскании налога, принятия решений о приостановлении операций по счетам....

С учетом того, что по пункту 2 статьи 93.1 НК документы или информацию по конкретной сделке можно запросить у любого лица в любое время, это ограничение многие считают декоративным. И все-таки это лучше, чем ничего.

Также с 1 июля 2014 года налоговикам предоставят право запрашивать банковские документы по счетам обычного физического лица — непредпринимателя при истребовании у него документов или информации в порядке пункта 1 статьи 93.1

2. Справки о наличии счетов, вкладов (депозитов) и (или) об остатках денежных средств на [них]... выписки по операциям на счетах, по вкладам (депозитам) физических лиц, не являющихся... предпринимателями... могут быть запрошены налоговыми органами при наличии согласия руководителя вышестоящего налогового органа... в случаях проведения налоговых проверок в отношении этих лиц либо истребования у них документов (информации) в соответствии с [п. 1 ст. 93.1 НК РФ]....

— по запросу уполномоченного органа иностранного государства на основании пункта 2 статьи 86 НК;

— при проведении налоговой проверки в отношении самого физлица на основании пункта 1 статьи 93 НК.

Остальные же поправки только расширяют полномочия инспекторов при проведении мероприятий налогового контроля.

Подождите, а разве по пункту 2 статьи 93.1 НК можно требовать документы? Вроде бы в нем говорится только об информации?!

К сожалению, не говорится, а говорилось. С 01.08.2013 действует новая редакция этой нормы, согласно которой вне рамок проверки налоговые органы могут потребовать от любого лица представить не только информацию, но и документы, относящиеся к конкретной сделк

2. ...если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке.

Статья 88 НК РФ (ред., действ. с 01.01.2014)

3. При проведении камеральной... проверки... уточненной... декларации... в которой уменьшена сумма налога, подлежащая уплате... по сравнению с ранее представленной... декларацией... налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие изменение... показателей...

При проведении камеральной... проверки... декларации... в которой заявлена сумма... убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие размер... убытка..

Что теперь инспектор вправе потребовать при камеральной проверке уточненной декларации

Расширяется и перечень оснований, при наличии которых налоговики могут запрашивать пояснения и документы при проведении камеральных проверок. С нового года к ним добавятся три новых.

Во-первых, это подача уточненной декларации, в которой сумма налога к уплате окажется меньше, чем в ранее представленной декларации. В этом случае от вас смогут потребовать представить пояснения, обосновывающие это неприятное для бюджета изменение. Причем для этого не нужно, чтобы в самой уточненке были выявлены какие-то ошибки или чтобы сведения в декларации противоречили сведениям, имеющимся у налоговиков. Например, вам придется рассказать им о том, что в свое время вы не отразили в декларации какие-то расходы или вычеты по НДС в связи с отсутствием подтверждающих документов, которые появились у вас вот только на

2. ...если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке.

Статья 88 НК РФ (ред., действ. с 01.01.2014)

3. При проведении камеральной... проверки... уточненной... декларации... в которой уменьшена сумма налога, подлежащая уплате... по сравнению с ранее представленной... декларацией... налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие изменение... показателей...

При проведении камеральной... проверки... декларации... в которой заявлена сумма... убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие размер... убытка..

Что теперь инспектор вправе потребовать при камеральной проверке «убыточной» декларации

Во-вторых, это подача «убыточной» декларации по налогу на прибыль, налогу при УСНО или по ЕСХН. Проверяя декларацию, в которой вы заявите убыток, налоговики смогут рассчитывать на получение от вас пояснений, обосновывающих размер полученного убытка. Вопрос только в том, что именно они хотят видеть в качестве такого обосновани

2. ...если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке.

Статья 88 НК РФ (ред., действ. с 01.01.2014)

3. При проведении камеральной... проверки... уточненной... декларации... в которой уменьшена сумма налога, подлежащая уплате... по сравнению с ранее представленной... декларацией... налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие изменение... показателей...

При проведении камеральной... проверки... декларации... в которой заявлена сумма... убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней... пояснения, обосновывающие размер... убытка..

В принципе, пояснения в ответ на такое требование могут выглядеть и так: «За такой-то период организацией получены доходы в размере таком-то, за этот же период организацией понесены расходы в таком-то размере, так как налоговые расходы оказались больше доходов, учитываемых для целей налогообложения, образовался убыток в сумме такой-то, что подтверждается сведениями, указанными в декларации за такой-то период». Однако согласитесь, что инспекторы явно рассчитывают не на такой ответ. Они наверняка хотят, чтобы вы расшифровали им расходы, «зашитые» в строках декларации, и рассказали, почему эти расходы были учтены для целей налогообложения именно в этом периоде и почему у организации оказалось так мало доходов. То есть при проведении камеральной проверки убыточной декларации они хотят получить достаточно детальное представление о вашей деятельности в определенный период времени. Хотя я не уверена, что новая формулировка пункта 3 статьи 88 НК позволяет им реализовать это желание. Поскольку содержание пояснений Кодексом не регламентировано. Посмотрим, что скажут по этому поводу суды.

А в-третьих, истребовать уже не пояснения, а любые документы, подтверждающие показатели не только уточненной, но и первичной декларации, налоговики смогут, если уточненка, в которой увеличен убыток или уменьшена сумма налога к уплате, подана по прошествии 2 лет со дня истечения срока для подачи деклараци

8.3. При проведении камеральной... проверки на основе уточненной... декларации... представленной по истечении двух лет со дня, установленного для подачи декларации... в которой уменьшена сумма налога, подлежащая уплате в бюджет, или увеличена сумма полученного убытка... налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях... и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений..

Справка

Стоит учесть, что, по мнению ФНС, налоговый орган вправе провести выездную проверку за любой период, за который подана уточненная декларация, в том числе если он находится за пределами 3 лет, предшествующих году назначения проверки. Главное, чтобы этот период не был охвачен выездной проверкой ране

Что теперь инспектор вправе потребовать при камеральной проверке в остальных случаях

Все случаи, когда налоговики могут истребовать у вас документы при камералке в 2014 году, вы видите в таблице.

| Ситуация | Что вправе потребовать ИФНС |

| В декларации обнаружены ошибки | Пояснения или исправленную (уточненную) деклараци |

| Выявлено, что сведения, содержащиеся в декларации, противоречат сведениям из представленных вами документов | |

| Выявлено, что сведения, содержащиеся в декларации, не соответствуют сведениям из документов, имеющихся в ИФНС | Документы, подтверждающие достоверность сведений в деклараци Пояснения или исправленную (уточненную) деклараци |

| К декларации не приложены обязательные сопутствующие документы | Документы, которые должны прилагаться к деклараци |

| В декларации заявлены налоговые льготы | Документы, подтверждающие ваше право на эти льгот |

| В декларации по НДС заявлена сумма налога к возмещению (заполнена строка 050 разд. 1 декларации) | Документы, подтверждающие правомерность вычетов по |

| Представлена декларация по НДПИ, водному или земельному налогам | Документы, являющиеся основанием для исчисления и уплаты этих налого |

| Представлена уточненная декларация с суммой налога к уплате в меньшем размере, чем в ранее представленной декларации | Пояснения, обосновывающие изменение соответствующих показателе |

| Представлена «убыточная» декларация по налогу на прибыль, налогу при УСНО или ЕСХН | Пояснения, обосновывающие размер убытк |

| По истечении 2 лет с последнего дня срока подачи декларации представлена уточненная декларация, в которой по сравнению с ранее представленной декларацией увеличен убыток или уменьшена сумма налога, исчисленная к уплате | Любые документы, подтверждающие изменение сведений в соответствующих показателях. Регистры налогового учета, на основании которых сформированы эти показатели до и после изменени |

Все станет еще интереснее с 2015 года. Обновится пункт 8.1. статьи 88 НК. Тогда основанием для истребования практически любых документов станет обнаружение инспектором несоответствия сведений об операциях, содержащихся в вашей декларации по НДС, сведениям об этих же операциях, указанным:

— или в декларациях по НДС других лиц;

— или в журнале учета счетов-фактур, представленном лицом, которое обязано это делать в силу главы 21 НК. Напомню, что такими лицами с 2015 года станут спецрежимники, которые в качестве посредников продают или покупают товары (работы, услуги) плательщиков

8.1. При выявлении противоречий между сведениями об операциях, содержащимися в... декларации по [НДС]... либо при выявлении несоответствия сведений об операциях, содержащихся в... декларации по [НДС]... представленной налогоплательщиком, сведениям об указанных операциях, содержащимся в... декларации по [НДС]... представленной в налоговый орган другим... лицом... или в журнале учета... счетов-фактур, представленном в налоговый орган лицом, на которое... возложена соответствующая обязанность... если такие противоречия, несоответствия свидетельствуют о занижении суммы [НДС]... подлежащей уплате в бюджет, либо о завышении суммы [НДС]... заявленной к возмещению, налоговый орган также вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к указанным операциям..

По идее инспекторов должны волновать не любые несоответствия, а только те, которые свидетельствуют о занижении суммы НДС к уплате или о завышении суммы НДС к возмещению. Хотя наших инспекторов на такие мысли наводит любое несоответствие.

На мой взгляд, новая редакция пункта 8.1 статьи 88 НК будет работать только в отношении посреднических операций. Так как выявить какие-то соответствия или несоответствия между декларациями покупателя и продавца практически невозможно. Ведь продавец может начислить НДС в I квартале, а покупатель может принять его к вычету только в IV или вообще не принять. Более того, все начисления по продажам, за исключением такой экзотики, как продажа предприятия как имущественного комплекса, отражаются в декларации скопом. Разбивка идет только по ставкам. Аналогичная ситуация и с вычетами. Зато с учетом неизбежных изменений декларации по НДС вполне вероятно, что налоговики сразу смогут увидеть в ней НДС, предъявленный, например, комиссионером покупателям, и проверить, а начислил ли НДС в той же сумме комитент.

Еще один привет из не столь далекого будущего. С 2015 года инспекторы смогут получить доступ на территорию или в помещение организации не только во время выездной проверк

1. Доступ на территорию или в помещение проверяемого лица должностных лиц налоговых органов, непосредственно проводящих налоговую проверку, осуществляется при предъявлении этими должностными лицами служебных удостоверений и решения руководителя (его заместителя) налогового органа о проведении выездной налоговой проверки этого лица либо при предъявлении служебных удостоверений и мотивированного постановления должностного лица налогового органа, осуществляющего камеральную налоговую проверку на основе... декларации по [НДС]... о проведении осмотра в случаях, предусмотренных [пп. 8, 8.1 ст. 88 НК РФ]....

— или налог заявлен к возмещению;

— или выявлены сведения об операциях, не соответствующие сведениям об этих операциях, представленным вашим посредником.

Получается, что любая камеральная проверка декларации по НДС с суммой налога к возмещению может стать выездной. При этом срок ее проведения будет составлять 3 месяца, а не 2. Но учтите, что до 2015 года инспекторы вправе получить доступ на территорию организации или провести осмотр исключительно при выездной проверке. Совсем недавно это подтвердил и Пленум ВАС в пункте 24 Постановления № 57.

В то же время в пункте 45 своего Постановления ВАС разрешил использовать материалы, полученные сотрудниками полиции в ходе оперативно-разыскных мероприятий, в качестве доказательств по делу о налоговых правонарушениях. Вопрос о допустимости таких доказательств долго был дискуссионным, и нередко суды их отклоняли. Теперь на это надежды нет.

В дополнение Пленум счел допустимым и проведение допроса свидетелей во время приостановления выездной проверки. Единственное условие — допрос должен проводиться не на территории проверяемого налогоплательщик

26. Согласно [п. 9 ст. 89 НК РФ]... на период... приостановления [ВНП]... приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

...в период приостановления [ВНП]... не допускается также получение объяснений налогоплательщика и допрос его сотрудников.

В то же время налоговый орган не лишен права осуществлять действия вне территории (помещения) налогоплательщика, если они не связаны с истребованием у налогоплательщика документов.

...налогоплательщик обязан представить налоговому органу те документы, которые были запрошены до... приостановления проверки.

45. ...материалы, полученные в результате... оперативно-розыскных мероприятий, могут использоваться налоговыми органами в числе других доказательств при рассмотрении материалов налоговой проверки... или при осуществлении производства по делу о... налоговых правонарушениях... если соответствующие мероприятия проведены и материалы оформлены согласно требованиям, установленным [Законом об оперативно-розыскной деятельности]....

Но почему-то Пленум оставил открытым вопрос о том, в какой срок надо представить в ИФНС документы, истребованные ею до приостановления ВНП. Он просто указал на то, что эти документы должны быть представлены. Тем не менее вопрос спорный. Одни суды считают, что документы в этом случае должны быть представлены в срок, указанный в требовании. По их мнению, приостановление проверки не приостанавливает течение срока, отведенного для представления документов. Другие соглашаются с тем, что налогоплательщик вправе представить документы лишь после возобновления проверки. В частности, к такому выводу приходил ФАС Московского округа в Постановлении от 29.11.2012

В любом случае имейте в виду, что, по мнению налоговой службы, Пленум решил этот вопрос в ее пользу и документы надо представлять в срок, указанный в требовани

В соответствии с п. 26 Постановления Пленума [ВАС РФ]... от 30.07.2013 № 57... налогоплательщик обязан представить налоговому органу те документы, которые были запрошены до... приостановления проверки, в сроки, установленные в требовании....

Дальше поговорим о том, что недавно изменилось или в скором времени изменится в порядке оформления результатов мероприятий налогового контроля.

«Налоговые» сроки

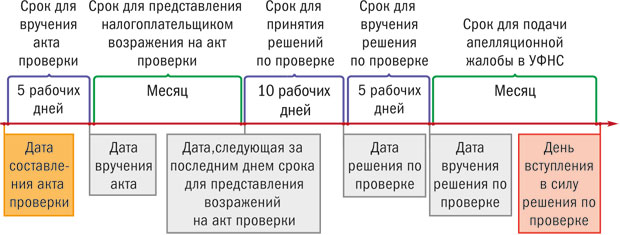

С конца августа 2013 года действует новая редакция пункта 6 статьи 100 НК, которая изменила срок подготовки возражений на акт налоговой проверки. Теперь он составляет месяц со дня получения акта, а не 15 рабочих дней. Также в течение месяца, а не 10 рабочих дней сейчас можно готовить возражения на «беспроверочный» акт о налоговом правонарушении, составленный налоговиками в порядке статьи 101.4

6. Лицо, в отношении которого проводилась налоговая проверка... в течение одного месяца со дня получения акта налоговой проверки вправе представить в... налоговый орган письменные возражения по указанному акту...

Статья 101.4 НК РФ

5. Лицо, совершившее налоговое правонарушение, вправе... в течение одного месяца со дня получения акта представить в... налоговый орган письменные возражения по акту....

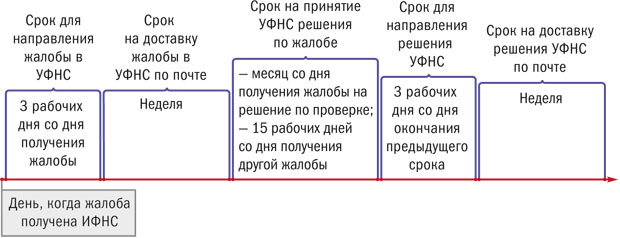

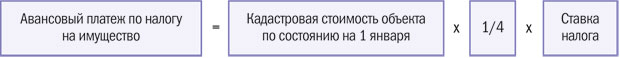

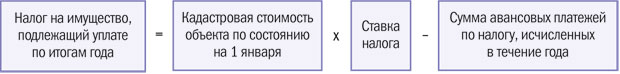

В какой срок налоговики должны ознакомить с материалами допмероприятий налогового контроля

Одновременно с этими поправками в статье 101 НК появился срок, когда налогоплательщика должны ознакомить с материалами дополнительных мероприятий налогового контроля. Такие мероприятия руководитель инспекции может назначить при рассмотрении материалов проверки, если решит, что надо получить дополнительные доказательства отсутствия или наличия события налогового правонарушения. До 25 августа 2013 года Кодекс просто декларировал право налогоплательщика на ознакомление с материалами допмероприятий, не устанавливая порядок реализации этого права. Сейчас в Кодексе сказано, что для ознакомления с этими материалами налогоплательщик должен подать соответствующее заявление. Если же оно подано, то ознакомить налогоплательщика с материалами допмероприятий должны не позднее 2 рабочих дней до дня рассмотрения материалов проверк

2. В случае подачи лицом, в отношении которого проводилась налоговая проверка, заявления об ознакомлении с материалами дела налоговый орган обязан ознакомить такое лицо (его представителя) с материалами налоговой проверки и материалами дополнительных мероприятий налогового контроля не позднее двух дней до дня рассмотрения материалов налоговой проверки..

Во-первых, всегда плохо, когда за точку отсчета срока взято его окончание, а не начало. Во-вторых, термин «ознакомление» подразумевает, что я куда-то пришла и меня там с чем-то ознакомили. В действительности это может означать, что мне покажут документы и дадут время их почитать, но копии делать не разрешат.

Поэтому было бы правильнее, если бы материалы допмероприятий предоставлялись налогоплательщику. А еще лучше и правильнее — безо всяких заявлений. Прилагаются же к акту проверки документы, подтверждающие факты нарушений, выявленных при проверке. Допмероприятия назначаются как раз для сбора дополнительных доказательств, касающихся этих нарушений. Следовательно, материалы допмероприятий не что иное, как документы, подтверждающие наличие нарушений или их отсутствие. О необходимости направления материалов допмероприятий налогоплательщику настаивал Пленум ВАС в пункте 38 Постановления № 57. Правда, в нем же Пленум оговорился, что ненаправление материалов допмероприятий может быть основанием для отмены решения налогового органа, только если суд решит, что это существенно нарушило права налогоплательщик

38. Принимая во внимание, что... статьей [101 НК РФ] не предусмотрены порядок и сроки направления лицу, в отношении которого проводилась налоговая проверка, материалов дополнительных мероприятий налогового контроля, а также не установлен срок для направления данным лицом возражений на такие материалы, судам необходимо исходить из того, что применительно к положениям [пп. 5, 6 ст. 100 НК РФ]... налоговым органом направляются такому лицу... эти материалы, а лицо (его представитель) вправе представить налоговому органу свои возражения.

В случае ненаправления налоговым органом лицу, в отношении которого проводилась налоговая проверка, материалов дополнительных мероприятий налогового контроля суд... оценивает существенность данного нарушения.

Если по итогам исследования обстоятельств конкретного дела, в том числе характера и объема полученных в ходе проведения дополнительных мероприятий налогового контроля материалов, суд приходит к выводу о том, что ненаправление названных материалов лицу не привело к существенному нарушению его прав, соответствующее решение налогового органа не может быть признано недействительным..

В-третьих, сами налоговики могут оказаться в ситуации, когда дату рассмотрения материалов проверки придется переносить, чтобы соблюсти срок, установленный НК. Например, назначили дату рассмотрения материалов проверки с учетом допмероприятий на 23 декабря 2013 года, а 20 декабря налогоплательщик подал заявление с требованием ознакомить его с материалами допмероприятий. 21 и 22 декабря — это выходные. Так что 2 рабочих дней до дня рассмотрения материалов проверки у инспекции нет. Поэтому дату рассмотрения придется переносить минимум на 25 декабря.

Хотя в любом случае такой порядок лучше, чем никакого. А если вы хотите быть в курсе всего, что смогли «накопать» налоговые органы в процессе допмероприятий, пишите заявление об ознакомлении с их материалами заранее. Лучше всего прямо при их назначении, ведь вопрос о проведении допмероприятий решается при рассмотрении материалов проверки.

Какой излишне возмещенный налог может признаваться недоимкой

Следующая августовская поправка приравняла к недоимкам суммы налога, излишне возмещенного налогоплательщику. А это означает не только то, что излишне возмещенную сумму придется вернуть (право налоговиков взыскать такие суммы Президиум ВАС подтвердил еще в 2012 году в Постановлении

— если налог был возвращен, то со дня фактического получения денег налогоплательщиком;

— если налог был зачтен, то со дня принятия решения о зачет

8. В случае обнаружения в ходе налоговой проверки суммы налога, излишне возмещенной на основании решения налогового органа... указанная сумма признается недоимкой по налогу со дня фактического получения налогоплательщиком средств (в случае возврата...) или со дня принятия решения о зачете суммы налога, заявленной к возмещению (в случае зачета...)..

Бесспорно, норма изложена коряво и в ее формулировках можно найти массу оснований для споров, но замысел законодателя в целом ясен.

По-настоящему спорный вопрос лишь один: к каким налогам может применяться эта норма? Если особо не вникать, то вроде как ко всем налогам сразу. Так разъяснила и ФНС в Письме от 20.09.2013

2. [Пункт 8 ст. 101 НК РФ]... дополнен новым абзацем, устанавливающим в случае обнаружения в ходе налоговой проверки суммы налога, излишне возмещенной на основании решения налогового органа, необходимость отражения в решении [по проверке]... указанной суммы в качестве недоимки по налогу со дня фактического получения налогоплательщиком средств (в случае возврата...) или со дня принятия решения о зачете суммы налога, заявленной к возмещению (в случае зачета...).

...данная норма не ограничена видами налога, по которым в указанном случае в соответствующем решении может быть приведена информация о признании излишне возмещенных сумм недоимкой..

Но если почитать Кодекс повнимательнее, понимаешь, что словосочетание «возмещение налога» применяется там только в отношении двух налогов — НДС и акцизов. Правда, есть еще пункт 2 статьи 275 НК, в котором сказано, что если сумма налога на прибыль с дивидендов, подлежащего удержанию налоговым агентом, составила отрицательную величину, то обязанность по уплате налога не возникает и возмещение из бюджета не производится. Но о возмещении чего говорится в этой норме? Точно не о возмещении налога, так как обязанность по его уплате даже не возникла.

В статье 78 НК, которая ведает зачетами и возвратами излишне уплаченных налогов, слово «возмещение» встречается только в пункте 14 и опять-таки в связи с НДС. Все остальные налоги возвращаются и зачитываются, но не возмещаются. Возмещается только НДС или акциз, так как только по ним есть вычеты, которые могут превысить начисления.

Поэтому можно говорить о том, что новая норма пункта 8 статьи 101 НК применяется лишь в отношении излишне возмещенного НДС и акцизов. Соответственно, она не касается ситуаций, когда налоговики вернули или зачли вам переплату по другим налогам, а потом выявили, что никакой переплаты у вас и не было. Найдет ли эта позиция поддержку у судей? Поживем — увидим. Надеюсь, они будут читать закон буквально.

Самыми невнятными получились поправки, устанавливающие правила направления требования об уплате задолженности, выставленного на основании «беспроверочного» решения о привлечении к ответственности. Чтобы с ними разобраться, придется начать издалека, то есть с самого «беспроверочного» решения. Таким решением нельзя оштрафовать только по трем статьям Кодекса — 120, 122 и 123. В частности, в порядке, установленном статьей 101.4 НК, организацию могут привлечь к ответственности:

— за нарушение порядка постановки на налоговый учет;

— за несообщение об открытии счета в банке;

— за нарушение установленного способа подачи декларации;

— за непредставление документов или информации по требованию ИФНС.

Естественно, требование об уплате штрафа можно выставить только на основании вступившего в силу решения. И Пленум ВАС в пункте 48 Постановления № 57 разъяснил нам, что такое решение вступает в силу либо со дня его вручения лицу, в отношении которого оно вынесено, либо со дня, когда решение считается полученным.

С 25 августа в статье 101.4 НК нет специального порядка направления «беспроверочного» решения. Поэтому применяются общие правила, установленные новой редакцией пункта 4 статьи 31 Кодекса, действующей с той же даты. И «беспроверочное» решение, отправленное нам по почте, считается полученным на

48. Поскольку [ст. 101.4 НК РФ]... не определен... срок для вступления в силу решений налогового органа, вынесенных по результатам рассмотрения материалов иных мероприятий налогового контроля... необходимо исходить из того, что названные решения вступают в силу со дня их вручения лицу... в отношении которого они... вынесены, либо со дня, когда они считаются полученными.

Статья 31 НК РФ

4. В случаях направления документа налоговым органом по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма..

Кстати, имейте в виду, что теперь, если специальными нормами Кодекса не установлен срок, когда тот или иной документ, отправленный инспекцией по почте, считается полученным налогоплательщиком, таким сроком всегда признается

В общем, с решением и датой его вступления в силу более или менее понятно. Но сейчас из пункта 10 статьи 101.4 НК следует, что на основании «беспроверочного» решения могут выставить требование об уплате не только пени и штрафа, но и налог

10. На основании... решения о привлечении лица к ответственности за налоговое правонарушение... этому лицу... направляется требование об уплате... налога (сбора), пеней и штрафа в порядке и сроки, которые установлены [статьями 60, 69, 70 НК РФ]....

Вопрос: какой налог могут потребовать уплатить на основании «беспроверочного» решения? Речь может идти только о налоге, исчисленном вами к уплате в поданной декларации и не уплаченном в срок. Ведь иные недоимки без проверки выявить просто невозможно. На это указал и Пленум ВАС. Но для выставления требования об уплате налога, исчисленного вами в декларации, процедура, предусмотренная статьей 101.4 НК, не нужна. Налоговики могут просто составить документ о выявлении недоимки и на его основании выставить требование, как это предусмотрено пунктом 1 статьи 70 Кодекс

50. ...доначисление сумм налога может быть осуществлено налоговым органом только по результатам проведения налоговой проверки.

Статья 70 НК РФ

1. Требование об уплате налога должно быть направлено налогоплательщику... не позднее трех месяцев со дня выявления недоимки...

При выявлении недоимки налоговый орган составляет документ по форме, утверждаемой [ФНС]....

Кроме того, для запуска процедуры привлечения к ответственности по правилам статьи 101.4 НК нужен акт об обнаружении фактов, свидетельствующих о налоговом правонарушении. А неуплата налога, исчисленного к уплате в декларации, ответственности по статье 122 НК не влечет, а значит, и налоговым правонарушением не является. За это налогоплательщику начисляются только пени. С этим согласны и Пленум

19. Статьей 122 НК РФ предусмотрена ответственность за неуплату или неполную уплату сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия).

...следует исходить из того, что бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в... декларации или налоговом уведомлении суммы налога, не образует состав [этого] правонарушения... В этом случае с него подлежат взысканию пени.,

Так какое же событие, кроме проверки, может стать основанием для начала процедуры, в завершение которой налоговики могут не только взыскать штраф, но и потребовать уплатить налог? Только подача декларации с просрочкой.

Конечно, в большинстве случаев, когда у налоговиков уже есть декларация, им проще провести ее камеральную проверку, результаты которой оформить уже по правилам статей 100 и 101 НК. В инспекциях именно так и поступают.

Более того, они по статье 119 НК не штрафуют до тех пор, пока декларацию не получат, — боятся неправильно штраф посчитать. Ведь пока нет декларации, неизвестны ни сумма налога к уплате, исчисленная налогоплательщиком ни период просрочки подачи декларации. А также непонятно, уплачен налог или нет. В то время как штраф по статье 119 НК считается исходя именно из этих данных. Довольствоваться же минимальным штрафом налоговики не хотят. Кто-то даже говорил мне, что программное обеспечение, установленное в инспекциях, не позволяет сформировать решение о привлечении к ответственности по статье 119 НК, если не проведена камеральная проверка декларации.

Но тут уже инспекторам стоит учесть, что, когда вся камеральная проверка заключается в фиксации несвоевременного представления декларации, они рискуют. Еще до Постановления № 57 находились суды, которые считали, что в такой ситуации налоговый орган должен действовать по правилам статьи 101.4 НК. То есть составить акт в течение 10 рабочих дней со дня истечения срока подачи декларации, а не в течение 3 месяцев со дня ее подачи. А раз так, то и сроки на принятие решения будут значительно короче. Значит, есть риск пропустить и сроки на взыскание штрафа. Так и произошло в одном деле, рассмотренном ФАС Восточно-Сибирского округ

В связи с тем, что факт несвоевременного представления... декларации... установлен непосредственно в день представления налогоплательщиком декларации, суд указал на... пропуск инспекцией совокупного срока на взыскание штрафа в судебном порядке.

[Суды]... правомерно пришли к выводу, что налоговый орган при выявлении… правонарушения, выразившегося в несвоевременном представлении... декларации... неверно применил форму налогового контроля (камеральная проверка), руководствуясь положениями [ст. 88 НК РФ]... о проведении проверки в течение трех месяцев. Выявление... лишь факта несвоевременного представления... декларации, обнаруженного непосредственно в день представления, не требовало проведения камеральной... проверки... поскольку... инспекцией не проверялась правильность исчисления... налога, не запрашивались подтверждающие документы и не проводились иные мероприятия налогового контроля, применение которых предусмотрено... лишь в рамках проведения налоговых проверок..

Ну а в пункте 37 Постановления № 57 Пленум ВАС разъяснил, что все дела о налоговых нарушениях, не связанных с неправильным исчислением или несвоевременной уплатой налогов, должны рассматриваться в порядке статьи 101.4 НК. Вместе с тем Пленум сделал оговорку, что если правонарушение выявлено в процессе проверки, то наложить штраф за него можно и в решении по проверке, самостоятельный процесс по правилам статьи 101.4 НК для этого затевать не нужно.

Итак, какой налог нам могут указать в требовании, выставленном на основании решения, принятого по правилам статьи 101.4 НК, мы установили. Это налог, который исчислен к уплате в декларации и не уплачен на дату ее представления с просрочкой. Конечно, с оговоркой, что срок уплаты этого налога уже наступил.

Переходим собственно к сроку направления требования. Пункт 10 статьи 101.4 Кодекса теперь говорит нам, что требование направляется в сроки, которые установлены статьей 70 НК. А в ней четыре пункта, и ни один не устанавливает срок направления требований по «беспроверочным» решениям. Есть срок для требования, выставленного по результатам налоговой проверки, и срок для требования, выставленного на основании документа о выявлении недоимки. Формально ни тот ни другой к нашей ситуации не относятся. Как мы когда-то выяснили в этой аудитории, требование на основании документа о выявлении недоимки могут выставить, когда в срок не уплачен налог, который:

— или исчислен самим налогоплательщиком в поданной декларации;

— или исчислен налоговым органом и указан им в отправленном налогоплательщику налоговом уведомлении.

Кстати, все это подтвердил и Пленум ВАС в пункте 50 Постановления № 57. Согласился он и с тем, что трехмесячный срок на выставление требования при выявлении неуплаты налога, заявленного в декларации, начинает течь со дня, следующего:

— или за последним днем срока уплаты налога или авансового платежа, если декларация сдана вовремя;

— или за днем подачи декларации, если она представлена с просрочко

50. ...в срок, предусмотренный [п. 1 ст. 70 НК РФ]... направляется требование об уплате суммы налога, которая была указана в налоговой декларации (расчете авансового платежа) или налоговом уведомлении, но фактически не перечислена налогоплательщиком в бюджет. При этом под днем выявления недоимки следует понимать следующий день после наступления срока уплаты налога (авансового платежа), а в случае представления налоговой декларации (расчета авансового платежа) с нарушением установленных сроков — следующий день после ее представления..

Так все-таки в какой срок надо выставлять требование, выставленное на основании «беспроверочного» решения? Думаю: и налоговые органы, и суды по-прежнему будут считать, что в срок, установленный пунктом 2 статьи 70 НК для требований, выставляемых на основании решений по проверкам. То есть в течение 20 рабочих дней со дня вступления «беспроверочного» решения в силу.

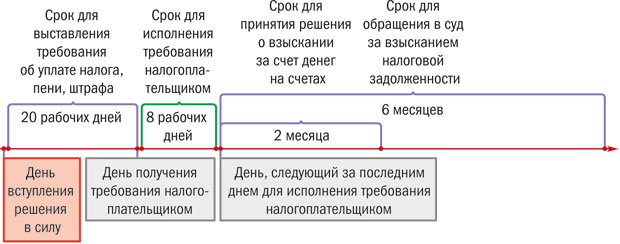

Почему нам важно знать предельный срок на выставление требования? Потому что этот срок имеет значение для подсчета сроков на бесспорное взыскание налоговой задолженности за счет денег на счетах налогоплательщика и на ее судебное взыскание. Об этих сроках мы сейчас поговорим подробнее. Конечно, есть еще срок на взыскание налоговой задолженности за счет имущества налогоплательщика. Но его мы рассматривать не будем. Главное, чтобы вы поняли принцип подсчета сроков, а дальше вы любой срок сами рассчитаете.

Сроки взыскания

Сроки на бесспорное и судебное взыскание налоговой задолженности установлены статьей 46 Кодекс

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с налогоплательщика (налогового агента) — организации или индивидуального предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом..

ИФНС пропустила срок для взыскания налоговой задолженности: что дальше

Если же ИФНС, пропустив срок на бесспорное взыскание, пропустит и срок на обращение в суд, то она уже никогда не сможет взыскать с нас указанные в соответствующем требовании суммы. Причем даже если они начислены абсолютно законно.

Однако для того чтобы контролировать соблюдение налоговиками этих сроков, нам надо самим хорошо их знать и уметь подсчитывать. Ведь если мы не заявим о том, что решение о взыскании с нас задолженности принято с просрочкой, об этом никто не узнает. И деньги с нас абсолютно спокойно взыщут, даже если права на это у ИФНС уже не было. А вернуть их будет не просто.

Как считать срок на взыскание налоговой задолженности

Так вот, один из самых важных выводов Пленума ВАС, сделанных в Постановлении № 57, касается как раз исчисления этих сроков. Пленум указал, что пропуск налоговиками некоторых сроков, установленных НК, не изменяет порядок исчисления пресекательных сроков на принятие мер по взысканию налогов, пени и штрафов. То есть для подсчета этих сроков мы должны брать предельные сроки, установленные НК для тех или иных действий налогового органа, которые предшествуют принятию решения о взыскании или обращению ИФНС в

31. Судам надлежит иметь в виду, что несоблюдение налоговым органом при совершении определенных действий в рамках осуществления мероприятий налогового контроля сроков, предусмотренных [п. 2 ст. 88, п. 6 ст. 89, пп. 1, 5 ст. 100, пп. 1, 6, 9 ст. 101, пп. 1, 6, 10 ст. 101.4, п. 3 ст. 140, ст. 70 НК РФ]... не влечет изменения порядка исчисления сроков на принятие мер по взысканию налога, пеней, штрафа в принудительном порядке, в связи с чем при проверке судом соблюдения налоговым органом сроков осуществления принудительных мер сроки совершения упомянутых действий учитываются в той продолжительности, которая установлена нормами НК РФ..

Также следует помнить, что при подсчете пресекательных сроков на бесспорное и судебное взыскание сроки на «пробеги почты» не учитываются. Мы исходим из того, что любой документ, который должна была передать нам ИФНС, вручен нам в последний день срока, отведенного на отправку документа. Этот подход следует из пунктов 6 и 9 Информационного письма Президиума ВАС

6. Установленный статьей 70 НК РФ... срок направления требования об уплате налога истек 30.05.99...

Пропуск налоговым органом срока направления требования об уплате налога (статья 70 НК РФ) не влечет изменения порядка исчисления пресекательного срока на принудительное взыскание налога и пеней (пункт 3 статьи 48 НК РФ).

В связи с этим срок на обращение в суд должен исчисляться с 10.06.99, то есть по истечении 10 дней (определенных в требовании) со дня окончания установленного статьей 70 Кодекса срока на направление требования..

Теперь давайте посчитаем. Проще всего это делать с помощью графика. Начнем со сроков на проведение проверок: от начала проверки и до составления акта. Только договоримся, что возможные продления и приостановления сроков, а также срок на проведение допмероприятий налогового контроля мы в расчет брать не будем, все посчитаем по минимуму. Если же в вашей ситуации какие-то сроки будут продлеваться, приостанавливаться или будут назначаться допмероприятия, вы всегда сможете их к расчету прибавить. Также мы не будем учитывать срок на принятие решения по жалобе управлением ФНС. О том, как его посчитать, мы поговорим чуть позже.

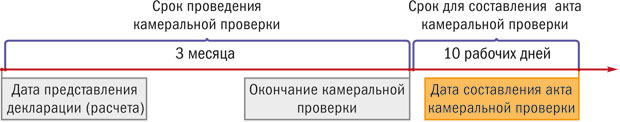

Камеральная проверка

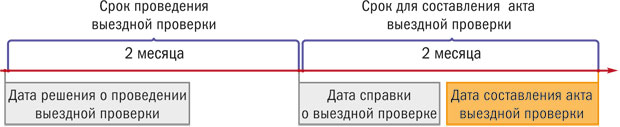

Выездная проверка

Вступление в силу решения по проверке

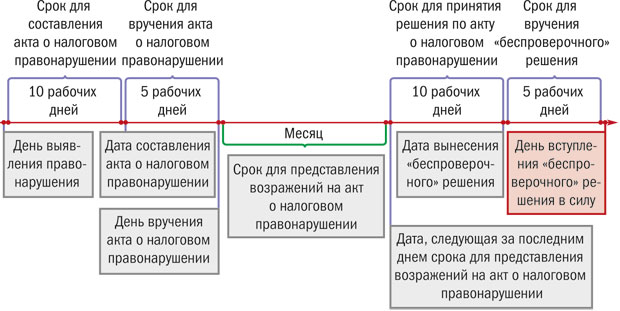

Теперь нарисуем график «расследования» по делу о налоговом правонарушении, которое проводится по правилам статьи 101.4 НК. Здесь все еще проще, так как никаких продлений, приостановлений, а также допмероприятий этой процедурой не предусмотрено. И хотя статьей 101.4 НК не определены сроки для вручения правонарушителю акта о налоговом правонарушении и решения о привлечении к ответственности, благодаря Пленуму ВАС посчитать их можно. В пункте 28 Постановления № 57 сказано, что сделать это налоговый орган должен в течение 5 рабочих дней со дня составления акта и вынесения решения соответственно.

Вступление в силу «беспроверочного» решения

А это график для взыскания налоговой задолженности. Он единый и для взыскания доначисленного в решениях по проверкам, и для взыскания по «беспроверочным» решениям. Ведь, как мы уже выяснили, сроки выставления требований на основании этих решений одинаковые и отсчитываются от даты вступления решения в силу.

Срок на взыскание

Итак, если никакие сроки не продлевались и не приостанавливались, допмероприятия не назначались и апелляционная жалоба не подавалась, ИФНС не сможет взыскать налог, пени и штрафы, указанные в решении, принятом по результатам рассмотрения:

— материалов выездной проверки, если со дня ее назначения прошло более 12 месяцев и 58 рабочих дней;

— материалов камеральной проверки, если со дня представления декларации прошло более 11 месяцев и 58 рабочих дней;

— акта о налоговом правонарушении, если со дня выявления нарушения прошло более 7 месяцев и 58 рабочих дней.

Для ясности рассмотрим эти сроки на примерах. Начнем с выездной проверки.

Пример. Исчисление срока на взыскание недоимки по результатам выездной проверки

/ условие / Решение о проведении выездной проверки датировано 20.01.2014. Срок ВНП не продлевался и не приостанавливался. Срок на рассмотрение материалов ВНП не продлевался и допмероприятия налогового контроля не назначались. Апелляционная жалоба не подавалась. Срок исполнения требования об уплате налогов, пени и штрафов, доначисленных решением по проверке, — 8 рабочих дней со дня получения.

/ решение / Срок на взыскание недоимки исчисляется так:

— 20.03.2014 — последний день для составления справки о выездной проверк

6. Выездная... проверка не может продолжаться более двух месяцев.

8. Срок проведения выездной... проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о... проверке.;

— 20.05.2014 — последний день для составления акта проверк

1. По результатам выездной... проверки в течение двух месяцев со дня составления справки о... выездной... проверке... должностными лицами налоговых органов должен быть составлен в установленной форме акт... проверки.;

— 27.05.2014 — последний день для вручения акта проверки налогоплательщик

5. Акт... проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка...;

— 27.06.2014 — последний день для представления налогоплательщиком возражений на акт проверк

6. Лицо, в отношении которого проводилась налоговая проверка... в течение одного месяца со дня получения акта... проверки вправе представить в... налоговый орган письменные возражения по указанному акту...;

— 11.07.2014 — последний день для принятия решения по результатам рассмотрения материалов проверк

1. Акт... проверки, другие материалы... проверки и дополнительных мероприятий налогового контроля... а также представленные проверяемым лицом... письменные возражения по... акту должны быть рассмотрены руководителем... налогового органа, проводившего... проверку, и решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в [п. 6 ст. 100 НК РФ]...;

— 18.07.2014 — последний день для вручения решения по проверке налогоплательщик

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 18.08.2014 — последний день для подачи апелляционной жалоб

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 19.08.2014 — день вступления решения по проверке в

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 16.09.2014 — последний день для выставления требования об уплате налогов, пени и штрафов, доначисленных решением по проверк

2. Требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику... в течение 20 дней с даты вступления в силу... решения [по проверке].;

— 26.09.2014 — последний день для «добровольного» исполнения требовани

4. Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования...;

— 26.11.2014 — последний день, когда ИФНС может принять решение о взыскании задолженности за счет денег на банковских счетах налогоплательщик

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с... организации или... предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога.;

— 26.03.2015 — последний день, когда ИФНС, пропустив срок для принятия решения о взыскании, может обратиться в суд с иском о взыскании задолженност

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с... организации или... предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога..

Если ИФНС пропустит срок на принятие решения о взыскании недоимки и на подачу иска о ее взыскании в суд, то начиная с 27.03.2015 недоимку взыскать будет нельз

2. Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения в вышестоящий налоговый орган может быть подана до дня вступления в силу обжалуемого решения..

А теперь пример расчета сроков на взыскание по решению, принятому по камеральной проверке. С камералками налогоплательщики встречаются гораздо чаще, чем с выездными проверками.

Пример. Исчисление срока на взыскание недоимки по результатам камеральной проверки

/ условие / Декларация представлена 17.01.2014. Срок на рассмотрение материалов КНП не продлевался и допмероприятия налогового контроля не назначались. Апелляционная жалоба не подавалась. Срок исполнения требования об уплате налогов, пени и штрафов, доначисленных решением по проверке, — 8 рабочих дней со дня получения.

/ решение / Срок на взыскание недоимки исчисляется так:

— 17.04.2014 — последний день для проведения камеральной проверк

— 05.05.2014 — последний день для составления акта проверк

1. По результатам выездной... проверки в течение двух месяцев со дня составления справки о... выездной... проверке... должностными лицами налоговых органов должен быть составлен в установленной форме акт... проверки.;

— 13.05.2014 — последний день для вручения акта проверки налогоплательщик

5. Акт... проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка...;

— 16.06.2014 — последний день для представления возражений на акт проверки налогоплательщико

6. Лицо, в отношении которого проводилась налоговая проверка... в течение одного месяца со дня получения акта... проверки вправе представить в... налоговый орган письменные возражения по указанному акту...;

— 30.06.2014 — последний день для вынесения решения по результатам рассмотрения материалов проверк

1. Акт... проверки, другие материалы... проверки и дополнительных мероприятий налогового контроля... а также представленные проверяемым лицом... письменные возражения по... акту должны быть рассмотрены руководителем... налогового органа, проводившего... проверку, и решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в [п. 6 ст. 100 НК РФ]...;

— 07.07.2014 — последний день для вручения решения по проверке налогоплательщик

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 07.08.2014 — последний день для подачи апелляционной жалоб

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 08.08.2014 — день вступления в силу решения по проверк

9. Решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения... вступают в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение... Указанное... решение в течение пяти дней со дня его вынесения должно быть вручено лицу, в отношении которого оно было вынесено...;

— 05.09.2014 — последний день для выставления требования об уплате налогов, пени и штрафов, доначисленных решением по проверк

2. Требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику... в течение 20 дней с даты вступления в силу... решения [по проверке].;

— 17.09.2014 — последний день для «добровольного» исполнения требовани

4. Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования...;

— 17.11.2014 — последний день, когда ИФНС может принять решение о взыскании задолженности за счет денег на банковских счетах налогоплательщик

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с... организации или... предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога.;

— 17.03.2015 — последний день, когда ИФНС, пропустив срок для принятия решения о взыскании, может обратиться в суд с иском о взыскании задолженност

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с... организации или... предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога..

Если ИФНС пропустит срок на принятие решения о взыскании недоимки и на подачу иска о ее взыскании в суд, то начиная с 18.03.2015 недоимку взыскать будет нельзя.

Как видите, нарушая процедурные сроки, инспекция тем самым укорачивает сроки на взыскание недоимки.

На первый взгляд, такие длительные сроки пропустить невозможно. Но поверьте, это только на первый взгляд. Пропускают, и довольно часто. И, указав на то, что сроки проведения проверки и оформления ее результатов учитываются при подсчете сроков на принудительное взыскание, ВАС оказал многим налогоплательщикам бесценную услугу. Потому что теперь налоговики будут вынуждены их соблюдать. Ведь ситуация, когда, например, составив справку о проверке, они удалялись в неизвестном направлении и акт проверки налогоплательщик получал через

Когда можно заявить о пропуске ИФНС срока взыскания

Но учтите, что несоблюдение налоговиками сроков проведения и оформления мероприятий налогового контроля само по себе не является основанием для признания недействительным решения по проверке или «беспроверочного» решения. Несоблюдение этих сроков имеет значение лишь тогда, когда приводит к пропуску срока на бесспорное взыскание налоговой задолженности или срока на ее взыскание через

Из материалов дела следует, что Инспекцией нарушен... срок (10 дней после окончания камеральной налоговой проверки) составления актов камеральных налоговых проверок [деклараций]... представленных... 27.03.2008 и 07.04.2008 соответственно. ...акты по результатам названных проверок №№ 5101, 5102 составлены... по истечении 19 месяцев со дня окончания проверок.

Вместе с тем, суд считает необходимым отметить, что... срок для составления акта камеральной... проверки является организационным, поэтому составление акта... с нарушением сроков не является безусловным основанием для признания недействительным решения налогового органа, вынесенного на основании данного акта..

— при оспаривании требования об уплате налоговой задолженности и решения о ее взыскании;

— при подаче заявления об истечении срока давности, если ИФНС подаст в суд иск о взыскании налоговой задолженности с вашей организации. Причем в этом случае суд, по идее, должен сам проверить, не истек ли срок для подачи такого иска. И если истек, а налоговый орган не заявлял ходатайство о его восстановлении, суд должен отказать в иске. На это Пленум ВАС указал в пункте 60 Постановления № 57.