Первоклассная отчетность за I квартал

НДС: новости-2014

Я знаю, что многие из вас были на семинаре Марии Николаевны Ахтаниной, посвященном налоговым поправкам, вступившим в силу с 2014 года.

Подробнее об изменениях в администрировании и исчислении обязательных платежей, вступивших в силу с 2014 г., читайте в отчете о семинаре М.Н. Ахтаниной «Налоги и взносы — 2014» («Главная книга. Конференц-зал», 2014, № 1).

Подробнее об изменениях в администрировании и исчислении обязательных платежей, вступивших в силу с 2014 г., читайте в отчете о семинаре М.Н. Ахтаниной «Налоги и взносы — 2014» («Главная книга. Конференц-зал», 2014, № 1).

Особенность таких лекций — они проводятся на основе нормативных актов, принятых ко дню семинара, или по тем, что вот-вот примут. Поэтому объяснимо, что Мария Николаевна не могла знать и, соответственно, рассказать вам об изменениях в исчислении НДС, внесенных 28 декабря 2013 года и частично вступивших в силу с 1 января текущего года. Следующая порция поправок начнет работать с 1 апреля.

Свобода от счетов-фактур по необлагаемым операциям

Произошло вот что. Закон

— не подлежащие обложению НДС (пункт 2 статьи 149 НК РФ);

— освобождаемые от обложения и упомянутые в пункте 3 той же статьи.

Справка

Напомним, что в п. 2 ст. 149 НК РФ перечислены операции, от льготирования которых отказаться нельзя. Это, например, медицинские услуги, гарантийный ремонт, продажа долей в уставном капитале, ценных бумаг, а также металлолома всех видо

В п. 3 ст. 149 НК РФ включены освобожденные от обложения операции, которые плательщик может сделать облагаемыми, подав заявление об отказе от льготы в налоговую инспекцию. К ним относятся, в частности, деятельность платежных агентов, страхование, предоставление денежных займов, продажа жилых помещений, оказание коммунальных услуг, передача в рекламных целях товаров себестоимостью до 100 руб. за единиц

Конечно, речь идет лишь о счетах-фактурах именно по льготным операциям. Если наряду с необлагаемыми продажами у фирмы есть облагаемые, по ним счета-фактуры оформляются в прежнем порядке.

До 2014 года льготники выписывали эти документы во всех случаях. Просто в счета-фактуры по операциям из статьи 149 НК они включали фразу «Без налога (НДС)» и, естественно, налог в них не выделяли. Далее «льготный» документ регистрировался в журнале учета полученных и выставленных счетов-фактур и в книге продаж. Покупатель, в свою очередь, отмечал его в своем журнале, а также в книге покупо

3. Налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж...

1) при совершении операций, признаваемых объектом налогообложения... в том числе [перечисленных в ст. 149 НК РФ]....

С нынешнего года все это стало историей. Получается, что льготные операции вообще не будут фиксироваться в НДС-документах: ни в счетах-фактурах, ни в журналах учета, ни в книгах продаж и покупок. Заниматься всем этим должны лишь продавцы, освобожденные от НДС по статье 145 НК, и их покупател

3. Налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж:

1) при совершении операций, признаваемых объектом налогообложения [кроме]... операций [перечисленных в ст. 149 НК РФ]....

А в декларации по НДС данные по операциям из

Надо однозначно.

Но зачем?

Хотя бы затем, чтобы ИФНС могла контролировать объемы таких операций. Это понадобится ей, к примеру, для того, чтобы доначислить НДС, если, не дай бог, конечно, у вас не окажется лицензии на ведение льготируемой деятельности. С помощью декларации налоговая инспекция также может сопоставить объем необлагаемых операций с суммой вычетов входного НДС, относящейся к ним и заявленной в налоговых расходах.

Наконец, совсем никуда без данных по льготной деятельности компаниям, совершающим одновременно облагаемые и необлагаемые операции. Такие фирмы не смогут без дополнительных разъяснений доказать инспекции верность подсчета сумм вычетов, отраженных в профильном разделе декларации.

Но ведь декларация заполняется на основе книг покупок и продаж. Если в них данных нет, что переносить в декларацию?

В Порядке ее заполнения упоминаются не только книги, но и сведения бухучет

4. Декларация [по НДС] составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета....

Ого! Что-то лечим, что-то калечим. Могу я с учетом этих трудностей продолжать вести НДС-документацию по льготным операциям?

Конечно! Тем более что Постановление № 1137 пока не исправлено и вряд ли это случится в обозримом будущем. К тому же ни НК, ни

А вот покупателям отдавать счета-фактуры по необлагаемым продажам, составленные добровольно, точно незачем. Все равно у них эти покупки в декларации не фиксируются. Так для чего бумагу переводить? Статья 120 НК, предусматривающая, помимо прочего, наказание за отсутствие двух и более счетов-фактур, больше ни одной из сторон необлагаемой сделки не страшна. Покупатель скорее удивится, если к нему поступит такой документ, а если потом его начнет проверять налоговая инспекция, то непременно будет выяснять, не предъявил ли продавец-льготник, часом, НДС в этом счете-фактуре.

Справка

Отсутствие счетов-фактур считается грубым нарушением правил учета доходов, расходов и объектов обложения и наказывается штрафо

—

—

Если же «недостача» счетов-фактур привела к занижению налоговой базы, это карается штрафом в размере 20% от суммы недоимки по НДС, но не менее

Распределение «общехозяйственного» НДС: общие нормы

Следующая поправка, внесенная в главу 21 НК РФ, вступит в силу со II квартала. Она будет интересна, в частности, тем из вас, кто, наряду с обычными облагаемыми продажами, иногда «оплачивает» покупки векселями третьих лиц либо выдает денежные займы. Для обоих этих случаев законодатели четче прописали порядок расчета пропорции для разделения входного НДС по общехозяйственным расходам.

Как вы помните, если организация одновременно совершает операции, подлежащие и не подлежащие обложению НДС, суммы входного налога по расходам на первые она принимает к вычету, а по расходам на вторые — включает в стоимость товаров, работ или услуг. Если же разделить расходы между видами деятельности не получается, НДС включается в стоимость приобретенного в доле, приходящейся на необлагаемые операции. Чтобы посчитать долю, в числитель ставится стоимость отгруженных за квартал товаров (выполненных работ, оказанных услуг) в рамках необлагаемых продаж, в знаменатель — квартальная стоимость всех отгрузок. В свою очередь, при исчислении вычитаемой суммы НДС в числителе, конечно, будет стоимость облагаемых отгрузок.

Чаще всего распределять таким образом приходится входной налог по общехозяйственным затратам: на аренду офиса, служебный автотранспорт для административного персонала, канцелярские принадлежности и мебель для него же и прочие подобные нужды.

Не делить входной НДС можно лишь в одном случае — когда в квартале расходы на необлагаемые отгрузки составляют менее 5 процентов от общей суммы затрат. Это так называемое правило пяти процентов.

Таковы общие нормы. Теперь о специфике недавних поправок.

Раздельный учет НДС при операциях с векселями: как было

Минфин твердо уверен, что если компании вдруг достался вексель (например, его выписал покупатель взамен оплаты, а затем продавец был вынужден передать вексель дальше за деньги или оплатить им товары), то налицо операция, не подлежащая обложению НДС. Подразумевается реализация ценной бумаги. Отсюда требование делить входной «общехозяйственный» налог. В принципе, с этим можно поспорить, но это конфликтный путь, который мало кому подходит, и к тому же нет уверенности в защите в суде, поскольку в арбитражной практике встречаются самые разные подходы.

Справка

О том, что для целей исчисления НДС передача векселя третьего лица приравнивается к необлагаемой реализации ценной бумаги, Минфин писал, в частности, в Письме от 21.03.2011

Однако согласно правилам бухучета подобные затраты к расходам на приобретение ценных бумаг не относятся. В свое время это бухгалтерское правило позволило Президиуму ВАС указать, что делить входной НДС при сделках с векселями не нужн

В арбитражных решениях встречается и третий подход: если вексель третьего лица передается в оплату приобретенных товаров (работ, услуг) либо так возвращается аванс, то эта ценная бумага выступает только как средство платежа и ее выбытие не может считаться реализацие

Раздельный учет НДС при операциях с векселями: как будет

Но с 1 апреля спорить по векселям и разделению «общехозяйственного» НДС, возможно, и не захочется. С этого дня при продаже ценных бумаг в числитель пропорции будет идти только налоговая прибыль от сделок, определенная по правилам статьи 280 НК РФ, а не вся стоимость реализованног

4.1. [Пропорция для распределения предъявленного НДС исчисляется]... с учетом [следующего]...

5) при определении стоимости ценных бумаг [реализация которых не облагается НДС]... учитывается [общая положительная]... разница между ценой реализованных ценных бумаг, определяемой [по ст. 280 НК РФ]... и расходами на приобретение [или]... реализацию... бумаг, определяемыми [по ст. 280 НК РФ]....

— убыток по этим сделкам будет означать, что распределять «общехозяйственный» НДС не придется, поскольку нечего подставить в числитель пропорции;

— если сделки оказались прибыльными, а правило «пяти процентов» не соблюдено и дело дошло до разделения «общехозяйственного» НДС, его сумма, включаемая в затраты после 1 апреля, будет гораздо меньше, чем до этой даты, а сумма вычета — больше. Согласитесь, стоимость векселя — это совсем не то же самое, что прибыль от его продажи, вторая сумма заведомо меньше.

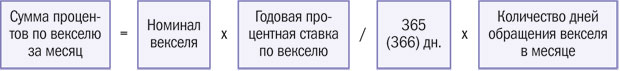

Напомню, чтобы подсчитать налоговый финансовый результат от выбытия векселя, из полученной по нему суммы нужно вычесть стоимость его приобретения, а также, в зависимости от вида векселя, доходы в виде процентов или дисконта, признанные до его выбытия. Последние, как вы знаете, нужно учитывать ежемесячно в течение всего времени, пока вексель был у вас на руках. В виде формул это можно записать так.

Расчет процентов по векселю, учитываемых в налоговых доходах ежемесячно

Расчет дисконта по векселю, учитываемого в налоговых доходах ежемесячно

Расчет налогового финансового результата от выбытия векселя

Важнейший момент: раз в числитель пропорции для включения «общехозяйственного» НДС в стоимость товаров вы будете включать только прибыль от выбытия векселя, то она же должна учитываться и в знаменателе в составе общей стоимости товаров (работ, услуг), отгруженных за квартал. Если вы включите туда сумму, по которой вам достался вексель, условно говоря, его себестоимость, показатели дроби будут несопоставимы и вы занизите величину НДС, не принимаемую к вычет

2. Доходы... от... реализации или иного выбытия ценных бумаг... определяются исходя из цены реализации или иного выбытия... При этом в доход... не включаются суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Расходы при реализации (...ином выбытии) ценных бумаг... определяются исходя из цены приобретения ценной бумаги... затрат на ее реализацию...

Порядок, утв. Приказом ФНС от 22.03.2012 № ММВ-7-3/174@

7.2. ...по... строке 200 [«Внереализационные расходы — всего» Приложения № 2 к Листу 02 Декларации по налогу на прибыль] при реализации или ином выбытии... ценных бумаг отражается процентный доход... ранее учтенный по строке 100 [«Внереализационные доходы — всего»] Приложения № 1 к Листу 02 Декларации..

Пример. Влияние поправок в ст. 170 НК РФ на расчет пропорции для вычета «общехозяйственного» НДС при операциях с векселями

/ условие / 1 апреля в качестве оплаты партии товаров стоимостью 300 000 руб. организация получила от покупателя дисконтный вексель третьего лица номиналом 320 000 руб., выданный 1 февраля, со сроком погашения 30 июня. Затем 30 апреля компания уступила вексель за 310 000 руб. другой фирме. Входной НДС по общехозяйственным расходам II квартала составил 100 000 руб., общая стоимость проданных за квартал товаров — 1 200 000 руб. (включая «себестоимость» векселя). Согласно налоговой учетной политике компании под стоимостью товаров (работ, услуг), отгруженных в течение квартала, понимается их себестоимость.

Определим сумму налога, которая приходится на сделку с векселем, не принимается к вычету и включается в расходы, по правилам, действовавшим до апреля 2014 г. и действующим после.

/ решение / «Себестоимость» векселя, включаемая в налоговые расходы, равна цене партии товаров, в обмен на которую он получен, — 300 000 руб.

По правилам, действовавшим до апреля 2014 г., в расчете доли, исходя из которой делится «общехозяйственный» НДС, участвовала вся «себестоимость» векселя. Соответственно, сумма налога:

— включаемая в расходы —

— принимаемая к вычету —

По правилам, действующим с апреля 2014 г., в расчете доли участвует прибыль от уступки векселя. Для ее подсчета нужно:

— определить общую сумму дисконта по векселю. Она равна

— рассчитать часть дисконта, 30 апреля включаемую во внереализационные налоговые доходы. Общий срок обращения векселя — 90 дней (с 1 февраля по 30 июня), из них на апрель приходится 30 дней. Следовательно, внереализационные доходы апреля увеличиваются на

— уменьшить доход от передачи векселя (310 000 руб.) на «себестоимость» бумаги (300 000 руб.) и сумму дисконта, включенную во внереализационные доходы (1643,84 руб.). Прибыль по сделке равна

Далее нужно определить общую стоимость товаров (работ, услуг), отгруженных за квартал. С учетом того что в нее включается лишь прибыль от передачи векселя, а не его «себестоимость», сумма будет равна

Таким образом, сумма «общехозяйственного» НДС:

— включаемая в расходы — всего

— принимаемая к вычету —

Полное представление об отражении своих и чужих векселей в бухгалтерском и налоговом учете вы получите, прочитав серию материалов, опубликованную в журнале «Главная книга» в 2013 г.:

Полное представление об отражении своих и чужих векселей в бухгалтерском и налоговом учете вы получите, прочитав серию материалов, опубликованную в журнале «Главная книга» в 2013 г.:

— «Жизнь» векселя: выписываем, учитываем, гасим»; «Проценты/дисконт по собственному векселю» (№ 10);

— «Покупатель расплатился с вами собственным векселем»; «Учитываем выбытие векселя» (№ 11);

— «Почем нынче векселя?»; «Чужие векселя: что с налогом на прибыль» (№ 12);

— «Вексель как ценная бумага: от получения до списания» (№ 13).

Распределение вычетов НДС при выдаче денежных займов

С векселями закончили. Следующая поправка в правилах раздельного учета НДС касается процентных денежных займов.

Как вы знаете, предоставление таких займов также считается операцией, не подлежащей обложению НДС на основании статьи 149 НК. Правда, строго говоря, одно лишь упоминание займов в этой статье не делает их объектом обложения НДС, поскольку предмет договора — передача денег, а она, согласно статье 39 НК РФ, изначально не является реализацией.

Соответственно, правила раздельного учета на заимодавцев в принципе распространяться не могут, иначе их пришлось бы применять и, скажем, к фирме, имевшей неосторожность оказать денежную финансовую помощь дочерней компании. А что? Деньги — это имущество, реализация имущества — объект обложения НДС. Другой вариант: вкладчик положил деньги в банк под проценты. Это что же, услуга? Все пропало, исчисляем НДС? Срочно надо

[Согласно подп. 2 п. 1 ст. 162 НК РФ]... база по [НДС]... увеличивается на суммы [денег]... связанных с оплатой реализованных товаров... [Деньги]... не связанные с оплатой... в... базу не включаются.

Таким образом, [проценты]... по... вкладу... в налоговую базу по [НДС]... не включаются.

Письмо ФНС от 29.04.2013 № ЕД-4-3/7896

В соответствии с пп. 1 п. 1 ст. 146 [НК РФ]... объектом обложения [НДС признается реализация]... товаров (работ, услуг) на территории [РФ]...

...на основании пп. 15 п. 3 ст. 149 [НК РФ]... от обложения [НДС]... освобождаются операции займа в денежной форме... включая проценты по ним..

Однако с 1 апреля в полку доводов, по которым предоставление денежных займов — это объект обложения НДС и налог не исчисляется лишь потому, что операция льготируется, прибыло. С указанного дня статья 170 будет прямо предписывать заимодавцам при распределении «общехозяйственного» НДС учитывать в пропорции проценты, начисленные в течение квартала.

Подчеркиваю: именно начисленные, а не полученные. Напомню, что по правилам как бухгалтерского, так и налогового учета проценты начисляются и включаются в доходы последним днем месяца, независимо от условий договора. Вот исходя из этого заимодавец и будет рассчитывать пропорцию. Если же заем беспроцентный, подсчеты не понадобятся, так как нечего ставить в числитель дроби.

Надо заметить, что с практической точки зрения для тех, кто предпочитал не спорить с контролерами и считать выдачу займа услугой, поправка ничего не изменила. Минфин и ФНС давно пишут, что платой за оказание этой «услуги» являются начисленные проценты, соответственно, именно их сумму надо использовать при расчете пропорции для разделения «общехозяйственного» НДС. Просто с 1 апреля это закреплено законодательн

Поскольку на основании п. 2 ст. 146 и пп. 1 п. 3 ст. 39 [НК РФ передача]... заимодавцем заемщику [денег не является]... объектом [обложения НДС, льгота, предусмотренная]... пп. 15 п. 3 ст. 149 [НК РФ]... применяется только в отношении процентов [по займу]...

...по коду операции 1010292 в графе 2 разд. 7 декларации по НДС указывается сумма начисленных за истекший квартал процентов по займу.

Письмо Минфина от 22.06.2010 № 03-07-07/40

...счета-фактуры [на проценты по денежным займам]... выставляются заимодавцем в [общем]... порядке. При этом счет-фактура на сумму займа... не составляется..

Одно хорошо — «безНДСные» счета-фактуры на проценты больше выставлять не придется. Значит, и заимодавец, и заемщик будут избавлены от страха перед штрафом по статье 120 Налогового кодекса.

Можно ли изменять и дополнять УПД

Теперь остановлюсь на январских Письмах ФНС

Как вы помните, эта бумага объединяет в себе счет-фактуру и отгрузочный документ, например товарную накладную или акт выполненных работ. Придумала форму УПД и в октябре прошлого года довела до нашего сведения Письмом

В первом из названных Писем ФНС отвечает, судя по всему, на вопрос, можно ли переделать УПД в корректировочный документ. Ведь предложенная форма для этого не подходит, там нет реквизитов и граф корректировочного счета-фактуры. Во втором Письме речь шла о необходимости сделать УПД двуязычным, поскольку контрагент иностранец.

В ответ ведомство на всякий случай напомнило, что УПД — штука рекомендованная и можно вообще его не использовать. Но затем заверило, что препятствий для переделывания УПД в корректировочную бумагу либо для ее двуязычности не види

3. Форма [УПД]... доведенная Письмом ФНС... от 21.10.2013 № ММВ-20-3/96@, [рекомендованная и поэтому]... налогоплательщик вправе добавлять в составляемый документ дополнительные столбцы [или]... вносить дополнительную информацию, необходимую сторонам...

Письмо ФНС от 29.01.2014 № ГД-4-3/1402@

Неприменение [УПД]... не [является]... основанием для отказа в учете... фактов хозяйственной жизни в целях налогообложения.

Предложение ФНС... формы УПД не ограничивает права [организаций]... на использование иных соответствующих условиям ст. 9 Закона № 402-ФЗ форм первичных... документов.

...если организация для оформления... оказания услуг [российским] контрагентам... применяет... УПД, при этом для оформления аналогичных... операций с иностранными контр агентами [эта]... форма... не удовлетворяет требованиям сторон сделки, то ограничений для оформления... операций с [ними]... документом иной формы (в частности, двуязычной) не усматривается..

Секундочку, я правильно понимаю, что такой корректировочный УПД можно использовать не только для целей исчисления НДС, но также для целей бухгалтерского и налогового учета, не исправляя или не заменяя первоначальную первичку?

Именно так. В Письме

Следующее, на что хотелось бы обратить ваше внимание, — Письмо налоговой службы

Минфин: «Приоритет у судебных решений!»

Особенно ценным Обзор выглядит на фоне неожиданных разъяснений Минфина, появившихся в ноябре 2013 года. В Письме

Справка

Законом и поправкой к Конституции от 05.02.2014

Но вернемся к Обзору от налоговой службы. В части НДС там три занимательных момента.

Обзор решений высших судов от ФНС: вычеты при переквалификации операций

Первый — если налоговая проверка переквалифицировала необлагаемые операции в облагаемые, недоимка рассчитывается за минусом вычетов НДС по расходам, относящимся к этим операциям. Таково Постановление Президиума ВАС

...спорные отношения правомерно квалифицированы [ИФНС]... как направленные на получение необоснованной налоговой выгоды вследствие применения схемы дробления [бизнеса для]... сохранения права применения [УСНО]... в связи с чем... доначисление налогов по [ОСНО законно]...

[Однако]... при определении... размера недоимки по [НДС ИФНС не уменьшило ее]... на... налоговые вычеты.

В решении [ИФНС]... указано, что при отсутствии... деклараций по [НДС с заявленнымим вычетами]... основания для [их] применения... отсутствуют...

Между тем, Общество, не соглашаясь с переквалификацией... не могло заявить [вычеты, поскольку это]... означало бы согласие с [ИФНС и]... не соответствовало... позиции Общества. Данная [аргументация]... изложена в постановлении Президиума [ВАС]... № 1001/13..

Справка

Важно отличать случай с вычетами по операциям, переквалифицированным ИФНС из необлагаемых в облагаемые, от случая, когда в «облагаемости» операций сомнений не было, покупатель имел право на вычет по ним, но почему-то не заявил вычеты. Такие суммы на величину недоимки по НДС, выявленной налоговой проверкой, не влияю

Обзор решений высших судов от ФНС: налоговый учет неподтвержденного НДС при экспорте

Второй момент — компания, не подтвердившая нулевую экспортную ставку налога, а потому уплатившая НДС с операции за свой счет, может учесть его для целей налогообложения прибыли. Но только, если:

— отразит налог в составе расходов в «прибыльной» декларации за период, в котором истекли 180 дней, отведенные на сбор экспортных документов;

— подаст декларацию до окончания 3 лет считая с указанного периода.

Эти сведения попали в Обзор от ФНС из Постановления Президиума ВАС

Недостача = реализация?

Третий, и самый спорный, момент. Основываясь на Определении Конституционного суда

Не знаю, как кто, а я это понимаю так. ФНС пытается нам сказать: если компания вовремя не подтвердила недостачу ТМЦ документально, по умолчанию считается, что они проданы и надо платить НДС. Но, коллеги, ничего такого КС не говорил! Этими словами в жалобе выразилась организация, оспаривавшая конституционность подпункта 1 пункта 1 статьи 146 (объект обложения НДС) и пункта 1 статьи 167 НК РФ (момент определения налоговой базы). Проверка ИФНС доначислила ей налог как раз по этой причине. КС же просто отказался рассматривать жалобу, так как сами по себе указанные нормы права фирмы не нарушают, а обоснованность судебных решений, принятых по конкретным обстоятельствам, КС проверять не уполномоче

[Мотивировочная часть]

1. В своей жалобе... ЗАО... оспаривает конституционность [подп. 1 п. 1 ст. 146 и п. 1 ст. 167 НК РФ]...

По [его] мнению... [эти] законоположения [истолкованные]... правоприменительной практикой... позволяют [обязывать ЗАО]... представить в [ИФНС]... документы, подтверждающие потерю, порчу или хищение имущества [выявленные инвентаризацией]... для подтверждения... что... имущество не было реализовано; соответственно, отсутствие такого подтверждения рассматривается в качестве... основания для начисления [НДС]...

2. Будучи направленными на создание надлежащей нормативной основы для исполнения... конституционной обязанности по уплате [НДС, указанные нормы]... сами по себе... не могут рассматриваться как нарушающие конституционные права заявителя.

Проверка же законности и обоснованности правоприменительных решений по делу заявителя... к компетенции [КС]... не относится....

С другой стороны, дамы и господа, провести инвентаризацию сразу после хищений и прочих подобных напастей, а также оформить ее результаты как следует нас обязывает Положение по бухучету № 34н. Если выполнить это предписание, никто уже не скажет, что пропавшее реализовано.

И все же, каковы подробности спора, по мотивам которого компания обратилась в КС?

Они есть в Постановлениях ФАС ВВО от 21.06.2012 и от 16.08.2013 с одинаковым номером —

Но налоговая инспекция добралась до залоговых документов, сопоставила сумму с суммой в бухотчете и задала резонный вопрос: а куда делась половина заложенного? Инвентаризация, проведенная в августе и якобы выявившая хищение, ИФНС не убедила. Контролеры доначислили налоги, полагая, что имущество продано. И лишь много позже компания обзавелась постановлением следователя, вроде как подтверждавшим хищение ТМЦ. Да только суд исследовать его не стал, поскольку ранее фирма на него не ссылалась.

Впрочем, должен заметить, что с недостачей куда ни кинь — всюду клин. Не проведешь инвентаризацию, скажут, что продал пропавшее. Проведешь — попытаются заставить восстановить сумму вычетов, приходящуюся на исчезнувшие ТМЦ, поскольку те более не могут быть использованы для операций, облагаемых НДС. Но в этом случае на стороне организации ВАС, уже много раз отмечавший, что вычеты восстанавливаются строго в случаях, перечисленных в статье 170

...по мнению [ФНС России]... при выявлении недостачи товаров при инвентаризации... ранее принятые к вычету суммы НДС должны быть восстановлены и уплачены в бюджет.

Пункт 3 [ст. 170 НК РФ]... предусматривает случаи, при которых суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению.

Недостача товара, обнаруженная в процессе инвентаризации имущества, или имевшее место хищение товара к числу случаев, перечисленных в [п. 3 ст. 170 НК РФ]... не относятся..

Электронная декларация

Вот, пожалуй, и все интересное, что хотелось поведать об НДС. Ах да, еще одно. Вы, безусловно, в курсе, что начиная с I квартала 2014 года декларации по этому налогу сдаются только в электронной форме. Плательщики НДС, конечно, к этому давно готовы, договорились с операторами, все чин по чину.

Но есть категория лиц, возможно, не догадывающихся, что электронные декларации по НДС могут коснуться и их. Я имею в виду спецрежимников, которые балуются выставлением счетов-фактур с выделенным налогом. С 2014 года в статье 174 НК есть четкая норма, предписывающая им сдавать декларацию по итогам квартала, в котором это случилось. К тому же статью 119 Кодекса переписали так, чтобы по ней можно было наказать и спецрежимника, не отчитавшегося по НДС. Ранее формулировки в статьях были не самые удачные, что позволило Президиуму ВАС в Постановлении

Вот и выходит: упрощенец или вмененщик, собравшийся выписать покупателю счет-фактуру с НДС, должен быть готов не просто сдать декларацию по этому налогу, но сдать ее именно в электронной форме. Не представит декларацию совсем — будет

1. Непредставление в установленный... срок налоговой декларации в [ИФНС]... по месту учета

влечет взыскание штрафа в размере 5 [%]... не уплаченной в установленный... срок суммы налога, подлежащей уплате [по]... этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 [%]... указанной суммы и не менее 1000 [руб.]...

Статья 119.1 НК РФ

Несоблюдение порядка представления налоговой декларации (расчета) в электронной форме...

влечет взыскание штрафа в размере 200 [руб.]....

Теперь о НДС точно все, следующий в очереди налог на прибыль.

Налог на прибыль: проценты, убытки, дивиденды, долги

Налоговый учет процентов: с 2015 года включаем в расходы без ограничений

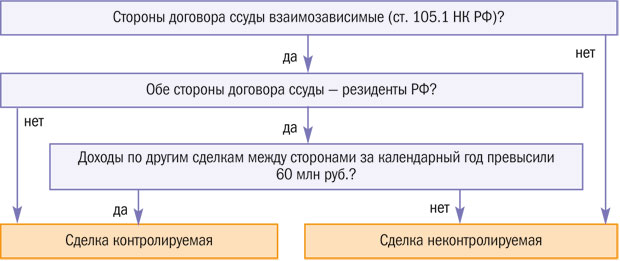

28 декабря прошлого года, неожиданно лично для меня, в статью 269 НК внесли поправку, полностью отменяющую нормирование процентов для целей налогообложения прибыли для большинства обычных организаций. Заниматься вычислениями будут лишь заемщики, взявшие деньги в рамках контролируемой сделки. Причем правила вычислений тоже станут другими и, в частности, будут зависеть от того, кто дал деньги: банк или другой заимодаве

1. По долговым обязательствам... доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки, если иное не установлено настоящей статьей.

По долговым обязательствам... возникшим [по контролируемым сделкам]... доходом (расходом) признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 [НК РФ]....

Подробную и наглядную информацию о сделках, для целей налогообложения считающихся контролируемыми, вы найдете в журнале «Главная книга. Конференц-зал», 2012, № 1, с. 43.

Подробную и наглядную информацию о сделках, для целей налогообложения считающихся контролируемыми, вы найдете в журнале «Главная книга. Конференц-зал», 2012, № 1, с. 43.

Подарок под Новый год вышел бы совсем замечательный, если бы вступление поправки в силу не отложили аж на следующий, 2015 год. Не спрашивайте меня почему, я не знаю ответа. Какие-то сложные государственные игры, видимо. Так что еще 12 месяцев придется нам нормировать проценты по-старому, посматривая на новую норму, как ослик на морковку.

Налоговый учет процентов: с 2014 года включаем в расходы ежемесячно

Зато уже с января нынешнего года мы пользуемся дополненными статьями 271 и 272 Налогового кодекса, из которых отныне четко следует, что проценты по займам и кредитам учитываются для целей налогообложения последним днем месяца, независимо от условий договора. Наконец-то поставлена точка в истории, тянувшейся почти 5 лет, с тех пор, как Президиум ВАС в Постановлении

Да, все это время и Минфин, и ФНС в своих письмах уверяли, что суд погорячился, налоговый учет процентов с договором не связан, они всегда включаются в доходы или расходы в конце месяца. Но согласитесь, коллеги, письма — это письма, с законом им по силе воздействия не сравниться. Теперь все сомнения в прошлом: прошел месяц, признаем проценты в налоговом учете. Если, конечно, к этому времени срок действия договора не закончился.

Уточнения по переносу убытков и исчислению налога с дивидендов

Надо заметить, что это не все письма Минфина, превратившиеся с 2014 года в норму НК. 28 декабря прошлого года Законом

Еще одно разъяснение министерства, перекочевавшее в главу 25, касается исчисления налога на прибыль с дивидендов. Как вы помните, если источник выплаты сам получал от кого-нибудь дивиденды, то их сумма уменьшает налог, удерживаемый источником выплаты. Так вот, в прошлом году финансовое ведомство написало: в расчете участвуют любые поступившие суммы, не участвовавшие в нем ранее, даже если это случилось давно. Последним было июльское Письмо

В соответствии с п. 2 ст. 275 [НК РФ]... сумма налога [удерживаемая с]... дивидендов, исчисляется налоговым агентом по следующей формуле:

Н = К x Сн x (д – Д),

где Д — общая сумма дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде... к моменту распределения [им] дивидендов... если данные суммы... ранее не учитывались при определении налоговой базы...

...при определении показателя «Д»... необходимо учитывать дивиденды, полученные во всех предшествующих периодах...

Письмо ФНС от 10.06.2013 № ЕД-4-3/10475

...в силу прямого указания в [п. 2 ст. 275 НК РФ]... показатель «Д» складывается из полученных в текущем и предыдущем периодах сумм дивидендов... к моменту распределения прибыли..

Заочный спор в итоге выиграл Минфин: с 2014 года его точка зрения закреплена в

Не запутаться в витиеватом порядке исчисления налога на прибыль с дивидендов вам наверняка поможет памятка, опубликованная в журнале «Главная книга», 2014, № 6.

Не запутаться в витиеватом порядке исчисления налога на прибыль с дивидендов вам наверняка поможет памятка, опубликованная в журнале «Главная книга», 2014, № 6.

С поправками в налогообложении прибыли, наверное, закончим. Пробежимся по новостям на ту же тему из разъяснений финансового и налогового ведомств. Я уже упоминал Обзор ФНС важных судебных решений за 2013 год. Нашлось в нем место и налогу на прибыль.

Расходы на страхование чужого груза

Так, ФНС словами Президиума ВАС из Постановления

1. Расходы на... страхование включают страховые взносы... по следующим видам добровольного имущественного страхования:

2) ...страхование грузов..

Резервирование дебиторки при наличии встречной задолженности

Сослалась в Обзоре налоговая служба и на Постановление Президиума ВАС

Допустим, мы отгрузили товары на 100 рублей покупателю, ранее оказавшему нам услуги на 80 рублей. Платеж просрочен. Какая сумма формирует резерв: 100 рублей или 20, остающиеся после виртуального зачета? По мнению ВАС, первая, поскольку глава 25 НК никаких ограничений на этот счет не содержит и к тому же зачет — право, а не обязанность сторон сделки. А раз никто о зачете не заявил, дебиторка существует в полной сумм

Президиум ВАС... в постановлении № 13598/12... отметил, что глава 25 НК РФ рассматривает сомнительный долг как любую просроченную и необеспеченную дебиторскую задолженность и не [ограничивает отнесение такого долга]... в состав резерва... когда у [организации есть]... кредиторская задолженность перед должником.

...прекращение обязательства зачетом... является правом стороны, в связи с чем [такая возможность не влечет]... корректировку... резерва....

Когда включать в расходы безнадежный долг

Еще несколько слов о «плохой» дебиторке. В январском Письме

На первый взгляд, это нонсенс: арбитражные суды идут наперекор решению высшего судебного органа. Но, с моей точки зрения, это вполне объяснимо: ВАС принимал решение по периодам, когда еще не действовала нынешняя редакция пункта 1 статьи 54 НК РФ. А она позволяет исправлять периодом выявления ошибки, приведшие к переплате налога в прошлом. С дебиторкой все обстоит именно так: не списав ее в тот момент, когда она стала безнадежной, организация занизила расходы и завысила налог на прибыль. Поэтому сейчас Постановление Президиума ВАС

Списание дебиторки по мировому соглашению

В другом Письме, от января 2014 года,

Заканчивая с «налоговым» Обзором практики высших судов, доведенным до нас Письмом налоговой службы

Прекращение уголовного дела (ст. 239 [УПК РФ]...) является основанием для признания в целях налогообложения прибыли... убытков от хищений... если виновное... лицо не было установлено..

Мелкие кражи покупателей = налоговые расходы?

В нем министерство разъяснило, что магазины самообслуживания вправе включить в расходы стоимость похищенных товаров, только если обратятся в полицию, а та, не найдя виновных, вынесет постановление о прекращении уголовного дела.

Очевидно, что это работает лишь на бумаге, в жизни правоохранители даже заявление от магазина не примут. Ибо с самого начала ясно: здесь невозможно разграничить мелкое хищение имущества стоимостью до 1000 рублей, наказываемое только административно, и кражу, которая преследуется уголовно. Нет уголовного дела и его прекращения — нет основания для списания расходов, требуемого Минфином.

И даже если бы полиция бралась за расследование, что же, каждый месяц или каждый день с заявлением в РОВД бегать? Ведь супермаркеты работают без отпусков и выходных. Потому крупные торговые сети и обратились в ВАС. А тот решил:

— налоговое законодательство не указывает, какие именно документы подтверждают мелкие хищения, выливающиеся потом в крупные расходы;

— ИФНС в ходе проверки вправе ставить под сомнение обоснованность суммы подобных расходов, а магазин, в свою очередь, не лишен возможности опровергать доводы инспекции, в частности, с учетом мер, предпринятых для сохранности товаров.

Кроме этого, ВАС сослался на законопроект, предполагающий, что в главе 25 НК появится норматив для этих затрат — 0,75 процента выручк

[подп. 5 п. 2 ст. 265 НК РФ не указывает]... какие... документы могут подтвердить [отсутствие]... виновных лиц при недостаче [ТМЦ и]... не ограничивает налогоплательщика в вопросе подтверждения правомерности учета... расходов.

В отсутствие [в гл. 25 НК РФ]... специального регулирования [налогового учета]... недостачи товаров... возникающей в магазинах самообслуживания [из-за]... хищений [из торговых залов]... данные убытки могут быть учтены [во внереализационных расходах]...

Согласно положениям законопроекта предполагается закрепление [норматива]... учета недостач — 0,75 процента от выручки...

В советский период... нормирование... было установлено приказом Министерства торговли РСФСР от 08.08.1984 № 194...

[Проводя проверку, ИФНС]... вправе с учетом специфики... розничной торговли (площадь торгового зала, ассортимент... достаточность принятых мер по охране, размер недостач у [аналогичных магазинов]... и т. п.) оценивать оправданность... убытков от недостач товаров в залах самообслуживания, а налогоплательщик... не лишен возможности опровержения указанной оценки и доказывания того, что размер... недостачи является оправданным и подлежащим [налоговому] учету... в полном объеме..

Теперь посмотрим, что интересного написал о налоге на прибыль Минфин в своих письмах.

Еда и питье для сотрудников

Два из них посвящены затратам на столовую для работников и питьевую воду для них. В Письме

Теперь о затратах на питьевую воду для сотрудников. В Письме

На основании пп. 7 п. 1 ст. 264 [НК РФ]... к прочим... относятся... расходы на обеспечение нормальных условий труда...

...принимая во внимание, что согласно п. 18 Приказа Минздравсоцразвития... от 01.03.2012 № 181н одним из мероприятий по улучшению условий... труда... является приобретение и монтаж установок... для обеспечения работников питьевой водой, [данные] затраты... могут [учитываться для целей налогообложения]....

Сомнений нет, разъяснение прекрасное. Непонятно лишь, почему Минфину понадобилось так много времени, чтобы прийти к этому выводу. Ведь несколько лет ведомство настаивало: поить людей за счет работодателя и учитывать расходы на это можно, только если вода из крана для питья непригодна. То есть предполагалось, что фирма обратится в СЭС, та выдаст заключение, мол, пить воду из-под крана нельзя, и лишь после этого налоговые расходы на кулеры станут обоснованными. Как видим, теперь Минфин передумал и все эти сложности не нужны.

Кстати, на упрощенцев это разъяснение Минфин не распространяет, и даже больше: в Письме

Расходы на обеспечение нормальных условий труда, а именно расходы [на приобретение]... для работников питьевой бутилированной воды, [п. 1 ст. 346.16 НК РФ]... не предусмотрены... и... не могут учитываться при определении налоговой базы по налогу [при УСНО]....

Налоговый учет договорных санкций

Затраты на охрану труда — не единственные расходы, доступные общережимникам, и, наоборот, недоступные упрощенцам. Последние также не могут уменьшить свои налоговые обязательства, например, на уплаченные договорные санкции, о чем Минфин в декабре прошлого года напомнил Письмом

А вот плательщики налога на прибыль включают санкции в расходы датой их признания (например, датой отсылки письма кредитору с заверениями в готовности все заплатить) либо датой перечисления денег — в зависимости от того, что произошло раньше. Соответственно, кредитор увеличивает свои налоговые доходы на сумму санкций в день, когда получил «признание» должника, или в день, когда деньги поступили на его банковский счет.

В принципе, для нас с вами это давно очевидно, но, видимо, не для ФНС. Именно с ее подачи Минфин в декабре 2013 года выпустил Письмо

[Если]... кредитор учитывает... суммы [договорных санкций датой]... их признания заемщиком, документом, свидетельствующим [об этом]... может являться двусторонний акт, подписанный сторонами (соглашение о расторжении договора, акт сверки и т. п.), или письмо должника или иной документ, подтверждающий факт нарушения обязательства, позволяющий определить размер [признанной] суммы...

...самостоятельным основанием, свидетельствующим о признании должником данной обязанности... является... уплата им кредитору соответствующих сумм..

Разные МПЗ — разные методы налоговой оценки

Далее. Как вы знаете, глава 25 НК обязывает организации предусмотреть в учетной политике для целей налогообложения метод оценки сырья и материалов, списываемых в производство. Всего таких методов четыре:

— по стоимости единицы запасов;

— по средней стоимости;

— по стоимости партий, первых по времени приобретения (ФИФО);

— по стоимости партий, последних по времени приобретения (ЛИФО).

Когда номенклатура МПЗ небольшая, вполне можно обойтись каким-то одним методом. А если сырье и материалы разные и, например, среди них встречаются уникальные виды, которые разумнее оценивать по себестоимости единицы, что тогда? Можно устанавливать разные методы налоговой оценки для разных видов МПЗ? Прошлогодним ноябрьским Письмом

...применение для целей налогового учета в отношении различных групп товаров в зависимости от их характеристик различных методов списания стоимости [МПЗ]... предусмотренных... п. 8 ст. 254 [НК РФ]... не противоречит положениям гл. 25 [НК РФ]...

В связи с этим налогоплательщики вправе при списании сырья и материалов, используемых при производстве... применять разные методы их оценки [если]... такой порядок предусмотрен учетной политикой для целей налогообложения..

И это может стать неплохим инструментом налогового планирования. Например, если один вид сырья все время дешевеет, его выгоднее оценивать методом ФИФО, так как в этом случае вы получаете возможность уменьшать налогооблагаемую прибыль на стоимость первых, самых дорогих поставок.

А когда цена на другой вид сырья месяц от месяца растет, предпочтителен метод ЛИФО, поскольку тогда для целей налогообложения списываемое в производство сырье будет оцениваться по стоимости последних поставок, заведомо большей, нежели стоимость первых. Правда, в бухучете метод ЛИФО не применяется и придется отражать разницы по ПБУ

Переходящие отпускные в налоговом учете

Закрыть блок нашей встречи, отведенный под вопросы о налогообложении прибыли, я бы хотел Письмом Минфина от 09.01.2014

Когда переходящий отпуск укладывается в рамки квартала, трудность эта — не трудность вовсе, поскольку к концу отчетного периода работник успеет отгулять все положенное время и вся же сумма отпускных пойдет в расходы. Но если начало отпуска приходится на один квартал, а конец — на другой, вот тут-то и возникает вопрос: надо ли распределять отпускные пропорционально времени, пришедшемуся на каждый из периодов? Допустим, работник гуляет половину отпуска в конце марта, а вторую половину — в начале апреля, общая сумма отпускных, выплаченных ему единовременно, — 20 000 рублей.

Минфин всегда считал и, увы, до сих пор считает, что 10 000 рублей работодатель должен включить в расходы на оплату труда в марте, а следующие 10 000 рублей — в расходы апреля. Основание — расходы должны учитываться тем периодом, к которому относятс

Согласно п. 1 ст. 272 [НК РФ]... расходы [учитываются в]... отчетном (налоговом) периоде, к которому... относятся...

Пунктом 4 ст. 272 [НК РФ]... определено, что... расходы на оплату труда признаются... ежемесячно исходя из [сумм]... начисленных в соответствии со ст. 255 [НК РФ]...

Таким образом... сумма... отпускных за ежегодный оплачиваемый отпуск [учитывается в расходах]... пропорционально дням... приходящимся на каждый отчетный период..

Справка

Некоторые арбитражные суды полагают, что «переходящие» отпускные полностью включаются в налоговые расходы в месяце начисления, поскольку по ст. 136 ТК РФ выплатить их нужно не менее чем за 3 дня до начала отпуск

А если, наоборот, всю сумму из вашего примера включить в расходы апреля, то есть во II квартале? Просто чтобы не заниматься лишними расчетами.

Тогда учет 10 000 рублей, приходящихся на март, придется обосновывать пунктом 1 статьи 54 НК, о котором мы недавно говорили. Тоже не очень хорошо, не нравится эта норма налоговикам. Так что, если есть возможность распределить отпускные, сделайте это.

Ну что, коллеги, займемся взносами? И безусловно, основное внимание уделим новой форме расчета

Взносы: новый РСВ-1

За I квартал 2014 года вам впервые предстоит отчитаться по взносам в ПФР и ФФОМС по новой форме расчета, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. Не удивляйтесь, что автором выступил именно Пенсионный фонд, тогда как раньше формы выпускал Минтруд. Полномочия последнего в части разработки отчетности переданы ПФР поправками в Закон

Статья 15

9. Плательщики... ежеквартально представляют... по месту своего учета следующую отчетность:

1) не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, в территориальный орган [ПФР] — расчет по начисленным и уплаченным [взносам в ПФР и ФФОМС по форме и в порядке, утвержденным ПФР]....

Состав расчета РСВ-1

Самое заметное изменение в форме

17.9. ...в случае предоставления корректирующих сведений за периоды 2010—2013 гг. в составе Расчета формы СЗВ-6-1, СЗВ-6-2 или СЗВ-6-4 представляются в соответствии с правилами их заполнения и представления (сопровождаются описью) (Инструкция [утв.]... постановлением Правления ПФР от [31.07.2006]... № 192п...), форма АДВ-6-2 не представляется..

Пройдемся по новому расчету

Для всех плательщиков обязательны к представлению титульный лист, а также:

— раздел 1 со сведениями о начисленных и уплаченных взносах;

— раздел 2, предназначенный для исчисления взносов исходя из их базы, льгот и прочих подобных данных.

Остальные разделы новой формы факультативные. Есть данные — заполняете и включаете в состав расчета, нет данных — не делаете этого. Правда, раздел 6 с персонифицированными сведениями можно назвать «полуобязательным», поскольку он сдается, если вы начислили хотя бы 1 рубль облагаемых выплат хотя бы одному человеку. Согласитесь, для работающей фирмы отсутствие зарплатных начислений — абсурд. Поэтому и раздел 6 в составе расчета такой организации будет присутствовать всегда.

Заполнение титульного листа

Итак, титульный лист. В глаза сразу бросается новое поле «Тип корректировки». Его нужно заполнять, если вы сдаете уточненный расчет по пенсионным и «медицинским» взносам. Три значения для поля таковы:

1 — корректируются данные об УПЛАТЕ взносов в ПФР;

2 — корректируются данные о НАЧИСЛЕНИИ взносов в ПФР;

3 — уточняется любая информация по взносам в ФФОМС или показателям, не влияющим на данные раздела 6, то есть на сведения персонифицированного учет

5.1. в поле «Тип корректировки»... обозначается [код причины уточнения Расчета]: «1»... в части показателей, касающихся уплаты... взносов [в ПФР]... «2»... в части изменения сумм начисленных... взносов [в ПФР]... «3»... в части... взносов [в ФФОМС]... или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам..

И сразу вопрос авторам формы: что делать, если уточненка изменяет и сумму начисленных взносов в ПФР, и сумму к уплате? А так будет в большинстве случаев. Ясно же: если я ошибочно не обложил взносами какую-то выплату, то занизил не только сумму к начислению, но и сумму к уплате. И наоборот, завысив базу, я завысил обе указанные суммы. Пока официального ответа на этот вопрос нет. Но я бы в подобных случаях выбирал код 2, поскольку причина подачи уточненки, прежде всего, просчет в начислении взносов, а ошибка в уплате лишь следствие этого. Код 1 следует использовать, например, когда вы по невнимательности указали в расчете не ту сумму взносов, которую реально уплатили.

Продолжаем разбираться с титульным листом. Маленькая победа здравого смысла: исчезли поля для отражения ОГРН, кода

Теперь поле «Количество застрахованных лиц» титульного листа. Число, которое должно здесь стоять, равно количеству разделов 6 с персонифицированными сведениями, включенных в состав расчета

Что указывать в разделе 1 новой формы РСВ-1

Вот и все изменения на титульном листе расчета. За ним идет раздел 1. Как я уже говорил, в нем отражаются данные о начисленных и уплаченных взносах в ПФР и ФФОМС. Главное отличие от старой формы — пенсионные взносы показываются с разбивкой на суммы, относящиеся к выплатам, начисленным в

| Наименование показателя | Код строки | Страховые взносы на обязательное пенсионное страхование | ||

| за периоды начиная с 2014 г. | за периоды |

|||

| страховая часть | накопительная часть | |||

| 1 | 2 | 3 | 4 | 5 |

(+) задолженность, (–) переплата |

100 | Отражается сумма переплаты по взносам на страховую часть пенсии, показанная со знаком минус в графе 3 строки 150 «Остаток страховых взносов, подлежащих уплате на конец отчетного периода...» раздела 1 расчета за 2013 год. Если графа 3 строки 100 заполнена, графа 4 должна быть пустой |

Отражается сумма задолженности по взносам на страховую часть пенсии, показанная со знаком плюс в графе 3 строки 150 «Остаток страховых взносов, подлежащих уплате на конец отчетного периода...» раздела 1 расчета за 2013 год. Если графа 4 строки 100 заполнена, графа 3 должна быть пустой |

Отражается задолженность либо переплата по взносам на накопительную часть пенсии, показанная в графе 4 строки 150 «Остаток страховых взносов, подлежащих уплате на конец отчетного периода...» раздела 1 расчета за 2013 год |

Далее обратите внимание на строки 120, 121 раздела 1 расчета. Здесь, как и раньше, вы должны показать взносы, доначисленные с подачи ПФР при выявлении ошибок внутри года. Дополнительно расшифровка выплат приводится в специальном разделе 4 формы.

А вот если вы нашли ошибку сами, заполнение строк 120 и 121 раздела 1, а также раздела 4 формы

3. Раздел 4 Расчета заполняется и представляется плательщиками, заполнившими строку 120 раздела 1 Расчета.

7.3. в строке 120 [раздела 1] отражаются суммы... взносов, доначисленные по актам проверок... по которым в отчетном периоде вступили в силу решения о привлечении к ответственности плательщиков...

...в указанной строке плательщиком могут отражаться суммы самостоятельно доначисленных... взносов [при выявлении]... ошибок, приводящих к занижению... взносов за предыдущие отчетные периоды.

Закон от 24.07.2009 № 212-ФЗ

Статья 17

1. При обнаружении плательщиком... в поданном им... расчете по... взносам... ошибок, приводящих к занижению суммы... взносов, подлежащей уплате, плательщик... обязан... представить... уточненный расчет....

Смотрите. Допустим, вы ошибочно не начислили взносы на какую-то выплату в марте и сдали расчет за I квартал. Где-нибудь в июне это обнаружилось, и вы, доплатив взносы и пеню, подали уточненку. Естественно, это «автоматом» влияет на показатели расчета за полугодие, в нем суммы изначально будут соответствовать скорректированной действительности. Но если в нем заполнить еще и строки 120, 121 раздела 1 плюс раздел 4, вписав туда самостоятельно доначисленные взносы с выплат за март, получится, что вы снова заявите к уплате по итогам полугодия уже погашенную сумму недоимки. Хотя никакого долга за вами нет, вы же «уточнились». Но ПФР будет ждать эти деньги, раз они показаны в расчете. И требование наверняка пришлет, если не перечислите их.

Отражение корректировок в РСВ-1

Таким образом, исправляя самостоятельно найденную ошибку внутри года, вы должны решить, как будете показывать это в расчете

— если вы подали уточненку за отчетный период совершения ошибки, НЕ заполняйте строки 120, 121 раздела 1, а также раздел 4 расчета за следующие отчетные периоды и год в целом;

— если вы уточненку не подавали, заполните строки 120, 121 раздела 1 и раздел 4 расчета за отчетный период выявления ошибки и далее по всем отчетным периодам, а также за год. И обязательно проследите, чтобы отраженные таким образом суммы не попали в разделы 2 расчетов. В этих разделах показываются только правильно начисленные выплаты и взносы с них. С разделом 1, а заодно и с разделом 4 новой формы

Раздел 2 формы РСВ-1

Нас ждет раздел 2, включающий в себя пять подразделов. Но большинству организаций интересен только первый, с номером 2.1. В нем, как и раньше, рассчитывается база по взносам и исчисляется их сумма по обычным тарифам нарастающим итогом с начала года и детализацией по 3 месяцам истекшего квартала. Неизменным также осталось правило: сколько обычных тарифов применяет работодатель, столько подразделов 2.1 он и заполняе

9.1. в поле «Код тарифа» [подраздела 2.1] указывается код [применяемого] тарифа... в соответствии с [приложением]... № 1 к... Порядку.

...если в течение отчетного периода применялось более одного тарифа... в Расчет включается столько страниц подраздела 2.1, сколько тарифов применялось....

Например, если вы применяете общую систему налогообложения и у вас работает инвалид, на него придется заполнить отдельный подраздел 2.1 расчета с кодом 03. Данные по остальным работникам вы занесете в другой подраздел 2.1 с кодом 01. Упрощенец, занимающийся льготным видом деятельности и совмещающий это с ЕНВД, также заполнит два подраздела 2.1 с кодами:

— 07 — по выплатам работникам, занятым в «упрощенных» операциях, и взносам с этих выплат;

— 53 — по выплатам «вмененным» работникам.

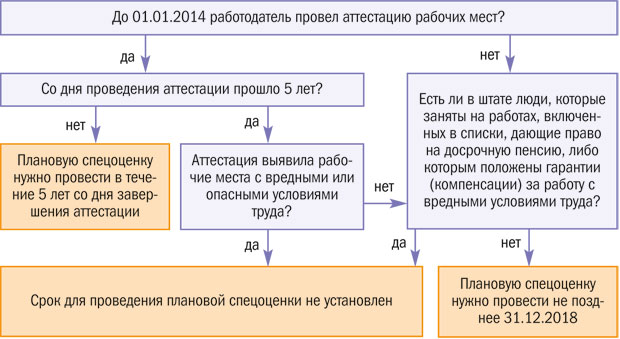

Подразделы

10. Подраздел 2.2 [расчета] заполняется плательщиками... применяющими дополнительные тарифы [взносов в ПФР] в соответствии с [ч. 1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ]... в отношении выплат [физлицам, занятым на работах]... указанных в [подп. 1 п. 1 ст. 27 Закона от 17.12.2001 № 173-ФЗ]...

12. Подраздел 2.3 заполняется плательщиками... применяющими дополнительные тарифы в соответствии с [ч. 2 ст. 58.3 Закона № 212-ФЗ]... в отношении выплат [физлицам, занятым на работах]... указанных в [подп. 2—18 п. 1 ст. 27 Закона № 173-ФЗ]...

14. Подраздел 2.4 заполняется плательщиками... применяющими дополнительные тарифы в соответствии с [ч. 2.1 ст. 58.3 Закона № 212-ФЗ]... в отношении выплат [физлицам, занятым на работах]... указанных в [подп. 1—18 п. 1 ст. 27 Закона № 173-ФЗ]... в зависимости от класса условий труда, выявленного по результатам [спецоценки]... или аттестации рабочих мест... если по результатам аттестации... установлен класс опасности «допустимый» или «оптимальный» плательщиками... дополнительно с учетом положений [п. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ]... заполняются разделы 2.2 и 2.3 соответственно.

14.1. в поле «Код основания» [подраздела 2.4] указывается...

— «1» — [по выплатам физлицам, занятым на работах]... указанных в [подп. 1 п. 1 ст. 27 Закона № 173-ФЗ]...

— «2» — [по выплатам физлицам, занятым на работах]... указанных в [подп. 2—18 п. 1 ст. 27 Закона № 173-ФЗ]....

| Условие | Подкласс условий труда, установленный по результатам спецоценки (аттестации) | Дополнительный тариф взносов в ПФР (подраздел раздела 2 расчета |

|

| занятым на работах, перечисленных в подп. 1 п. 1 ст. 27 Закона от 17.12.2001 |

занятым на работах, перечисленных в |

||

| Спецоценка (аттестация) не проводилась | — | ||

| Аттестация* признала условия труда оптимальными либо допустимыми | 1 | 6% (подраздел 2.2 расчета |

4% (подраздел 2.3 расчета |

| 2 | |||

| Спецоценка** (аттестация) признала условия труда вредными или опасными | 3.1 | 2% (подраздел 2.4 расчета |

|

| 3.2 | 4% (подраздел 2.4 расчета |

||

| 3.3 | 6% (подраздел 2.4 расчета |

||

| 3.4 | 7% (подраздел 2.4 расчета |

||

| 4 | 8% (подраздел 2.4 расчета |

||

| Спецоценка признала условия труда оптимальными либо допустимыми | 1 | 0% (подразделы |

|

| 2 | |||

* Здесь и далее имеется в виду аттестация, проведенная до 01.01.2014, со дня завершения которой не истекли 5 лет.

** Здесь и далее имеется в виду спецоценка, проведенная после 01.01.2014, со дня завершения которой не истекли 5 лет.

Почему последняя категория работодателей из нашей таблицы не заполняет подразделы

А еще из порядка заполнения подразделов

Напомним, что с 01.01.2014 обязательная аттестация рабочих мест заменена на обязательную же специальную оценку условий труда. Подробнее об этом читайте здесь. В журнале «Главная книга», 2014, № 6, вы найдете разъяснения чиновников по спецоценке и доптарифам.

Напомним, что с 01.01.2014 обязательная аттестация рабочих мест заменена на обязательную же специальную оценку условий труда. Подробнее об этом читайте здесь. В журнале «Главная книга», 2014, № 6, вы найдете разъяснения чиновников по спецоценке и доптарифам.

В разделе 2 новой формы

На этом с подразделом 2.5 пока закончим, поскольку для того, чтобы понять механизм его заполнения, сначала надо разобраться с разделом 6 расчета

Раздел 3 формы РСВ-1

Впереди у нас еще раздел 3, включающий в себя шесть подразделов. Как и в прежней версии расчета, эти таблицы интересны лишь различным категориям льготников, применяющим пониженные тарифы взносо

3. Раздел 3 Расчета заполняется и представляется плательщиками, применяющими пониженные тарифы [взносов] в соответствии со [ст. 58 Закона № 212-ФЗ]....

— исчез подраздел по выплатам инвалидам, в котором, помимо прочего, указывались реквизиты справок, подтверждавших инвалидность. Вероятно, разработчики решили, что отдельного подраздела 2.1 с кодом 03 вполне хватит для контроля за правильностью исчисления взносов с выплат данной категории работников;

— исключен подраздел для организаций, оказывающих инжиниринговые услуги. Причина — действие льгот для них с 2014 года закончилось и они платят взносы в ПФР и ФФОМС по общим тарифам;

— из подраздела для упрощенцев (он сменил номер с 3.6 на 3.5) длинный перечень кодов льготных видов деятельности, указанный для справки, переехал в Порядок заполнения расчета.

В остальном раздел 3 и его оставшиеся подразделы в сравнении со старой формой не изменились и заполняются точно так же. Поэтому проблем быть не должно. И напоминаю: если льготные тарифы вы не применяете, то раздел 3 в состав расчета не включаете вообще. Это тоже неизменно.

О разделе 4 мы уже говорили: он заполняется, только если вы отразили в строках 120, 121 раздела 1 доначисления, сделанные по требованию ПФР или самостоятельно. Дополню лишь: в разделе 4 суммы пенсионных взносов показываются с разбивкой на рассчитанные с выплат

Раздел 5 формы РСВ-1

Перемещаемся к разделу 5 новой формы расчета по взносам в ПФР и ФФОМС. Правда, форма, может, и новая, но раздел старый, оставшийся таким же, как был. Его заполняют студотряды, включенные в федеральный или региональный реестр молодежных организаций, для подтверждения льгот по «трудовым» выплатам студентам — членам отрядов. Если помните, такие выплаты не включаются в базу по пенсионным взносам и студотряд платит только взносы в ФФОМС и ФСС.

Раздел 6 РСВ-1 вместо персонифицированной отчетности

И вот он — доселе невиданный в составе расчета

33. [Раздел 6 с подразделами]... в которых отсутствуют данные о сумме выплат... [физлицам]... за последние три месяца отчетного периода... не представляются..

Теперь взгляните на таблицу.

| Подраздел | Что надо указать |

| 6.1. Сведения о застрахованном лице | Ф. и. о. работника и его СНИЛС |

| 6.2. Отчетный период | Код отчетного периода и календарный год |

| 6.3. Тип корректировки сведени 37.2. В разделе 6 с типом корректировки сведений «корректирующая» указываются сведения в полном объеме как корректируемые (исправляемые), так и... не требующие корректировки. Разделы 6 с типом корректировки... «корректирующая» («отменяющая») представляются вместе с Разделом 6 «исходная» форма за отчетный период, в котором... обнаружена ошибка; 37.3. «Отменяющие» формы представляются вместе с «исходными» формами за отчетный период, в котором... обнаружена ошибка. |

Знаком «Х» помечается один из трех типов: — исходная (сведения представляются впервые); — корректирующая (изменяет ранее поданные сведения); — отменяющая (полная отмена ранее поданных сведений) (см. также пояснения к подразделу 6.6) |

| 6.4. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица 6.7. Сведения о сумме выплат и иных вознаграждений в пользу физического лица, занятого на... видах работ, с которых начислены... взносы по дополнительному тарифу... |

Главные отличия от сходных подразделов прежней формы — данные отражаются не только за 3 месяца истекшего квартала, но и нарастающим итогом с начала года; — в подразделе 6.4 выплаты в рамках трудовых отношений и по гражданско-правовым договорам не разделяются, а указываются единой суммой; — в подразделе 6.4 нужно указать буквенный код категории застрахованного лица; в подразделе 6.7 — код специальной оценки условий труда. Коды содержатся в приложении 2 к Порядку заполнения расчета; — если в течение 3 месяцев истекшего квартала категория у застрахованного лица или результаты спецоценки менялись, сведения в подразделах 6.4 и 6.7 соответственно отражаются с разбивкой по категориям. Если за 3 месяца истекшего квартала облагаемые выплаты физлицам не начислялись, подразделы |

| 6.5. Сведения о начисленных страховых взносах | Сумма пенсионных взносов, начисленная по всем тарифам (включая дополнительные) за 3 месяца истекшего квартала, кроме взносов, исчисленных с выплат, которые превысили предельную базу (на 2014 год — 624 000 руб.). В отличие от формы |

| 6.6. Информация о корректирующих сведения 41. Подраздел 6.6 заполняется в формах с типом сведений «исходная»... если в последние 3 месяца отчетного периода плательщиком... корректируются данные, представленные в предыдущие отчетные периоды. При наличии данных в подразделе 6.6 дополнительно... предоставляются корректирующие (отменяющие) разделы 6 [или]... формы СЗВ-6-1... СЗВ-6-2... СЗВ-6-4. |

Отчетный период, год и сумма взносов в ПФР, доначисленная в результате корректировки ранее представленных сведений, с разбивкой на пенсионные взносы, относящиеся к выплатам 2014 года и последующих годов, и взносы с выплат за Подраздел 6.6 может присутствовать только в разделе 6 расчета за период исправления ошибки, в котором подраздел 6.3 помечен как «Исходная». Если корректируемые выплаты были начислены после 01.01.2014, в состав этого расчета также отдельно включаются разделы 6 с пометками в подразделе 6.3 «Корректирующая» или «Отменяющая» (см. пояснения к подразделу 6.3). Если корректируемые выплаты были начислены до 01.01.2014, вместе с расчетом, в котором заполнен раздел 6.6, необходимо представить корректирующие (отменяющие) сведения персонифицированного учета по старым формам |

| 6.8. Период работы за последние 3 месяца отчетного периода | Полный аналог таблицы из формы Все необходимые коды содержатся в приложении 2 к Порядку заполнения расчета |

Что осталось сказать о разделе 6 новой формы

— в его таблице 2.5.1 обобщаются сведения об «исходных» пачках;

— в таблице 2.5.2 дается информация о «корректирующих» либо «отменяющих» пачка

16. Подраздел 2.5 заполняется плательщиками... заполнившими Раздел 6 Расчета.

17. При заполнении подраздела 2.5:

17.1. подраздел 2.5.1... содержит данные о пачках сведений индивидуального (персонифицированного) учета с типом корректировки... «исходная»:

17.7. подраздел 2.5.2... содержит данные о пачках сведений... с типом «корректирующая» или «отменяющая»;

33. Раздел 6 формируется в пачки. Количество сведений в пачке не должно превышать 200 штук.

Сведения с разными типами корректировки... («исходная», «корректирующая» и «отменяющая») формируются в отдельные пачки....

Ответственность за непредставление новой формы РСВ-1

Замечу, что, поскольку персонифицированные сведения стали его частью, при заминке с представлением расчета или его непредставлении плательщика накажут дважды. Штрафы составят:

— по статье 46 Закона

— по статье 17 Закона от 01.04.1996

Обновление формы-4 ФСС

К слову, расчет по взносам в ФСС тоже обновился. Несущественные изменения в

Теперь об остальных событиях I квартала, связанных со взносами.

Так, в феврале Минюст зарегистрировал Приказ Минтруда от 04.12.2013 № 712н с новыми формами документов, используемыми при сверке расчетов по взносам, их зачете или возврате.

Предельная база по взносам в ПФР и КБК для них

В конце января через свой сайт Пенсионный фонд указал, что КБК для уплаты взносов в ПФР не поменялись. Только надо помнить, что платежи с выплат работникам 1967 года рождения и моложе, начисленных до 2014 года, по-прежнему надо распределять по страховой и накопительной частям пенсии. Соответственно, по прошлогодним доначислениям будет две платежки с двумя же КБК.

Попутно Фонд счел нужным напомнить, что с 2014 года предельная база по взносам выросла с 568 000 до 624 000 рублей. А это, как вы понимаете, влечет рост нагрузки на зарплату высокооплачиваемых работников. Например, если ежемесячный оклад сотрудника — 60 000 рубле

Взносы с выплат уволенному работнику

А в сентябре прошлого года Минтруд Письмом

Другое дело, если бывший работник получает от вас, например, матпомощь. Тут уже никаких взносов, поскольку трудовыми отношениями вы не связаны. Впрочем, исчисление взносов с матпомощи «действующим» работникам, учитывая Постановление Президиума ВАС

Взносы с суточных за однодневную командировку

К сожалению, Минтруд продолжил упорствовать в вопросе выплаты суточных при однодневных командировках. В Письме

В связи с этим Минтруд намекнул: если компания все же предусмотрит «однодневные» суточные в локальном нормативном акте, это будет противоречить закон

1. ...выплата суточных при однодневных командировках законодательно не предусмотрена [и]... не может быть установлена локальным нормативным актом организации, так как это будет противоречить установленной в ч. 1 ст. 168 ТК РФ правовой природе суточных — дополнительных расходов, связанных с проживанием вне места постоянного жительства [которое при]... однодневной командировке... отсутствует.

При этом... ст. 168 ТК РФ... установлено, что в случае направления в... командировку работодатель обязан возмещать работнику, в частности, иные расходы, произведенные... с разрешения или ведома работодателя..

В то же время министерство сослалось на статью 168 ТК, предусматривающую возмещение иных командировочных расходов, оплаченных с ведома работодателя. И тут же процитировало норму статьи 9 Закона

Так что же делать? Если вы задаетесь этим вопросом, у меня есть встречный: а вы как хотите, с конфликтом или без? В последнем случае понятно, что делать: начислять взносы на выплаты по однодневным командировкам, не связанные с возмещением расходов на проезд. Если же вы готовы попытать счастья в суде, аргументы для этого есть в Постановлении ФАС Волго-Вятского округа

Сходные доводы привели также ФАС Северо-Западного округа в Постановлении

А напоследок в Письме

Пунктом 7 Положения [утв. Постановлением Правительства от 13.10.2008 № 749] определено, что при направлении работников в... командировки необходимо оформлять командировочное удостоверение [кроме]... случаев, указанных в п. 15 Положения. Иные случаи, когда... удостоверение не оформляется, не установлены..

На этом со взносами закончим и обратимся к НДФЛ. Но поскольку новостей по нему мало, добавим в один блок с ним еще и пособия.

НДФЛ, пособия и УСНО

Нет доходов, нет и стандартных вычетов

Наверное, стандартные вычеты всегда будут стандартной же проблемой бухгалтеров. И месяца не проходит без очередного письма Минфина на этот счет. Так, в декабре прошлого года министерство (в который раз!) отметило вот что. Вычеты на детей предоставляются нарастающим итогом с января, но если вдруг с какого-то месяца и до конца года работник перестает получать облагаемые доходы, накопленные вычеты пропадают. Конкретно в этом Письме речь шла об уходе сотрудницы в отпуск по беременности и рода

В случаях, когда выплата дохода, например, в связи с беременностью и родами... прекращена и не возобновляется до окончания [года]... стандартный... вычет за указанные месяцы... не предоставляется, так как налоговая база [по НДФЛ] после прекращения выплат не определяется..

Вероятно, дело в том, что некоторые начинающие бухгалтеры до сих пор не очень понимают, так сказать, природу вычетов по НДФЛ. Они уверены, что это некая выплата от государства, своеобразный подарок за красивые глаза. Но

За отца, лишенного родительских прав, двойной вычет не положен

Печально, но и в 2014 году ФНС продолжает при любой возможности сокращать количество случаев, когда работнику полагается двойной вычет на ребенка. В январском Письме

— отец должен получать доходы, облагаемые НДФЛ и ежемесячно предоставлять справку

— сумма доходов на момент предоставления двойного вычета матери не должна превышать 280 000 рублей. Причем как у нее самой, так и у

В соответствии со ст. 71 [СК РФ]... родители, лишенные родительских прав, теряют все права, основанные на факте родства с ребенком... но... не освобождаются от обязанности содержать своих детей.

Таким образом, каждый из родителей, включая... лишенного родительских прав, если на его содержании находится ребенок, имеет право на стандартный... вычет...

...согласно... пп. 4 п. 1 ст. 218 [НК РФ]... вычет может предоставляться в двойном размере одному из родителей... на основании заявления об отказе одного из родителей... от получения... вычета.

...если у одного из родителей... отсутствуют доходы, подлежащие [обложению НДФЛ по ставке 13%]... передавать свое право на получение... вычета другому родителю он не может..

Естественно, что с такими сложностями не хотят связываться ни работники, ни работодатели, поэтому в жизни мало кто решается на двойной стандартный вычет на ребенка, обусловленный отказом одного родителя от права на это в пользу другого.

Справка

На необходимость наличия справки

В то же время 9 ААС в Постановлении от 04.03.2013

Оплата дополнительных выходных родителю ребенка-инвалида и зарплатные отчисления

Если немного продолжить тему детей и странного нежелания госорганов максимально облегчить положение родителей, то можно упомянуть Письмо Минфина от 22.11.2013

Мне кажется, позиция ВАС в этом вопросе все же предпочтительнее, тем более что мы уже сегодня обсуждали, как Минфин еще 7 ноября фактически обязал налоговых инспекторов руководствоваться, прежде всего, вердиктами высших судов, а не разъяснениями министерства. Обсуждаемое Письмо об обложении НДФЛ выплат родителям детей-инвалидов, напомню, вышло 22 ноября, то есть спустя 15 дней после разъяснений насчет практики высших судов. Следовательно, именно на нее (практику) должны сейчас опираться ИФНС.

Кстати, проблема с оплатой дополнительных дней для ухода за детьми-инвалидами актуальна и для взносов. Фонды единодушно уверены, что взносы надо начислять, а вот арбитражные суды единодушно же против, полагая, что это мера господдержки, не имеющая отношения к оплате труда.

НДФЛ с аванса по ГПД

Продолжаем с НДФЛ. В январе 2014 года в Письме

Теоретически с этим можно поспорить, но практически спорить бесполезно, поскольку обложение авансов всевозможными налогами (НДС, налогом при УСНО), как сейчас модно говорить, тренд последних лет. И суды это поддерживают, в том числе и в случае с НДФЛ при выплате аванса «физику». Посмотрите, например, Постановление ФАС СЗО

А если потом договор придется расторгнуть или уменьшить его цену, например,

Исполнителю — никто. Смотрите, предположим, аванс равен 1000 рублей. При выплате вы исчислили НДФЛ по ставке 13%, получилось 130 рублей, удержали эту сумму и перечислили в бюджет. На руки человек получил 870 рублей. Если вдруг отношения не заладятся и договор вы разорвете, вернет вам исполнитель те же 870 рублей, а не 1000. Поэтому 130 рублей НДФЛ вы ему не задолжаете. Эти деньги по заявлению вам придется вытаскивать из своей налоговой инспекции, и они останутся у вас.

Перенос остатка жилищного вычета по объектам, купленным до 2014 года

Завершить обсуждения НДФЛ мне хотелось бы Письмом Минфина от 29.01.2014

Как вы помните, с 2014 года покупателям разрешается переносить разницу между предельной суммой вычета и стоимостью жилья на другие объекты. При условии, конечно, что человек соберется купить еще какое-нибудь жилое помещение.

Так вот, к сожалению, финансовое ведомство продолжило настаивать на позиции, заявленной в конце 2013 года: это распространяется только на объекты стоимостью менее 2 миллионов рублей, купленные в

Но давайте заглянем в эту норму. Там написано лишь, что перенос разницы распространяется на правоотношения по предоставлению вычета, возникшие после 1 января нынешнего

...законом от 23.07.2013 № 212-ФЗ [вступившим в силу с 01.01.2014]... внесены... изменения в ст. 220 [НК РФ, разрешающие получать имущественный вычет по расходам на приобретение жилья]... до полного использования его предельного размера без ограничения количества... объектов...

...исходя из положений п. 2 ст. 2 Закона № 212-ФЗ [эти] нормы... применяются к налогоплательщикам [обратившимся]... за предоставлением... вычета [по объектам, по которым]... документы, подтверждающие право на получение имущественного налогового вычета, датированы начиная с [01.01.2014]...

Закон от 23.07.2013 № 212-ФЗ

Статья 2

2. Положения [ст. 220 НК РФ]... (в редакции настоящего... закона) применяются к правоотношениям по предоставлению имущественного налогового вычета, возникшим после [01.01.2014]....

А теперь время соцстраховских пособий.

Пособия совместителям

В ноябре прошлого года ФСС Письмом

После выздоровления, судя по тексту, за пособием он обратился в территориальное подразделение ФСС, а не к работодателям. То ли у тех не было денег, то ли они все разом закрылись, то ли дело было в регионе — участнике пилотного проекта, в рамках которого пособия назначают и выплачивают подразделения ФСС, а работодатель должен лишь выдавать работникам требующиеся для расчета бумаги.

Как бы там ни было, подразделение Фонда отказалось назначать пособие по выплатам фирмы В, согласившись лишь с правомерностью пособий по выплатам компаний А и Б. Правомерно ли это?

Уверен, что те из вас, кто хотя бы раз выплачивал пособия совместителю, знают, что этих вводных данных недостаточно для ответа. Ключевым является то, работал ли человек в этих же организациях в течение 2 лет, предшествующих году болезни, либо нет. А об этом в запросе ни слова. В итоге ФСС ничего не оставалось, как процитировать нормы Закона

Статья 13

2. ...если застрахованное лицо на момент наступления страхового случая занято у нескольких страхователей и в двух предшествующих календарных годах было занято у [них же]... пособия по временной нетрудоспособности, по беременности и родам назначаются и выплачиваются ему страхователями по всем местам работы...

Письмо ФСС от 14.11.2013 № 15-03-14/12-13959

...норма ч. 2 ст. 13 Закона № 255-ФЗ применима... если застрахованное лицо на момент наступления страхового случая в двух предыдущих годах работало во всех трех организациях [А, Б и В, иначе]... пособие назначается и выплачивается по одному из мест работы по выбору застрахованного лица с учетом заработка в других организациях....

Вам же я предлагаю взглянуть на таблицу, с помощью которой вы с легкостью сможете определить, как платить пособия вашим внешним совместителям.

| Когда внешний совместитель начал работать в организации | Представлена ли справка с основного места работы о том, что пособие не назначалось | Какие выплаты надо учитывать при расчете пособия |

| Пособие по временной нетрудоспособности и по беременности и родам | ||

| Начиная с года, в котором наступила временная нетрудоспособность (начался отпуск по беременности и родам) | Представлена | Все выплаты других работодателей, учитываемые при расчете пособия и подтвержденные справками о заработке |

| Не представлена | Пособие не выплачивается | |

| Начиная с года, приходящегося на расчетный период | Представлена | Все выплаты, учитываемые при расчете пособия, в том числе выплаты других работодателей, подтвержденные справками о заработке |

| Не представлена | Только свои выплаты, учитываемые при расчете пособия (выплаты других работодателей, даже подтвержденные справками о заработке, не учитываются) | |

| В любое время до начала расчетного периода | Не важно | |

| Пособие по уходу за ребенком в возрасте до полутора лет | ||

| Начиная с года, в котором начался отпуск по уходу за ребенком до полутора лет | Представлена | Все выплаты, учитываемые при расчете пособия, в том числе выплаты других работодателей, подтвержденные справками о заработке |

| Не представлена | Пособие не выплачивается | |

| Начиная с года, приходящегося на расчетный период | Представлена | Только свои выплаты, учитываемые при расчете пособия (выплаты других работодателей, даже подтвержденные справками о заработке, не учитываются) |

| Не представлена | Пособие не выплачивается | |

| В любое время до начала расчетного периода | Представлена | Только свои выплаты, учитываемые при расчете пособия (выплаты других работодателей, даже подтвержденные справками о заработке, не учитываются) |

| Не представлена | Пособие не выплачивается | |

Пособия иностранцам

А еще в конце 2013 года Минтруд в Письме

— в табеле учета рабочего времени дни болезни временно пребывающего в РФ мигранта обозначаются как дни нетрудоспособности без назначения пособия кодом «Т» или 20;

— при увольнении такого иностранца работодатель не обязан выдавать ему справку о заработке и периодах, исключаемых из расчета пособи

В соответствии со ст. 2... закона от 29.12.2006 № 255-ФЗ... обязательному социальному страхованию подлежат... постоянно или временно проживающие [в РФ иностранцы]...

Временно пребывающими... считаются [иностранцы]... получившие миграционную карту, но не имеющие вида на жительство или разрешения на временное проживание.

[Такие лица]... не являются застрахованными... и права на [социальные] пособия... не имеют.

[В табеле учета рабочего времени должен быть отражен период болезни работника без назначения пособия (код «Т» или «20»).

Поскольку указанные иностранцы]... не подлежат обязательному [соцстрахованию]... справка о сумме [заработка при увольнении]... им выдаваться не должна....

Можно ли не выдавать справку о заработке увольняющемуся мигранту

Постойте, как это — не выдавать справку? А если он через какое-то время получит, скажем, разрешение на временное проживание и вместе с этим право на пособия, то как новому работодателю их назначать без справки?

Очень правильный вопрос! Действительно, как?