Как составить бухгалтерскую отчетность, ч. 2

Составляем ОФР: теория

Бухучет как наука: куда мы идем и чего следует опасаться

Отдохнули, коллеги? Тогда продолжаем семинар.

Сначала позволю себе несколько отклониться от практики бухучета в сторону теории.

Это вторая часть отчета о семинаре А.А. Мирошниченко «Как составить бухгалтерскую отчетность». Первую, которая посвящена балансу, вы найдете

Это вторая часть отчета о семинаре А.А. Мирошниченко «Как составить бухгалтерскую отчетность». Первую, которая посвящена балансу, вы найдете

Что главное в деле составления отчетности? Выучить наизусть, что куда вписывать? Нет, конечно. Главное — понимать, почему этому показателю место здесь, а этому — вон там. И казалось бы, за 500 лет существования системы двойной бухгалтерской записи можно было досконально постичь все нюансы. Но нет, вопросы по-прежнему остаются.

Причем за полтысячелетия с момента изобретения системы венецианцем Лукой Пачоли ничего принципиально нового не придумано. Дебет, кредит, капитал и баланс — какими были в XV веке, такими и остались. Представляете, насколько живучим организмом оказалась система счетов с двойной записью! Много ли еще экономических теорий в плане исторической актуальности могут встать в один ряд с нашей бухгалтерской?

Правда, сомнения в научности теории бухучета начали терзать ученых мужей давно. И мучают до сих пор. За 500 лет никому не удалось понять и объяснить, что же такое дебет, кредит и двойная запись.

Бесплодные попытки продолжаются до сих пор, и от этого в научном сообществе укореняется мнение, что бухучет — просто ремесло. Ему можно выучиться, но постичь суть методики нет никакой возможности. И не потому ли бухгалтерские специальности исключили из перечня направлений для высшего образования, оставив только в перечне для среднего профессиональног

Однако не все специалисты готовы отступиться и продолжают работу с теорией бухучета. Некоторые труды по теме можно найти и в системе

Также тем, кому не безразлична современная проблематика, тем, кто держит руку на пульсе, должно быть интересно, чего нам — практикующим бухгалтерам — нужно опасаться по части увядания профессии. Из реальных угроз можно выделить две.

Первая — развитие IT-технологий, Интернета, искусственного интеллекта. У Правительства уже цифровая экономика в планах. Все более-менее механические процедуры составления отчетности вместо нас уже делают и будут делать еще лучше компьютеры. Но чем более запутанной и нелогичной будет оставаться местами отчетность, тем дольше будет оставаться работа для

Вторая угроза — теоретики все же найдут ядро бухучета в виде базовых понятий в структуре непротиворечивых и логических систем. Охота за этим священным Граалем не прекращается. Успех мероприятия приведет к полной оцифровке учета и отчетности.

Электронный бухучет в виде замкнутой информационной системы, когда известно, что на входе и что на выходе, станет избавляться от человеческого фактора, от нас с вами. Это не будет даже обсуждаться. Вопрос будет стоять один — когда уволить бухгалтера-человека. Возможно, что уже наши дети застанут начало этого процесса.

Что можно вынести из такого неутешительного прогноза? Нам нужно отчетливо понимать принципы составления бухгалтерской отчетности — понимать лучше компьютеров.

Поэтому перейдем к разбору других обязательных отчетных форм, которые имеют единую, так сказать, оборотную философию. Я говорю об отчете о финансовых результатах (ОФР), об отчете об изменениях капитала (ОИК) и об отчете о движении денежных средств (ОДДС).

Баланс — бухгалтерская форма, а ОФР, ОИК и ОДДС — финансовые. Что это значит

Называть нашу отчетность бухгалтерской уже не совсем правильно. Из обязательных отчетных форм бухгалтерским именуется только баланс. В остальном по тексту Закона

Закон приоткрывает нам загадку этого тандема. Учет — да, бухгалтерский. А отчетность следует считать финансовой, поскольку она содержит информацию о финансовом положении компани

Еще более понятным сочетание «бухгалтерская (финансовая) отчетность» становится, если вспомнить, что мы держим курс на МСФО. Сами эти стандарты о финансовой отчетности, а не о бухучете.

Баланс исторически давал и до сих пор дает представление о сумме богатств в виде капитала, который контролируют участники компании. Но этого оказалось мало, чтобы разъяснить собственникам бизнеса, как эти богатства возникают и почему их размер со временем меняется.

Ответы на эти вопросы дают оборотные (или, если хотите, динамические) формы отчетности — ОФР, ОИК и ОДДС. Они расшифровывают три статьи баланса:

— ОИК — итог раздела III;

— ОФР — нераспределенную прибыль (непокрытый убыток) в том же разделе III;

— ОДДС — денежные средства и денежные эквиваленты.

Разъяснить на пальцах принцип, по которому организованы эти отчеты, легче всего на примере ОДДС. Представьте бочку с двумя присоединенными к ней трубами. По одной трубе в бочку сыплются монеты. А по другой трубе денежки, наоборот, высыпаются наружу. Посчитаем, сколько поступило и сколько утекло денег за определенный период, — вот вам и отчет об их движении.

На деле, конечно, входящих и выходящих труб несколько. Каждая под определенный денежный поток — от обычной, инвестиционной и финансовой деятельности.

Примерно так же построены и ОФР с ОИК, просто в прицеле не деньги, а доходы с расходами и капитал соответственно.

От ОФР к ОПУ и снова к ОФР

Начиная с отчетности за 2015 г. отчет о прибылях и убытках (ОПУ) стали называть отчетом о финансовых результатах. Если сравнить ОПУ и ОФР, можно увидеть, что изменения коснулись состава справочных статей. Плюс из ОФР убрали строку для подписи главного бухгалтер

Переименование формы и исключение подписи — основные темы, которые муссировались, когда ОПУ превратился в ОФР. Минфин о причинах переименования ничего не сказал. Он вообще уже давно ничего толком не разъясняет по части бухучета и отчетности, хотя остается регулятором в этой сфере.

Самое занимательное, что 20 лет назад случилась обратная трансформация: ОФР стал ОПУ. Отчетом о финансовых результатах к этому моменту он успел побыть всего год. Почему? Этого никто нам тоже тогда не объяснил. Видимо, был замысел кардинальной перестройки учета и отчетности с прицелом на современные рыночные требования. Однако, как говорится, что-то пошло не

И вот спустя 20 лет мы опять вернулись к ОФР. Но чем Минфину не угодил ОПУ? Просто захотелось и все? Нет, дело в МСФО, к которым мы идем, но никак не придем. Там показатели ОПУ входят в состав отчета о совокупном доходе. Также в этот отчет включают данные отчета о прочем совокупном доходе. Что это и зачем?

Как известно, ОПУ — отчет о результатах работы менеджмента компании. Управленцам в рамках основного бизнеса фирмы поставили определенные финансовые задачи, выделили финансовые и другие ресурсы на их решение. Получившаяся чистая прибыль — показатель успешности начальства за отчетный период.

Однако активы и обязательства изменяются также по причинам, не зависящим от усилий менеджмента, а иногда и вопреки таким усилиям. Эти доходы и убытки прямо влияют на капитал, но не попадают в ОПУ. Так что отчет о прочем совокупном доходе в МСФО призван:

— показать суть этих изменений;

— оценить, как они повлияли на капитал;

— дать понять, можно ли учесть результаты изменений в составе прибыли.

Словом, эдакий мини-отчет о неподвластных компании доходах и убытках.

По российским стандартам бухучета (РСБУ) у прочего совокупного дохода всего два компонента:

— дооценка ОС или НМА в результате переоценк

— разница от пересчета стоимости активов и обязательств, используемых в деятельности за рубежом, из иностранной валюты в рубл

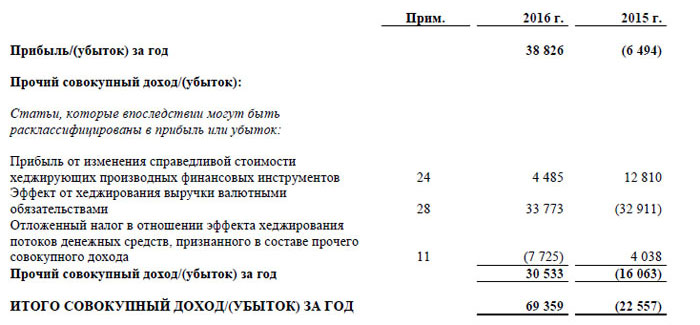

В п. 7 МСФО

Вот выдержка из консолидированного отчета о совокупном доходе компании «Аэрофлот».

Как видите, компоненты прочего совокупного дохода дали в общий совокупный доход авиакомпании за 2016 г. почти 31 млрд руб., тогда как обычная прибыль составила 39 млрд руб. без малого. Вполне сопоставимые суммы.

А в нашем ОФР прочему совокупному доходу посвящены всего две статьи:

— «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода». Это более или менее понятно;

— «Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода». А вот тут никаких пояснений. Каждый ломает голову над содержанием статьи самостоятельно.

Далее в ОФР идет статья «Совокупный финансовый результат периода». Ни в балансе, ни в ОИК, ни в ОДДС этого показателя нет. Нет такого термина и в российских стандартах бухучета. В итоге, что раскрывается в ОФР под видом операций, не влияющих на чистую прибыль либо убыток, и как именно раскрывается, — загадка. Можно только предположить, что показатель призван отразить изменения в капитале, которые до определенного времени не могут превратиться в деньги.

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Чистая прибыль (убыток) | ||

| Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода | ||

| Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода | ||

| Совокупный финансовый результат периода |

При таких вводных, коллеги, хотя ОПУ и переименовали в ОФР, а чистая прибыль там не финальный показатель, а промежуточный, не стоит искать особый смысл в статье «Совокупный финансовый результат периода».

Даже если у вас и была переоценка внеоборотных активов, от того, включите ли вы ее результаты в соответствующую статью ОФР или нет, пользователю лучше не станет. «Движение» переоценки зачем-то раскрывают в ОИК, а совокупный финансовый результат, в отличие от чистой прибыли, нет.

Так что главным итогом ОФР пока остаются только чистая прибыль либо убыток. И начинается подсчет этого показателя с подсчета вроде бы известных и понятных всем доходов и расходов.

Главные принципы учета доходов и расходов

Если вести бухгалтерский учет кассовым методом, то ОФР, за малыми исключениями, будет равен ОДДС, а финансовый результат — сальдо прихода и расхода денег. Это значит, что в ОФР денежные потоки заменены на потоки доходов и расходов.

Чтобы обнаружить эти потоки и построить систему их учета, придумали принцип начисления. Теперь это нормативная основа всей бухгалтерии. Принцип вы прекрасно знаете: факты хозяйственной жизни (ФХЖ) компании относятся к тому отчетному периоду, в котором случились, без привязки к денежным поступлениям или трата

Потоки доходов и расходов в этом принципе пока не разглядеть, одни только факты. У ФХЖ есть свое определение, цитирую: «...Факт хозяйственной жизни — сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средст

Уже ближе. Появилось влияние на финансовое положение или финансовые результаты.

ФХЖ, в свою очередь, — отдельный объект бухучета. Причем другие объекты четко отделить от ФХЖ не получится. Активы, обязательства, доходы, расходы, капитал — все это результаты

Такой же принцип начисления и состав объектов учета есть в МСФО.

Почему метод начисления первичен в отношении доходов и расходов, а для активов и обязательств вторичен? Пока еще непонятно, да. Поэтому давайте вспомним балансовое правило: «Капитал = Активы – Обязательства».

ОФР раскрывает важную часть изменений в капитале — чистую прибыль или убыток. Изменения в капитале и через баланс, и чисто арифметически равны разности изменений в активах и обязательствах. Подвижки в активах и обязательствах, как мы уже знаем, — это подвижки в финансовом положении. Чтобы показать эти изменения, как раз и придумали ОФР, главные элементы которого — доходы и расходы.

В Концептуальных основах финансовой отчетности активы и обязательства в более широком смысле именуются ресурсами организации и требованиями к ней.

И в МСФО прямо сказано: изменения в активах и обязательствах от баланса к балансу — следствие финансовых результатов! Что это знание нам дает? А то, что учет финансовых результатов хотя и связан с балансом, но является отдельной системой. Причем системой во многом загадочной. Поясню мысль.

Смотрите, активы и обязательства мы принимаем к учету по их наличию в натуре или юридически. Но представить в таком же ключе доходы и расходы невозможно. Это чисто бухгалтерско-экономический феномен, который не поддается формализации.

В РСБУ доходами признают увеличение экономических выгод от поступления активов или погашения обязательств, благодаря которому растет капитал компании. Само собой, вклады участников не в

Расходы определяют зеркально — через уменьшение гипотетических экономических выго

Откровенно говоря, я эти определения не понимаю. Но это не мешает мне заниматься учетом того, что под ними подразумевается. Мне помогают более понятные вещи — принцип начисления и принцип связи расходов с доходам

Совместить на практике эти два принципа непросто, но тем не менее каждый отчетный период мы это делаем. Получается у всех по-своему, однако так и должно быть.

Впрочем, применить два принципа к доходам проще, чем к расходам. Помимо нашей воли, их появление зависит еще и от покупателя. Плюс мы обязаны задокументировать факт хозяйственной жизни.

Вопросы могут быть только по «временнЫм» доходам. Например, выручка от оказания услуг по аренде, связи, по коммунальным услугам, от финансовых вложений (проценты). Важно не забыть ее начислить, но это не проблема для сегодняшних учетных программ. Кроме программ, есть еще покупатели, они тоже помогут не забыть.

А вот обоснованно признать расходы, понесенные ради получения конкретных доходов, — это в основном зависит от наших субъективных решений. Конечно, в учетной политике мы объясняем, какие из затрат, когда и как направляем на уменьшение доходов. Без этого вообще невозможно построить учетную систему.

Однако соблазн отложить расходы, перекинуть на другую статью, начислить в «правильном» месяце будет, пока мы не поймем: финансовая отчетность делается не в угоду себе или еще кому-то.

Поэтому давайте не забывать основное при подготовке ОФР: берем доходы, относящиеся к отчетному периоду, а расходы — те, что были нужны для получения этих доходов.

Практика составления ОФР: виды прибылей, обычные доходы и расходы

Расшифровка расходов и доходов по функциям и по характеру

Переходим непосредственно к форме нашего ОФР. Она построена на классификации доходов и расходов по функциям. Другая разновидность классификации — по характеру — у нас не прижилась. Однако характер расходов все-таки нужно раскрыть в пояснениях к балансу и ОФР. Пример оформления пояснений есть в Приказе Минфина № 66н с формами отчетност

Пример оформления пояснений к бухгалтерскому балансу и отчету о финансовых результатах (тыс. руб. (млн руб.))

6. Затраты на производство

| Наименование показателя | За | За |

| Материальные затраты | ||

| Расходы на оплату труда | ||

| Отчисления на социальные нужды | ||

| Амортизация | ||

| Прочие затраты | ||

| Итого по элементам | ||

| Изменение остатков (прирост [–], уменьшение [+]): | ||

| незавершенного производства, готовой продукции и др. | ||

| Итого расходы по обычным видам деятельности |

Что удивляет в минфиновском примере пояснений из Приказа № 66н?

Во-первых, таблица 6 явно находится среди расшифровок балансовых статей. Над ней, в таблице 5, — дебиторка и кредиторка, под ней, в таблице 7, — оценочные обязательства. Это отвечает структуре баланса, но не

Во-вторых, странно выглядит название таблицы 6 — «Затраты на производство». Расшифровываем мы все-таки расходы, то есть суммы, «добравшиеся» до дебета счета 90 «Продажи». Это видно хотя бы по последней строке таблицы.

Впрочем, ориентироваться на форму и содержание пояснений из примера в Приказе № 66н мы не обязаны. Если есть возможность, переместите таблицу с расшифровкой расходов по характеру в конец пояснений, под расшифровку балансовых статей. Благо формат представления отчетности в электронной форме это позволяе

Ступени прибылей. Зачем столько?

Если посмотреть на ОФР сверху вниз, то первое, что бросается в глаза, — пять разных показателей прибылей (убытков).

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ | За ______ |

| Выручка | ||

| Себестоимость продаж | ||

| Валовая прибыль (убыток) | ||

| Коммерческие расходы | ||

| Управленческие расходы | ||

| Прибыль (убыток) от продаж | ||

| Доходы от участия в других организациях | ||

| Проценты к получению | ||

| Проценты к уплате | ||

| Прочие доходы | ||

| Прочие расходы | ||

| Прибыль (убыток) до налогообложения | ||

| Текущий налог на прибыль | ||

| в т. ч. постоянные налоговые обязательства (активы) | ||

| Изменение отложенных налоговых обязательств | ||

| Изменение отложенных налоговых активов | ||

| Прочее | ||

| Чистая прибыль (убыток) | ||

| Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода | ||

| Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода | ||

| Совокупный финансовый результат периода |

Показатели доходов и расходов со знаком минус, функции которого выполняют скобки, складывают сверху вниз. Так мы формируем в ОФР отдельные промежуточные результаты: валовую прибыль, прибыль от продаж и т. д. Структура отчета похожа на лестницу. Спускаясь на очередную ступень, мы учитываем и результат предыдущей ступени, и статьи доходов с расходами между ступенями.

По большому счету, кроме чистой прибыли, остальные результирующие ступени для нашей финансовой отчетности не нужны. Их наличие продиктовано нуждами финансового анализа, моделей которого превеликое множество. Причем финансистам могу понадобиться не пять промежуточных результатов, а двадцать пять.

Давайте посмотрим на основные коэффициенты рентабельности, добываемые финансистами из показателей ОФР. Не просто так, а для того чтобы разговаривать с ними на одном языке.

| Наименование показателя для финансового анализа | Формула расчета по статьям ОФР |

| Валовая рентабельность (GPM, Gross Profit Margin) | [Валовая прибыль (убыток)] / [Выручка] |

| Общая рентабельность | [Прибыль (убыток) до налогообложения] / [Выручка] |

| Операционная рентабельность (ROS, Return On Sales) | [Чистая прибыль (убыток)] / [Выручка] |

| Рентабельность по EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization margin) | ([Прибыль (убыток) до налогообложения] + [Проценты к уплате] + [Амортизация, отраженная в ОФР в расходах]) / [Выручка] |

| Рентабельность товаров (ROM, Return On Margin) | [Чистая прибыль (убыток)] / [Себестоимость продаж] |

| Рентабельность персонала (ROL, Return On Labour) | [Чистая прибыль (убыток)] / [Затраты на персонал (ФОТ), отраженные в ОФР в расходах] |

Однако загвоздка в том, что финансовый анализ требует быстрых решений. Потому финансисты не могут ждать ОФР 1 месяц после отчетной даты, а если он годовой — аж 3 месяца. Им, да и другим основным пользователям, отчет нужен, как говорится, вчера.

Но вы прекрасно знаете, почему это невозможно. Для выдачи ОФР на-гора нам нужно проделать титаническую работу по закрытию периода. Причем в несколько итераций, с перепроверкой сальдо и оборотов счетов. Даже показатель верхней строки «Выручка» мы не можем дать сразу. Сначала надо вытащить обороты по нескольким субсчетам

Если бы для строк ОФР использовались остатки счетов, как для баланса, то не было бы проблем, конечно. Например, по тому же субсчету

Все это я говорю для того, чтобы еще раз показать: доходы, расходы и прибыль — это иные показатели, нежели активы и обязательства. У них совершенно другая природа. Они текут, а не лежат на полке. Потому их учет на балансовых счетах неудобен. Не зря же к счетам 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки» открывают столько субсчетов.

Деятельность обычная и не совсем: критерии

Когда мы занимались теорией ОФР, то выяснили, что главное — взять доходы, которые относятся к отчетному периоду. А уже к ним мы подбираем расходы, понадобившиеся для получения этих доходов.

Как вам известно, коллеги, доходы с расходами следует разделить на обычные и прочие. Результат обычной деятельности в ОФР фигурирует по статье «Прибыль (убыток) от продаж». Все, что ниже, — прочие доходы или расходы. Стало быть, доходами от обычной деятельности будут только те, которые мы укажем по статье ОФР «Выручка».

А что такое выручка? Не будем еще раз удивляться отсутствию в РСБУ внятной терминологии. Просто факт: ПБУ

В МСФО, наоборот, выручка на первом месте. Именно ее определяют через понятие доходов от обычных видов деятельности.

Получается, что только от нас и зависит, какие доходы будут признаны выручкой, а какие — нет.

Нет и универсального инструмента для отделения основной деятельности от прочей. Некоторые бухгалтеры все еще делают это по перечню кодов

Как мне кажется, обычной деятельностью можно признать ту, которая одновременно:

— является бизнесом, выбранным участниками;

— управляется руководством по стратегии участников;

— велась в отчетном периоде;

— не планируется к прекращению в году, следующем за отчетным.

Соответственно, выручкой считают только доходы от деятельности, которая отвечает этим нехитрым условиям.

Посмотрите на перечень ваших доходов, накопленных по кредиту субсчета

Когда бизнес устоялся и деятельность идет как часы, то проблем с квалификацией доходов в качестве выручки нет. Мы ее знаем, как говорится, в лицо. Вопросы возникают:

— при продажах составных продуктов: товар плюс услуга или работа;

— при открытии новых направлений деятельности или при изменении действующих.

Если же основная деятельность многопрофильная, то в ОФР все значимые показатели выручки и обычных расходов под нее нужно расшифровать. Сколько профилей — столько и подстрок должно быть по всем соответствующим статьям ОФР, вплоть до статьи «Прибыль (убыток) от прода

Деятельность обычная и не совсем: примеры

Допустим, арендодатель за плату пустил на парковку автомобили сотрудников арендаторов. Эти деньги не будут выручкой. Ведь сомнительно, что участники фирмы-арендодателя и ее руководство собираются всерьез вести парковочный бизнес. Это прочие доходы в чистом виде. Иначе главному бухгалтеру под эти символические (в масштабе компании) деньги придется калькулировать себестоимость услуг по парковке.

Теперь возьмем интернет-магазин. Он доставляет товары покупателям с помощью сторонней курьерской службы. Стоимость доставки выделяют в накладных отдельно — это нужно для расчетов со службой.

По документам получается, что, кроме продажи товаров, организация еще и оказывает услуги по доставке. Но экономически и по факту ничего подобного. Больше того, магазин не управляет доставкой в привычном понимании. Поэтому все поступления от покупателей — выручка от реализации товаров. Выделять доставку в аналитике продаж не нужно.

Через какое-то время, чтобы сократить издержки, интернет-магазин завел свое курьерское подразделение, от сторонних услуг отказался. Будет ли оплата доставки отдельным видом выручки, если документооборот не поменялся и стоимость доставки по-прежнему стоит в накладных отдельно?

Ответ: все зависит от намерений участников и дальнейшего воплощения этих намерений. Если они хотят не просто сэкономить, но и выйти на рынок курьерских услуг, то нужно готовиться к учету новой выручки и калькуляции новой себестоимости. Такие данные точно понадобятся руководству, как только услуги по доставке начнут продаваться отдельно.

Значит, обособляем в учете выручку, полученную от продажи товаров, от выручки:

— по доставке товаров нашим покупателям;

— по чисто курьерской доставке, когда мы везем чужие товары.

Таким образом, у компании появятся два вида основной деятельности, каждый из которых должен найти свое отражение в ОФР.

Деятельность обычная и не совсем: расходы

Все сказанное о выручке, конечно, относится и к расходам по обычным видам деятельности.

А именно, как уже говорилось, по каждому виду выручки бухгалтерия обязана выделить соответствующие расходы: себестоимость, коммерческие и управленческие. Причем суммы по всем видам расходов надо разнести между всеми же видами выручки. Разнести максимально правдоподобно, то есть обоснованно.

Наша задача здесь — найти правильные и незатратные механизмы деления. Особенно это касается коммерческих и управленческих расходов. Делить их по доле выручки от конкретного вида деятельности в общей выручке просто, но в теперешний компьютерный век это — моветон. Попробуйте относиться ко всем обычным расходам как к прямым.

А что касается себестоимости, то ее калькуляция в неполном виде (полную никто не считает) особой задачей не является. Если у вас не выходит, то, скорее всего, вы просто не подобрали правильную учетную программу.

Найти какие-то общие для всех слова по калькуляции себестоимости невозможно. Себестоимость — это такая вещь в себе и у каждого бухгалтера своя. Как художник по-своему видит мир, так бухгалтер — себестоимость.

Это наша заслуженная поляна для творчества. Только прошу вас: творите по классическим канонам. Бухгалтер должен как бы присутствовать возле каждой номенклатурной единицы продаж от ее рождения до размещения на складе. Должен незримо быть там и следить, чтобы каждый конкретный вид затрат был посчитан и, как мазок кисти, был виден на «картине себестоимости».

Дерзайте.

Практика составления ОФР: затраты и себестоимость

Когда затраты становятся расходами?

«Затраты по приобретению», «в составе издержек», «признать по себестоимости», «в расходах на продажу» — похожими словосочетаниями пестрят нормативные документы, статьи и заметки, разъяснения бухгалтерских специалистов.

Однако зачастую невозможно понять, о каких расходах и о какой себестоимости речь. Смешение затрат и расходов вообще вошло в привычку. Оно и понятно — даже в нормативке эти термины зачастую используют как синоним

Между тем у понятия «расходы» есть конкретное, всем известное определение. Цитирую ПБУ

Стало быть, себестоимость продаж в ОФР должна являть денежную оценку расходов на производство и реализацию. Об этом же говорили авторы последней революции в нашем бухучете, когда объясняли, как работать с новым на тот момент Планом счетов.

РСБУ вообще не объясняют, как получить себестоимость продаж в виде расходов. Нет в них и состава расходов для статей «Коммерческие расходы» и «Управленческие расходы» ОФР.

Для меня это удивительно. Но вы можете сказать: «И что? В чем проблема?» Есть План счетов, который как технологический инструмент бухучета все объясняет. А именно, что существуют:

— производственные счета с

— товарные счета с

— продажный счет 44;

— управленческий счет 26.

Берешь обороты по ним и получаешь нужные расходы.

Все так, да не совсем. Дело в том, что на этих счетах мы собираем не расходы, а нечто другое. Путем эдакой капитализации накапливаем стоимость неких активов. Природа отдельных из них понятна: вот товары на дебете одноименного счета 41, вот готовая продукция на дебете одноименного счета 43.

Суть других активов на счетах затрат постичь трудно. Суммы на счетах 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 44 «Затраты на продажу» являются абстрактным потенциальным ресурсом будущей прибыли. Причем ресурсом, которого в данный момент может уже и не быть, если вести речь о счете 44.

Как только появляется доход, эти потенциальные ресурсы должны его уменьшить. По идее, одновременно со «вспышкой» доходов происходит ее частичное гашение. Но в жизни, конечно, мы так не можем. Потому сводим концы с концами лишь при закрытии отчетного периода, для чего используем счета 90 «Продажи» и 99 «Прибыли и убытки».

Значит, только на счете 90 появляются расходы как объект для отражения в ОФР. Из чего я делаю логичный вывод: до списания на счет 90 активы, накопленные на затратных счетах, нельзя называть расходами. А как? Да как угодно, теми же затратами. Тем более что ПБУ

— материальные затраты;

— затраты на оплату труда;

— отчисления на социальные нужды;

— амортизация;

— прочие затраты.

Знакомьтесь, калькуляция затрат

Учтите, формулировка ПБУ

Потому нынешние практики вынуждены обращаться к старым документам по калькуляции. Хотя Минфин обещался помочь с этим еще в 1999 г., когда утверждал ПБУ

Справка

Лектор имеет в виду, в частности:

— Методические рекомендации по бухгалтерскому учету затрат на производство и калькулированию себестоимости продукции (работ, услуг) в сельскохозяйственных организация

— Методические рекомендации по бухгалтерскому учету затрат труда и его оплаты в сельскохозяйственных организация

— Методические рекомендации по бухгалтерскому учету затрат и исчислению себестоимости продукции овцеводств

— Методические рекомендации по бухгалтерскому учету затрат и выхода продукции в растениеводств

Остальным приходится выкручиваться самостоятельно.

На что можно опереться? Подойдет любой учебник или практический курс производственного учета. Отправные точки можно найти также среди недействующих нормативных актов. Например, в Методических рекомендациях по бухучету затрат в торговле и общепит

Что там у нас дальше в ОФР, за себестоимостью? Дальше — легче. Коммерческие и управленческие расходы, которые на самом деле тоже себестоимость продаж.

Но прежде терминологический абсурд ПБУ

«Для целей формирования финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров».

То есть дословно нам с вами предлагают учесть в себестоимости продаж одни и те же расходы два раза: в прошлом году и в текущем. Хотя, конечно, здесь имеются в виду затраты, «сидящие» в незавершенном производстве. Но, коллеги, согласитесь — в нормативных актах так легкомысленно относиться к терминам просто непозволительно.

Коммерческие и управленческие расходы. Метод «директ-костинг»

ОФР дает руководству компании не только голую сумму прибыли или убытка отчетного периода, но и сведения для бизнес-решений.

Как известно, в рыночной экономике цену товара определяет спрос. Формировать его нелегко, поэтому управление затратами становится важным рычагом в деле добычи прибыли. Существуют разные системы учета затрат, и все они возникли как орудия управления доходностью. И постепенно получилось, что чисто управленческие статьи проникли в ОФР.

В нынешнем виде статьи коммерческих и управленческих расходов выделены из себестоимости продаж для того, чтобы обособить переменные расходы от постоянных. Этот способ учета известен с 1936 года как метод прямых затрат, или директ-костинг (англ. direct costing — прямые затраты). Его разработал американец Джонатан Харрис.

Суть директ-костинга такова.

Прямые затраты считаются переменными, то есть зависят от объема выпуска продукции. Их капитализируют, в результате чего прямые затраты уменьшают доходы только после продажи продукции.

Косвенные затраты — постоянные и от объема производства не зависят. Их не капитализируют и учитывают в расходах в размере, накопленном за определенный период времени — месяц, квартал, год.

Зачем все это надо?

Предположим, выручка фирмы — 100 руб. До появления метода «директ-костинг» себестоимость без вариантов включала в себя и прямые затраты, и косвенные. Пусть будет 90 руб. Финансовый результат продаж — прибыль

С этими данными трудно работать. Как распределяются 90 руб. между видами затрат? Какие из них эффективны, а какие — нет и их надо уменьшать?

Директ-костинг разбил себестоимость на переменную и постоянную части. Именно так они представлены в нашем ОФР. Допустим, по нашему примеру выходит следующее:

— переменная часть, она же прямые затраты по статье «Себестоимость продаж», — 50 руб. Следовательно, показатель статьи «Валовая прибыль (убыток)» —

— постоянная часть, то есть косвенные затраты по статьям «Коммерческие расходы» и «Управленческие расходы», — 40 руб. в совокупности. Показатель статьи «Прибыль (убыток) от продаж» —

Что мы видим? Переменная часть себестоимости, то есть основные затраты на производство, от которых в большинстве случаев никуда не деться, съедает 50% доходов. А постоянная ненамного меньше — 40%. Какую из частей легче оптимизировать? Явно вторую, то есть коммерческие и управленческие расходы, они неоправданно высоки. Дальше пусть финансисты думают, как их оптимизировать, не бухгалтерское это дело.

К исследованию возможностей экономии на затратах американские ученые в конце концов применили даже психологию. А конкретно — изучили поведение людей в процессе производства и учета. Результат изысканий — система учета затрат по центрам ответственности. А в придачу к ней еще и стандартизация бухгалтерской работы, в которой первичные документы стали стимулами для реакции таких центров.

В результате все это привело к разделению в США бухгалтерского учета на финансовый и управленческий. Потом эта модная тенденция пришла в СССР, а затем и в Россию в

Я до сих пор помню давние разговоры о теории и глобальных перспективах бухгалтерского финансового учета и бухгалтерского учета для целей управления. Сейчас этих разговоров не слышно. Глобализация мировой экономики потребовала унификации отчетности, поэтому мы отвернулись от GAAP в сторону МСФО.

Справка

GAAP (англ. Generally Accepted Accounting Principles) — общепринятые принципы бухгалтерского учета. Аббревиатура для бухгалтерских стандартов, которые используют в США и Великобритании (US GAAP и UK GAAP соответственно).

Одно из основных отличий GAAP от МСФО (IAS, IFRS) — детальное регулирование порядка учета в практических ситуациях.

В МСФО нет ни слова о калькуляции себестоимости продаж. Однако уж чего-чего, а советского багажа теории и практики производственного и управленческого учета нам хватит еще надолго. Можно сказать, что мы сейчас переосмысливаем принципы, сложившиеся сразу после Октябрьской революции. При нашей унификации учета (а это общий план счетов, формы многих первичных документов и отчетности) нам нужно хорошо постараться, чтобы встроить в систему индивидуальный учет затрат для конкретной компании.

Себестоимость продаж по ПБУ 10/99

ПБУ

Причем найти у нас организацию, которая не воспользовалась бы этим «могут», — почти безнадежное дело. В том смысле, что большинство предпочитает поступать именно так — списывать коммерческие и управленческие расходы без привязки к продажам.

Что в первую очередь нужно иметь в виду при организации учета себестоимости продаж по ПБУ

Первый вариант — простой бизнес. Компания продает один вид товаров.

Тогда можно и не выделять из себестоимости коммерческие и управленческие расходы. В ОФР будет только строка «Себестоимость продаж». Ничего противозаконного и плохого в этом нет. Вести учет затрат можно будет даже не по статьям, а по видам: материальные затраты, оплата труда, амортизация и т. д. На выходе — полная себестоимость продукта.

Второй вариант — бизнес посложнее. Продаем товары двух видов.

Вроде мелочь, но она сразу и сильно усложняет процесс калькуляции полной себестоимости товаров по видам. Легче собрать однотипные косвенные затраты в одном месте и затем полностью списать их в расходы. То есть уже применить директ-костинг. Это позволит ограничить список прямых затрат, распределять которые на себестоимость отдельных видов товаров — самое трудоемкое дело. На этапе разработки метода важно хорошенько подумать над аналитическим учетом с прицелом на будущее развитие, новые продажи и, конечно, затраты.

Третий вариант — очень сложный бизнес. Десятки, сотни или тысячи наименований товаров, многоуровневая система управления продажами и бизнесом в целом.

В этом случае директ-костинг хорош, но его будет уже мало. Чтобы получать оперативные показатели, управлять продажами и производством, уже не обойтись без CRM- или ERP-cистем. На первый план выходит регулирование как раз постоянных затрат. Здесь важно с самого начала определить глобальные принципы учета затрат и распределения косвенных расходов. Иначе впоследствии изменить сложные или неявные правила будет проблематично, так как нужно обеспечить сопоставимость данных в ОФР.

Справка

Система управления взаимоотношениями с клиентами (CRM, CRM-система — сокращение от англ. Customer Relationship Management) — любое программное обеспечение (ПО), которое помогает контролировать, упорядочить и спланировать работу с клиентами. Сделать это можно с помощью обычных программ вроде Excel, но предпочтительнее специализированное ПО.

Упрощенно: цель CRM-системы — создать базу клиентов, которая будет учитывать их индивидуальные особенности, а также стандартизировать работу сотрудников с клиентами.

Система планирования ресурсов предприятия (ERP, ERP-система — сокращение от англ. Enterprise Resource Planning) — ПО, цель которого — объединить данные отдельных служб или подразделений компании в единую базу. Это позволяет оперативно принимать управленческие решения — контролировать длительность производственного цикла, регулировать складские остатки, отгружать заказы в срок, планировать бизнес на длительную перспективу и т. п.

Отраслевых и индивидуальных особенностей так много, что почти нереально найти единую основу формирования себестоимости, которая подойдет большинству фирм. И все-таки наша практика зиждется на советских Основных положениях по планированию, учету и калькулированию себестоимости продукции на промышленных предприятия

Там можно посмотреть варианты классификации и группировки затрат. Например, многие малые и средние предприятия группируют затраты по статьям и элементам. Классический пример этого деления находим в п. 21 Основных положений, цитирую: «В группировке затрат по статьям прямые расходы, как правило, подразделяются по элементам, а косвенные образуют комплексные статьи (состоят из затрат, включающих несколько элементов), различающиеся по их функциональной роли в производственном процессе».

Это же почти дословно о нашем ОФР!

Прямые расходы равны себестоимости продаж по элементам: материальные затраты, оплата труда рабочих, амортизация, прочие затраты.

Косвенные расходы делятся по комплексным статьям:

— общепроизводственные входят в себестоимость продаж;

— общехозяйственные — то же самое, что управленческие расходы;

— расходы на продажу — знакомые всем коммерческие расходы.

Ну а дальше с помощью Основных положений можно подобрать ваш состав затрат и применить калькуляционные методы под особенности вашей компании.

Однако предположим, что мы внесли в ОФР доходы и расходы по обычным видам деятельности. Теперь можно наблюдать, как от одного отчетного периода к другому меняется себестоимость и как она влияет на результаты деятельности.

Поясню мысль:

— валовая прибыль покажет уровень добавленной стоимости, извлекаемой из производства или перепродажи товаров. А также общую способность компании покрыть постоянные расходы;

— коммерческие расходы явят условно-постоянные расходы на логистику и продвижение;

— по изменению управленческих расходов можно судить об эффективности менеджмента;

— прибыль от продаж — общая мера успешности руководства всем основным бизнесом.

Такова рыночная сущность директ-костинга. Его основная цель — через оценку себестоимости по переменным затратам избежать капитализации постоянных расходов и подчинить производство реализации.

Практика составления ОФР: прочие доходы, расходы и налог на прибыль

Прочих доходов и расходов нет либо они мизерные: стоит ли упоминать о них в ОФР

Внешне ОФР прост: выручка минус себестоимость равно прибыль от продаж. Но это кажущаяся простота. После прибыли от продаж нам нужно показать финансовые результаты от необычной деятельности, где каждый значимый прочий доход должен встретить и свой прочий расход.

Типовая форма ОФР только намекает на порядок построения этих показателей. А как сделать отчет правильно, чтобы он был информативным и полезным, решать приходится нам самим. Толком это дело никто не объясняет.

Большинство разъяснений сводится к цитированию ПБУ

Потому нам ничего не остается, кроме как самим пробовать и находить. Главное правило — включать логику и здравый смысл.

Итак, для начала смотрим, что нам предлагает регламентирующий документ. Вот как группирует прочие доходы и расходы действующая форма ОФР.

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Доходы от участия в других организациях | ||

| Проценты к получению | ||

| Проценты к уплате | ||

| Прочие доходы | ||

| Прочие расходы |

Подавляющее большинство ОФР, которые я изучаю через Интернет, выглядят именно так, без дополнений и сокращений. Часто показатели этих строк нулевые или настолько мизерные, что легко можно ими пренебречь и в ОФР их не включать.

Но бухгалтерские программы обычно не позволяют убирать пустые строки форм. Плюс электронную бухотчетность в налоговую инспекцию и в статистику сдают по формату, который рекомендовала ФНС. Вот и приходится использовать образцы по полной. В результате чего в них включают и пустые строки, и строки с незначительными суммам

И все же, коллеги, кто-нибудь может мне объяснить смысл пустых строк в ОФР? Нет данных о прочих доходах и расходах — нет и соответствующих статей в отчете. В крайнем случае можно все пять «прочих» статей объединить в одну свернутую «Финансовый результат от прочей деятельности».

Если вы пойдете по этому пути, добавьте в учетную политику фразу: «Формы бухгалтерской отчетности организация разрабатывает самостоятельно на основе типовых форм. Строки, графы, разделы типовых форм, по которым нет числовых значений, не приводятс

Так вы сможете очистить от никому не нужных пустых строк все формы, а не только ОФР.

Что в реальности нужно показать в статьях «Прочие доходы» и «Прочие расходы» ОФР

Я понимаю, что совет поэкспериментировать с формой ОФР звучит странно. Намного проще ничего не менять в типовом образце. Но тогда мы становимся заложниками статей «Прочие доходы» и «Прочие расходы». О чем я? Поясню.

Вот первая цитата из ПБУ

Вот вторая, но уже из ПБУ

Третья цитата, снова ПБУ

Четвертая, и последняя, цитата из ПБУ

В итоге ПБУ

Но что мы видим в типовой форме отчета? Если отбросить полученные дивиденды и проценты, то любой другой прочий доход, а с ним и расход, в стандартном ОФР можно показать только по статьям «Прочие доходы» и «Прочие расходы» соответственно. То есть в общем котле вместе с другими суммами. А ниже расшифровать подстатьями к этим статьям.

На самом же деле статьи «Прочие доходы» и «Прочие расходы» ОФР нужны для остатков существенных показателей этих видов поступлений и расходов.

Допустим, прочий доход № 1 составляет 20% от общей величины поступлений, а прочий доход № 2 — 3%. Значит, сумму первого мы должны показать по отдельной статье НАД статьей «Прочие доходы» ОФР. А в эту статью вписать лишь сумму второго.

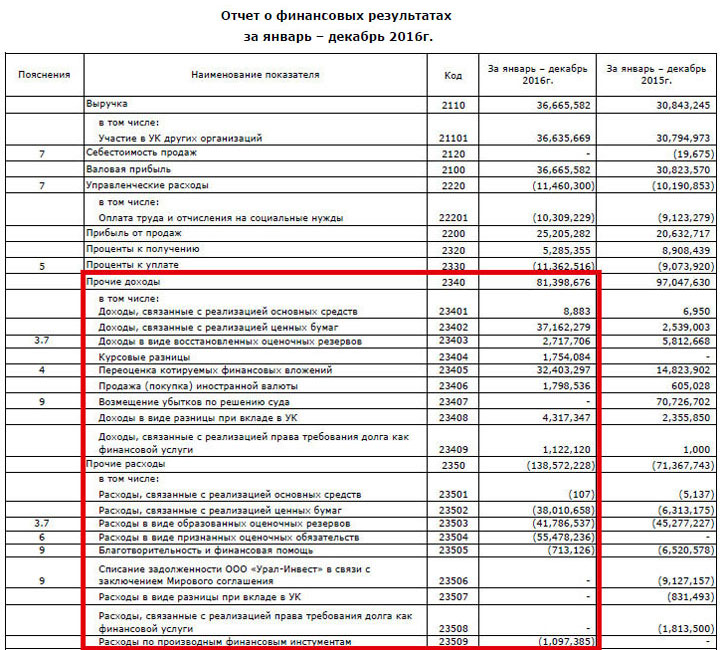

Если же строго блюсти типовую форму отчета, получится невесть что. Покажу на примере.

Удивительная история, да? Прочие доходы и расходы компании затмили выручку с себестоимостью. И по-хорошему, все расшифрованные подстатьи должны стоять выше статей «Прочие доходы» и «Прочие расходы» соответственно. И лишь то, что осталось нерасшифрованным, какие-то несущественные, не стоящие внимания доходы и расходы, — в этих статьях.

Вот к чему приводит погоня за типовыми формами бухгалтерской отчетности. Во имя этого компания принесла в жертву понятность, информативность и уместность информации в ОФР.

Что делать, если Минфин и ФНС хотят получать в электронном виде типовые, а не модернизированные формы? Выход один — делать отчетность по своим образцам и сдавать ее в ИФНС и в статистику на бумаге. Ни Закон о бухучете, ни НК не обязывают нас представлять бухгалтерскую отчетность через Интерне

Расшифровываем прочие доходы и расходы: от частного...

А сейчас подумаем, как переработать типовую форму ОФР в нормальную так, чтобы корректно показать прочие доходы и расходы.

Вот у вас появился приличный доход от продажи старых ОС. Выручкой признать нельзя, а расшифровать в ОФР надо. Если мы строим ОФР сами, то сразу же после статьи «Прибыль (убыток) от продаж» размещаем дополнительные статьи для доходов, расходов и финансового результата от продажи ОС.

Вот как это может выглядеть.

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Прибыль (убыток) от продаж | ||

| Доходы от продажи объектов ОС | ||

| Расходы, связанные с продажей объектов ОС | ||

| Финансовый результат от продажи объектов ОС |

Согласитесь, в таком виде все уместно и понятно. Финансовый результат здесь не просто важен, а необходим, когда, например, идет ликвидация отдельного подразделения или сворачивается какой-то вид деятельности. Подобная информация существенна для пользователя по определению. Поэтому ее обязательно нужно показать в ОФР и далее — в пояснениях к нему. Демонстрация прибыли или убытка от конкретной деятельности — главная задача отчета.

Теперь допустим, что проданные объекты ОС были очень старые и почти самортизированные. Доходы чисто символически превысили балансовую стоимость объектов. Тогда нет смысла расписывать это по трем дополнительным статьям ОФР. Достаточно показать финансовый результат. Мизерная выручка и бросовая балансовая стоимость ОС в ОФР особой важности для пользователя не представляют.

В ПБУ

...к общему

Частный вопрос с продажей ОС мы решили прямым указанием доходов, расходов и финансового результата в ОФР. Но давайте попробуем от частного перейти к общему. А именно найдем универсальную обобщенную структуру статей для прочих доходов и расходов в ОФР.

Задачка непростая, поскольку сначала неясно, где искать. В тех же МСФО вообще нет требований к формам отчетов в целом и к ОФР в частности. Только состав сведений, которые необходимо раскрыть.

Что делать? Давайте вспомним начало семинара, когда мы выяснили, что изменения в активах и обязательствах суть следствие финансовых результатов. Вспомнили? Если взять выручку и себестоимость по ОФР, то, пусть грубо, можно сказать, что это и есть следствие изменений в оборотных активах: запасах и торговой дебиторке.

Следовательно, изменения внеоборотных и финансовых активов, а также изменения обязательств за период надо раскрывать по-другому, а именно через статьи прочих доходов и расходов.

Как нельзя кстати здесь прослеживается аналогия с динамическим отчетом о движении денежных средств (ОДДС). В нем денежные потоки классифицируют по обычной, инвестиционной и финансовой деятельности. Почему бы не выделить среди прочих доходов и расходов два последних потока?

Если попробовать, то прочие доходы от инвестиций можно сгруппировать в ОФР так.

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Доходы от инвестиционной деятельности — всего | ||

| в том числе доходы от продажи внеоборотных активов — всего |

||

| из них доходы от продажи финансовых активов | ||

| доходы от уступки требований | ||

| полученные дивиденды и проценты — всего | ||

| из них дивиденды | ||

| из них проценты |

Строки для инвестиционных расходов будут зеркальными. А под ними надо вывести итог по статье «Финансовый результат от инвестиционной деятельности».

Под финансовой деятельностью фирмы обычно понимают получение денег от участников или кредиторов. То есть собственно финансирование. Потому доходов тут может и не быть. Тогда в ОФР надо выделить только расходные статьи.

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Расходы от финансовой деятельности — всего | ||

| в том числе | ||

| проценты по долговым ценным бумагам | ||

| проценты по кредитам | ||

| проценты по займам полученным |

Логику, которую мы применили к отражению в ОФР результатов инвестиционной и финансовой деятельности, пусть и не явно, подтверждают первые «прочие» статьи типового ОФР:

— «Доходы от участия в других организациях»;

— «Проценты к получению»;

— «Проценты к уплате».

Очертив круг прочих доходов и расходов по инвестиционной и финансовой деятельности, нам остается только обозначить отдельными статьями иные показатели. Доходы, например, могут быть таким

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Причитающиеся штрафы, пени, неустойки за нарушение условий договоров | ||

| Поступления в возмещение причиненных убытков | ||

| Списанная кредиторская задолженность | ||

| Прибыль прошлых лет, выявленная в отчетном году |

Конечно, выделять эти виды прочих доходов в отдельные статьи нужно только при их существенности для пользователей отчетности.

Что касается иных прочих расходов, то примерный список тако

Отчет о финансовых результатах

за __________ 20__ г.

| Наименование показателя | За ______ |

За ______ |

| Подлежащие уплате штрафы, пени, неустойки за нарушение условий договоров | ||

| Возмещение причиненных организацией убытков | ||

| Списанная дебиторская задолженность | ||

| Расходы на благотворительность | ||

| Убытки прошлых лет, выявленные в отчетном году |

Стоимость услуг банков — прочий расход или обычный?

Отдельно стоит упомянуть прочий расход в виде оплаты услуг банков. Так повелось, что стоимость любых подобных услуг мы квалифицируем только таким образом. Собственно, ПБУ

Но, коллеги, есть же всем известный принцип: мы распределяем расходы между обычной и прочей деятельностью в зависимости от того, под какие доходы несем эти расходы. Вот мы платим зарплату сотрудникам офиса. Это — общехозяйственные затраты, которые становятся расходами по обычным видам деятельности. И уменьшают обычные же доходы — выручку.

Тогда почему комиссия банка за перечисление зарплаты управленцам — прочий расход? Очевидно, что это такой же расход, как и оплата труда.

Просто не нужно всегда буквально и дословно воспринимать нормативные требования. Иначе можно загнать себя в тупик. Вот еще один пример парадокса из п. 23 ПБУ

Это требование выполнить нельзя, поскольку любые расходы априори попадают на счета прибылей и убытков. Иначе, судя по терминологии

Какие прочие доходы и расходы можно свернуть до финансового результата

Понятно, что перечисленными видами прочие доходы и расходы не исчерпываются. Разберем те, что в ОФР лучше свернуть, то есть показать по ним только финансовые результаты.

Конечно, разнородные прочие доходы и расходы сворачивать в одну статью нельзя.

Возьмем курсовые разницы от пересчета валютных ценностей. Сегодня они положительные, рисуем в учете прочие доходы. Завтра — отрицательные, отражаем прочие расходы. В итоге к концу отчетного периода могут накопиться внушительные суммы тех и други

То же самое с пересчетом стоимости котируемых ценных бумаг. Величину роста в текущем бухучете включаем в прочие доходы. Величину падения — в прочие расход

Так вот, мы не можем собрать в одно целое положительные курсовые разницы и величину роста стоимости бумаг, вычесть из этого отрицательные разницы и величину падения стоимости, а после отразить результат в ОФР одной статьей.

Должно быть две статьи:

— «Финансовый результат от пересчета валютных ценностей». Это сальдо положительных и отрицательных курсовых разниц. То есть берем кредитовый оборот по соответствующему субсчету к счету 91 «Прочие доходы и расходы» и вычитаем из него дебетовый оборот;

— «Финансовый результат от пересчета стоимости котируемых ценных бумаг». То же самое.

Однако в этом случае неправильно и другое — ввести в ОФР четыре статьи вместо двух. То есть показать в прочих доходах отдельно положительные разницы, отдельно рост стоимости бумаг. А в прочих расходах отдельно — отрицательные разницы и отдельно — падение стоимости.

Это бессмысленное действо, от которого пользователю никакого прока. И даже больше, в Бухгалтерском методологическом центре (БМЦ) уверены: когда мы имеем дело с такими операциями, этот подход нарушает ПБУ

В итоге одной свернутой статьей следует показывать в ОФР финансовый результат, в частности:

— от пересчета стоимости валютных ценностей — курсовые разницы;

— от покупки и продажи валютных ценностей;

— от пересчета стоимости котируемых ценных бумаг;

— от отчислений и восстановлений в оценочных резервах.

Закончим на этом с прочими доходами и расходами. В ОФР нам осталось разобрать только механику отражения расчетов по налогу на прибыль.

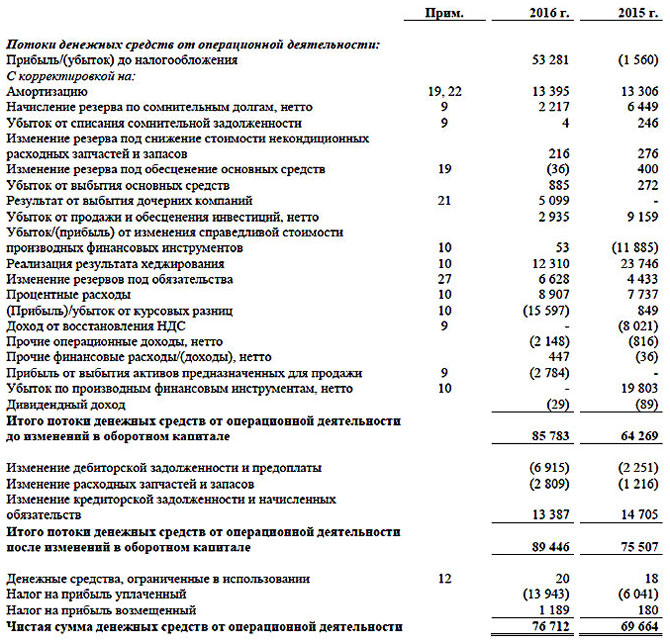

Расчеты по налогу на прибыль: зачем они нужны в ОФР

Что такое налог на прибыль, никому из вас объяснять не нужно. Сдать декларацию по нему — дело само по себе нетривиальное. Но в бухучете, как оказалось, проблем с ним даже больше, нежели в налоговом учете.

Для чего в ПБУ

Поэтому теоретизировать по поводу отложенных налоговых активов и обязательств (ОНА и ОНО соответственно) можно, но большого смысла я в этом не вижу. Зато понимаю следующее.

Расход в виде налога на прибыль — существенная статья ОФР, ее показатель отнимает примерно

Как это все делается с помощью ОФР? Давайте смотреть.

Опираясь на данные оборотных ведомостей, сформировать правильные показатели по налогу на прибыль довольно просто. Если у вас еще остались трудности с этим, советую посмотреть пошаговые инструкции в Типовых ситуациях на нашем сайте.

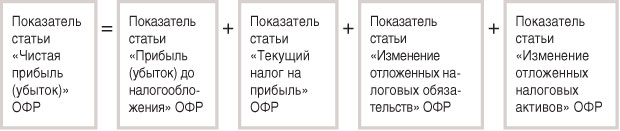

Расчеты по налогу на прибыль: формулы подсчета показателей

Итак, доход в ОФР записывают с плюсом, а расход — с минусом. То есть все промежуточные результирующие показатели и итоговые величины в отчете выводят арифметическим сложением статей со знаком плюс и статей со знаком минус. Роль последнего в форме играют скобки.

Сколько будет

А чему равно

Вот и вся хитрость.

Для получения налоговых показателей в ОФР при общей системе налогообложения я использую простые формулы. Если результат расчета положительный, указываем его в отчете без скобок. Отрицательный — в скобках, но, само собой, без знака минус.

| Статья ОФР | Формула расчета показателя статьи | Пояснения |

| Текущий налог на прибыль | Показатель строки 180 «Сумма исчисленного налога — всего» листа 02 декларации по налогу на прибыль за отчетный период или год | Текущий налог на прибыль уменьшает кредитовое сальдо счета 99 «Прибыли и убытки», значит, он — расход. Указываем в скобках |

| в том числе постоянные налоговые обязательства (активы) | [Кредитовый оборот по субсчету «ПНА» к счету 99 «Прибыли и убытки»] – [Дебетовый оборот по субсчету «ПНО» к счету 99 «Прибыли и убытки»] | Превышение кредитового оборота над дебетовым означает увеличение прибыли, поэтому вписываем результат в ОФР без скобок. Обратная ситуация влечет уменьшение прибыли, поэтому к результату нужны скобки |

| Изменение отложенных налоговых обязательств | [Дебетовый оборот по счету 77 «Отложенные налоговые обязательства] – [Кредитовый оборот по счету 77 «Отложенные налоговые обязательства»] | ОНО хоть и отложенное, но обязательство, то есть расход. Если в отчетном периоде ОНО погасили больше, чем признали, экономические выгоды увеличились, результат приводим без скобок. Иначе экономические выгоды уменьшились, и результат должен стоять в скобках |

| Изменение отложенных налоговых активов | [Дебетовый оборот по счету 09 «Отложенные налоговые активы»] – [Кредитовый оборот по счету 09 «Отложенные налоговые активы] | Начисление ОНА позволяет временно уменьшить обязательства по налогу на прибыль, что увеличивает экономические выгоды. Значит, результат без скобок. Но если ОНА погасили больше, чем признали, эффект обратный. И результат будет в скобках |

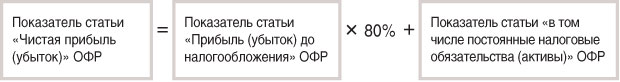

Если применить эти формулы и результаты разнести по «налоговым» статьям ОФР, показатель статьи «Чистая прибыль (убыток)», с оглядкой на правила арифметики, надо считать так.

Сумму получившейся чистой прибыли я перепроверяю следующим образом.

Что дает результат умножения в этой формуле? Правильно, коллеги, условный расход по налогу на прибыль, ставка которого как раз 20%. Дальше он уменьшает показатель статьи «Прибыль (убыток) до налогообложения» и на следующем этапе сумма корректируется на сальдо ПНО и

В итоге последнюю формулу можно упростить так.

Ура, ОФР готов! Можно сообщить директору, что год прошел не зря, и есть основания рассчитывать на бонус.

А вам, уважаемые слушатели, бонусом к финалу беседы об ОФР предлагаю несколько цитат известных ученых и не только о доходах, расходах и прибыля

«Я не буду особенно смел, если скажу, что в этом деле я немножко понимаю, понимаю эти подсчеты, и, господа, позволю себе вам сказать, что можно сделать подсчеты какие вам угодно. Захочу, подсчитаю — будет доход, захочу — расход!», Витте С.Ю.

Яворский А.А. «Основной факт бухгалтерии» / Н. Новгород, 1909

«Прибыль, как положительный результат хозяйственной деятельности предприятия, выражается приростом ценностей. Прирост же ценностей в хозяйстве может получаться из двух источников: от торгово-производственной деятельности данного хозяйства и от внешней рыночной конъюнктуры».

Цыганов Н. «Влияние переоценок на результаты хозяйственной деятельности» / Счетоводство, 1925, № 2

«Доход признается только тогда, когда на то имеется обоснованная уверенность, а расход — как только возникает обоснованная возможность».

Кутер М.И. «Основы теории бухгалтерского учета» / Краснодар, 1996

«Одна из самых туманных и сложных категорий бухгалтерского учета — это категория расходов. В самом деле, что такое расходы?»

Соколов Я.В. XV международный конгресс бухгалтеров: впечатления участника / Бухгалтерский учет, 1998, № 2

«Расходы представляют собой использование или потребление товаров и услуг в процессе получения доходов».

Мэтьюс М.Р., Перера М. Х.Б. «Теория бухгалтерского учета» – М., Аудит: ЮНИТИ, 1999

Еще не могу не поделиться письмом 1979 г. от обычного главного бухгалтера к профессору А.А. Додонову, тогда — уважаемому специалисту в области себестоимости полуфабрикатов и автоматизации учета. Времена идут, проблемы почти не меняются.

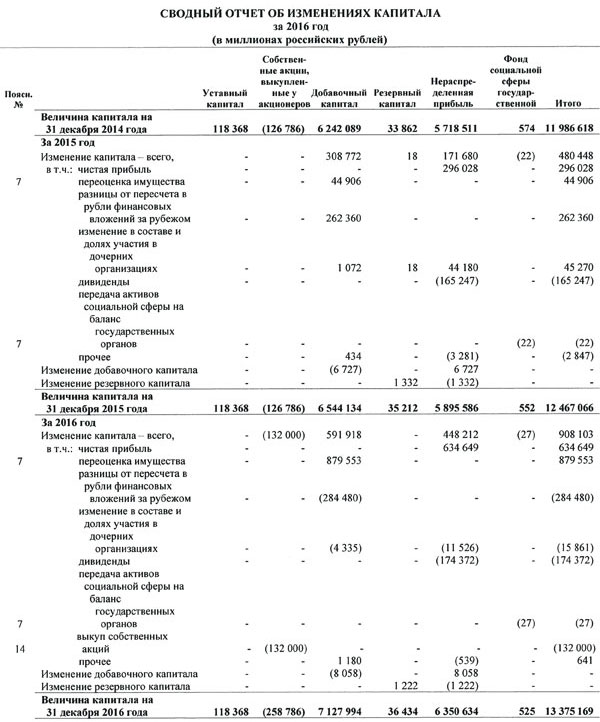

Отчет об изменениях капитала

Капитал — душа бухгалтерии и основа двойной записи

Главу 23 «Второе разложение капитала» книги доктора экономических наук, профессора К.Ю. Цыганкова «Очерки теории и истории бухгалтерского учета» открывает такой эпиграф: «Мужчины должны увеличивать свое благосостояние. Только те из них достойны похвалы и преисполнены божественного духа, из учетных книг которых после смерти их оказывается, что они нажили более того, что получили по наследству. Марк

Как можно перевести на предпринимательский язык наших дней мысль древнеримского мыслителя Марка Порция Катона старшего? Например, так: «Не столь важен размер исходного состояния, как сумма, на которую его удалось увеличить».

По Цыганкову капитал — фундамент и главный предмет обслуживания бухучета с отчетностью. Такое возвеличивание капитала может показаться практикующему специалисту натянутым, поскольку от записи до записи по «капитальным» счетам у нас может пройти целый год.

Но для основных пользователей финансовой отчетности структура капитала, его размер и изменения были и остаются самыми важными показателями. «Душа бухгалтерии» — таким эпитетом награждает капитал профессор Цыганков. И определяет его исходным пунктом одной из теорий бухучета.

Зачем специалистам-практикам вдаваться в теорию? Это полезно для общего понимания предмета. А понимание позволяет правильно оценить то, что от нас требуют, и то, что в итоге получается. Поэтому, коллеги, не поленитесь и прочитайте внимательно труд К.Ю. Цыганкова.

Если кратко, то автор показывает двойственную природу капитала. С одной стороны, его можно рассматривать по составным частям: вот активы, вот обязательства. Этот подход фигурирует в балансе. С другой стороны, капитал раскладывают в зависимости от источников происхождения на вклады собственников и прибыль. Этот подход реализован в отчете об изменениях капитала (ОИК).

В итоге Цыганков делает вывод, что двойная запись — не причина, а следствие необходимости дважды и по разным основаниям раскладывать капитал. Почему? А вот почему.

Первое разделение — на активы и обязательства — нужно, чтобы представить, из чего состоит богатство фирмы. Второе разделение — на вклады собственников и прибыль — необходимо, чтобы показать, как богатство получено. Поскольку вариантов разделения капитала два, то и запись в бухгалтерии нужна двойная. А вовсе не для дебета и кредита как таковых.

Когда мы разбирали баланс, то поняли: методологически неверно показывать в разделе III отдельной строкой нераспределенную прибыль отчетного периода в виде разницы между кредитовым и дебетовым оборотами по соответствующим счетам. Проще говоря, величину изменения нераспределенной прибыли. И вот по теории двойственной природы капитала мы лишний раз убедились, что были правы.

О том, как отразить в разделе III баланса данные о нераспределенной прибыли, читайте

О том, как отразить в разделе III баланса данные о нераспределенной прибыли, читайте

Применительно к капиталу баланс предназначен только для разделения богатства на две части и демонстрации остатков каждой из них инвестору на отчетную дату. Не более. Информация важная, но намного важнее увидеть историю капитала. И чем она будет длиннее, тем лучше.

В идеале историю капитала должен писать ОИК. Было бы хорошо наблюдать в нем весь путь капитала: от зарождения и до отчетной даты. Когда и как в капитал вкладывались собственники, чем это отозвалось в плане прибылей и убытков. Кроме этого, потенциальному инвестору важно видеть, как часто и в какой сумме компания выплачивает дивиденды.

Форма ОИК: раздел III баланса на 90 градусов

Получится ли показать всю историю капитала через типовую форму ОИК? Понятно, что нет, поскольку образец ограничивает данные двумя последними годами.

Но не это меня расстраивает, когда я открываю форму ОИК. А то, что она выглядит малопонятной. Рябит в глазах от «крестиков», повторяющихся «капиталов», «акций», «прибылей».

Отчет об изменениях капитала

за __________ 20__ г.

| Наименование показателя | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

| Величина капитала на 31 декабря |

() | |||||

| За |

||||||

| в том числе: | ||||||

| чистая прибыль | Х | Х | Х | Х | ||

| переоценка имущества | Х | Х | Х | |||

| доходы, относящиеся непосредственно на увеличение капитала | Х | Х | Х | |||

| дополнительный выпуск акций | Х | Х | ||||

| увеличение номинальной стоимости акций | Х | Х | ||||

| реорганизация юридического лица |

Больше того, в типовом ОИК нашлось место для сальдо показателей на начало и на конец периода, а также для оборотов за период. Официальный гибрид балансового и оборотного подходов к отчетности, который вынуждает складывать несовместимые для меня показатели. Так и напрашивается сравнение с выпиской по банковскому счету. Из нее мы тоже видим входящий остаток денег, обороты за период и конечный остаток.

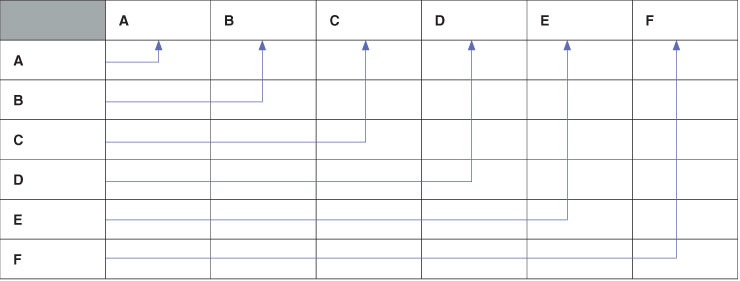

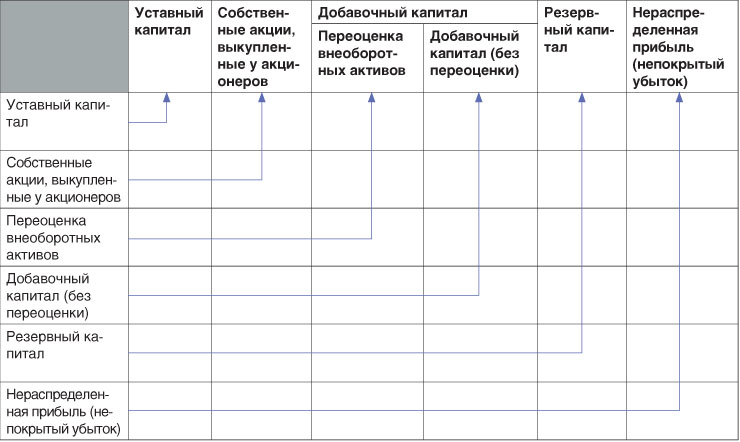

На деле структура отчета довольно проста. Уже потом, после заполнения первого ОИК, вы наверняка заметили, что статьи III раздела баланса превращаются в графы ОИК. Классический прием, характерный и для отчетности по МСФО. Как это происходит?

Начнем с простой таблицы. Вот строки от A до F превращаются в одноименные графы.

Точно так же статьи раздела III баланса становятся графами ОИК.

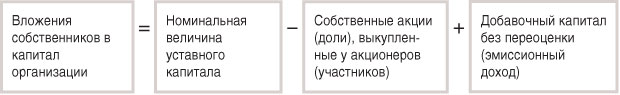

Конечно, вы заметили, что показатели балансовых статей «Переоценка внеоборотных активов» и «Добавочный капитал (без переоценки)» объединены в типовой форме ОИК в одну графу «Добавочный капитал». Это нонсенс, и это плохо. Без дополнительных подсчетов форма не дает увидеть сумму вложений собственников в капитал организации. Напомню формулу:

Более того, сворачивание в типовом ОИК принципиально отличающихся показателей только потому, что их учитывают на одном счете 83 «Добавочный капитал», — методологическая ошибка. Дооценка активов не вложение собственников! Да, ее итоги могут повлиять на финансовый результат, но это не делает сумму инвестицией.

Ладно, оставим на совести Минфина. Продолжим изучать типовой ОИК.

Структура капитала в ОИК: как есть и как надо бы

Для каких целей капитал в форме разделен на пять частей и, соответственно, представлен пятью графами?

Возьмем графу «Уставный капитал». Это — номинальная величина, которая указана в уставе и в

Теперь графа «Собственные акции, выкупленные у акционеров». По сути, эта графа и аналогичная статья раздела III баланса — контрарные, как и сам счет 81 «Собственные акции (доли)». То есть показатель уменьшает оценку капитала в отчетности.

В этом плане стоимость акций, выкупленных у акционеров, похожа на величину амортизации ОС, накопленной по кредиту одноименного счета 02. Эта величина уменьшает остаток счета 01 для отражения в балансе. То же самое с кредитовым остатком счета 59 «Резервы под обесценение финансовых вложений» к дебетовому остатку счета 58 «Финансовые вложения».

Так вот, стоимость собственных выкупленных акций контрарна капиталу, который вложили участники. Ее наличие в ОИК означает, что бывшие собственники изъяли часть инвестиций. Почему — отдельный вопрос. В отчетности его никто объяснять не должен и не будет.

Далее — графа «Добавочный капитал», тоже регулирующий показатель. Она показывает, увеличились или уменьшились вложения собственников относительно номинала УК.

Почему бы не свести графы «Уставный капитал», «Собственные акции, выкупленные у акционеров» и «Добавочный капитал» в одну? Лично я давно за. Только результирующая сумма этих величин покажет реальные инвестиции собственников в компанию. Наподобие наших частных вложений, например, в банковский депозит. А так, при нынешней форме ОИК, ее надо выводить отдельно.

Теперь о графе «Резервный капитал». В ней мы показываем нераспределенную прибыль, которую отложили на черный день. Ее информативность для потенциального инвестора минимальна. Знать, в какой сумме и для чего сделана заначка, важно собственнику. Да он и так знает, без ОИК. Поэтому графа «Резервный капитал» так и напрашивается на слияние с последней графой «Нераспределенная прибыль (непокрытый убыток)» отчета.

Если переформатировать типовую форму по тем принципам, которые мы обсудили, то более удобной и полезной, как мне кажется, будет такая.

Отчет об изменениях капитала

за __________ 20__ г.

(по образцу лектора)

| Наименование показателя | Результаты переоценок активов и обязательств | Результаты деятельности (прибыль или убыток) | Изъятия собственников (дивиденды) | Итого капитал | |

| Изменение за период | |||||

| Сальдо на конец периода |

Обратите внимание: дивиденды в изобретенной форме ОИК я выделил в отдельную часть капитала. В типовом образце их приводят по строке уменьшения капитала, его составной частью они не являются.

Отчет об изменениях капитала

за __________ 20__ г.

| Наименование показателя | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

| Уменьшение капитала – всего: | () | () | () | () | () | |

| в том числе: | ||||||

| дивиденды | Х | Х | Х | Х | () | () |

Логику авторов типового ОИК можно понять. Дивиденды выплачивают только из нераспределенной прибыли, а для нее уже есть отдельная одноименная графа. Потому корреспондирует выплата дивидендов только с этой графой, в предыдущих графах стоят крестики.

Но такой подход не позволит показать отдельно прибыль и дивиденды за весь период деятельности компании. В моем варианте это возможно.

Чтобы оценить предложенную форму комплексно, давайте заполним типовой ОИК и мой. А после сравним, что получилось.

Пример заполнения типового ОИК

Для наглядности разберем пример.

Уставный капитал ООО на начало 2017 г. — 100 000 руб. Из них 90 000 руб. (90%) — в собственности участника Иванова, 10 000 руб. (10%) — участника Петрова.

Прибыль, накопленная по кредиту счета 84 со дня основания фирмы и по 31.12.2016, — 600 000 руб. Из них 500 000 руб. за тот же срок участники забрали дивидендами, а 2000 руб. зачислили в резервный капитал для покрытия возможных убытков.

В течение 2017 г. с капиталом проделали следующие операции.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату принятия решения участников о распределении чистой прибыли 2016 г. | |||

| Объявлены дивиденды | 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Дивиденды» | 75 «Расчеты с учредителями» | 90 000 |

| Часть прибыли направлена в резервный капитал | 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Отчисления в резервный капитал» | 82 «Резервный капитал» | 3 000 |

| На дату выхода Иванова из участников общества и передачи доли ООО | |||

| Отражена действительная стоимость доли вышедшего участника | 81 «Собственные акции (доли)» | 75 «Расчеты с учредителями» | 150 000 |

| Отражена номинальная стоимость доли, перешедшей обществу | 80 «Уставный капитал», субсчет «Номинальная доля Иванова» | 80 «Уставный капитал», субсчет «Номинальная доля ООО» | 90 000 |

| На дату принятия решения участников о приеме в общество участника Соловьева | |||

| УК увеличен на номинальный вклад нового участника | 75 «Расчеты с учредителями» | 80 «Уставный капитал» | 200 000 |

| Разница между фактическим и номинальным вкладом нового участника зачислена в добавочный капитал | 75 «Расчеты с учредителями» | 83 «Добавочный капитал», субсчет «Эмиссионный доход» | 100 000 |

| На 31.12.2017 (отчетная дата) | |||

| Проведена дооценка ОС | 01 «Основные средства» | 83 «Добавочный капитал», субсчет «Результаты переоценки ОС» | 4 000 |

| Отражена нераспределенная прибыль отчетного года | 99 «Прибыли и убытки» | 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Нераспределенная прибыль (непокрытый убыток) отчетного года» | 340 000 |

Теперь заполним оборотно-сальдовые ведомости к «капитальным» счетам.

| Счет | Сальдо на 31.12.2016, руб. | Оборот за 2017 г., руб. | Сальдо на 31.12.2017, руб. | |||

| 80 «Уставный капитал», субсчет «Номинальная доля Петрова» | — | 10 000 | — | — | — | 10 000 |

| 80, субсчет «Номинальная доля Иванова» | — | 90 000 | — | — | — | |

| 80, субсчет «Номинальная доля ООО» | — | — | — | — | 90 000 | |

| 80, субсчет «Номинальная доля Соловьева» | — | — | — | 200 000 | — | 200 000 |

| Итого по счету | — | 90 000 | — | |||

| Счет | Сальдо на 31.12.2016, руб. | Оборот за 2017 г., руб. | Сальдо на 31.12.2017, руб. | |||

| 81 «Собственные акции (доли)» | — | — | — | — | — | |

| Итого | — | — | 150 000 | — | 150 000 | — |

| Счет | Сальдо на 31.12.2016, руб. | Оборот за 2017 г., руб. | Сальдо на 31.12.2017, руб. | |||

| 82 «Резервный капитал» | — | 2 000 | — | — | ||

| Итого | — | 2 000 | — | 3 000 | — | 5 000 |

| Счет | Сальдо на 31.12.2016, руб. | Оборот за 2017 г., руб. | Сальдо на 31.12.2017, руб. | |||

| 83 «Добавочный капитал», субсчет «Эмиссионный доход» | — | — | — | — | 100 000 | |

| 83, субсчет «Результаты переоценки ОС» | — | — | — | — | 4 000 | |

| Итого | — | — | — | — | 104 000 | |

| Счет | Сальдо на 31.12.2016, руб. | Оборот за 2017 г., руб. | Сальдо на 31.12.2017, руб. | |||

| 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Отчисления в резервный капитал» | — | — | — | |||

| 84, субсчет «Дивиденды» | — | — | — | |||

| 84, субсчет «Нераспределенная прибыль (непокрытый убыток) отчетного года)» | — | — | — | |||

| Итого | — | 340 000 | — | |||

Посмотрим, как эти операции будут представлены в типовом ОИК.

Отчет об изменениях капитала

за __________ 20__ г.

| Наименование показателя | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

| Величина капитала на 31 декабря |

100 000 | ( — ) | — | 2 000 | 98 000 | |

| За |

||||||

| Увеличение капитала — всего: | 200 000 | — | — | 340 000 | ||

| в том числе: | ||||||

| чистая прибыль | Х | Х | Х | Х | 340 000 | 340 000 |

| переоценка имущества | Х | Х | 4 000 | Х | — | 4 000 |

| дополнительный выпуск акций | — | Х | Х | |||

| увеличение номинальной стоимости акций | — | — | — | Х | — | Х |

| Уменьшение капитала — всего: | ( — ) | (150 000) | ( — ) | ( — ) | (90 000) | |

| в том числе: | ||||||

| уменьшение количества акций | ( — ) | — | Х | — | (150 000) | |

| дивиденды | Х | Х | Х | Х | (90 000) | |

| Изменение резервного капитала | Х | Х | Х | Х | ||

| Величина капитала на 31 декабря отчетного года | (150 000) | 104 000 |

Первое впечатление от увиденного — абракадабра. В 2017 г. было всего несколько операций по движению капитала, но никакого смыслового порядка в их представлении нет. Более-менее можно понять сальдо на начало и конец периода и результирующие строки увеличения и уменьшения капитала. А в том, что прячется внутри движения, без навыка разобраться очень трудно. Но надо. Начнем.

Увеличение капитала в ОИК

В нашем примере в общество приняли нового участника — Соловьева. Причем с выгодой: за номинальную долю 200 000 руб. он внес 300 000 руб., «премия» — 100 000 руб. Типовой ОИК вынуждает показать эту операцию по подстроке «дополнительный выпуск акций» статьи «Увеличение капитала — всего:».

Увеличение капитала ООО с приемом в состав нового участника равнозначно дополнительному выпуску акций в акционерном обществе. Причем увеличение уставного капитала по номиналу долей и эмиссионный доход, то есть превышение фактической стоимости доли над номиналом, надо показывать по одной подстроке «дополнительный выпуск акций», так как по сути это одна операция. Что мы и сделал

Теперь о следующей подстроке — «увеличение номинальной стоимости акций» — к статье «Увеличение капитала — всего:» ОИК. В примере она не задействована, но здесь есть что обсудить. Графу «Итого» этой подстроки, как видим, заполнять не нужно, в ней стоит крестик. Иными словами, капитал от этой операции не меняется, что настораживает.

Тогда увеличение УК в связи ростом номинала акций или долей нужно показать в графе «Уставный капитал» ОИК. А корреспондирующий источник — по оставшимся графам «Собственные акции, выкупленные у акционеров», «Добавочный капитал» или «Нераспределенная прибыль (непокрытый убыток)». Графа «Резервный капитал» по подстроке «увеличение номинальной стоимости акций» закрыта крестиком, следовательно, резервный капитал тут точно не задействован.

Однако не нужно быть экспертом в области корпоративного права, чтобы понимать: и за счет собственных акций, выкупленных у акционеров, капитал не увеличить. Их можно либо повторно разместить, читай — продать, либо списать в уменьшение капитала.

Закон

— добавочный капитал;

— остатки фондов специального назначения, кроме резервного фонда и фонда акционирования работников;

— нераспределенная прибыль прошлых лет.

Как видим, реально для увеличения номинальной стоимости акций или долей есть два источника: добавочный капитал и нераспределенная прибыль. Стало быть, что решит задействовать общество, то и укажет в ОИК по соответствующей графе. Причем в скобках. Это странно — в разделе для данных об увеличении капитала появляются отрицательные суммы.

Какую часть добавочного капитала можно потратить на увеличение номинальной стоимости акций или долей? Вы помните, что в основном добавочный капитал складывается из эмиссионного дохода и результатов переоценки внеоборотных активов.

Но величину переоценки нельзя использовать до определенных событий (уценка или выбытие объекта). Это нереализованная, то есть незаработанная прибыль. Получается, что из состава добавочного капитала для увеличения номинальной стоимости акций или долей допустимо использовать только эмиссионный доход.

Как видите, конкретная и вроде бы ясная с правовой точки зрения ситуация порождает практически неразрешимые проблемы с местом представления этой операции в ОИК. А причины неразберихи кроются как в самой типовой форме, так и в трактовке происходящего с капиталом при направлении части нераспределенной прибыли на увеличение номинальной стоимости акций или долей.

Впрочем, сама операция по переброске нераспределенной прибыли в уставный капитал для меня какая-то подозрительная. Судите сами: какой собственник откажется от живых дивидендов и с радостью согласится на увеличение вклада в УК при неизменной доле участия? Это возможно, только если нужно соблюсти законодательные требования к размеру УК.

Ладно, пусть участник согласился. Но почему капитал перетекает из нераспределенной прибыли в уставный капитал просто так? Мы с вами ранее установили, что это два совершенно разных источника капитала. И поэтому их истории не могут пересекаться. Иначе не отделить внесенный капитал от заработанного.

Но проблему можно решить. Для этого надо задействовать экономику. А экономически эта операция состоит из двух:

— начисление дивидендов по дебету счета 84 и кредиту счета 75;

— погашение задолженности перед участником за счет увеличения номинальной стоимости доли в уставном капитале. Проводка — дебет счета 75 и кредит счета 80.

Возвращаемся к нашему примеру. Новый участник Соловьев вложил в общество 300 000 руб., из которых 200 000 руб. — номинальная стоимость доли, а 100 000 руб. — эмиссионный доход, который зачислен в добавочный капитал.

С учетом того, что мы обсудили, эту операцию гораздо уместнее показать в слегка измененном типовом ОИК так.

| Наименование показателя | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

| Увеличение капитала — всего: | ||||||

| в том числе: | ||||||

| увеличение номинальной стоимости акций | 200 000 | — | 100 000 | Х | — | 300 000 |