Годовой отчет — 2017: бухучет, налог на прибыль, УСН, имущественные налоги и кадры

Бухотчетность: состав, адреса и сроки представления, а также поправки в нормативные акты

Что, куда и когда сдавать

Определиться с составом форм бухгалтерской отчетности за 2017 г. просто. Если вы субъект малого предпринимательства, а потому ведете упрощенный бухучет, то и отчетность у вас «облегченная». Бухгалтерский баланс да отчет о финансовых результатах (ОФР) простенькой формы. Образцы по-прежнему можно найти в старом добром Приказе Минфина № 66н от июля

Две эти формы нужно сдать обязательно. Делать ли еще отчет об изменениях капитала и отчет о движении денежных средств — решать вам. Ведь в эти отчеты включают только самые важные данные, без которых не оценить финансовое состояние. Потому в большинстве случаев баланса и ОФР малому предприятию вполне достаточн

Отдельные нюансы, которые надо раскрывать по требованию конкретных ПБУ, можно перечислить в текстовых пояснениях к отчетности. В частности, там указывают сам факт применения упрощенных способов бухучета и перечисляют эти способ

Справка

Ряд компаний обязаны ежегодно проходить обязательный аудит и вместе с годовой бухотчетностью сдавать пользователям (кроме ИФНС) аудиторское заключение. Есть ли ваша фирма среди таких компаний, можно проверить в Типовой ситуации Кто должен проходить обязательный аудит.

А вот отчетность фирм, которые ведут обычный бухучет, кроме баланса и ОФР, включает отчет об изменении капитала и отчет о движении денежных средств. Это уже четыре обязательные формы. Есть и пятая — таблично-текстовые пояснения к отчетности, от которых тоже никуда не детьс

Участникам организации и другим «неофициальным» пользователям бухгалтерскую отчетность за 2017 г. вы представляете в сроки, согласованные с ними. А в свою ИФНС и статистику — не позднее 02.04.2018, поскольку 31 марта — суббот

Справка

Если не сдать бухгалтерскую отчетность за 2017 г. в налоговую инспекцию либо сдать с опозданием, штраф по ст. 126 НК — 200 руб. за каждую форму. То есть для малого предприятия, обязанного представлять баланс и ОФР, общий штраф —

Обязательное аудиторское заключение в ИФНС не сдается, и поэтому по ст. 126 НК за него не штрафую

Электронная бухотчетность не исключает бумажный вариант

Сейчас почти все сдают годовой бухгалтерский отчет в налоговую инспекцию в электронном виде по форматам, которые утвердила ФНС. Так, ясное дело, удобнее.

Но стоит фирме внести изменения в рекомендованные формы ради большей наглядности — все, электронный вариант отпадает. А налоговая-то уже привыкла получать все через Интернет. Что делат

ФНС объяснила: разработка электронных форматов отчетности — инициатива службы для развития электронного документооборота. Однако НК не устанавливает нормативный способ представления годовой бухгалтерской отчетности. Поэтому компания вправе сдать в инспекцию бумажный вариант, если ей так хочетс

Кстати, в доработанных формах ненужные показатели типовых образцов можно не приводит

Налоговая инспекция бухотчетность не проверяет, но протокол за ошибку составит

В 2017 г. Минфин огорошил: закон не дает налоговикам полномочия проверять, насколько бухгалтерская отчетность отвечает профильной нормативке. В то же время административные протоколы по ст. 15.11

1) занижение налога на 10% и более по причине искажения данных бухучета;

2) искажение денежного показателя бухотчетности на 10% и более;

3) регистрация в бухгалтерских регистрах несуществующего факта хозяйственной жизни либо мнимого или притворного объекта;

4) ведение бухучета вне применяемых регистров;

5) составление бухгалтерской отчетности не по данным регистров;

6) отсутствие первички, бухгалтерских регистров, бухгалтерской отчетности или обязательного аудиторского заключения.

С нарушением № 6 вопросов нет — его можно найти и без копания в отчетности. Нарушение № 1 тоже проверяемо, если речь идет о налоге на имущество, который рассчитан по балансовой стоимости ОС. Этот показатель организация исчисляет по бухгалтерским правилам, а значит, ИФНС вправе проверить их соблюдение.

Но как выявить остальное, не заглянув в годовой отчет и не сопоставив его с требованиями закона? Я, честно говоря, не знаю. Минфин, видимо, тоже, поскольку фактически отмахнулся от проблемы, сказав, что противоречия не видит. Ну, не видит — и ладно. Меньше полномочий налоговиков — меньше штрафов.

Если вы хотите сделать годовой отчет за 2017 г. так, как требует бухгалтерская наука и экономика, читайте отчет о семинаре А.А. Мирошниченко «Как составить бухгалтерскую отчетность» в двух частях:

Если вы хотите сделать годовой отчет за 2017 г. так, как требует бухгалтерская наука и экономика, читайте отчет о семинаре А.А. Мирошниченко «Как составить бухгалтерскую отчетность» в двух частях:

— часть 1 посвящена балансу;

— часть 2 — остальным формам.

Поправки в Закон о бухучете

В 2017 г. «поправился» Закон о бухучете

В то же время поправки не изменили статус двух старых Положений, а именно:

— Положения по ведению бухучета

— Положения по бухучету долгосрочных инвестици

Это не означает, что руководствоваться документами больше нельзя. Можно, но в части, не противоречащей действующему Закону о бухучете. И в этой же части они по-прежнему обязательн

В чем практическая польза поправок? Объясняю: ПБУ снова получили неоспоримое преимущество перед методическими рекомендациями и указаниями.

До 2013 г., когда вступил в силу действующий Закон о бухучете, у ПБУ был больший вес. Но потом их формально поставили на один уровень с методичками, поскольку вся старая нормативка поначалу называлась в Законе

Но теперь статус федерального стандарта снова вывел старые ПБУ вперед.

Новая Программа принятия федеральных стандартов

Видимо, повышение статуса старых ПБУ — способ заполнить брешь в нормативке на время разработки новых федеральных стандартов бухгалтерского учета (ФСБУ).

Напомню, что первую Программу их внедрения на

Поэтому в июне 2017 г. министерство было вынуждено Приказом № 85н утвердить новую Программу и сдвинуть сроки. Теперь первые ФСБУ, по запасам и НМА, можно ожидать к 2019 г.

И вот что еще интересно. Программа, как и прежде, разделена на две части, в одной из которых — график внесения изменений в некоторые старые стандарты, например в ПБУ

Поправки в ПБУ 1/2008: если способов учета много или нет вообще

В начале августа 2017 г. в полную силу заработали поправки в ПБУ

Главная цель изменений — четко указать бухгалтеру, как формировать учетную политику, если в наших федеральных стандартах:

— несколько способов учета факта хозяйственной жизни;

— вообще нет способов учета такого факта.

В первом случае поначалу понятно: выбираем один из методов. Но какой? На что ориентироваться? Поправки объяснили, что главный критерий выбора — получение на выходе информации, которая отвечает требованиям ПБУ

Другое дело, если информация несущественная, то есть решения пользователей отчетности от нее не зависят. Тогда выбирать способ учета можно, ориентируясь на рациональность: взять наименее трудоемкий вариант, не искажающий общую картину.

Если ФСБУ вообще не раскрывают порядок учета какой-либо хозяйственной ситуации, а информация существенная, то бухгалтеру нужно обратиться к МСФО по аналогичному вопросу. Там ничего нет? Переходите к федеральным и отраслевым стандартам по сходной тематике. Тоже пробел? Ищите в рекомендациях по бухучет

Обратите внимание: источники, которые надо использовать, перечислены в строгом порядке. Сначала МСФО, потом сходные стандарты и лишь в конце — рекомендации. Только так. И в любом случае найденное решение должно соответствовать Закону о бухучете, а также ПБУ

Впрочем, если речь идет о несущественной информации, штудировать все источники не придется. Разработать способ учета можно, опираясь лишь на рациональность. Плюс организация по-прежнему сама определяет, что в отчетности существенно, а что — нет, исходя из величины и характера сведени

А бухгалтерские «упрощенцы» и вовсе могут руководствоваться принципом рациональности без оглядки на важность информации, способ отражения которой не нашли в нормативке. Что проще, то и хорош

Поправки в ПБУ 1/2008: если хороший способ учета противоречит плохой нормативке

Еще одно изменение в ПБУ

Старая редакция ПБУ

— правило ФСБУ, от которого бухгалтер намеренно отступил;

— обстоятельства, по которым было невозможно применить нормативный порядок;

— содержание собственного способа бухучета с объяснением, чем он лучше нормативного;

— значения всех затронутых показателей отчетности в таком виде, как если бы бухгалтер применил нормативный способ.

Другие поправки в ПБУ

— организации, обязанные составлять отчетность по международным стандартам, могут не применять российские методы учета, которые противоречат

— при ретроспективном отражении изменений учетной политики можно и нужно корректировать входящий остаток не только по статье «Нераспределенная прибыль (непокрытый) убыток», но и по другим статьям баланса, когда это необходим

— если новый бухгалтерский нормативный акт разрешает применять себя до того, как стал обязательным, и фирма так и поступила, на это нужно указать в пояснениях к отчетност

— дочерние организации формируют свою учетную политику по стандартам бухучета для группы, которые утвердила материнская компания. Иначе «дочка» разрабатывает учетную политику сама. Тогда применяемые ею способы учета могут совпадать со способами «матери», а могут и не совпадат

— не нужно раскрывать в пояснениях к отчетности изменения учетной политики на следующий

Подробнее об изменениях в ПБУ

Подробнее об изменениях в ПБУ

Поправки в ПБУ 1/2008: нужно ли вслед за ними поменять учетную политику

В завершение разговора о поправках в ПБУ

Давайте, коллеги, вспомним, когда изменять политику обязательно. Первая и самая значимая причина — если изменились нормативные способы учета, оценки и прочее. Вторая по значимости причина — разработка нового способа учета, который улучшает качество представляемой информации. Третья — снижение трудоемкости... Стоп. Как раз это больше не основание для корректировки учетной политик

Повлияли поправки в ПБУ

Поправки в ПБУ 3/2006

Поправки в ПБУ

Самое интересное в поправках для обычных фирм — как пересчитывать стоимость валютных ценностей в рубли, если Банк России не устанавливает официальный курс валюты, в которой они выражены. Согласно изменениям в ПБУ

Но где искать курс, скажем, грузинского лари к американскому доллару? На сайте ЦБ, где ежедневно публикуют обменные курсы агентства Reuters по широкому перечню иностранных валют к доллару

Например, видим, что 09.01.2018 1 доллар США стоил 2,5850 грузинских лари. А официальный курс 1 доллара к рублю того же дня —

Впрочем, справедливости ради, рублевый эквивалент редких инвалют всегда рассчитывали по кросс-курсу. Просто с 2019 г. это правило закрепят официально.

Бухотчетность: памятка к составлению баланса

Базовые правила заполнения баланса и ОФР

Для составления баланса берите данные на 31.12.2017, для ОФР — обороты по счетам за весь 2017 г. Еще вам понадобятся данные за прошлый год для заполнения сравнительных граф. Их можно просто перенести из отчетности за прошлый

Если данных для заполнения каких-либо строк баланса нет, например для строки 1130 «Нематериальные поисковые активы» и строки 1140 «Материальные поисковые активы», то ставьте в них прочер

Полагаю, вы уже отразили в учете итоги инвентаризации активов и обязательств и провели реформацию баланса. Осталось сформировать оборотно-сальдовую ведомость по всем счетам за год и сгруппировать данные для заполнения форм.

Нематериальные активы: строка 1110

В строку 1110 «Нематериальные активы» переносят дебетовое сальдо счета 04 «Нематериальные активы», кроме субсчета по НИОКР, за минусом кредитового сальдо по счету 05 «Амортизация нематериальных активов». Если на 31.12.2017 на счете 08 «Вложения во внеоборотные активы», субсчет «Приобретение НМА», у вас был объект НМА, не введенный в эксплуатацию, его стоимость тоже нужно включить в строку 1110 баланс

Правила упрощенного бухучета разрешают сразу списывать стоимость НМА в расходы. Если вы — малое предприятие, но этим не пользуетесь, то, конечно же, покажите стоимость НМА в строке 1110.

Не включайте в строку 1110 баланса сумму аванса под приобретение НМА, которая числится по дебету счета 60 «Расчеты с поставщиками и подрядчиками». Отразите ее в строке 1190 «Прочие внеоборотные активы» либо в отдельной строке, если сумма затрат существенн

Основные средства: строка 1150

По строке 1150 «Основные средства» баланса нужно показать сумму следующих величи

— разность дебетового сальдо счета 01 «Основные средства» и кредитового сальдо счета 02 «Амортизация основных средств»;

— дебетовое сальдо счета 07 «Оборудование к установке»;

— сальдо счета 08 «Вложения во внеоборотные активы» за минусом сальдо по субсчету

Справка

Аванс под приобретение ОС, сумма которого числится в дебетовом сальдо счета 60 «Расчеты с поставщиками и подрядчиками», а также стоимость МПЗ для создания ОС отражают в разделе I «Внеоборотные активы» баланса. Но не по строке 1150 «Основные средства», а по строке 1190 «Прочие внеоборотные активы». Либо отдельной строкой, если сумма существенн

Не забудьте, что ОС, которое признано непригодным для использования и продажи, надо списать с баланса. Основание — имущество более не отвечает критериям ОС, поскольку не принесет никакого дохода ни сейчас, ни в будуще

А вот затраты на плановый ремонт ОС, который проводится один раз в несколько лет, надо капитализировать. Такие суммы включите в строку 1150 и укажите отдельно в расшифровке к

Долгосрочные финансовые вложения: строка 1170

В строке 1170 «Финансовые вложения» отражают:

— акции и вклады в уставные капиталы других организаций;

— облигации, векселя третьих лиц, предоставленные под проценты займы, долги, приобретенные по переуступке, которые будут погашены не ранее

Облигации и акции, которые обращаются на бирже, нужно показать в балансе по их текущей рыночной стоимости. Соответственно, на 31.12.2017 их нужно переоценить с отнесением разницы в прочие доходы или расход

Остальные долгосрочные финансовые вложения отражают по строке 1170 по их первоначальной стоимости за вычетом резерва под обесценение именно этих вложений. Сумму резерва по акциям, вкладам, облигациям, векселям нужно взять из аналитического учета по счету 59 «Резервы под обесценение финансовых вложений». А для долгов по цессии — по счету 63 «Резервы по сомнительным долга

Если же на счетах 58, 59 и 63 вы не делили вложения на долгосрочные и краткосрочные, то придется самим вытаскивать из «котла» нужные суммы, чтобы заполнить строку 1170.

Если вы вкладывались в уставные капиталы других организаций, но регистрация изменений в учредительные документы еще не завершена, показывайте эти суммы в балансе как финансовые вложения, а не дебиторскую задолженност

Прочие внеоборотные активы: строка 1190

По строке 1190 баланса нужно показать стоимость прочих долгосрочных активов, которые не включены в предыдущие строки, кроме:

— отложенных налоговых активов — для них есть одноименная строка 1180;

— существенной информации. Она не должна попадать в строку «прочие». Раскрывайте ее обособленно, в отдельной строк

Так, в строке 1190 могут «сидет

— долгосрочные расходы будущих периодов, например расходы на лицензионное ПО, которые вы будете списывать в течение 2 и более лет;

— авансы на строительство объектов ОС;

— стоимость МПЗ для монтажа или строительства ОС.

Запасы: строка 1210

Показатель строки 1210 «Запасы» включает в себя стоимость МПЗ, НЗП, товаров, хранящихся на складе и отгруженных, а также готовой продукции. Сюда же включают расходы будущих периодов, не относящиеся к долгосрочным.

Чтобы посчитать показатель строки 1210, вам нужно:

1) сложить дебетовое сальдо счетов 10 и 15 без учета стоимости МПЗ для создания ОС;

2) приплюсовать показателю 1 сальдо счетов 20, 21, 23, 29, 41, 43, 44, 45, 97, за минусом долгосрочных расходов;

3) вычесть из показателя 2 кредитовые сальдо регулирующих счетов. Это счета 14 «Резервы под снижение стоимости материальных ценностей» и 42 «Торговая наценка»;

4) если вы используете счет 16 «Отклонение в стоимости материальных ценностей», то его кредитовое сальдо из показателя 3 нужно вычесть, а дебетовое — прибавить.

Справка

Резерв под обесценение стоимости МПЗ по готовой продукции формируют не только при моральном или физическом устаревании актива, но и в случае, если цены на рынке снизились либо фирма сама заключила договор на продажу продукции по цене ниже себестоимост

Полученную сумму впишите в строку 1210 «Запасы». Давать расшифровку к этой строке или нет, вы решаете сами, опираясь на важность приводимой информации для пользователя отчетности.

Дебиторская задолженность: строка 1230

Для заполнения строки 1230 нужно суммировать дебетовые остатки по счетам 46, 62, 60, 68, 69, 70, 71, 73, 75, 76. Полученную сумму уменьшите на кредитовое сальдо по счет

Здесь важно помнить следующее:

— зачет кредитового и дебетового сальдо по счетам учета расчетов запреще

— предоплату за товары (работы, услуги) нужно показать в балансе за минусом НДС, предъявленного продавцо

— часть суммы кредитового сальдо по счету 63 «Резервы по сомнительным долгам» (а то и вся сумма) может относиться не только к обычной дебиторке, но и к долгам, приобретенным по цессии. А последние, в свою очередь, не отражают в строке 1230 «Дебиторская задолженность». Соответственно, и резерв по таким долгам не уменьшает сумму простой дебиторки.

Справка

Процентные займы, включая выданные работникам, нужно показывать как финансовые вложения либо в разделе I «Внеоборотные активы» как долгосрочные, либо в разделе II «Оборотные активы» как краткосрочные. В то же время беспроцентные займы всегда показывают в разделе II «Оборотные активы» в строке 1230 «Дебиторская задолженность».

Краткосрочные финансовые вложения: строка 1240

В строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» нужно показать стоимость облигаций, векселей третьих лиц, выданных процентных займов, долгов, купленных по договору цессии. А поскольку речь идет об оборотном капитале, то в эту строку включают только те финансовые активы, у которых срок возврата вложенных денег не превышает 12 месяцев считая с

Ценные бумаги, обращающиеся на бирже, нужно показать в балансе по рыночной стоимости. Соответственно, на 31.12.2017 их нужно переоценить и отнести разницу в прочие доходы или расход

Остальные краткосрочные финвложения отражают по первоначальной стоимости за вычетом резерва под их обесценение. Сумму резерва по ценным бумагам и вкладам возьмите из аналитического учета по счету 59 «Резервы под обесценение финансовых вложений», а для долгов по цессии — по счету 63 «Резервы по сомнительным долга

Денежные средства и их эквиваленты: строка 1250

Для заполнения строки 1250 понадобятся остатки по счетам 50, 51, 52, 55 и 57. Плюс в строке 1250 как денежные эквиваленты можно показать:

— депозитные счета в банках до востребования;

— выданный заем с возвратом по первому требованию;

— высоколиквидные векселя банков.

Напомню, что денежные эквиваленты — это финансовые вложения с незначительным риском изменения стоимости, которые легко превратить в заранее известную сумму дене

Может случиться так, что оборотный актив не будет вписываться ни в одну статью баланса. Например, страховая премия, срок отнесения на расходы которой заканчивается в следующем году. Такие суммы, если они несущественны, включите в строку 1260 «Прочие оборотные активы». Если информация важная, покажите ее обособленно.

Собственный капитал: строки 1310—1370

Заполнить строку 1310 «Уставный капитал» обычно легко. Вопросы возникают, когда участники внесли деньгами или имуществом взносы в счет увеличения уставного капитала, но на отчетную дату не успели зарегистрировать изменения в учредительные документы. В этом случае вам надо показать в разделе III баланса отдельной строкой сумму внесенных взносов еще до того, как закончится процедура регистрации. Минфин не рекомендует включать эти суммы в строку

Показатель строки 1340 «Переоценка внеоборотных активов» равен кредитовому сальдо по счету 83 «Добавочный капитал» в части переоценки ОС. Не забудьте, что при выбытии ОС, которое вы ежегодно переоценивали, сумму дооценки со счета 83 «Добавочный капитал» нужно перенести на счет 84 «Нераспределенная прибыль (непокрытый убыто

Сальдо счета 83 «Добавочный капитал» за минусом сумм дооценки нужно показать в строке 1350 «Добавочный капитал».

Показатель строки 1370 «Нераспределенная прибыль (непокрытый убыток)» в годовом балансе равен сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)» после реформации. Если сальдо кредитовое, укажите его без скобок, если дебетовое — в круглых скобках.

Объявление дивидендов за 2017 г. — событие после отчетной даты. Соответственно, в учете этот факт вы покажете в момент их выплаты — в 2018 г., но об этом нужно упомянуть в пояснениях к отчетности. Сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток) будет показано в балансе за 2017 г. только с учетом дивидендов за

Если в 2017 г. вы исправляли существенные ошибки, допущенные в 2016 г., и не ведете упрощенный бухучет, то входные данные на начало года по строкам, которые были затронуты корректировкой, нужно будет пересчитать. В итоге они должны выглядеть так, как будто ошибки и не было. А вот данные на 31.12.2017 можно взять из учета, ведь на эту дату сальдо счетов уже правильно

Долгосрочные обязательства: строки 1410—1450

Если у вас есть займы и кредиты, вернуть которые нужно в 2019 г. и позже, то раздел IV баланса как раз для них, а конкретно — строка 1410 «Долгосрочные заемные обязательства». Покажите в ней сальдо по счету 67 «Расчеты по долгосрочным кредитам и займам».

Однако помните: на счете 67 висят не только сами займы либо кредиты, но и начисленные к уплате проценты по ним. Их надо проверить на «длину». В итоге проценты, которые нужно перечислить заимодавцу в течение следующих 12 месяцев после 31.12.2017, в строку 1410 попасть не должны.

То же самое касается и тела займа или кредита. Если его нужно отдать в 2018 г., то сумму не нужно включать в строку 1410, даже если раньше вы показывали долг как долгосрочны

Кредитовое сальдо по счету 77 «Отложенные налоговые обязательства» перенесите в одноименную строку 1420.

В строку 1430 «Оценочные обязательства» впишите сумму обязательств, срок погашения которых наступает более чем через 12 месяцев считая с 31.12.2017. Это могут быть предполагаемые расходы на судебные разбирательства, обязательства по гарантийному обслуживанию. Сведения возьмите из аналитического учета по счету 96 «Резервы предстоящих расходов».

Все остальные долгосрочные обязательства покажите в строке 1450 «Прочие долгосрочные обязательства». Для этого вам понадобятся данные аналитического учета по счетам 60, 62, 68, 69 и 76.

Краткосрочные обязательства: строки 1510—1550

В строку 1510 нужно занести суммы по полученным займам и кредитам, возврат которых приходится на 2018 г. Такие обязательства могут учитываться как на счете 67, так и на счете 66. Совершенно точно одно: сальдо счета 66 «Краткосрочные кредиты и займы», включая начисленные, но не погашенные на 31.12.2017 проценты по ним, окажется в строке 1510 полностью. А вот со счета 67, вероятно, придется вручную выбирать суммы:

— кредитов и займов, которые надо вернуть в 2018 г.;

— процентов, выплата которых приходится на 2018 г.

Всю кредиторку нужно показать в строке 1520. Здесь и расчеты с поставщиками, и авансы покупателей, и обязательства перед бюджетом и фондами. Все здесь. Если считаете нужным, можете расшифровать строку по видам обязательств. Для заполнения сложите кредитовые сальдо всех субсчетов к счетам 60, 62, 76, 68, 69, 70, 71, 73 и субсчета

Кредитовое сальдо счета 98 «Доходы будущих периодов», а также остаток неиспользованных бюджетных средств, учтенный на счете 86 «Целевое финансирование», перенесите в строку 1530 «Доходы будущих периодов».

Показатель строки 1540 «Оценочные обязательства» равен кредитовому сальдо по счету 96 «Резервы предстоящих расходов» в части обязательств, погашение которых планируется в течение 2018 г. Как правило, здесь отражают остаток резерва на оплату отпусков и выплату премии по результатам работы за

Все прочие краткосрочные обязательства, которым не нашлось места выше, отразите в строке 1550 баланса.

Итоговые суммы в балансе

Заполните итоговые строки баланса так, как показано в таблице.

| Показатели каких строк баланса сложить | В какую строку баланса вписать результат |

| С 1110 по 1190 | 1100 «Итого по разделу I» |

| С 1210 по 1260 | 1200 «Итого по разделу II» |

| 1100 и 1200 | 1600 «БАЛАНС» актива |

| С 1310 по 1370 | 1300 «Итого по разделу III» |

| С 1410 по 1450 | 1400 «Итого по разделу IV» |

| С 1510 по 1550 | 1500 «Итого по разделу V» |

| 1300, 1400 и 1500 | 1700 «БАЛАНС» пассива |

А теперь проверьте, соблюдается ли равенство итоговой суммы активов и пассивов баланса: строка 1600 должна быть равна строке 1700. Если нет, нужно искать ошибку.

Бухотчетность: об ОФР коротко и ясно

Выручка, себестоимость продаж, валовая прибыль (убыток): строки 2110, 2120, 2100

В отчете о финансовых результатах (ОФР) отражают данные о доходах и расходах отчетного года и 2 предыдущих лет. Чтобы заполнить строки с показателями за отчетный год, вам нужна общая оборотно-сальдовая ведомость и оборотно-сальдовые ведомости по субсчетам:

В строке 2110 «Выручка» ОФР укажите выручку за минусом НДС. Для этого из годового кредитового оборота по субсчету

В строке 2120 «Себестоимость продаж» ОФР укажите в скобках годовой дебетовый оборот по одноименному субсчету

Выручку и расходы в ОФР показывают с учетом всех предоставленных и полученных скидок независимо от того, уменьшают они цену договора или

Разница между строками 2110 «Выручка» и 2120 «Себестоимость продаж» — это валовая прибыль (убыток) от продаж. Результат надо записать в строку 2100 ОФР. Если сумма отрицательная, то это убыток, записывайте его в скобках.

Коммерческие и управленческие расходы, прибыль (убыток) от продаж: строки 2210, 2220, 2200

В скобках строки 2210 «Коммерческие расходы» поставьте годовой дебетовый оборот по субсчету «Расходы на продажу» к счету 90 «Продажи». На этот субсчет вы каждый месяц переносили накопленные на счете 44 суммы затрат на рекламу, доставку товаров до покупателя, хранение товаров, страхование грузов.

Дебетовый оборот за год по субсчету «Управленческие расходы» к счету 90 нужно отразить в скобках в одноименной строке 2220 ОФР. Обычно такие расходы сначала накапливают на счете 26 «Общехозяйственные расходы» и после ежемесячно переносят в дебет счета 90.

Справка

Строки 2110 и 2220 не заполняют, если полную себестоимость продаж организация формирует на счете 20 «Основное производство». В этом случае накопленные затраты по счетам 26 и 44 ежемесячно переносят на счета 20, 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства».

Тогда в ОФР будет только строка 2120 «Себестоимость продаж», включающая все расходы по обычным видам деятельности.

Строку 2200 «Прибыль (убыток) от продаж» посчитайте так: из строки 2110 «Выручка» вычтите строки 2120, 2210 и 2220. Это самый простой способ, точно не запутаетесь с плюсами и минусами.

Есть другой вариант — посчитать показатель строки 2200 от валовой прибыли в строке 2100, вычитая из нее строки 2210 и 2220. Правда, здесь нужно быть внимательным со знаками. Если в строке 2100 убыток, то есть себестоимость продаж получилась больше выручки, то берите в расчет именно отрицательный показатель. А далее вычитайте управленческие и коммерческие расходы. В итоге по правилам арифметики сумма убытка должна обязательно увеличиться. Его и покажите в скобках в строке 2200.

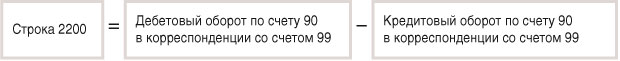

Проверьте, правильно ли вы посчитали прибыль либо убыток от продаж, по такой формуле:

Прочие доходы и расходы: строки 2310—2340

Переходим к прочим доходам и расходам в ОФР. Отдельно нужно показать:

— объявленные вам дивиденды — по строке 2310 «Доходы от участия в других организациях»;

— причитающиеся вам проценты — в строке 2320 «Проценты к получению»;

— проценты, которые вы должны заимодавцам и банкам, — по строке 2330 «Проценты к уплате».

Подсчет показателя последней строки прост — это дебетовый оборот по субсчету

Что до дивидендов и процентов к получению, то хорошо, если вы ведете аналитический учет: тогда доходы распределяются по видам уже при начислении. А потому сумму дивидендов и процентов можно быстро вытащить из оборота по субсчету

Показатели строк 2310, 2320 и 2330 ОФР — необходимый минимум расшифровки прочих доходов и расходов по видам. Остальное вы отражаете обособленно при существенности

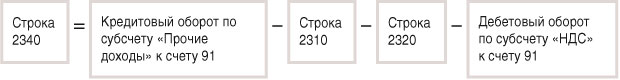

Прочие доходы, которые не преодолели порог существенности, за минусом НДС вместе покажите в строке 2340 «Прочие доходы» ОФР. Формула такая:

В скобках строки 2350 «Прочие расходы» укажите разницу между дебетовым оборотом по субсчету

Но есть нюанс. Если НДС, начисленный к уплате, вы учитываете на том же субсчете

Кстати, некоторые прочие доходы и расходы, относящиеся к одной операции, можно показать в отчете свернуто. Например, это справедливо для курсовых разниц от переоценки валют

Посчитайте сальдо прочих доходов и расходов от сальдируемых операций. Если сальдо положительное, то есть доходы больше расходов, то впишите его в строку 2340 «Прочие доходы» ОФР. Если отрицательное (расходы больше доходов) — в строку 2350.

Справка

При продаже иностранной валюты Минфин рекомендует учитывать в прочих доходах (расходах) только разницу между поступившей суммой денег в рублях и рублевой оценкой валюты на дату операции. Так ОФР будет отражать реальное положение дел в компани

Прибыль (убыток) до налогообложения и текущий налог на прибыль: строки 2300, 2410

Прибыль до налогообложения, как и прибыль от продаж, для строки 2300 ОФР можно посчитать двумя способами.

Первый позволит не запутаться со знаками плюс и минус. Сложите все строки, в которых отражены доходы, и вычтите все строки, в которых записаны расходы. Вот вам и бухгалтерская прибыль до налогообложения. Или убыток, если сумма получилась с минусом.

Второй способ такой. К прибыли от продаж в строке 2200 прибавьте данные строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2340 «Прочие доходы». Затем вычтите показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы». Если в строке 2200 убыток, то в расчет берите именно отрицательную сумму. А дальше считайте так, как я сказал, по правилам арифметики.

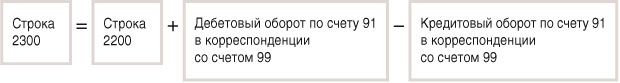

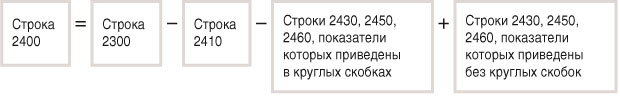

Итог второго способа вычисления показателя строки 2300 совпал с итогом первого? Замечательно. Ну и чтобы уж наверняка не ошибиться, перепроверить себя можно по следующей формуле:

В скобки строки 2410 «Текущий налог на прибыль» ОФР перенесите показатель строки 180 «Сумма исчисленного налога — всего» листа 02 декларации по налогу на прибыль за 2017 г. Там ноль? Тогда в строке 2410 ОФР поставьте прочерк.

Спецрежимники вместо налога на прибыль показывают по этой строке налог при УСН либо ЕНВД. Если же вмененщик одновременно применяет ОСН, то сумму

Постоянные налоговые обязательства (активы): строка 2421

Если вы ведете упрощенный бухучет и ПБУ

В строке 2421 «в т. ч. постоянные налоговые обязательства (активы)» нужно свернуто показать постоянные налоговые обязательства (ПНО) и постоянные налоговые активы (ПНА), возникшие в отчетном году. Сальдируйте их по следующей формуле:

Чаще всего ПНО больше ПНА, поскольку многие расходы в налоговом учете признать нельзя, а в бухгалтерском — пожалуйста. Обратная ситуация встречается редко. Поэтому сальдо для строки 2421 ОФР обычно положительное.

Но ПНО по сути — часть налога на прибыль, а значит, оно, так же как и сам налог на прибыль, уменьшает прибыль до налогообложения (она же бухгалтерская прибыль). Поэтому в строке 2421 ОФР положительное сальдо ПНО и ПНА отразите в скобках.

Соответственно, если за год ПНА начислено больше, чем ПНО, то сальдо будет отрицательным. ПНА, наоборот, уменьшает условный расход по налогу на прибыль, тем самым увеличивая бухгалтерскую прибыль. Поэтому в строке 2421 ОФР отрицательное сальдо ПНО и ПНА запишите без скобок.

Изменение отложенных налоговых обязательств: строка 2430

Показатель строки 2430 «Изменение отложенных налоговых обязательств» посчитайте так:

Положительный результат укажите в скобках, отрицательный — без. Объясню это правило.

Если кредитовый оборот по счету 77 «Отложенные налоговые обязательства» больше дебетового, значит, в отчетном году ОНО вы начислили больше, чем списали. Тем самым вы уменьшили платежи в бюджет, отложив уплату налога на прибыль. А это значит, что финансовый результат года завышен. Чтобы исключить влияние временных разниц на сумму чистой прибыли, нужно на сумму прироста ОНО уменьшить бухгалтерскую прибыль отчетного года. Потому записываем дельту в скобках.

Отрицательный результат формулы означает, что в текущем году вы погасили ОНО больше, чем начислили. То есть в целом платежи в бюджет стали больше, а финансовый результат года занижен. Нужно это исправить, прибавив итог вычислений к бухгалтерской прибыли. Для чего мы и пишем сумму без скобок.

А еще вполне возможно, что в отчетном году часть ОНО вы списали не в кредит субсчета «Налог на прибыль» счета 68 «Расчеты по налогам и сборам», а в кредит счета 99 «Прибыли и убытки». Так бывает, если актив, по которому начислено ОНО, выбыл и сумма обязательства точно не увеличит налог на прибыль ни сейчас, ни потом. Такие ОНО должны попасть в строку 2460 «Прочее», а не в строку

Изменение отложенных налоговых активов: строка 2450

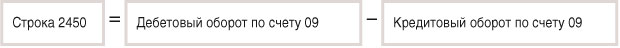

Величину, на которую изменились отложенные налоговые активы, следует внести в строку 2450 ОФР. Формула следующая:

Положительный результат расчета впишите без скобок, отрицательный — в скобках.

Тут механизм обратный изменению ОНО. Начислили ОНА больше, чем списали? Значит, платежи в бюджет увеличились. Если вычесть из бухгалтерской прибыли текущий налог на прибыль без учета изменения ОНА, то финансовый результат года будет занижен. Соответственно, на дельту ОНА со знаком плюс нужно увеличить бухгалтерскую прибыль либо уменьшить бухгалтерский же убыток. Именно поэтому положительный результат формулы приводим по строке 2450 ОФР без скобок.

Отрицательное сальдо изменения ОНА означает, что вы списали ОНА больше, чем начислили. То есть снизили платежи в бюджет. И прибыль без учета изменения ОНА больше, чем должна быть. Оттого ее надо уменьшить на дельту ОНА со знаком минус. Для чего мы и пишем отрицательный результат в скобках.

Остальные строки

В строке 2460 «Прочее» ОФР покажите суммы, которые не относятся к расчету налога на прибыль за отчетный год, но учитываются на субсчетах к счету 99. Например, перерасчеты по налогу на прибыль за прошлые годы, пени и штрафы по нему,

Показатель строки 2400 «Чистая прибыль (убыток)» рассчитайте так:

Помните: при убытке по строке 2300 берите его в расчет со знаком минус. Если и результат формулы отрицательный, то получен чистый убыток, укажите его в строке 2400 в скобках.

К слову, именно строка 2400 показывает, какая сумма прибыли либо убытка попала при реформации баланса на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Если вы не переоценивали активы в отчетном году, то на этом заполнение ОФР почти закончено. Осталось скопировать показатель строки 2400 в строку 2500 «Совокупный финансовый результат периода».

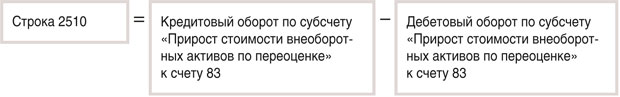

Те же, кто занимался переоценкой ОС и НМА, должны посчитать показатель строки 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода». Формула следующая:

Затем в строку 2500 нужно вписать совокупный результат года, равный сумме строк 2400 и 2510.

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводненная прибыль (убыток) на акцию» ОФР заполняют только акционерные общества. Остальные организации ставят прочерки.

Налог на прибыль

Декларация за 2017 г.: сюрпризов не будет

Декларацию по налогу на прибыль за 2017 г. нужно представить по форме, утвержденной Приказом ФНС

Одна из «годовых» особенностей — приложение № 4 к листу 02. Там организации показывают убытки прошлых лет, а такж

— если в отчетном году получили прибыль — сумму «прошлых» убытков, на которую уменьшили прибыль;

— если в отчетном году сработали с убытком — сумму убытков прошлых лет и убытка отчетного года.

Помните, что начиная с 2017 г. «прошлые» убытки уменьшают «отчетную» прибыль не более чем на 50%. В то же время для убытков 2007 г. и последующих годов нет ограничений по сроку переноса. Раньше на это давали

Однако ни форма декларации, ни Порядок ее заполнения это не учитывают. ФНС попросту не стала править декларацию вслед за изменениями в гл. 25 НК. Поэтому перепроверьте, как посчитала показатели приложения № 4 к листу 02 ваша учетная программа.

Кстати, в январе 2018 г. налоговая служба Письмом

Еще одна особенность годовой декларации по налогу на прибыль – приложение № 2 к ней. Его включают в состав декларации АО, выплатившие в 2017 г. дивиденды физлицам. Об этом и других нюансах

Еще одна особенность годовой декларации по налогу на прибыль – приложение № 2 к ней. Его включают в состав декларации АО, выплатившие в 2017 г. дивиденды физлицам. Об этом и других нюансах

Перечень прямых расходов на производство не может быть произвольным

В 2017 г. Минфин дважды напомнил: право производственной компании самостоятельно делить расходы на прямые и косвенные не означает, что это можно делать как бог на душу положит, без оглядки на экономику. Выбор надо обосноват

Причем министерство особо подчеркнуло: относить расходы к косвенным допустимо, только если фирма готова убедительно, с экономическими выкладками, объяснить, почему конкретный вид затрат не может быть прямым расходом. Эдакий примат прямого над косвенным.

Спорить тут особо не о чем. Ведь и по судебной практике получается, что если расход связан с производством, то он — прямой, как бы ни хотелось фирме другого. А потому отличный ориентир для составления списка прямых налоговых расходов — затраты, которые формируют бухгалтерскую себестоимость. Тут уж ни у кого не будет претензий к экономической обоснованности перечн

ВС об исправлении ошибок, приведших к переплате в прошлых годах

В конце 2017 г. — начале 2018 г. более или менее разрешилась проблема с применением п. 1 ст. 54 НК. Как вы знаете, этот пункт, помимо прочего, позволяет фирме в декларации за отчетный год исправить ошибки прошлых лет при условии, что они привели к переплате по налогу на прибыль. То есть оплошность занизила расходы или завысила доходы.

Минфин добавляет к норме еще два условия:

1) на дату подачи декларации за отчетный год со дня уплаты налога по декларации с ошибкой не прошло 3 лет. Именно столько по НК отведено организации на зачет или возврат излишне уплаченного налог

2) в декларации с ошибкой и в декларации за отчетный год есть налог к уплате. То есть они не убыточные и не нулевые. Иначе нет переплаты и налоговой базы, которую фирма будет корректироват

В январе 2018 г. условие 1 в Определении

До января 2018 г. Минфин и налоговики отказывали в этом со ссылкой на Постановление Президиума ВАС

Справка

Если организация создала резерв сомнительных долгов, куда зачисляют просроченную задолженность только за поставленные товары, выполненные работы, оказанные услуги, то любые безнадежные долги она списывает за счет резерва. Даже если они не формировали резер

Какие еще прошлые ошибки можно исправить через уменьшение налоговой базы отчетного года со ссылкой на п. 1 ст. 54 НК? Например, такие:

— фирма не учла расходы годом, к которому они относятся. Скажем, потерялась первичка, а теперь нашлась. По умолчанию расходы надо бы признать датой составления документа, но п. 1 ст. 54 НК позволяет не хлопотать с уточненко

— компания завысила выручку. Почему? Посчитала неверно, или, спохватившись, предоставила скидку, которая уменьшила цену отгруженных товаров, или удовлетворила претензии покупателя к качеству, а то и к количеству товаро

Как в декларации за отчетный год исправить старую ошибку, приведшую к переплате

Коллеги, будьте внимательны вот в чем. Пункт 1 ст. 54 НК не дает права переносить дату признания расходов. Ни в коем случае! Вы исправляете ошибку, а не учитываете в базе отчетного года те или иные затраты прошлых лет.

Именно поэтому в декларации для сумм таких корректировок есть специальная строка 400 приложения № 2 к листу 02. Туда и вписывайте сумму найденных расходов либо величину уменьшения старых доходо

Казалось бы, какая разница, где я покажу, допустим, старую безнадежную дебиторку? Что во внереализационных расходах по строке 302 приложения № 2 к листу 02 декларации за отчетный год, что по строке 400 того же приложения. Итог-то один: база по налогу на прибыль за отчетный год уменьшится.

Но принципиальная разница есть, коллеги. При первом способе я не исправлю ошибку, а учту расход не тем периодом, к которому он относится. То есть допущу еще одну оплошность. Налоговый инспектор будет иметь полное право исключить старую дебиторку из расходов отчетного года. А на п. 1 ст. 54 НК даже не взглянет, раз я сам не воспользовался тамошней нормой. И будет

Потому предостерегу вас от излишнего оптимизма по поводу Письма ФНС

«Первичные» вопросы: дата составления документа = дата признания расхода

Обычно при подготовке годовой декларации всплывает множество бумаг под те или иные расходы. Мы разобрались, как быть, когда неучтенная первичка относится к прошлым годам: если условия позволяют — корректировать прибыль отчетного года. Но давайте вспомним базовые нормы налогового учета расходов.

Расходы по оплате услуг контрагентов, по уплате арендных платежей и тому подобные затраты учитываю

— или на дату расчетов в соответствии с условиями договора;

— или на дату предъявления подтверждающих документов;

— или на последний день отчетного либо налогового периода.

Многие до сих пор думают, что такой порядок подразумевает учет затрат любой из этих дат или наиболее поздней. Однако Минфин видит это по-другому. Согласно п. 1 ст. 272 НК расходы надо признавать в периоде их возникновения. А возникают они на дату составления первички под

Если акт об оказании услуг датирован декабрем 2017 г., значит, и расходы следует учесть декабрем. Это справедливо и тогда, когда продавец с покупателем перешли на электронный документооборот. Дата составления «виртуальной» первички автоматически считается датой признания расходов у покупател

Справка

Если стороны договора аренды не предусмотрели в нем составление ежемесячных актов об оказании услуг, арендатор вправе без них учесть в налоговых расходах сумму арендной платы и принять к вычету

«Первичные» вопросы: путевые листы и транспортные накладные

15.12.2017 вступили в силу поправки к Обязательным реквизитам и порядку заполнения путевых листов, утвержденным Приказом Минтранса № 152 от сентября

Сразу скажу, да вы и сами это знаете: Приказ № 152 адресован профессиональным перевозчикам, а не всем владельцам коммерческого транспорта. Но традиционно его стараются придерживаться все. Даже когда путевые листы нужны только для того, чтобы подтвердить налоговые расходы и вычеты НДС по

Согласно поправкам фирма — владелец автомашины в составе сведений о себе, помимо прочего, должна указать ОГРН, а предприниматель — ОГРИП. Но это так, мелочь. Куда существеннее другое дополнение: в путевом листе стала обязательной отметка о том, что автомобиль прошел предрейсовый контроль технического состояни

Проводит такой контроль только квалифицированный специалист, о требованиях к нему — позже. Если все в порядке, он указывает в путевом листе дату и время проведения проверки, свои ф. и. о. и расписываетс

О требованиях к контролеру, оценивающему техническое состояние транспортных средств, и процедуре контроля читайте здесь.

О требованиях к контролеру, оценивающему техническое состояние транспортных средств, и процедуре контроля читайте здесь.

Но допустим, в путевом листе нет отметки о техконтроле. Что тогда? В плане налогов, по идее, ничего. Ведь документ позволяет определить коммерческий пробег автомобиля и без такой отметки. Тем более по этой причине не может быть претензий к путевому листу организации, которая не занимается профессиональными перевозкам

Но если водитель фирмы покажет путевой лист без отметки о техконтроле инспектору ДПС — пиши пропало. Компанию оштрафуют по ч. 3 ст. 12.31.1

В продолжение разговора о транспорте: в сентябре 2017 г. ВС Решением

Компания-истец сочла, что обязательность формы мешает ей подтверждать налоговые расходы на перевозку и вычеты НДС по ним другой документацией. Но ВС возразил, что правительство утвердило образец ТН для других целей и действовало в пределах полномочий. Потому в налогах он (ВС) разбираться не будет — это отдельная тема.

И каков итог, спросите вы. Да все просто: хотите без проблем учитывать расходы на перевозку и заявлять вычеты НДС — требуйте от контрагентов транспортные накладные. На худой конец, напишите в договоре, что вместо ТН будете использовать другой документ, и укажите, какой именно. Правила перевозки грузов это позволяю

«Первичные» вопросы: командировки

Сейчас трудно встретить человека, который бы улетал в командировку или прилетал оттуда с авиабилетом на специальном бланке. Обычно все довольствуются распечаткой маршрут/квитанции к электронному билету, купленному через Интернет.

До недавнего времени Минфин писал так: для налогового учета расходов на перелет маршрут/квитанции недостаточно. Нужен посадочный талон, да еще со штампом о досмотре. Потеряли талон? Обращайтесь в авиакомпанию и получайте справку о перевозк

Самое интересное, что с электронными билетами на поезд таких проблем никогда не было. Почему? Да потому что не предусмотрен пресловутый посадочный талон при

И вот в декабре 2017 г. Минфин сдался. В Письме

Как по мне, так авансового отчета командированного с приложенной распечаткой маршрут/квитанции для этого достаточно. Кто ему утвердит отчет, если он в командировке не был? Одним словом, здравый смысл восторжествовал.

Кстати, затраты командированного сотрудника на проезд в такси тоже можно учесть. Причем ездить он вправе не только до аэропорта либо вокзала и обратно, а везде. Главное — документы под расходы: кассовый чек или квитанция о перевозк

«Первичные» вопросы: хищения

Вы знаете, коллеги, что глава 25 НК позволяет учесть в расходах убытки от хищений, виновники которых не установлены. Условие — документ уполномоченного госоргана, который подтверждает случившееся. Но что это за докумен

Поначалу Минфин настаивал, что подойдет только постановление полици

— или о приостановлении следствия в связи с невозможностью установить виновного;

— или о прекращении уголовного дела.

Однако Высший арбитражный суд Решением

Потому с тех пор Минфин осторожно пишет так: раз в гл. 25 НК нет перечня документов, подтверждающих отсутствие лиц, виновных в хищении, подойдет любая официальная бумаг

Да вот беда, кроме полиции, расследованием воровства в стране никто не занимается. А значит, даже такая туманная позиция Минфина вынуждает нас обращаться именно туда. Ну, кроме случая с розничными магазинами. Им ничего не остается, как составлять документы на хищения самим, официально визировать такие бумаги некому.

2017 г. — год судебных споров по налоговому учету выходных пособий при увольнении по соглашению сторон

В декабре 2016 г. Верховный суд высказался об учете для целей налогообложения прибыли выходных пособий при увольнении по соглашению сторон. Общий смысл такой: размер выплаты должен соответствовать трудовому стажу человека или его вкладу в деятельность фирмы. Причем доказывать такую соразмерность должен работодатель, а не налоговый инспекто

К сожалению, 2017 г. показал, что ИФНС восприняли это так: мы будем отказывать в налоговом учете всех выходных пособий при увольнении по соглашению сторон, размер которых нам покажется слишком большим. А дальше пусть работодатели судятся. Они и судились, что оставалось-то?

В результате ВС пришлось конкретизировать позицию. Так, он указал, что размер такого выходного пособия может не совпадать с размером пособия при сокращении штата или ликвидации фирмы. Ведь выплата при увольнении по соглашению сторон не просто выходное пособие, но и плата человеку за согласие разойтись мирн

В то же время выплаты в пределах шести, а иногда и восьми окладов ВС назвал сопоставимыми с пособиями, которые полагаются при сокращении или ликвидации. Поэтому, как бы ни были они велики в денежном выражении, их можно учесть в расхода

Тем более не должны вызывать претензии выходные пособия при увольнении по соглашению сторон, равные одному-двум окладам. Это, считай, столько же, сколько и при сокращении либо ликвидаци

Основные средства: СПИ бэушного объекта, дорогая реконструкция «малоценки» и ликвидация недостроя

Согласно гл. 25 НК если организация применяет линейный метод амортизации, то, приобретя ОС, которое было в употреблении, она вправе уменьшить срок полезного использования (СПИ) объекта на время эксплуатации ОС предыдущим собственнико

Можно взять нормативный СПИ по Классификации ОС и уменьшить его на срок службы объекта у прежнего владельца. А можно взять СПИ, который установил предыдущий собственник, и сократить уже его. Если же получившийся в результате СПИ бэушного ОС окажется нулевым или отрицательным, новый владелец вправе определить СПИ

Отсюда вопрос: а может ли покупатель сразу перейти к последнему этапу, то есть установить СПИ без оглядки на время эксплуатации ОС у продавца? Минфин не против, поскольку уменьшение СПИ объекта на период службы у предыдущего владельца — право, а не обязанность. Не хотите — определяйте СПИ в обычном порядке, по Классификации

А вот еще интересная ситуация. Компания купила склад по цене менее 100 000 руб. и учла его стоимость в расходах единовременно, поскольку это не ОС. Позже склад реконструировали за 1 000 000 руб. И перед фирмой встал вопрос: как учесть эти вложения — единовременно или через амортизацию?

Минфин, конечно, выступил за второй вариант. Ведь первоначальная стоимость может изменяться в результате реконструкции. Поэтому склад нужно перевести в состав ОС, определить его СПИ и начислять амортизаци

Другой случай. Фирма строила какой-то объект, да так и не смогла закончить. Пришлось разбирать. Минфин уверен, что в расходах она может учесть только стоимость демонтажных работ. Но не вложения в саму стройку, мол, это не предусмотрено гл. 25

Однако суды считают иначе. И это тот случай, когда за расходы можно побороться, поскольку цена недостроя обычно внушительна

Компенсация расходов контрагентом: как вы яхту назовете, так она НЕ поплывет

Те из вас, кто знаком с современным фольклором, наверняка слышали фразу о мышах, которые, невзирая на боль и слезы, продолжали есть кактус. Она приходит мне на ум всякий раз, когда я вижу очередное письмо Минфина о компенсации арендатором коммунальных расходов арендодателя.

Казалось бы, столько лет уже известно: назвать это в договоре компенсацией недостаточно, чтобы арендодатель пускал полученное от арендатора мимо налогооблагаемой прибыли. Писем на тему «Надо включать в доходы!» вагон и маленькая тележка. Были они и в

Но все равно люди упорно втискивают в договоры аренды пресловутую «компенсацию» в надежде, что на этот раз обойдется. Нет, не обойдется, накажут арендодателя при первой же проверке. А у арендатора будут проблемы с вычетом НДС по компенсаци

Другой пример 2017 г. о неудачной компенсации — лизингополучатель, помимо платежей за пользование имуществом, возмещал лизингодателю некие расходы на приобретение и передачу предмета лизинга. Последний был уверен, что это не налоговый доход. И уверен, конечно же, напрасно.

Минфин справедливо рассудил, что по Закону о лизинге сумма возмещения затрат лизингодателя наряду с прибылью последнего входит в лизинговый платеж. А с ним — и в налоговые доход

Особняком стоит разве что компенсация затрат работника, который использует личный автомобиль в служебных целях. У него это доход, не облагаемый НДФЛ, а у организации — законный расход. Только помните: налоговые нормативы компенсации покрывают все затраты сотрудника. Если отдельно возместить ему, скажем, стоимость ГСМ или ремонта, учесть эту сумму для целей налогообложения не получитс

Что понимать под передачей имущества, стоимость которого не учтена в налоговых доходах по льготе

Напомню, что в «прибыльные» доходы не нужно включать стоимость имущества, полученного безвозмездн

— или от участника, доля которого в уставном капитале (УК) вашей организации более 50%;

— или от компании, в УК которой ваша организация владеет долей, превышающей 50%.

Дополнительное условие: такое имущество (кроме денег) в течение года со дня его получения нельзя передавать третьим лицам. Но что понимать под передачей, в гл. 25 НК не сказано. Это позволяло Минфину долгое время писать, что речь идет о любой сделке, после которой имущество оказывается во владении третьего лица. Например, если оно передано в аренду или даже в зало

Но в сентябре 2017 г. чиновники смягчили позицию: стоимость безвозмездно полученного имущества придется включить в доходы, если в течение года вы передали его в собственность третьему лицу. Временное владение не в счет. Что же, Минфину можно только спасибо сказать, так гораздо логичне

До 2018 г. можно было не включать в налоговые доходы стоимость имущества и имущественных прав, которые участник с любой долей в уставном капитале безвозмездно передал организации для увеличения чистых активов. То же самое касалось долгов, прощенных участником. С 2018 г. все изменилось. Как именно изменилось — рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2018 года».

До 2018 г. можно было не включать в налоговые доходы стоимость имущества и имущественных прав, которые участник с любой долей в уставном капитале безвозмездно передал организации для увеличения чистых активов. То же самое касалось долгов, прощенных участником. С 2018 г. все изменилось. Как именно изменилось — рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2018 года».

Имущественные налоги

Налог на имущество: когда нужно и когда не нужно сдавать декларацию

Декларацию по налогу на имущество за 2017 г. нужно представить не позднее 30.03.2018 по форме, утвержденной Приказом ФНС

Об изменениях в форме декларации и авансового расчета по налогу на имущество относительно прежних форм А.И. Дыбов рассказывал на семинаре «Отчет за II квартал 2017 г.».

Об изменениях в форме декларации и авансового расчета по налогу на имущество относительно прежних форм А.И. Дыбов рассказывал на семинаре «Отчет за II квартал 2017 г.».

Если все ваши ОС подпадают под льготы и налог с них вы не платите, нулевую декларацию все равно нужно сдать. Этого можно не делать, лишь когда у вас вообще нет ОС либо в составе ОС числятся только следующие объект

— имущество

— земельные участки. Тоже не объект, по ним платят земельный нало

Также не сдает декларацию по налогу на имущество организация, у которой все ОС — арендованные, их стоимость она учитывает на забалансовом счете 001 «Арендованные основные средства». Налог в этом случае уплачивает арендодатель, поскольку именно у него имущество числится на счете 01 «Основные средств

И напомню: 2017 г. — последний, в котором льготировались движимые ОС из

— при реорганизации либо ликвидации фирмы;

— от взаимозависимого лица.

К слову, если искомый объект ОС вы приняли к учету до 2013 г. или по итогам одной из указанных сделок, его последующая модернизация ничего не меняет. Все равно нужно платить налог на имуществ

С 2018 г. облагать или не облагать налогом на имущество движимые ОС из

С 2018 г. облагать или не облагать налогом на имущество движимые ОС из

Налог на имущество: как заполнить раздел 2.1 декларации

Большинство вопросов по заполнению декларации по налогу на имущество касаются раздела 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». В нем приводят данные о каждом объекте недвижимости, налог с которого исчислен в разделе 2 исходя из бухгалтерской остаточной стоимости на 31 декабря отчетного

Сразу оговорюсь, что не надо заполнять раздел 2.1:

— на объект недвижимости, выбывший до 31 декабр

— на объект основных средств, являющийся движимым имущество

В остальном разъяснения ФНС к разделу 2.1 декларации по налогу на имущество можно свести к следующему.

| Строка |

Что должно быть указано в строке |

| 010 «Кадастровый номер» | Кадастровый номер объекта недвижимости из действующего ЕГРН (Единый государственный реестр недвижимости). Если его нет, переходите к |

| 020 «Условный номер» | Условный номер объекта недвижимости из старого ЕГРП (Единый государственный реестр прав на недвижимое имущество и сделок с ним). Если его нет, переходите к |

| 030 «Инвентарный номер» | Инвентарный номер объекта недвижимости: по данным бухучета или присвоенный органом технической инвентаризации. Заполняйте строку, только если у объекта недвижимости нет номера из стр. 010 или |

| 040 «Код ОКОФ» | Код объекта недвижимости из ОКОФ (Общероссийский классификатор объектов основных фондов), действующего с 01.01.2017, в формате XXX.XX.XX.XX.XXX (12 знаков). Если объект введен в эксплуатацию до этой даты и ему присвоен девятизначный код старого ОКОФ, впишите цифры начиная с крайней левой ячейки стр. 040. На разделительные точки не обращайте внимания, последние три ячейки прочеркнит Например, у зданий производственных складов по старому ОКОФ код 11 0001140. В стр. 040 он будет выглядеть так: |

| 050 «Остаточная стоимость основных средств на 31.12» | Бухгалтерская остаточная стоимость объекта недвижимости на 31 декабря отчетного года. Если объектов несколько и на них заполнены несколько же разд. 2.1, по контрольным соотношениям сумма строк 050 должна быть равна показателю гр. 3 стр. 141 «в том числе недвижимое имущество» разд. 2, где указывают общую остаточную стоимость объектов недвижимости, облагаемых налогом, на Но поскольку показатели всех стр. 050 разд. 2.1 округляют до полных рублей отдельно, контрольное соотношение выполняется не всегда. Однако декларацию все равно должны принять без вопросо |

Налог на имущество: платим по кадастру

Следующий блок писем чиновников посвящен уплате налога на имущество исходя из кадастровой стоимости недвижимости. Напомню, что по решению субъекта РФ так облагают, в частност

— объекты коммерческой недвижимости, включенные в специальный региональный перечень. В частности, административно-деловые и торговые центры либо помещения в них;

— жилую недвижимость, которая числится на балансе не как объект ОС. Кстати,

Справка

Если фирма — собственник здания из регионального перечня отдельно учитывает на счете 01 «Основные средства» инженерные коммуникации объекта, она не должна платить с них «балансовый» налог на имущество. Достаточно того, что она уплачивает «кадастровый» налог со здани

Так как «кадастровый» налог в сравнении с «балансовым» получается намного больше, весь 2017 г. организации активно интересовались у Минфина и ФНС, что делать в различных неоднозначных ситуациях. Ответы чиновников на самые популярные вопросы я свел в таблицу.

| Ситуация | Как платить «кадастровый» налог на имущество |

| Состав регионального перечня | |

| Регион включил в перечень объект нежилой недвижимости: — или без кадастровой стоимости; — или с кадастровой стоимостью, но числящийся в организации на счете 41 «Товары» |

Налог не платите вообще: ни по кадастровой, ни по бухгалтерской остаточной стоимост |

| На начало года объект числился в перечне. Позже, согласно изменениям в ЕГРН, его назначение стало другим и объект исключили из перечня | Исчисляйте налог по бухгалтерской остаточной стоимост Если из перечня исключено здание, то регион также обязан вычеркнуть из перечня помещения, упомянутые там отдельно. Это не касается только помещений, у которых 20% и более площади отдано под офис, торговлю, общепит или бытовое обслуживани |

| Особенности налогообложения нежилых помещений | |

| Административно-деловой (торговый) центр включен в перечень, у него есть кадастровая стоимость. Организация — собственник помещения в центре. В перечень оно не включено, и кадастровой стоимости у него нет | Помещение облагайте по кадастровой стоимости, которую рассчитайте так: [кадастровая стоимость здания] х [площадь помещения] / [площадь здани |

| Здание не включено в перечень, помещение в нем тоже. Однако 20% и более площади помещения отдано под офис, торговлю, общепит или бытовое обслуживание | Помещение облагайте по бухгалтерской остаточной стоимост |

| Помещение из перечня разделили на несколько. Каждое новое отвечает условиям обложения по кадастровой стоимости | Для каждого нового помещения налог считайте по кадастровой стоимости, определенной на дату его постановки на кадастровый |

| Изменение кадастровой стоимости объекта недвижимости внутри года |

|

| Кадастровая стоимость изменилась по нормативному акту региона | Учитывайте изменение со следующего года. Региональный акт может иметь обратную силу, если прямо предусматривает это и улучшает положение налогоплательщико |

| Кадастровая стоимость изменилась после исправления технической ошибки в кадастре | Учитывайте изменение с года совершения ошибки. Если необходимо, подайте уточненные деклараци |

| Кадастровая стоимость изменилась по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости | Рассчитайте налог по новой кадастровой стоимости с года подачи заявления о пересмотре кадастровой стоимости, но не ранее даты внесения в кадастр оспоренной стоимост |

* В таком же порядке учитывают изменение кадастровой стоимости земельного участка при исчислении земельного налог

Транспортный налог: форма и срок представления декларации

Декларацию по транспортному налогу за 2017 г. надо было представить не позднее 01.02.2018 по форме из Приказа ФНС

Кстати, если вы владели автомобилем менее месяца, транспортный налог по нему платить не надо. Такое может быть, если машин

— зарегистрирована и снята с учета в один день;

— зарегистрирована и снята с учета в первой или второй половине одного месяца;

— зарегистрирована после

Отличия новой декларации по транспортному налогу от старой А.И. Дыбов рассматривал на семинаре «Годовой отчет — 2016: бухучет, налог на прибыль, УСН, имущественные налоги и кадры».

Отличия новой декларации по транспортному налогу от старой А.И. Дыбов рассматривал на семинаре «Годовой отчет — 2016: бухучет, налог на прибыль, УСН, имущественные налоги и кадры».

Там же он на примере пояснил, как подсчитывать количество полных месяцев владения автомобилем.

Транспортный налог и плата «Платону»: кто и на какую сумму может уменьшить налог

Как вы прекрасно знаете, коллеги, владельцы большегрузов вправе уменьшать годовой транспортный налог (ТН) на сумму внесенной платы в систему «Платон» за проезд таких автомобиле

Поскольку и плата, и ТН по грузовикам с разрешенной максимальной массой свыше 12 тонн значительные, зачетный механизм оставался одной из самых популярных тем для запросов в Минфин и ФНС в 2017 г.

Во-первых, «платоновский» вычет положен только владельцу, на которого большегруз зарегистрирован в

Во-вторых, плата за конкретный большегруз уменьшает ТН только по этому же грузовику. Ее нельзя перебрасывать на другие машины автопарка, чтобы снизить налог еще и по

В-третьих, вычет равен сумме платы за конкретный пробег грузовика в календарном году. Авансы, перечисленные оператору «Платона», но не использованные для оплаты проезда на конец года, ТН не уменьшаю

Транспортный налог и плата «Платону»: чем подтвердить сумму платы и как ее правильно зачесть

Отчет о годовой сумме платы по рекомендованной ФНС форме оператор «Платона» обязан предоставить владельцу большегруза или ИФНС по запрос

Сначала налоговая служба указала, что отчет должен быть на бумаге с подписью представителя оператора и его печатью. Позже уточнила, что отчет может быть и в электронном виде, если оператор заверил документ квалифицированной электронной подписью. Владелец грузовика может получить отчет через личный кабинет на сайте оператора платыПисьмо ФНС от 04.05.2017 № ПА-4-21/8499.

К слову, налоговая служба предупредила подчиненных: если ИФНС получила отчет по конкретному грузовику от оператора, требовать такой же с владельца она не имеет права. Если, конечно, суммы платы в отчете и в декларации по ТН совпадаю

Механизм зачета платы в счет налога тако

Вычтите из годового ТН за конкретный грузовик годовую сумму платы за него же:

— если получилась положительная сумма — это остаток ТН, который предстоит заплатить по итогам года. Его же включите в налоговые расходы. На этом все;

— если получилась отрицательная сумма — это остаток платы, который можно учесть для целей налогообложения прибыли по итогам года. ТН к уплате нулевой.

Давайте на табличном примере.

| Соотношение исчисленного годового ТН и годовой суммы платы «Платону» | Исчисленный ТН, руб. | Плата, руб. | ТН к уплате за отчетный год, руб. | Что учитывается в налоговых расходах по итогам отчетного года |

| ТН больше платы | 15 000 | 10 000 | ТН 5000 руб. | |

| Плата больше ТН | 40 000 | 58 000 | Плата |

Земельный налог: новая декларация с минимумом отличий от старой

Не позднее 01.02.2018 нужно было сдать декларацию по земельному налогу за 2017 г. по форме, которую ФНС утвердила Приказом

В целом структура «земельной» декларации не изменилась. Но кое-какие правки есть. Так, на титульном листе теперь не надо указывать код

Если фирма, благодаря региональной льготе, исчисляет земельный налог по сниженной ставке, ей больше не нужно высчитывать сумму экономии на налоге и указывать результат в декларации. В старой форме для этого предназначалась строка 270 раздел

В остальном, если вы без проблем заполнили и сдали декларацию по земельному налогу за 2016 г., то так же успешно должны были отчитаться и за 2017 г. А правильность заполнения формы можно было проверить по контрольным соотношениям, которые ФНС направила подчиненным Письмом

УСН

«Упрощенная» декларация: форма и сроки

Год за годом УСН остается эдакой тихой гаванью в штормящем море налоговых изменений. Если не принимать во внимание чехарду с пониженными тарифами взносов, 2017 г. для упрощенцев мало отличался от 2016, 2015, 2014 гг.

Так что если за 2017 г. вы отчитались успешно и сложностей с составлением и подачей декларации не было, то не должно их быть и сейчас. Ну не произошло в 2017 г. ничего такого, что могло бы существенно повлиять на порядок заполнения декларации.

Даже ее форма не изменилась — образец все тот же, утвержденный Приказом ФНС

В чем заключалась неразбериха с пониженными тарифами взносов для упрощенцев в 2017 г., вы узнаете из отчета о семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2018 года».

В чем заключалась неразбериха с пониженными тарифами взносов для упрощенцев в 2017 г., вы узнаете из отчета о семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2018 года».

Декларация при объекте «доходы»

Декларация по УСН с объектом «доходы» состоит из титульного листа, разделов 1.1 и

В

1) нарастающий итог суммы страховых взносов и пособий сравнивают с суммой налога, исчисленного за год. Последняя указана по стр. 133 раздела 2.1.1;

2) если первая величина больше 50% от второй, то исчисленный налог уменьшают на 50%, а его вторую половину надо показать по стр. 100 раздела 1.1 и уплатить в бюджет. Остаток взносов и пособий на следующий год не переходит;

3) если годовая сумма выплаченных взносов и пособий меньше 50% исчисленного налога за год, его можно уменьшить на всю сумму. Остаток отразите по стр. 100 раздела 1.1 и перечислите в бюджет.

А тем «доходным» упрощенцам, которые платят в Москве торговый сбор, придется заполнить еще и раздел 2.1.2 декларации. В нем указывают сумму сбора, которая уменьшила авансовые платежи по налогу внутри года, и налог к уплате по итогам

Декларация при объекте «доходы минус расходы»

Упрощенцы с объектом «доходы минус расходы» включают в декларацию титульный лист, разделы 1.2 и

По стр. 230 раздела 2.2 годовой декларации они показывают сумму убытков прошлых лет, на которую уменьшили доходы отчетного года. Никаких ограничений по сумме убытка нет. А вот учитывать убытки поквартально в течение года нельз

И конечно, не забудьте показать по стр. 280 раздела 2.2 декларации исчисленный минимальный налог (МН). Его считают

Затем сумму МН нужно сравнить с суммой налога за год из стр. 273 раздела 2.2. Если МН больше, то заплатить придется именно его. Но не обязательно всю сумму, поскольку в счет МН зачитывают авансовые платежи по налогу при

И получается, что заплатить МН придется, если его исчисленная сумма превысит исчисленный же авансовый платеж за 9 месяцев 2017 г. Поэтому сумму МН к уплате, которую надо показать по стр. 120 раздела 1.2 декларации, определите

Ресторан вправе учесть расходы на музыку

На этом с декларацией по налогу при УСН все. Давайте пройдемся по необычным и интересным письмам Минфина.

В ресторане, как известно, можно не только вкусно поесть, но и послушать живую музыку и потанцевать. Но артисты, которые там выступают, делают это не бесплатно, заведения выплачивают им гонорары, и зачастую немаленькие. Если ресторан применяет «доходно-расходную» УСН, может ли он включить выплаты артистам в расходы?

Минфин убежден, что да. Согласно

Справка

По мнению Минфина, материальными расходами также считается стоимость бахил и одноразовых стаканчиков, которые упрощенец закупает для удобства клиенто

Впрочем, ресторану можно было и не беспокоить Минфин, а тому необязательно было ссылаться на ГОСТ и подводить затраты на артистов под материальные расходы. Заведение наверняка платит артистам по гражданско-правовым договорам. А такие затраты в любом случае относятся к расходам на оплату труда вместе с зарплатой сотрудников в штате. Вид деятельности, которым занимается организация, тут роли не играет. Главное, чтобы расходы были связаны с извлечением доходо

Как быть с расходами при смене объекта «доходы» на «доходы минус расходы»

В октябре 2017 г. Минфин рассказал, как учесть некоторые виды затрат, если организация решила поменять объект «доходы» на «доходы минус расход

Итак, согласно общей норме гл. 26.2 НК после перехода нельзя учесть затраты, которые относятся к периоду применения «доходной» упрощенки. Вот чиновники и попытались объяснить, что в их понимании значит «относятся к период

Так, если фирма купила ОС при объекте «доходы», но ввела его в эксплуатацию уже при объекте «доходы минус расходы», то уменьшить налоговую базу на оплаченную стоимость ОС можно. Ведь до даты начала использования ОС расходы не учитывают в принципе, а она пришлась на «доходно-расходный» период. Значит, все в порядк

Справка

Затраты на НМА, приобретенные во время применения «доходной» УСН, после смены объекта учесть нельзя. Дело в том, что такие расходы отражают датой принятия НМА к бухгалтерскому учету, а она приходится на период «доходной» упрощенк

Похожая ситуация и с покупными товарами. Их оплаченная стоимость уменьшает расходы по мере продажи. Соответственно, стоимость товаров, реализованных при «доходно-расходной» УСН, учитывают при исчислении налоговой базы, даже если компания купила их до смены объект

Затраты на приобретение сырья и материалов, поступивших на склад, принимают в расходы после оплаты. Поэтому здесь важно, когда МПЗ оприходованы и оплачены. Если до смены объекта — ничего не попишешь, учесть расходы не выйдет. Если после — пожалуйст

Новости пунктиром

Остальные Письма рассмотрим предельно коротко:

— упрощенцы не должны составлять счета-фактуры по своим продажам. Если выставят с НДС — придется заплатить налог в бюджет без уменьшения на входной

— арендодатель на УСН обязан включить в доходы компенсацию стоимости коммунальных услуг, потребленных арендатором. Исключение — арендодатель по отдельному договору является агентом арендатора перед коммунальщикам

— при «доходно-расходной» УСН можно включить в расходы всю оплаченную стоимость рекламы в Интернете. В то же время уменьшить налоговую базу на сумму платежа за право установки уличной рекламной конструкции не получитс

— если «доходно-расходный» упрощенец занимается перепродажей квартир или нежилых помещений, он вправе учесть в затратах как стоимость недвижимости, так и расходы по ее ремонту или реконструкци

Кадры: поправки и пособия

Пред- и посленовогодние изменения в ТК

В конце 2017 г. — начале 2018 г. в ТК внесли ряд изменений. Остановимся на трех самых интересных.

До поправок ст. 243 ТК гласила, что работник полностью отвечает перед работодателем по материальному ущербу, в частности если причинил его административным проступком, который зафиксировал уполномоченный госорга

Однако в

Впрочем, правка техническая. ВС еще в 2006 г. указал, что под административным проступком в ТК следует понимать АПН. И не абы какое, а по которому уполномоченный госорган вынес постановление о привлечении к ответственност

Справка

С точки зрения ВС, если госорган сочтет АПН работника малозначительным и объявит устное замечание, это не освободит человека от полного возмещения ущерба работодателю. Спасти его может тольк

— истечение срока давности на привлечение к ответственности;

— изменение в

Вторая поправка в ТК более заметная.

Итак, теперь инспекторы могут нагрянуть, если кто-то сообщил им, что работодатель:

— или не оформляет трудовые договоры либо делает это с нарушениями;

— или заключает гражданско-правовые договоры вместо трудовых.

Штраф на организацию за такие проступки —

Справка

Также ГИТ проведет внеплановую проверку, если из чьего-либо заявления узнает, что работодател

— нарушил законодательство, чем создал угрозу жизни или здоровью персонала;

— не платит зарплату, задерживает ее либо установил зарплату менее федерального или регионального МРОТ;

— нарушил права работника.

Напомним, что ГИТ не вправе вмешиваться в индивидуальный трудовой спор сотрудника с работодателем и тем более не вправе штрафовать последнего за то, что он не прислушался к позиции ГИТ. Например, индивидуальным трудовым спором будет спор о правомерности дисциплинарного взыскания, даже если это увольнени

Третье изменение в ТК, которое хотелось бы рассмотреть, внесли уже в феврале 2018 г. Речь о ст. 131 Кодекса. До поправки она предписывала выплачивать зарплату только в рублях. Что было неудобно, если сотрудник с гражданством РФ трудился в заграничном подразделении российской компании. После поправок оплачивать его труд можно и в другой валюте, при условии что работодатель перечисляет деньги со счета в иностранном банк

Перенос выходных дней в 2018 г.

В октябре 2017 г. Правительство РФ традиционно утвердило перенос дней отдыха так, чтобы не было однодневных «рабочих» разрывов между праздничным и выходным днями. В итоге, если начать с февраля, получилось, что в 2018 г. мы отдыхае

— 3 дня с пятницы 23.02 по воскресенье 25.02;

— 4 дня с четверга 08.03 по воскресенье 11.03;

— 4 дня с воскресенья 29.04 по среду 02.05. В то же время суббота 28 апреля — рабочий день;

— 3 дня с воскресенья 10.06 по вторник 12.06. Но суббота 9 июня — рабочая;

— 3 дня с субботы 03.11 по понедельник 05.11.

Кроме того, рабочим днем будет суббота 29.12, зато понедельник 31.12 — выходным.

И помните, что продолжительность предпраздничного рабочего дня надо сократить на

Реформа трудовых проверок: теперь и опросные листы

Знаете ли вы, коллеги, что в стране уже несколько лет идет масштабная реформа всевозможных проверок, включая проверки трудинспекций? Базовые документы реформы — Закон о защите прав юрлиц и предпринимателей

Так, Закон

— в 2014 г. — нормой о возможности проведения плановых проверок по опросным листам. Это вроде экзамена: вы заранее знаете набор вопросов, которые вправе задать проверяющие, и можете подготовиться к

— в 2015 г. — риск-ориентированным подходом к госконтролю в целом. Основная идея — ранжировать фирмы по степени риска с учетом негативных последствий, которые могут причинить нарушения. И не трогать тех, у кого такой риск минимальны

Дорожная карта Правительства РФ, в свою очередь, предусмотрела, что все контролирующие ведомства обязаны утвердить перечни нормативных актов, соблюдение которых будут планово проверять. А значит, при наличии такого списка ревизор уже не может достать, словно туз из рукава, какой-то малозаметный документ и поймать фирму на его нарушени

Реформа уже сказалась на проверках, которые проводят государственные инспекции труда. Перечень нормативных актов Роструд утвердил в конце 2016 г., риск-ориентированный подход к плановым проверкам ГИТ действует с марта 2017 г., а в ноябре 2017 г. появились и проверочные листы. Остановимся на них подробне

Подробно о риск-ориентированном подходе к плановым проверкам ГИТ А.И. Дыбов рассказал на семинаре «Не в первый раз и не в первый класс: отчетность за I квартал 2017 года».

Подробно о риск-ориентированном подходе к плановым проверкам ГИТ А.И. Дыбов рассказал на семинаре «Не в первый раз и не в первый класс: отчетность за I квартал 2017 года».

С 01.01.2018 проверочные листы применяют при плановых проверках работодателей умеренного риска, а с 01.07.2018 — всех остальных. Посмотрим, как выглядят листы на примере шапки и строк 1 и 3 листа № 1, посвященного приему на работ

| № | Вопросы, отражающие содержание обязательных требований | Реквизиты нормативных правовых актов, с указанием их структурных единиц, которыми установлены обязательные требования | Ответы на вопросы | ||

| Да | Нет | Не относится | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Трудовой договор заключен в письменной форме | Часть 1 статьи 67 Трудового кодекса Российской Федерации... | |||

| 3 | Получение работником экземпляра трудового договора подтверждено подписью работника на экземпляре трудового договора, хранящемся у работодателя | Часть 1 статьи 67 Трудового кодекса Российской Федерации... | |||