Годовой отчет — 2019: НДС, взносы, НДФЛ и имущественные налоги

НДС

Форма и срок сдачи декларации за IV квартал 2019 г.

Представить декларацию по НДС за IV квартал 2019 г. надо до 27.01.2020 включительно. Форма — прежняя, вы найдете ее в Приказе ФНС

Но есть у декларации за IV квартал и свои нюансы. Во-первых, посчитайте и впишите в нее финальную сумму вычетов по представительским расходам. Их лимит для налога на прибыль — 4% от фонда оплаты труда. В соответствующей доле можно принимать к вычету и НДС по этим расходам.

В итоге от квартала к кварталу 2019 г. вместе с ростом затрат на оплату труда увеличивалась и сумма «представительских» вычетов. Но на 31.12.2019 нужно было подбить их итог. Если что-то принять к вычету не получилось, то, увы, остаток на 2020 г. перенести нельз

Вторая особенность декларации по НДС за IV квартал заключается вот в чем. Если в 2019 г. или ранее вы использовали недвижимость одновременно в облагаемых и не облагаемых НДС операциях, то в состав декларации нужно включить приложение 1 к разд. 3.

Укажите там, помимо прочего, сумму налога к восстановлению за текущий и предыдущие годы. Не делать это можно только по объектам недвижимости, которые вы начали амортизировать 10 лет назад и больш

Справка

Отметим, что если счет-фактура по приобретению недвижимости не сохранился, поскольку истекли 4 года с квартала заявления вычета по нему, то при восстановлении НДС в книге продаж можно зарегистрировать бухгалтерскую справку. Так разрешено поступать и в других случаях, когда приходится восстанавливать налог через длительное время после вычет

Если не заполнить приложение 1 к разд. 3 декларации по НДС за IV квартал 2019 г., то штраф составит 200 руб. Это следует из Письма столичного УФНС

«Базовые» новости: возврат товаров

Много писем в 2019 г. чиновники посвятили новому порядку оформления возврата товаров. Это, можно сказать, тема года. Напомню, что по новым правилам покупатель не обязан выставлять счет-фактуру на обратную реализацию, кроме случая, когда действительно перепродает товар бывшему продавцу по новому договору купли-продажи. То есть стороны изначальной сделки меняются местами.

Если возврат происходит в рамках одного договора, то продавец — плательщик НДС обязан выставить покупателю корректировочный счет-фактуру (КСФ). При этом не имеет значения, принимал ли покупатель товар к учету, качественный он или нет. На основании этого документа продавец отразит в декларации по НДС вычет в связи с возвратом, а покупатель восстановит ранее принятый к вычету нало

Отдельно хочу обратить ваше внимание на дату, с которой действует новый порядок. Дело в том, что ФНС и Минфин понимают это по-разному. Налоговая служба называет 01.01.2019, и поначалу финансовое ведомство считало так

Однако в более поздних письмах Минфин, сославшись на п. 3 Правил ведения книги продаж, в который с 01.04.2019 внесли изменения, пришел к другому выводу. Он подчеркнул, что поскольку с апреля покупатель — плательщик НДС не должен выставлять счета-фактуры по возвращаемым товарам, принятым на учет, то с апреля и нужно применять новый порядо

Как быть? Лично я считаю, что раз уж налоговики к нам все-таки ближе и проверять нас будут именно они, то применять новый порядок можно с января.

«Базовые» новости: недействительные сделки

Теперь давайте поговорим о том, как скорректировать НДС-базу, когда товар возвращают продавцу после признания сделки недействительной в суде. По мнению Минфина, такой возврат ничем не отличается от обычного возврата товаров. Соответственно, продавец заявляет вычет в квартале возврата, но не позднее года после этог

Однако есть и другой подход, который основан на позиции ВС. Согласно ему вы вправе уменьшить налоговую базу за период, в котором был начислен НДС по недействительной сделке. Для этого нужно подать уточненку. Плюс этого подхода в том, что ограничения в 1 год здесь нет — надо уложиться в 3 года считая с даты уплаты НДС за квартал отгрузк

Какой вывод? Я считаю, что компания вправе выбрать тот вариант, который ей будет наиболее выгоден. Если год с момента возврата товаров еще не прошел, то, чтобы избежать лишних вопросов, лучше применить подход, который предлагает Минфин. Для этого продавцу нужно выписать корректировочный счет-фактуру и зарегистрировать его в книге покупок. Кстати, так можно было делать и до

Если год с квартала возврата товаров прошел, то применяйте второй вариант. А в случае претензий идите в суд.

«Базовые» новости: все остальное

Как известно, продавец исчисляет НДС на дату отгрузки товаров, работ, услуг и на дату получения аванса. Для работ — это дата, когда заказчик подписал акт о приемке выполненных работ. Однако нередко возникают ситуации, когда работы выполнены, а акт сдачи-приемки работ не подписан. Например, заказчик оказался недоволен их качеством.

Так вот, в сентябре 2019 г. Письмом

Еще одна возможная ситуация — в актах не указана дата их оформления. По мнению некоторых судов, в этом случае правомерно определять НДС-базу по работам в день их оплаты заказчико

Также в конце 2019 г. чиновники напомнили, как нужно исчислять НДС ссудодателю, если имуществом пользуется не госорган, а кто-то другой. На последнее число каждого квартала, в течение которого имущество находится в безвозмездном пользовании, ссудодатель долже

— начислить НДС на рыночную стоимость аренды аналогичного имущества. Его придется заплатить из своего кармана и в налоговые расходы не включать;

— составить счет-фактуру в одном экземпляре для себя, поскольку ссудополучателю вычет этого НДС не положен;

— зарегистрировать счет-фактуру в книге продаж.

Что касается рыночной стоимости, то подтвердить ее можно, например, справкой организации, составленной на основе информации об арендной плате за аналогичное имущество (например, из СМИ), или отчетом независимого оценщика.

Справка

Несмотря на то что ссудодатель составляет счет-фактуру только для себя, пренебрегать этим не стоит. Отсутствие даже одного такого документа по любой сделке в течение одного квартала — это штраф 10 000 руб. А если счета-фактуры не будет дольше —

Ну и последняя из «базовых» новостей. Письмом

НДС с межценовой разницы

На излете 2019 г. Минфин рассказал, как платить налог при реализации имущества, учтенного с НДС. Такая ситуация у вас возникнет, например, если вы продаете имущество, купленное, чтобы использовать в не облагаемых НДС операциях, или товары, приобретенные у населени

Так вот, налог нужно исчислить, если цена реализуемого имущества превышает его стоимость. Если нет, ничего платить не надо — налоговая база и НДС равны нулю. В первом случае налог начисляйте по такой формуле:

Что касается счетов-фактур, то в документе на продажу имущества укажит

— в графе 5 — межценовую разницу;

— в графе 8 — сумму НДС, рассчитанную с межценовой разницы по ставке

— в графе 9 — цену продажи имущества с НДС.

Если межценовая разница получилась равной нулю или со знаком минус, счет-фактуру все равно нужно выставить. При этом в графы 5 и 8 вписывают нули.

Справка

Как известно, в счетах-фактурах, а также в книге покупок и книге продаж суммы налога до полных рублей не округляют, в отличие от декларации по НДС. И сумма НДС в декларации может оказаться меньше, чем результат вычитания итога книги покупок за отчетный квартал из итога книги продаж. Однако к недоимке, уверен Минфин, это не приводи

Как принять к вычету НДС при покупке ОС и НМА

Не обошелся 2019 г. и без писем Минфина, посвященных вычету НДС по ОС и НМА. Итак, его можно заявить после того, как вы учтете расходы на покупк

— НМА — на счете 04 «Нематериальные активы»;

— ОС — на счете 08 «Вложения во внеоборотные активы».

Если же вы сооружаете ОС своими силами или с помощью подрядчика, входной налог разрешено заявлять к вычету сразу после того, как вы примете на учет результат этих работ. Замечу, что с 2020 г. аналогичное условие прямо прописано в гл. 21 НК и для НМА. Правда, не так много компаний сами с нуля создают НМА или привлекают для этого подрядчиков. Обычно все же покупают готовый продук

О других поправках по НДС, вступивших в силу 01.01.2020, читайте в отчете о семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2020 года».

О других поправках по НДС, вступивших в силу 01.01.2020, читайте в отчете о семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2020 года».

Напомню, что для вычета как по ОС, так и по НМА должны выполняться и другие условия, в частност

— имущество должно предназначаться для совершения операций, облагаемых НДС;

— должен быть счет-фактура продавца.

Если все условия соблюдены, принять налог по ОС и НМА к вычету можно в течение 3 лет после постановки объектов на учет, но сразу в полной сумме. Заявлять вычет частями в разных кварталах в течение этого срока нельзя. Последнее касается и ситуации, когда вы приобретаете ОС и НМА за границе

А вот если вы импортируете не ОС или НМА, а другое имущество, да те же товары для перепродажи, то ввозной НДС можно принимать к вычету постепенно в разных кварталах. Главное — успеть сделать это в течение 3 лет после квартала принятия товаров к учет

Счет-фактура: продавец нарушил срок выставления или вообще не выдал документ

Если счет-фактуру вам выставили с нарушением пятидневного срока, принять к вычету НДС все равно можно. Ведь такое нарушение не препятствует налоговикам установить продавца, покупателя, предмет и сумму сделки, а также ставку НДС и его сумм

Гораздо хуже, когда продавец уклоняется от выдачи документа. Тогда вычет вообще невозможен, считает Минфин. С ним согласны и суды. Все, что остается, — подать иск об обязании нерадивого продавца выставить и передать вам счет-фактуру. Поскольку, как ни крути, это его прямая обязанность по закон

А если налоговики уже отказали вам в вычете

Покупатель вторсырья не вправе принять к вычету НДС без нулевого счета-фактуры продавца

И в продолжение темы отсутствия счетов-фактур — Письмо Минфина

Итак, несмотря на то что при приобретении лома и бумажных отходов у плательщика НДС налог за них платит покупатель — налоговый агент, счет-фактуру должен выставить именно продавец. В нем он указывает стоимость отгруженного вторсырья и делает пометку «НДС исчисляется налоговым агентом».

Покупатель, в свою очередь, обязан посчитать и уплатить налог. Причем даже если продавец не выставил нулевой счет-фактуру. Сделать это нужно на первую из дат:

— или на день отгрузки вторсырья;

— или на день перечисления предоплаты продавцу.

Но, как это ни прискорбно, принять исчисленный налог к вычету без нулевого счета-фактуры поставщика у покупателя не выйдет. Указанный документ остается главным, несмотря на отсутствие в нем информации о налоге.

Справка

Отметим, что покупатель металлолома или макулатуры у продавца — плательщика НДС должен перечислить за него налог, даже если применяет спецрежим или освобожден от НДС по ст. 145

Взносы и НДФЛ: новости к отчетности

РСВ и пенсионная отчетность за 2019 г.

Расчет по страховым взносам за 2019 г. надо сдать не позднее 30.01.2020. Заполнить его нужно по всем знакомой форме из Приказа ФНС

Каждая организация включает в годовой отчет титульный лист,

С 2020 г. вступила в силу норма, обязывающая представлять РСВ строго в электронном виде при численности получателей выплат в отчетном или расчетном периоде свыше 10 человек. Поскольку РСВ за 2019 г. мы сдаем в 2020 г., возникает вопрос, распространяется ли это на него.

Поначалу ФНС сообщила, что новый лимит численности актуален только для расчета за I квартал 2020 г., а обязательность РСВ в электронном виде за 2019 г. надо определять по-старому: исходя из 25 человек среднесписочной численност

Но прошло меньше месяца, как налоговики отрапортовали, что расчет-2019, в котором больше десяти разделов 3, они ждут по ТКС, а не на бумаге. Хорошо, что не в последний момент изменили свою позицию, и на том спасиб

Теперь о

Конечно, у всех на слуху новая форма

Более детально об электронных трудовых книжках рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2020 года».

Более детально об электронных трудовых книжках рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2020 года».

2-НДФЛ и 6-НДФЛ за 2019 г.

Формы

Кроме того, с

Пока непонятной остается судьба справок

До поправок это имело какой-то смысл, поскольку справку

Справка

Отметим, что по доходам от продажи любого имущества физлица отчитываются самостоятельно и сами платят НДФЛ в бюджет. Это означает, что организация-покупатель — не налоговый агент и не удерживает налог при выплате денег за покупку.

Следовательно, такой покупатель не обязан сообщать ни физлицу, ни ИФНС о невозможности удержать НДФЛ, а также не сдает на продавца справку

Разрешилась интрига с отчетностью по НДФЛ за 2019 г. для АО, которые выплачивали дивиденды напрямую, а также для брокеров и подобных им участников рынка ценных бумаг. Напомню, что поправки в ст. 230 НК освободили их от необходимости заполнять приложение № 2 к годовой декларации по налогу на прибыль и вернули обязанность сдавать на получателей доходов справки

Однако само приложение в составе декларации осталось и порядок его заполнения никто не менял. В итоге Минфин разрешил АО и брокерам выбирать, как им удобнее отчитаться по НДФЛ за 2019 г.: с помощью приложения № 2 или через справки

Контрольные соотношения РСВ, 2-НДФЛ и 6-НДФЛ

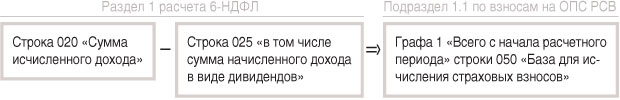

При камеральной проверке РСВ его сравнивают с

Оно справедливо для подавляющего большинства случаев и редко бывает нарушено. Но вот при камеральной проверке

Эта формула, напротив, почти никогда не работает, поскольку по стр. 030 подраздела 1.1 РСВ отражают, например, возмещение командировочных расходов и суточные в пределах лимита. Но в

Теперь взглянем на контрольные соотношения годового

Наконец, в октябре 2019 г. ФНС выпустила дополнительные контрольные соотношения для РСВ,

Уточненный РСВ за закрытое ОП

Если закрытое ОП было наделено полномочиями выплачивать зарплату, то представлять уточненку после его ликвидации нужно по месту головного подразделения. Поля титульного листа уточненного РСВ заполните

— ИНН/КПП — код головного подразделения;

— по месту нахождения (учета) (код) — 214, то есть по месту нахождения организации;

— ИНН/КПП реорганизованной организации — номер и код закрытого ОП;

— форма реорганизации (ликвидация) (код) — 9, что соответствует закрытию ОП.

Если же у ликвидированного ОП не было полномочий начислять зарплату и платить с нее страховые взносы, но оно все равно умудрялось сдавать РСВ, то все несколько усложняется. Придется представить два уточненных расчет

Первый, с нулевыми показателями, — в ИФНС по месту учета закрытого ОП. В полях титульного листа этого РСВ надо указать:

— ИНН и КПП закрытого ОП;

— порядковый номер корректировки;

— по месту нахождения (учета) (код) — 222, что означает представление расчета по месту нахождения ОП;

— форма реорганизации (ликвидация) (код) — 9, что соответствует закрытию ОП.

Второй уточненный расчет следует сдать в инспекцию по месту учета ГП. В него переносят сведения о выплатах работникам закрытого ОП.

2-НДФЛ и 6-НДФЛ за закрытое ОП

По общему правилу организации с ОП сдают форму

Самое простое — сдать в ИФНС «обособки» расчет

Тогда в отдельном расчете

— обычный код периода, соответствующий I кварталу, полугодию, 9 месяцам или году, — в зависимости от того, когда закрылось ОП. Проставлять особый код периода для ликвидированных и реорганизованных организаций — неправильно.

Последнее касается и справок

Возможна ситуация, когда ОП и головная организация имеют один

Декабрьская зарплата в 6-НДФЛ за 2019 г.

Отражение дохода в разделе 2 расчета

В итоге в

— стр. 100 «Дата фактического получения дохода» — 31.12.2019;

— стр. 110 «Дата удержания налога» — 31.12.2019;

— стр. 120 «Срок перечисления налога» — 09.01.2020.

Но как быть, если работодатель пренебрег таким порядком и внес данные о декабрьской зарплате, выплаченной

Из Письма ФНС

Пересчет зарплаты после назначения пособия в 6-НДФЛ

Представьте жизненную ситуацию: уже после закрытия последнего месяца квартала бухгалтер узнал, что работник в этом месяце заболел. И положена ему не полная зарплата, а частичная плюс пособие. Вот как ФНС рекомендует заполнять

Пример. Заполнение 6-НДФЛ при перерасчете зарплаты в связи с болезнью

/ условие / Оклад работника — 50 000 руб., ежемесячно с него удерживают 6500 руб. НДФЛ. За январь — сентябрь его доход — 450 000 руб., НДФЛ —

Работник представил больничный лист за

— заплату за сентябрь —

— НДФЛ с сентябрьской зарплаты —

— зарплату за январь — сентябрь —

— НДФЛ с зарплаты за январь — сентябрь —

Работнику 31.10.2019 выплатили:

— зарплату за октябрь — 34 782,61 руб. (НДФЛ —

— пособие по болезни — 16 438,36 руб. (НДФЛ —

За ноябрь и декабрь начислена зарплата за полный рабочий месяц. Общая сумма дохода работника за год — 598 840,02 руб., НДФЛ —

Заполним по работнику из примера расчеты

/ решение / 1. Раздел 1 первоначального расчета за 9 месяцев 2019 г. выглядел так.

Раздел 1. Обобщенные показатели

Ставка налога, %

| 010 |

1 3 |

| Сумма начисленного |

|

| 020 |

4 5 0 0 0 0 – – – – – – – – – . 0 0 |

| Сумма исчисленного |

|

| 040 |

5 8 5 0 0 – – – – – – – – – – |

Итого по всем ставкам

| Сумма удержанного |

|

| 070 |

5 8 5 0 0 – – – – – – – – – – |

2. Раздел 1 уточненного расчета за 9 месяцев 2019 г. нужно заполнить следующим образом.

Раздел 1. Обобщенные показателиРаздел 2 6-НДФЛ за 9 месяцев 2019 г. корректировки не требует, поскольку зарплату за сентябрь 2019 г. организация в нем не отражала, ведь срок перечисления НДФЛ, удержанного с зарплаты, пришелся на октябрь 2019 г.

Ставка налога, %

| 010 |

1 3 |

| Сумма начисленного |

|

| 020 |

4 4 7 6 1 9 – – – – – – – – – . 0 0 |

| Сумма исчисленного |

|

| 040 |

5 8 1 9 0 – – – – – – – – – – |

Итого по всем ставкам

| Сумма удержанного |

|

| 070 |

5 8 5 0 0 – – – – – – – – – – |

3. Расчет

Раздел 1. Обобщенные показатели

Ставка налога, %

| 010 |

1 3 |

| Сумма начисленного |

|

| 020 |

5 9 8 8 4 0 – – – – – – – – – . 0 0 |

| Сумма исчисленного |

|

| 040 |

7 7 8 4 9 – – – – – – – – – – |

Итого по всем ставкам

| Сумма удержанного |

|

| 070 |

7 7 8 4 9 – – – – – – – – – – |

| Сумма налога, не удержанная налоговым |

|

| 080 |

0 – – – – – – – – – – – – – – |

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц

| Дата фактического получения дохода/ Дата удержания налога/ Срок перечисления налога |

Сумма фактически полученного дохода/ Сумма удержанного налога |

||

| 100 |

3 0 . 0 9 . 2 0 1 9 |

130 |

4 7 6 1 9 – – – – – – – – – – . 0 5 |

| 110 |

3 0 . 0 9 . 2 0 1 9 |

140 |

6 1 9 0 – – – – – – – – – – – |

| 120 |

0 1 . 1 0 . 2 0 1 9 |

||

| 100 |

3 1 . 1 0 . 2 0 1 9 |

130 |

1 6 4 3 8 – – – – – – – – – – . 3 6 |

| 110 |

3 1 . 1 0 . 2 0 1 0 |

140 |

2 1 3 7 – – – – – – – – – – – |

| 120 |

3 1 . 1 0 . 2 0 1 9 |

||

| 100 |

3 1 . 1 0 . 2 0 1 9 |

130 |

3 4 7 8 2 – – – – – – – – – – . 6 1 |

| 110 |

3 1 . 1 0 . 2 0 1 9 |

140 |

4 5 2 2 – – – – – – – – – – – |

| 120 |

0 1 . 1 1 . 2 0 1 9 |

||

| 100 |

3 0 . 1 1 . 2 0 1 9 |

130 |

5 0 0 0 0 – – – – – – – – – – . 0 0 |

| 110 |

2 9 . 1 1 . 2 0 1 9 |

140 |

6 5 0 0 – – – – – – – – – – – |

| 120 |

3 0 . 1 1 . 2 0 1 9 |

||

| 100 |

3 1 . 1 2 . 2 0 1 9 |

130 |

5 0 0 0 0 – – – – – – – – – – . 0 0 |

| 110 |

3 1 . 1 2 . 2 0 1 9 |

140 |

6 5 0 0 – – – – – – – – – – – |

| 120 |

3 1 . 1 2 . 2 0 1 9 |

||

Взносы и НДФЛ: что облагать, а что — нет

Невозвращенные подотчетные деньги

Подотчетные суммы, выданные работнику на командировку или закупку товаров, остаются собственностью организации. Если работник вовремя представил авансовый отчет, то эту сумму страховыми взносами, равно как и НДФЛ, не облагаю

Замечу, что еще в 2009 г. Президиум ВАС указал: качество документов тут ни на что не влияет. Даже если в них ошибки, и существенные, но компания приняла авансовый отчет, доходом работника подотчетные суммы не стану

Проблемы начинаются, когда срок для сдачи авансового отчета прошел, работник молчит, а фирма ничего не делает, чтобы взыскать деньги. В таком случае проверяющие и некоторые суды склонны рассматривать полученные суммы как доход работника для целей НДФЛ и как выплату в рамках трудовых отношений — для страховых взносо

Но есть арбитражные решения в пользу организаций, в которых суды указывают, что у подотчетных средств нет связи с трудовыми результатами работника, а значит, тут нет и объекта обложения взносам

Отмечу, что подотчетные деньги не становятся автоматически собственностью работника только потому, что он за них не отчитался. Работодатель вправе удерживать до 20% зарплаты в счет погашения долга при каждой ее выплате работнику. А может взыскать и все сразу через суд. Если компания хотя бы что-то предпринимает, а не ждет у моря погоды, то исчислять НДФЛ и взносы с невозвращенных подотчетных сумм однозначно не

Прощенный работнику заем

Если вы решили простить работнику долги по займу, вам будет интересно новое разъяснение Минфина на эту тему. Оно касается взносов. Как известно, коллеги, по умолчанию при выдаче займа работнику взносы исчислять не надо, поскольку это — выплата по гражданско-правовому договору о передаче имущества. Проще говоря — по договору займ

Но не все так безоблачно при прощении долга. Минфин считает, что в этом случае на сумму задолженности нужно начислить страховые взносы, и опирается при этом на п. 1 ст. 420 НК РФ, мол, деньги работник получил, обратно не вернул, а обязательство прекращено. Значит, выплата была в рамках трудовых отношений. Будьте добры, начислите взнос

Однако министерство не вникает в то, что побудило работодателя простить долг. Одно дело, когда это прикрытие зарплаты, другое — если жест доброй воли, по сути, социальная помощь. К тому же прощение займа, оформленное договором дарения, — это тоже гражданско-правовой договор о передаче имущества, потому объекта обложения тут нет.

ФНС все это понимает и уже дважды высказывалась в том смысле, что при прощении займа страховые взносы начислять не нужно. Но при одном условии — организация не преследует цель получить необоснованную налоговую выгоду. Если же инспекторы найдут признаки этого, то взносы доначислят. Что это за признаки? Ну, например, займы выдают регулярно и так же регулярно компания прощает их через договоры дарени

Что до НДФЛ при прощении займа, то в 2019 г. тут все было однозначно: это налогооблагаемый доход работника. Ставка налога стандартная — 13%, а не 35%, по которой исчисляют НДФЛ с материальной выгоды от экономии на процентах.

В 2020 г. вступили в силу поправки в гл. 23 НК РФ, которые изменили правила исчисления НДФЛ при списании прощенных и безнадежных долгов. Изменения не назовешь удачными — старая система сломана, а новая получилась непонятной. М.Н. Ахтанина попыталась разобраться в этом на семинаре «Налоги и страховые взносы: версия 2020 года».

В 2020 г. вступили в силу поправки в гл. 23 НК РФ, которые изменили правила исчисления НДФЛ при списании прощенных и безнадежных долгов. Изменения не назовешь удачными — старая система сломана, а новая получилась непонятной. М.Н. Ахтанина попыталась разобраться в этом на семинаре «Налоги и страховые взносы: версия 2020 года».

Выплаты за разъездной характер работы

У людей с разъездным характером работы всегда много расходов. Это и затраты на проезд (например, на бензин), на жилье, если маршрут не одного дня, суточные и так далее. А где большие выплаты, там и много вопросов, как быть с НДФЛ и взносами.

Минфин отвечает так: чтобы не пришлось облагать компенсации за разъездной характер работы взносами и НДФЛ, нужно соблюсти четыре услови

1) указать в трудовом договоре, что работа сотрудника разъездная. Если такого указания нет и командировка человеку не оформлена, то, сами понимаете, возможны претензии со стороны ИФНС;

2) утвердить локальный нормативный акт, в котором предусмотреть, какие «разъездные» расходы и в каком объеме будет компенсировать работодатель. Там же надо прописать норматив суточных за дни в дороге, если вы готовы их платить;

3) расходы работника в пути надо подтвердить документально. Здесь «разъездной» сотрудник ничем, по сути, не отличается от командированного. На каждый расход — бумажку;

4) суточные подтверждать документами не нужно. Главное — привязать их к конкретным дням пути, а не просто платить надбавку к окладу, скажем, 10 000 руб. ежемесячно.

Служебный автомобиль для личных нужд

Зачастую работники пользуются автомобилем, принадлежащим компании, при исполнении своих должностных обязанностей. Конечно же, никакого дохода в этом случае у них нет. Ведь транспорт эксплуатируют в интересах организации, а не самого работника. Соответственно, ГСМ по таким поездкам учитывают в налоговых расходах по путевым листам.

Другая картина вырисовывается, когда человек ездит на служебном автомобиле в нерабочее время. Минфин намекает, что это образует материальную выгоду сотрудника и надо бы исчислить

Конечно, это все чистая теория. Ведь как посчитать конкретный доход работника в рублях, похоже, неизвестно даже чиновникам. Иначе почему они уклонились от объяснений, как это сделать, и довольствовались лишь общими фразами о появлении облагаемого дохода.

А если бы в Письме Минфин что-то сказал и о взносах, возражение было бы тем же: подите-ка определите точную сумму «выплаты» в пользу человека, который пользуется служебным автомобилем в личных целя

Правда, тут точно не выйдет списать в налоговые расходы все затраты на ГСМ, поскольку часть из них приходится на поездки в нерабочее время. Так что продумайте, как фиксировать в путевых листах «личный» пробег. Причем листы обязательны для всех, кто садится за руль коммерческого транспорта. Даже если работник занимает должность, допустим, мерчендайзера, а не водителя, ему все равно надо выписать путевой

Из командировки в отпуск и обратно домой

По ТК организация обязана компенсировать работнику расходы на проезд к месту командировки и обратно. С таких выплат не исчисляют НДФЛ и взносы, причем без оглядки на какие-либо лимиты.

Но как быть, если работник из места командировки поехал не домой, а в отпуск и только после него вернулся домой? Минфин настаивает, что компенсацию стоимости проезда на отдых, а оттуда — домой нужно облагать НДФЛ (значит, и взносами тоже). Основание — командировка закончилась, человек получил экономическую выгод

Если работник улетел по двум или даже трем разным билетам, то стоимость маршрута из командировки в отпуск и из отпуска домой определить легко. Но из разъяснений следует, что выделить стоимость проезда от места жительства до места командирования невозможно. Скорее всего, билет был единый.

Это может быть билет с так называемой услугой стоповер, то есть с остановкой на сутки-двое и больше в транзитном аэропорту. Например, Москва — Стокгольм (остановка 2 дня) — Париж / Париж — Москва. А может быть билет с обратным маршрутом не из аэропорта прилета. Например, Москва — Владивосток / Токио — Москва.

Как из стоимости таких билетов выделить часть, приходящуюся на перелет в отпуск и обратно? Минфин предлагает использовать методику, утвержденную для организаций госсектора. Метод этот не нов — нужна справка авиакомпании о стоимости перелета из дома к месту командировки.

Минфин заявляет, что, если выделить стоимость перелета к месту командировки не получится, облагать НДФЛ (от себя добавлю — и взносами) нужно всю стоимость билета.

Компенсация расходов на медосмотр

Компенсация работникам расходов на медосмотр не выходит из топа запросов в Минфин за весь 2019 г. Что ж, подведем итоги.

По правилам ТК оплата обязательных медосмотров персонала — забота работодателя. Если все сделать как полагается, то вопрос со взносами и НДФЛ даже не возникнет. Ведь работодатель платит за обследование сотрудников не ради их выгоды, а во исполнение своей обязанности по закону. Здесь нет никаких выплат в рамках трудовых отношений для взносов или материальной выгоды для НДФЛ.

Справка

В октябре 2019 г. ВС рассмотрел курьезный спор. Работодатель оплачивал обязательные медосмотры сотрудников напрямую клинике, однако срок действия договора с ней был меньше года. Проверяющие сочли это нарушением, поскольку оплату расходов на медобслуживание персонала не облагают взносами, если договор действует дольше года. Однако ВС посчитал претензии проверяющих надуманными, так как в этом случае объекта для взносов не было в принцип

Но многие работодатели не хотят обременять себя организацией медосмотров, а потому предлагают работникам пройти и оплатить процедуру самостоятельно. После чего возмещают расходы. Минфин раз за разом объявляет, что с такой компенсации надо исчислить взносы, поскольку выплата не упомянута в ст. 422 НК РФПисьма Минфина от 01.11.2019 № 03-04-05/84588, от 11.10.2019 № 03-04-05/78205.

Но, конечно же, чиновники немного лукавят. Действительно, такой выплаты в ст. 422 НК РФ нет. Но зато в ней есть замечательная норма, согласно которой от страховых взносов освобождают любые выплаты, которые связаны с исполнением работником трудовых обязанностей.

Не будем же мы спорить с тем, что на медосмотр работник отправляется как раз для того, чтобы иметь возможность трудиться? Более того, если он не пройдет процедуру до определенной даты, его отстранят от работы. Так что компенсацию расходов на обязательный медосмотр вполне можно считать «трудовой» компенсацией. Правда, доказывать это придется в суде, но с большими шансами на успе

Что касается НДФЛ, то чиновники вполне лояльны. Исчислять НДФЛ с компенсации затрат на обязательный медосмотр не нужно. Только не забудьте получить от работника документы об оплате.

Фитнес для сотрудников

Работодатели не теряют надежды получить послабления в части НДФЛ и взносов с компенсаций расходов сотрудников на спорт и фитнес. Но Минфин не сдается. Снова и снова он повторяет: оплату «физкультуры» для работников надо облагать как страховыми взносами, так и

Объяснение стандартное — таких выплат нет ни в ст. 217 НК с перечнем необлагаемых выплат для НДФЛ, ни в ст. 422 НК с аналогичным перечнем для взносов. Возражение по взносам, впрочем, тоже стандартное — если размер и условия выплаты компенсации прописаны в коллективном договоре и не зависят от должности и трудовых успехов работников, то перед нами выплата социального характера. Которая, с точки зрения ВАС и ВС, вообще не объект обложения взносам

Прошелся Минфин и по налогу на прибыль: компенсации сотрудникам расходов на фитнес учесть не получится. И тут с чиновниками сложно спорить — все так и есть по ст. 270 НК РФ. Пока ее не изменят в этой части, слать письма в Минфин бессмысленно.

Из хорошего — НДС на сумму компенсации точно начислять не надо, ведь сам работодатель никаких спортивных услуг персоналу не оказывает.

Матпомощь при рождении ребенка и оплата дополнительных выходных родителю ребенка-инвалида

Материальную помощь при рождении ребенка не облагают взносами и НДФЛ при соблюдении двух услови

1) сумма выплаты не превышает 50 000 руб.;

2) деньги переданы в течение года со дня рождения ребенка.

Если не выполнено первое условие, НДФЛ и взносы исчисляют с суммы превышения. Если второе, то НДФЛ и взносы придется заплатить со всей матпомощи за минусом 4000 руб., даже когда она сильно меньше 50 000 руб.

Напомню, что этот лимит установлен на каждого родителя. То есть если мама и папа работают в одной организации и они получили матпомощь по 50 000 руб., то взносы и НДФЛ не начисляют на обе выплат

А еще в конце 2019 г. Минфин в очередной раз выпустил Письмо на тему НДФЛ с оплаты дополнительных выходных дней родителю ребенка-инвалида. Впрочем, ведомство просто перепечатало текст своих старых разъяснений.

Три абзаца посвящены тому, что такая выплата не государственное пособие, которое освобождено от НДФЛ. А следом — абзац, перечеркивающий все написанное выше. Мол, еще в 2010 г. ВАС указал, что это все-таки госпособие и платить НДФЛ не

И ни слова чиновники не сказали о том, что с 2020 г. оплата дополнительных выходных дней, предоставляемых родителю ребенка-инвалида по ТК, прямо указана в п. 78 ст. 217 НК РФ как необлагаемая выплата. Более того, эта норма хоть и действует с 2020 г., но распространяется на доходы, полученные начиная с

А вот взносы на такую оплату мы по-прежнему начисляем. После чего возмещаем за счет ФСС вместе с самой оплато

Немного экзотики: выплаты членам совета директоров АО и... чаевые официанту

В октябре 2019 г. Письмом

Вторят министерству и суды. Да и как не вторить, если КС еще в 2016 г. вынес соответствующий вердикт. А до этого вопрос действительно был спорный. Но любые прения давно в прошлом — взносы надо платит

Все мы ходим в рестораны и кафе, и многие из нас оставляют официанту чаевые. А чаевые — это что? Добровольное пожертвование или дополнительная плата за услугу? Минфин заверил, что передача денег из рук клиента в руки официанта ближе всего к дарению. Конечно, при условии что взамен полученной суммы официант ничем клиенту дополнительно не обязан.

Как вы помните, страховые взносы на выплаты по письменным договорам дарения не начисляют. Понятно, что с официантом никто этот договор не подписывает, но, полагаю, даже и так доначислений можно не бояться. С НДФЛ тоже все просто — деньги, полученные в подарок от физлица, не считаются доходом, даже если даритель по отношению к одаряемому никто.

Но все меняется, когда клиент перечисляет чаевые не официанту напрямую, а на счет ресторана или кафе. И потом администрация выплачивает их официанту. В этом случае все с точностью до наоборот. На сумму чаевых нужно начислить и НДФЛ, и взнос

Взносы и НДФЛ: ассорти разъяснений

ИП на УСН платят взносы с доходов без уменьшения на расходы

Не позднее 31 декабря все предприниматели должны были заплатить фиксированные страховые взносы за 2019 г.: на ОПС — 29 354 руб., на ОМС — 6884 руб. Если за год доход ИП на УСН оказался меньше 300 000 руб., то на этом все и закончилось. А если больше, то с суммы превышения предприниматель должен перечислить 1% дополнительных взносов на пенсионное страхование до 01.07.2020 включительн

Но, допустим, ИП пропустил срок уплаты фиксированных или дополнительных взносов. Что будет? Минфин успокоил: штраф в этом случае не грозит. Возникнет недоимка — это да. Но наказание за нее одно —

Теперь о том, как считать дополнительные взносы на ОПС. Когда объект обложения налогом при УСН — «доходы», все понятно: берем годовую сумму поступлений, вычитаем 300 000 руб. и умножаем на 1%. А вот с «доходно-расходной» упрощенкой все запутанно.

Минфин, не без поддержки ВС, полагает, что и в этом случае базу по дополнительным взносам ИП должны исчислять просто по доходам без уменьшения на расходы. Мол, никаких особых условий для «доходно-расходных» упрощенцев в гл. 34 НК нет. Написано там, что надо брать только доходы, значит, так и поступае

Довольно долго в том же ключе высказывалась ФНС. Но внезапно налоговая служба дала таким предпринимателям надежду. Причина — в октябре 2019 г. ВС отказался пересматривать решения судов, которые сочли, что база для дополнительных взносов — это все же доходы ИП за вычетом расходов. Если положительная разница больше 300 000 руб., взносы надо заплатить именно с этого превышения. ФНС вроде бы пообещала руководствоваться последним решением ВС. Посмотрим, сдержит ли слов

Надо сказать, что арбитражные суды уровнем ниже ВС массово выносят вердикты в пользу предпринимателей на «доходно-расходной» УСН. Взять, например, Постановление АС ЗСО

Налоговики в ответ пытались ссылаться на нынешнюю позицию ВС, который счел верным подход в одном из писем Минфина: дополнительные взносы ИП на «доходно-расходной» упрощенке считает просто по доходам за минусом 300 000 руб. АС ЗСО возразил: главное, что ВС не признал Письмо нормативным актом. А значит, ни оно, ни решение ВС не обязательны для судов. И подобная арбитражная практика встречается во многих округах, не только в ЗСО. Так что точка в этом вопросе пока не поставлен

Как ИП уменьшать на взносы налог при УСН

ИП на «доходно-расходной» УСН включают взносы, уплаченные за себя и за своих работников, в расходы. Предприниматели на «доходной» УСН уменьшают налог на взносы, которые заплатили в отчетном году. При наличии наемных работников — не более чем на 50%. А если их нет, можно вычесть хоть всю сумму взносо

Обращаю ваше внимание еще раз — взносы надо перечислить в том году, за который ИП считает «упрощенный» налог. К какому периоду относятся взносы — значения не имеет, главное — когда их заплатили.

Так, последний день срока уплаты фиксированных взносов за 2018 г. пришелся на 09.01.2019. Если предприниматель дотянул до этой даты, то уменьшить налог при УСН за 2018 г. уже не мог. Эти взносы можно было учесть только при расчете налога за 2019 г. К слову, последний день срока уплаты взносов за 2019 г. — 31.12.2019, на этот раз без перенос

Сдвигать уплату взносов за отчетный год на следующий может быть невыгодно и по другой причине. Ведь получится, что в одном году ИП перечислит два «комплекта» взносов, скажем в 2019 г. и за 2018 г., и за 2019 г. Однако ограничение по сумме, на которую разрешено уменьшить налог при УСН, придется применить к общей величине взносов. И если ИП не впишется в лимит, перенести на 2020 г. остаток взносов, уплаченных в 2019 г., не получится — он просто сгори

Фиксированные взносы ИП на пенсии или... в тюрьме

Периодов, когда предприниматели могут не платить фиксированные взносы, довольно мало. Среди них, например, военная служба и время ухода за ребенком до полутора лет. Перечень льготных периодов закрытый. Если не нашли для себя что-то подходящее, фиксированные взносы придется платить.

Так получилось и с предпринимателями-пенсионерами. Несмотря на почтенный возраст и прочие льготы, эти ИП не освобождены от уплаты взносов за себя. Увы, нет для них специальных норм в гл. 34 НК. ИП становятся плательщиками взносов просто по факту регистрации в качестве предпринимателя и в большинстве случаев прекращают их перечислять только после снятия с учета. Тут и суд не поможе

Более того, Минфин считает, что освобождение ИП-пенсионеров от взносов ни к чему хорошему не приведет. Во-первых, как ни крути, это все-таки означает снижение поступлений в ПФР. Во-вторых, у смекалистых бизнесменов появится соблазн перевести бизнес на пенсионера и не платить взносы. Ну и в-третьих, действует принцип солидарной ответственности — все платят взносы, чтобы все получали пенсии.

Но совсем уж абсурдно выглядит ситуация с предпринимателями, которые попали в места не столь отдаленные или находятся под домашним арестом. Даже в этом случае никаких поблажек по взносам нет, хотя добыть деньги на их уплату проблематично. Прекратить регистрацию — тоже та еще задача, надо ведь как-то выдать нотариальную доверенность. Но ФНС все это не смущает, там уверены: пока есть статус ИП, должны быть и фиксированные взносы, а дальше хоть пото

Хорошо, что не все суды с этим согласны. Они учитывают исключительные обстоятельства, в которые попадают ИП-сидельцы, и отменяют доначисления за период со дня взятия под страж

Как ИП не платить фиксированные взносы во время отпуска по уходу за ребенком до полутора лет

Как я уже сказал, отпуск по уходу за ребенком до полутора лет освобождает предпринимателя от уплаты фиксированных взносов. Применяемый режим налогообложения значения не имеет. Будь то упрощенка,

Чтобы воспользоваться льготой, ИП должен подать заявление об освобождении от взносов и приложить оправдательные документы. Вот

— нулевая декларация при УСН или ЕНВД;

— свидетельство о рождении ребенка;

— справка о совместном проживании с ребенком;

— документы работодателя о предоставлении отпуска по уходу за ребенком, если ИП еще и работал по трудовому договору.

В 2019 г. Минфин напомнил, что предприниматель не платит фиксированные взносы, только если в отпуске не занимается коммерческой деятельностью. Если же ему удается совмещать бизнес с уходом за ребенком, то придется перечислять взнос

ИП работает по трудовому договору: что со взносами

Если предприниматель работает по трудовому договору, то в этом случае перед нами два плательщика взносов. Первый — организация, которая начисляет их на выплаты в пользу ИП. Второй — сам предприниматель, поскольку он имеет статус ИП. В результате на индивидуальном счете этого человека будут отражены взносы на ОПС по обоим основания

Никакого задвоения, по мнению Минфина, здесь нет. Два основания для уплаты взносов — два источника формирования пенсии. И они между собой никак не связаны. Ни работодатель, ни предприниматель не имеют права на освобождение от уплаты страховых взносов.

Но тут уточню: при подсчете дополнительных взносов на ОПС предприниматель не учитывает выплаты по трудовому договору. Ведь это не доходы от самостоятельной коммерческой деятельности, работодатель удерживает с них НДФЛ.

А так работодатель перестанет перечислять взносы, только когда ИП уволится. А предприниматель — когда официально снимется с учета в ИФНС.

Возвращать переплату по взносам на ОПС будет легче

В октябре 2019 г. из КС пришли хорошие новости. Суд признал не соответствующей Конституции норму НК о запрете возврата переплаты страховых взносов на ОПС

Удивляет, как долго прожила эта норма. Впервые она появилась в 2010 г. в Законе

— если работник еще не обращался за назначением пенсии, то и его пенсионные права пострадать не могут;

— солидарная часть тарифа взносов на ОПС, которая, как известно, не персонифицирована и не попадает на лицевой счет физлица, не формирует его пенсию. И тут уже неважно, вышел человек на пенсию или нет: от возврата переплаты для него ничего не изменится.

Более того, у работодателя есть право дополнять и уточнять переданные им персонифицированные сведения, формируя тем самым достоверную и полную картину к моменту выхода работника на пенсию. А до этого нет препятствий для возврата переплаты по пенсионным взносам.

Кроме того, КС напомнил, что запрет на возврат переплаты должен быть обусловлен чем-то разумным. Простого разнесения взносов по лицевым счетам для этого явно недостаточно. Удобство администрирования взносов на ОПС не та причина, ради которой страхователя можно лишить возможности вернуть свои деньги.

Ну и напоследок, КС разъяснил, что переплата — это ошибочная сумма, которая оказалась на счетах ПФР без законного основания. А потому организация имеет право распоряжаться ею по своему усмотрению, если, конечно, у нее нет недоимки.

Дополнительные тарифы взносов: что нового

Часто бывает так, что спецоценка рабочих мест признает их вредными, а в списках на досрочную пенсию таких профессий нет. Наоборот, то есть когда спецоценка не нашла ничего вредного, но профессия — в льготном списке, бывает гораздо реже. Какой тариф взносов на ОПС выбрать в этих случаях? Тут есть два правила.

Во-первых, пенсионные взносы по дополнительным тарифам нужно платить только за тех работников, профессии и должности которых есть в списках на досрочную пенсию. Другое дело, что в зависимости от наличия спецоценки и ее результатов эти доптарифы могут варьироваться.

Например, при

Если же работа у человека вредная, что подтвердила спецоценка, но досрочная пенсия ему не положена, то взносы по нему нужно платить только по основным тарифа

И немного об НДФЛ: ставка по призам и платежка на налог с дивидендов

В жизни нас частенько зазывают поучаствовать в рекламном конкурсе. Такое мероприятие нацелено прежде всего на повышение продаж, ведь основным условием обычно является покупка товара. Выигрыш в таком конкурсе облагают по ставке 35% в части превышения стоимости или суммы приза над необлагаемым лимитом в

Другое дело, если конкурс не рекламный, а, например, творческий, где победителю выплачивают денежную премию. НДФЛ с такого выигрыша нужно заплатить по ставке 13%, но зато со всей сумм

И последнее. Как известно, налоговый агент удерживает и перечисляет НДФЛ с каждой выплаты. Поэтому имеет значение ее регулярность. Если речь идет о зарплате, то в платежном поручении бухгалтер указывает месяц, за который начислены выплаты, например в случае с декабрем — «МС.12.2019».

Если же речь идет о дивидендах, то здесь периодичность не прослеживается. Некоторые эксперты утверждают, что ее (периодичности) тут вовсе нет и в платежке просто нужно поставить дату перечисления налога.

Но Минфин в Письме

Налог на имущество

Новая декларация за 2019 год

Декларацию по налогу на имущество за 2019 г. надо сдавать по новой форме. Она утверждена Приказом ФНС

Так как с 2020 г. ежеквартальные расчеты по налогу на имущество отменили, но авансовые платежи остались, раздел 1 декларации дополнили строкой 021 — сумма налога к уплате за год и строками

Из разделов 2 и 3 новой декларации строки для авансовых платежей, наоборот, убрали. Теперь там исчисленные суммы налога за год. В разделе 2.1 в блоке строк 020 для указания адреса объекта недвижимости, облагаемого по среднегодовой стоимости, появился код 4, который обозначает, что объект находится в муниципальном округе.

Если в 2019 г. вы сдавали единый расчет по авансовым платежам по всем «среднегодовым» объектам в регионе, а теперь хотите подать на них единую годовую декларацию, обязательно сообщите об этом в ИФНС уведомлением новой формы не позднее 02.03.2019. Просто в прошлом это держалось на разъяснениях ФНС, а теперь стало нормами НК. Поэтому старые уведомления больше не работаю

Справка

В единой декларации по налогу на имущество указывают код

При заполнении декларации обратите внимание на следующие моменты.

На титульном листе в поле «по месту нахождения (учета) (код)» укажите код имущества в зависимости от того, куда вы представляете декларацию. Если по месту учета организации, то «214», если по месту нахождения ее недвижимости —

В строку 040 «Код ОКОФ» раздела 2.1 декларации впишите код недвижимости из действующего Классификатора основных фондов. В этой строке 12 разрядов. Ее заполняют слева направо, начиная с первого (левого) знакоместа, а если цифр в коде меньше, то в пустых ячейках справа ставят прочер

До 01.01.2017 в старом ОКОФ у объектов ОС были девятизначные коды. Такой код внесите в строку 040 раздела 2.1 по тем же правилам, но без учета разделителей — точек. Например, у зданий предприятий топливной промышленности в старом ОКОФ был код 11 4521020. В строке 040 раздела 2.1 декларации его нужно записать

| Код ОКОФ | 040 |

1 1 4 . 5 2 . 1 0 . 2 0 . – – – |

Нюансы уплаты «кадастрового» налога

Напомню, что по решению субъекта РФ в 2019 г. можно было облагать налогом на имущество по кадастровой стоимост

— коммерческую недвижимость, включенную в специальный региональный перечень. Это, в частности, административно-деловые и торговые центры, а также помещения в них;

— жилую недвижимость, не учтенную на балансе в составе ОС. Например, квартиры для продажи на счете 41 «Товары». Но если жилье вы учитывали на счете 01 «Основные средства», заплатите за него налог по среднегодовой стоимост

С 2020 г. перечень объектов недвижимости, которые нужно облагать налогом на имущество по кадастровой стоимости, изменился. Причем поправки в гл. 30 НК РФ вносили дважды. Подробности вы найдете в семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2020 года».

С 2020 г. перечень объектов недвижимости, которые нужно облагать налогом на имущество по кадастровой стоимости, изменился. Причем поправки в гл. 30 НК РФ вносили дважды. Подробности вы найдете в семинаре М.Н. Ахтаниной «Налоги и страховые взносы: версия 2020 года».

Изучив письма чиновников по «кадастровому» налогу на имущество, я составил таблицу о том, как его платить в неоднозначных ситуациях.

| Ситуация | Порядок уплаты «кадастрового» налога на имущество |

| Недвижимость, включенную в перечень на 1 января, в отчетном году исключили оттуда | Налог исчисляют по среднегодовой стоимости. Упрощенцы по такой недвижимости налог не платят вообщ |

| В течение года помещение, включенное в перечень, разделили на несколько помещений, каждое из которых соответствует условиям налогообложения по кадастровой стоимости | Налог по каждому новому помещению исчисляют по кадастровой стоимости, определенной на дату внесения сведений о нем в |

| Здание и помещения в нем — единый инвентарный объект с одним кадастровым номером, определена кадастровая стоимость здания в целом. Здание включено в перечень, помещения — нет | Каждое помещение облагают по кадастровой стоимост Рассчитывают ее так: Кадастровая стоимость здания х Площадь помещения / Площадь здани |

| Здание и помещения в нем имеют разные кадастровые номера. Здание включено в перечень, помещения — нет | |

| Ни здание, ни помещения в нем не включены в перечень. У здания и помещений разные кадастровые номера | Налог исчисляют по среднегодовой стоимост |

Кадастровую стоимость изменили: с какой даты ее применять

В п. 2 ст. 375 НК РФ в редакции, действовавшей до 15.04.2019, говорилось, что налог считают с кадастровой стоимости недвижимости, указанной в ЕГРН на 1 января отчетного года.

Чиновникам приходилось разъяснять, что кадастровая стоимость применяется не с даты, когда внесли ее в ЕГРН, а со дня вступления в силу акта, которым она утверждена. А тот, в свою очередь, вступает в силу с 1 января года, следующего за годом оценки, но не раньше месяца со дня опубликовани

Например, кадастровая стоимость утверждена в 2018 г. по акту, который вступил в силу 01.01.2019. Но сугубо техническую запись об этом внесли в ЕГРН позже. Тем не менее эту стоимость надо применять для расчета налога с 01.01.2019.

Поправки в п. 2 ст. 375 НК, вступившие в силу 15.04.2019, устранили эту неопределенность. Теперь там прямо прописано, что при расчете налога берут кадастровую стоимость, внесенную в ЕГРН и подлежащую применению с 1 января отчетного года.

По общему правилу кадастровая стоимость устанавливается для расчета налога на будущие годы. Но в некоторых случаях она может быть оспорена или изменена задним числом. Например, комиссия по рассмотрению споров или суд вправе уменьшить кадастровую стоимость, если в расчетах выявлены недостоверные сведения либо она явно не соответствует рынку.

Если решение об этом принято после 01.01.2019, то за все годы владения недвижимостью вместо прежней кадастровой стоимости должна применяться новая. Это значит, что налог на имущество за прошлые годы можно пересчитать, а возникшую переплату — вернуть или зачесть. Конечно, здесь действует ограничение: подать заявление о зачете или возврате переплаты вы можете только в течение 3 лет со дня уплаты налог

Так вот, Минфин уточнил, эти же правила пересчета действуют, если иск об оспаривании стоимости подан до 01.01.2019, а решение по нему принято после этой

Неотделимые улучшения: платим налог и сдаем декларацию

Вначале напомню: налог на имущество по переданному в аренду помещению платит тот, у кого это помещение числится на балансе как ОС. Но если помещение облагают по кадастровой стоимости, то налог платит его собственник — арендодатель. В этом случае неважно, на чьем балансе числится недвижимост

В итоге, если арендатор произвел неотделимые улучшения в арендуемом помещении, он платит за них налог на имущество до окончания договора аренды или до возмещения их стоимости арендодателем. База для расчета налога — среднегодовая стоимость улучшений, даже если арендуемый объект облагается по кадастровой стоимост

А теперь о том, куда сдавать и как заполнить декларацию по налогу на имущество при наличии неотделимых улучшений. Аренда недвижимости — не основание для постановки на учет в ИФНС по месту ее нахождения. Поэтому арендатор всегда сдает декларацию в инспекцию по месту своего учет

Но налог по неотделимым улучшениям он должен перечислить в бюджет по коду

Сведения о неотделимых улучшениях отражают в разделе 2.1 декларации по налогу на имущество. Как его заполнить, показано в таблиц

| Строка раздела 2.1 декларации | Что вписывается в строку |

| 010 | 3 — если у арендованного объекта есть инвентарный номер и адрес с указанием муниципального образования; 4 — если у арендованного объекта есть инвентарный номер, но нет адреса |

| 020 | Инвентарный номер неотделимых капвложений |

| 030 | Адрес арендованной недвижимости, если он включает указание муниципального образования, то есть когда в строке 010 стоит код «3» |

| 040 | Код арендованной недвижимости по ОКОФ |

| 050 | Остаточная стоимость неотделимых капвложений в арендованный объект на 31 декабря |

Недвижимость или «движимость» — вот в чем вопрос

С 2019 г. движимые ОС не облагают налогом на имущество. Поэтому вопрос квалификации объекта стал актуален как никогда. В течение 2019 г. чиновники выпустили на эту тему немало писем.

В них они приводили критерии недвижимости из п. 1 ст. 130 ГК РФ: прочная связь объекта с землей и невозможность перемещения без несоразмерного ущерба. Затем указывали на признаки недвижимости из технического регламента о безопасности зданий и сооружений и

— наличие записи об объекте в ЕГРН;

— при отсутствии записи в ЕГРН — наличие документов, подтверждающих все ту же прочную связь объекта с землей и невозможность его перемещения без крупного ущерба.

Также чиновники ссылались на позицию Пленума ВС, согласно которой госрегистрация не является обязательным условием для признания вещи недвижимость

И в итоге пришли к выводу, что основания для квалификации имущества как движимого или недвижимого устанавливают в каждом конкретном случае с учетом фактических обстоятельств. В том числе с учетом сложившейся судебной практик

Если свести письма ведомств и решения судов по квалификации тех или иных объектов в таблицу, то получится вот что.

| Вид имущества | Реквизиты Писем или решений судов |

| Недвижимость | |

| Трансформаторная подстанция, которая: — сооружена на монолитном железобетонном фундаменте; — соединена кабельными электролиниями, проложенными в подземных траншеях, со снабжающими объектами |

Пункт 4 Письма ФНС от 28.08.2019 |

| Трубопровод (газоход) | Пункт 5 Письма ФНС от 28.08.2019 |

| Производственная площадка с кадастровым номером | Постановление Президиума ВАС от 16.12.2008 |

| Движимое имущество | |

| Трансформаторная подстанция в модульном каркасном здании, которое можно демонтировать и установить в другом месте | Пункт 6 Письма ФНС от 28.08.2019 |

| Вдольтрассовая кабельная линия связи газопровода-отвода | Пункт 1 Письма ФНС от 28.08.2019 |

| Замощение (асфальтовая площадка) | Пункт 2 Письма ФНС от 28.08.2019 |

| Ограждение | Постановление Президиума ВАС от 24.09.2013 |

| Производственная линия с транспортером, размещенная в здании цеха | Пункт 4 Обзора, направленного Письмом ФНС от 14.10.2019 |

| Аттракцион «Колесо обозрения» | Письмо Минэкономразвития от 04.04.2019 |

Транспортный и земельный налоги

Представляем декларации в последний раз

Декларации по транспортному налогу за 2019 г. нужно сдать не позднее 03.02.2020 по форме из Приказа ФНС

Впрочем, изменения несущественные: немного подкорректировали порядок заполнения декларации, коды транспортных средств (ТС) и коды льгот. Что касается самой формы, поменялся только штрихкод на всех ее листах.

Срок для представления декларации по земельному налогу за 2019 г. такой же — 03.02.2020. А вот форма с отчетности за 2018 г. не менялась. Вы найдете ее в Приказе ФНС

Момент, кстати, можно сказать, исторический, ведь 2019 г. — последний, за который нужно сдать декларации по транспортному и земельному налогам. С 2021 г. эту обязанность отменят — то есть за 2020 г. отчитываться уже не придетс

О порядке уплаты транспортного и земельного налогов с 2020 г. рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2020 года».

О порядке уплаты транспортного и земельного налогов с 2020 г. рассказала М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2020 года».

Транспортный налог: азы

Напомню: транспортный налог надо платить за каждое ТС просто потому, что оно зарегистрировано на организацию в

При лизинге автомобиль может быть зарегистрирован как за лизингодателем, так и за лизингополучателем на срок договора лизинга. Так что, если ТС в собственности лизингодателя, но временно зарегистрировано за лизингополучателем, платить налог должен последни

База для исчисления транспортного налога — мощность двигателя в лошадиных силах. Однако если она различается в зависимости от вида топлива (бензин или газ), то, по мнению ФНС, для расчета налога нужно брать максимальную мощност

Автомобиль вроде бы есть, но на самом деле его нет: как платить транспортный налог

Пока угнанный автомобиль находится в розыске, вносить за него транспортный налог не надо. Для этого представьте в ИФНС заявление и справку полиции об угоне. Ее выдают после вынесения постановления о возбуждении уголовного дела по факту угон

Можно представлять в инспекцию и копию справки. В этом случае ИФНС сама направит в ОВД запрос о подтверждении факта угона автомобил

А 15.04.2019 вступили в силу поправки в гл. 28 НК, согласно которым не облагают транспортным налогом и угнанный автомобиль, розыск которого прекращен. Причем это правило задним числом действует с 01.01.2018. До поправок по таким ТС налог приходилось платить, что, согласитесь, нельзя было назвать справедливы

Не нужно облагать транспортным налогом и полностью уничтоженный автомобиль, даже если он все еще числится за вами в

Повышающие коэффициенты к транспортному налогу

Некоторые из дорогостоящих автомобилей облагают транспортным налогом с повышающим коэффициентом. Ежегодно Минпромторг утверждает перечень таких автомобилей. В марте 2019 г. опубликован перечень на 2019 г., и по сравнению с 2018 г. машин в нем стало больш

Если ваш автомобиль попал в список и возраст у него подходящий, придется увеличить налог на коэффициент Кп. Если автомобиль в перечне есть, но возраст у него другой, платите налог без коэффициент

Но зачастую определить, надо применять коэффициент или нет, затруднительно. У автомобилей одной марки и даже модели может быть множество разных модификаций. Если не найдете в перечне точно такую, как у вас, не спешите радоваться.

ФНС и Минпромторг разъясняют: описание модели (версии) марки автомобиля в перечне действительно может быть короче или длиннее по сравнению со сведениями из

Тем не менее владельцам некоторых люксовых автомобилей везет и Минпромторг не находит оснований для включения их в перечень. Вот примеры таких моделей для 2019 г.:

— Audi A8 Long Limousine Quattro 3.0 TFSI V6 250 кВт tiptronic

— Ford Explorer XLT

— Land Rover Range Rover Evoque 5 Door 2.0 TD4 Diesel 150 SE

— Porsche 911 Carrera S

Земельный налог: если кадастровой стоимости нет либо она завышена/занижена по ошибке госоргана

Организация — собственник земельного участка рассчитывает земельный налог самостоятельно, по его кадастровой стоимости (КС) из ЕГРН. КС земельного участка, так же как и любой недвижимости, применяют для целей налогообложения с даты вступления в силу регионального акта, а не с даты, когда ее технически внесли в

Справка

Отметим, что застройщик платит земельный налог за участок под многоквартирным домом до тех пор, пока хотя бы один владелец не зарегистрирует право собственности на любое помещение в нем.

Как только это произойдет, земельный участок под домом поступит в общую собственность ко всем владельцам помещений в доме. С этого момента застройщик не должен платить земельный налог, даже если земля под домом по-прежнему зарегистрирована на

Если участок в собственности, но его КС не утверждена и, следовательно, не указана в ЕГРН, то нет базы для исчисления земельного налога. Поэтому до утверждения КС налог за такой участок платить не нужно, но нулевую декларацию по итогам 2019 г. придется сдат

Если КС земельного участка оказалась завышенной, изменена по решению комиссии или суда после 01.01.2019 и внесена в ЕГРН, то можно пересчитать налог начиная с года, в котором в ЕГРН появилась чрезмерная КС. Правда, тут действует ограничение в 3 года считая с года излишней уплаты налог

Пересчет по таким правилам также возможен, если заявление об оспаривании стоимости участка подано до 01.01.2019, а решение по нему принято после

Земельный налог: если кадастровая стоимость занижена по ошибке госоргана

Если КС в ЕГРН оказалась заниженной,

История там была такая. Компания посчитала, что КС двух ее земельных участков завышена, и обратилась в комиссию по рассмотрению споров. Комиссия уменьшила стоимость участков, о чем сообщила в Росреестр. Тем временем районная администрация утвердила стоимость участков на будущий год. Однако ее постановление поступило в Росреестр раньше, чем решение комиссии, в котором КС была ниже. В итоге в ЕГРН внесли КС из решения, а не из постановления администрации.

По этой КС компания и платила земельный налог. А потом ей прилетели доначисления из ИФНС. По мнению инспекции, платить налог надо было по КС из постановления администрации, несмотря на то что эта стоимость не была зафиксирована в ЕГРН. Суды, в том числе и ВС, с инспекцией согласились. Зато Конституционный суд поддержал компанию.

По его мнению, при администрировании земельного налога ИФНС должны руководствоваться информацией из ЕГРН, а все неустранимые сомнения, противоречия и неясности толковать в пользу собственника участка. Именно государство должно обеспечить достоверность сведений в ЕГРН.

Действия госорганов, которые повлекло включение в ЕГРН заниженной КС, не основание для пересчета налога, доначисления налогоплательщику недоимки и пеней. В итоге Конституционный суд потребовал пересмотреть судебные решения, принятые по этому делу.

Коэффициенты Кв и Кл при исчислении земельного налога: применяем одновременно

Земельный налог считают с учетом таких коэффициенто

— Кв — если земельным участком владели неполный год. Берем количество полных месяцев, когда участок был в собственности, и делим на 12;

— Кл — если в году появилось право на льготу. Он равен частному от деления числа полных месяцев без льготы на 12.

Но как исчислить налог, если оба коэффициента не равны единице и применяются одновременно, в НК РФ не сказано. Так вот, по мнению ФНС, при расчете коэффициента Кл следует учитывать не все 12 месяцев года, а только месяцы владения земельным участком. Минфин позицию подчиненных поддержа

Пример. Расчет земельного налога с применением коэффициентов Кв и Кл

/ условие / Кадастровая стоимость земельного участка на 01.01.2019 — 1 000 000 руб. Дата прекращения права собственности — 23.09.2019. Право на льготу по п. 6 ст. 395 НК РФ возникло 07.05.2019, код льготы — 3021191. Налоговая ставка — 1,5%.

/ решение / Рассчитаем земельный налог по участку и заполним раздел 2 декларации по земельному налогу за 2019 г. только с учетом приведенных данных.

1. Расчет земельного налога.

Количество месяцев владения участком — 9 (с января по сентябрь 2019 г.).

Коэффициент Кв —

Сумма налога —

За 9 месяцев владения земельным участком в 2019 г. право на льготу отсутствовало 4 месяца. Коэффициент Кл с учетом периода владения —

Сумма льготы —

2. Раздел 2 декларации по земельному налогу за 2019 г. должен выглядеть так.

Раздел 2. Расчет налоговой базы и суммы земельного налога

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| III. Исчисление суммы земельного налога | ||

| Количество полных месяцев владения земельным участком в течение налогового периода | 130 |

9 – |

| Коэффициент Кв | 140 |

0 . 7 5 0 0 |

| Сумма исчисленного налога (в рублях) | 150 |

1 1 2 5 0 – – – – – – – – – – |

| Количество полных месяцев использования льготы | 160 |

4 – |

| Коэффициент Кл | 170 |

0 . 4 4 4 4 |

| Код налоговой льготы в виде освобождения от налогообложения | 200 |

3 0 2 1 1 9 1 |

| Сумма налоговой льготы (в рублях) (статья 395, статья 7 Налогового кодекса Российской Федерации) | 210 |

6 2 5 1 – – – – – – – – – – – |