Расчет налога на имущество

В данном материале мы расскажем о расчете налога на имущество по среднегодовой стоимости.

Отметим, что кадастровое имущество не учитывается при расчете налога исходя из среднегодовой стоимости.

Налог на имущество: формула расчета по среднегодовой стоимости

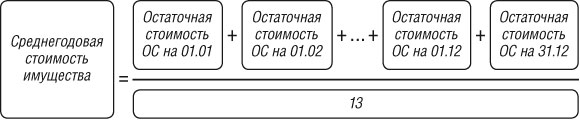

Перед тем как делать непосредственный расчет налога на недвижимое имущество организаций, необходимо определить среднегодовую стоимость имущества (п. 4 ст. 376 НК РФ):

Сам налог рассчитывается так:

С предельными размерами ставок можно ознакомиться в отдельной статье.

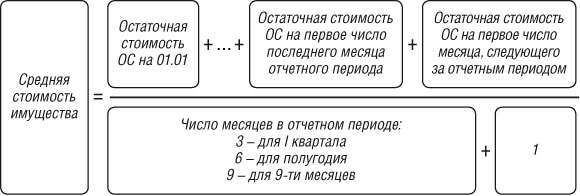

Учтите, что по общему правилу организации должны уплачивать авансовые платежи по налогу на имущество по итогам отчетных периодов (п. 4 ст. 376, п. 3 ст. 379, п. 4,6 ст. 382 НК РФ). Для расчета суммы авансового платежа потребуется определить среднюю стоимость недвижимого имущества (п. 4 ст. 376 НК РФ):

То есть, например, при расчете средней стоимости за полугодие, в знаменателе будет стоять 7 (6 + 1).

Формула расчета непосредственно авансового платежа такая:

Сумма налога к доплате по итогам года определяется по формуле (п. 2 ст. 382 НК РФ):

Пример расчета налога на имущество

Приведем пример расчета налога на имущество организаций исходя из среднегодовой стоимости недвижимости.

Условие примера

| Отчетная дата | Остаточная стоимость (руб.) |

|---|---|

| На 01.01.2020 | 2500000 |

| На 01.02.2020 | 2225000 |

| На 01.03.2020 | 2150000 |

| На 01.04.2020 | 2700000 |

| На 01.05.2020 | 2550000 |

| На 01.06.2020 | 2400000 |

| На 01.07.2020 | 2250000 |

| На 01.08.2020 | 2100000 |

| На 01.09.2020 | 1950000 |

| На 01.10.2020 | 1800000 |

| На 01.11.2020 | 1650000 |

| На 01.12.2020 | 1500000 |

| На 31.12.2020 | 1350000 |

Решение

Шаг 1. Рассчитаем среднегодовую стоимость имущества

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 + 1800000 + 1650000 + 1500000 + 1350000)/13 = 2086538,46 руб.

Шаг 2. Рассчитаем годовую сумму налога

Для нашего примера возьмем максимальную ставку налога на имущество – 2,2%.

2086538,46 руб. х 2,2% = 45903,85 руб.

Так как налоги уплачиваются в полных рублях (п. 6 ст. 52 НК РФ), плательщик с учетом округления должен перечислить в бюджет 45904 руб. налога на имущество организаций.

Шаг 3. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за I квартал

(2500000 + 2225000 + 2150000 + 2700000)/4 = 2393750 руб.

Шаг 4. Рассчитаем авансовый платеж за I квартал

2393750/4 х 2,2% = 13166 руб.

Шаг 5. Рассчитаем среднюю стоимость имущества для расчета суммы аванса за полугодие

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000)/7 = 2396428,57 руб.

Шаг 6. Рассчитаем авансовый платеж за полугодие

2396428,57/4 х 2,2% = 13180 руб.

Шаг 7. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за 9-ть месяцев

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 + 1800000)/10 = 2262500 руб.

Шаг 8. Рассчитаем авансовый платеж за 9-ть месяцев

2262500/4 х 2,2% = 12444 руб.

Шаг 9. Рассчитаем сумму налога, подлежащую доплате в бюджет по итогам года

45904 – (13166 + 13180 + 12444) = 7114 руб.

Как обесценение основных средств влияет на налог на имущество организаций, рассказала ведущий эксперт журнала "Главная книга" Людмила Елина

Сведения о движимом имуществе в декларации

В обновленной форме декларации по налогу на имущество за 2020 год налогоплательщики должны указать сведения не только о недвижимости, но и о движимом имуществе (п.1 ст.386 НК РФ). Хотя последнее на данный момент налогом не облагается. Порядок расчета среднегодовой стоимости движимого имущества аналогичен приведенному выше, применяемому в отношении недвижимости.

Отметим, что представлять декларацию по налогу на имущество должны только те организации, у которых есть облагаемая налогом недвижимость (п.1 ст. 373, ст. 374, п.1 ст.386 НК РФ). И плюс указать в декларации информацию о движимом имуществе, если таковое у компании есть. А если у организации в учете фигурируют только объекты движимого имущества, то отчитываться по ним и подавать декларацию по налогу на имущество она не обязана.

Теперь о самой декларации. Обновленная форма декларации, актуальная на начало 2021 года (в ред. от 28.07.2020), не содержит раздела, где можно было бы указать среднегодовую стоимость движимого имущества (Приложение №1 к Приказу ФНС от 28.07.2020 N ЕД-7-21/475@). Вместе с тем в середине января 2021 года был опубликован еще один Приказ ФНС. Благодаря ему в декларации должен появиться раздел 4, в котором и нужно будет отражать сведения о движимом имуществе (п.1 Приказа ФНС от 09.12.2020 N КЧ-7-21/889@). Однако этот Приказ вступает в силу только 14.03.2021. Это означает, что отчитываться по форме декларации, включающей в себя раздел 4, можно после указанной даты. Напомним, что крайний срок представления декларации по налогу на имущество организаций за 2020 год – 30.03.2021. Учитывая сказанное, сдавать имущественную декларацию лучше во второй половине марта (но не позднее 30.03.2021), т.е. по самой актуальной форме с разделом 4. В этом случае риск получить претензии от налоговиков из-за представления отчетности не по форме будет минимальным.

Формула расчета налога на имущество физических лиц

Не только организации платят налог на имущество - также существует налог на имущество физлиц, который уплачивают граждане, владеющие недвижимостью. Однако физлицам особо не стоит вдаваться в подробности того, как рассчитывается этот налог. Ведь этот расчет делают сами налоговики (п. 1 ст. 408 НК РФ). Правда, если вы хотите проверить правильность расчета, то сделать это можно при помощи специального калькулятора.