Онлайн-ККТ в реальности

Кто должен применять ККТ, а кто — нет

Поэтапный переход на онлайн-ККТ: основы

Большинство из вас уже не понаслышке знает о новом порядке применения ККТ. И это не удивительно — глобальные поправки в профильный Закон

Переход на кассы нового поколения поэтапный и продлится почти полтора года — с 01.02.2017 по 01.07.2018. Но львиной доле продавцов придется применять нововведения уже с 01.07.2017.

А это предполагает не только переход на онлайн-ККТ, умеющую отсылать чеки в налоговую инспекцию в реальном времени. Это вообще новая схема взаимодействия между фигурантами расчетов, с включением в процесс нового участника — оператора фискальных данных (ОФД).

Кроме того, по задумке законодателя, новый порядок лучше, чем старый, будет защищать права потребителя.

Поэтапный переход на онлайн-ККТ: исключения

Сразу отмечу: большинство продавцов, которые по старой редакции Закона

Это, в частности, продавцы:

— оказывающие услуги населению с выдачей

— реализующие что-либо в рамках деятельности, облагаемой ЕНВД или по патенту. Естественно, для них сохраняется обязанность выдавать по требованию покупателя документ об оплате покупки. Есть также нюанс с алкоголем, но о нем позже.

Свои переходные положения у продавцов товаров через торговые автоматы. Не все такие устройства можно быстро модернизировать. А в некоторых моделях вообще нет места для установки новой кассы. Потому здесь та же отсрочка, что и с ЕНВД, — до

Плюс Минфин рассказал о плана

— освободить продавцов от обязанности встраивать ККТ в автомат, который торгует за монеты товарами по цене до 100 руб. за единицу;

— отменить требование направлять покупателю электронный чек на email или номер телефона, если это не позволяют сделать технические характеристики торгового автомата.

Поэтапный переход на онлайн-ККТ: когда начался и когда закончится

Для остальных продавцов переход на новый порядок разделили на два этапа.

Первый длился с 15.07.2016 по 31.01.2017. Тут все было добровольно. Хочешь — покупаешь, регистрируешь и применяешь онлайн-ККТ в автономном режиме, не хочешь — работаешь по старинке.

Второй этап начался с 01.02.2017 и закончится 01.07.2017. Это время дали продавцам на постепенную закупку новых касс. Зарегистрировать в ИФНС аппарат старого вида больше нельзя. Пользоваться — пожалуйста. Снимать с учета, если стал не нужен, — тоже. А вот новая касса может быть только онлайн.

Формально в рамках второго этапа продавцам оставили возможность перерегистрировать старую ККТ. Например, при замене электронной кассовой ленты защищенной (ЭКЛЗ) или при смене адреса установки техник

Однако в жизни налоговые инспекции это саботируют. Они настоятельно рекомендуют продавцам модернизировать аппараты или купить новую ККТ.

Можно, конечно, потребовать в ИФНС письменный отказ в перерегистрации старой кассы и обжаловать его в УФНС либо в суде. Но отказа на бумаге тоже еще нужно добиться... Инспекторы старательно уклоняются и от этого.

С 01.07.2017 использовать ККТ старого типа будет запрещено. ИФНС снимут такие кассы с учета автоматически, даже если продавцы об этом не позаботятся. Причем Минфин уже не раз обозначил, что продлевать переходный период власти не намерен

Поэтапный переход на онлайн-ККТ: когда начался и когда закончится

Когда нужно применять онлайн-ККТ

Итак, при расчетах наличными или электронными средствами платежа (ЭСП) за товары, работы или услуги продавцы должны применять ККТ. Причем определение термина «расчеты» в новой редакции Закона

Так, теперь из Закона хорошо читается, что расчет — это не только прием, но и выдача денег. Например, за принятый металлолом. Раньше это было не очевидно, брешь закрывали письма Минфина и

Под ЭСП новая редакция Закона

Тем самым государство постаралось вовлечь в сферу применения ККТ как можно большую часть денежного оборота, включая сугубо безналичный. Фактически онлайн-кассы не применяют, только если деньги отправляются отдельным платежным поручением с банковского счета на банковский

Онлайн-ККТ для онлайн-торговли: теория

Если продавец торгует через сайт, то, скорее всего, часть денег от покупателей он получает на расчетный счет:

1) с банковских карт напрямую;

2) из электронных кошельков: Яндекс.Деньги, WebMoney;

3) от платежных агрегаторов: PayPal, Assist, PayOnline и прочих.

По старой редакции Закона

Новая редакция Закона

А как применять? В теории все просто.

Для расчетов в Интернете нужно использовать специальную ККТ. Она не умеет печатать бумажный чек, но зато формирует и отправляет его в электронном виде покупателю сразу в момент расчета, без участия продавца.

И если при обычных расчетах «глаза в глаза» продавец должен выдать электронный чек только по желанию покупателя, то при онлайн-торговле чек в электронном виде априори обязателе

Теперь по срокам. Поскольку в старом Законе о ККТ исключений для расчетов платежными картами не было, то и по новому порядку применяются общие правила. Установить онлайн-кассу для интернет-продаж нужно до 01.07.2017. Что касается остальных электронных средств платежа, то право не применять ККТ остается за продавцами до

Онлайн-ККТ для онлайн-торговли: практика

С теорией онлайн-расчетов закончили. Теперь как все происходит в жизни.

Для начала отметим, что предписание направлять покупателям электронные чеки при онлайн-расчетах вступает в противоречие с разрешением работать со старыми кассами как минимум до 01.07.2017.

Аппараты предыдущего поколения не умеют создавать и отправлять электронные чеки. Тем более без участия продавца. Все только на бумаге.

И даже если предположить, что при онлайн-оплате с 15.07.2016 надо выбивать бумажный чек, встает новая проблема. Сайт принимает деньги 24 часа в сутки. Прикажете у ККТ дежурить? Или печатать чеки оптом, когда кассир на работу придет? Но это уже нарушение.

Вывод — использовать старую ККТ при онлайн-оплате зачастую невозможно. Причем в этом нет вины продавцов. А без вины нет и штрафа за нарушения, связанные с

Кстати, Минфин, отвечая на многочисленные вопросы интернет-торговцев насчет технических решений для онлайн-расчетов, просто отсылает их в ФНС. А служба, в свою очередь, отделывается цитатами из Закона

Специальные онлайн-ККТ для сайтов появились на рынке относительно недавно. Производители долго лишь анонсировали модели, но не продавали их.

Фирмам предлагали обычные онлайн-кассы, которые печатают бумажные чеки. А электронные формируют, только если покупатель об этом попросит и даст email либо номер телефона. Но такие модели тоже не умеют автоматически создавать и отсылать электронные чеки без участия продавца.

И какой был толк интернет-сервису от новой техники этого типа? Ее использование сулило те же проблемы, что и со старой ККТ.

Теперь, повторюсь, полноценные автоматические онлайн-кассы для сайтов все же появились в продаже. Мне известно, по крайней мере, об одной модели такой техники.

При каких расчетах можно не применять ККТ

Само собой, как и прежде, не нужно пробивать чеки, если деньги вы получаете вне расчетов с кем-либо в понимании Закона

Плюс ряд расчетов подпадает под льготы.

Так, банки не применяют ККТ по операциям через банкоматы и терминалы, а также при расчетах платежными поручениями, включая переводы от имени обычных «физико

Не понадобится ККТ продавцам, которые ведут деятельность из списка, предусмотренного Законом

Но прежде два новых исключения. Даже если вид деятельности есть в таблице, ККТ придется применят

— при расчетах через торговые автоматы или терминалы оплаты;

— при торговле подакцизными товарами. Она под льготы не подпадает в любом случае, кто бы и где бы ею ни занимался.

| Вид деятельности, при расчетах в рамках которого можно не применять ККТ | Дополнительные условия применения льготы либо исключения по редакции Закона |

|

| до 15.07.2016 | с 15.07.2016 | |

| Продажа лотерейных билетов | ККТ можно не применять без условий и исключений | ККТ надо применять |

| Продажа проездных билетов для общественного транспорта | ККТ не применяют, только если билеты продает водитель или кондуктор в салоне | |

| Торговля на розничных рынках, ярмарках, в выставочных комплексах и на территориях, отведенных для торговли (кроме магазинов, контейнеров и других торговых точек, обеспечивающих сохранность товаров) | Надо применять ККТ при торговле любыми непродовольственными товарами с открытых прилавков внутри крытых рыночных помещений | Надо применять ККТ при торговле непродовольственными товарами из правительственного Перечня через любую точку прода |

| Разносная торговля (кроме торговли в пассажирских вагонах поездов) | ККТ можно не применять только при торговле с ручных тележек, корзин, лотков, если: — продовольственные товары не требуют определенных условий хранения и продажи; — непродовольственные товары не относятся к технически сложны |

ККТ можно не применять только при торговле с ручных тележек, корзин, лотков и велосипедов. Остальные условия и исключения прежние |

| Разносная торговля в пассажирских вагонах поездов | ККТ можно не применять только при торговле чайной продукцией | ККТ можно не применять, если: — продовольственные товары не требуют определенных условий хранения и продажи; — непродовольственные товары не относятся к технически сложны Других условий и исключений нет |

| Торговля вразвал | ККТ можно не применять только при продаже овощей и бахчевых культур | ККТ можно не применять только при продаже овощей, бахчевых культур и фруктов |

| Прием от населения утильсырья | Надо применять ККТ при приеме: — металлолома от населения; — любого утильсырья от организаций и предпринимателе |

Надо применять ККТ при приеме: — металлолома, драгметаллов и драгоценных камней от населения; — любого утильсырья от организаций и предпринимателей |

| Продажа по номиналу марок, подтверждающих оплату услуг почты | ККТ можно не применять без условий и исключений | ККТ надо применять |

| Ремонт и окраска обуви | Этих видов деятельности нет в перечне льгот. При оказании услуг населению продавец, независимо от налогового режима, может выдавать БСО. В других случаях продавец: — на ЕНВД или ПСН может не применять ККТ и обязан выдать документ об оплате только по требованию покупателя; — на ином налоговом режиме — должен применять ККТ |

ККТ можно не применять без условий и исключений |

| Изготовление и ремонт металлической галантереи и ключей | ||

| Присмотр и уход за детьми, больными, престарелыми и инвалидами | ||

| Реализация изготовителем изделий народных художественных промыслов | ||

| Вспашка огородов и распиловка дров | ||

| Услуги носильщиков на вокзалах, в аэропортах, портах | ||

| Сдача предпринимателем в аренду собственного жилья | ||

| Торговля, осуществляемая аптечными организациями в фельдшерских пунктах сельской местности | ККТ можно не применять только при торговле лекарственными препаратами | |

| Торговля, осуществляемая обособленными подразделениями медорганизаций с лицензией на фармацевтическую деятельность, расположенными в сельской местности без аптек | ||

Итак, продавцу надо свериться с таблицей, а также иметь в виду два новых исключения из льгот: расчеты через торговые автоматы или терминалы оплаты, а также торговлю подакцизными товарами.

Если окажется, что новая редакция Закона

— ухудшила положение продавца, он вправе работать по старой редакции и не применять ККТ до

— улучшила его положение, продавец мог перестать применять ККТ уже с 15.07.2016.

Услуги населению, ЕНВД, ПСН

С 01.07.2018 резко меняется подход к БСО при оказании услуг населению.

Пока продавцу достаточно выдать покупателю бумажный бланк со всеми обязательными реквизитами, напечатанный в типографии. Но через год с небольшим БСО, по сути, станет тем же самым, что и чек. Печать только через специальный онлайн-аппарат, обязательные реквизиты, как у чека, и так далее.

Смысл в использовании бланков останется разве что для учреждений, которые продают входные билеты. Я имею в виду кинотеатры, зоопарки, музеи, парки развлечений. То же самое с проездными билетами на транспорте.

Остальным продавцам услуг населению с 01.07.2018 проще начать применять обычные онлайн-кассы, чем связываться с автоматизированной системой печати

С той же даты обязаны использовать онлайн-ККТ продавцы на ЕНВД и патенте. До тех пор они по-прежнему могут отделываться документом о приеме денег. И то если покупатель потребует бумагу.

Но тут есть важный нюанс для розничных торговцев пивом, яблочным и грушевым сидром (он же пуаре) и медовухой. Дальше буду называть все это слабым алкоголем.

Закон

Как им применять ККТ, покажу на схеме.

Таким образом, у продавцов слабого алкоголя на ЕНВД и ПСН нет отсрочки перехода на онлайн-ККТ до 01.07.2018, как у остальных торговцев на этих спецрежимах.

Расчеты без ККТ в труднодоступной местности: что это за местность

Еще одно основание, по которому ККТ остается условно необязательной, — работа в труднодоступных местностях по перечню, утвержденному региональными властями. Эта норма была и в старой редакции Закона

Обновленный Закон о ККТ разделяет термины «труднодоступная и отдаленная местность» и «местность, удаленная от сетей связи».

Обновленный Закон о ККТ разделяет термины «труднодоступная и отдаленная местность» и «местность, удаленная от сетей связи».

О том, как применять ККТ в местности, удаленной от сетей связи, читайте далее.

Как и раньше, к труднодоступной местности не относятся города, райцентры и поселки городского типа.

Например, город Дудинка Красноярского края — один из самых северных городов нашей страны. Назвать его легкодоступным язык не повернется. Из Центральной России туда нет ни автомобильной, ни железной дороги. Добраться можно только морем и далее по Енисею либо по воздуху.

И тем не менее

А вот населенные пункты муниципального образования Дудинка (не путать с городом!), например поселок

Расчеты без ККТ в труднодоступной местности: с какой даты выдавать документ об оплате

По требованию покупателя продавец, работающий в труднодоступной местности, должен выдать документ об оплате. В старой редакции Закона

Отсюда сразу вопрос: с какой даты продавцы обязаны соблюдать новую норму?

С одной стороны, как мы уже обсудили, все, кто мог работать без ККТ до 15.07.2016, вправе продолжать это делать до 01.07.2018. Даже если новая редакция Закона

С другой стороны, новая редакция Закона

Причем выдача либо невыдача бумаги не влияет на саму возможность продавца обходиться без ККТ в труднодоступной местности. В обновленном Законе не говорится, что, мол, если продавец хотя бы единожды не дал документ об оплате, то он становится обязанным купить, зарегистрировать и каждый раз применять кассовый аппарат.

Поэтому, боюсь, налоговики ждут от «труднодоступных» продавцов выдачи документа об оплате уже с 15.07.2016, когда вступила в силу новая редакция Закона

Правда, сначала проверяющим до продавца еще добраться надо. Плюс ч. 6 ст. 14.5

Но инспекторы вряд ли будут вникать в такие нюансы. Не дал документ — вот тебе штраф. Поэтому «труднодоступным» продавцам лучше уже сейчас выдавать документы об оплате по требованию покупателей. Это проще, чем конфликтовать с ИФНС.

Расчеты без ККТ в труднодоступной местности: каким должен быть документ об оплате

Установленной формы у документа об оплате нет, но есть обязательные реквизит

— наименование и порядковый номер;

— дата и время расчета;

— адрес помещения расчета, а при торговле из автомобиля — его госномер и адрес продавца в

— ИНН продавца;

— система налогообложения продавца;

— признак расчета. При получении денег — «Приход», при возврате денег — «Возврат прихода»;

— наименование товара, количество, цена и стоимость с учетом скидок, ставка НДС;

— итоговая сумма с указанием ставок НДС;

— форма расчета (наличная или по карте) с указанием сумм;

— должность и фамилия лица, получившего деньги и выдавшего документ.

Получается, что документ — эдакий гибрид приходного кассового ордера и кассового чека.

Выглядеть бумага об оплате может так.

Квитанция № 5

Дата: 02.06.2017

Время: 10:30

Магазин «Промтовары»

Адрес расчета: п. Левинские Пески, ул. Тундровая, д. 12, Таймырский Долгано-Ненецкий район, Красноярский край, 647501

Продавец: ИП Корякин Андрей Андреевич, ИНН 246100633221/Упрощенная система налогообложения

| Признак расчета | Наименование товаров | Количество, шт. | Цена, |

Стоимость, |

| Приход | Моющее средство для посуды |

1 | 50 | 50 |

| Итого | 50 | |||

Оплата в сумм

ИП Корякин Андрей Андреевич

|

|

Подробнее о реквизите «Признак расчета» в кассовом чеке читайте здесь.

Подробнее о реквизите «Признак расчета» в кассовом чеке читайте здесь.

Расчеты без ККТ в труднодоступной местности: как выдавать и учитывать документы об оплате

Правительство уже утвердило Правила выдачи и учета документов об оплате в труднодоступной местност

Во многом Правила похожи на порядок работы со старыми БСО. Сейчас сами убедитесь.

Бланк документа об оплате можно заполнить от руки, предварительно заказав его в типографии или распечатав на принтере. Либо сразу печатать на принтере готовый документ со всеми данным

Оформлять бумагу об оплате нужно так, чтобы у продавца осталась ее копия или отрывная часть. Что писать на отрывной части, в Правилах не оговорено. Логично предположить, что как минимум дату, номер, время и сумму продажи. То есть информацию, которая нужна для учета документо

Исправлять в документе об оплате ничего нельзя. Сделали ошибку при заполнении бланка от руки — перечеркивайте бланк, берите чистый и начинайте занов

Оригинал документа продавец отдает покупателю, а копию или отрывную часть оставляет себе. Затем продавец фиксирует номер и дату выданной бумаги в журнале учета бланко

Загубленный бланк продавец не выкидывает, а вписывает его номер и дату в журнал с пометкой «Испорчен». Бланк прикладывают к журналу. Дальше продавец продолжает сквозную нумерацию документов об оплате. Если у испорченного был номер 12, то у следующего будет

Журнал учета документов об оплате нужно пронумеровать, прошить и, как водится, скрепить печатью, если она есть у продавца. Журнал и копии документов либо их отрывные части, подобранные в хронологическом порядке, продавец должен хранить не менее

И вот как после этого, коллеги, не вспомнить старый добрый порядок применения БСО и книгу их учета? Очень многое сходитс

Расчеты с автономной ККТ в местности, удаленной от сетей связи

И последнее по льготам.

В местности, удаленной от сетей связи, продавцы могут использовать онлайн-ККТ в автономном режиме. Проще говоря, почти как раньше: кассовый аппарат только печатает чеки, записывает и хранит данные о них в фискальном накопителе. Но не отправляет тут же сведения в

Поэтому продавец из «удаленной» местности не обяза

— заключать договор с ОФД;

— отсылать покупателю электронный чек, если тот потребовал.

Перечень местностей, удаленных от сетей связи, утверждает регион. Критерий один — количество жителей муниципалитета. Если их меньше 10 000, то местность — «удаленна

Однако будьте внимательны: последнее слово тут за региональными властями. Пока субъект РФ не утвердил перечень, считается, что местностей, удаленных от сетей связи, на его территории нет. А значит, льгота в регионе не работает и продавцы должны использовать онлайн-ККТ в обычном режиме. С учетом переходного этапа, конечн

Но предположим, регион утвердил перечень «удаленных» местностей.

Тогда продавцам из таких районов до пограничной даты все равно нужно обзавестись онлайн-ККТ и зарегистрировать ее в ИФНС. Какая это будет дата — 01.07.2017 или 01.07.2018 — мы сегодня уже не раз обговорили.

Если «удаленный» продавец продолжит работать со старой кассой после пограничной даты, его оштрафуют за неприменение ККТ на

Кроме того, автономная работа на онлайн-ККТ вовсе не значит, что ИФНС никогда не получит данные о расчетах через эту кассу. Она снимет нужные сведения с фискального накопителя при первом же обращении продавца за перерегистрацией аппарата. Например, когда у накопителя закончится срок служб

О том, как регистрировать, перерегистрировать и снимать онлайн-ККТ с учета, читайте здесь.

О том, как регистрировать, перерегистрировать и снимать онлайн-ККТ с учета, читайте здесь.

Технические требования к ККТ

Что должна уметь онлайн-касса и как быть с ЦТО

Согласно новой редакции Закона

Внешне ККТ почти не изменилась. У аппарата есть корпус с заводским номером, внутри обязательно — печатающее устройство (кроме касс для интернет-продаж и торговых автоматов), часы реального времени и фискальный накопитель.

Остальная «начинка» в Законе не указана, но зато установлен довольно обширный перечень «умений». Так, любая модель онлайн-ККТ должн

— передавать данные о продажах в фискальный накопитель;

— формировать фискальные документы в электронной форме (например, для отправки покупателю кассового чека по электронной почте);

— передавать фискальные документы из фискального накопителя оператору, в том числе и повторно, если от оператора не получено подтверждение получения;

— получать от оператора сообщения, подтверждения и прочую подобную информацию;

— уведомлять кассира о нештатных ситуациях — об отсутствии подтверждения оператора, о неисправностях в работе аппарата;

— предоставлять налоговому инспектору доступ к фискальным документам в любое время;

— находить по номеру любой фискальный документ в фискальном накопителе и обеспечивать его печать или передачу в электронной форме.

А вот обязательные в прошлом внешние пломбы и знаки сервисного обслуживания ушли в историю. В них просто больше нет нужды, раз данные о каждой операции будут сразу уходить в ИФНС через ОФД.

Справка

Правительственное Положение о регистрации и применении ККТ от 2007 г., которое, помимо прочего, упоминает пломбы и знаки сервисного обслуживания, с 15.07.2016 применяют только к аппаратам старого типа. Действует документ до

Не понадобится и договор с ЦТО об обслуживании ККТ. Чиновники преподносят это как огромное достижение, которое позволит снизить расходы продавцо

Однако современная ККТ тоже может сломаться и ремонтировать ее кому-то надо. Поэтому совсем без затрат на ЦТО не обойтись. Плюс именно центры первыми разобрались в тонкостях новых правил регистрации онлайн-касс и работы с ними. В результате продавцам все равно приходится обращаться к тамошним специалистам за платной помощью.

Покупать специально новую кассу не придется, если модель вашего аппарата можно модернизировать. Уточните это у производителя ККТ либо на

Узкоспециализированная ККТ

Отдельные модели ККТ могут работать лишь в одном из трех специальных режимов, обслуживая только расчет

— через автоматические устройства без участия кассира. Речь о торговых автоматах и платежных терминала

— за услуги с выдачей бланков строгой отчетности (БСО) вместо чеков;

— через Интернет с помощью банковских карт, платежных агрегаторов, электронных кошельков без печати чеков.

Проще говоря, если ваша онлайн-касса:

— предназначена только для печати БСО за услуги, использовать ее, например, в торговле продуктами нельз

— специализации не имеет, вы можете пробивать на ней чеки при продаже чего угодно: услуг, товаров, работ.

Реестр моделей кассовых аппаратов

Все модели ККТ, соответствующие Закону, ФНС включает в реестр, который размещает на

Справка

Правительство вправе установить дополнительные требования к ККТ.

Но даже если они появятся, то модели, которые будут к тому моменту включены в госреестр, продавец сможет использовать еще в течение года. А изготовитель за это время найдет возможность модернизировать ККТ под дополнительные требования правительств

Более того, учет экземпляров ККТ в налоговой службе ведут, что называется, поштучно. Сами посудите, чтобы модель кассы попала в реестр, изготовитель должен представить в ФНС:

— сведения о модели;

— документы, подтверждающие, что ККТ соответствует Закону;

— информацию обо всех изготовленных экземплярах (в частности, должен сообщить заводские номера и даты изготовления каждого аппарата).

Все это нужно сделать до того, как модель ККТ поступит в продаж

При регистрации конкретного аппарата налоговая инспекция проверяет, есть ли в реестре сведения об этом экземпляре. Если нет, то ККТ просто не поставят на

Что такое фискальный накопитель

В отличие от техники предыдущего поколения онлайн-касса передает все данные о продажах в фискальный накопитель (ФН). Это замысловатое устройство сменяет уходящую ЭКЛЗ.

По сути, ФН — усовершенствованная ЭКЛЗ. Накопитель записывает и хранит данные о продажах в неизменном виде, шифрует и защищает их от взлома. Каждый фискальный документ получает от накопителя уникальный фискальный признак. Это последовательность цифр, рассчитанная по секретному алгоритму.

Здесь можно провести аналогию с криптографическим проверочным кодом, который печатают на чеках старые аппараты с

Наличие фискального признака позволяет проверяющим выявлять несанкционированные корректировки и фальсификации при работе с ККТ. Признак — что-то вроде электронной подписи, которой ФН «подписывает» чеки и другие фискальные документы. Один чек — одна уникальная подпись. Второй чек — другая. И так далее. То есть двух чеков с одинаковым фискальным признаком быть не может.

Кроме того, чеки и прочие фискальные документы защищены также фискальным признаком сообщения. Эта «подпись» нужна оператору фискальных данных, чтобы проверить сведения, которые отправила ему онлайн-касса. Если все в порядке, ОФД высылает в ответ подтверждение, что принял чек либо иной докумен

Справка

По задумке законодателей, ФН всех модификаций должны работать со всякой моделью онлайн-кассы и обмениваться данными с любым ОФД. Для этого продавцы, ОФД и ИФНС используют единые протоколы информационного обмен

Вместе с реестром ККТ налоговая служба ведет и реестр фискальных накопителей. Причем учитывает каждый изготовленный экземпляр. Эти данные передает в ФНС изготовитель. Соответственно, встраивать в ККТ и использовать можно только накопители из реестра, «оприходованные» налоговой службо

При регистрации онлайн-кассы ИФНС проведет дистанционное «опознание» фискального накопителя. Если изготовитель сообщил об этом экземпляре в ФНС — прекрасно, устройство будет числиться за конкретным продавцом. Иначе ККТ не зарегистрирую

Срок службы фискального накопителя

Как и ЭКЛЗ, фискальный накопитель нужно будет периодически обновлять. Срок его службы равен сроку действия ключа фискального признака. А последний отсчитывают от даты регистрации аппарата в инспекции.

В теории сроки действия ключей распределяются так.

| Характеристика продавца | Минимальный срок действия ключа фискального признака |

| Продавец на ОСН при расчетах за товары, работы, а также при расчетах по другим сделкам (кроме оказания услуг с выдачей БСО через специальную онлайн-ККТ) | Не установлен* |

| Продавец, совмещающий спецрежим** с ОСН | 13 или 36 месяцев по выбору продавца |

| Продавец на ОСН, оказывающий услуги с выдачей БСО через специальную онлайн-ККТ | |

| Продавец на спецрежиме, который одновременно: — или продает подакцизные товары; — или занят временной (сезонной) деятельностью; — или выступает платежным агентом; — или применяет ККТ в автономном режиме |

|

| Продавец на спецрежиме | 36 месяцев*** |

* В законопроекте

** Здесь и далее в таблице спецрежим — это УСН, ЕНВД, ПСН или ЕСХН.

*** За использование ФН со сроком действия 13 месяцев штрафа не будет. Это связано с

дефицитом накопителей, рассчитанных на 36 месяце

А что в жизни? Ранней весной в реестре ФН было всего две модели накопителей — со сроком службы 13 месяцев. В мае месяце добавили еще один накопитель — со сроком службы 36 месяце

Напомню, что «чистые» вмененщики либо предприниматели на ПСН могут вообще не использовать кассы нового поколения до 01.07.2018. Надеюсь, к тому времени ФН со сроком действия ключа 36 месяцев уже не будет диковинкой.

Также не очень ясно, зачем вообще продавцам право выбирать между ФН, который действует 13 месяцев и который — 36. Предпочтешь первый — быстрее придет время тратиться на новый накопитель. В чем смысл?

В отзыве на законопроект ФНС просила предусмотреть возможность приостановки срока действия ключа для тех, кто не будет пользоваться ККТ постоянно: для сезонников, предпринимателей с «коротким» патентом и т. д. Но в итоге, как говорится, имеем то, что имеем.

Кроме того, есть Приказ ФНС с дополнительными реквизитами фискальных документов. И оттуда следует, что память ФН может переполниться, о чем продавцу просигнализирует ККТ. И тогда его придется заменить новы

Это крайне неприятно. Когда реформу затевали, ни о каком переполнении памяти накопителя речи не шло. Продавцы понадеялись, что менять устройства нужно будет только через 13 или 36 месяцев. Ан нет, ничего подобного.

Заменить ФН на новый может сам продавец. Минфин разъясняет, что для этого не обязательно обращаться в какую-то специализированную организаци

Но лучше озаботиться заменой заранее, до истечения срока действия ключа, — чтобы не остаться без кассового аппарата. Иначе налоговая инспекция в час икс автоматическ

— снимет ККТ с учета;

— удалит из реестра сведения о старом накопителе.

О том, какие обязанности возникают у пользователя ККТ, если он вовремя не поменял фискальный накопитель, читайте

О том, какие обязанности возникают у пользователя ККТ, если он вовремя не поменял фискальный накопитель, читайте

Сам накопитель по окончании срока службы нужно хранить как минимум 5 лет начиная с последней даты его использовани

Как взаимодействуют участники расчетов через онлайн-ККТ

Знакомьтесь, оператор фискальных данных

Кардинальное отличие нового порядка применения ККТ от прежнего — передача данных от онлайн-кассы налоговикам в режиме реального времени каждый день. А не периодически, при проверках или замене ЭКЛЗ на старой ККТ.

Для этого в цепочку «покупатель — продавец — налоговый орган» включили новое звено — оператора фискальных данных, или ОФД. И если раньше вы не могли легально эксплуатировать ККТ без договора с центром технического обслуживания (ЦТО), то теперь это невозможно без договоренности с ОФД.

Исключение сделали для продавцов, которые работают в местностях, удаленных от сетей связи. Они вправе применять ККТ в автономном режиме, и ОФД им не нужен. Но, как мы уже убедились, таких товарищей совсем

Уверения чиновников, что они освободили бизнес от дополнительных расходов за счет экономии на договоре с ЦТО, как минимум слегка преувеличены. Ведь и новая ККТ может выйти из строя, а значит, кому-то придется ее чинить. Так что без трат на ЦТО не обойтись. А тут еще и затраты на оплату услуг ОФД.

Договор с ОФД заключают перед регистрацией ККТ. За отдельную плату оператор может зарегистрировать за вас и саму кассу в ИФНС.

Какова роль ОФД?

Основная и наиглавнейшая функция оператора — формировать и хранить базу фискальных данных. С этой целью операто

— получает от продавца фискальные документы, обрабатывает и проверяет их;

— ежедневно передает фискальные данные в ФНС;

— обеспечивает защиту данных от изменения, удаления, блокировки;

— хранит данные 5 лет, после чего уничтожает.

Но ОФД не только посредник между продавцом и налоговиками, но и помощник государства по выявлению нарушений в расчетах. Для этого операто

— сообщает в ФНС о заключении, изменении и расторжении каждого договора на обработку фискальных данных;

— уведомляет налоговиков о получении фискального документа, который не прошел контроль фискального признака;

— обеспечивает доступ ИФНС к фискальным данным в режиме реального времени и предоставляет ей эти данные по запросу.

Оператор может прийти на помощь и покупателю. По запросу человека ОФД проверит легальность кассового чека, например был ли он вообще пробит при покупк

А продавцу оператор за дополнительную плату может оказывать услуги:

— по отправке электронных чеков покупателям на email или через SMS;

— по статистической обработке и анализу фискальных данных.

Стать ОФД, в принципе, может любая организация, соответствующая требованиям Закона

Сейчас на сайте налоговой службы в перечне действующих операторов десять организаций. Продавец выбирает любую из них. Отказать в заключении договора ОФД не вправ

Надеюсь, что рано или поздно в этой сфере будет работать принцип здоровой конкуренции. Это позволит продавцам выбрать вариант обслуживания, оптимальный по цене и объему услуг.

Схема работы участников расчетов, ОФД, ФНС и налоговых инспекций

Давайте посмотрим, как должны взаимодействовать лица, вовлеченные в расчеты через онлайн-ККТ.

Схематично это выглядит так.

Итак, покупатель идет к кассиру. Тот вбивает в ККТ наименование и количество каждой товарной позиции. Как он это делает, зависит от технических и программных возможностей аппарата. Сканирует штрихкод или выбирает наименование из учетной программы — вариантов масса.

Стоимость каждой позиции и итоговую сумму ККТ посчитает сама. Затем данные о покупке уходят в фискальный накопитель, который формирует для чека фискальный признак документа и фискальный признак сообщения.

После этого касса готова печатать чек. Кассир получает деньги или проводит расчет по банковской карте, затем выдает чек и сдачу.

Если покупателю нужен электронный чек, он должен внятно сообщить об этом кассиру и предоставить email или номер телефона до печати бумажного чека. Иначе требовать электронный чек бессмысленно — продавец не сможет, да и не обязан, выполнить запоздалую просьбу покупател

Справка

В случае с оплатой покупки на сайте через Интернет чиновники призывают применить ККТ и передать чек покупателю сразу после того, как банк подтвердит перевод дене

Это не проблема, если у продавца специальный аппарат, который автоматически, без кассира, оформляет электронный чек и отсылает покупателю.

Иначе выполнить требование выдать чек в момент расчета не всегда возможно. Чек об оплате, поступившей через Интернет в нерабочие часы, пробить некому. К тому же ККТ старого типа вообще не умеет отсылать электронные чеки, она только печатает их.

На следующем этапе онлайн-ККТ передает чек оператору, который его проверяет.

Если все в порядке, ОФД:

— отправит прямо в аппарат подтверждение, что чек принят;

— не позднее 24 часов с момента получения чека перешлет его в ФНС.

Все полученные чеки и отчеты оператор записывает и хранит на своем сервер

Что делать, если пропал доступ в Интернет

Легко увидеть слабое место схемы взаимодействия при расчетах через онлайн-ККТ — продавцу нужен постоянный доступ в Интернет.

Но в жизни всякое бывает. Что делать, если связь оборвалась? Прекращать работу торговой точки?

Нет, можно работать дальше. Закон

Дословно в Законе написано, что продавец должен, цитирую: «...обеспечить передачу в момент расчета... фискальных документов, сформированных с применением контрольно-кассовой техники, в налоговые органы через оператора фискальных данны

Полагаю, что «обеспечить передачу документов» — это заключить договор с ОФД, иметь с ним действующий канал связи, а при неисправности канала — стараться его восстановить. Если все так и есть, то обязанность продавца можно считать исполненно

Чтобы печатать чеки покупателям, кассе Интернет без надобности, поскольку данные о расчетах хранит фискальный накопитель аппарата. Связь с оператором нужна для передачи ему чеков. Если ОФД не прислал подтверждение приемки чека, ККТ будет пытаться отправить документ снова и снова. И ей это удастся, как только доступ в Интернет наконец появитс

Сколько времени есть у продавца на восстановление связи?

По Закону

В частном порядке специалисты ФНС разъясняют: устранить неисправность нужно за

А если чек не попал к налоговикам по причине сбоя на стороне оператора?

Закон

Тем более что закон обязывает ОФД обеспечить прием фискальных данных, бесперебойность их обработки и ежедневную передачу налоговика

ФНС аннулировала разрешение оператора: что теперь?

ФНС следит, чтобы ОФД выполнял свои обязанности и ничего не нарушал. Иначе служба вправе аннулировать разрешение на обработку фискальных данных. Это может случиться, если

— перестал соответствовать требованиям законодательства о ККТ. Например, лишился лицензии на оказание телематических услуг связ

— дважды за год не исполнил в срок предписание налоговой инспекции;

— дважды за год оштрафован за нарушение Закона

— скомпрометировал секретные ключи шифрования;

— незаконно приобрел статус оператора, сообщив недостоверные сведения, когда получал разрешение на обработку фискальных данных.

Естественно, продавцы встревожены. Что им придется делать, если ОФД, который обслуживает ККТ, попадет в опалу? Ведь оператор оказывается за бортом мгновенно, как только лишается разрешения. И, цитирую: «...обязан прекратить прием фискальных документов со дня получения решения об аннулировани

Но, как говорится, без паники! Закон такую ситуацию предусмотрел, и механизм переключения с одного оператора на другого имеется.

Поступать нужно так.

Об аннулировании разрешения продавец узнает из отчета об открытии смены ККТ или о ее закрытии. Кассир увидит текст «ОФД АННУЛИРОВАН». Вдобавок это прискорбное известие оператор пришлет на email, который продавец указал при заключении договор

На заключение договора с новым ОФД и перерегистрацию всех касс у продавца 20 календарных дней. Их отсчитывают со дня, когда разрешение оператора прекратило действовать.

Но тянуть не следует. Сделать все нужно как можно быстрее. Особенно когда бизнес большой и кассовых аппаратов десятки и сотни. Переключить их все на нового ОФД — сложная задача. А если еще дней 10 погулять, так и вовсе невыполнимая.

Закрывать кассу в переходный период не нужно. Переводить в автономный режим — тем более. Работайте, печатайте чеки и отчеты. Данные сохранит фискальный накопитель.

Как только появится соединение с новым оператором, все накопленные за время паузы фискальные документы уйдут куда следуе

Параллельно «опальный» ОФД передает в ФНС полный массив имеющихся у него данных, после чего уничтожает

Представление документов в инспекцию

По обновленному Закону

В развитие этой нормы ФНС представила проект приказа, в котором установила, что связь с помощью кабинета ККТ обязательна для тех, кто хотя бы раз им воспользовался. Это логично. И в дальнейшем именно по сети вы обязаны общаться с инспектором, если через кабинет ККТ:

— получили запрос от ИФНС;

— получили из ИФНС информацию и документы о кассовых нарушениях;

— хотите подать в ИФНС добровольное заявление о нарушении законодательства о ККТ. Это нужно, чтобы избежать штрафа.

Об условиях освобождения от административной ответственности в случае нарушения законодательства о ККТ читайте

Об условиях освобождения от административной ответственности в случае нарушения законодательства о ККТ читайте

В таблице вы найдете сроки, в которые по проекту приказа ФНС надо будет направлять в налоговую инспекцию те или иные документы через кабинет ККТ.

| Ситуация | Что произошло | Что должно быть представлено | Срок направления документов и информации |

| 1 | ИФНС разместила в личном кабинете ККТ запрос на представление документов или информации | Запрашиваемые документы или информация | 3 рабочих дня со дня размещения запроса |

| 2 | ИФНС направила документы или информацию о выявленном нарушении в сфере ККТ | Несогласие с выявленными нарушениями либо согласие и реквизиты документа, подтверждающего добровольное исполнение обязанности, за которое назначается административное наказание | 3 рабочих дня с момента направления ИФНС документов или информации |

| 3 | Продавец сам обнаружил, что не применил ККТ или сделал это с нарушениями | Заявление о нарушении законодательства о ККТ | Немедленно после выявления нарушения |

В теории, как обычно, все гладко. Но на практике возникает ряд вопросов.

По ситуации 1.

Закон

Отсюда следствие — проверяем кабинет ККТ каждый день.

По ситуации 2.

В проекте приказа не раскрыто, как именно ИФНС направляет продавцу информацию о выявленных нарушениях. Значит, может и почтой? Но тогда нелогично отсчитывать 3 рабочих дня на реакцию от даты отправки письма. Слишком мало. Ведь для продавцов, работающих на автономной ККТ, почтовый запрос считается полученным через 6 рабочих дней со дня отправк

Еще одно по ситуации 2. Что такое несогласие с выявленными нарушениями? Какой-то документ? Проект приказа не уточняет. Могу предположить, что это послание произвольной формы, в котором нужно изложить свои возражения, описать, как обстоят дела в реальности.

Что касается согласия с нарушением и реквизитов документа, который подтвердит ваш курс на исправление, то речь, видимо, о чеке коррекции и его данных.

В целом я бы сказала, что проект приказа очень сырой и нуждается в доработке. Надеюсь, в ФНС и сами это понимают.

Подробности о чеке коррекции вы найдете

Подробности о чеке коррекции вы найдете

Дополнительно об административной ответственности за непредставление или несвоевременное представление документов или информации в ИФНС читайте

В финале о сроках реагирования на запросы ИФНС для «автономных» продавцов. По Закону

Регистрация, перерегистрация и снятие ККТ с учета

Постановка ККТ на учет: куда обращаться

Порядок регистрации онлайн-ККТ существенно отличается от прежнего порядка.

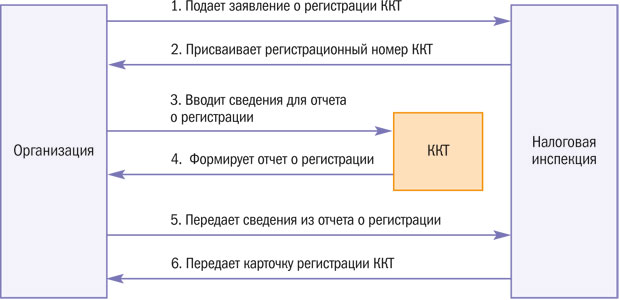

Я покажу весь процесс на схеме, а дальше мы разберем каждый этап.

Как видите, сам кассовый аппарат предъявлять в ИФНС больше не нужно.

Если у продавца есть усиленная квалифицированная электронная подпись для личного кабинета налогоплательщика, то при регистрации ККТ общаться с налоговым инспектором ему не придется.

Более того, ФНС, судя по всему, к этому стремится. Да, Закон

За отдельную плату помочь поставить на учет онлайн-ККТ может и оператор фискальных данных, без которого ни зарегистрировать кассу, ни работать на ней невозможн

Итак, если у продавца нет доступа в личный кабинет налогоплательщика, прежде чем браться за регистрацию ККТ, придется его получить.

Исключение сделали для пользователей кассовых аппаратов, которые работают в местностях, удаленных от сетей связи. Они могут обойтись без ОФД и личного кабинета. Теоретически «автономный» продавец вправе подать бумажное заявление о регистрации ККТ в любую ИФНС. Но вот как это сделать без утвержденной формы документа, ему пояснят только в его же инспекци

Постановка ККТ на учет: заявление о регистрации

В заявлении о регистрации, кроме основных сведений о фирме, ККТ и фискальном накопителе, продавец сообщает:

— адрес установки аппарата;

— режим, в котором будет работать касса, — автономно или обычно, с передачей данных в ОФД.

При выборе автономного режима ИФНС обязательно проверит, находится ли адрес установки ККТ в местности из регионального перечня. Если нет, аппарат не зарегистрирую

Некоторые продавцы столкнулись с трудностями при вводе адреса установки ККТ. Оказалось, что в базе ФНС есть не все существующие адреса. Но ввести адрес вручную невозможно — система не дает.

В этом случае налоговая служба рекомендует продавцу сообщить о проблеме в ИФНС, чтобы та передала информацию «куда следует» и базу пополнили. На крайний случай, советуют в ФНС, можно подать бумажное заявление о постановке ККТ на учет. После чего инспекция вручную введет адрес установки в электронную карточку регистрации аппарат

В заявлении продавцу надо также указать, будет ли он использовать кассу в деятельности, для которой установлены особенности применения ККТ. Это касается техники, применяемой, например, тольк

— для расчетов за услуги с выдачей БСО вместо чека;

— в составе платежных терминалов;

— в составе торговых автоматов;

— для разносной или развозной торговли.

Если у вас обычный онлайн-аппарат, не заточенный сугубо под что-то из этого, то не ставьте галочки в соответствующих пунктах заявления о регистрации.

Далее в заявлении надо указать оператора фискальных данных, выбрав его из списка. Если, конечно, продавец не будет использовать ККТ в местности, удаленной от сетей связи, из регионального перечня.

Технически заполнить заявление о регистрации кассы несложно. Главное — внимание, поскольку в форму надо вбивать множество цифр. Ошибки в некоторых пунктах могут «убить» фискальный накопитель. И придется покупать новый.

Например, из Закона

— регистрационный номер ККТ;

— ИНН организации-пользователя.

Но на деле список критических ошибок шире. Все зависит от того, куда записываются данные при настройке и фискализации ККТ — в накопитель или память аппарата.

Поэтому, после того как заявление заполнено, будет не лишним нажать клавишу «Просмотреть» и еще раз тщательно проверить правильность введенных вами данных.

После этого останется подписать электронное заявление усиленной подписью и отправить его в ФНС. Возможно, в тот же день (а гарантированно — на следующий рабочий день) продавец получит в личном кабинете регистрационный номер ККТ.

Постановка ККТ на учет: отчет о регистрации

Присвоением аппарату регистрационного номера процедура постановки на учет не заканчивается.

Не позднее следующего рабочего дня продавцу нужно фискализировать ККТ, сформировав на нем отчет о регистрации. Для этого продавец вводит в кассу данные, которые она запрашивает. В частности, это могут

— регистрационный номер ККТ, полученный из ФНС;

— полное наименование организации и ИНН;

— системы налогообложения, при которых будет применяться аппарат;

— текущие дата и время;

— адрес установки;

— признак применения ККТ в автономном режиме;

— признак использования специализированной ККТ: только для услуг с выдачей БСО, только для лотерей или ставок, только для расчетов через Интернет и так далее;

— признак торговли подакцизными товарами: алкоголем, табаком, моторными маслами — полный перечень в ст. 181 НК. Если эту функцию отключить, продавать подакцизные товары с помощью ККТ будет невозможн

— ф. и. о. кассира и ИНН человека, который будет формировать фискальные отчеты. Если отчеты в компетенции кассира, то укажите его ИНН;

— наименование ОФД и его ИНН.

После того как продавец введет все данные, кассовый аппарат распечатает чек-отчет о регистрации.

Затем продавец:

— заходит в личный кабинет на сайте ФНС;

— открывает раздел «Учет контрольно-кассовой техники» и кликает на пункт «Регистрационный номер»;

— во всплывшем окне выбирает кнопку «Завершить регистрацию»;

— в новом окошке вносит сведения из чека-отчета: дату и время отчета о регистрации, номер фискального документа и фискальный признак;

— жмет клавишу «Подписать и отправить».

В ИФНС проверят полученные от продавца сведения, сформируют электронную карточку регистрации ККТ и в течение 5 рабочих дней разместят ее в личном кабинете. Дата формирования карточки и будет датой постановки аппарата на учет. Пока карточка не появится в личном кабинете, работать на кассе нельз

Справка

На бумаге карточку регистрации ККТ представляют только по запрос

Постановка ККТ на учет: когда могут отказать

Отказ в регистрации возможен, если продавец пытается зарегистрировать, например:

— ККТ для работы в автономном режиме, но заявленный муниципалитет отсутствует в региональном перечне местностей, удаленных от сетей связ

— кассовый аппарат, которого нет в базе ФНС или в котором установлен неизвестный налоговикам фискальный накопитель;

— кассу, уже зарегистрированную на другого продавца.

Последнее возможно, если вы купили ККТ на вторичном рынке, а бывший владелец не снял ее с учета. Иначе аппарат числился бы в базе налоговиков как ничейный. Проблемы можно избежать, если перед покупкой на сайте ФНС проверить ККТ по заводскому номеру аппарата и фискального накопител

Кроме того, кассу не поставят на учет, если продавец указал неверные данные из отчета о регистрации и фискальный признак документа не прошел проверк

Использование резервной кассы

До нововведений продавцы нередко регистрировали на одну точку продаж основной и резервный кассовые аппараты. Если первый ломался, второй выручал на время ремонта.

Возможна ли эта практика сейчас?

Запрета в обновленной редакции Закона

Плюс ключи фискального признака для фискального накопителя не вечны. Как только продавец сформирует на резервной кассе отчет о регистрации, пойдут 13 месяцев срока жизни накопителя. Приостановить срок на время, пока ККТ стоит без дела, нельзя.

Когда 13 месяцев закончатся, фискальный накопитель придется менять. Иначе налоговики автоматически снимут ККТ с учет

Таким образом, зарегистрировать резервную ККТ можно. Но вот стоит ли?

Когда ККТ нужно перерегистрировать

По большому счету, все причины для перерегистрации ККТ можно свести к одной — изменение любого из параметров, указанных в карточке регистрации аппарата. В то же время понятно, что, например, ИНН продавца и заводской номер ККТ поменяться не могут.

Итак, перерегистрировать ККТ придется, в частности, в таких случая

— заменен фискальный накопитель;

— изменилось наименование пользователя;

— изменился адрес установки ККТ;

— изменился режим работы ККТ. К примеру, при переходе с автономного режима в режим передачи данных;

— изменился ОФД.

Как только произошло одно из этих событий, максимум на следующий рабочий день через личный кабинет нужно подать заявление о перерегистрации и указать в нем изменившиеся сведени

Особый случай — замена фискального накопителя. Тогда вместе с заявлением о перерегистрации в ИФНС надо передать сведения из сформированных на

— отчета о закрытии фискального накопителя;

— фискального отчета об изменении параметров регистрации.

А если касса эксплуатировалась в автономном режиме, то продавец должен еще провести считывание информации, которая хранится в фискальном накопителе, и представить ее в ИФНС вместе с заявлением о перерегистраци

В завершение процедуры инспекция сформирует новую карточку регистрации ККТ и разместит ее в личном кабинете в течение 5 рабочих

Снятие ККТ с учета: если аппарат больше не нужен

ККТ старого типа, зарегистрированную в ИФНС до 01.02.2017, продавцы пока снимают с учета в прежнем порядке и добровольно. Но с 01.07.2017 за дело возьмутся налоговики и автоматически вычеркнут из базы всю старую техник

Новые онлайн-кассы надо снимать с учета по новым же правилам.

Предположим, продавец просто перестал пользоваться аппаратом. Сменил вид деятельности или перешел на безналичные расчеты с помощью платежных поручений. Больше никаких наличных денег, карточек, электронных кошельков. Касса стоит без дела.

Тогда продавец может добровольно подать заявление о снятии ККТ с учета. Или дождаться, когда ИФНС вычеркнет аппарат из базы принудительно. Последнее возможно в двух случая

1) истек срок действия ключей фискального признака накопителя;

2) модель кассового аппарата исключили из госреестра.

Но лениться и ждать у моря погоды не советую. Объясню почему.

В первом случае принудительного снятия ККТ с учета продавец обязан представить в ИФНС фискальные данные накопителя. На это у него месяц со дня, когда инспекция вычеркнула аппарат из базы.

Однако проблема в том, что ИФНС не должна сообщать продавцу, что сняла кассу с учета в связи со «смертью» накопителя. Следовательно, месячный срок на представление фискальных данных легко пропустить. А это штраф

Если же модель ККТ исключили из реестра, Закон

Поэтому, если продавец больше не собирается использовать ККТ, проще снять кассу с учета добровольно. В конце концов, аппарат можно потом и продать.

Снятие ККТ с учета: если аппарат продан или утрачен

Продавец не может, а обязан снять ККТ с учета в двух ситуациях:

1) передача аппарата другому пользователю по любой причине. Продажа, дарение — да что угодно;

2) хищение или утрата кассы (например, при пожаре).

Заявление в ИФНС нужно подать не позднее рабочего дня, следующего за

— или передачи ККТ;

— или обнаружения, что аппарат пропал либо выведен из строя.

Если продавец нарушит срок, ИФНС оштрафует его на

Снятие ККТ с учета: технические моменты

По Закону

Когда продавец больше не использует аппарат или передает его кому-то, сделать такой отчет реально. Но как быть, если касса украдена или уничтожена и отчет о закрытии фискального накопителя не сформировать?

В Законе

В любом случае далее продавец заполняет и отправляет через личный кабинет в инспекцию заявление о снятии ККТ с учета. Вместе с данными отчета о закрытии фискального накопителя, если таковой имеетс

Не забыли законодатели и владельцев касс, работавших в автономном режиме. С заявлением они представляют контролерам отчет о считывании фискальных данных с накопителя. Его можно представить на бумаге или в электронной форме через личный кабине

Процедура завершается получением карточки о снятии ККТ с учета, в которой указана дата события. Карточка появится в личном кабинете в течение 5 рабочих дней с даты подачи заявлени

Если продавец подал заявление на бумаге, в такой же срок инспекция отправит ему почтой карточку о снятии ККТ с учета. Это следует из проекта приказа ФНС, который должен утвердить порядок бумажного документооборота в целях применения кассовой техник

Новые кассовые чеки и отчеты

Обязательные реквизиты чеков: что нужно знать

Новые требования к кассовым чекам — результат желания государства усилить контроль за расчетами, которое было и причиной введения онлайн-касс.

Детализация информации на чеке, мягко говоря, удивляет. Но обо всем по порядку.

Закон

Кроме реквизитов, указанных в Законе, есть дополнительные реквизиты и форматы фискальных документов, которые утвердила ФНС. Одни из них обязательные, другие —

Сразу хочу сказать: чек, который получает покупатель, не во всем идентичен чеку, который попадает через оператора фискальных данных (ОФД) в ФНС. Реквизит может быть обязателен для бумажной формы, но необязателен для передачи оператору. И наоборот.

Возьмем реквизит «наименование документа». Покупатель увидит слова «кассовый чек», в то время как оператор получит лишь код документа — «3».

А вот ИНН кассира в ряде случаев передают оператору, но на чек для покупателя не выводя

Обязательность реквизита в чеке определяет версия формата фискальных данных. Сейчас есть три версии: 1.0, 1.05 и 1.1. Информацию о версии изготовитель ККТ или фискального накопителя (ФН) указывает в программном обеспечении устройства.

Номер версии формата фискальных данных закрепляют в карточке учета ККТ один раз при регистрации аппарата в ИФНС. И пока не придет время менять фискальный накопитель, не изменится и номер версии формат

Выглядеть кассовый чек нового образца может так.

1 Подитог ИТОГ СДАЧА НДС 18% СНО: |

|

|

|

Мы разберем реквизиты, обязательные для версий формата фискальных данных 1.0 и 1.05. Насколько мне известно, большинство кассовых аппаратов поддерживают одну из них. Время версии 1.1, похоже, пока не пришло.

Общие сведения, номера устройств и документов, а также время в чеке

Почти все обязательные реквизиты чека, предусмотренные старыми нормативными актами, переехали в новую нормативку. Одни видоизменились. Другие — словно под копирку, например:

— дата и время расчета;

— наименование организации или ф. и. о. предпринимател

— ИНН;

— итоговая сумма, она же сумма расчета.

Исключение — заводской номер ККТ. Его в чеке можно больше не указывать. Но в жизни продавцы продолжают это делать, и в чеках номер аппарата отображается с сокращением «ЗН» или «ЗН ККТ».

А вот регистрационный номер кассы в ИФНС и заводской номер фискального накопителя — обязательные реквизиты. То же самое с заводским номером торгового автомата, если чек печатает

Сюрприз — новым реквизитом стало само название документа «Кассовый чек». Раньше это подразумевалось, но в нормативке зафиксировано не было.

У чеков двойная нумерация: указывают порядковый номер чека за смену и порядковый номер фискального документа. Если нужно, с помощью последнего набора цифр в памяти ККТ можно найти любой

Время на кассовом аппарате продавец устанавливает в соответствии со своим часовым поясом. Параллельно в фискальном накопителе есть энергонезависимый таймер. С помощью него накопитель при работе ККТ проверяет часы в аппарате. Если разница между данными таймера и показаниями часов ККТ более чем 5 минут, то фискальный накопитель не даст выбивать чеки. Кассиру придется корректировать часы аппарат

Справка

До поправок в Закон

С новой онлайн-кассой такое нарушение в принципе невозможно.

Если же проступок совершит продавец со старой ККТ, по действующей редакции

Разница принципиальная. В первом случае фирме грозит предупреждение либо штраф

Фискальные признаки и система налогообложения в чеке

Обязательный реквизит для чека старого формата «Признак фискального режима» раздвоился. Теперь это:

— фискальный признак документа. Защищает данные чека от подделки и нужен для проверки документа через сайт ФНС;

— фискальный признак сообщения. С помощью него ОФД контролирует легитимность чека. На бумажных чеках этот признак разрешено не печатать.

Вместо юридического адреса продавца в шапке чека теперь обязательны адрес и место расчетов.

Если кассовый аппарат стационарный, в чеке печатают полный адрес точки продаж, включая почтовый индекс. Эти данные продавец указывает при регистрации ККТ в личном кабинете на сайте

Если место расчетов — транспорт, например такси, в чеке приводят:

— название автомобиля и его госномер;

— адрес владельца. Закон не уточняет, что это за адрес. Вероятно, из

При платежах через Интернет адрес расчетов — доменное имя сайта. Что-нибудь вроде www.vsemtovari.ru.

Правда, нередко продавцы ведут несколько разных сайтов, но с одинаковым ассортиментом. Плетут сеть для покупателей, создавая видимость конкуренции. Нужно ли им регистрировать по кассовому аппарату на каждое доменное имя?

Решать продавцу. Закон

По новым правилам система налогообложения продавца — обязательный реквизит чека. Однако на чеке для покупателя этих сведений может не быть. Они для версии документа, которая через ОФД уходит в ИФНС. Но по факту продавцы указывают систему налогообложения и на чеках для покупателе

В теории, если продавец совмещает несколько налоговых режимов, а расчеты с покупателями ведет в одном месте, заводить отдельную кассу под каждую систему не обязательно. При регистрации ККТ можно задать несколько режимов налогообложения. И выбивать чеки в зависимости от систем

Признак расчета в чеке

Много вопросов возникает к новому реквизиту чека «Признак расчета». Он может быть таким:

— «Приход»;

— «Возврат прихода»;

— «Расход»;

— «Возврат расхода».

Причем в одном чеке допустим только один признак.

Согласитесь, с первого взгляда не

Самое простое — «Приход» — это получение денег от покупателя. «Возврат прихода», как тоже можно догадаться, — возврат денег покупателю по какой-либо причине. Чаще всего — отказ от товара.

По старым правилам, как вы знаете, вернуть деньги из денежного ящика ККТ можно было, только если продажа и возврат приходились на один день. Иначе сумма наличных денег в ящике не совпадала с суммой выручки по

Теперь специалисты ФНС в интервью разъясняют: не важно, когда покупатель пришел вернуть товар в обмен на деньги. Продавец просто выбивает чек с признаком расчета «Возврат прихода», отдает наличность из ящика ККТ — и проблема решена.

Правда, Минфин пишет, что Банк России, возможно, разъяснит, не нужны ли еще какие-нибудь документы в этом случа

А до тех пор рекомендую:

— брать с покупателя заявление на возврат товара в обмен на деньги;

— снимать копию чека с признаком «Возврат прихода» и прикалывать ее к заявлению.

В каких случаях на чеке ставят признак расчета «Расход»? Чаще всего при скупке:

— любого утильсырья у юрлиц и предпринимателей;

— металлолома, драгметаллов и драгоценных камней у населения.

А если вдруг человек передумает и вернется за своим алмазом, скупщик выбьет чек с признаком расчета «Возврат расхода». После чего скупщик положит в ящик ККТ деньги, а гражданин — алмаз в карман.

Предмет расчета, код номенклатуры товара и признак агента в чеке

Следующий обязательный реквизит чека назовем для краткости «Предмет расчета». Он включает в

— наименование каждого оплаченного товара, работы или услуги;

— количество;

— цену за единицу с учетом скидки и наценки;

— стоимость позиции с учетом скидки и наценки;

— применяемую ставку НДС.

Для предпринимателей на спецрежимах есть послабление. Если они не торгуют подакцизными товарами, то вправе не печатать на чеках наименование и количество каждой позиции до

Хотя наряду с тем, что им все равно придется указывать цену за единицу позиции и стоимость единицы, льгота выглядит странно.

Дополнительно правительство может ввести еще один обязательный реквизит чека — «Код номенклатуры товара». Что

Боюсь, чиновники хотят, чтобы товары у всех продавцов обозначались одинаково. Сейчас ведь каждый называет товар так, как ему нужно и удобно. И не поймешь сразу, что за странная аббревиатура в чеке «Наб.кар.6.цв.». А это просто «Набор карандашей 6 цветов».

Но пока, повторю, номенклатура товаров как обязательный реквизит чека только в планах.

Если продавец получает деньги будучи платежным агентом или посредником, в отчете о регистрации (перерегистрации) ККТ, а также в кассовом чеке появляется реквизит «Признак агент

Кроме того, в случае с посредничеством в составе реквизита «Предмет расчета» предусмотрена передача сведений о комитенте или принципале. Однако в версии формата фискальных документов 1.0 и 1.05 этот реквизит чека факультативный.

Обязательным он станет после того, как запустят версию формата 1.1. Когда это случится, пока неизвестно. Но совершенно точно, что формат 1.0 используют до

Цена единицы товара и НДС в чеке

Цену единицы товара в чеке нужно показывать с учетом скидки или наценки.

Если раньше продавцы пробивали скидку в целом по чеку, то теперь ее надо распределять по каждому наименованию.

Это правило действует, даже если процент скидки зависит от общей суммы покупки. Видимо, тогда ККТ после подведения предварительного итога должна пересчитать все числовые показатели. И уже после пересчета закрыть чек, распечатав его.

Теперь об НДС в чеке. Правила указания информации о нем действуют уже с

Продавец вправе ничего не писать об НДС на чеках, если:

— продает необлагаемые товары, работы или услуги;

— освобожден от уплаты налога по ст. 145 НК;

— применяет спецрежим.

Иначе продавец должен указать в чек

— ставку НДС для каждой товарной позиции. Можно еще выделить и сумму налога на позицию, но это необязательно. Если вы пробиваете чек на аванс, ставка должна быть расчетной —

— итоговую сумму НДС по чеку применительно к каждой ставке. То есть по ставке НДС 10% сумма такая-то, по ставке 18% — такая-т

Способ оплаты и способ расчета в чеке

Уже сейчас в чеке нужно показывать, чем расплатился покупатель: наличными или электронными средствами платежа. Если человек часть денег внес наличными, а часть — картой, в чеке будет две строки с суммами под каждый способ оплаты.

С авансами ситуация особая.

Чиновники успокаивают, мол, все предусмотрено и ситуация под контроле

Из Формата фискальных данных от ФНС действительно следует, что по каждой товарной позиции в чеке можно проставить признак способа расчет

— полная оплата до передачи товара, работы, услуги;

— частичная оплата до передачи товара, работы, услуги;

— аванс, если человек вносит деньги в счет будущих покупок;

— полная оплата с зачетом аванса или предоплаты;

— частичная оплата при передаче покупки с последующей оплатой в кредит;

— передача покупки без оплаты в кредит;

— погашение кредита.

В каких случаях нужно ставить признак способа расчета «Аванс»?

Со слов чиновников, в чеке указывают «Аванс», только если покупатель вносит деньги за будущие покупки, которые пока определить невозможно. Сегодня я отдаю 5000 руб., а завтра возьму в счет них все что угодно из ассортимента продавца. То есть признак способа расчета «Аванс» логичен для чеков за подарочные карты, сертификаты и прочие подобные инструменты.

Если же я даю продавцу наличными 5000 руб. в счет оплаты конкретного товара за 15 000 руб., но сам товар не забираю, в чеке будет признак способа расчета «Частичная оплата до передачи товара». А когда принесу еще 10 000 руб., то при передаче товара продавец выбьет мне чек, в котором укажет:

— признак способа расчета «Полная оплата с зачетом аванса»;

— сумму оплаты наличными — 10 000 руб.;

— сумму оплаты зачетом аванса — 5000 руб.

Помимо этого, как я уже сказала, в чеке с помощью признака способа расчета можно указать оплату в кредит и даже по обмену.

Но предупрежу, что такой порядок пока «в обкатке». Признаки способа расчета, которые мы обсудили, обязательны только для чеков версии фискальных данных формата 1.05 и выше.

Должность и ф. и. о. лица, ответственного за чек, а также остальные обязательные реквизиты чека

Следующий новый реквизит чека — «Должность и фамилия лица, оформившего чек». Не указывают его только торговые автоматы.

С должностью все понятно: кассир, продавец-кассир и так далее. А как быть с фамилией? Это — часть персональных данных. По общему правилу разглашать их без согласия обладателя нельзя. Но если разрешает федеральный закон — можно. Здесь именно

Главное, чтобы при посменной работе разных кассиров на одной ККТ ф. и. о. были корректные. А не так, что чек пробил один человек, но в документе указан другой.

Продавцы, которые используют формат версии фискальных данных 1.05 и выше, вместе с должностью и ф. и. о. лица, ответственного за чек, должны передавать оператору ИНН этого человек

Зачем это налоговикам? Трудно сказать. Можно в шутку предположить: чтобы сверить время работы кассира с его зарплатой по справке

Также обязательно указывать в чеке номер смены и адрес сайта госоргана для проверки чека. А именно —

— номер мобильного телефона или адрес электронной почты покупателя;

— email продавца, с которого придет чек, либо интернет-адрес для скачивания чека.

Последнее — в отдельной области чека может размещаться

Что такое кассовый чек коррекции

Кроме обычных кассовых чеков и БСО, новый порядок применения ККТ предусматривает чек (бланк) коррекции.

Внешне чек коррекции похож на обычный, но без товарных позиций. Продавец пробивает только общую сумму расчета с разделением по способам оплаты — наличными, платежной картой и так далее. Разделение суммы НДС по ставкам в чеке коррекции версии формата 1.0 — факультативно, версии 1.05 и выше — обязательно.

Продавец формирует чек коррекции, если ошибся при расчетах. Например, пробил в чеке сумму больше или меньше той, что внес покупатель. В первом случае продавец оформит чек коррекции с признаком расчета «Расход», а во втором — «Приход».

В Законе

Некоторые эксперты трактуют это так: чек коррекции разрешено оформить только в день, когда продавец выбил ошибочный чек. Завтра, послезавтра — уже нельзя.

Но специалисты ФНС в различных интервью отмечают: тут сказано лишь, что чек коррекции нужно пробить внутри смены. О предписании оформлять его день в день с ошибочным чеком речь не идет.

Как исправить ошибку в сумме чека

Не очень понятно, как пробивать чек коррекции, если продавец:

— не знает, какой из чеков ошибочен;

— и торгует товарами, которые облагаются НДС по разным ставкам.

В чеке коррекции, помимо прочего, надо указать ставку и сумму налога. Но где их взять, когда неясно, в каком из чеков ошибка? Ответа пока нет.

Та же проблема, если налоговые инспекторы обнаружили лишнюю выручку в ящике ККТ. Специалисты ФНС говорят, что по предписанию проверяющих ее проводят через чек коррекции с признаком расчета «Приход». Но опять же, что с НДС? Об этом эксперты налоговой службы в интервью умалчиваю

Кстати, если продавец при покупателе увидит, что пробил чек на сумму меньше или больше полученной, чек коррекции он может не использовать. Достаточно выбить чек на ошибочную сумму с признаком расчета «Возврат прихода» и тут же оформить чек с признаком «Приход» на правильную сумму. Точно не запутаешься.

Интересная ситуация с чеком коррекции с признаком расчета «Расход». По идее, продавец должен его оформить, если после отбытия покупателя обнаружил, что завысил сумму в чеке с признаком «Приход». Скажем, пробил 5000 руб. вместо

Но чек коррекции с признаком расчета «Расход» формально означает, что из денежного ящика ККТ выбыло

В завершение — об актах и других бумагах, оформляемых по старым правилам на ошибочно пробитые чеки.

ФНС и Минфин уже много раз отмечали, что при работе с онлайн-ККТ подобные документы больше составлять не обязательно. Причина — их разрабатывали и утверждали под прежнюю редакцию Закона

Впрочем, журнал кассира-операциониста

Понятно также, что продавцу по-прежнему придется брать у кассиров письменное объяснение излишка или недостачи в денежном ящике ККТ.

Отчет об открытии смены ККТ

Новый порядок применения ККТ не предусматривает привычные

Отчет об открытии смены кассир формирует перед началом работы. Этот отчет переводит ККТ в рабочий режим и увеличивает счетчик смен на единиц

— о необходимости замены фискального накопителя, если до конца срока его службы осталось меньше 30 дней либо память устройства скоро переполнится;

— об отсутствии связи с оператором. Тогда кассир увидит в отчете строчку «ОФД НЕ ОТВЕЧАЕТ». Если все равно выбить чек, он не попадет к оператору, и с этого момента начнется отсчет 30 дней на работу аппарата до его блокировки. Часы перестанут тикать, только когда чек все же дойдет до

— о прекращении работы оператора в связи с тем, что его разрешение аннулировали.

Согласитесь, вряд ли день можно назвать удачным, если кассир с утра получил любое из этих посланий. Каждое из них означает: срочно надо что-то предпринять!

Отчеты о текущем состоянии расчетов и о закрытии смены ККТ

В любое время после открытия смены продавец или проверяющие из ИФНС могут запросить у ККТ отчет о текущем состоянии расчетов. Он предназначен в первую очередь для того, чтобы отследить массив документов, которые не ушли в ОФД. Также в отчете есть итоговая сумма выручки, записанная в фискальный накопител

По окончании рабочего дня, но не позднее чем через 24 часа после открытия смены, нужно сформировать отчет о ее закрытии. Этот отчет можно прямо сравнить с прежним

И если в отчете об открытии смены тревожные сообщения могут выводить не все онлайн-ККТ, то в отчете о закрытии выводят обязательно все. Ничего такого нет? Значит, все в порядке.

Показания счетчиков смены в отчете о ее закрытии для формата фискальных документов версии 1.0 и 1.05 — рекомендованный реквизит. Если ваша ККТ их не печатает, это не значит, что она сломалась. Но обычно показания счетчиков в отчете

Отчет о закрытии фискального накопителя ККТ

И напоследок совсем новый вид отчета — отчет о закрытии фискального накопителя.

Как вы догадались, он нужен, когда продавец заменяет ФН или снимает ККТ с учета. В отчете формируются итоги по всем счетчикам, после чего использовать закрытый накопитель уже нельз

Накопитель считается закрыты

— для ККТ, которая работает автономно в местностях, удаленных от сетей связи, — после формирования отчета о закрытии;

— для полноценной онлайн-ККТ — после того, как ОФД пришлет подтверждение, что принял отчет о закрытии ФН. Плюс кассовый аппарат изначально даст сформировать этот отчет, только если ОФД подтвердил прием всех документов, созданных на кассе. Исключение одно — неисправность ФН.

Данные отчета о закрытии фискального накопителя продавец передает в ИФНС вместе с заявление

— или о перерегистрации ККТ, если продавец меняет ФН;

— или о снятии кассового аппарата с учета.

Справка

Если фирма использует формат фискальных документов 1.05 и выше и кассовые отчеты формирует кассир, то в них, как и в чеках, должен быть его ИНН.

Если отчетами занимается другой работник (старший кассир, бухгалтер), в них проставляют его ИНН, а в чеках — ИНН кассира.

Чтобы не было путаницы, желательно приказом директора или через должностную инструкцию закрепить за определенным работником обязанность формировать отчеты онлай

Ответственность в сфере применения ККТ

Новые санкции: сводная таблица, срок давности и контрольные закупки

Следствием переработки Закона

Раньше ч. 2 этой статьи устанавливала ответственность за все виды нарушений, связанных с кассовыми аппаратами: и за неприменение ККТ, и за применение кассы не в фискальном режиме, и за невыдачу чека либо

В новой редакции ст. 14.5

Статья теперь состоит не из двух, а из 15 частей. Но нам интересны только пять из них — со второй по шестую. Остальные части статьи 14.5 — для ОФД, производителей ККТ и экспертных организаций. Нам они ни к чему.

Взгляните на таблицу.

| Норма |

Правонарушение | Административная ответственность | |||

| Организации | Предприниматели | Руководители* | |||

| Часть 2 ст. 14.5 | Неприменение ККТ в случаях, когда ее нужно применять | Штраф |

Штраф |

||

| Часть 3 ст. 14.5 | Повторное неприменение ККТ, если общая сумма, не проведенная через ККТ, — 1 000 000 руб. и более | Административное приостановление деятельности на срок до 90 суток | Дисквалификация на срок от 1 года до 2 лет | ||

| Часть 4 ст. 14.5 | Применение ККТ с нарушением: — законодательно установленных требований к ККТ; — порядка регистрации ККТ; — порядка, сроков и условий перерегистрации ККТ; — порядка и условий применения ККТ |

Предупреждение или штраф |

Предупреждение или штраф |

||

| Часть 5 ст. 14.5 | Непредставление информации и документов по запросам налоговых органов или их несвоевременное представление | ||||

| Часть 6 ст. 14.5 | Ненаправление покупателю кассового чека или БСО в электронной форме либо непередача этих документов в бумажном виде по требованию покупателя | Предупреждение или штраф 10 000 руб. | Предупреждение или штраф 2000 руб. | ||

* С 15.07.2016 продавцов, кассиров и прочих рядовых работников за нарушения в сфере ККТ не наказывают.

Чтобы взыскать побольше штрафов, срок давности привлечения к ответственности увеличили с 2 месяцев до 1 года. Его применяют к нарушениям, которые совершены с

Это означает, что увеличится и глубина проверки. Если раньше налоговикам не было смысла реагировать на жалобу покупателя, которому полгода назад не выдали чек, то теперь ситуация изменилась.

Штрафы штрафами, но проступок в сфере ККТ еще надо выявить. И для этого, чтобы уже ни у кого не возникало вопросов, Закон

До этой даты, как вы помните, было странное раздвоение.

Арбитражные суды отменяли штрафы по ККТ-нарушениям, которые налоговики находили при контрольной закупке. Причина — ВАС в свое время указал, что закон не дает инспекторам права на это контрольное мероприятие. А раз так, то и доказательства вины организации добыты с нарушением закон

Проверяющим приходилось искать незаинтересованных покупателей и проводить закупки с их помощью.

В то же время суды общей юрисдикции оставляли наложенные на должностных лиц штрафы в силе, поскольку ВС был уверен, что право на контрольную закупку у налоговиков

В итоге получалось, что за один и тот же проступок организацию не штрафовали, а ее должностное лицо штрафовали. Но теперь эта раздвоенность в прошлом.

Прежде чем мы разберем каждый из составов ККТ-нарушений, скажу вот что. При анализе новых норм

Понятно, что

Но пока работаем с тем, что есть.

Что считается неприменением ККТ

Самый большой штраф предусмотрен ч. 2 ст. 14.5

Его можно заработать, если, например, продаве

— обязан применять ККТ, но не сделал это. В том числе потому, что у него нет кассового аппарат

— пробил в чеке сумму меньшую, чем заплатил покупатель;

— применил ККТ, не зарегистрированную в ИФНС.

Кроме того, именно по ч. 2 ст. 14.5

С другой стороны, некоторые старые кассы можно модернизировать. И такие модели останутся в реестре и после 01.07.2017. А если модель есть в реестре, значит, она ККТ.

Но если у вас немодернизируемая ККТ, то ее применение начиная с 01.07.2017 можно подвести под использование аппарата без регистрации в ИФНС. Ведь этой датой налоговики автоматически, без вашего участия, снимут кассы старого типа с учета.

Правда, по мнению Минфина, такой проступок все же подпадает под ч. 4 ст. 14.5

Окончательный ответ на вопрос, кто прав — ФНС или Минфин, рано или поздно даст судебная практика. А пока, полагаю, рядовые инспекторы будут ориентироваться на разъяснения налоговой службы.

Но как бы ни квалифицировали налоговики использование старой кассы после 01.07.2017, для штрафа им нужно установить и доказать вину продавца в содеянно

Многие из вас знают, что сейчас ККТ нового типа или фискальный накопитель так просто не купить. Желающих ставят в очередь на

Потому может быть так: продавец уже заключил договор на поставку новой ККТ или фискального накопителя до 01.07.2017 либо до окончания срока действия ЭКЛЗ. Но к 01.07.2017 или к дате «смерти» ЭКЛЗ не получил заказ. И вынужден работать со старой техникой.

Есть тут его вина? Нет, говорит Минфин. И штрафа быть не должн

Как подсчитывают штраф за неприменение ККТ и можно ли отделаться предупреждением

Итак, штраф по ч. 2 ст. 14.5

Сравним новые меры ответственности со старыми.

| Кто наказывается по ч. 2 ст. 14.5 |

Административная ответственность | |

| с 15.07.2016 | до 15.07.2016 | |

| Организация | Штраф |

Предупреждение или штраф |

| Руководитель организации | Штраф |

Предупреждение или штраф |

| Предприниматель | ||

Допустим, покупатель заплатил 60 000 руб., но кассир не провел эту сумму через ККТ. Фирма может выложить за это от

А если бы кассир не пробил 600 руб., штрафы бы назначили по нижней границе — 30 000 руб. организации и 10 000 руб. директору.