Отчет за I квартал 2018 года

НДС

Банки будут проверять аккуратность уплаты НДС

В феврале Банк России выпустил для кредитных организаций очередные Методические рекомендации по контролю за отмыванием денег. Но по сути банкам настоятельно посоветовали отслеживать операции, связанные с НДС.

В частности, бить тревогу банк должен, если больше 70% денег поступает на счет фирмы с НДС, а больше 30% уходит оттуда без налога. Особенно когда компания перечисляет деньги, в частности, на карточные счета обычных физлиц. Также ЦБ назвал отрасли, в которых такое соотношение прихода и расхода НДС в составе платежей может указывать на обналичивание денег. В прицел попали, например, строительство и грузоперевозк

Обнаружив подозрительные операции, банк должен запросить документы или их копии, подтверждающие отсутствие оснований для уплаты НДС. Если документы не будут представлены либо банк усомнится в их достоверности, то он вправе приостановить операции через систему «Клиент-Банк». И будет проводить только бумажные платежки, которые нужно везти в банк личн

«Базовые» вопросы

Довольно часто поставщики по соглашению с покупателями платят последним за доставку товаров в магазины, промоакции и так далее. В договорах такие выплаты нередко называют премиями или бонусами.

Так вот, в февральском Письме

А вот если никаких услуг покупатель продавцу не оказывает и получает премию, в частности за определенный объем закупок или досрочную оплату, то в базу по НДС ее включать не

По мнению Минфина, если общество вместо денег передает участнику в счет дивидендов недвижимость, то это реализация, облагаемая НДС. И в день передачи надо посчитать нало

Однако суды так не думают. Закон разрешает участнику выбрать, как он хочет получить дивиденды. Пожелает имуществом — надо выдать имуществом. Но от этого статус «выплаты» не поменяется. Это все равно дивиденды. И объекта обложения НДС

Но в любом случае понятно: если есть возможность выплатить дивиденды деньгами, нужно поступить именно так. Иначе — либо платить НДС, либо готовиться к конфликту с инспекцией.

И последний из вопросов по исчислению налоговой базы. Передачу фирмой страховой компании остатков автомобиля после ДТП чиновники тоже считают реализацией. И предлагают облагать НДС. Но что считать базой: остаточную стоимость по балансу или рыночную стоимость металла и запчастей? Отдельные суды полагают, что рыночную стоимост

К слову, с 2018 г. получается, что если фирма будет передавать остатки машины как металлолом, то страховщику придется исчислять НДС самостоятельно в качестве налогового агента. Но об этом позже.

Чиновники о заполнении счетов-фактур

Те из вас, коллеги, кто был на моем семинаре по отчету за 2017 г., помнят, как мы разбирали ряд писем Минфина по указанию в счете-фактуре адресов продавца и покупателя. Причина — в поправках в Постановление № 1137, которые обязали отражать адрес в соответствии с

За время, прошедшее с тех пор, накопились новые письма, и не только по адресам. А значит, время для новой же таблицы.

| Суть ошибки в счете-фактуре | Дата и номер Письма Минфина о том, что ошибка не критична для вычета |

| В адресе продавца или покупателя написано «офис» вместо «помещение», как в |

От 29.01.2018 |

| В адресе продавца или покупателя нет слов «район», «улица», «дом», а в |

От 06.02.2018 |

| Заполнена гр. 1а «Код вида товара» счета-фактуры на отгрузку товаров внутри России, без вывоза в страны ЕАЭС | От 09.01.2018 |

Странное Письмо

Спасибо, конечно, но у меня встречный вопрос: а что вообще такое фактический адрес? По закону компания либо «сидит» по адресу из

Следующее Письмо Минфина

С одной стороны, логично. С другой — а иначе что? К критическим ошибкам это не относится и вычету не мешает. Впрочем, легче отследить идентичность наименований, чем доказывать инспекторам, что это не обязательн

Да и вообще подозреваю, что автора вопроса волновало другое. А именно — как правильно заполнить товарную накладную и состыковать ее со счетом-фактурой, если форма

А еще в январе 2018 г. Письмом

Вычет НДС, если покупатель перечислил аванс больше, чем предусмотрено договором

Представьте: по договору покупатель должен заплатить продавцу 118 000 руб. аванса, включая НДС 18 000 руб. А перечислил по ошибке 125 000 руб. Продавец то ли не заметил оплошность, то ли решил, что так сойдет. Потому счет-фактуру выставил тоже на 125 000 руб. аванса, выделив 19 068 руб.

Вопрос: какую сумму НДС покупатель может принять к вычету? 18 000 руб. по договору или фактические 19 068 руб.? В февральском Письме

Вычет входного налога по ОС и НМА дробить нельзя

НК давно позволяет применять вычеты по одному счету-фактуре частями в разных кварталах. Но только по товарам, работам и услугам из п. 2 ст. 171 Налогового кодекса. ОС, оборудование к установке и НМА в этом пункте есть. Но есть и оговорка, что вычеты по ним надо заявить в полном объеме после принятия к учет

Вот Минфин и запрещает дробить вычеты по такому имуществу, включая вычеты НДС, уплаченного при импорте оборудования. И даже находит понимание в некоторых судах. Откладывать вычет в полной сумме — это пожалуйста, откладывайте. Главное — уложиться в 3 года считая с квартала принятия ОС и НМА к учету. Но не разделять на част

Хотя предположу, что фраза «в полном объеме» в п. 2 ст. 171 НК означает лишь, что покупатель ОС и НМА не обязан растягивать вычет НДС на весь срок службы объекта. Но где я, а где Минфин. Ясно, что на фоне его писем дробление вычетов ни к чему хорошему не приведет.

Когда можно принять к вычету НДС по необлагаемым операциям

Если покупатель получит счет-фактуру с НДС по операциям, освобожденным от налога, ему все равно положен вычет. ВС в очередной раз пришел к такому выводу в ноябре 2017 г. Речь в деле шла о вычете НДС по реставрационным работам на объекте культурного наследи

В разное время в том же духе высказывались и КС, и ВАС. Вывод вполне справедливый. Если продавец намеренно или ошибочно выставил по «безналоговой» операции счет-фактуру с НДС, то обязан заплатить налог в бюджет. А значит, логично, что покупатель может принять НДС к вычету. Согласен с этим и Минфи

Замечу, в последнем решении ВС особо отметил: ИФНС не доказала, что продавец и покупатель действовали заодно ради необоснованной налоговой выгоды. Если бы доказала, исход дела наверняка был бы другим.

НДС при продаже металлолома: когда покупатель — не налоговый агент

Итак, с 2018 г. по умолчанию покупатели металлолома и ряда других товаров — налоговые агенты по НДС и обязаны исчислить и уплатить налог за продавца. Но с некоторыми исключениями.

| В каких случаях покупатель металлолома после 01.01.2018 не становится налоговым агентом по |

Кто заплатит налог |

| Продавец законно не платит НДС, поскольку применяет спецрежим или освобожден от налога по ст. 145 НК. Тогда продавец ставит в товарной накладной или другом документе на отгрузку лома штамп «Без налога (НДС)» либо делает соответствующую запись |

Никто |

| Покупатель приобрел лом у физлица — не предпринимател |

|

| Продавец отгрузил лом до 01.01.2018, а покупатель принял лом к учету после этой |

|

| Продавец реализовал лом физлицу — не предпринимателю | |

| Продавец солгал, что он — спецрежимник либо «освобожденец» по ст. 145 НК и незаконно поставил в первичке отметку «Без налога (НДС)» | |

| Продавец утратил право на спецрежим либо освобождение по ст. 145 НК в квартале отгрузки лома |

Если вы — покупатель лома и не нашли себя в таблице, значит, при операциях с ломом вам придется стать налоговым агентом. Например, когда вы перечислили аванс под поставку лома до 01.01.2018, а отгрузка состоялась после этой

Справка

С 2018 г. импорт металлолома тоже облагают НДС, даже если продавец лома находится в стране, входящей в ЕАЭС. Поэтому российскому покупателю — импортеру лома придется заплатить НДС. Но действовать он должен не как налоговый агент, а как налогоплательщи

Кстати, Минфин не скрывает, что все затеяно ради борьбы с однодневками и потерями бюджета при возмещении НДС. И допускает, что, если эксперимент окажется удачным, его распространят на другие товары. Например, на зерн

НДС при продаже металлолома: конкретика для продавца

В январе ФНС выпустила большое Письмо

Как вы помните, продавец лома НДС не начисляет. Только делает запись в счете-фактуре «НДС исчисляется налоговым агентом». Но где именно эта запись должна быть? И вообще, как продавцу заполнить счета-фактуры на аванс и отгрузку лома? ФНС привела примеры.

Вот табличная часть авансового счета-фактуры. Графы 1а,

| Наименование товара (описание выполненных работ, оказанных услуг)… | Единица измерения | Количество (объем) | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг)… без налога — всего | В том числе сумма акциза | Налоговая ставка | |

| код | |||||||

| 1 | 2 | 2а | 3 | 4 | 5 | 6 | 7 |

| Металлолом (аванс) | — | — | — | — | 100,00 | — | НДС исчисляется налоговым агентом |

| Всего к оплате | 100,00 | х | |||||

Теперь табличная часть счета-фактуры на отгрузку металлолома. С графами 1а,

| Наименование товара (описание выполненных работ, оказанных услуг)… | Единица измерения | Количество (объем) | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг)… без налога — всего | В том числе сумма акциза | Налоговая ставка | |

| код | |||||||

| 1 | 2 | 2а | 3 | 4 | 5 | 6 | 7 |

| Металлолом | кг | 796 | 200 | 1,00 | 200,00 | без акциза | НДС исчисляется налоговым агентом |

| Всего к оплате | 200,00 | х | |||||

В книге продаж из всех граф для суммовых показателей продавец лома заполняет только

Примечательно, что входной НДС продавцы лома с 2018 г. принимают к вычету как обычно. Хотя налог по «металлическим» операциям фактически не платя

НДС при продаже металлолома: конкретика для покупателя

Переходим к покупателю лома. Ему январским Письмом

Покупатель не составляет агентский счет-фактуру, как это происходит в других случаях, когда обязанности налогоплательщика НДС исполняет налоговый агент. Покупатель лома работает только со счетами-фактурами продавц

В результате при регистрации счета-фактуры на лом в книге продаж (а как иначе исчислить налог к уплате?) покупателю придется проделать дополнительные подсчеты. Возьмем за основу предложенный ФНС пример отгрузочного счета-фактуры на 200 руб. и заполним по нему графы книги продаж с суммовыми показателями. Все ненужное опустим.

| Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры [в рублях и копейках] | Стоимость продаж, облагаемых налогом, по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках, по ставке [18%] | Сумма НДС по счету-фактуре, разница суммы налога по корректировочному счету-фактуре в рублях и копейках, по ставке [18%] |

| 13б | 14 | 17 |

| 236,00 | 200,00 | 36,00 |

То есть покупатель умножает 200 руб. стоимости отгруженного лома на 18%, получает 36 руб.

По умолчанию покупатель лома может принять к вычету исчисленный НДС в том же квартале. Исключение — лом нужен для экспорта, тогда его придется сначала отгрузить иностранному контрагенту, а потом подтвердить ставку

Но представим, что экспортировать лом покупатель не собирается. В этом случае он регистрирует тот же счет-фактуру продавца в книге покупок. А именно:

— в гр. 15 указывает стоимость купленного лома с НДС, которую берет из гр. 13б книги продаж. В нашем примере это 236 руб.;

— в гр. 16 отражает сумму вычета НДС из гр. 17 книги продаж. По примеру — 36 руб.

Если по итогам квартала покупатель лома исчислил больше НДС по «металлическим» операциям, чем принял по ним к вычету, разницу надо заплатить в бюджет и отразить в декларации по НДС. Но как? По правилам агентский раздел 2 декларации заполняют на каждого продавца, однако в случае с ломом это невозможно. Вот ФНС и посоветовала: на все «металлические» операции покупатель заполняет один раздел 2 декларации, в котором показывает разницу к уплате по

Точную и наглядную формулу исчисления НДС к уплате покупателем металлолома — налоговым агентом привела М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2018 года».

Точную и наглядную формулу исчисления НДС к уплате покупателем металлолома — налоговым агентом привела М.Н. Ахтанина на семинаре «Налоги и страховые взносы: версия 2018 года».

Справка

В декабре 2017 г. ФНС напомнила, что арендатор государственного имущества не становится налоговым агентом, если объект аренды закреплен за казенным или бюджетным учреждением либо за государственным унитарным предприятием. То же самое с муниципальным имуществом.

Если же имущество арендатору напрямую предоставляет государственный или муниципальный орган власти, то арендатор — налоговый агент. Даже когда сам НДС не платит, например применяет

Экспорт, облагаемый по ставке 18%, и НДС-документация

С 2018 г. экспортеры могут отказаться от нулевой ставки НДС и исчислять налог по ставкам 18 или 10% в отношении экспорта товаров и ряда работ, услуг, сопутствующих экспорт

Но остальная нормативка за поправками в НК не поспевает. И пока не дает ответа, как «отказникам» заполнять книгу продаж, а также декларацию по НДС. В январе налоговая служба постаралась помочь с этим. Например, предложила такие временные коды операций для книги прода

| Операция | Ставка НДС | Временный код для книги продаж |

| Экспорт сырьевых товаров | 18% | 37 |

| Экспорт несырьевых товаров из п. 3 ст. 164 НК | 10% | 39 |

| Экспорт остальных несырьевых товаров | 18% | 38 |

| Реализация работ (услуг) из |

40 |

Что до декларации, то ФНС отметила: стоимость экспортных товаров, работ и услуг, по которым продавец отказался от нулевой ставки, он показывает в стр. 010 или 020 раздела 3. То есть вместе со стоимостью внутрироссийских продаж. Заполнять специальные экспортные разделы декларации не нужн

Российский тax-free становится понятнее

В 2018 г. в РФ начался эксперимент по возврату НДС с российских покупок иностранцам из государств, не входящих в ЕАЭС. Если кратко, налог будут возвращать при таких условия

1) иностранец в течение суток приобрел в магазине — участнике эксперимента товары на сумму не менее 10 000 руб. и получил специальный чек;

2) иностранец вывез товары в течение 3 месяцев с даты покупки не через границу со страной ЕАЭС, о чем российский таможенник поставил на чеке специальную отметку;

3) если иностранец покидает РФ через пункт пропуска из перечня, деньги можно получить прямо там. Иначе у туриста есть год на то, чтобы вернуться в Россию и получить средства в магазине — участнике системы

В течение I квартала появились подзаконные акты под каждый из пунктов этого списка. Магазины, правда, нам не назвали, но адреса их размещения — да. Догадаться по ним, что за магазины участвуют в эксперименте, легко. Так, в Москве по адресу Красная площадь, д. 3 расположен только ГУМ, по адресу Смоленская площадь, д. 3 — лишь Смоленский пассаж. Вообще же в списке 1 адрес в Санкт-Петербурге, 2 адреса в Сочи, 2 — в Московской области и 10 — в Москв

При таких вводных с адресами забавно, что магазинам еще предстоит подать в Минпромторг заявление о включении в эксперимент. Министерство в феврале утвердило и форму заявления, и порядок его подач

ФТС, в свою очередь, выпустила Порядок проставления отметки на чеке. Там ничего сверхсложного: иностранец предъявляет товары, паспорт и чек, таможенник проверяет. Если все условия

Наконец, правительство определило перечень пунктов пропуска, в которых иностранцы смогут вернуть НДС. Получился он в масштабах страны коротеньким — 8 позиций. 1 автомобильный пункт в Калининградской области на границе с Польшей, 1 морской — во Владивостоке. Остальные — воздушные: 3 в Москве и по 1 в Санкт-Петербурге, Сочи и Владивосток

Налог на прибыль

«Доходные» разъяснения

Признанная судом неустойка может быть фиксированной и переменной. В последнем случае неустойка продолжит расти и после того, как решение суда вступит в силу. И так до тех пор, пока проигравшая сторона не исполнит обязательств

В январском Письме

С переменной частью сложнее. Ее тоже надо включить в доходы, но когда именно, гл. 25 НК не разъясняет. Вот чиновники и пришли на помощь. С их точки зрения, переменную сумму неустойки учитывают в доходах последним числом каждого квартала или датой погашения долга — в зависимости от того, какая из дат наступила раньше. Другими словами, механизм похож на отражение в доходах процентов по выданным займа

Обычно если цена договора выражена в иностранной валюте, но покупатель после отгрузки платит рублями, то курс пересчета привязывают к дате оплаты. Что приводит в дальнейшем к курсовым разницам у сторон договора. Однако ничто не мешает продавцу и покупателю договориться, что цену переводят в рубли по курсу на дату отгрузки. Будут ли здесь разницы?

В ноябре 2017 г. Минфин Письмом

Замечу, что в классической ситуации с привязкой курса к дате оплаты курсовых разниц тоже не будет, если покупатель целиком оплатит товар до отгрузки. Продавец покажет рублевую выручку датой отгрузки, но в сумме по курсу на дату перечисления аванса. А покупатель по этому же курсу определит стоимость товара в момент принятия к учет

Наем жилья для иногородних работников: налог на прибыль, взносы, НДФЛ

Не проходит и месяца без очередного письма о налоговом учете стоимости аренды жилья для иногороднего сотрудника, а также о взносах и НДФЛ в этом случае. Значит, тема остается актуальной и мимо пройти нельзя. Впрочем, письма новые, а подход у чиновников старый.

Расходы на наем жилья учитывают, если компания подписалась на это в трудовом договоре с иногородним работником. Плюс учитываемая сумма не может превышать 20% оклада, поскольку Минфин уверен, что стоимость аренды — форма натуральной оплаты труда. А вот компенсация сотруднику его расходов на аренду вообще не уменьшает налогооблагаемую прибыль. Мол, это выплата социального характера. Что до взносов и НДФЛ, то их надо платить в любом случа

Спорить с чиновниками по поводу налогового учета имеет смысл в одном случае: компания намерена включить стоимость аренды в расходы, но не хочет платить взносы и НДФЛ. Благо практика ВС последнее позволяет. Если же работодатель не против зарплатных отчислений, проще увеличить на сумму арендной платы оклад иногороднего сотрудника. Уж оплату труда включить в расходы никто не запрети

Налоговый учет спорных выплат работникам

В Определении

— значительно превышает пособие, которое полагается при сокращении численности либо штата;

— несопоставима со стажем работника и его вкладом в работу компании.

В противном случае ИФНС не может отказать работодателю в праве учесть в налоговых расходах выходное пособие при увольнении по соглашению сторон.

Еще одну спорную выплату в пользу работника Минфин рассмотрел в январском Письме

Минфин, конечно, дописывает гл. 25 НК. Там нет ни слова о том, кто именно должен заключить договор на обучение. Просто сказано, что договор нужен. С другой стороны, если вам несложно подписать договор с вузом и платить напрямую, лучше так и поступить. Тогда проблем с налоговым учетом стоимости обучения работника точно не буде

Ну и напоследок очередное разъяснение Минфина о запрете уменьшать налогооблагаемую прибыль на стоимость спортивных занятий сотрудников либо на компенсацию такой стоимости. Письмо

Затраты на вакцинацию работников и аптечки для них уменьшают налоговую прибыль

Но хватит о спорных расходах на персонал. Хочется уже чего-то хорошего.

Так, в Письме

Что это за требования? Во-первых, по ТК работодатель обязан обеспечить санитарно-бытовое и лечебно-профилактическое обслуживание персонала. Ухватимся за профилактику. Что к ней относится? Конечно, помимо прочего, и вакцинация ради предотвращения инфекционных болезне

Во-вторых, Главный государственный санврач ежегодно выпускает постановления, которыми рекомендует компаниям озаботиться вакцинацией сотрудников. Что они (компании) и делают. Общий вывод — расходы на прививки учесть можн

Теперь об аптечках первой помощи для персонала. Это тоже требование ТК — аптечки должны быть в любой организации. Раз так, то и расходы на их комплектацию уменьшают налогооблагаемую прибыль. Однако если впоследствии часть затрат компания зачтет в счет взносов «на травматизм», зачтенную сумму надо будет включить во внереализационные доход

Первичка: исправление ошибок, подтверждение расходов на экспедитора и аренду имущества у обычного физлица

В январе ФНС всех напугала Письмом

А ведь многие фирмы с подачи той же ФНС давно составляют исправления, например, к товарным накладным. По совету из Письма налоговой службы, посвященного корректировке универсального передаточного документа (УПД). Причем там написано, что такой способ исправления ошибки в первичке соответствует Закону о бухучет

Получается, ветер переменился и ФНС отказалась от этого подхода? Нет, коллеги, судя по мартовскому Письму налоговой службы

Согласно январскому Письму Минфина

Понятно, что большинство компаний так и поступает. И все же напомню: раз Правила для экспедиторов не упомянуты в гл. 25 НК как условие налогового учета расходов, соблюдать их для этого необязательно. Просто соблюдать — проще, чем не соблюдат

В завершение темы первичных документов — Письмо ФНС

Надежные письма по безнадежным долгам

Долго работаю в отрасли, но до сих пор не могу понять принцип, по которому Минфин выбирает, какое решение высшего суда соблюдать, а какое — нет. С одними вердиктами чиновники соглашаются мгновенно, с другими спустя годы, с третьими — никогда.

Завел этот разговор по мотивам январского Письма Минфина

Хотя еще 4 года назад Президиум ВАС сказал, что такое требование незаконно. Если долг не формировал РСД, то его включают в налоговые внереализационные расходы напрямую, резерв не трогают. Посмотрим, сколько еще лет понадобится Минфину, чтобы согласиться с этим. И согласится ли он вообщ

Следующее Письмо Минфина по безнадежным долгам —

Прошли 3 года, отведенные законом на передачу листа приставам, и встал вопрос, что делать с долгом. Ничего, ответил Минфин. Ни одно из оснований ст. 266 НК, по мнению чиновников, для списания такого долга не подходи

Для этой компании поезд ушел, а другим — наука: передавайте исполнительные листы приставам, даже если не уверены, что получится взыскать с должника хотя бы копейку. Не получится — вам выдадут постановление об окончании исполнительного производства, по нему и спишете безнадежную задолженност

Но что мы все о дебиторке? Давайте хотя бы немного и о кредиторке. Февральским Письмом

И ОСтавшиеся новости по налогу на прибыль

Последним блоком по налогу на прибыль у нас будут новости об учете ОС.

В январе Письмом

То же самое, кстати, с переносом убытков на будущее. Документы придется хранить все время, пока вы списываете убыток, а потом еще 4 года, считая год, в котором завершили перено

Но не только Минфин и ФНС могут поставлять налоговые новости. Письмом

К текущему ремонту относят устранение мелких неисправностей, при котором объект не выбывает из эксплуатации. К капитальному ремонту относят работы по восстановлению первоначальных технических характеристик объекта в целом. Но ни в том ни в другом случае технико-экономические показатели не меняются.

Во-первых, это важно при аренде. По умолчанию текущий ремонт — обязанность арендатора, а капитальный — арендодателя. Если первый затеет капитальный ремонт без соответствующей записи в договоре или без согласования с арендодателем, будут проблемы. Как налоговые, так и гражданско-правовы

Во-вторых, без понимания, что такое капремонт, невозможно отделить его от реконструкции и модернизации, в результате которых характеристики ОС как раз меняются. Подобные затраты, в отличие от расходов на ремонт, надо списывать через амортизаци

Фирма, которая строит для себя какой-то объект ОС, нередко покупает для этого спецтехнику. Техника, в свою очередь, тоже ОС. Отсюда вопрос: амортизационные отчисления по спецтехнике включать в первоначальную стоимость объекта строительства или относить на расходы отдельно? Если первое, то когда применить амортизационную премию: в месяце начала амортизации спецтехники или в месяце начала амортизации построенного ОС?

В ноябре 2017 г. в Письме

Взносы

Амнистия по долгам за периоды до 2017 г.

29.12.2017 вступили в силу поправки в Законы

Сложилась патовая ситуация: плательщики ходили в должниках, но взять с них было нечего. Нельзя было и списать задолженность — закон не позволял. Теперь позволяет. Вдаваться в подробности не буду, поскольку плательщики в процессе не задействованы. ФНС и фонды должны все сделать сами. Но о списании вы, конечно, узнаете. Из письма ИФНС, при сверке расчетов и в прочих подобных случая

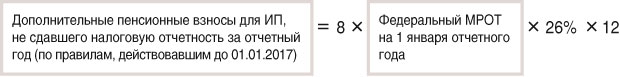

Повезло и предпринимателям, задолжавшим ПФР после того, как они не сдали в ИФНС либо сдали с опозданием декларации по НДФЛ, УСН или

Например, федеральный МРОТ на 01.01.2016 — 6204 руб. Значит, предпринимателю, не отчитавшемуся за 2016 г., доначисляли почти 155 000 руб. взносо

Но в итоге законодатель решил разрубить гордиев узел: все подобные долги предпринимателям просто спишут без всяких условий и без участия ИП. Но, увы, если предприниматель к 29.12.2017 погасил такую недоимку добровольно, деньги не вернут. Все как в армейской шутке: получил приказ, не торопись исполнять — вдруг отменя

Детали порядка списания старых долгов по взносам и не только вы найдете в статье Л.А. Елиной «Налоговая амнистия — 2018» («Главная книга», 2018, № 3).

Детали порядка списания старых долгов по взносам и не только вы найдете в статье Л.А. Елиной «Налоговая амнистия — 2018» («Главная книга», 2018, № 3).

«Расчетные» разъяснения

Расчет по взносам в ИФНС вам предстоит сдать уже в пятый раз, потому нет смысла разбирать его пошагово. Остановимся на свежих письмах.

В январе Письмом

И еще о п. 7 ст. 431 НК. Его применяют и в случае, когда совокупность данных о взносах на ОПС подразделов 3.2 разделов 3 расчета по всем работникам «не бьется» с суммами в подразделе 1.1 раздела 1. Либо когда что-то не сходится между данными внутри подраздела 1.1 или подраздела 3.2. В таких случаях ИФНС может отказаться принимать расчет.

Справка

В феврале 2018 г. ФНС привела для подраздела 3.2 раздела 1 расчета таблицу соответствия между собо

— кода тарифа взносов на ОПС;

— кода категории застрахованного лица;

— тарифа взносов на ОПС;

— максимальной суммы взносов в расчете на год с учетом предельной базы.

Так, в 2018 г. при тарифе пенсионных взносов 22% у работника с кодом категории «НР» максимальная сумма взносов в подразделе 3.2 — 224 620 руб.

А вот взносы на ОМС из подраздела 1.2 раздела 1 расчета в п. 7 ст. 431 НК не упоминаются. И даже если на этапе приемки обнаружится: с медицинскими взносами что-то не так, инспекция должна принять расчет. Захочет пояснений — затребует их уже в ходе камеральной проверк

И последнее по расчету. Если плательщик совмещает

Объект и база

Вам прекрасно известно, коллеги, что на плату за аренду имущества у физлица взносы не начисляют, нет объекта обложения. Вот и Минфин пишет, что, если предмет аренды — автомобиль и арендодатель — ваш работник, взносов не буде

Но уточню вот что. Когда сотрудник сам и управляет машиной, то по сути это договор аренды с экипажем. И крайне желательно выделить сумму, пусть и небольшую, которая будет вознаграждением именно за управление. Да, на нее придется начислять взносы. Однако это лучше, чем отбиваться от проверяющих, которые могут обложить взносами всю арендную плат

Прецеденты были, и в судах споры для работодателей заканчивались по-разному. Где-то арбитры решили так: поскольку сумма вознаграждения за управление автомобилем в договоре не выделена, взносы исчисляют со всей арендной платы. Другие судьи уверены, что проверяющие должны убедительно показать, какая сумма арендной платы — вознаграждение за управление. Иначе взносам со всей суммы не быват

В декабре 2017 г. Письмом

А вот следующее разъяснение чиновников о подсчете предельной базы не радует. Минфин подхватил эстафету Минтруда и пишет, что преобразование компании из ГУПа в АО или из АО в ООО заодно обнуляет базу по взносам всех работников. Если людей с большой зарплатой в штате много, нужно это обязательно учитывать и по возможности проводить преобразование в начале или в конце

Впрочем, принципиальные компании могут и посудиться. Во времена единого социального налога (ЕСН) его ставки тоже зависели от налоговой базы, накопленной с начала года. И тогда ВАС решил, что реорганизация в форме преобразования базу не обнуляет. Причина — для работников все остается по-старому, трудовые отношения не прерываются. Эту логику арбитражные суды применяли и в период действия Закона

Облагать или нет: командировочные расходы без авансового отчета

Февральским Письмом

В вопросе две ситуации. Первая — сотрудник не представил авансовый отчет вовсе и не собирается это делать, а месячный срок на удержание долга из зарплаты без суда работодатель пропустил. Вторая ситуация — человек не отчитался в положенные 3 рабочих дня после возвращения из командировки, но не отказывался сдать отчет в принцип

Чем первая ситуация отличается, например, от растраты денег кассиром? Однако начислять взносы и НДФЛ в этом случае никто не требует. Хотя и там, и там речь идет об ущербе работодателю, который можно взыскать. Где тут выплаты в рамках трудовых отношений для взносов? Откуда доход для НДФЛ?

Минфин даже не обязывает начислять взносы и НДФЛ на сумму ущерба от недостачи товаров, прощенную материально ответственному работнику. А на командировочный аванс без отчета — пожалуйст

Со второй ситуацией еще интереснее. В НК говорится, что командировочные расходы не облагают НДФЛ и взносами при наличии подтверждающих документов. Но ни слова о времени, за которое их нужно сдать, а также о последствиях пропуска трехдневного срока. Потому и в этом случае я не вижу оснований начислять взносы и

Справка

Если командированный сотрудник представит авансовый отчет без документов о проживании и работодатель решит принять отчет в таком виде, компенсацию расходов на проживание не облагают НДФЛ в пределах 700 руб. в сутки при командировках по РФ и 2500 руб. в сутки при зарубежных командировка

Облагать или нет: пособия, не принятые к зачету

Еще одна спорная выплата — пособие, которое ФСС по какой-то причине не принял к зачету. В марте Письмом

Что тут скажешь? Научил Минфин налоговую службу плохому. А именно — игнорировать практику Верховного суда за период, когда взносы регулировал Закон

Но ФНС гнет свое: мол, сейчас взносы в гл. 34 НК и, даже если его нормы такие же, как в

Справка

Еще одна ситуация, в которой Минфин не согласен с практикой ВС по Закону

Верховный суд уверен, что базу для взносов считают так: из налоговых доходов за год вычитают налоговые расходы за год. И только потом результат уменьшают на 300 000 руб. Если итог — положительная сумма, ее умножают на 1% тарифа взносо

В январе 2018 г. ФНС отметила, что это справедливо и сейчас. Но уже в феврале разослала по инспекциям письмо Минфина с противоположным выводом. Согласно ему предприниматели на «доходно-расходной» УСН исчисляют дополнительные взносы на ОПС без учета расходо

Пониженные тарифы при УСН: если где-то ясности прибыло, то где-то столько же убыло

Вы помните, коллеги, что в конце 2017 г. законодатель привел в соответствие с

Причем поправки действуют задним числом, с 01.01.2017. Отсюда резонный вопрос: турагентство вправе подать уточненные расчеты за периоды 2017 г. и вернуть либо зачесть переплату? Конечно, да, ответила ФНС Письмом

Но задним числом законодатель также изменил порядок подсчета доли доходов от льготного вида деятельности в общей сумме доходов упрощенца. Напомню, что минимальная доля — 70%. То же самое с подсчетом предельной величины всех доходов с начала года — 79 000 000 руб. Так вот, с 01.01.2017 в расчет следует включать доходы из ст. 251 НК, которые не участвуют в исчислении налога при

Сразу скажу: если это ухудшило положение упрощенца, который весь 2017 г. платил взносы по льготным тарифам, доплачивать и подавать уточненные расчеты не надо. Тут работает норма НК, запрещающая портить плательщикам жизнь задним числом. А вот с 2018 г. считать долю доходов нужно по-новом

Проблема в том, что в ст. 251 НК перечислены очень разные в экономическом плане поступления. Займы соседствуют с целевым финансированием, взносы в уставный капитал — с процентами за несвоевременный возврат налогов из бюджета. Как распределить эту «красоту» между льготными и обычными видами деятельности? Все ли поступления можно считать доходами в привычном понимани

В гл. 34 НК ответов на эти вопросы нет. Пришлось Минфину доделывать работу законодателя. С точки зрения чиновников, в расчет вообще не принимаю

— полученные займы и кредиты. Причина — их надо вернуть;

— финансовую помощь участника, которому принадлежит больше половины уставного капитала фирмы на УСН. Основание — помощь нельзя считать доходом от какой-либо деятельности.

В то же время посредник-упрощенец может считать льготным доходом компенсацию расходов на исполнение поручения комитента или принципала. Наряду с вознаграждением за это, конечно

Кое-какую логику тут можно уловить. Скажем, по причине возвратности, наверное, можно не брать в расчет задаток, залог или обеспечительный платеж. По мотивам отсутствия связи с какой-либо деятельностью — «мимо кассы» дивиденды, не востребованные участниками. Но на 100% гарантировать, что с этим согласится ИФНС, я не могу. Гадание по письмам — неблагодарное заняти

А еще вам известно, что гл. 34 НК обязывает пересчитать и доплатить взносы по обычным тарифам с начала года, если по итогам квартал

— или доля льготных поступлений в общей сумме доходов стала меньше 70%;

— или общая величина доходов превысила 79 000 000 руб.

А что с пенями и штрафами? НК это не урегулировано. И опять пришлось Минфину «дополнять» Кодекс: платить пени и штрафы не надо. Этой хорошей новостью и закончим со взносам

НДФЛ

Вопросы по 6-НДФЛ

Дорога ложка к обеду, но все-таки. В марте ФНС официально разъяснила, что

Чем конкретно отличается обновленная форма

Чем конкретно отличается обновленная форма

А в феврале вышло Письмо ФНС

| Ситуация | Какое ОП показывает выплату и НДФЛ с нее в своем |

| За период с 1 по 15 января зарплату работнику начислило ОП1. За период с 16 по 31 января — ОП2 |

ОП1 — свою часть зарплаты и НДФЛ с нее, ОП2 — свою |

| 31 января ОП1 выплатило работнику отпускные за отдых с 1 по 15 февраля. Начало отпуска совпало с переводом работника из ОП1 в ОП2 |

ОП1 |

| 5 февраля ОП1 с опозданием выплатило работнику отпускные за отдых с 1 по 15 февраля. Начало отпуска совпало с переводом работника из ОП1 в ОП2 |

|

| 1 февраля работник перешел из ОП1 в ОП2. 20 февраля ОП1 перечислило ему доплату к зарплате за январь (доплату к отпускным, пособию по болезни, выплаченным в январе) |

|

| 1 февраля работник перешел из ОП1 в ОП2. 20 февраля ОП2 перечислило ему доплату к зарплате за январь (доплату к отпускным, пособию по болезни, выплаченным в январе), то есть за период работы в ОП1 |

ОП2 |

Логика, как видите, простая. Кто источник дохода, тот и отчитывается. Но, видимо, автору письма это было непонятно. Похоже, ему казалось, что принципиально, в каком ОП человек работает на момент выплаты дохода. Но это, конечно, не так.

Списанные долги и НДФЛ: по следам налоговых поправок

Как вы помните, коллеги, законодатель основательно перетряхнул порядок исчисления НДФЛ при списании безнадежных долгов физлиц. Если дебитор не взаимозависим с организацией, даты получения дохода в виде такого долга больше нет. Значит, нет и налога. Причем действуют поправки задним числом, с

Но жизнь показала, что фирмы зачастую ставят знак равенства между безнадежными долгами и прощенными, например по мировому соглашению. И при списании вторых тоже уверены, что НДФЛ можно не исчислять. Это ошибка, отметил Минфин в Письме

Напомню, что долг «физика» становится безнадежным, например, после истечения трехгодичного срока исковой давности. Либо когда фирма обратилась в суд, выиграла его, передала исполнительный лист приставу, а тот не нашел должника либо его имущество. Тогда пристав выносит постановление об окончании исполнительного производства — и все, долг безнадежны

Еще одно Письмо Минфин посвятил прощению беспроцентного займа. Вам известно, что за каждый месяц пользования «бесплатными» деньгами у заемщика-физлица образуется материальная выгода от экономии на процентах. Компания-заимодавец исчисляет ее последним днем месяца, облагает НДФЛ по ставке 35% и удерживает налог с ближайшей денежной выплат

Так вот, если потом долг по беспроцентному займу простить, это не обнулит прошлую матвыгоду и НДФЛ с нее. Как говорится, что упало, то пропало. И даже больше — прощенную сумму также следует обложить налогом. Правда, по стандартной ставке 13%, а не

И все же не любой списанный долг — доход для НДФЛ. Представьте: сотрудник увольняется, в последний день работы получает зарплату с компенсацией за неиспользованный отпуск. Естественно, за минусом НДФЛ. Позже оказывается, что

Но, как вы знаете, взыскать эти деньги даже по суду почти нереально. Соответственно, долг списывают. Будет НДФЛ? Нет, ответил Минфин в декабре 2017 г. в Письме

Справка

В марте 2018 г. Минфин в очередной раз отметил, что вся зарплата, включая сумму за первую половину месяца (аванс), для НДФЛ становится доходом только в последний день месяца. Поэтому удерживать налог при выплате аванса нельзя. Всю исчисленную сумму НДФЛ следует удержать из зарплаты за вторую половину месяц

Компенсация за использование личного имущества, питание и медосмотры работников

Бывает так: вы привыкли к фискальной позиции Минфина и не ждете сюрпризов, а он вдруг поворачивается лицом к налогоплательщикам. Сколько лет министерство уверяло, что нужно облагать НДФЛ компенсацию за использование в служебных целях личного автомобиля, если работник не его собственник? Скажем, управляет машиной по доверенности. Да лет 7 миниму

И вдруг в декабре 2017 г. появляется Письмо

Впрочем, есть вопросы настолько для чиновников принципиальные, что на разворот позиции не стоит и надеяться. Один из них — питание персонала за счет работодателя. Минфин требует НДФЛ, а с 2017 г. и взносы независимо от того, как компания оплачивает еду: напрямую столовой или каждому сотрудник

Ну, с обложением компенсации лично работнику ладно, можно смириться. Это действительно больше похоже на доплату к окладу. Но как прикажете распределять доходы, если деньги получает столовая? Просто поделить сумму на численность персонала не выйдет. Один человек уехал в отпуск, второй болел, у третьего аппетита не было. Откуда здесь взяться НДФЛ и взносам? Правильно, неоткуд

Теперь пример того, как несоблюдение ТК увеличивает налоговые обязательства работодателя. Кодекс и подзаконные акты обязывают фирмы в ряде случаев организовывать, а также оплачивать из своего кармана предварительные и периодические медосмотры персонал

Но многим работодателям неохота возиться, даром что процедура довольно громоздкая. Потому они просят сотрудников пройти и оплатить медосмотр самостоятельно. Затем компания компенсирует людям документально подтвержденные расходы. Одна из таких фирм задумалась: а не нужно ли обложить НДФЛ и взносами эту компенсацию? Нужно, ответил Минфин в Письме от 08.02.2018

В принципе, с этим можно поспорить. Но зачем идти в гору, которую можно обойти, то есть сделать все по ТК? В том же Письме чиновники подчеркнули: если работодатель сам оплачивает медосмотр, ни НДФЛ, ни взносов не будет.

Как правильно организовать обязательные медосмотры офисного персонала, вы узнаете из отчета о семинаре Д.И. Кофанова «Охрана труда в “офисной” фирме: необходимый и достаточный минимум».

Как правильно организовать обязательные медосмотры офисного персонала, вы узнаете из отчета о семинаре Д.И. Кофанова «Охрана труда в “офисной” фирме: необходимый и достаточный минимум».

От детских вычетов до взысканной по суду суммы ущерба

Еще один «вопрос чести» для Минфина — отказ одного родителя от стандартного вычета в пользу другого. Есть такая норма в гл. 23 НК. Но с момента ее появления и «по сейчас» министерство пишет: родитель может отказаться, только если получает доходы, облагаемые НДФЛ по ставке

То есть, скажем, мама в отпуске по уходу за ребенком в возрасте до полутора лет не вправе передать свой вычет папе. Что делает норму об отказе от вычета бессмысленной. Зачем работающей матери передавать отцу вычет на ребенка, если она и сама может воспользоваться вычето

Справка

Отчим или мачеха ребенка также вправе получать стандартный вычет, если находятся в зарегистрированном браке с родителем ребенка. Если брак гражданский, вычет не положен. Совместное проживание с ребенком и его содержание отчимом (мачехой) значения не имею

А иногда кажется: ну все, налоговый вопрос сто раз обговорен, всем все понятно, тема закрыта. А потом раз — и проблема опять на слуху. Хотя ничего в законодательстве не менялось.

Я к чему... В феврале появилось Письмо Минфина

По НДФЛ нам осталось рассмотреть лишь январское Определение ВС

Когда подрядчик частично расплатился, к несостоявшемуся владельцу недвижимости нагрянула налоговая инспекция и потребовала НДФЛ. Мол, не значится возмещение ущерба и его индексация в ст. 217 НК среди необлагаемых сумм. Пришлось инвестору снова судиться, на этот раз с ИФНС. В первой инстанции выиграл, в двух других проиграл.

И только в ВС он нашел справедливость. Суд логично решил, что никакой экономической выгоды у человека нет. Он ведь сначала вложил в строительство свои кровные, а по суду вернул. Да, с индексацией. Но она лишь компенсирует часть утраченной покупательной способности денег. И тоже не приносит выгоды. При таких вводных не имеет значения, есть выплата в ст. 217 НК или нет ее там.

Кадры и пособия

Охрана труда: обязательные медосмотры персонала торговых компаний и проверка знаний ОТ у рабочих

Если у вас торговая организация, то все работники должны проходить периодический медосмотр, а новички — предварительный. Да-да, вы не ослышались — все абсолютно. И не важно, что именно вы продаете — пирожки, обувь или турбины для ГЭС. Это вердикт Верховного

Дело было так. Работодатель не согласился со штрафом, который выписала трудовая инспекция за допуск работников к трудовым обязанностям без прохождения медосмотра. Ведь товар-то непродовольственный — автомобили, а неосмотренные работники — из административного персонала. Компания полагала, этого достаточно, чтобы не проводить процедуру.

Но ВС указал: в Перечне работ, при выполнении которых проводят обязательные медосмотры, есть труд в организациях торговли. И нет оговорок насчет того, чем именно торгует фирма и каковы должностные обязанности сотрудник

Поэтому во всех торговых компаниях все работники — и продавцы, и бухгалтеры, и менеджеры — должны раз в год проходить плановый медосмотр. Иначе штраф — от 110 000 до 130 000 руб. за каждого неосмотренного человек

Помимо стандартных терапевта, психиатра и нарколога, в списке врачей для медосмотров работников торговли дерматовенеролог, отоларинголог, стоматолог и даже инфекционист. Плюс множество анализов на самые разные инфекции.

Сменим тему. Люди рабочих профессий наряду с инструктажем еще обучаются у своего непосредственного руководителя безопасным методам труда. Речь идет о работниках без «вредности». Для офисных компаний это водители, уборщики, курьеры. Как человек усвоил полученные знания, проверяет также его непосредственный руководитель. По мнению Роструда, это не обязательно оформлять протоколом установленной форм

Оно и понятно, ведь протокол нужен по итогам заседания комиссии по проверке знаний, что бывает при полноценном обучении ОТ. Здесь другой случай. Но все-таки рекомендую зафиксировать документально сам факт прохождения обучения и успешной проверки знаний. Пусть это будет не протокол, а просто пометка или запись в журнале.

Обратите внимание, что инструктаж — это не обучение. По инструктажам свои правила и своя документация.

Чем обучение отличается от инструктажа, кто их проводит и как, какие документы оформить — обо всем этом читайте в отчете о семинаре Д.И. Кофанова «Охрана труда в “офисной” фирме: необходимый и достаточный минимум».

Чем обучение отличается от инструктажа, кто их проводит и как, какие документы оформить — обо всем этом читайте в отчете о семинаре Д.И. Кофанова «Охрана труда в “офисной” фирме: необходимый и достаточный минимум».

Роструд уполномочен доложить: надбавка за совмещение должностей, районный коэффициент и оклад

Недавно выяснилось, что Роструд каждый квартал готовит доклады о проделанной работе. Обнародуют их с задержкой, пока доступны Доклады за

Первый вопрос — как правильно установить надбавку за совмещение должностей. Ведь ТК не регулирует механизм ее расчета, отдав на откуп сторонам трудового договора. Традиционно надбавку назначают в процентах к окладу. Допустим, что два сотрудника замещают третьего, у каждого надбавка 20%, по совмещаемой должности они делают одно и то же.

Да только у одного заместителя оклад 30 000 руб., а у другого — 35 000. Нет ли тут дискриминации? Ведь в денежном выражении надбавка первого — 6000 руб., а второго —

Другими словами, и тот и другой работник должны получать 7000 руб. за совмещение должностей. И не важно, что в процентном отношении надбавка одинакова. Платят-то человеку не проценты, а рубли.

Можно ли и дальше устанавливать надбавки в процентах к окладу? Да, можно. Нюанс лишь в том, как при этом не допустить дискриминации по отношению к другим работникам.

Следующий вопрос повестки — включение районного коэффициента в оклад. Удивительно, что это до сих пор волнует умы. Коэффициенты ведь существуют уже не один десяток лет. Но раз спрашивают, то Роструд

Оклад — фиксированная величина оплаты за труд без учета доплат и надбавок. Теоретически работники, получающие оклад с коэффициентом, который не выделен в трудовом договоре, могут через суд добиться выплаты еще и сумм по районным коэффициентам. Ведь по бумагам они эти деньги не получали. Особенно если в расчетном листке нет строки для коэффициента.

Поэтому и в интересах работника, и в интересах работодателя правильно устанавливать размер оплаты труда в трудовом договоре — оклад такой-то, районный коэффициент к окладу — столько-то.

5. Условия оплаты труда

5.1. За исполнение трудовых обязанностей Работнику устанавливается должностной оклад в размере 30 000 (тридцать тысяч) рублей в месяц.

5.2. К заработной плате Работнику установлен районный коэффициент 1,15.

Роструд уполномочен доложить: нюансы сокращения, заполнения трудовых книжек и порядок восстановления журналов инструктажей

Последний злободневный вопрос из Доклада Роструда за III квартал 2017 г. — в какой срок по решению органа занятости нужно выплатить третий заработок сокращенному работнику.

В ТК это не урегулировано. Зато, сказали чиновники, есть советское Положение о порядке высвобождения рабочих и служащих. По нему, как только кончился месяц, за который сохраняется заработок, деньги нужно перечислить вместе с зарплатой штатных работников за вторую половину месяц

Открываем Доклад Роструда за II квартал 2017 г. В нем можно

Но по-человечески, почему бы и не предложить? Конечно, если потенциальный «сокращенец» согласится, работать он будет по срочному договору. Но это лучше увольнения прямо сейчас. Да и как судьба повернется ко дню выхода декретницы — еще вопрос.

На очереди такая нестандартная ситуация. Внешний совместитель уволился с основной работы. Это означает, что работа по совместительству стала для него основной. И как фирме, внезапно превратившейся в основного работодателя, заполнить трудовую книжку бывшего совместителя? Она-то туда, скорее всего, записи до этого момента не вносила.

Роструд

С трудовой книжкой связан еще один вопрос, но уже из Доклада Роструда за I квартал 2017 г. Работница столько раз меняла фамилию, что на оборотной стороне обложки трудовой книжки закончилось место. Как поступить кадровику? Нужен ли вкладыш в трудовую книжку в этом случае? Чиновники

И последний вопрос — как восстановить пропавшие или безнадежно испорченные журналы проведения инструктажа по охране труда. Напомню, что их два: для вводного инструктажа и для остальных инструктажей. Роструд

— оформите акт об утрате журнала;

— издайте приказ об открытии нового журнала;

— проведите с работниками инструктажи еще раз и зафиксируйте в новом журнале.

Минтруд о совместительстве

Не молчал в I квартале и Минтруд. Правда, выпускал не доклады, а привычные письма. Пройдемся по ним.

Так, девушке, которая по основному месту работы находится в отпуске по уходу за ребенком в возрасте до полутора лет, не запрещено трудиться в другой организации внешним совместителем. Право на пособие сотрудница сохранит, поскольку его платит только основной работодатель, по второму месту работы оно не положен

По умолчанию у совместителя особый режим рабочего времени — не более 4 часов в день. Но если по основной работе он свободен, а в нашем случае это именно так, трудиться можно и 8 часов. Однако, напоминает Минтруд, общее количество рабочих часов девушки за месяц все равно не должно превышать половину стандартной нормы. Потому каждый день работать по 8 часов не выйде

Пример — в марте 2018 г. при

А вот отвечая на вопрос об обеденном перерыве для совместителя, Минтруд сплоховал. Чиновники посчитали, что обед не менее 30 минут и не более 2 часов положен всем. Хотя в запросе работодатель указал, что рабочий день совместителя — 3 часа, а желаемая продолжительность перерыва —

Вы наверняка догадались, коллеги, в чем неточность Минтруда. С 29.06.2017 действует поправка в ст. 108 ТК, согласно которой работодатель может закрепить в трудовом договоре или ПВТР, что при рабочем дне до 4 часов включительно обед вообще не положен. А тут хотят дать, но 20 минут вместо 30.

Одним словом, уточню ответ Минтруда. Действующая редакция ТК не запрещает прописать в трудовом договоре либо ПВТР

А может ли работник по отдельному срочному договору в качестве внутреннего совместителя раз за разом подменять коллег, которые ушли в отпуск? Первый ушел — подменяет его. Этот вернулся, ушел второй — его. И так далее.

Минтруд крамолы не видит, но с важной оговоркой. Любой трудовой договор, хоть срочный, хоть «вечный», заключают на выполнение конкретной трудовой функции. Если все люди, которых необходимо подменять, занимаются одним и тем же, с подменяющим работником можно заключить один срочный трудовой договор.

Если же первый отпускник — диспетчер, второй — водитель, а третий — уборщик, то одним срочным договором не отделаешься. На каждую подмену придется заключать свой догово

Индексация зарплаты — обязанность работодателя, а ежемесячная премия — нет

Все знают, что зарплату надо индексировать, но мало кто из работодателей хотя бы прописывает механизм индексации в локальных нормативных актах (ЛНА). Однако сейчас как раз о тех, кто прописывает, да не исполняет. Правда, устанавливает не в ЛНА, а в коллективном договор

Почему именно в коллективном договоре? Дело в том, что нарушение его условий — отдельный состав административного проступка со смешным штрафом

Но на самом деле работодатель нарушает не только и не столько коллективный договор. Он пренебрегает трудовым законодательством. Ведь именно ТК обязывает индексировать зарплату. Ну и полностью выплачивать ее, конечно. Потому на ст. 5.31

— или по ч. 6 ст. 5.27

— или по ч. 1 той же статьи за нарушение ТК.

Кстати, для руководителя выбор части ст. 5.27

Одним словом, предусмотреть индексацию в коллективном договоре, а потом не исполнять его — так себе способ обойти требование ТК.

Сменим тему. В Верховный суд обратился работник, которому 2 месяца не выдавали ежемесячную премию

В первой инстанции сотрудник проиграл. Апелляцию выиграл, но радость была преждевременной. Работодатель обратился в Верховный суд. Тот проанализировал трудовой договор и локальное положение об оплате труда, после чего решил, что работодатель все-таки был прав.

Компания лишь обозначила в документах возможность выплаты премии, но делать это ежемесячно не обязывалась. А значит, при наличии финансовых проблем работодатель мог перестать каждый месяц премировать персона

Типовые нарушения при проверках МЧС по вопросам гражданской обороны

В начале 2018 г. стал доступен Доклад МЧС, в котором ведомство анализирует состояние дел в области гражданской обороны (ГО). Для нас в Докладе интересен перечень типовых и массовых нарушений, с которыми чиновники сталкивались при проверка

В первую очередь речь идет о проверках организаций с категорией по ГО. Но и обычные компании тоже отличились. Например, сотрудники, ответственные за ГО, не проходят обучение по ГО в течение первого года работы, а потом не обновляют знания раз в 5 лет. И в довершение всего — массово отсутствует или находится в аховом состоянии учебно-методическая база для подготовки сотрудников.

Напомню, в компании с численностью до 200 человек для курсового обучения ГО должны быть плакаты, схемы, слайды по темам занятий, слайд-проектор, переносной экран, средства индивидуальной защиты и тренажер для оказания первой помощи. А еще стенд для информирования работников по вопросам

Пособия: новый МРОТ, подсчет страхового стажа и последствия неявки к врачу

Как вы знаете, коллеги, с 1 мая федеральный МРОТ повысят с 9489 до 11 163 руб. А до этого, с 1 февраля, на 2,5% проиндексировали фиксированные минимумы пособий по уходу за детьми в возрасте до полутора лет. В результате, если вы имеете дело с расчетом пособий по МРОТ, легко запутаться в подсчете среднего дневного заработка и самих пособий. Таблица должна вам помоч

| Показатель | Значение показателя | Пояснения | |

| старое | новое | ||

| Средний дневной заработок для исчисления пособий | |||

| Минимальный размер для работника со страховым стажем 6 месяцев и больше | С 01.01.2018 по 30.04.2018 — |

С 01.05.2018 — |

Используйте новое значение, только если болезнь (декрет, отпуск по уходу за ребенком в возрасте до полутора лет) началась 01.05.2018 и позднее. Если это произошло раньше, пособие не пересчитывайте и работнику не доплачивайт |

| Максимальный размер для расчета пособия по болезни или декретного пособия работнику со страховым стажем менее 6 месяцев в зависимости от количества календарных дней месяца, на который пришлась болезнь |

С 01.01.2018 по 30.04.2018 — |

С 01.05.2018 — |

Если болезнь (декрет) началась до 01.05.2018 и продолжится после, то при подсчете пособия за дни после этой даты используйте новое значение. В связи с этим придется доплатить женщине со страховым стажем менее 6 месяцев, ушедшей в декретный отпуск до |

| Минимумы ежемесячного пособия по уходу за ребенком в возрасте до полутора лет | |||

| Расчетный минимум исходя из 40% федерального МРОТ независимо от того, какой по счету ребенок | С 01.01.2018 по 30.04.2018 — |

С 01.05.2018 — |

Если минимальное ежемесячное пособие было назначено женщине, ушедшей в отпуск по уходу за первым ребенко — с 01.01.2018 по 30.04.2018, то пособие равно — с 01.05.2018 — пособие равно |

| Фиксированный минимум для ухода за первым ребенком | С 01.02.2017 по 31.01.2018 — |

С 01.02.2018 — |

|

| Фиксированный минимум для ухода за вторым и последующими детьми | С 01.02.2017 по 31.01.2018 — |

С 01.02.2018 — |

Если минимальное ежемесячное пособие было назначено женщине, ушедшей в отпуск по уходу за вторым (третьим и т. д.) ребенком в январе 2018 г., то с 01.02.2018 пособие надо было поднять с 6131,37 руб. до 6284,65 руб. (старый и новый фиксированные минимумы соответственн |

В январе 2017 г. Письмом

Собственно, в Правилах подсчета страхового стажа так и написано, цитирую: «В страховой стаж включаются... периоды работы по трудовому договору». Без исключений. Например, если человек 3 года 10 месяцев трудился у одного работодателя, а в вашей компании до болезни отработал 1 год 7 месяцев, то его страховой стаж — 5 лет 5 месяце

Я специально не стал приводить в примере еще и дни. Но вы прекрасно знаете, что дни переводят в месяцы из расчета 30 дней —

А еще ФСС разъяснил, как считать пособие по болезни, если работник пропустил дату осмотра врачом. Вы помните, что тогда врач ставит в строке «Отметки о нарушении режима» листка нетрудоспособности код «24», а в строке «Дата» указывает день неявк

Вопрос первый. Если работник опоздал с визитом дня на три, их исключают из периода нетрудоспособности и не оплачивают? Чиновники отвечают — нет, это не предусмотрено законодательством. Вопрос второй. Если не исключают, то как оплачивают? На этот случай в законе есть ответ. Пособие платят исходя из федерального МРОТ начиная со дня нарушения режим

Иностранные работники — 2018

Предельные доли численности мигрантов в штате

Ежегодно правительство устанавливает предельные доли численности иностранных сотрудников в штате работодателей в некоторых отраслях экономики. Не стал исключением 2018 г. Напомню, что лимиты касаются лишь работников со статусом временно пребывающих в России. Из них самая многочисленная категория — мигранты с патентом. Другой вариант — люди, получившие в РФ временное убежищ

Посмотрим, что изменилось по сравнению с прошлым годо

| Данные по |

Допустимая доля иностранных работников в штате, % | ||

| Вид деятельности | Код* | На 2018 г. | На 2017 г. |

| Деятельность прочего сухопутного пассажирского транспорта | 49.3 | 28 | 30 |

| Деятельность автомобильного грузового транспорта | 49.41 | 28 | 30 |

| Выращивание овощей | 01.13.1 | 50** | |

| Деятельность в области спорта прочая | 93.19 | 25 | |

| Торговля розничная алкогольными напитками, включая пиво, в специализированных магазинах | 47.25.1 | 15 | |

| Торговля розничная табачными изделиями в специализированных магазинах | 47.26 | ||

| Торговля розничная лекарственными средствами в специализированных магазинах (аптеках) | 47.73 | 0 | |

| Торговля розничная в нестационарных торговых объектах и на рынках | 47.8 | ||

| Торговля розничная прочая вне магазинов, палаток, рынков | 47.99 | ||

* По мнению Минтруда, само наличие одного из этих кодов в уставе компании означает, что ей придется соблюдать ограничения. Даже если реально фирма не ведет такую деятельност

** В 2018 г., как и в 2017 г., ограничение не действует в Ставропольском и Хабаровском краях, а также в Астраханской, Волгоградской, Воронежской, Липецкой, Московской, Ростовской и Саратовской областях. В 2017 г. в списке был еще Краснодарский край, но с 2018 г. его исключили.

Изменений, как видите, мало. С 30% до 28% уменьшились в общей численности допустимые доли мигрантов в пассажирских и грузовых автоперевозках. Плюс с 2018 г. и в Краснодарском крае для работодателей, занятых овощеводством, действует

Если накануне 2018 г. численность мигрантов превышала допустимую, до 01.01.2018 «лишних» нужно было уволить по отдельному основанию. Нерасторопного работодателя теперь могут оштрафовать на сумму от 800 000 руб. до

Миграционный учет по новому Регламенту МВД

Как вы знаете, в 2016 г. ФМС упразднили и передали ее функции Главному управлению по вопросам миграции МВД, сокращенно — ГУВМ МВД. Но все нормативные акты, принятые ФМС, продолжают действовать до тех пор, пока МВД не примет новые. Один из таких новых документов — Административный регламент по миграционному учету, который вступил в силу с

Ничего революционного в Регламенте нет, просто помните, что после 1 января все формы бумаг для миграционного учета нужно брать оттуда. Конечно, при условии что вы, как работодатель, вообще должны ставить иностранцев на миграционный учет. Ведь согласно Постановлению КС

— или без уведомления о постановке на учет по месту пребывания в частном жилье;

— или с уведомлением, но компания выделяет ему свое жилье.

Тогда со дня подписания трудового договора у вас есть 7 рабочих дней, чтобы подать в ГУВМ уведомление о постановке на учет временно пребывающего мигранта. Если этой обязанностью пренебречь, штраф составит

Справка

С 11.01.2018 значительно подорожало предоставление нелегальному мигранту жилья либо транспорта. Теперь штраф для организаций и предпринимателей за каждого иностранца —

В ГУВМ нужно сообщать о приеме и увольнении любого мигранта, кроме гражданина Беларуси

По Закону

Также практически без оговорок могут трудиться в России и граждане стран, входящих в ЕАЭС: Беларуси, Казахстана, Кыргызстана и Армении. Практика Верховного суда показала, что эта свобода сбивает работодателей с толку и они забывают уведомлять ГУВМ. Итог — штраф

Справка

В Москве, Санкт-Петербурге, Московской и Ленинградской областях штраф за неуведомление о найме мигранта либо о его увольнении выше — от 400 000 до

И только граждане Беларуси стоят особняком. Но причина не в Договоре о ЕАЭС. Просто между нашими странами действуют отдельные соглашения, которые полностью уравнивают россиян и белорусов в трудовых правах. А значит, уверен ВС, уравнивают в правах и работодателей. Поэтому, если вы берете на работу гражданина Беларуси или увольняете его, сообщать в ГУВМ не нужн

Напомню, что за отправку уведомления не по форме штраф такой же, как за неотправку вовсе. Пока действуют образцы уведомлений о приеме и об увольнении иностранца, которые ФМС утвердила аж в 2010 г. Но, учитывая, что МВД активно обновляет нормативную базу, будьте внимательны и не пропустите момент, когда формы изменятс

Риск-ориентированный подход к плановым миграционным проверкам

В свое время правительство установило, что плановые проверки в сфере трудоустройства иностранцев надо проводить с применением риск-ориентированного подхода. В результате с 05.01.2018 всем работодателям мигрантов присваивают категорию риска, от которой зависит частота плановых мероприяти

| Категория риска | Количество вступивших в силу постановлений о назначении административного наказания по ч. 1, |

Частота плановых проверок | Пояснения |

| Чрезвычайно высокий | 35 и более* | 1 раз в год | Формулировка частоты проверок означает, что в указанный срок мероприятие точно будет. Территориальное управление ГУВМ МВД по региону обязано размещать на своем сайте перечни конкретных организаций и ИП, которым присвоены эти категории |

| Высокий | 1 раз в 2 года | ||

| Значительный | 1 раз в 3 года | ||

| Умеренный | 15—19 | Не чаще 1 раза в 5 лет | Формулировка частоты проверок означает, что мероприятие может и не случиться вовсе |

| Низкий | 0—18 | Не чаще 1 раза в 10 лет |

* Также категорию присвоят, если в течение 2 лет, предшествующих дате ее определения, руководителя компании или предпринимателя за организацию незаконной миграции приговорили к наказанию по ст. 322.1 УК РФ.

Плюс плановые проверки будут проводить по опросным листам с закрытым перечнем вопросов, к которым можно подготовиться заранее. Правда, формы листов и состав вопросов МВД пока не установило. Зато утвердило список всех нормативных актов, соблюдение которых полицейские будут оценивать в ходе плановых мероприяти

Риск-ориентированным подходом к плановым проверкам должны руководствоваться и государственные инспекции труда (ГИТ). Об этом А.И. Дыбов рассказал на семинаре «Не в первый раз и не в первый класс: отчетность за I квартал 2017 года».

Риск-ориентированным подходом к плановым проверкам должны руководствоваться и государственные инспекции труда (ГИТ). Об этом А.И. Дыбов рассказал на семинаре «Не в первый раз и не в первый класс: отчетность за I квартал 2017 года».

Есть у ГИТ и свои проверочные листы. Что они собой представляют, тот же лектор показал на семинаре «Годовой отчет — 2017: бухучет, налог на прибыль, УСН, имущественные налоги и кадры».

Сколько стоит «иностранный» патент в 2018 г.

Вы отлично знаете, коллеги, что большинство временно пребывающих безвизовых иностранцев может работать в РФ только по патенту. За каждый месяц действия документа нужно заплатить фиксированный авансовый платеж по НДФЛ.

Базовая сумма относительно невелика — 1200 руб. Однако ее ежегодно индексируют на федеральный коэффициент-дефлятор. В 2018 г. он равен 1,686, что увеличивает платеж до

Чтобы иностранцам и их работодателям было легче ориентироваться в стоимости патентов на 2018 г. по субъектам РФ, налоговая служба выпустила Информацию с удобной таблицей. По ней выходит, что самый дорогой патент — в Якутии

Справка

Работодатели иностранцев с патентом привыкли, что таким людям нельзя трудиться за пределами региона, который выдал патент. Однако о сходном запрете для иностранцев с разрешением на временное проживание забывают. Что заканчивается таким же штрафом, как если бы мигрант был нелегало

К слову, если иностранец оплатил и получил патент в 2017 г., а истекает срок действия документа в 2018 г., когда ежемесячная сумма аванса по НДФЛ увеличилась, то доплачивать не нужно. Такова официальная позиция Минфина и

Трудовые доходы иностранца с патентом облагают НДФЛ по ставке 13%, даже если он нерезидент. Кроме того, в счет уплаты налога можно засчитывать авансовые платежи за патент. Подробности вы найдете в отчете о семинаре М.Н. Ахтаниной «“Иностранный” труд в кадровом и налоговом учете».

Трудовые доходы иностранца с патентом облагают НДФЛ по ставке 13%, даже если он нерезидент. Кроме того, в счет уплаты налога можно засчитывать авансовые платежи за патент. Подробности вы найдете в отчете о семинаре М.Н. Ахтаниной «“Иностранный” труд в кадровом и налоговом учете».

Памятка по НДФЛ и взносам для мигрантов из ЕАЭС

«Евразийцам», то есть работникам с гражданством страны, входящей в ЕАЭС, патент для трудоустройства в РФ не нужен. А их трудовые доходы облагаются НДФЛ почти так же, как и доходы россиян.

Ставку НДФЛ 13% применяют с первого дня работы по найму независимо от налогового статуса. И даже если к концу года «евразиец» не станет резидентом, пересчитывать НДФЛ не придется. Отличие от россиян — в стандартных и прочих вычетах. Пока «евразиец» — нерезидент, на вычеты он рассчитывать не вправ

Любой гражданин страны, входящей в ЕАЭС, с первого дня работы застрахован в российской системе обязательного социального, пенсионного и медицинского страхования. Поэтому взносы с выплат в пользу «евразийца» начисляйте так, как если бы у вас работал россияни

Исключение — временно пребывающие высококвалифицированные специалисты (ВКС) из ЕАЭС. Они в нашей пенсионной системе не застрахованы. Поэтому выплаты в пользу «евразийских» ВКС взносами на ОПС не облагают и в подразделе 1.1 раздела 1 не показывают. Разделы 3 на таких людей не заполняют вообщ

ВКС: НДФЛ с нетрудовых доходов, взносы с выплат после увольнения и порядок запрета найма

Напоследок о временно пребывающих ВКС не из стран ЕАЭС. Их трудовые доходы также облагают НДФЛ по ставке 13% с первого дня работы без оглядки на налоговый статус. Так, в частности, считают НДФЛ с зарплаты, премий, командировочных и отпускных. Если же доход не связан напрямую с трудом ВКС-нерезидента, например когда речь идет об оплате за специалиста аренды квартиры, работодатель должен применять стандартную ставку

За ВКС не из «евразийских» стран платят только взносы «на травматизм», остальные — нет. Причем это касается и премий, которые ВКС может получить уже после увольнения. Ни взносы на ОПС, ни взносы на ОМС, ни взносы на ВНиМ исчислять не нужн

Но помните, работодателю могут запретить в течение 2 лет нанимать ВКС, если работодател

— не исполнял обязательств перед иностранным специалистом, установленных законом или договором;

— представил в ГУВМ поддельные или подложные документы.

В январе 2018 г. МВД утвердило Порядок принятия решения о запрете. А старый Порядок ФМС признала недействующим. Однако глубже погружаться в тему не будем, больно она специфическая. Я рассказал об этом только, как говорится, для общего развити