НДС при импорте в 2026 г.

Но в некоторых случаях импорт товаров НДС не облагается. Например, если в Россию ввозятся медицинские товары, реализация которых не облагается НДС в нашей стране (п. 2 ст. 150 НК РФ).

Ставка НДС при импорте товаров

В 2026 г. ввозимые в РФ товары облагаются НДС по ставке 10% или 22% (п.5 ст.164 НК РФ). Если, например, реализация определенного товара внутри нашей страны в общем случае облагается НДС по ставке 22%, то при ввозе такого товара НДС уплачивается по такой же ставке.

НДС при импорте товаров из стран ЕАЭС

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

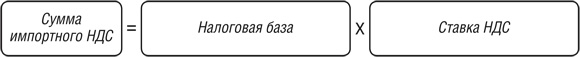

Сумма НДС определяется по следующей формуле.

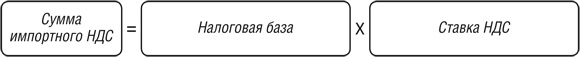

Налоговая база определяется на дату принятия импортированных товаров на учет (п. 14 Приложения № 18 к Договору о Евразийском экономическом союзе" (Подписан в г. Астане 29.05.2014)).

Вам могут быть интересны наши статьи:

Представление декларации при импорте товаров из стран ЕАЭС

Декларация по импортному НДС при ввозе товаров из стран ЕАЭС (утв. Приказом ФНС от 27.09.2017 № СА-7-3/765@) представляется в ИФНС не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров. Например, за январский импорт 2026 года нужно отчитаться перед ИФНС не позднее 20.02.2026.

Декларация по НДС при импорте товаров из стран ЕАЭС представляется в ИФНС в электронном виде по телекоммуникационным каналам связи, если средняя численность работников организации/ИП превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ). Если же эта численность не превышает 100 человек, то декларацию можно сдать на бумаге.

Уплата НДС при импорте товаров из стран ЕАЭС

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар принят на учет в январе 2026 г., то перечислить ввозной НДС нужно не позднее 20.02.2026.

В 2026 г. ввозной НДС уплачивается на КБК ЕНП – 18201061201010000510. Остальные поля заполняйте в соответствии с образцом, приведенным на сайте ФНС.

Кстати, в отношении ввозного НДС подавать уведомления об исчисленных суммах этого налога не требуется.

НДС при импорте товаров из других стран (не из ЕАЭС)

В этом случае получателем импортного НДС является таможня.

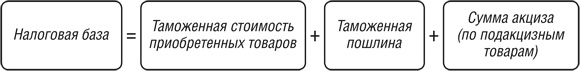

Ввозной НДС рассчитывается следующим образом (ст. 160 НК РФ).

НДС при импорте услуг

Приобретая услуги у иностранца, заказчик в некоторых ситуациях должен будет уплатить НДС в бюджет как налоговый агент. Обязанности налогового агента возникают, если местом реализации услуг признается территория РФ (ст. 148 НК РФ). Налог удерживается из суммы, перечисляемой иностранному исполнителю, и он получает в качестве дохода сумму за минусом НДС.

НДС при импорте услуг нужно платить в 2026 г. в общем порядке: равными долями не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом (п. 1, 4 ст. 174 НК РФ, Письмо ФНС от 07.09.2022 N СД-4-3/11844@). Платите налог на КБК ЕНП 18201061201010000510 и заполняйте платежку так, как разъяснила ФНС.

По итогам квартала, в котором был удержан агентский НДС при импорте услуг, нужно отчитаться перед ИФНС, представив обычную декларацию по НДС не позднее 25 числа месяца, следующего за отчетным кварталом (утв. Приказом ФНС России от 05.11.2024 N ЕД-7-3/989@). И так как сначала плательщик подает декларацию, а потом уплачивает НДС по 1/3 суммы, то подавать отдельно уведомления об исчисленных суммах этого налога не нужно.