Жалоба на бездействие налоговой инспекции: образец

Если плательщик считает, что налоговики бездействовали в то время, когда должны были действовать, и из-за этого нарушены его права (например, ИФНС нарушила срок возврата переплаты (п. 6 ст. 78 НК РФ)), то этот плательщик вправе подать жалобу на бездействие налоговой инспекции (ст. 137 НК РФ).

Куда писать жалобу на налоговую инспекцию

Подается жалоба в вышестоящий налоговый орган (п. 1 ст. 138 НК РФ), то есть в УФНС того региона, к которому относится инспекция, на которую вы решили пожаловаться.

В суд можно обращаться только после того, как бездействие налоговиков было обжаловано в УФНС (п. 2 ст. 138 НК РФ).

Кстати, также возможна подача жалобы на налоговую инспекцию в прокуратуру (ст. 10 Федерального закона от 17.01.1992 N 2202-1).

В нашей статье мы рассмотрим подачу жалобы в УФНС.

Требования к жалобе на налоговую инспекцию

Жалоба должна содержать следующую информацию (п. 2 ст. 139.2 НК РФ):

- наименование и адрес организации, подающей жалобу (если жалобу подает физлицо, то оно должно указать свои ФИО и адрес места жительства);

- наименование ИФНС, чье бездействие обжалуется;

- сведения о том, что именно обжалует плательщик (в нашем случае это бездействие ИФНС);

- основания, по которым налогоплательщик считает, что его права были нарушены (как правило, это ссылка на законодательство);

- требования, выдвигаемые налогоплательщиком;

- желаемый способ получения решения по жалобе (на бумаге или в электронном виде по ТКС или через личный кабинет налогоплательщика).

Также в жалобе имеет смысл указать номера телефонов и адреса электронной почты, которые налоговики могут использовать для связи с налогоплательщиком (п. 3 ст. 139.2 НК РФ).

При желании к жалобе можно приложить документы, подтверждающие факты, изложенные в ней (п. 5 ст. 139.2 НК РФ).

Подписать жалобу должно лицо, ее подающее, или же представитель (п. 1 ст. 139.2 НК РФ). Кстати, если жалобу подает уполномоченный на то представитель, то к ней нужно приложить документы, подтверждающие эти полномочия, например, доверенность (п. 4 ст. 139.2 НК РФ).

Отметим, что утвержденной формы жалобы нет, но можно воспользоваться формой, размещенной на сайте ФНС в разделе «Досудебное урегулирование налоговых споров».

Способы подачи жалобы

Жалобу можно подать (п. 1 ст. 139.2 НК РФ):

- на бумаге (лично или по почте);

- в электронном виде по ТКС;

- через личный кабинет налогоплательщика.

Порядок подачи жалобы на ИФНС

Несмотря на то что жалобу нужно подать в УФНС, плательщик представляет ее именно в ИФНС, а налоговики уже передадут ее в Управление в течение трех рабочих дней со дня поступления жалобы (п. 6 ст. 6.1, п. 1 ст. 139 НК РФ). При этом ИФНС должна устранить нарушения, изложенные в жалобе (конечно, если эти нарушения имеют место быть), и сообщить об этом в УФНС так же в течение трех дней с момента устранения (п. 1.1 ст. 139 НК РФ).

Что же касается сроков подачи жалобы, то представить ее можно в течение года со дня, когда плательщик узнал или должен был узнать о нарушении его прав (п. 2 ст. 139 НК РФ). Правда, если срок был пропущен налогоплательщиком по уважительной причине, УФНС может его восстановить.

Кстати, до принятия решения по жалобе налогоплательщик может отозвать ее (п. 7 ст. 138 НК РФ). Однако отзыв жалобы лишит плательщика права на подачу новой жалобы по тем же основаниям.

Сроки рассмотрения жалобы и принятие решения по ней

По результатам рассмотрения жалобы на бездействие налоговой инспекции УФНС может оставить жалобу без удовлетворения или же признать бездействие ИФНС и вынести решение по существу (пп. 1, 5 п. 3 ст. 140 НК РФ).

На принятие того или иного решения у УФНС есть 15 рабочих дней со дня получения жалобы (п. 6 ст. 140 НК РФ). Правда, в некоторых случаях этот срок может быть продлен, но максимум еще на 15 рабочих дней.

Свое решение УФНС вручает/направляет налогоплательщику в течение трех рабочих дней со дня принятия этого решения (п. 6 ст. 140 НК РФ).

Узнать о судьбе своей жалобы можно посредством специального сервиса ФНС.

По каким причинам УФНС может отказаться рассматривать жалобу

В некоторых случаях Управление может отказать плательщику в рассмотрении его жалобы. Такое возможно, если (п. 1 ст. 139.3 НК РФ):

- жалоба не подписана или подписана неуполномоченным на то лицом;

- в жалобе не указано, в чем заключалось бездействие налоговиков;

- срок подачи жалобы истек;

- до принятия решения по жалобе плательщик отозвал ее;

- плательщик уже подавал ранее жалобу по тем же самым основаниям;

- до того, как УФНС приняло решение по жалобе, налоговики устранили нарушения.

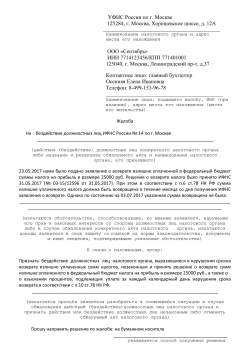

Жалоба на бездействие налоговой инспекции: образец

Приведем образец жалобы на бездействие ИФНС.

Апелляционная жалоба на решение налогового органа

Апелляционную жалобу налогоплательщик подает в том случае, если он не согласен с вынесенным, но не вступившим в силу решением ИФНС по результатам проверки (п. 1 ст. 138 НК РФ).

Требования к апелляционной жалобе такие же, как и требования, например, к жалобе на бездействие налоговой инспекции (ст. 139.2 НК РФ).

Примерную форму апелляционной жалобы можно скачать на сайте ФНС.

Подается апелляционная жалоба в УФНС через налоговую инспекцию, вынесшую решение по проверке (п. 1 ст. 139.1 НК РФ). Причем подать такую жалобу плательщик должен успеть до дня вступления в силу решения, которое он обжалует (п. 2 ст. 139.1 НК РФ).

Так же как и жалобу на бездействие, апелляционную жалобу плательщик вправе отозвать (п. 7 ст. 138 НК РФ).

По результатам рассмотрения жалобы УФНС может (пп. 1, 3, 4 п. 3 ст. 140 НК РФ):

- оставить апелляционную жалобу без рассмотрения;

- отменить решение ИФНС полностью или частично;

- отменить решение ИФНС полностью и принять новое решение по делу.

УФНС вправе отказать в рассмотрении апелляционной жалобе по следующим причинам (пп. 1, 3, 4 п. 1 ст. 139.3 НК РФ):

- жалоба не подписана или подписана неуполномоченным лицом;

- в жалобе не указаны акты ИФНС ненормативного характера, приведшие к нарушению прав плательщика;

- плательщик отозвал жалобу;

- ранее плательщик уже подавал жалобу по тем же основаниям.

Принять какое-либо решение по апелляционной жалобе УФНС должно в течение месяца со дня ее получения (п. 6 ст. 140 НК РФ). Этот срок может быть продлен еще на один месяц.

Довести свое решение до налогоплательщика УФНС обязано в течение трех рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).