Отчетность-2013: от составления до представления

Бухотчетность-2013: что, кому и когда

Вы помните, что кампания по сдаче отчетности за 2012 год проходила под знаком нового Закона о бухучете

Аудиторское заключение и отчетность

Хотя нет, из него читалось, что у организаций, подлежащих обязательному аудиту, аудиторское заключение перестало быть частью отчетности. И его не нужно было представлять в ИФНС и в органы статистики. Тогда осталось только предписание опубликовать заключение, если бухотчетность компании также подлежала публикации. Это, прежде всего, касалось акционерных обществ.

В итоге законодатель на тот момент исключил всякую ответственность для обществ с ограниченной ответственностью, обязанных проводить аудит, но не озаботившихся этим. До 2013 года их можно было хотя бы оштрафовать по статье 126 НК на 200 рублей за непредставление заключения в ИФНС.

Однако в июле 2013 года Госдума спохватилась и вернула в

Итак, если вы обязаны проводить аудит бухотчетности за 2013 год, но не пожелаете этим заниматься, готовьте 200 рублей на штраф налоговой инспекции. При условии, что не станете оспаривать санкции в суде. Акционерным обществам, как и в прошлом году, это нежелание может обойтись гораздо дороже. Если случится проверка от Банка России, ревизоры вправе оштрафовать АО, не проведшее обязательный аудит и, соответственно, не опубликовавшее заключение вместе с отчетностью, на сумму от 700 тысяч до 1 миллиона рублей. Эти санкции установлены частью 2 статьи 15.19

Справка

Напомним, что с 01.09.2013 контроль за деятельностью акционерных обществ передан Банку России, в то время как Федеральная служба по финансовым рынкам (ФСФР), занимавшаяся этим ранее, упразднен

Однако все нормативные документы, выпущенные службой, а также ее предшественниками, продолжают действовать до их замены или отмены Центробанком. Это касается, в частности, Порядка оценки чистых активов АО, который традиционно используется и

Тем, кто от аудита отлынивать и не собирался, следует учитывать, что заключение должно попасть к ним в руки не позднее 31 марта 2014 года, чтобы отправить его вместе с бухотчетностью в ИФНС и статистикам. Инспекторов не волнует, что по закону годовое собрание участников, которое должно изучить заключение и утвердить отчетность за 2013 год, может проводиться:

— в ООО — не позднее 30.04.2014;

— в АО — не позднее 30.06.2014.

И если отправить аудиторское заключение после 31 марта, штрафа по статье 126 НК не избежат

...аудиторское заключение за 2011 год при установленном сроке представления 30.03.2012, отправлено по почте в налоговый орган лишь 20.04.2012... что свидетельствует о наличии в действиях ОАО... события вмененного ему в вину налогового правонарушения [предусмотренного п. 1 ст. 126 НК РФ]..

Но не все же зависит от нас. Аудиторы могут неверно оценить объемы работы и сорвать сроки. Тогда нашей вины в непредставлении заключения не будет, верно?

Отдельные арбитры думают так же, как вы. Например, эти доводы привел ФАС Уральского округа в Постановлении

Признавая М. виновной в совершении административного правонарушения, предусмотренного ч. 1 ст. 15.6 КоАП РФ, мировой судья [правомерно] исходил из того, что М... являясь лицом, ответственным за предоставление бухгалтерской отчетности, в нарушение требований подп. 5 п. 1 ст. 23 НК РФ не предоставила в установленный... срок... в составе... отчетности аудиторское заключение...

Заключая... договор об оказании аудиторских услуг, необходимо было руководствоваться разумной осмотрительностью в согласовании сроков исполнения договора....

Завершая разговор об аудиторском заключении, отмечу: июльскими поправками в Закон

Статья 29

1. Первичные учетные документы, регистры бухгалтерского учета, бухгалтерская (финансовая) отчетность, аудиторские заключения о ней [хранятся]... в течение сроков, устанавливаемых... правилами... государственного архивного дела, но не менее пяти лет после отчетного года..

Справка

06.09.2011 ВАС Решением

Но уже 19.09.2011 Минкультуры напечатало полную версию документа, включая Перечень. С тех пор он подлежит исполнению.

О налоговых и бухгалтерских правилах хранения и уничтожения первичной документации, а также о последствиях их нарушения читайте в статье «Первичка: как сохранить и... выбросить» («Главная книга», 2014, № 2).

О налоговых и бухгалтерских правилах хранения и уничтожения первичной документации, а также о последствиях их нарушения читайте в статье «Первичка: как сохранить и... выбросить» («Главная книга», 2014, № 2).

Адреса и сроки представления отчета-2013

В остальном, если не считать чехарды с аудиторским заключением, в процедуре составления и представления бухотчетности в сравнении с 2013 годом ничего не изменилось. Так, остались прежними:

— адреса подачи отчетности: ИФНС, орган статистики, участники компании;

— сроки ее представления. Налоговики и статистики ждут ваши отчетные формы не позднее 31 марта, а участники — в срок, предусмотренный уставными документами, но никак не позже даты проведения годового общего собрания. В госорганы отчет по-прежнему можно сдавать не утвержденным участниками;

— состав бухотчетности.

Несмотря на отсутствие перемен, остановимся на последнем пункте, поскольку одинаковые вопросы по составу отчетности возникают ежегодно. Сейчас это особенно актуально, так как промежуточные отчеты мы в ИФНС больше не сдаем, а за год что хочешь забыть можно.

Позвольте вопрос. Я недавно приняла дела от прежнего главбуха и увидела, что фирма не представила промежуточную бухотчетность за 9 месяцев 2012 года. Если я сделаю это сейчас, нам грозят какие-либо санкции?

Административного наказания, как главбух, вы точно можете не бояться, поскольку проступок совершил ваш предшественник, а не вы. Если же ИФНС решит проявить принципиальность и оштрафовать его, то не выйдет и это. Срок давности привлечения к ответственности за данное нарушение — год с последнего дня срока, отведенного на представление бухотчетности за 9 месяцев 2012 года, и он прошел в любом случае.

А вот к налоговой ответственности можно привлечь в течение 3 лет с даты нарушени

1. Постановление по делу об административном правонарушении... за нарушение законодательства... о налогах и сборах [не может быть вынесено]... по истечении... года со дня совершения административного правонарушения...

Статья 113 НК РФ

1. Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения... и до момента вынесения решения о привлечении к ответственности истекли три года....

Секундочку! Я слышал, что в части представления промежуточной отчетности были какие-то поправки. В чем они заключались?

Просто законодатель решил четче прописать, в каких случаях нужно сдавать промежуточные отчеты. Организация должна это сделать, если так предписывае

Статья 13

4. Промежуточная [бухотчетность]... составляется... когда [бухгалтерским] законодательством... нормативными правовыми актами органов [госрегулирования бухучета]... договорами, учредительными документами... решениями собственника... установлена обязанность ее представления.:

— бухгалтерский нормативный акт;

— учредительный договор или решение участников;

— гражданско-правовой договор.

На сегодняшний день ни один нормативный документ не обязывает обычную фирму ПРЕДСТАВЛЯТЬ в госорганы квартальную отчетность. Ее составление прописано в ПБУ

Адресатами представления этой отчетности могут быть только организации или граждане. Например, если в условиях кредитного договора упоминается представление банку промежуточной отчетности и фирма подписывает договор, она должна составлять и сдавать банкирам отчеты поквартально. Раз уж ей кредит так нужен. Хотят участники держать руку на пульсе и анализировать бухотчет каждые 3 месяца — извольте уважить их интересы. Но в ИФНС и органы статистики отчетность представляется раз в год!

ОПУ или ОФР?

Однако вернемся к составу годового отчета — 2013. Рекомендованные формы для него по-прежнему содержатся в Приказе Минфина от 02.07.2010 № 66н. Основные из них все те же: баланс и отчет о финансовых результатах (ОФР). Примечательно, что за время, прошедшее с прошлой отчетной кампании, Минфин так и не сподобился переименовать отчет о прибылях и убытках в ОФР, как он именуется в Законе

Годовая бухгалтерская (финансовая) отчетность за 2012 г.

...необходимо иметь в виду, что:

а) в соответствии с [ч. 1 ст. 14]... закона № 402-ФЗ годовая [бухотчетность]... состоит из... баланса, отчета о финансовых результатах и приложений к ним. Исходя из этого в составе... отчетности за 2012 г. отчет о прибылях и убытках должен именоваться отчетом о финансовых результатах..

А может быть, ведомство просто рассчитывало расшевелить бухгалтеров, подвигнуть их внести нужные изменения самостоятельно, не дожидаясь подсказок сверху? В конце концов формы из

Тем не менее ответственности за «неправильное» название формы как не было, так и нет. Желаете — оставьте наименование «Отчет о прибылях и убытках», не желаете — поменяйте на «Отчет о финансовых результатах». Как говорится, хоть горшком назовите, только в печку не ставьте.

Что сдают малые предприятия

Для субъектов малого предпринимательства (или попросту малых предприятий) состав годового отчета — 2013 исчерпывается упрощенными балансом и ОФР при условии, что у бухгалтера не нашлось важной информации для приложений к двум этим основным формам. Имеются в виду отчет об изменениях капитала, движении денежных средств и пояснения к отчетности.

Но я бы подстраховался и закрепил это еще и в учетной политике для целей бухгалтерского учета. Помнится, во времена Приказа № 67н, который ставил обязанность малых предприятий сдавать приложения в зависимость от их решения, организацию оштрафовали по

Привлечение ООО... к ответственности по [п. 1 ст. 126 НК РФ]... за непредставление... формы № 3 «Отчет об изменении капитала»... формы № 4 «Отчет о движении денежных средств» [формы]... № 5 «Приложение к бухгалтерскому балансу»... и наложение... штрафа в размере 200 рублей за каждый не представленный документ, суд первой инстанции обоснованно признал правомерным...

В соответствии с п. 3 Приказа Минфина от 22.07.2003 № 67н [малые предприятия, не подлежащие обязательному аудиту]... могут [решить]... не представлять в составе [бухотчетности указанные формы]...

Документов, подтверждающих [принятие]... указанного решения ООО... не представило ни в ходе проверки, ни суду...

В связи с [этим]... у него сохраняется обязанность... представлять по месту нахождения организации бухгалтерскую отчетность [в полном объеме]..

И баланс, и ОФР малые предприятия, совсем как в 2013 году, могут представлять по донельзя упрощенным формам, содержащимся в приложении 5 к Приказу Минфина № 66н. Вам хорошо известно, что актив баланса сокращен там до пяти строк, а пассив — до шести, в ОФР всего семь строк. Я, как и в прошлом году, настоятельно рекомендую субъектам малого предпринимательства воспользоваться этим послаблением и сдать баланс с ОФР именно по таким формам. Чем более укрупненными будут показатели бухотчетности, тем меньше вопросов появится у ИФНС при сопоставлении форм с налоговыми декларациями.

Предвосхищая вопрос о необходимости дополнительных расшифровок упрощенного баланса и ОФР по запросу инспекции, сообщаю: Письмо налоговой службы

У коллеги на днях потребовали оборотно-сальдовые ведомости по ряду счетов. Это допустимо?

С одной стороны, почему бы не представить, особо не задумываясь о законности требования ИФНС. Любая бухгалтерская программа позволяет сформировать такие ведомости за пару-тройку кликов мышкой.

С другой стороны, аппетит приходит во время еды. Сегодня организация безропотно представила оборотки, завтра у нее попросят шахматки, послезавтра — расшифровку дебиторов и так до бесконечности. Работа бухгалтерии может быть парализована бесконечными запросами налоговой инспекции, особенно если компания крупная и операций много.

Справка

Оборотно-сальдовая ведомость (оборотка) — табличный бухгалтерский регистр. По его строкам указываются номера и названия счетов, в колонках — дебетовый либо кредитовый остаток счета на начало периода, обороты за период и остаток на конец периода.

Шахматная ведомость (шахматка) — это также регистр в виде таблицы. В ее строках отражаются номера и названия дебетуемых счетов, а в колонках — кредитуемых. На пересечениях указывается оборот между соответствующими счетами, после чего:

— в последней колонке выводится общий дебетовый оборот по счету;

— в последней строке выводится общий кредитовый оборот по счету.

Если при сложении всех дебетовых и всех кредитовых оборотов в шахматке получается одинаковая сумма, ошибок нет и ничего не упущено.

Поэтому давайте взглянем на проблему представления оборотно-сальдовых ведомостей с точки зрения права.

Согласно Закону

Если же обратиться к периодам до 2013 года, когда Закон

Даже если заглянуть в старую советскую Инструкцию о применении единой журнально-ордерной формы счетоводства, утвержденную в 1960 году, можно найти там отдельно оборотные и отдельно сальдовые ведомости, но не гибрид, который так часто хотят видеть налоговики.

На этом основании большинство судов заявляют: требовать эти ведомости у организаций ИФНС не вправе. Еще один аргумент — оборотка не является первичкой и сама по себе не подтверждает совершение тех или иных операций либо правильность исчисления налогов. Характерное решение на этот счет — Постановление ФАС Центрального округа

...учетной политикой Общества не предусмотрено ведение таких регистров учета, как... оборотно-сальдовая ведомость...

...ответственность за правонарушение по п. 1 ст. 126 НК РФ может быть применена... если документы, предусмотренные НК РФ и иными актами законодательства о налогах и сборах, имелись у налогоплательщика в наличии и у него была реальная возможность представить их...

...оборотно-сальдовая ведомость по счету 10 и анализ счета 10 являются синтетическими регистрами [бухучета]... их [обязательное] составление... не предусмотрено ни нормами бухгалтерского учета, ни нормами [НК РФ]...

Указанные документы не являются... необходимыми для исчисления и уплаты налогов, не несут в себе детальной информации о хозяйственных операциях заявителя....

А ФАС Западно-Сибирского округа в Постановлении

Справка

На незаконность истребования оборотно-сальдовых ведомостей и штрафа по п. 1 ст. 126 НК РФ за их непредставление указывали также ФАС:

— ЗСО в Постановлении от 09.10.2013

— ПО в Постановлении от 03.09.2013

Также отметим: в октябре 2013 г. Минфин согласился с позицией ВАС о том, что ИФНС не вправе налагать санкции по п. 1 ст. 126 НК РФ, исходя из своего предположения о наличии запрошенных документов и примерного их количеств

Я могу вспомнить только два свежих противоположных вердикта по обороткам: Постановления 15 ААС

В первом случае организацию не штрафовали ни по статье 120 НК за отсутствие ведомостей, ни по статье 126 за их непредставление. Фирме не понравилось само требование принести оборотки в ИФНС, его-то она и пошла оспаривать в суд. Но не получилось. Арбитры отметили, что это требование вытекает из Положения по ведению бухучета № 34н, согласно которому все хозоперации должны отражаться в бухгалтерских регистрах. А поскольку ведомости понадобились ИФНС для проверки правомерности возврата товаров и восстановления НДС, инспекторы могли потребовать их.

Спор, который рассмотрел 16 ААС, что называется, чистый — не дождавшись оборотно-сальдовых ведомостей, инспекция оштрафовала компанию по

Оборотно-сальдовая ведомость... отчет общего характера, отражающий операции... по договорам — движение... по счетам 51, 60, 62, 76, за период с момента заключения договоров на текущую дату. Контрольное значение... ведомости заключается в том, что ее составление позволяет проверить и полноту записей на счетах. Поскольку представленные в ходе камеральной... проверки заявителем документы, не позволяли определить [дату] возникновения права... на [вычет]... по поступившим [авансам]... а также сумму... вычета [ИФНС истребовала ведомость]... в разрезе по периодам и контрагентам.

Налогоплательщик не представил [5 ведомостей]... что влечет ответственность по статье 126 НК РФ..

Что сдают обычные предприятия

Продолжим с составом бухгалтерской отчетности — 2013. Если ваша организация не относится к малым предприятиям, придется заполнять и сдавать полноценные баланс и ОФР. К ним также нужно приложить:

— отчет об изменениях капитала;

— отчет о движении денежных средств;

— пояснения.

О необходимости представления последних Минфин напомнил в мае 2013 года Письмом

Так, ПБУ

Подробную таблицу с рекомендациями по примерному содержанию пояснений к бухгалтерской отчетности вы найдете в журнале «Главная книга. Конференц-зал», 2013, № 1, с. 89.

Подробную таблицу с рекомендациями по примерному содержанию пояснений к бухгалтерской отчетности вы найдете в журнале «Главная книга. Конференц-зал», 2013, № 1, с. 89.

Подписание годового отчета

Прежде чем сдавать бухотчетность куда бы то ни было, ее надо подписать и указать дату подписания. Это может сделать единолично руководитель или другое лицо, уполномоченное на то доверенностью директора. Главное, как отмечает Федеральная налоговая служба в Письме

Что до подписи главбуха, то неясность, обнаружившаяся еще при составлении отчета за 2012 год, никуда не делась. Напомню, что по Закону

Другие специалисты рассуждают так. Хорошо,

Статья 13

8. [Бухотчетность]... считается составленной после подписания ее экземпляра на бумажном носителе руководителем [организации]...

Статья 30

1. До утверждения органами [госрегулирования бухучета]... федеральных и отраслевых стандартов, предусмотренных настоящим... законом, применяются правила ведения [бухучета]... и составления... отчетности, утвержденные уполномоченными федеральными органами исполнительной власти... до дня вступления в силу настоящего... закона.

ПБУ 4/99 «Бухгалтерская отчетность организации»

17. [Бухотчетность]... подписывается руководителем и [главбухом]...

Впрочем, нельзя не заметить, что спор этот сугубо теоретический. Мне не известно ни одного случая, когда компания пострадала бы лишь потому, что на бухотчетности расписался руководитель, а подписи главного бухгалтера не было.

А разве это не в интересах директора — привлечь главбуха к заверению годового отчета? Случись что, вся ответственность за достоверность сделанного ложится на руководителя, а главный бухгалтер вроде как и ни при чем.

Это распространенное заблуждение: нет подписи главбуха на отчете — нет и ответственности. Если из его трудового договора, должностной инструкции или любого другого локального нормативного акта фирмы следует, что составляет отчетность главный бухгалтер, ему и отвечать за ошибки в ней. Немного забегу вперед, чтобы подтвердить эту мысль: в опоздании с представлением годового отчета в ИФНС суды склонны винить прежде всего именно главбуха, а если штраф выписали руководителю, санкцию отменяют.

Равно и наоборот: росчерк, поставленный на годовом отчете главным бухгалтером, сам по себе не делает последнего соучастником чего-нибудь нехорошего, пока не будет доказано, что главбух умышленно действовал с директором в одной связке.

Что же, с адресами, сроками представления, составом и порядком подписания годового отчета — 2013 ситуация прояснилась. Прежде чем мы пройдемся по болевым точкам заполнения баланса и ОФР, предлагаю изучить ответственность за нарушения, связанные с бухучетом и отчетностью.

Бухотчетность-2013: ответственность

Наказание за непредставление отчетности

По части 1 статьи 15.6

...Общество привлечено к налоговой ответственности...

по п. 1 ст. 126 НК РФ — непредставление сведений, необходимых для осуществления контроля в налоговый орган по месту учета ([годового] бухгалтерского баланса, отчета о прибылях и убытках...) в размере 400 руб...

Постановление Ольского райсуда Магаданской области от 28.06.2013 № 5/5-328/2013

...в [организации]... имеется главный бухгалтер, следовательно, именно [он]... обязан следить за своевременным предоставлением [бухотчетности]...

Учитывая изложенное... дело подлежит прекращению... в связи с отсутствием состава... правонарушения [предусмотренного ч. 1 ст. 15.6 КоАП] в действиях руководителя....

Административный штраф, как и налоговый, назначают за каждую не сданную вовремя форму?

Единообразия нет. Например, из Постановления Томского облсуда

Еще один госорган, с подачи которого суд может административно наказать организацию, а также ее руководителя или главбуха за не сданную вовремя отчетность, — подразделение Росстата. На всякий случай напомню, что статья 13.19

...поскольку [бухотчетность]... не документируется по формам... статистического наблюдения, а также не документируется непосредственно в ходе [такого]... наблюдения, то она не является первичными статистическими данными... Следовательно непредставление либо несвоевременное представление [бухотчетности]... в орган... статистики не [образует состав]... правонарушения, предусмотренного ст. 13.19 КоАП РФ..

По данной статье штрафуют, например, за непредставление статистикам формы

Справка

Форму

— ежеквартально, не позднее

— ежемесячно, не позднее

С 01.01.2014 в действие вводится новая форма с тем же индексом и Указания к

Это следует учитывать в 2014 году, поскольку методика Росстата традиционно применяется при расчете средней численности работников для самых различных нужд, не связанных со сбором статистики. Например, при определении, должна ли организация представлять налоговую отчетность только в электронном виде. Это обязательно для фирм со средней численностью более 100 челове

Единственная норма, по которой можно привлечь к ответственности компанию и ее должностное лицо за опоздание с представлением бухотчетности статистикам, — статья 19.7

...в отношении ООО... составлен протокол об административном правонарушении, согласно которому ООО... не представило в установленный срок до ДД.ММ.ГГГГ в Приморскстат [годовую бухотчетность]... чем совершило правонарушение, предусмотренное ст. 19.7 КоАП РФ.

Решение Новочебоксарского горсуда Чувашской Республики от 17.07.2013 № 12-152/2013

Начальником отдела статистики... составлен протокол... об административном правонарушении, предусмотренном статьей 19.7 КоАП РФ... из которого следует, что... на ДД.ММ.ГГГГ ЗАО... в Чувашстат представлен с нарушением срока обязательный экземпляр [годовой бухотчетности]...

Постановлением мирового судьи... ЗАО [назначен штраф в сумме]... «данные изъяты» рублей....

Таковы на сегодняшний день санкции за непредставление годового бухгалтерского отчета или его сдачу позже 31 марта. А есть ли чувствительная ответственность за искажение данных бухучета и отчетности?

Наказание за искажение бухотчетности

В первой части НК с самого ее появления есть грозная статья 120, по которой наказывают за грубое нарушение правил учета доходов, расходов и объектов обложения. По ее названию и не скажешь, что статья может как-то задевать бухучет. Но, увы, он там есть, поскольку к грубым нарушениям приравнивается, в частности, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета:

— хозяйственных операций;

— материальных и нематериальных активов.

Если «систематическая» ошибка не привела к налоговой недоимке, штраф составит 10 000 рублей. Когда же просчет повторялся пару лет подряд или больше, так и вовсе 30 000 рублей. Весьма впечатляет! И очень удивляет одновременно. Поскольку выходит, что мы несем НАЛОГОВУЮ ответственность за БУХГАЛТЕРСКИЕ нарушения. Правовой абсурд.

Впрочем, до недавнего времени суровость статьи 120 НК компенсировалась тем, что за чисто бухгалтерские проступки по ней почти не штрафовали. На своем семинаре по годовому отчету — 2012, на котором присутствовали и некоторые из вас, я говорил, что на тот момент было всего два свежих арбитражных решения по спорам о нарушениях в бухучете, не повлекших недоимку и «удостоившихся» штрафа по статье 120. Да и те довольно экзотические.

Справка

Лектор имеет в виду Постановления ФАС ВВО от 01.06.2011

Прошел год, и, к сожалению, к тем двум решениям добились еще два. И на этот раз по вполне «земным» проблемам.

Так, в Вологодской области фирма учитывала займы, полученные от собственного директора, на счете 71 «Расчеты с подотчетными лицами» вместо счетов 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам». Этот порядок организация прописала в учетной политике, обосновав, в частности, тем, что так проще вести бухучет и получать наглядную информацию о задолженности перед руководителем. С одной стороны, очень и очень спорное утверждение: заем, согласитесь и есть заем. Но, с другой стороны, как это влияет на исчисление налогов? Никак. И вполне логично, что 14 ААС компанию поддержал и Постановлением

Но, как говорится в старом анекдоте, ложечка нашлась, а осадочек остался. Какое вообще инспекции было дело до счетов? Как пострадали интересы государства от этого? Кара ради кары? Очень современно. Я скажу больше: в нынешнем виде План счетов давно отжил свое, это анахронизм, доставшийся нам, как и многое, от Советского Союза. Вот нет в МСФО подобного нормативного акта и что? Небо упало на землю и «учетная» жизнь компаний парализована? Отнюдь. Преспокойно и, замечу, успешно работают без единого для всех Плана счетов. Не боясь, кстати, таких вот надуманных претензий, как в деле, которое мы только что рассмотрели.

Однако вернемся от МСФО к российскому бухучету и санкциям за нарушение его правил.

Так, в Москве для одной из компаний все закончилось печально. Ее оштрафовали на 30 000 рублей за то, что она учитывала компьютерные программы, на которые у нее не было исключительных прав, в составе НМА по дебету счета 04 «Нематериальные активы».

Инспекторы подошли к прочтению норм профильного ПБУ

Но самое обидное, что 9 ААС Постановлением

...заявитель учитывал на... счете 04 «Нематериальные активы» программные продукты... исключительными... правами на которые [не обладал]...

[Следовательно]... данные... продукты не могут относиться к [НМА]... При этом [фиксированный платеж]... за предоставленное право пользования [ПО должен отражаться в бухучете]... как расходы будущих периодов и [списываться]... в течение срока действия договора.

...заявитель нарушил п. 3 ПБУ 14/2007... в части неправильного отражения на счетах [бухучета НМА]...

[Этим]... заявитель допустил грубое нарушение правил учета... в течение более одного налогового периода, что согласно п. 2 ст. 120 [НК РФ]... влечет взыскание штрафа в размере 30 000 руб.

ПБУ 14/2007

3. Для принятия к... учету объекта в качестве [НМА]... необходимо единовременное выполнение следующих условий:

б) организация имеет право на получение [будущих] экономических выгод [от объекта]... (в том числе [у нее есть]... договор об отчуждении исключительного права... документы, подтверждающие переход исключительного права без договора и т. п.)....

И.Р. Сухарев, начальник отдела методологии бухгалтерского учета и отчетности Департамента регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности Минфина России, в статье «Лицензионные программы: проблема учета» («Главная книга», 2013, № 11) отмечал следующее. Согласно ПБУ

И.Р. Сухарев, начальник отдела методологии бухгалтерского учета и отчетности Департамента регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности Минфина России, в статье «Лицензионные программы: проблема учета» («Главная книга», 2013, № 11) отмечал следующее. Согласно ПБУ

За учет «неисключительного» ПО в составе НМА высказывается и Бухгалтерский методический центр — некоммерческая организация, объединяющая бухгалтеров крупнейших предприяти

Решение

8. Исключительное право на результат интеллектуальной деятельности... не может применяться непосредственно в качестве критерия признания [НМА, кроме]... случаев, когда без такого права организация не [может]... извлекать экономические выгоды от использования [НМА]...

9. Указанные в подпункте б) пункта 3 ПБУ 14/07... документы... следует рассматривать как частные примеры....

Еще один пример неудачного для организации решения — Постановление 10 ААС

— оно не списало с кредита счета 03 «Доходные вложения в материальные ценности» в дебет счета 58 «Финансовые вложения» стоимость земельных участков, переданных в уставный капитал другой фирмы;

— предприятие учитывало весь племенной скот в качестве единого объекта ОС с одним же инвентарным номером и не заводило на каждое животное отдельную инвентарную карточку.

По первому эпизоду суд в претензиях ИФНС отказал, поскольку выяснилось, что на момент проверки право собственности на участки еще не перешло, да и вообще в разгаре была тяжба за них. А вот второе «обвинение» сработало. Сославшись на ПБУ

...в нарушение... пункта 5... ПБУ 6/01, пункта 150 Приказа Минсельхоза от 19.06.2002 № 559... племенной скот числился под одним инвентарным номером (объектом), на каждое животное отсутствовала отдельная инвентарная карточка...

[Следовательно, у ИФНС были]... правовые основания для привлечения ЗАО [к]... ответственности по [п. 2 ст. 120]... НК РФ..

Однако тут мне снова хочется поворчать. Мы уже не первый год идем к применению МСФО, призываем бухгалтеров к большей смелости в суждениях, советуем не бояться выходить за рамки, намеченные нормативкой. Но такие вот судебные решения отбивают всякую охоту к этому. Сегодня я применю нетривиальный подход в учете, более соответствующий экономическому смыслу операций, а завтра организацию оштрафуют по

К слову, во всех перечисленных эпизодах организации не больно-то сопротивлялись. По крайней мере в актах судов нет убедительных доводов в защиту способов бухучета, выбранных компаниями. Притом что аргументов, конечно, хватает. Вопрос лишь в том, станут ли в них вникать суды, готовы ли они к этому. Пока все говорит о том, что не готовы. Взять хотя бы недавнюю историю с Указаниями по бухучету лизинговых операций.

Дело было так. По договору лизинга имущество учитывалось на балансе лизингополучателя. Допустим, оно стоило 100 рублей, а всего лизингодатель рассчитывал получить 150. Согласно Указаниям Минфина 1997 года выпуска в этом случае лизингодатель должен был отразит

4. Если по условиям договора... лизинговое имущество учитывается на балансе лизингополучателя, то передача [ему]... имущества... отражается [лизингодателем] на счете [90 «Прочие доходы и расходы»]...

по кредиту в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами»... на сумму задолженности по лизинговым платежам...

по дебету в корреспонденции со счетом 03 «Доходные вложения в материальные ценности»... на стоимость лизингового имущества;

в корреспонденции со счетом [98]... «Доходы будущих периодов» на разницу между общей суммой лизинговых платежей... и стоимостью лизингового имущества.:

— 150 рублей по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 91 «Прочие доходы и расходы»;

— 100 рублей по дебету счета 91 и кредиту счета 03 «Доходные вложения в материальные ценности»;

— 50 рублей (положительную разницу между оборотами) — по дебету счета 91 и кредиту счета 98 «Доходы будущих периодов».

Нетрудно заметить, что после этих записей на

Одновременно с этим Порядок ФКЦБ предписывает лизингодателю включать доходы будущих периодов в состав чистых активов. Хотя, по большому счету, никаких прав на эти суммы у него пока нет. Тут просто парадокс парадоксов: незаработанная, ВИРТУАЛЬНАЯ прибыль, числящаяся как ОБЯЗАТЕЛЬСТВО, почему-то увеличивает РЕАЛЬНЫЕ чистые активы лизингодателя, на которые тот якобы может рассчитывать. Это как если бы заимодавца заставляли авансом увеличивать чистые активы на всю сумму процентов, которую он только собирается получить в течение срока займа. Вспомним также, что само понятие «доходы будущих периодов» с 2011 года исключено из Положения № 34н, имеющего куда больший вес, чем Указания.

Тем не менее

Но ничего не получилось. В Решении

...из оспариваемых предписаний пункта 4 Указаний, которые заявитель просит признать недействующими... видно, что они являются нормативно-техническими [и не подлежат регистрации в Минюсте], поскольку непосредственно общественные отношения не регулируют, определяя номера счетов... при отражении в [бухучете лизинговых]... операций... когда лизинговое имущество учитывается на балансе лизингополучателя.

Опубликование Приказа в еженедельнике «Курьер»... «Российской газете» («Ведомственное приложение»), «Финансовой газете», «Налоговом вестнике», а также других периодических изданиях, размещение в [системе]... «КонсультантПлюс»... свидетельствует о том, что он доведен до сведения неопределенного круга лиц и не может считаться неопубликованным.

Проверять оспариваемые предписания пункта 4 Указаний на предмет их соответствия иным приказам [Минфина]... суд не вправе, так как они имеют равную юридическую силу..

Это ярчайший пример того, что суды, даже Верховный суд, не готовы всерьез разбираться в хитросплетениях бухгалтерского законодательства. И под давлением этих событий я уже не могу с легкостью, как на семинаре по годовому отчету — 2012, утверждать, что ответственность по статье 120 НК за сугубо бухгалтерские нарушения эфемерна. Вы смогли убедиться, что налоговые инспекции не чураются выискивать ошибки в проводках и подобные им, даже если это не привело к недоимке. Так что, коллеги, пока я бы не рекомендовал без особой надобности отступать от стандартных правил ведения бухучета и составления отчетности.

С налоговой ответственностью за указанные проступки покончено. Осталась административная ответственность по статье 15.11

До недавних пор по этой норме должностное лицо штрафовали на

— сумм начисленных налогов и сборов;

— любой статьи (строки) формы бухгалтерской отчетности.

Из судебной практики следовало, что никто вычислением процента искажения бухотчетности не занимался и за это не наказывал. Статью 15.11 ИФНС применяли, только если находили налоговую недоимку. Получался эдакий тандем из санкций: организации — штраф по статье 122 НК, должностному лицу — по статье 15.11

Но с ноября 2013 года действует новая редакция статьи 15.11. Норма об искажении бухотчетности в ней не изменилась, а вот ошибка в исчислении налога будет караться административным штрафом, только если она стала следствием искажения данных бухучет

Грубое нарушение правил ведения [бухучета]... и представления [бухотчетности]...

влечет наложение административного штрафа на должностных лиц в размере от [2000 до 3000 руб.]...

Примечания:

1. Под грубым нарушением... понимается:

занижение сумм начисленных налогов и сборов не менее чем на 10 [%]... вследствие искажения данных [бухучета]...

искажение любой статьи (строки) формы [бухотчетности]... не менее чем на 10 [%]....

Как вы помните, сейчас на эти данные у нас прямо завязан только налог на имущество, остальные налоги сами по себе. Скажем, если организация учла какие-то лишние расходы для целей налогообложения, бухучет ни при чем и оснований для санкции по статье 15.11

С 01.01.2014 регионы вправе установить, что налог на имущество по бизнес- и торговым центрам будет исчисляться не с балансовой, а с кадастровой стоимости объекта. То есть данные бухучета в этом случае использоваться больше не будут. Подробности вы найдете здесь.

С 01.01.2014 регионы вправе установить, что налог на имущество по бизнес- и торговым центрам будет исчисляться не с балансовой, а с кадастровой стоимости объекта. То есть данные бухучета в этом случае использоваться больше не будут. Подробности вы найдете здесь.

К тому же статья 15.11 Кодекса об административных правонарушениях пополнилась двумя основаниями для полного освобождения должностного лица от ответственности. Первое — фирма до налоговой проверки представила уточненку, доплатила налог и пеню. Второе — ошибка исправлена до утверждения отчетности участникам

Примечания:

2. Должностные лица освобождаются от... ответственности за... правонарушения, предусмотренные настоящей статьей, в следующих случаях:

представление уточненной налоговой декларации... и уплата на [ее] основании... сумм налогов и сборов, а также... пеней с соблюдением условий, предусмотренных [пп. 3, 4, 6 ст. 81 НК РФ]...

исправление ошибки... (включая представление пересмотренной [бухотчетности]...) до утверждения [бухотчетности]... в установленном... порядке..

В результате этих поправок можно смело говорить, что ручеек штрафов по статье 15.11

Теперь, когда последствия ошибок в бухучете вам предельно ясны, мы переходим к наиболее важным нюансам заполнения баланса и отчета о финансовых результатах.

Бухотчетность-2013: болевые точки при заполнении

Для удобства я свел все существенное в таблицу. Должен предупредить, что я опирался на формы «для всех», но и малые предприятия вполне могут приспособить таблицу под свои нужды, когда станут заполнять строки своей отчетности, обобщающей несколько строк отчетности «классической».

Наконец, хочу предвосхитить замечания вроде: «А почему вы не включили в разъяснения то-то и то-то?» Нельзя объять необъятное, коллеги. К тому же, делая выбор, я опирался исключительно на свой опыт, а это, как ни крути, штука субъективная. Очевидное одному человеку может показаться неочевидным другому.

Засим приступим.

Давайте обратимся к нашей таблице «Важные комментарии к составлению бухгалтерского баланса».

Советы по заполнению бухгалтерского баланса

| Номер и название строки | Пояснения |

| Раздел I «Внеоборотные активы» | |

| 1150 «Основные средства» | 1. В идеале, если на конец отчетного года организации достоверно известно, что рыночная стоимость ОС меньше или больше балансовой, она должна провести их переоценку и отразить ОС в балансе по рыночной стоимости. 2. Учетной политикой организации должно быть предусмотрено, включается или нет в состав показателя строки стоимость капитальных вложений в ОС, отраженная на 31.12.2013 по дебету счета 08 «Вложения во внеоборотные активы», субсчет |

| 1170 «Финансовые вложения» | 1. При наличии вложений в доли в уставном капитале других организаций компания должна проверить их на обесценение, запросив у «дочек» сведения о величине чистых активов (данные о чистых активах компаний также публикуются на сайте Единого федерального реестра сведений о фактах деятельности юридических лиц). Если реальная стоимость доли меньше балансовой, разницу нужно зачислить в резерв под обесценение финвложений проводкой 2. Если какое-то время назад организация предоставила долгосрочный заем, но на 31.12.2013 до его возврата осталось 12 месяцев и менее, его сумму желательно вычесть из показателя строки 1170 и прибавить к показателю строки 1240 |

| 1190 «Прочие внеоборотные активы» | 1. В составе показателя строки НЕ должна числиться сформированная первоначальная стоимость готовых к использованию: — объектов недвижимости, которые переданы по акту во владение фирмы и на которые пока не оформлено право собственности; — объектов иного имущества, отвечающих бухгалтерским критериям признания их ОС, например автомобилей, не зарегистрированных в Стоимость такого имущества формирует показатель строки 1150 «Основные средства». 2. В состав показателя строки должны входить, в частности: — авансы, перечисленные по договорам, которые будут исполнены более чем через 12 месяцев считая с Раскрытие информации об уплаченных авансах (предварительной оплате) В соответствии с ПБУ 4/99 в бухгалтерском балансе активы и обязательства должны представляться... как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты... Все остальные активы и обязательства представляются как долгосрочные. ...в случае выдачи авансов... связанных, например, со строительством [эти]... суммы... отражаются в... балансе в разделе I «Внеоборотные активы».; — дебиторская задолженность, погашение которой ожидается более чем через 12 месяцев считая с 31.12.2013, поскольку экономически это именно внеоборотный актив с низкой ликвидностью; — стоимость компьютерных программ (на которые приобретены неисключительные права), учитываемая на счете 97 «Расходы будущих периодов», при условии что организация решила списывать ее дольше 12 месяцев считая с 31.12.2013. 3. Если изначально дебиторка была долгосрочной, но на 31.12.2013 до исполнения должником обязательств по договору осталось 12 месяцев и менее, сумму такой задолженности желательно вычесть из показателя строки 1190 и прибавить к показателю строки 1230. 5. Если инвентаризация обнаружила незарезервированную дебиторку, взыскать которую по состоянию на 31.12.2013 невозможно (например, истек срок исковой давности, должник ликвидирован или исключен из |

| Раздел II «Оборотные активы» | |

| 1210 «Запасы» | 1. Если на 31.12.2013 рыночная стоимость ряда МПЗ меньше их учетной стоимости, что выявляется инвентаризацией и последующей оценкой, разницу нужно зачислить в ОБЯЗАТЕЛЬНЫЙ резерв под обесценение МПЗ проводкой 2. ПБУ |

| 1220 «Налог на добавленную стоимость по приобретенным ценностям» | В составе показателя строки, в частности, может числиться НДС: — не подтвержденный счетами-фактурами продавцов; — уплаченный таможенным органам при ввозе товаров в РФ, оформление которых не закончено |

| 1230 «Дебиторская задолженность» | 1. Если инвентаризация по состоянию на 31.12.2013 обнаружила просроченную дебиторку либо дебиторку, взыскать которую невозможно, следует поступить так, как указано в пунктах 4, 5 пояснений к строке 1190. 2. Если общая сумма авансов выданных (за минусом НДС) составляет существенную величину в общей сумме дебиторки, авансы (также за минусом НДС) желательно показать по дополнительной строке, например 1231 «в т. ч. авансы выданные» |

| 1240 «Финансовые вложения» | При наличии ценных бумаг, обращающихся на рынке, на 31.12.2013 они должны быть отражены по рыночной стоимости. Положительная разница между рыночной и балансовой стоимостью списывается с дебета счета 58 «Финансовые вложения» в кредит счета |

| 1250 «Денежные средства и денежные эквиваленты» | Помимо денег в кассе и на расчетных счетах, по этой строке отражаются, например: — деньги в электронных кошельках организации; — банковские депозиты до востребования |

| Раздел III «Капитал и резервы» | |

| 1340 «Переоценка внеоборотных активов» | Здесь обособленно указывается величина дооценки ОС и НМА, проведенной на 31.12.2013 и в более ранние годы, зачисленная в добавочный капитал (кредитовое сальдо счета 83 «Добавочный капитал» в аналитике по операциям переоценки) |

| 1350 «Добавочный капитал (без переоценки)» | В добавочный капитал зачисляются, в частности: — вклады участников в имущество ООО (не путать с вкладами в уставный капитал); — суммы НДС, восстановленные участником при передаче имущества в качестве вклада в уставный капитал |

| 1370 «Нераспределенная прибыль (непокрытый убыток)» | По дополнительной строке, например 1371, необходимо отразить в скобках как отрицательную величину промежуточные дивиденды, распределенные в пользу участников в течение 2013 года |

| 1300 «Итого по разделу III» | Если на 31.12.2013 показатель строки меньше показателя строки 1310 «Уставный (складочный) капитал», в большинстве случаев это означает, что чистые активы фирмы меньше ее уставного капитала. Следовательно, участники организации: — в течение 6 месяцев обязаны принять решение об уменьшении уставного капитала до размера чистых активов; — не вправе распределять дивиденды по итогам года |

| Раздел IV «Долгосрочные обязательства» | |

| 1410 «Заемные средства» | 1. Начисленные проценты по долгосрочным займам, срок уплаты которых отстоит от 31.12.2013 на 12 месяцев и менее, в данной строке не отражаются, а присоединяются к показателю строки 1510. 2. Если изначально полученный заем (кредит) был долгосрочным, но на 31.12.2013 до его возврата осталось 12 месяцев и менее, сумму долгового обязательства желательно вычесть из показателя строки 1410 и прибавить к показателю строки 1510 |

| 1450 «Прочие долгосрочные обязательства» | 1. В строке указываются, например, суммы кредиторской задолженности перед контрагентами (включая полученные авансы за минусом НДС), срок исполнения договоров с которыми отстоит от 31.12.2013 более чем на 12 месяцев. 2. Если изначально кредиторка была долгосрочной, но на 31.12.2013 до исполнения обязательств по договору осталось 12 месяцев и менее, сумму такой задолженности желательно вычесть из показателя строки 1450 и прибавить к показателю строки 1520. 3. Если инвентаризация выявила кредиторку, взыскать которую с фирмы по состоянию на 31.12.2013 невозможно (например, истек срок исковой давности, кредитор ликвидирован или исключен из [Согласно п. 27 Положения № 34н]... организации перед составлением годовой [бухотчетности]... обязаны проводить инвентаризацию [результаты которой]... подлежат своевременной регистрации на счетах [бухучета]... без каких-либо пропусков или изъятий. Нарушение [указанной нормы]... выразившееся в неисполнении обязанности по... изданию... приказа [руководителя о списании кредиторской задолженности с истекшим сроком исковой давности], не может рассматриваться [как основание]... для невключения... задолженности... в состав... доходов того... периода, в котором истек срок... давности. |

| Раздел V «Краткосрочные обязательства» | |

| 1520 «Кредиторская задолженность» | Выявленная 31.12.2013 инвентаризацией кредиторка, которая не подлежит взысканию с фирмы (например, истек срок исковой давности, кредитор ликвидирован или исключен из |

| 1530 «Доходы будущих периодов» | В состав показателя этой строки входят, например: — первоначальная стоимость ОС, полученных безвозмездно; — величина разницы между общей суммой платежей по договору лизинга и стоимостью лизингового имущества, числящегося на балансе лизингополучателя |

Советы по заполнению ОФР

| Номер и название строки | Пояснения |

| 2110 «Выручка» | 1. Показатель этой строки, как и всех остальных строк ОФР, в отличие от баланса, представляет собой не сальдо каких-либо счетов, а величину оборотов по ним. В данном случае показатель строки формирует оборот по кредиту счета 2. Если выручка от продажи определенных товаров (выполнения работ, оказания услуг) составляет 5 и более процентов от общей суммы доходов фирмы, в ОФР она отражается отдельно, например по дополнительной строке 2110 «в т. ч. выручка от продажи покупных товаро 18.1. Выручка, прочие доходы (выручка от продажи продукции (товаров), выручка от выполнения работ (оказания услуг) и т. п.), составляющие пять и более процентов от общей суммы доходов организации за отчетный период, показываются по каждому виду в отдельности. |

| 2120 «Себестоимость продаж» | При отражении в отдельной дополнительной строке выручки от определенного вида деятельности также необходимо показать в отдельной дополнительной строке соответствующую им сумму расходов, например в строке 2121 «в т. ч. себестоимость покупных товаро 21.1. В случае выделения в [ОФР]... видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный год, в нем показывается соответствующая каждому виду часть расходов. |

| 2210 «Коммерческие расходы» | Строки заполняются всегда, даже если в учетной политике было принято решение не списывать общехозяйственные и коммерческие затраты в расходы сразу, а распределять их по видам товаров (работ, услуг). Иначе пользователи отчетности не смогут оценить объемы и целесообразность данных затрат |

| 2220 «Управленческие расходы» | |

| 2310 «Доходы от участия в других организациях» | В большинстве случаев в показатель строки включаются причитающиеся организации дивиденды за минусом налога на прибыль, подлежащего удержанию источником выплаты (оборот по кредиту счета |

| 2340 «Прочие доходы» | 1. К таким доходам относятся доходы от деятельности, не являющейся для организации основной, в частности: плата за аренду имущества компании, выручка от продажи ОС или МПЗ, причитающиеся договорные санкции. 2. Если прочие доходы какого-то вида составляют 5 и более процентов от общей суммы доходов фирмы, в ОФР такие поступления отражаются отдельно, например по дополнительной строке 2341 «в т. ч. доходы в виде арендной платы» |

| 2350 «Прочие расходы» | При отражении в отдельной дополнительной строке суммы прочих доходов определенного вида также необходимо показать в отдельной дополнительной строке соответствующую им сумму прочих расходов, например в строке 2351 «в т. ч. расходы, связанные с предоставлением имущества в аренду» |

| 2410 «Текущий налог на прибыль» | 1. Большинство организаций устанавливает в учетной политике, что в строке указывается сумма налога, отраженная в годовой декларации. 2. Организации, применяющие УСНО, уплачивающие только ЕНВД либо ЕСХН, строки 2410, 2421, 2430, 2450 не заполняют |

| 2421 «в т. ч. постоянные налоговые обязательства (активы)» | 1. Показатель представляет собой разницу между оборотами по кредиту и дебету счета 99 «Прибыли и убытки» в аналитике по учету постоянных налоговых активов и обязательств. Отрицательный результат указывается в скобках. 2. Малые предприятия на общей системе налогообложения, решившие не применять ПБУ |

| 2430 «Изменение отложенных налоговых обязательств» | Отражается разница между кредитовыми и дебетовыми оборотами по счету 77 «Отложенные налоговые обязательства», кроме оборотов в корреспонденции со счетом 99 «Прибыли и убытки». ВНИМАНИЕ! Положительный результат указывается в скобках, отрицательный — без скобок |

| 2450 «Изменение отложенных налоговых активов» | Показывается разница между дебетовыми и кредитовыми оборотами по счету 09 «Отложенные налоговые активы», кроме оборотов в корреспонденции со счетом 99 «Прибыли и убытки». Отрицательный результат указывается в скобках |

| 2460 «Прочее» | В показатель строки входят, например, суммы: — налогов, уплачиваемых в рамках спецрежимов (УСНО, ЕНВД, ЕСХН); — санкций за нарушение налогового законодательства; — отложенных налоговых активов либо обязательств, списанных с соответствующих счетов в корреспонденции со счетом 99 «Прибыли и убытк 83. ...финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток)... за минусом причитающихся за счет прибыли... налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения. Письмо Минфина от 25.06.2008 № 07-05-09/3 ...при раскрытии в [ОФР]... информации о формировании чистой прибыли (убытка) отчетного периода сумма [ЕНВД]... должна быть отражена по отдельной строке (после показателя текущего налога на прибыль). |

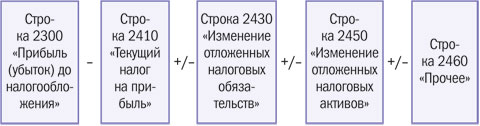

| 2400 «Чистая прибыль (убыток) отчетного периода» | Показатель равен обороту по счету 99 в корреспонденции со счетом 84 и должен совпадать с результатом следующей формулы: |

| 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» | Строка заполняется, только если организация провела переоценку внеоборотных активов, результаты которой отражены по дебету либо кредиту счета 83 «Добавочный капитал». Например, когда объект ОС дооценивается впервые, увеличение его стоимости отражается по кредиту счета 83 и дебету счета 01 «Основные средства». В строке отражается разница между кредитовыми и дебетовыми оборотами по счету 83 в корреспонденции со счетами учета переоцененных внеоборотных активов (01 «Основные средства», 04 «Нематериальные активы» и т. п.). Отрицательный результат показывается в скобках |

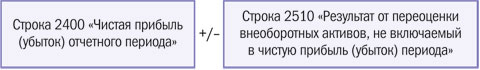

| 2500 «Совокупный финансовый результат периода» | Большинство организаций вычисляют показатель этой строки так: |

Подведем черту под годовой бухгалтерской отчетностью, обратимся к отчетности налоговой и начнем с НДС.

НДС: сезон-2013

Восстановленный по недвижимости НДС в декларации

НДС, в отличие от большинства других налогов, к окончанию года не привязан, его налоговый период — квартал. Составление декларации за IV квартал 2013 года мало чем отличается от составления декларации за III или II квартал, если не считать особое приложение 3. В нем отражается восстановленная в специальном порядке по итогам года сумма вычета НДС по недвижимости, используемой одновременно в облагаемых и необлагаемых операциях. К слову, форма декларации не меняется уже 4 года, мы по-прежнему используем документ из Приказа Минфина от 15.10.2009 № 104н.

Возьму на себя смелость не разъяснять детально, в чем заключается особенность порядка восстановления НДС, ради которого в декларации есть приложение 3. Норме пункта 6 статьи 171 НК уже не один год, и вам она хорошо известна. Отмечу лишь, что сумма НДС, восстанавливаемая «классическим» способом, получается гораздо больше, да к тому же исчисляется единовременно, а не в течение 10 лет считая с года начала амортизации, как в случае с недвижимостью.

Когда применяется особый порядок восстановления НДС?

Первый нюанс: организация должна применять общую систему налогообложения или совмещать ее с ЕНВД. При переходе на УСНО налог восстанавливается сразу пропорционально остаточной стоимости недвижимости, без всяких хитростей. Это толкование, данное в Постановлении Президиума ВАС

Второй нюанс: объект недвижимости должен оставаться в распоряжении фирмы. Если он выбыл в ходе необлагаемой операции, например был передан в уставный капитал, применяется опять же обычный порядок восстановления налога.

Третий нюанс: использование недвижимости ТОЛЬКО в операциях, не подлежащих обложению НДС, на взгляд налоговой службы, лишает компанию права восстанавливать налоговые вычеты в специальном порядке. Ей придется сделать это единовременно, исходя из остаточной стоимости объекта, что гораздо тяжелее финансово. Некоторые суды, правда, этот подход не поддерживают, полагая, что в пункте 6 статьи 171 НК подобных ограничений нет. Достаточно, чтобы организация оставалась на общем режиме и продолжала владеть недвижимостью. Однако, как это часто бывает, решаются на спор с ИФНС немноги

Если при вводе (или после ввода) в эксплуатацию... объект недвижимости начинает использоваться только в операциях, не облагаемых [НДС]... то [принятые к вычету]... суммы налога, предъявленные... по товарам (работам, услугам)... использованным при строительстве... на основании [п. 3 ст. 170 НК РФ]... подлежат восстановлению...

Постановление ФАС ВСО от 07.06.2013 № А58-2119/2012

...если [ОС]... является [приобретенным либо построенным] объектом недвижимости... для последующего восстановления [НДС]... должна применяться норма, установленная [п. 6 ст. 171 НК РФ]... Если же [ОС]... не является [таким] объектом... для восстановления [НДС применяется]... норма, установленная [подп. 2 п. 3 ст. 170 НК РФ]...

...ни из [п. 3 ст. 170]... ни из [п. 6 ст. 171 НК РФ]... не усматривается, что основанием их применения является использование объекта [ОС]... исключительно для операций, не облагаемых [НДС]... или одновременно в облагаемой и [необлагаемой]... деятельности..

Четвертый и последний нюанс: единожды использовав объект в необлагаемых операциях, фирма должна включать приложение 3 в состав декларации за IV квартал ежегодно, пока не пройдет отведенный законом срок для восстановления НДС. Даже если, например, в том же 2013 году недвижимость вообще не задействовалась для операций, не подлежащих налогообложению.

На этом закончим с приложением 3, поскольку для основной массы предприятий это все-таки экзотика: судебная практика показывает, что с ним сталкиваются в основном те, кто строит жилые дома на деньги дольщиков или для нужд своих работников.

Вычеты по нормируемым расходам

Вторая «годовая» особенность — подсчет «финальной» суммы вычета НДС по расходам, нормируемым для целей налогообложения прибыли нарастающим итогом. Помните, да? В пункте 7 статьи 171 НК говорится, что если расходы уменьшают прибыль в пределах норм, то и НДС по ним принимается к вычету в размере, соответствующем нормам.

Правда, Президиум ВАС в июле 2010 года в Постановлении

7. Вычетам подлежат суммы [НДС]... уплаченные по [командировочным]... и представительским расходам [учитываемым]... при исчислении налога на прибыль...

...если в соответствии с [гл. 25 НК РФ]... расходы принимаются для целей налогообложения по нормативам, суммы [НДС]... по [ним]... подлежат вычету в размере, соответствующем... нормам.

Постановление Президиума ВАС от 06.07.2010 № 2604/10

Системное толкование [п. 7 ст. 171 НК РФ]... позволяет считать, что в [нем говорится]... только о нормировании вычетов сумм [НДС]... уплаченных по [командировочным]... и представительским расходам.

Письмо Минфина от 13.03.2012 № 03-07-11/68

...суммы [НДС]... по расходам, нормируемым для целей налога на прибыль... принимаются к вычету в... размере [соответствующем нормативу]....

Справка

Заметим, что арбитражные суды в вопросе нормирования вычетов строго придерживаются толкования ВАС и отказывают налоговикам в претензия

Командировочные расходы, как вам отлично известно, давно ничем не ограничены, кроме общих норм об экономической обоснованности и наличии подтверждающих документов. Остальные расходы, размер которых ограничен

Первые учитываются в пределах 4 процентов от фонда оплаты труда, исчисленного нарастающим итогом с начала года.

Что до рекламы, то согласно пункту 4 статьи 264 НК для целей налогообложения прибыли полностью можно учесть затраты:

— на рекламу в СМИ и Интернете;

— наружную рекламу (щиты, перетяжки и т. п.);

— участие в выставках;

— оформление демонстрационных залов и уценку товаров, которые там экспонируются;

— изготовление полиграфической рекламной продукции.

Все остальные рекламные расходы уменьшают налоговую базу в сумме, не превышающей 1 процента от выручки, исчисленной нарастающим итогом с начала года.

Вот благодаря этому итогу входной НДС по представительским или рекламным затратам, не вписавшийся в норматив одного квартала, вполне может вписаться туда в друго

3. ...если... предусмотрены ограничения по размеру расходов, принимаемых для целей налогообложения, то база для исчисления [их] предельной суммы... определяется нарастающим итогом с начала [года]...

Письмо Минфина от 06.11.2009 № 03-07-11/285

...суммы [НДС]... по сверхнормативным расходам на рекламу, не принятые к вычету в одном [квартале]... календарного года, принимаются к вычету в тех [кварталах]... в которых данные расходы принимаются в целях налогообложения [прибыли]....

Соответственно, один и тот же счет-фактура отмечается в книге покупок столько раз, сколько повышается норматив, а с ним и сумма вычета, пока не будет использована вся предъявленная сумма либо не настанет 31 декабря 2013 года. Если к этому дню часть «представительского» или «рекламного» НДС так и не уложится в нормативы, остатки организация теряет безвозвратно. Она даже не может учесть их для целей налогообложения прибыли. В 2014 году эти счетчики нормативов запустятся заново, с нуля.

Кстати, благодаря Письму Минфина

Справка

В то же время, с точки зрения Минфина, расходы на массовую рекламную рассылку SMS учитываются в пределах 1% от выручк

Других особенностей, которые нужно учесть при исчислении НДС именно за IV квартал, я не вижу, поэтому давайте устроим ретроспективу наиболее важных событий, связанных с этим налогом и случившихся в течение 2013 года.

Счет-фактура + накладная = УПД

Без сомнения, эпохальным можно назвать Письмо ФНС

...глава 21 НК РФ и постановление Правительства... от 26.12.2011 № 1137... не [ограничивают]... введение в формы счетов-фактур дополнительных реквизитов.

...законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»... предусмотрена самостоятельность [организаций]... в выборе форм документирования [операций]... В статье 9 Закона... установлен только перечень обязательных реквизитов первичных... документов. Таким образом, начиная с 2013 года [любая организация]... не нарушая законодательство, может объединить информацию ранее обязательных для применения форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами с информацией счетов-фактур... [Это]... не может лишить [организацию]... ни возможности учитывать [операцию]... в целях [бухучета]... ни возможности использовать право на... вычет... НДС и возможности... подтверждения затрат в целях исчисления [других налогов]... [Учитывая сказанное] ФНС... предлагает к применению форму универсального передаточного документа (...УПД) на основе формы счета-фактуры..

Сразу вопрос: не много ли на себя взяла ФНС? Полномочиями на утверждение формы счета-фактуры наделено лишь правительство. Сегодня налоговая служба разрешает использовать гибрид, а что будет завтра?

Разработав, выражаясь словами Письма, универсальный передаточный документ (УПД), ФНС нисколько не вторглась в область ответственности правительства. Абсолютно все необходимые реквизиты из формы счета-фактуры, утвержденной Постановлением № 1137, в УПД есть. Остальное можно рассматривать как дополнительные сведения в счете-фактуре, против которых чиновники никогда не возражали.

Справка

В разное время Минфин и ФНС не имели ничего против дополнительного указания в счете-фактуре:

— наименования организации-посредника, приобретающей товары для комитента (принципала) от своего имен

— КПП головного подразделения, притом что товар отгружает обособленно

— страны происхождения «Россия», если отгружаются товары российского происхождени

— должностей лиц, уполномоченных подписывать счета-фактуры вместо руководителя фирмы и ее главбух

Еще раз подчеркиваю, что использование УПД — дело добровольное, но я не удивлюсь, если со временем он сильно потеснит почти все приемо-сдаточные документы. Ведь чем меньше бумаг, тем лучше. Тем не менее, чтобы документ не стал сюрпризом ни для вас, ни для контрагента, лучше сразу условиться в договоре о его применени

[УПД]... носит рекомендательный характер. [Его неприменение]... для оформления [хозопераций]... не может быть основанием для отказа в [их] учете... в целях налогообложения..

Что еще важно понимать, решаясь на применение УПД в хозяйственной практике? Его плюс — объединение двух форм в одной — может легко превратиться в минус, если бумага потеряется. Одно дело, когда организация не сможет показать налоговикам по их запросу, скажем, товарную накладную ИЛИ счет-фактуру, другое — когда отсутствуют обе формы. Тут под сомнением не только вычеты, но и расходы для целей налогообложения. Конечно, УПД можно восстановить прямо в ходе проверки, но претензии и к вычетам, и к расходам все равно никуда не денутся, инспекторы склонны отвергать корректировки недочетов, сделанные у них на глазах.

Мало кто из бухгалтеров не сталкивался в работе с необходимостью исправить или восстановить первичный документ. О том, как сделать это правильно, читайте в статье «Как восстановить первичку и исправить ошибки в ней» («Главная книга», 2013, № 23).

Мало кто из бухгалтеров не сталкивался в работе с необходимостью исправить или восстановить первичный документ. О том, как сделать это правильно, читайте в статье «Как восстановить первичку и исправить ошибки в ней» («Главная книга», 2013, № 23).

передаточный документ |

Счет-фактура |

(1) | |

| 1 — счет-фактура и передаточный документ (акт) | |||

| 2 — передаточный документ (акт) |

...

|

|

|

[9] |

| (транспортная накладная, поручение экспедитору, экспедиторская/складская расписка и др./масса нетто/брутто груза, если не приведены ссылки на транспортные документы, содержащие эти сведения) |

...

| Дата отгрузки, передачи (сдачи) | [11] | Дата получения (приемки) | [16] |

К слову, при желании УПД можно избавить от функций счета-фактуры. Для этого там есть поле «Статус». Единичка в нем означает, что бумага — гибрид, двойка — только передаточный документ. Впрочем, даже когда в этом поле ничего не будет написано или по ошибке указана двойка вместо единицы, при оценке УПД налоговики будут исходить из его фактического содержания. Если, например, все обязательные реквизиты счета-фактуры будут заполнены, то документ все равно будет считаться подтверждающим вычет

Определение в форме УПД показателей, установленных законодательством в качестве обязательных

Статус документа, указанный... в верхнем левом углу УПД, носит информационный характер.

Фактический статус... определяется наличием/отсутствием в нем всех обязательных показателей, установленных Законом № 402-ФЗ в отношении первичных учетных документов [или пп. 5, 6 ст.]... 169 НК РФ в отношении счетов-фактур..

Кстати, УПД могут использовать и те, кто не платит НДС, например спецрежимники. И даже если в поле «Статус» они укажут «1», что означает гибрид счета-фактуры и передаточного документ, то при отсутствии выделенной суммы НДС обязанность по его уплате у них не возникнет.

Далее. Если внимательно прочитать Письмо налоговой службы об УПД, то можно увидеть одну хитрость. Или мне только кажется, что это подвох. Так вот, помимо прочего, в УПД есть строка для перечисления реквизитов документов о транспортировке товаров. Подозреваю, что инспекторы возжелают видеть ее заполненной даже тогда, когда покупки своими грузовиками везет к покупателю продавец или, наоборот, у продавца забирает покупатель. Тем более что в Письме упоминается и собственный транспорт. Но вы-то знаете: не нужна в этом случае транспортная накладная. Как и любой другой документ, отдельно подтверждающий перевозку.

Значит, вероятен новый виток противостояния, в свое время прерванного Постановлением Президиума ВАС

...транспортная накладная... является документом, определяющим взаимоотношения по выполнению перевозки грузов...

...общество осуществило операции по приобретению товара и не выступало в качестве заказчика по договору перевозки.

[Следовательно]... вывод... о том, что непредставление обществом [транспортных накладных]... свидетельствует [о невозможности]... применения... вычета [НДС] по операции приобретения товара, не основан на действующем законодательстве....

Как быть тем покупателям и продавцам, которые предпочитают перестраховаться? Им ничего не остается, как составить отдельный документ о перевозке товаров. Будет это транспортная накладная или акт произвольной формы, не так важно. Основное — условиться о таком документальном оформлении в договоре.

В остальном универсальный передаточный документ, безусловно, благо, тем более что Федеральная налоговая служба постаралась как можно подробнее прописать порядок его заполнения и регистрации в других документах для различных случаев.

Так, если дата выписки УПД, указанная в строке 1, предшествует дате отгрузки, которая зафиксирована в строке 11 документа, или, наоборот, приходится на период после нее, то продавец:

— исчисляет НДС и, соответственно, регистрирует УПД в книге продаж датой отгрузки при условии, что право собственности на товар перешло к покупателю в этот же день;

— отражает выручку от продажи товаров также датой отгрузки.

Покупатель, в свою очередь, регистрирует документ в книге покупок и принимает к вычету НДС датой получения товаров, указанной в строке 16.

Если же речь идет о работах, то дата определения налоговой базы по НДС у исполнителя и дата вычета у покупателя будут совпадать — это день, указанный в строке 16 УПД.

Последнее, что хотелось бы сказать по УПД: если фирма решает его использовать, об электронном обороте счетов-фактур можно забыть, поскольку нормативные акты, регулирующие этот оборот, совмещать «виртуальные» счета-фактуры с каким-либо еще документом не позволяют.

Однако если сначала стороны сделки договорились о применении электронных счетов-фактур, а в итоге будет выставлен УПД на бумаге, это не помешает вычету НДС у покупателя. Об этом в сентябре 2013 года написал Минфин, но по-другому он не мог поступить, поскольку в главе 21 НК нет ограничений на отказ от использования электронных счетов-фактур в пользу бумажны

...наличие между сторонами сделки соглашения об электронном документообороте в части счетов-фактур не препятствует выставлению счетов-фактур на бумажном носителе..

Вот и УПД появился. Глядишь, так и до отмены счетов-фактур дойдем!

В общем-то, теперь в этом нет особой нужды, за отмену все ратовали в основном затем, чтобы избавиться от дублирования одних и тех же сведений в счетах-фактурах и передаточных документах вроде товарной накладной. Но Минфин уже не раз высказывался в том духе, что счета-фактуры незыблемы, крайне важны и вообще их выставление — европейская практика. Последним было октябрьское Письмо

Какие еще события уходящего года оставили заметный след в порядке исчисления НДС? Пожалуй, после УПД вторым по значимости можно назвать разворот чиновников на 180 градусов. Они изменили свое мнение по вопросу обложения НДС получаемых продавцом санкций за нарушение договорных обязательств. Согласитесь, что происходит это не так уж редко, поэтому мартовское Письмо Минфина

В принципе, возможность не облагать НДС договорные санкции была у продавцов и до этого разъяснения, поскольку Президиум ВАС еще в 2008 году Постановлением

...при принятии решений налоговыми органами о правомерности применения (неприменения)... нормы [подп. 2 п. 1 ст. 162 НК РФ]... следует руководствоваться в том числе Постановлением Президиума [ВАС]... от 05.02.2008 № 11144/07...

В [нем]... указано, что суммы неустойки как ответственности за просрочку исполнения обязательств, полученные обществом от контрагента по договору, не связаны с оплатой товара в смысле упомянутого положения ст. 162 [НК РФ]... поэтому обложению [НДС]... не подлежат.

В то же время если полученные продавцами от покупателей суммы, предусмотренные условиями договоров в виде неустойки... по существу [ею] не являются... а фактически относятся к элементу ценообразования... то такие суммы включаются в налоговую базу... на основании... ст. 162 [НК РФ]....

Справка

Лектор имеет в виду случай, когда покупатель по сговору с продавцом намеренно нарушает условия договора, чтобы заплатить значительные санкции, часто сопоставимые с продажной ценой товара. Это позволяет продавцу сэкономить на НДС, поскольку формально штраф этим налогом не облагается. Однако вряд ли подобное встретит понимание у ИФНС и в суде, так как продавец пытается получить налоговую выгоду с помощью подмены экономического смысла операци

ФНС против налоговых схем

К слову, о неблаговидных схемах оптимизации. В октябре 2013 года увидело свет Письмо ФНС

Итак, первая надоевшая налоговикам схема. Есть производитель или импортер какого-либо товара. Есть крупный продавец. Между ними несколько посредников, которые обладают всеми признаками однодневок. Двигаясь от производителя либо импортера к продавцу, товар дорожает в несколько раз, благодаря чему, естественно, увеличиваются вычеты и расходы. Если в суде ИФНС докажет, что первое и последнее звенья цепи действовали согласованно, все пойдет прахо

1. Распространенным способом минимизации налоговых обязательств является [схема, включающая]... в себя, как правило... импортера или... производителя товаров, ряда организаций, не осуществляющих реальную... деятельность, и проверяемого [продавца]...

...схема направлена на увеличение стоимости товара [на каждом звене]... путем многократной реализации...

Арбитражные суды принимают во внимание наличие взаимоотношений между импортером (производителем) и [продавцом]... за пределами проверяемого периода, наличие доказательств... движения товара напрямую от импортера (производителя)... а также обстоятельства, установленные в отношении организаций, не осуществляющих реальную... деятельность (отказ от руководства должностных лиц... непредставление отчетности, неуплата налогов, [реорганизация или ликвидация]... после завершения спорных... операций)..

Как налоговики будут доказывать? Самый простой вариант — прямая или косвенная взаимозависимость производителя или импортера с конечным продавцом. Также нередко выявляется, что товар «ехал» по всем звеньям лишь на бумаге, а на деле же отправился прямиком от первого звена к последнему. Наконец, проверка может обнаружить, что производитель либо импортер и реальный продавец когда-то прекрасно общались напрямую. Например, в деле, по которому Президиум ВАС вынес Постановление

Вторая схема, при проверке видная за версту, — выполнение работ или оказание услуг собственными силами компании с последующим приписыванием этих заслуг однодневке. Ремонт, строительство, консультирование, маркетинг — вот лишь малая часть задач, якобы решаемых сомнительными партнерами в интересах проверяемых организаций. В этом случае ИФНС достаточно, например, убедить суд, что контрагент не мог исполнить взятые на себя обязательства, так как у него не было достаточно ресурсов для этого. В штате один человек, ОС на балансе не числятся, да еще и руководитель от всего открещивается. Плюс, конечно, пресловутая неосмотрительность — и дело в шляп

2. В целях минимизации [налогов организации, выполняя]... работы (оказывая услуги) [своими]... силами [учитывают расходы]... и принимают к вычету [НДС]... по взаимоотношениям с контрагентами, не осуществляющими реальной... деятельности (в ряде случаев — подконтрольных проверяемому [лицу]...), путем заключения договоров на выполнение тех же самых работ (оказания аналогичных услуг).

...помимо доказательств [того]... что «спорный» контрагент не [мог]... выполнить работы (оказать услуги) (отсутствие имущества, [ОС]... транспортных средств... персонала...), арбитражные суды [учитывают]... обстоятельства [подтверждающие]... что налогоплательщик не проявил должной осмотрительности при заключении сделки..

Третий сомнительный способ оптимизации НДС и других налогов, заявленный в Письме ФНС

Подробнее о причинах, по которым применение организацией спецрежима может быть выгодным, только если значительная доля ее покупателей сама НДС не платит, вы можете прочесть на с. 43 отчета о семинаре А.И. Дыбова «9 месяцев: налоговый отчет и “упрощенный” переход» в предыдущем номере нашего журнала.

Подробнее о причинах, по которым применение организацией спецрежима может быть выгодным, только если значительная доля ее покупателей сама НДС не платит, вы можете прочесть на с. 43 отчета о семинаре А.И. Дыбова «9 месяцев: налоговый отчет и “упрощенный” переход» в предыдущем номере нашего журнала.

В качестве примера «как не надо» налоговая служба сослалась в своем Письме на Постановления ФАС ВВО

3. «Дробление» бизнеса с целью применения ЕНВД... является распространенным способом минимизации [налогов]...

Характерными признаками получения необосно ванной налоговой выгоды является осуществление деятельности, формально под падающей под ЕНВД (как правило, это розничная торговля с площадью торговых залов не более 150 квадратных метров), но фактически под осуществление такой деятельности не подпадает.

Наиболее распространенными являются ситуации, когда формально разграниченная (например, стеллажами и витринами) площадь торгового зала представляет собой единое торговое пространство, с единым кассовым аппаратом и персоналом без каких-либо перегородок..

Справка

Другой вариант опасной оптимизации с помощью ЕНВД рассмотрен в Постановлении Президиума ВАС от 01.11.2011

— товары доставлялись оптовым покупателям в точки продаж, куда выезжали экспедиторы предпринимателя;

— чеки за товары пробивались только в ночное время со скоростью один чек в минуту.

Доначисления налогов по общей системе составили в итоге 90 миллионов рублей.

«Строительный» НДС

Но оставим схемы и вернемся к земным проблемам честных налогоплательщиков. Среди значимых событий вокруг НДС нельзя не упомянуть, что в майском Письме

Год

Да, еще об оборудовании и стройке. В июле этого года появилось Письмо Минфина

И тут, во-первых, финансисты пошли против своего же Письма

Во-вторых, о каких вообще услугах речь? Заказчик заинтересован в результатах работ и стремится удешевить их за счет того, что не будет оплачивать износ оборудования подрядчика. Он услугу СЕБЕ оказывает, а не контрагенту. Эдак можно признать объектом обложения НДС «безвозмездное пользование» компьютером работодателя. Суды, кстати, налоговикам в подобных исках отказывают, посмотрите, например, Постановления ФАС Уральского округа

...поскольку оборудование было передано в целях исполнения условий договора [подряда]... получение имущества исполнителем... не может быть признано безвозмездным... Аналогичная... позиция содержится в письме [Минфина] от 14.01.2008 № 03-03-06/1/4...

Поскольку... исполнитель оказывал... услуги и выполнял работы [для заказчика]... с использованием [его]... оборудования... по смыслу ст. 38 [НК РФ это]... не является оказанием заказчиком услуги и конечной целью договорных отношений, следовательно [объект обложения НДС отсутствует]...

Довод инспекции о необходимости применения... положений о договоре аренды... отклонен в силу отсутствия в договоре... услуги по предоставлению во временное пользование объектов и, соответственно, расчетов за нее.

Дата счета-фактуры = дата вычета?

Еще одной постоянно обсуждавшейся ситуацией в 2013 году была такая: если все условия вычета НДС выполнены и не хватает только счета-фактуры, когда вычитать налог? Вопрос, конечно, не новый, поэтому и ответы Минфина были копией старых писем: вычет применяется в квартале получения счета-фактуры. А вот как зафиксировать дату, когда документ попал в распоряжение фирмы, чиновники в октябрьском Письме

Решусь озвучить мысль, которую ведомство по понятным причинам озвучивать не стало, хотя она напрашивается сама собой: регистрируйте счет-фактуру тем кварталом, в котором вам нужен вычет. Все равно невозможно проверить, когда бумага оказалась у вас на руках. Особенно если вы ведете, например, журнал учета входящей корреспонденции и в нем счет-фактура отмечен «правильным» кварталом. Так, данные этого журнала посчитал достаточным подтверждением даты получения счета-фактуры ФАС Московского округа в Постановлении

Справка

ФАС СЗО Постановлением от 30.07.2013

ИФНС настаивала, что и вычет фирма могла применить только в квартале поступления счета-фактуры. Однако суд принял сторону компании, поскольку документ попал к ней до даты представления декларации за квартал оприходования товаров, а значит, на момент составления декларации все условия для вычета были соблюдены.

«Премиальный» НДС

Завершу я обзор событий вокруг НДС премиями, которые продавцы выплачивают особо отличившимся покупателям. Помимо июльских поправок в главу 21 НК, в этой части есть и другой повод — относительно недавние изменения в Постановлении № 1137, а также весьма здравые разъяснения ФНС в Письме