Безнадежные долги и невостребованная кредиторка

Подтверждаем существование долга и определяем, просрочен ли он

Почему проводка не доказывает наличие долга

Сначала хотелось бы озвучить вроде бы элементарное: прежде чем задумываться над порядком учета задолженности, бухгалтеру нужно быть полностью уверенным, что долг вообще существует.

Некоторые из вас улыбаются, но, коллеги, сплошь и рядом бывает, что задолженность резервируют или списывают только лишь на основании проводки, которой отражено ее появление. Не разбираясь, откуда вообще появилась запись, есть ли под нее договор, первичные документы и так далее. Но ведь все мы люди, а люди, как известно, ошибаются.

Яркий пример я нашла в Постановлении АС ПО

Итак, ошибся бухгалтер, «нарисовав» в бухучете долг, которого не было. Ошиблись инспекторы, не поинтересовавшись, на основании чего сделана эта проводка (хотя, парадокс, в акте проверки указали, что в учете отражена задолженность несуществующего кредитора). Но чтобы это выяснить, понадобилось 2 года и пять судов, так как дело возвращали на повторное рассмотрение. Может быть, было бы проще еще во время проверки поискать документы, обосновывающие бухгалтерскую запись?

Договор — это важно!

Поэтому, если вы видите ту или иную задолженность в бухучете, перво-наперво поищите договор с контрагентом. В нем и предмет, и условия сделки, и сроки исполнения обязательств. Поэтому без договора зачастую нельзя оценить, насколько правильно сделана проводка.

И снова приведу пример из арбитражной практики — Постановление 8 ААС

Договор лизинга. Платеж лизингополучателя формируется из вознаграждения лизингодателя, возмещения его затрат, связанных с договором, и, наконец, части выкупной цены предмета лизинга. Последний числится на балансе лизингодателя, естественно, он же его амортизирует.

Бухгалтер лизингодателя включает всю сумму лизинговых платежей в бухгалтерские и налоговые доходы по начислению. Однако лизингополучатель эти платежи не платит, и в один прекрасный день стороны

Приходит проверка, и инспекторы исключают из расходов часть задолженности, приходящуюся на выкупную цену. И суд их в этом поддерживает. Догадываетесь почему?

Конечно же, выкупная цена — это никакая не выручка до того, как к лизингополучателю перешло право собственности на предмет лизинга. Выручка — это только вознаграждение и компенсация затрат лизингодателя, и только эти суммы формируют дебиторку в этом случае. Если бы наш лизингополучатель все перечислял как надо, часть платежа, приходящуюся на выкупную цену, бухгалтер «дателя» учел бы как аванс. Но раз тот ничего не платил, то и дебиторки по выкупной цене не возникло. И, соответственно, в расходы включать нечего. Тем более что стоимость предмета лизинга регулярно списывалась в налоговые и бухгалтерские расходы через амортизацию.

Вот вам и неверная проводка лишь

«Долговая» первичка

Однако ни проводка, ни договор не докажут существование долга, если под него нет первичных документов. Первичка на то и первичка, что стоит на первом месте. Бухучет только отражает факты хозяйственной жизни, но не создает их.

А бумага с названием «договор» отражает лишь факт заключения сделки, но не ее исполнение. Опираясь на один договор, вы запись в бухучете не сделаете и в большинстве ситуаций не обоснуете, что товары поставлены, работы выполнены, услуги оказаны, а значит, кто-то должен за них заплатит

Нет накладной — нет реализации товара, нет подписанного заказчиком акта о выполнении работ или оказании услуг — нет реализации работ, услуг.

А что делать, если заказчик акт о выполнении работ подписывать отказывается? Не показывать ни выручку, ни задолженность?

Да, именно так. Задолженность заказчика и выручка появляются в учете одновременно. Выручка — доход от реализации. Реализация — передача результата работ заказчику. Если вы что-то передали, значит, кто-то это принял. Чем подтверждается принятие работ? Подписью заказчика на акте. Нет подписи, значит, заказчик работу не принял, а вы ему ничего не передали.

Если вы уверены в том, что вы свои обязательства выполнили, и заказчик не подписывает акт злонамеренно, милости просим в суд. Сможете его убедить в своей правоте, получите решение о взыскании долга с заказчика. Вот тогда и задолженность, и доходы отражайте в учете. Правда, первичным документом будет уже не акт, а решение суда. Но тем не менее первичка у вас будет. А до этого момента не торопитесь и только на основании договора подряда ни в бухгалтерском, ни в налоговом учете ничего не показывайт

Правда, нет правил без исключений. Есть договоры, которые могут выполнять роль первичной документации при отражении отдельных доходов, расходов и задолженности в учете. Аренда, лизинг, заем — эти договоры предполагают однократную передачу имущества и последующие, как правило, периодические платежи за пользование им. Размер и сроки этих платежей (арендной платы или процентов по займу) четко оговорены в договоре, и поэтому для их начисления никакую отдельную первичку составлять не

Справка

17 ААС в Постановлении от 29.12.2014

Но, повторюсь, договоры, не предполагающие составление отдельной первички, — исключение. Обычно для отражения задолженности в бухгалтерском и налоговом учете без таких бумаг не обойтись. Более того, опять же, как правило, если договор утрачен, а первичка имеется, наличие обязательства очевидно. Вопрос лишь в том, как точно определить дату, на которую оно должно быть исполнено. Тут выручат общие нормы ГК.

Например, если речь о поставке товаров, то в отсутствие аванса, по умолчанию, покупатель должен оплатить их не позднее дня, следующего за днем передачи продавцом. Если вы имеете дело с подрядом (акт есть, договора нет), заказчик обязан расплатиться с подрядчиком сразу после сдачи ему результатов качественно выполненных рабо

К тому же зачастую договор в форме единого документа на законных основаниях вообще не составляется. Вы прекрасно знаете, как это происходит.

Например, покупатель пишет продавцу заявку, в которой указывает, в каком количестве и какой товар хотел бы приобрести. Дальше продавец или сразу исполняет ее, отгружая требуемое, или выставляет счет, покупатель его оплачивает, и лишь тогда стартует отгрузка. В обоих вариантах, хотя никакой бумаги с названием «договор» стороны так и не подписали, сделка будет считаться заключенно

Справка

Приведем несколько судебных решений, принятых в последнее время, по эпизодам, в которых зарезервировать или списать задолженность не получилось потому, что под нее не было нормальных первичных документов.

Итак, долг, не подтвержденный первичкой, нельзя:

— включить в налоговый резерв по сомнительным долгам (дебиторк

— списать в налоговые расходы (дебиторк

— списать в налоговые доходы по настоянию ИФНС (кредиторк

Скажите, а акта сверки расчетов с контрагентом хватит для подтверждения долга?

Нет. Как выразилась ФНС в Письме

Если должник, ранее подписавший акт сверки, вдруг заартачится и откажется платить и кредитор с эти актом пойдет в суд, то наверняка его попросят принести и первичку. Ведь контрагент всегда может сказать: «Я ошибся, когда акт подписывал, на самом деле ничего я ему не должен, а если должен, пусть докажет, сколько и за что». Не принесет кредитор документ, подтверждающий, что он исполнил обязательство, до свидания. Что это за долг, который существует отдельно от исполнения?

Эдак можно договоры выбрасывать сразу после того, как сделка исполнена хотя бы одной стороной и под это есть первичка.

А вот этого делать не советую. Во-первых, налоговые инспекторы очень любят изучать договоры и требуют их при любой возможности. Не принесете, ждите каких-нибудь претензий. Во-вторых, как правило, именно на основании договора можно установить конкретную дату, на которую задолженность должна быть погашена. А именно от этой даты мы отталкиваемся, квалифицируя долг в качестве просроченного. В-третьих, как мы недавно выяснили, отдельные договоры сами по себе играют роль первичных документов, так бывает при отражении арендных платежей, процентов по займам и так далее.

Тем более нельзя поспешно выбрасывать первичку, подтверждающую существование задолженности, если со дня, когда составлены бумаги, прошло 4 года, отведенных на их хранение Налоговым кодексо

Предположим, продавец отгрузил товар, а покупатель так и не расплатился. Истек срок исковой давности, пришло время списывать безнадежный долг во внереализационные расходы. Чтобы это было безопасно, отгрузочную первичку придется сберегать как минимум 7 лет: 3 года исковой давности и еще 4 «базовых», из НК. А если исковая давность прерывалась, и того дольше. Одним словом, пока ИФНС может проверить год, в котором списан долг, документы под него надо беречь как зеницу ока.

С какой даты долг становится просроченным

Что же, вы убедились: долг существует. Теперь надо установить, не просрочен ли он. При любом типе задолженности, будь то дебиторка или кредиторка, это важно для подсчета срока исковой давности и последующего списания в расходы или доходы. А без квалификации дебиторки как просроченной к тому же не сформировать резерв по сомнительным долгам.

Сначала открываем договор и ищем там дату, на которую обязательство должно было быть исполнено. Если она наступила, а денег нет, со следующего дня начинается просрочка.

Примеры наиболее распространенных договорных формулировок о сроках исполнения обязательств и соответствующие им даты просрочки исполнения вы видите в таблице.

| Пример формулировки договора | Дата, с которой долг считается просроченным |

| Покупатель обязан оплатить товары в течение 3 рабочих дней со дня их принятия | Покупатель принял товары в среду, 20.05.2015. Три рабочих дня на оплату — это 21.05 (четверг), 22.05 (пятница) и 25.05 (понедельник). С 26.05.2015 — начало просрочки оплаты |

| Заемщик должен возвратить сумму займа не позднее 04.08.2015 | 05.08.2015 — начало просрочки возврата займа |

| После получения аванса товар должен быть отгружен в течение 2 дней со дня поступления заявки покупателя | Покупатель перечислил аванс и 24.06.2015 подал заявку. 27.06.2015 — начало просрочки поставки |

| После подписания акта выполненных работ заказчик должен оплатить их на следующий рабочий день | Акт подписан 18.05.2015. 20.05.2015 — начало просрочки оплаты |

Эта табличка еще раз показывает, что дата проводки, которой отражена задолженность, никак не поможет установить, просрочено ли обязательство.

Например, когда продавец покажет в бухучете долг покупателя по поставленным товарам? В большинстве случаев в день отгрузки. Однако что толку в этой дате, если оплатить полученное покупатель обязан, например, в течение 3 дней с даты востребования продавцом? Я уже молчу о «длинном» займе, сумма которого повиснет по дебету счета

Итак, для грамотной безопасной работы с долгами вам нужны и данные бухучета, и договор, и первичные документы.

Теперь, коллеги, предположим, вы определили, что дебиторская задолженность существует и она просрочена. Теперь самое время задуматься над ее резервированием.

Резервируем сомнительные долги

Резерв по сомнительным долгам в бухучете

Резерв по сомнительным долгам обязателен в бухучете и желателен для целей налогообложения. В первом случае он помогает сформировать реальную картину финансового состояния компании. Согласитесь, если в активе баланса числятся 10 миллионов рублей дебиторки, которой сто лет в обед и перспективы погашения которой очень туманны, то реальным активом эта сумма никак не является.

В бухучете резервируются любые долги независимо от того, по какой сделке они возникли, будь то поставка или выдача займа. Не ограничен и размер резерва, а также число критериев, по которым задолженность квалифицируется как сомнительная. Все в руках компани

Однако исторически сложилось, что в небольших и средних фирмах данные бухучета редко используются для управления либо инвестирования. Соответственно, всерьез почти никто резервом по сомнительным долгам не занимается. А если и берутся за него, то лишь когда такой же резерв создается в налоговом учете. Тогда те же налоговые правила применяют для бухгалтерии. Поэтому мы сегодня сосредоточимся на налоговом резерве.

Но помните: если проверяющие увидят расходы в виде отчислений в налоговый резерв, в его поисках они наверняка примутся проверять и бухгалтерские регистры. Обнаружив, что оборотов по счету 63 «Резервы по сомнительным долгам» не было, как минимум удивятся. Именно так было в деле, по которому 15 ААС вынес Постановление

Резерв и налоговая учетная политика

Из всех резервов, прописанных в главе 25 НК, этот, пожалуй, самый простой. Подсчетов минимум: есть просроченный долг, есть отчисления в резерв, уменьшающие налогооблагаемую прибыль.

Хотите создать резерв? Обязательно напишите об этом в учетной политике для целей налогообложения. Прямо, конечно, в главе 25 НК об этом не говорится, но если при проверке выяснится, что резерв есть, а в налоговой учетной политике о нем ни слова, будут проблемы. Суд, вероятнее всего, вы выиграете, как и одна компания из Ростова-на-Дону, что следует из уже упоминавшегося Постановления 15 ААС

«Резервные» ограничения

К налоговому резерву по сомнительным долгам применяется ряд ограничений.

Первое — резервируется только просроченная задолженность, связанная с реализацией чего-либо. Поэтому если, например, организация, помимо основной деятельности, приносящей главные доходы, сдает какое-то имущество в аренду и отражает причитающуюся плату как внереализационные поступления, то просроченный долг арендатора сомнительным не будет. То же самое с займами и процентами по ним, с авансами и так далее. Судиться бесполезно, поскольку все вытекает из статьи 266

Второе ограничение — резервируются лишь просроченные долги, не обеспеченные залогом, поручительством или банковской гарантией. Отследить это, само собой, нетрудно, достаточно заглянуть в договор с должником.

Зато глава 25 НК не препятствует включению в резерв:

— долгов, до безнадежности которых еще очень далек

— дебиторки, по которой есть встречная кредиторка. Например, контрагент вам должен 100 рублей, а вы ему — 80. Тем не менее вы вправе учесть при формировании резерва все 100 рублей.

Справка

Довольно долго резервирование всей дебиторской задолженности, по которой есть встречная кредиторская, было под вопросом. Учитывая возможность зачета, Минфин и ФНС разъясняли, что в резерв включается только та часть общей суммы дебиторки, которая превышает общую сумму кредиторк

Однако в 2013 году Президиум ВАС указал на незаконность этой практики, поскольку по ГК РФ зачет — право, а не обязанность сторон. Если компания этим правом по своей воле не пользуется, она включает в резерв всю сумму дебиторской задолженности. Вскоре с этой точкой зрения согласилась налоговая служб

Третье ограничение — минимальная просрочка, дающая право зачислить половину долга в резерв, — 45 дней. Полностью задолженность резервируется, если контрагент тянет с оплатой

Если, конечно, позволит четвертое ограничение. Предельный размер налогового резерва — 10 процентов от выручки, рассчитанной нарастающим итогом с начала года. Если общая сумма сильно просроченных долгов на последнюю дату отчетного периода больше этой величины, значит, какие-то задолженности в резерв не попаду

В этом ограничении кроется довольно неприятный момент для тех, чья общая сумма плохой дебиторки стабильно превышает 10 процентов от выручки. Дело в том, что резерв может переходить с года на год, однако в этом случае его предельный размер, скажем, в I квартале 2016 года исчисляется по выручке за I квартал же. А она, скорее всего, будет гораздо меньше выручки за 2015 год, исходя из которой резерв был сформирован на 31 декабря. Разницу придется единовременно зачислить в доходы I квартала

Избежать этого можно лишь одним способом: в течение всего 2015 года ориентироваться на выручку I квартала этого же года. И сомнительные долги в части, превышающей 10 процентов от нее, вообще не резервировать. Тогда после перехода остатка резерва на 2016 год излишек если и возникнет, то небольшой.

Как подсчитать отчисления в резерв

Схема работы с резервом, думаю, понятна.

На конец отчетного периода проводится инвентаризация дебиторки, из нее выделяется та, что просрочена на период свыше 45 и до 89 дней, а также та, оплачивать которую должники не спешат 90 дней и более. В результате общая сумма сомнительных долгов вместе с НДС подсчитывается по следующей формул

Общая величина задолженности сравнивается с 10 процентами от выручки. Если сумма просроченных долгов меньше, берется она. Если больше — 10 процентов от выручки. Для окончательного подсчета отчислений в резерв применяется вот такой алгоритм.

Как вы догадались, если результат отрицательный, получившаяся сумма — это излишек ранее сформированного резерва, ее придется включить во внереализационные доходы.

Безнадежные долги и резерв

Теперь мы подошли к ситуации, когда при наличии резерва какая-то дебиторка стала безнадежной. Что с ней делать?

Если в основе этого долга не реализация чего-либо и, соответственно, резерв он формировать не мог, то сумма задолженности полностью отправляется во внереализационные расходы и никак на резерв не влияет. Это довольно долго было спорным моментом

Но в 2014 году Президиум ВАС положил конец этой неопределенности. В Постановлении

Учитывая, что в июне 2015 года Минфин Письмом

В завершение разговора о резерве — курьезная ситуация из арбитражной практики. Фирма сформировала резерв в бухучете, а для целей налогообложения — не стала. Кое-какие долги превратились в безнадежные. Соответственно, в бухгалтерском учете их списали за счет резерва, а в налоговом включили во внереализационные расходы. Пришла проверка, и что же? Потребовала использовать бухгалтерский резерв для налогов! Мол, раз резерв есть, значит, он, так сказать, общий для двух видов учета. Но в суде эта позиция, конечно, понимания не нашла, АС ЗСО в Постановлении

На этом с сомнительными долгами у меня все. Займемся безнадежными.

Признаем долг безнадежным: общие нюансы

Перечень оснований безнадежности

В статье 266 НК перечислены четыре причины, по которым можно квалифицировать долг как безнадежный и включить его во внереализационные расходы (если это дебиторка) или в доходы того же вида (если это кредиторка). Перечислю их и

— истек срок исковой давности;

— пристав-исполнитель вынес постановление об окончании исполнительного производства и о возвращении исполнительного листа кредитору в связи с тем, что не нашел должника или его имущество;

— контрагент ликвидирован;

— обязательства прекращены

В этом списке нет смерти должника или кредитора. Однако и она, с некоторыми оговорками, может повлечь безнадежность обязательства.

Примечательно, что для целей бухучета такой список не предусмотрен, напрямую говорится только об истечении срока исковой давности. Поэтому традиционно применяется налоговый список причин безнадежности долгов. Тем более что он вполне обоснован. Впрочем, если вам очень хочется, в бухгалтерских целях вы можете расширить перечень таких оснований, особенно когда речь идет о дебиторке. Ведь, как все помнят, в бухучете главенствует принцип «Лучше завысить расходы, чем доход

Возможно, прозвучит наивно, но все же: для квалификации обязательства как безнадежного подойдет любое из этих оснований, наступившее раньше других. То есть они соединены логическим условием «или», а не «и». Истек срок исковой давности, а контрагент жив-здоров? Все равно долг безнадежен. Срок еще не закончился, но компания-контрагент ликвидирована? То же само

Встречная задолженность безнадежный долг не уменьшает

Когда мы говорили о резерве по сомнительным долгам, то пришли к выводу, что при зачислении дебиторки в резерв она не уменьшается на встречную кредиторку, если ни одна из сторон не заявила о зачете встречных однородных требований. Это правило работает и при списании задолженности любого вида.

Предположим, вы должны 1000 рублей, а вам должны 700. Если первой станет безнадежной кредиторка, то есть 1000 рублей, в отсутствие документальных доказательств зачета доходом станет вся тысяча. Под доказательствами я понимаю не только ваше письменное заявление о зачете, но и подтверждение того, что оно отправлено по юридическому адресу контрагента, отраженному в

Как вы знаете, с сентября 2014 года в ГК прописано: сообщение считается доставленным, если оно поступило адресату, но по его вине не вручено ему или он с ним не ознакомился. Июньский Пленум ВС уточнил: организации сами несут риски, связанные с тем, что не забирают юридически значимую корреспонденцию с юридического же адрес

То есть доказывать, что контрагент получил отправленное ему заявление о зачете, вам не нужно. Достаточно предъявить инспекторам почтовую квитанцию с описью вложения. Без этого уменьшить списываемую кредиторку, а вместе с ней и налоговые доходы не получится, как не получилось, например, у одной компании в Самаре. 11 ААС Постановлением

Если, наоборот, в нашем примере сначала наступит безнадежность дебиторки в размере 700 рублей, то эту же сумму полностью можно включить в расходы. Налоговики не вправе настаивать на невозможности списания

А если встречные задолженности стали безнадежными одновременно? Например, при ликвидации одного из контрагентов.

Значит, в этот момент вы покажете и доходы, и расходы. Отражать только сальдо я крайне не рекомендую. Так, если в нашем примере включить в доходы только 300 рублей, ИФНС при проверке наверняка добавит еще 700 и разбираться с тем, что такова была встречная дебиторка, не будет. Пусть суд вникает. Поэтому 1000 рублей — в доходы, 700 — в расходы.

Пытаться взыскать долг до его списания не обязательно

После квалификации дебиторки в качестве безнадежной изредка возникают сомнения: можно ли ее списать в расходы, если фирма даже не пыталась взыскать долг? То есть, допустим, заем выдала и забыла о нем до тех пор, пока не истек срок исковой давности. Ну, возможно, пару безответных писем заемщику послала. Нельзя ли назвать расходы в виде такого долга экономически необоснованными?

Удивительно, но Минфин считает, что нельзя. Удивительно в том смысле, что ведомство играет на стороне налогоплательщиков. Иными словами, с точки зрения чиновников (да и здравой логики), долг списывается в расходы просто потому, что стал безнадежным. Пытались вы его взыскать, не пытались — неважно. Хотя в целом ситуация, когда кредитор ждет у моря погоды, не пробуя все законные способы получить свои кровные, конечно, выглядит странно. Но хозяин — барин.

Правда, не всегда налоговики прислушиваются к Минфину. Нет-нет да и случаются судебные споры на эту тему. Однако ИФНС всегда «успешно» их проигрывают. Последний встретившийся мне эпизод — Постановление 17 ААС

Долги, ставшие безнадежными по мировому соглашению

Кстати, неожиданные проблемы подстерегают как раз тех, кто взыскать долг пытался. Я говорю о ситуации, когда стороны сделки во время тяжбы приходят к тому, что проще им заключить мировое соглашение, которое затем утверждает суд. Тогда обычно должник выплачивает часть суммы, а остальное ему прощают и списывают как безнадежное обязательство. И вот тут-то появляется налоговая инспекция, приравнивает это к дарению и отказывает в расхода

Однако что же получается, коллеги? Если кредитор сидит и ничего не делает, то, например, при истечении срока исковой давности он спокойно включает в расходы всю сумму безнадежного долга. Допустим, 500 000 рублей. А если бьет в колокола, судится, договаривается и получает хотя бы 300 000, тем самым уменьшая потенциальную сумму внереализационных расходов до 200 000, ему списать безнадежный долг не дают. В 2010 году такое положение дел категорически не понравилось Президиуму ВАС. И Постановлением

Ведь никакое это не дарение. Дарение — это когда у одаряемого вообще не возникает никаких обязанностей в связи с тем, что ему достается бесплатно. То есть когда кредитор полностью и безусловно освобождает должника от расплаты по счетам, тогда, несомненно, долг расходом быть не может, что подтвердил, например, ФАС УО в Постановлении

Справка

В деле, по которому Президиум ВАС вынес Постановление от 15.07.2010

После такого вердикта ВАС налоговой службе осталось только смириться с неизбежны

Должна предупредить: не стоит ссылаться на Постановление Президиума ВАС

«Недобросовестная» и «добросовестная» дебиторка

Вообще же взаимозависимость с должником, чье безнадежное обязательство списывается в расходы, действует на инспекторов как красная тряпка на быка.

Так, в споре, разрешенном в пользу налоговой инспекции Постановлением АС СКО

В Магаданской области компания по уступке требования приобрела почти миллиардную задолженность двух других фирм, благополучно обанкротившихся, после чего попыталась уменьшить на эту умопомрачительную сумму налогооблагаемую прибыль. Ничего не вышло: инспекторы выяснили, что новый кредитор был отлично осведомлен о скором финансовом крахе дебиторов, так как был плотно взаимозависим с ними. АС ДВО Постановлением

И наоборот, если кредитор, исполняя сделку, породившую впоследствии безнадежную дебиторку, действовал добросовестно и осмотрительно, ИФНС не сможет оспорить законность списания долга на том основании, что контрагент оказался однодневкой, банкротом и так далее.

Особенно это актуально для поставки товаров: продавец их отгрузил, все налоги по начислению заплатил, но денег так и не дождался. Это не отменить, будь покупатель хоть трижды недобросовестным. Как пример приведу Постановление 9 ААС

Вполне обоснованные подозрения возникают у инспекторов и в ситуации, когда дебитор всеми силами пытается оттянуть момент включения в доходы безнадежной кредиторской задолженности. Что только не идет в ход!

В Пермском крае организации очень не хотелось списывать кредиторку ликвидированного контрагента. О том, что тот якобы уступил свое требование другому лицу, у которого сохранилась возможность взыскать долг, фирма вспомнила только в суде второй инстанции. То есть ни при проверке, ни при обжаловании ее результатов в УФНС по субъекту, ни даже при подаче искового заявления в суд документы об уступке не представлялись. Само собой, что АС УО Постановлением

В Санкт-Петербурге должник в доказательство прерывания срока исковой давности дал инспекторам акты сверок, в которых он признал существование обязательства. И все бы хорошо, да со стороны кредиторов документы подписал непонятно кто. Мало того, что рядом с «автографом» не стояли ф. и. о. уполномоченных людей, так еще эти самые люди активно отрицали свое участие в жизни компаний-кредиторов. Что оставалось суду? Верно, признать правоту ИФНС в Постановлении АС СЗО

О последствиях прерывания срока исковой давности читайте здесь.

О последствиях прерывания срока исковой давности читайте здесь.

Примеров можно привести еще много, но вы уже поняли: поскольку безнадежные долги так или иначе влияют на налоговую выгоду, законность ее получения оценивается не формально, а комплексно. Если в целом все хорошо, мелкие огрехи вам простят. Если плохо, не поможет ничего.

Безнадежность долгов и поручители

Еще один нюанс, который нужно учесть, прежде чем признавать дебиторку безнадежной окончательно и бесповоротно, — это поручители.

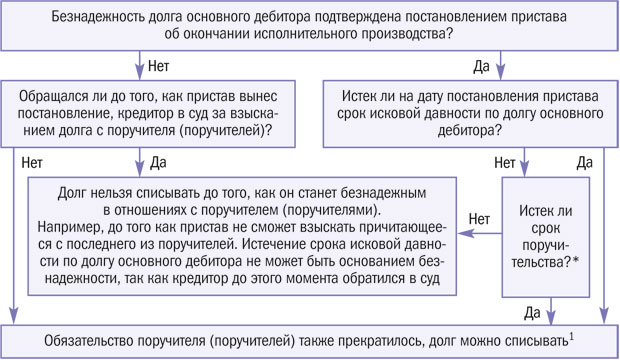

С точки зрения Минфина, все очень просто: если в договоре с должником упоминаются один или несколько поручителей, то его обязательство априори не может быть безнадежным до того, как кредитор попытается взыскать причитающееся с

Списание безнадежной дебиторской задолженности, если есть поручители

* Срок поручительства обычно устанавливается прямо в договоре с основным дебитором либо отдельным договором поручительства. В случае, когда этот срок в договоре не установлен, поручительство прекращается, если кредитор НЕ предъявил иск к поручителю (поручителям) в течени

— года со дня наступления срока исполнения по основному обязательству;

— 2 лет со дня заключения договора поручительства, если в основном договоре срок оплаты не предусмотрен и не может быть определен или определен моментом востребования.

Еще пара ремарок к поручительству.

Если вы — тот самый основной должник, у которого есть поручители, то для включения суммы кредиторки в доходы это не имеет значения. На дату появления первого из оснований для признания долга безнадежным вы должны увеличить базу по налогу на прибыль. Если потом вдруг поручители взыщут задолженность с вас, включите ее сумму во внереализационные налоговые доходы.

Если вы — поручитель, то безнадежность обязательства основного должника вы определяете по той же схеме. Но не для того, чтобы включить ее в доходы или расходы — их тут быть не может, вы в сделке, породившей долг, напрямую не участвовали. Это нужно лишь для списания «порученной» задолженности с забалансового учета, где она числится по счету 009 «Обеспечения обязательств и платежей выданные».

Списание солидарных долгов

И для полноты картины рассмотрим безнадежность солидарных долгов.

У солидарного обязательства нет основного должника, все отвечают по нему одинаково. Самый характерный пример — простое товарищество. Обычно в этом случае договоры заключает участник, ведущий общие дела. Однако он обязан сообщить, что представляет товариществ

Предположим, в товариществе участвуют компании А (она ведет общие дела), Б и В. Договор на 100 000 рублей у вас подписан с А. Если она не расплатится, вы вправе взыскать долг по своему выбор

— только с А;

— только с Б или только с В;

— со всех понемногу.

И до тех пор, пока остается возможность получить свои кровные хотя бы с одного из солидарных должников, безнадежным обязательство не буде

Будем считать, коллеги, что общие начала оценки безнадежности долгов вам ясны. Пришло время подробнее разобрать каждое из оснований, по которому обязательство может стать безнадежным. И начнем с самого привычного — с истечения срока исковой давности.

Признаем долг безнадежным: истечение срока исковой давности

Что такое срок исковой давности

Нередко сталкиваюсь вот с чем: люди не очень понимают, что вообще собой представляет срок исковой давности. Для них это лишь некий период, по прошествии которого дебиторская или кредиторская задолженность признается безнадежной.

Однако слово «исковой» между словами «срок» и «давности» стоит отнюдь не случайно. Все потому, что это отрезок времени, в течение которого кредитор может в любой момент обратиться в суд с иском о взыскании долга. Если же он сделает это позже и контрагент заявит о пропуске срока, судьи вообще не станут разбираться в деле, отклонят заявление и взыскать долг будет нельзя ни одним законным способом. Именно поэтому после того, как срок давности закончился, обязательство становится безнадежным и его сумму можно списат

Отсюда важный нюанс для кредиторов, решивших судиться: как только вы обратились в суд и он вынес итоговое решение (неважно — в чью пользу), истечение срока давности как основание признать обязательство безнадежным перестает существовать — сколько бы ни длился процесс, как долго ни исполнялось бы решение. Все, забудьте. Задолженность может стать безнадежной только по какой-то другой причине. Например, если пристав вынесет постановление об окончании исполнительного производств

Правило «Есть решение суда по иску — больше нет срока давности» работает в обе стороны. Если должник — вы и состоялся суд с кредитором, инспекторы не смогут заставить вас включить в доходы задолженность, по которой истек срок давности. Все потому, что никакой давности уже нет, кредитор воспользовался правом на судебную защиту. Долг перед ним станет безнадежным, в частности, если кредитор ликвидируется.

Подсчет срока

Первым днем срока исковой давности является первый же день просрочки исполнения обязательства. То есть, например, дата, следующая за датой платежа по договору. Мы с вами уже разбирались с этим. Продолжительность срока для подавляющего большинства сделок вам известна —

Таблицу с примерами определения даты, начиная с которой задолженность считается просроченной (она же — первый день срока исковой давности), вы найдете здесь.

Таблицу с примерами определения даты, начиная с которой задолженность считается просроченной (она же — первый день срока исковой давности), вы найдете здесь.

Следует заметить, что выходные либо праздники на дату начала срока исковой давности не влияют. Никакого переноса на ближайший рабочий день! Так, если контрагент должен был заплатить 31 декабря и не сделал это, все новогодние каникулы (начиная с 1 января — первого дня просрочки) войдут в период исковой давности.

Если за этот период срок не прерывался и не приостанавливался (о чем буквально через несколько минут), то он заканчивается той же датой календарного месяца, с которой начался, при условии что это рабочий день. Например, если первый день трехгодичного срока — 13 июля 2015 года (понедельник), то закончится он 13 июля 2018 года (пятница).

Когда же последний день срока выпадает на выходной или праздник, его окончание сдвигается на ближайший рабочий день. Особенно это актуально для все тех же новогодних канику

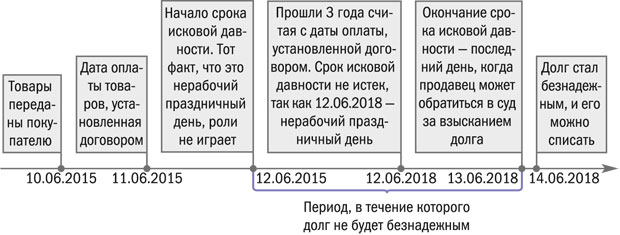

Пример. Исчисление срока исковой давности

/ условие / По договору покупатель, принявший товары, обязуется оплатить их не позднее ближайшего рабочего дня, следующего за днем получения. Покупатель принял товары 10.06.2015, но свои обязанности не выполнил.

/ решение /

Прерывание срока

Однако зачастую знать начало срока и его общую продолжительность для оценки того, насколько безнадежен долг, мало. Нужно обязательно выяснить, не прерывался ли он. Потому что если это случилось, то все время, прошедшее до даты перерыва, обнуляется и срок начинает отсчитываться занов

Нетрудно догадаться, что чем чаще будет прерываться срок, тем дальше будет отодвигаться дата безнадежности долга по мотиву истечения срока исковой давности. В итоге от первого дня просрочки до дня списания долга может пройти гораздо больше 3 лет.

А это критично и для дебиторки, и для кредиторки. Если должны вам, неверный подсчет прерванного срока приведет к тому, что вы слишком рано покажете долг в расходах. Если, наоборот, вы — должник, то поспешно включите его в доходы, хотя время еще не пришло.

Итак, что прерывает срок исковой давности? Признание обязательства должником. Как он может это сделать? По-разному, например он може

— прислать письмо с обещанием погасить долг «как только, так сразу», с просьбой изменить условия договора или, как это было в одном судебном деле, письмо с уведомлением о невозможности поставить предоплаченный това

— инициировать сверку обязательств и подписать акт по ее итога

— частично оплатить долг;

— уплатить договорные санкции, в частности пени.

Учтите, что далеко не всегда прерванный срок давности начинает отсчитываться заново со дня, следующего за днем «обнуления».

Так, АС ПО в Постановлении

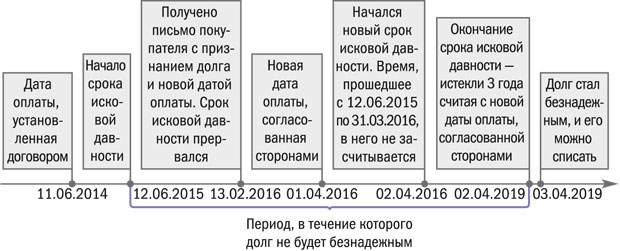

Пример. Исчисление прерванного срока исковой давности

/ условие / По договору покупатель, принявший товары, обязуется оплатить их не позднее ближайшего рабочего дня, следующего за днем получения. Покупатель принял товары 10.06.2015, но 11.06.2015 и позже их не оплатил. 13.02.2016 он прислал письмо за подписью директора, в котором сослался на тяжелое финансовое положение и обещал погасить долг не позднее 01.04.2016. Продавец письменно согласился на эти условия.

/ решение /

Срок давности прерывает только правильный акт сверки

Чаще всего срок исковой давности обнуляет акт сверки. Для кредитора он важен, поскольку позволяет продлить время на подачу иска в суд. Должнику, знающему, что никто ничего от него добиваться не станет, правильный акт также крайне интересен. Ведь документ откладывает час икс, когда придется либо платить долги, либо включать в доходы кредиторку

Унифицированной формы акта сверки нет и никогда не было. Важнейшее условие одно — со стороны должника документ обязан подписать уполномоченный на признание долга человек. Это может быть руководитель компании или человек, уполномоченный на то доверенность

Если от имени дебитора подпись на акте поставил кто-то другой, требование не соблюдено и документ превращается в простую бумажку, которая срок давности не прерывает. Судебных решений на этот счет много, из последних могу назвать Постановление АС ЗСО

Вам прекрасно известно, что в жизни акты сверки в 90% случаев подписывают главные бухгалтеры. Однако, коллеги, по умолчанию главбух не наделен полномочиями признавать обязательства фирмы, в которой он имеет честь служить.

Так что, если вы — кредитор и со стороны дебитора акт сверки подписан только главбухом, поинтересуйтесь, есть ли у него доверенность от руководителя. Нет? Значит, как я уже сказала, обязательство не будет считаться признанным, а срок исковой давности — прерванным. Для должника, само собой, дела обстоят таким же образом. У него, например, уже не получится сослаться на перерыв в сроке давности как на причину того, что он не включил безнадежную кредиторку в доходы.

Получается, со стороны кредитора акт сверки вправе подписать кто угодно?

Нет, правила те же. Все подобные документы от имени организации могут подписывать только уполномоченные люди. Директор либо сотрудник с доверенностью.

В остальном особых требований к содержанию акта сверки закон не предъявляет, оно диктуется обычной логикой.

Так, обязательно нужно упомянуть реквизиты договора (договоров — если их несколько) и документов, которые подтверждают исполнение обязательств со стороны кредитора. Речь — о накладных, актах выполненных работ, платежках, когда мы имеем дело с займом или авансом, и так далее. Правда, мне попалось на глаза Постановление 11 ААС

Совершенно необходимым в акте также являются дата его составления и конечная сумма обязательства. Остальное — по желанию.

Приостановление срока

Срок исковой давности может не только прерываться, но и приостанавливаться. Думаю, вы сразу почувствовали разницу. Во втором случае мы на какое-то время перестаем отсчитывать срок, но затем продолжаем вновь. А не обнуляем его и не начинаем заново, как это происходит в первом случае.

Полный перечень оснований для приостановления срока давности вы найдете в статьях 202 и 204 ГК РФ. Но наиболее часто встречаются два.

Первое — в последние 6 месяцев срока возникла непреодолимая сила, мешающая подаче иска в суд. Например, город парализовало наводнение, суды не работают. С этого момента подсчет срока прекращается. После того как вода сойдет, срок исковой давности продолжается и округляется до полных 6 месяцев. Так же поступаем, если наводнение произошло до того, как в сроке исковой давности осталось 6 месяцев, но бедствие длится и после этог

Вторая причина — кредитор подал иск в суд, но тот оставил иск без рассмотрения. Тут уже неважно, сколько осталось до конца срока давности. Из подсчета срока исключается весь период с даты подачи иска по дату вступления в силу соответствующего определения

Пример. Исчисление срока исковой давности при его приостановке

/ условие / По договору покупатель, принявший товары, обязуется оплатить их не позднее ближайшего рабочего дня, следующего за днем получения. Покупатель принял товары 08.06.2015, но 09.06.2015 и позже их не оплатил. 11.09.2015 продавец обратился в суд, однако тот оставил иск без рассмотрения. Определение об этом вступило в силу 30.11.2015.

/ решение /

Как учитывать долги, погашенные после истечения срока давности

И последнее по сроку исковой давности. Чудеса случаются даже в деловых кругах. Изредка бывает так: срок закончился, кредитор включил сумму обязательства в расходы, дебитор — в доходы. А потом последний погасил долг. Значит, на дату погашения кредитор должен показать доходы, а дебитор — расходы. В налоговом учете — внереализационные, в бухгалтерском — прочие.

Так же надо будет поступить, если кредитор после истечения срока надумал судиться, должник не заявил о пропуске срока, суд рассмотрел дело по существу и занял сторону кредитора. Тогда в день, когда дебитор исполнит решение добровольно или по принуждению пристава, у кредитора появятся доходы, а у его контрагента — расходы.

Признаем долг безнадежным: окончание исполнительного производства

Когда пристав выносит постановление

Следующее основание для признания долга безнадежным, которым мы займемся, постановление пристава об окончании исполнительного производства.

Если кредитор не из тех, кто пускает дела с долгами на самотек, он, скорее всего, не пропустит срок обращения в суд. Выиграв спор, кредитор получит исполнительный лист. Его он отнесет приставу-исполнителю, и тот примется разыскивать имущество должника, с помощью которого можно погасить обязательства. Если через какое-то время пристав поймет, что все бесполезно (минимальный период розыска, кстати, в законе не оговорен), то составит акт об этом. Старший пристав или его зам утвердят акт, после чего пристав и вынесет то самое постановление об окончании исполнительного производства и о возвращении исполнительного листа взыскател

Сей прискорбный факт, впрочем, не лишает кредитора права в пределах 3 лет с даты возврата исполнительного листа вновь попытать счастья и принести документ приставам. Да только реальность такова, что если не получилось в первый раз, то уже вряд ли получится и дальше. Хорошо, что это очевидно и для законодателя, благодаря чему в статье 266 НК появилась норма о признании долга безнадежным, если у кредитора есть постановление об окончании исполнительного производств

Когда списать долг

Если дата, которой принято постановление, и дата, когда оно попало к кредитору, пришлись на один год, то никаких проблем у него не возникнет. Не возникнут они и когда документ придет до того, как кредитор подаст декларацию по прибыли за год, которым датировано постановление. Тогда он успеет отразить долг в расходах тем же годом.

Иначе встает вопрос, каким днем списывать сумму обязательства: тем, что указан на постановлении пристава, или тем, когда оно получено, скажем, по почте?

Постановление АС ЗСО

Впрочем, для крайне осторожных всегда остается первый вариант: признать долг безнадежным датой вынесения постановления, когда бы оно ни было реально получено.

Признаем долг безнадежным: ликвидация фирмы-должника

Нужна ли выписка из ЕГРЮЛ для подтверждения ликвидации

Теперь рассмотрим ликвидацию компании-дебитора или кредитора как основание безнадежности долг

Обычно контрагент перестает существовать по трем причинам:

— участники фирмы ликвидируют ее;

— суд принял решение о банкротстве организации;

— налоговая инспекция признала компанию недействующей и принудительно исключила из

Все три случая объединяет один вопрос: понадобится ли выписка из

Для должника, раздумывающего над списанием кредиторки, эта проблема не столь остра. Чем раньше он покажет доходы, тем больше порадует свою ИФНС. Сомнительно, что та станет требовать выписку из реестра, а если документа не окажется, то исключит кредиторку из расчета налоговой базы. Поэтому для должника совет один: ориентируйтесь на достоверно известную вам дату ликвидации контрагента, выписку не заказывайте и не ждите.

Что до кредитора, желающего списать безнадежный долг в расходы, то Минфин настаивает: без выписки просто никуда. Сайт ФНС подходит, скажем, для оценки добросовестности продавца, а вот для списания дебиторки — никак. Не хотите спорить с этим — добудьте выписку из

Добровольная ликвидация

Участники, уставшие от бизнеса, вправе ликвидировать свою фирму. О своем решении они уведомляют ИФНС, и та вносит информацию об этом в

Также комиссия через журнал «Вестник государственной регистрации» сообщает кредиторам о предстоящей ликвидации и о том, как они могут получить причитающееся. Если кредиторы так и не явятся, компанию закроют без них, и после внесения соответствующей записи в

Банкротство

Если у ликвидируемой компании нашлись кредиторы, но ее имущества не хватает для погашения обязательств перед ними, причем совокупная сумма долга составляет 300 000 рублей и более, ликвидацию откладывают и комиссия запускает судебную процедуру банкротства. Впрочем, дать старт процессу может и любой кредитор вне связи с ликвидацией компании просто потому, что контрагент не исполнил свои обязательства в указанной сумме в течение 3 месяцев со дня, когда возник

Напомню, что, поскольку банкротство, в отличие от добровольной ликвидации, невозможно без участия суда, задолженность не может стать безнадежной

Справка

Документальным обоснованием невозможности исполнения обязательств организацией-банкротом может быть, например, представленный собранию кредиторов отчет конкурсного управляющего, из которого следует, что имущества должника не хватает для погашения всех требовани

Важнейший нюанс для заимодавцев: если вам стала известна дата открытия конкурсного производства в отношении заемщика, знайте, что этой датой вы обязаны прекратить начислять проценты по займу, а также включать их в бухгалтерские и налоговые доход

Те, кто продолжит это делать, впоследствии не смогут признать такие проценты безнадежным долгом, поскольку в этой части задолженность не существует. Придется либо подавать уточненные декларации, в которых нужно исключить проценты из доходов, либо воспользоваться механизмом

О применении статьи 54 НК РФ при исправлении ошибок, приведших к переплате налога, читайте здесь.

О применении статьи 54 НК РФ при исправлении ошибок, приведших к переплате налога, читайте здесь.

Финал арбитражного процесса о банкротстве — определение суда об окончании конкурсного производства и ликвидации обанкротившейся фирмы. Но, увы, даже в день его вынесения долг списать не получится. Придется следить за

Справка

Арбитражный суд отправляет определение о завершении конкурсного производства заказным письмом в ИФНС организации-банкрота не ранее 30 и не позднее 60 дней со дня, когда оно вынесено. После того как инспекция получит документ, у нее есть 5 дней на то, чтобы внести «ликвидационную» запись в

Признание юридического лица недействующим

Как известно, налоговая инспекция может признать компанию недействующей и вычеркнуть ее из

— не представляла налоговую отчетность;

— не получала и не перечисляла деньги через банковские счета.

Согласно редакции ГК РФ, применяющейся с сентября 2014 года, юридические последствия принудительного исключения организации из

Справка

До поправок в ГК РФ списание в расходы безнадежных долгов недействующих дебиторов, исключенных из

Теоретически кредитор организации, принудительно изгнанной из

Иногда это становится поводом для претензий к кредитору, списавшему дебиторку в расходы, мол, почему не обжаловал, нет ли тут какой недобросовестности. Однако суды, например 4 ААС в Постановлении

Да, и еще кое-что. Исключить из

Признаем долг безнадежным: невозможность исполнения и акт госоргана

Когда невозможно исполнить обязательство

Невозможность исполнения, пожалуй, одна из самых редких причин, по которой долг можно квалифицировать как безнадежный. Пример я подобрала всего один — совершенно точно по этому основанию разрешено списывать долг умершего человека, если наследства на погашение обязательств не хватило. Брать остаток не с кого и долг безнадежен именно

О безнадежности долгов в случае смерти дебитора или кредитора читайте здесь.

О безнадежности долгов в случае смерти дебитора или кредитора читайте здесь.

Какие-либо другие ситуации, в которых обязательство могло бы быть прекращено невозможностью исполнения и на этом основании списано в бухгалтерском и налоговом учете, представить сложно.

А непреодолимая сила может быть причиной для этого?

Это очень и очень тонкий момент. Надо убедительно доказать, что эта самая сила действительно не позволяет погасить долг. А это, если верить арбитражной практике, непросто.

Так, на Дальнем Востоке компания за счет банковского кредита купила помещение, однако случилось землетрясение и дом разрушился. Фирма перестала платить проценты и не хотела возвращать кредит, полагая, что обязательства прекращены непреодолимой силой. Но на суде не смогла объяснить, как именно утрата помещения препятствует ей платить по счетам. Постановлением

Там же, на Дальнем Востоке, продавец вдруг решил: его обязательство по поставке товара стало безнадежным потому, что произошло наводнение и все погибло. Только он не учел, что, во-первых, гибель товара сама по себе не мешает искать деньги на возврат аванса. А во-вторых, на заседании выяснилось, что товар продавец обязался поставить за пару месяцев до того, как пришла большая вода. Естественно, что в итоге АС ДВО Постановлением

В общем, невозможность исполнения долга как причина его безнадежности — весьма экзотическое обоснование и к нему лучше не прибегать.

Акты госорганов, превращающие долги в безнадежные

Впрочем, и акты госорганов, после издания которых обязательства квалифицируются как безнадежные, для большинства компаний редкость.

До того времени, как в статье 266 НК появилась такая причина безнадежности долга, как постановление пристава об окончании исполнительного производства (что произошло в 2013 году), большинство судов называли этот документ тем самым актом госоргана. Однако сейчас это больше не нужн

Так же обстояли дела с долгами организаций, принудительно исключенных из

Тогда что остается? Остается только один пример из практики ВАС. В 2010 году Постановлением

Справка

Столичное УФНС не считает актом госоргана, позволяющим списать дебиторскую задолженность в расходы, решение Банка России по отзыву лицензии у банка, в котором у организации открыт расчетный счет, депозит и т. п. В этом случае начинается процедура банкротства банка и пока он не будет ликвидирован, долг признать безнадежным нельз

Признаем безнадежным долг физлица

Долги предпринимателя: прекращение регистрации в качестве ИП и банкротство

По каким основаниям списываются долги «физиков»? Да по тем же самым, что и долги фирм, с одним исключением: человека нельзя «ликвидировать» в том смысле, который придает этому событию Гражданский кодекс в отношении организаций. В отличие от организации, человек — не юридическая фикция, а личность, с которой до самой смерти неразрывно связаны как права, так и обязанности.

Именно поэтому, если предприниматель задолжал вам до снятия с учета в ИФНС, его обязательство никуда не девается и потом. Пока жив бывший предприниматель, «жив» и долг, признать его безнадежным нельзя до того, как появится какое-то другое основание, например, когда истечет срок исковой давности.

Есть отличие от организаций и при банкротстве предпринимателя. Как вы помните, чтобы долг обанкротившейся фирмы стал безнадежным, одного определения арбитражного суда мало, нужна запись в

Долг умершего или долг перед умершим

«Ликвидировать» предпринимателя нельзя, но умереть он, увы, может. Как и человек без «предпринимательской» регистрации, который должен вам или, наоборот, которому должны вы. Что делать с долгом в этом случае?

Основное, что нужно учитывать, — уход человека из жизни не делает автоматически его обязательство перед вами или ваше перед ним безнадежным. Почему? Потому что по его долгам солидарно отвечают наследники и они же в обратной ситуации могут претендовать (пропорционально своим долям в наследстве) на погашение вами обязательств перед умерши

Если вы кредитор, но не намерены взыскивать долг с наследников, просто дождитесь, когда закончится срок исковой давности. Это самое простое. Разбираться в остальном вам ни к чему. Смерть и оформление наследства течение этого срока не прерывают и не приостанавливаю

Если же вы решите получить причитающееся с наследников, их еще надо будет отыскать через нотариуса по последнему месту жительства покойного. Затем определить, хватает ли унаследованного имущества для погашения долга, и предложить наследникам погасить обязательство добровольно. Если они согласятся, а часть долга останется непогашенной, только эта сумма становится безнадежной. Если наследники упрутся, придется идти в суд, а дальше по той же схеме, что и с организациями. Но и в этом случае нехватка унаследованного имущества для исполнения обязательства делает оставшуюся часть безнадежно

Теперь к ситуации, когда вы — должник человека, ушедшего в мир иной. Тут тоже есть самый простой вариант. В общей сложности наследникам на принятие наследства дано 9 месяцев со дня смерти. Если в течение этого срока к вам не обратился ни нотариус, ни наследники, скорее всего, уже никто и не обратится. Так что включайте сумму обязательства в доходы. Если за деньгами все же придут, и на законных основаниях, делать нечего, выплатите долг и покажите его в расхода

Но, предположим, до того, как прошли 9 месяцев со дня завершения земного пути вашего кредитора, наследники дали о себе знать. Тогда о смерти вообще можно забыть, безнадежность долга будет определяться по общим правилам, которые мы сегодня уже не раз обсудили. И никакая налоговая инспекция не сможет заставить вас увеличить доходы раньше, чем наступит одна из причин безнадежности, упомянутая в статье 266 НК РФ. Посмотрите, например, Постановление 2 ААС

Но почему, если умер должник и до окончания срока давности еще далеко, кредитор, как в обратной ситуации дебитор, не может списать долг через 9 месяцев после смерти?

Потому что кредитор рискует расходами и находится в заведомо более уязвимом положении: любой мало-мальски грамотный инспектор сможет доказать, что никуда обязательство не делось и после того, как прошли 9 месяцев со дня смерти должника.

Наследники могли опоздать с обращением к нотариусу, однако в некоторых случаях это поправимо и срок на принятие наследства будет восстановле

Или имущество могло стать выморочным и теоретически у кредитора есть право требовать деньги с муниципалитета или с государства.

Справка

Имущество объявляется выморочным, в частности, если наследников нет или они отказались от наследства. Тогда оно переходи

— к муниципалитету — в пределах стоимости жилья и земельных участков покойного;

— Российской Федерации — в пределах стоимости иного имущества.

Нюансов множество. Оттого я и дала самый простой совет: подождать, пока закончится срок давности, и уже тогда спокойно списать долг покойного в расходы.

Когда же речь идет о дебиторе, кредитор которого ушел в мир иной, то чем раньше он покажет доходы, тем лучше для бюджета и безопаснее для него. Если очень хочется, можно вообще это сделать на дату смерти, ИФНС только спасибо скажет.

Теперь, когда мы исследовали все вопросы, связанные с признанием обязательств безнадежным, перейдем к порядку их списания.

Когда и как списать безнадежный долг

Период списания

Как по бухгалтерским, так и по налоговым правилам единственно верный вариант — списать долг в расходы или в доходы кварталом, в котором он стал безнадежным. Ни раньше, ни позже. А для этого надо проводить ежеквартальную инвентаризацию задолженности. Цель — вовремя выявить безнадежную дебиторку и кредиторку, зафиксировать их суммы в акте (например, по форме

Как провести инвентаризацию задолженности? Читайте об этом в журнале «Главная книга. Конференц-зал», 2015, № 1.

Как провести инвентаризацию задолженности? Читайте об этом в журнале «Главная книга. Конференц-зал», 2015, № 1.

Для кредиторки в налоговых целях это правило, коллеги, незыблемое. Никого из проверяющих не волнует, насколько тщательно проводится инвентаризация и отлавливает ли она все безнадежные долги. Никому из инспекторов не интересно, что среди пары сотен контрагентов вы просмотрели компанию, ликвидированную в истекшем квартале или даже году. Кредиторская задолженность увеличивает налоговые доходы периодом своей безнадежности, точка! Проверяющие и суды не устают об этом напоминать, посмотрите, например, Постановления АС ПО

Тем более наивно тянуть со списанием кредиторки, если ее состояние вам прекрасно известно. Кивать на отсутствие соответствующего приказа руководителя в этом случае бесполезно. Президиум ВАС в Постановлении

Что касается дебиторки, то при пропуске квартала ее безнадежности, как говорится, есть варианты.

Первый, наиболее любимый налоговиками, — следует подать уточненную декларацию и заявить дебиторку в расходах тем периодом, когда она «испортилась». Если компания включает долг в расходы в квартале, в котором обнаружила, что ранее такой долг стал безнадежным, проверяющие просто вычеркивают эту сумму из расчета налоговой базы и доначисляют налог на прибыль. То, что компания в любом случае имеет право увеличить расходы квартала «безнадежности» на ту же сумму, никого не останавливает.

Мощным подспорьем в деле доказывания такого подхода ИФНС служит Постановление Президиума ВАС

Поэтому если вы не из тех, кто готов ссориться с налоговой инспекцией, то «опоздавшие» безнадежные долги всегда списывайте через уточненку.

Но бывает так, что вам важно списать поздно найденное безнадежное обязательство кварталом, в котором его выявили. Например, потому что получается слишком большая прибыль, а сумма долга значительная. И вот здесь пригодится уже упоминавшаяся статья 54 НК РФ. Она позволяет исправлять периодом обнаружения ошибки в исчислении налоговой базы, приведшие к переплате налога, при одновременном соблюдении двух услови

Первое — по итогам года, в котором обязательство превратилось в безнадежное, получена прибыль, с которой уплачен налог. Если случился убыток, норма не работает и остается только подавать уточненную декларацию.

Второе условие — с даты уплаты налога на прибыль за год, в котором долг стал безнадежным, прошло менее 3 лет. То есть в течение оставшихся месяцев 2015 года с помощью статьи 54 НК можно списать задолженность, «испортившуюся» не ранее 2012 года. Если это произошло, скажем, в 2011 году, то переплата не могла возникнуть позже 28 марта 2012 года. Три года на ее возврат, отведенные НК, истекли 30 марта текущего года

Когда же оба условия соблюдены, кредитор имеет право скорректировать налоговую базу на сумму долга в квартале или году обнаружения того, что долг стал безнадежным. Также этой нормой можно воспользоваться, если к вам слишком поздно пришло постановление пристава о завершении исполнительного производства и вы физически не успели списать долг годом его безнадежности. В обоснование своих слов сошлюсь на Постановление АС ЗСО от 15.06.2015

Обратите внимание: речь идет именно о корректировке налоговой базы, а не о переносе даты признания расходов в виде суммы «испортившегося» обязательства. Если вы покажете ее в расходах, не исключено, что правды не найдете даже в суде. Это не расход! Соответствующую сумму вместе с другими корректировками вы должны показать по строке 400 приложения № 2 к листу 02 декларации по налогу на прибыль, а потом, в зависимости от года безнадежности долга, расшифровать по строкам

А что в бухучете? Для этих целей пропуск периода безнадежности долга, которым его следовало списать, также является ошибкой. А посему применяются привычные правила корректировки, предусмотренные ПБУ

— до 31 декабря года, в котором оно «испортилось», — делают проводку в месяце обнаружени

— после 31 декабря, но до подписания бухотчетности — 31 декабря. Так же следует поступить, когда существенная ошибка нашлась в промежутке между днем подписания и днем утверждения отчетности. Правда, в этом случае уже представленный бухгалтерский отчет подлежит замен

В тех ситуациях, когда ошибку нашли позже, порядок действий зависит от того, насколько она существенна (что каждый решает согласно своей учетной политике). Несущественные суммы долгов списываются в месяце обнаружения. Существенная ошибка, найденная после утверждения отчетности, исправляется с помощью счета 84 «Нераспределенная прибыль (непокрытый убыток)» в году, когда она обнаружена. А при составлении отчетности за этот год прошлогодние показатели пересчитываются так, будто ошибки не было. Малые предприятия вправе этим не заниматься и исправить такую существенную ошибку периодом обнаружени

Справка

С конца июня 2015 г. круг организаций, относящихся к малым предприятиям (МП), расширен. До этого максимальная доля в уставном капитале МП, принадлежащая юрлицам, которые сами не относятся к МП, не могла превышать 25%. После поправок этот показатель вырос до

С 25 июля 2015 г. предельные значения выручки, дающие право именоваться субъектом малого предпринимательства, выросл

— до 120 млн руб. для микропредприятий;

— до 800 млн руб. для малых предприятий.

В то же время, если за год, предшествующий отчетному, сумма выручки МП превышает 400 млн руб. или актив баланса — 60 млн руб., такая организация по-прежнему подлежит обязательному аудиту, что лишает ее права на бухгалтерские льготы, включая упрощенный порядок исправления ошибок и сокращенный состав отчетност

Порядок списания

Предположим, с периодом списания задолженности вы определились. Осталось это оформить. Так или иначе нужные для этого документы сегодня уже упоминались, но нелишним будет напомнить их список. Независимо от того, какая задолженность списывается, дебиторская или кредиторская, вам понадобятся:

— договор (при наличии);

— первичка (обязательно);

— акт инвентаризации задолженности (обязательно);

— приказ директора о списании (обязательно).

Что написать в приказе? Унифицированной формы у него нет, а потому здесь полная свобода. Но, на мой взгляд, в описательной части имеет смысл указать:

— наименование должника или кредитора;

— реквизиты договора, первички, акта инвентаризации;

— основания для списания;

— ссылки на нормы законодательства, согласно которым списывается долг.

В собственно «приказной» части директор велит бухгалтерии списать задолженность. После ставит свой автограф на документе, и под роспись с ним знакомят бухгалтера.

ООО «Успех»

ПРИКАЗ

от 30.06.2015

№ 123

О списании кредиторской задолженности

В связи с истечением срока исковой давности по кредиторской задолженности перед ООО «Проблема» по договору поставки от 29.05.2012 № 987, возникшей 08.06.2012 в связи с неоплатой товаров, отгруженных по товарной накладной № 654 07.06.2012 (акт инвентаризации расчетов от 30.06.2015 № 2), на основании п. 18 ст. 250, п. 2 ст. 266 НК РФ, п. 78 Положения, утв. Приказом Минфина от 29.07.1998 № 34н,

ПРИКАЗЫВАЮ:

Главному бухгалтеру К.Н. Никодимовой списать указанную сумму в бухгалтерском и налоговом учете датой издания настоящего приказа.

|

С приказом ознакомлена 30.06.2015

|

Как неоднократно сегодня говорилось, для целей налогообложения списанная дебиторка относится к внереализационным расходам, а в бухучете — к прочим, то есть отражается по дебету счета

Но если в налоговом учете после списания дебиторской задолженности о ней можно навсегда забыть, то для бухгалтерских целей пункт 77 Положения № 34н предусматривает следующее, цитирую: «Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника».

Часто слышу, что на основании этого текста за балансом должна учитываться дебиторка, списанная по любому основанию. А это не так. Наблюдать за дебиторкой есть смысл, когда существует шанс, что должник вернет всю сумму или ее часть. Но при той же ликвидации, какой бы ни была ее причина, нам точно никто ничего не возвратит. О каком «изменении имущественного положения должника» тут говорить? Соответственно, и держать за балансом долг, списанный по этому основанию, бессмысленно.

Что до истечения срока исковой давности, то это, пожалуй, подходит. Какая-то вероятность возврата денег сохраняется, и можно понаблюдать за дебиторской задолженностью с помощью забалансового учета. Плюс еще одна действительно логичная причина для отражения списанной дебиторки за балансом — это постановление пристава-исполнителя о завершении искового производства. Как вы помните, в этом случае кредитор имеет право снова попытать счастья и принести лист к приставам.

С другой стороны, если соблюсти требование Положения № 34н о пятилетнем наблюдении за списанной дебиторской задолженностью вам нетрудно, сделайте это. Иногда налоговики не вникают в причину, по которой долг стал безнадежным, и требуют отражать за балансом любую сумму.

И только сейчас, коллеги, когда нам известны все общие принципы признания долгов безнадежными и их списания, мы можем переходить к конкретным обязательствам. Рассмотрим самые привычные: поставку товаров, аванс и заем.

Списание долга по неоплаченным товарам

Учет у продавца (кредитор)

Классическая ситуация: продавец отгрузил товары, по начислению показал выручку, заплатил с нее НДС и налог на прибыль. Время идет, денег все нет, и вот долг стал безнадежным.

Поскольку НДС продавец по факту заплатил за свой счет, задолженность списывается в расходы вместе с этим налогом. Минфин не раз подтверждал это, последним на моей памяти было мартовское Письмо

Интересный случай произошел в Мурманске. Компания, ошибочно квалифицируя продажи как не облагаемые НДС, не предъявляла покупателям соответствующую сумму налога. Те погасили свои обязательства, но после продавец спохватился, исчислил НДС, заплатил его в бюджет из своих средств и предъявил покупателям отдельно.

Те либо отказались доплачивать, либо промолчали. Продавец взыскать причитающееся не пытался и, когда истек срок исковой давности, списал сумму НДС в расходы как безнадежный долг. ИФНС возмутилась, мол, глава 25 НК запрещает учитывать для целей налогообложения косвенные налоги, но понимания в АС СЗО не нашла: Постановлением

Справка

Согласно позиции Высшего арбитражного суда НДС является частью цены отгруженных товаров (выполненных работ, оказанных услуг) и при задержке оплаты проценты за пользование чужими деньгами начисляются на всю сумму долга, включая нало

Пример. Списание продавцом долга по неоплаченным товарам

/ условие / 10.02.2015 продавец передал покупателю товары (на сумму 236 000 руб., в том числе НДС 36 000 руб.), которые тот должен был оплатить не позднее 11.02.2015. Деньги так и не поступили. Инвентаризация по итогам 9 месяцев 2015 г. установила, что 01.09.2015 покупатель ликвидирован по решению участников, в связи с чем его задолженность является безнадежной. Приказ руководителя о ее списании издан 30.09.2015. Здесь и далее предполагается, что резерв по сомнительным долгам кредитор не формировал.

/ решение / 1. Бухгалтерский учет (здесь и далее приводятся только проводки, необходимые для иллюстрации примера).

| Содержание операции | Дт | Кт | Сумма, руб. |

| 10.02.2015 (дата передачи товаров) | |||

| Отгружены товары | 62 «Расчеты с покупателями и заказчиками» | 236 000 | |

| Начислен НДС | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 36 000 | |

| 30.09.2015 (дата приказа о списании долга) | |||

| Списан безнадежный долг покупателя | 62 «Расчеты с покупателями и заказчиками» | 236 000 | |

2. Налоговый учет.

30.09.2015 (дата приказа о списании долга) все 236 000 руб. задолженности вместе с НДС 36 000 руб. включаются во внереализационные расходы.

Учет у покупателя (должник)

Та же ситуация, но со стороны покупателя: он получил товары, принял к вычету НДС по ним на основании счета-фактуры продавца, но ни копейки последнему не платил до тех пор, пока долг не стал безнадежным.

Сразу возникает вопрос: что делать с вычетом? Ведь получается, что реальных затрат по оплате предъявленного НДС покупатель так и не понес, но вычетом воспользовался. Не надо ли его восстановить? Не надо, отвечают Минфин в Письме

Таким образом, покупатель при списании кредиторки включает в доходы всю ее сумму вместе с НДС.

Правда, иногда людей все еще сбивает с толку норма подпункта 14 пункта 1 статьи 265 НК. В соответствии с ней к внереализационным расходам относится сумма косвенных налогов (а значит, и НДС), предъявленная при поставке товаров, долг по которым покупатель списывает в доходы в связи с безнадежностью.

Однако, коллеги, эта норма написана под очень старую редакцию главы 21 НК, когда вычеты могли зависеть от оплаты. То есть было так: например, покупатель принял к учету товары на 118 000 рублей, из них НДС 18 000. Если он работал по оплате (а так работали 90 процентов компаний), то и вычеты вправе был заявить только после оплаты. Тогда разумно, что при безнадежности долга покупатель на 118 000 рублей увеличивал доходы, а 18 000 НДС включал в расходы. Налог не был его материальной выгодой, так как вычетом покупатель не воспользовался.

Сейчас, когда исчисление НДС в большинстве случаев от оплаты не зависит, если покупатель сначала 18 000 примет к вычету, а потом эту же сумму отнесет на внереализационные расходы, получится, что он дважды получит налоговую выгоду от одной суммы. Что, мягко говоря, не приветствуется.

Впрочем, иногда бывают нестандартные ситуации. Если по каким-то причинам покупатель не принимал к вычету НДС по товарам, работам или услугам, долг по оплате которых стал безнадежным и в полной сумме вместе с налогом списывается в доходы, то покупатель, ссылаясь на подпункт 14 пункта 1 статьи 265 НК, по-прежнему вправе включить НДС во внереализационные расходы. Таков вердикт 5 ААС в Постановлении

Пример. Списание покупателем долга по неоплаченным товарам

/ условие / 10.02.2015 покупатель принял к учету товары (на сумму 236 000 руб., в том числе НДС 36 000 руб.), которые должен был оплатить не позднее 11.02.2015, но не сделал этого. Инвентаризация по итогам 9 месяцев 2015 г. установила, что 01.09.2015 продавец ликвидирован по решению участников, в связи с чем задолженность перед ним является безнадежной. Приказ руководителя о ее списании издан 30.09.2015.

/ решение / Вариант 1. Покупатель принял к вычету НДС по товарам.

Бухгалтерский учет.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 10.02.2015 (дата принятия товаров к учету) | |||

| Приняты к учету товары | 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» | 200 000 |

| Отражен входной НДС по товарам | 19 «Налог на добавленную стоимость по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» | 36 000 |

| НДС принят к вычету | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19 «Налог на добавленную стоимость по приобретенным ценностям» | 36 000 |

| 30.09.2015 (дата приказа о списании) | |||

| Списан безнадежный долг перед продавцом | 60 «Расчеты с поставщиками и подрядчиками» | 236 000 | |

Налоговый учет.

30.09.2015 (дата приказа о списании долга) все 236 000 руб. задолженности вместе с НДС 36 000 руб. включаются во внереализационные доходы, какие-либо расходы отсутствуют.

Вариант 2. Покупатель не принимал к вычету НДС по товарам.

Бухгалтерский учет.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 10.02.2015 (дата принятия товаров к учету) | |||

| Приняты к учету товары | 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» | 200 000 |

| Отражен входной НДС по товарам | 19 «Налог на добавленную стоимость по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» | 36 000 |

| 30.09.2015 (дата приказа о списании) | |||

| Списан безнадежный долг перед продавцом | 60 «Расчеты с поставщиками и подрядчиками» | 236 000 | |

| Входной НДС отражен в расходах | 19 «Налог на добавленную стоимость по приобретенным ценностям» | 36 000 | |

Налоговый учет.

30.09.2015 (дата приказа о списании долга) все 236 000 руб. задолженности вместе с НДС 36 000 руб. включаются во внереализационные доходы, а 36 000 руб. НДС — во внереализационные расходы.

Списание долга по авансу

Учет у покупателя (кредитор)

Зачастую пострадавшей стороной становится не продавец, а покупатель, перечисливший аванс и не дождавшийся отгрузки товаров, выполнения работ, оказания услуг.

Здесь так: заплатив 118 000 рублей и приняв 18 000 рублей НДС к вычету, после превращения долга в безнадежный покупатель задумывается, что делать с НДС и какую сумму включать в расход

В главе 21 НК есть только два основания для восстановления покупателем авансового

— принятие к учету предоплаченных товаров, работ или услуг;

— расторжение или изменение договора с возвратом соответствующей суммы аванса.

Конечно, если долг по авансу становится безнадежным, ни первое, ни второе произойти уже не может. Однако для Минфина это не проблема и он пишет, что НДС покупателю надо восстановит

Оцените это сидение на двух стульях, коллеги. Если покупатель — должник, после поставки товаров ни копейки не заплативший ни продавцу, ни государству, ему при безнадежности долга восстанавливать вычет не надо. Если же покупатель — кредитор, потративший реальные деньги на аванс и лишь затем принявший налог к вычету, без восстановления ему никуда.

Тем не менее перед нами привычный выбор, как поступить: «по Минфину» или по закону.

Покупатели, которые предпочтут Минфин, в квартале безнадежности долга по авансу:

— восстанавливают авансовый НДС и регистрируют соответствующий счет-фактуру в книге продаж. В нашем примере — 18 000 рублей;

— относят во внереализационные налоговые расходы сумму обязательства целиком вместе с НДС, то есть 118 000 рублей.

Те же, кто не побоится трудностей и отдаст предпочтение закону, НДС не восстанавливают. Но тогда и в расходы надо включать не весь долг, а сумму за минусом налога, то есть 100 000 рублей. Иначе покупатель получит двойную налоговую выгоду: он и к вычету авансовый НДС принял, и на ту же сумму облагаемую прибыль уменьшил.

Пример. Списание покупателем долга по авансу

/ условие / 10.02.2015 покупатель перечислил аванс под поставку товаров (на сумму 236 000 руб., в том числе НДС 36 000 руб.), которые продавец должен был отгрузить не позднее 11.02.2015, но не сделал этого. Инвентаризация по итогам 9 месяцев 2015 г. установила, что 01.09.2015 продавец ликвидирован по решению участников, в связи с чем его задолженность является безнадежной. Приказ руководителя о ее списании издан 30.09.2015.

/ решение / На дату перечисления денег в бухучете покупатель делает следующие проводки.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 10.02.2015 (дата перечисления аванса) | |||

| Перечислен аванс | 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» | 51 «Расчетные счета» | 236 000 |

| Отражен НДС с аванса | 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «НДС с авансов выданных» | 60, субсчет «Авансы выданные» | 36 000 |

| Принят к вычету НДС с аванса | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19, субсчет «НДС с авансов выданных» | 36 000 |

Вариант 1. Покупатель восстанавливает вычет НДС с аванса.

Бухгалтерский учет.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 30.09.2015 (дата приказа о списании долга) | |||

| Восстановлен вычет НДС с аванса | 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 36 000 |

| Списан безнадежный долг продавца (включая НДС) | 60, субсчет «Авансы выданные» | 236 000 | |

Налоговый учет.

30.09.2015 (дата приказа о списании долга) покупатель регистрирует в книге продаж счет-фактуру на аванс и восстанавливает вычет НДС в сумме 36 000 руб. Той же датой он включает во внереализационные расходы весь безнадежный долг по авансу — 236 000 руб. (в том числе НДС 36 000 руб.)

Вариант 2. Покупатель не восстанавливает вычет НДС с аванса.

Бухгалтерский учет.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 30.09.2015 (дата приказа о списании долга) | |||

| Списан безнадежный долг продавца (за минусом НДС) | 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» | ||

Налоговый учет.

30.09.2015 (дата приказа о списании долга) покупатель включает во внереализационные расходы безнадежный долг по авансу за минусом НДС — 200 000 руб.

Учет у продавца (должник)

Продавец, получивший аванс, должен уплатить с него НДС. То есть из поступивших ему 118 000 рублей на руках у него останется 100 000.

После отгрузки товаров продавец принимает к вычету авансовый НДС в сумме 18 000 рублей и столько же исчисляет к уплате в бюджет уже со стоимости отгруженного. Другой вариант — договор расторгается или его условия пересматриваются и затем продавец возвращает покупателю всю сумму предоплаты либо ее часть, заявляя авансовый НДС к вычет

Однако нас интересует ситуация, когда отгрузка не состоялась и долг по авансу превратился в безнадежный. Она не подпадает ни под один случай, описанный в главе 21 НК РФ, отсюда и проблемы с учетом НДС с предоплаты.

Минфин, например, в Письме

Но, думаю, коллеги, многие из вас поняли, почему это странно. Глава 25 Налогового кодекса гласит, что налоги, предъявленные покупателю, в доходы не включаются. Оно и понятно, тут чистая экономика: 118 000 рублей получил, 18 000 отдал в бюджет, что на руках осталось? 100 000. Эта норма касается любых доходов независимо от того, выручка это или внереализационные поступления. Кто-то сомневается, что НДС с аванса предъявляется покупателю точно так же, как налог со стоимости отгруженных товаров? Тогда как авансовый НДС может стать доходо

Вот и 5 ААС в Постановлении

Причем оба суда считают, что, если продавец все же показал всю сумму аванса в доходах, а НДС отдельно отнес на расходы, недоимке все равно взяться неоткуда. Арифметический итог одинаковый: налогооблагаемая прибыль увеличится только на сумму аванса за минусом НДС.

А бухгалтерский порядок учета полученного аванса и НДС с него таков, что, как бы вы ни поступили для налоговых целей, вы всегда отразите полную сумму предоплаты, включая НДС, в доходах, а НДС — в расходах. Сделать по-другому у вас просто не получится.

Пример. Списание продавцом долга по авансу

/ условие / 10.02.2015 продавец получил аванс под поставку товаров (на сумму 236 000 руб., в том числе НДС 36 000 руб.), которые должен был отгрузить не позднее 11.02.2015, но не сделал этого. Инвентаризация по итогам 9 месяцев 2015 г. установила, что 01.09.2015 покупатель ликвидирован по решению участников, в связи с чем задолженность перед ним является безнадежной. Приказ руководителя о ее списании издан 30.09.2015.

/ решение / Бухгалтерский учет.

Независимо от выбранного порядка налогового учета операций, проводки будут следующими.

| Содержание операции | Дт | Кт | Сумма, руб. |

| 10.02.2015 (дата получения аванса) | |||

| Получен аванс | 51 «Расчетные счета» | 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные» | 236 000 |

| Исчислен НДС с аванса | 62, субсчет «НДС с авансов полученных» | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 36 000 |

| 30.09.2015 (дата приказа о списании долга) | |||

| Списан безнадежный долг по авансу | 62, субсчет «Авансы полученные» | 236 000 | |

| Авансовый НДС включен в прочие расходы | 62, субсчет «НДС с авансов полученных» | 36 000 | |