Как работать с НДС и без НДС

Все организации, легально действующие на территории РФ, платят налоги. Вместе с тем одни из них ведут деятельность с НДС и уплачивают этот налог, а другие – без НДС. Так от чего это зависит?

Работа с НДС

Организации, которые при регистрации не уведомили налоговиков о выборе ими какого-либо специального налогового режима, автоматически попадают на общий режим налогообложения (ОСН). По общему правилу они являются плательщиками НДС. Отметим, что для применения любого из спецрежимов у организаций должен соблюдаться ряд условий, то есть доступны эти режимы не всем.

Работать с НДС — это значит начислять или исчислять НДС при проведении операций, облагаемых этим налогом, перечислять его в бюджет (при соблюдении определенных требований его сумма может быть уменьшена на вычеты), а также представлять налоговые декларации по НДС в налоговые органы. При этом в отношении разных операций применяются разные налоговые ставки по НДС.

Плательщики НДС при реализации товаров, облагаемых НДС, выставляют своим покупателям счета-фактуры с НДС. Ведь только при наличии этих документов покупатель, если он тоже применяет ОСН, сможет принять предъявленные ему суммы налога к вычету.

Вместе с тем если организация на ОСН реализует товары, работы, услуги (далее – товары) только на территории РФ и не занимается ввозом товаров из-за рубежа, при этом сумма ее выручки за 3 последовательных календарных месяца составила без учета НДС не более 2 млн. руб., то она может получить освобождение от НДС (ст. 145 НК РФ). А еще в НК предусмотрены операции, которые в принципе не подлежат обложению НДС (ст. 149 НК РФ). Иными словами, бывает, что и организации на ОСН не платят НДС.

ООО без НДС

Организация, которая при регистрации подала в налоговые органы уведомление о том, что будет применять специальный налоговый режим (УСН, ЕНВД, ЕСХН), и у нее соблюдаются для этого все условия, не является плательщиком НДС и этот налог платить не должна (п. 2, 3 ст. 346.11, п. 4 ст. 346.26, п. 3 ст. 346.1 НК РФ).

Соответственно, она:

- составляет договоры без НДС, то есть в них указывается цена без НДС;

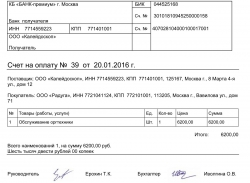

- выставляет счета на оплату без НДС;

- оформляет акты выполненных работ без НДС, а также накладные и акты оказанных услуг без налога.

Таким образом, в договорах, первичке и других документах везде указываются суммы без НДС.

Правда, в некоторых случаях спецрежимники все-таки сталкиваются с исчислением и уплатой НДС в бюджет. Например, если выставили счет-фактуру с НДС, хотя не должны были этого делать, или при выполнении обязанностей налогового агента по НДС.