3-НДФЛ при продаже квартиры

Образец 3-НДФЛ, представляемой с 2017 года при продаже квартиры, вы найдете в отдельном материале.

Стоимость проданного жилья образует для продавца его доход, который облагается НДФЛ (пп. 5 п. 1, пп. 5 п. 3 ст. 208 НК РФ). Продавец – физическое лицо должен сам исчислить сумму налога с полученного дохода, уплатить ее в бюджет, а также задекларировать свой доход. То есть подать в ИФНС по месту жительства декларацию по форме 3-НДФЛ при продаже квартиры.

Исключение предусмотрено для тех, кто владел своим имуществом (приобретенным до 2016 года) более 3 лет. Они платить налог со стоимости квартиры не должны и подавать декларацию тоже.

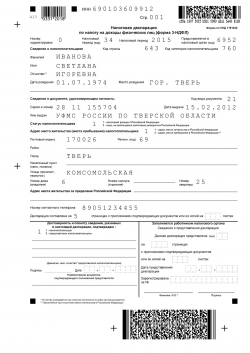

Образец декларации 3-НДФЛ при продаже квартиры

Заполнять 3-НДФЛ в 2016 году при продаже квартиры удобнее всего в программе ФНС России. Хотя, конечно, вы всегда можете просто скачать бланк декларации 3-НДФЛ (утв. Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@) и заполнить его вручную.

Сведения о налогоплательщике – продавце недвижимости заполняются по общим правилам. Далее в декларации 3-НДФЛ при продаже квартиры менее 3 лет в собственности должен быть отражен доход налогоплательщика в размере стоимости проданного жилья, а также источник дохода. Если вы продали квартиру обычному физлицу, можно указать только его ФИО. Сведения о нем должны быть отражены на листе А. На нем же указывается код вида дохода «01».

Информация о доходе продавца и исчисленной сумме налога, подлежащей уплате, попадет в раздел 2.

Кстати, если кроме дохода от продажи квартиры вы в отчетном году получали также другие доходы, с которых НДФЛ был удержан и уплачен в бюджет (например, зарплату, с которой налог перечисляет работодатель), эти суммы в 3-НДФЛ показывать не обязательно (п. 4 ст. 229 НК РФ).

Имущественный вычет при продаже квартиры

НК предусматривает предоставление имущественного вычета при продаже жилой недвижимости (пп. 1 п. 1 ст. 220 НК РФ). Это может быть вычет:

- или в сумме расходов, ранее потраченных на приобретение этого жилья, которое теперь продано (пп. 1 п. 2 ст. 220 НК РФ);

- или в сумме дохода от продажи, но не более 1 млн руб., если расходов на приобретение этого жилья у продавца не было (например, жилье ему досталось по договору дарения), либо если отсутствуют документы, которые могли бы подтвердить эти расходы (пп. 2 п. 2 ст. 220 НК РФ).

Безусловно, в 3-НДФЛ имущественный вычет должен быть заявлен, если вы решили им воспользоваться. Расчет имущественного вычета в 3-НДФЛ показывается на листе Д2.

Пример. Иванова С.И. в 2015 году продала Петровой Е.В. квартиру за 2,6 млн руб. Ивановой С.И. данная квартира досталась по наследству и была у нее в собственности 1,5 года. Заявляемый в декларации вычет составляет 1 млн руб.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Реклама. ООО НПО «ВМИ — Координационный Центр Сети КонсультантПлюс»

Закрываем 2025 год: чек-лист налоговой отчетности и новые формы по ФСБУ 4/2023

Успеть до нового года: 5 главных дел бухгалтера

КБК на 2026 год

КБК НДФЛ в 2026 г.

Уведомление об исчисленных суммах налогов и взносов – 2026: форма, нюансы заполнения и образец

Формы отчетности-2025/2026: какие применять по налогам и взносам

Единое пособие в 2026 году для беременных и семей с детьми до 17 лет

Материальная помощь, не облагаемая налогом в 2026 г.

Взносы ИП за себя 2026: как считать и платить

Как отдыхаем на Новый 2026 год

Cроки уплаты налогов и взносов в 2026 году

Cроки сдачи отчетности-2026

Производственный календарь на 2026 г. (пятидневка)

Производственный календарь на 2026 год (шестидневка)

КБК на 2026 год

Формы отчетности: какие применять по налогам и взносам

Свежий номер журнала «Главная книга»

Подкаст: новости за 5 минут

Не пропустите!

Осталось 1 час!

НДФЛ с выплат работникам, удержанный за период с 23 по 31 декабря 2025 г.

Уведомление об исчисленных суммах НДФЛ за период с 23 по 31 декабря 2025 г.

Осталось 17 дней!

Осталось 28 дней!

Налог при АУСН за декабрь 2025 г.

Декларация по НДС за 4 квартал 2025 г.

Расчет по страховым взносам в ИФНС за 2025 г.

Отчет по операциям с товарами, подлежащими прослеживаемости за 4 квартал 2025 г.

Персонифицированные сведения о физлицах за декабрь 2025 г.

ЕФС-1 (сведения о стаже) за 2025 г.

ЕФС-1 (сведения о взносах на травматизм) за 2025 г.

Уведомление об исчисленных суммах налогов за январь 2026 г.