Годовой отчет — 2016: бухучет, налог на прибыль, УСН, имущественные налоги и кадры

Бухотчетность за 2016 г.: формы, рекомендации Минфина

Что сдавать и можно ли сокращать рекомендованные формы

Представить бухгалтерский отчет за 2016 г. в ИФНС и отделение статистики нужно не позднее 31.03.2017. В сравнении с отчетной кампанией за 2015 г. срок остался прежни

Не изменились и рекомендованные формы отчетности. Их вы берете из Приказа Минфина № 66н от июля 2010 г. Бухгалтерский баланс, отчет о финансовых результатах (ОФР), приложения к ним — все там.

Также в Приказе № 66н есть примерные формы баланса и ОФР для тех, кто ведет упрощенный учет. Прежде всего это субъекты малого предпринимательства (СМП).

Однако образцы Минфина малоинформативные. Поэтому иногда СМП хотят включить в отчетную форму показатель, который Приказом № 66н не предусмотрен.

Как быть?

ФНС отвечает: если компания сдает упрощенную бухотчетность через Интернет, расширить формы не получится. Единственный вариант — заполнить и сдать баланс, а также ОФР для обычных организаци

Причина — для каждого образца из Приказа № 66н ФНС утвердила электронный формат, чтобы инспекции обрабатывали отчетность автоматически. Если баланс или ОФР не вписываются в формат, их попросту не передать в ИФНС по

Хотите экспериментировать с формами — сдавайте сокращенную или расширенную версию бухгалтерской отчетности за 2016 г. на бумаге. ИФНС по-прежнему не вправе обязать вас отчитаться только через Интернет либо строго по формам из Приказа Минфина

Расписываться ли главбуху на отчетности за 2016 г.

В апреле 2016 г. Росстат Письмом

Для статистиков достаточно, что в рекомендованных образцах отчетности нет строки для подписи главбуха. А нет ее с мая 2015 г., когда Минфин исключил этот реквизит из всех форм Приказа

Оно и понятно, ведь за бухучет и отчетность по Закону

Росстат лишь «завизировал» этот подход.

Впрочем, если ваш главбух очень хочет подписать баланс, ОФР и прочие формы за 2016 г., это возможно. Надо добавить строку для подписи в минфиновские образцы — и вперед.

Для целей Закона об АО гражданско-правовой договор — первичный документ

В июле 2016 г. по иску крупной компании Верховный суд Постановлением

Так, в Положении говорилось, что первичными документами оформляют хозяйственные операции. А по Закону о бухучете

Вот и повод исправить Положение № 34н.

Однако мне и вам, коллеги, ясно, что, как только 01.01.2013 вступил в силу Закон

Тогда зачем фирма пошла в Верховный суд?

До этого мелкий акционер потребовал у нее ряд гражданско-правовых договоров. АО отказало, сославшись на Закон

Почему договор — первичный документ? На взгляд компании, он подтверждает факт хозяйственной жизни. И на его основании в бухгалтерских регистрах отражают вид, размер, срок исполнения обязательств и движение денег.

Однако Банк России, который надзирает за соблюдением акционерного законодательства, доводы фирмы отверг и оштрафовал на 500 000 руб. Среди аргументов была ссылка на Положение

Суды двух инстанций с этим согласились. Справедливости компания добилась лишь в кассационной инстанции, а затем и в Верховном

Но акционер не успокоился, запросил договоры вновь и опять не получил их. Последовал новый штраф 500 000 руб. и затем проигрыш АО в двух инстанциях

Фирме это надоело, и она успешно оспорила нормы Положения в Верховном суде. После чего в кассации отбилась уже от второго штраф

Гражданско-правовой договор — первичный документ: что с бухучетом и налогами

Есть ли у истории с признанием договора первичкой для целей Закона об АО бухгалтерские и налоговые последствия?

Это вряд ли.

Вы прекрасно понимаете, коллеги, что акционерное общество, судившееся в ВС, слукавило. Никто не отражает в бухгалтерских регистрах вид, размер, срок исполнения обязательств и движение денег лишь на основании договора.

Это важный, но не единственно достаточный документ.

Допустим, фирма, как заказчик, в январе 2017 г. подписала договор подряда на 1 000 000 руб. Факт хозяйственной жизни налицо. Да только бухгалтеру пока делать нечего.

Из Закона

Да, бухгалтер знает, что в будущем, если все пойдет как задумано, компания отдаст подрядчику миллион, а взамен получит отремонтированный или построенный объект. Но сейчас, в день подписания договора, это лишь информация к размышлению и планированию.

А налоговый учет? Инспекторы только посмеются, если увидят, что фирма показала расходы на основании договора подряда без акта выполненных работ и прочей сопутствующей документации.

Может, договор и первичный документ, но сам по себе он расходы экономически обоснованными не делает. Собственно, и расходов-то еще нет — только намерени

Попробуйте, например, с одним договором на руках списать в налоговые внереализационные расходы безнадежную дебиторку. ИФНС откажет, а с ней и суд. И будут полностью прав

Списание безнадежной задолженности по налогам

Вам известно, коллеги, что Минфин к началу отчетной кампании выпускает рекомендации по аудиторской проверке годового отчета. И хотя главные получатели разъяснений — аудиторы, там много интересного и для самих компаний.

Появились такие рекомендации и к отчетности за 2016 г. Вы найдете их в Письме Минфина

Пробежимся по ним.

Безнадежной ко взысканию может стать кредиторская задолженность не только перед продавцами и прочими контрагентами, но и перед бюджетом. И как любую другую безнадежную кредиторку ее нужно списать с баланса, включив в прочие доход

Правда, у оснований для безнадежности налоговых долгов свои особенности.

Для обычной кредиторки достаточно, чтобы, например, истек срок исковой давност

В случае с налогами понадобится вступившее в силу судебное решение, в котором будет написано, что ИФНС больше не может взыскать с вас недоимку, пени или штраф. Подойдет и отказное определение суда, если налоговики пытались восстановить срок для взыскания, но у них не получилос

Затем на основании своей копии судебного акта, заверенной гербовой печатью суда, особая комиссия ИФНС должна принять решение, в котором налоговый долг будет признан безнадежным ко взыскани

Комиссия заседает в инспекции как минимум раз в кварта

Нужна ли организации копия решения комиссии ИФНС для того, чтобы списать кредиторку по налогам? Или достаточно обычного набора из судебного акта, акта инвентаризации и приказа руководител

Минфин в Письме

Тем более что гл. 25 НК позволяет не учитывать налоговую кредиторку во внереализационных доходах, только если она списана в соответствии с действующим законодательством. А для этого, помимо прочего, нужно решение комиссии

Впрочем, есть другой вариант — провести с инспекцией сверку по налогам спустя

Если искомой суммы в акте сверки не окажется, значит, комиссия ИФНС списала долг. Вслед за ней это можете сделать и вы.

Налоговые штрафы и пени

В продолжение темы «расчетов» с ИФНС посмотрим, как Минфин в Письме

План счетов говорит, что эти суммы показывают по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Чиновники же уточнили: такая запись верна для штрафов и пеней по налогу на прибыль и «спецрежимным» налогам.

В итоге суммы подобных санкций формируют чистую прибыль или чистый убыток отчетного года. В ОФР их нужно показывать в строке 2460 «Прочее» после строки 2410 «Текущий налог на прибыль».

Остальные налоги, которые вы в течение года включаете в расходы по обычным видам деятельности либо в прочие расходы, через показатели соответствующих строк формируют сумму бухгалтерской прибыли либо убытка до налогообложения. Это строка 2300 ОФР.

Так же поступайте со штрафами и пенями по этим налогам, никакого

Взгляните на таблицу. Я составил ее на основе Рекомендаций Бухгалтерского методологического центра, объединяющего главных бухгалтеров крупных российских компаний. Также БМЦ участвует в разработке новых бухгалтерских стандартов учета.

| Вид обязательного платежа | Проводка по начислению | Проводка по начислению штрафа (пеней) по обязательному платежу, если организация признала либо ИФНС списала суммы санкций | |

| в году начисления платежа, к которому они относятся, или в году, следующем за годом начисления платежа, но до подписания бухотчетности за год начисления | после подписания отчетности за год начисления платежа | ||

| Налог на имущество | Дт 26 (44)* – Кт 68 | Дт 26 (44) – Кт 68 | |

| Транспортный налог | Дт 20 (26, 44) – Кт 68 | Дт 20 (26, 44) – Кт 68 | |

| Земельный налог | |||

| Страховые взносы | Дт 20 (26, 44) – Кт 69 | Дт 20 (26, 44) – Кт 69 | |

| НДС | |||

* Минфин не рекомендует задействовать счет 20 для учета налога на имуществ

Теперь пара слов для тех, кто оспаривает суммы штрафов.

В этом случае сумму, которую, возможно, придется заплатить по судебному решению, в соответствии с ПБУ

Ее нужно провести по кредиту счета 96 «Расходы будущих периодов» и дебету того счета, на который вы отнесли бы сумму налога. Какой это счет — 26, 91 или 99, мы уже обсудили.

Помощь от участника общества

В Рекомендациях по аудиту бухотчетности за 2016 г., доведенных Письмом

Собственно, это следует из определения доходов в ПБУ

Объяснение тут довольно простое.

Пользователь отчетности должен видеть, какой денежный поток генерирует компания, сколько чистой прибыли ей удалось получить. Но если показать помощь участников как прочий доход, это исказит картину.

Поэтому такие поступления отражают на счетах учета капитала, минуя счета 90 «Продажи», 91 «Прочие доходы и расходы», а также 99 «Прибыли и убытки».

В частности, вклады в имущество показываю

— по дебету счета учета имущества, например 51 «Расчетные счета», если это деньги;

— по кредиту счета 83 «Добавочный капитал».

А вот в отчете о движении денежных средств деньги участников отражают как денежный поток от финансовых операций. Сначала по строке 4310 в составе общих денежных поступлений и отдельно по строке 4312.

Валютный аванс стал денежным долгом? Его нужно переоценивать

Вы хорошо знаете, коллеги, что полученные и выданные авансы в валюте пересчитывают в рубли по курсу на дату зачисления на счет или перечисления с него соответственно.

Как бы затем ни менялся валютный курс, рублевая сумма аванса в бухучете остается прежней. И она же пойдет в годовой балан

Однако получатель аванса может и не исполнить свою часть сделки, скажем не поставить товары. Если стороны

Следовательно, с даты расторжения договора российский продавец или российский покупатель начинает переоценивать валютную сумму аванса по курсу на последнее число каждого месяца, а также на день движения денег.

В месяце, когда стало ясно, что продавцу надо вернуть аванс покупателю, получается интересно.

Допустим, аванс под поставку товаров висит на вас с марта 2016 г. В январе 2017 г. вы договорились с покупателем, что отдадите деньги обратно.

Значит, вы берете курс Банка России на 31.01.2017, переводите аванс в рубли и сравниваете с его рублевой суммой в бухучете. Всю курсовую разницу включайте в прочие доходы или расходы января 2017 г.

Справка

В налоговом учете курсовую разницу от пересчета возвращаемого аванса в валюте относят на внереализационные доходы либо расход

Разбивать курсовую разницу на периоды и учитывать ее частично в 2016 г., а частично в 2017 г. неправильно. Ведь аванс стал денежным долгом именно в 2017 г. До этого он был обязательством по поставке товаров и переоценке не подлежа

«Бухгалтерский» обмен валюты на рубли

Движение активов увеличивает бухгалтерские доходы или расходы только тогда, когда в результате такого движения изменяется капита

Если по одной операции одновременно возникают прочие доходы и прочие расходы, их показывают отдельно, а не выводят сальдо. Исключение — случаи, когда свернутое отражение не снижает качество информации в отчетност

И в этом аспекте интересно разъяснение Минфина, как отразить доходы и расходы при продаже иностранной валют

Итак, фирма сдает 1000 евро. Курс Банка России в этот день —

У организации есть два варианта отражения операции в бухучете.

Вариант 1. Показать в прочих доходах всю сумму рублей, полученную от банка, — 69 500 руб. А в прочих расходах — сумму в пересчете по официальному курсу — 70 000 руб.

В итоге эти же величины попадут в ОФР в составе общих показателей прочих доходов и расходов.

Вариант 2. Отразить только сальдо операции.

Поскольку курс коммерческого банка меньше официального, в прочих расходах фирма показывает 500 руб. Соответственно, и в ОФР она впишет только эти

Минфин в итоге поддержал вариант 2.

В обоснование чиновники сослались на ПБУ

Это логично и по другой причине. ОФР при таком подходе получается более реальным. Отражение отдельно прочих доходов, а отдельно прочих расходов исказит картину.

Пример. Бухгалтерский учет продажи иностранной валюты

/ условие / 30.11.2016 на валютном счете фирмы 1000 долл. США.

09.12.2016 она продала банку 700 долларов.

Курсы валюты были такие:

— курс Банка России на 30.11.2016 —

— курс коммерческого банка на 09.12.2016 —

/ решение / В бухучете нужно сделать такие проводки.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату продажи валюты банку (09.12.2016) | |||

| В соответствии с ПБУ | 52 «Валютный счет» | ||

| Валюта продана банку | 57 «Переводы в пути» | 52 «Валютный счет» | |

| Зачислены сумма от продажи валюты, посчитанная по внутреннему курсу банка | 51 «Расчетный счет» | 57 «Переводы в пути» | |

| Отрицательное сальдо от операции отражено в прочих расходах | 57 «Переводы в пути» | ||

Преобразование и присоединение: особенности составления отчетности

Преобразование — вид реорганизации, при котором компания меняет организационно-правовую форму и больше ничего.

Так, если переход ОАО или ЗАО в ПАО преобразованием считать нельзя, то превращение любого АО в ООО — оно само

Минфин уточнил, что в этом случае отчетный год не прерывается и акционерному обществу не надо составлять заключительную бухотчетность на дату внесения изменений в

Скажу больше. Составить баланс и ОФР на дату преобразования, конечно, можно. Кто вам запретит?

Но на 31.12.2016 вы все равно обязаны составить отчетность вновь. Причем в годовом балансе сравнительные данные вы приводите как обычно: на конец 2014 г. и на конец 2015 г. Невзирая на реорганизацию.

В ОФР вы должны показать данные за весь 2016 г. и для сравнения — за 2015 г. Считать доходы и расходы с нуля начиная с даты реорганизации — непростительная ошибка.

Когда же мы говорим о присоединении, у нас есть две фирмы:

1) присоединяющаяся, то есть та, которую присоединяют. Пусть это будет компания «Альфа»;

2) реорганизуемая, то есть та, к которой присоединяют. Назовем ее «Бета».

Заключительную бухгалтерскую отчетность составляет только «Альфа». Это нужно сделать днем, который предшествует дате внесения в

Все логично, ведь на следующий день организации уже не будет в реестре.

Данные заключительной отчетности «Альфы» понадобятся «Бете», в частности, для того, чтобы принять на баланс активы и обязательства присоединившейся компании. В результате соответствующие показатели баланса на 31.12.2016 увеличатся.

В то же время при заполнении баланса «Бете» не надо увеличивать активы и обязательства по состоянию на 01.01.2016 и уж тем более сравнительные данные за 2015 г.

Попутно сведения о присоединении «Бета» раскрывает в пояснениях к балансу.

А вот в ОФР и ОДДС за 2016 г. «Бета» вообще не включает суммы из заключительных ОФР и ОДДС «Альфы». Показатели форм на 31.12.2016 «Бета» подсчитывает только по данным своего бухучета.

Бухучет: курс на упрощение

Для кого упростили бухучет

Минфин всерьез взялся упрощать бухучет после 2013 г., когда вступил в силу новый Закон

Сначала в конце 2014 г. с подачи Минфина в Законе конкретизировали перечень компаний, которые могут вести бухучет по-простому. Затем в апреле 2015 г. чиновники разрешили таким фирмам не соблюдать ряд ПБУ, а также подарили упрощенные формы баланса и отчета о финансовых результата

И вот в мае 2016 г. финансовое ведомство еще продвинулось в этом направлении. Чтобы облегчить жизнь небольшим фирмам, некоторые ПБУ для них радикально упростил

Почему Минфин решился на это? Полагаю, специалистам министерства, как и нам с вами, стало ясно вот что. Для большинства малых организаций сведения бухучета, которые они получили, соблюдая ПБУ от и до, не так ценны, как потраченное время.

Проще говоря, овчинка выделки не стоит. Поэтому ряд сложных правил «малышам» разрешили не соблюдать.

Поправки вступили в силу 20.06.2016, и Минфин позволил их применять уже при составлении отчетности за 2016 г. Но сомнительно, что много компаний решилось на это. Перестраивать сложившуюся систему учета в середине года — тот еще труд. А вот с 01.01.2017 — в самый

В чем суть изменений, кто может ими воспользоваться и как это сделать, мы сейчас изучим.

Напомню, что самая массовая категория организаций, которым доступен упрощенный бухучет, — субъекты малого предпринимательства. Это малые предприятия, из которых еще выделяют микропредприяти

К СМП относят ООО, отвечающие критериям, приведенным в таблице. Критерии для средних предприятий я привожу ради сравнения.

| Критерий признания организации субъектом малого или среднего предпринимательства | Предельное значение критери | ||

| для микропредприятия | для малого предприятия | для среднего предприятия | |

| Суммарная доля участия в уставном капитале ООО государства, общественных, религиозных организаций, фондов | 25% | ||

| Суммарная доля участия в уставном капитале ООО других организаций, не являющихся СМП, а также иностранных организаций | 49% | ||

| Среднесписочная численность за предшествующий календарный год | 15 чел. | 100 чел. | 250 чел. |

| Сумма выручки и внереализационных доходов без учета НДС за предшествующий календарный год | 120 млн руб. | 800 млн руб. | 2 млрд руб. |

Кроме того, надо, чтобы ФНС включила фирму в реестр субъектов малого и среднего предпринимательства. Налоговая служба размещает реестр на своем сайт

Но и это не все. Если по закону аудит отчетности для компании обязателен, то, будь она хоть трижды СМП, бухучет ей придется вести так, как ведут его «старшие» братья. Фирма может и уклоняться от аудита, однако это все равно не даст ей права на льгот

Транспортно-заготовительные расходы — сразу... в расходы

Общее правило гласит: МПЗ надо учитывать по фактической себестоимости, которую формируют все затраты на их приобретение.

К числу таких затрат Методические указания по учету МПЗ относят транспортно-заготовительные расходы — ТЗР. В документе обстоятельно расписано, как вычислять долю ТЗР, приходящуюся на каждую использованную партию МПЗ, чтобы включить эту сумму в затраты.

Если бухгалтер СМП, чтобы упростить себе жизнь, отходил от буквы Методических указаний и списывал ТЗР сразу на счета затрат, он нарушал нормы бухучета. Ведь правило было одно для всех, без исключени

Поправки в ПБУ

Допустим, перевозчик доставил вам сырье, выписал транспортные документы, указал в них стоимость услуг. Всю эту сумму можно показать проводкой по дебету счета 20 «Основное производство» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Не надо разносить расходы между сырьем на складе и сырьем в производстве.

Плюс, если документы по перевозке запоздают и придут после того, как вы оприходуете сырье и начнете его использовать, вам больше не придется думать, что теперь делать. Надо пересчитывать фактическую себестоимость? Не надо? А если надо, то как? Все эти вопросы не для вас.

Правда, если суммы ТЗР существенны по сравнению со стоимостью самих МПЗ, то пользоваться льготой нужно осторожно.

Иначе транспортные расходы окажутся в ОФР раньше, чем закупочная стоимость самих МПЗ. Это плохо скажется на финансовых результатах. А с ними — и на чистых активах.

Поэтому, прежде чем бросаться в омут с головой, лучше проанализировать величину ваших ТЗР и их соотношение со стоимостью МПЗ.

Если сумма ТЗР не оказывает заметного влияния на стоимость МПЗ, переходите на упрощенный учет. Это не повлияет на достоверность отчетности и не собьет пользователей с толку.

Простенький пример.

Небольшое ООО купило сырье за 100 000 руб.

Доставка, то есть ТЗР, — 5000 руб. Очевидно, что цена сырья и величина ТЗР несопоставимы. Если списать 5000 руб. на

Но предположим, что ООО возит сырье издалека, так как ближе продавцов нет, а работать надо. И обошлась доставка партии из примера в 40 000 руб. Тут впору задуматься, стоит ли относить всю сумму на

Жизнь без остатков МПЗ и НЗП на счетах бухучета и в отчетности

Обновленное ПБУ

По сути, это означает, что бухгалтерский учет и складской учет материалов расходятся.

Более того, в конце месяца все суммы, которые накопились на дебете счетов затрат, включая оплату труда, микропредприятие вправе перенести на счет 90 «Продажи» или сразу на счет 99 «Прибыли и убытк

А это, как вы понимаете, обнуляет остатки незавершенного производства, оно же НЗП. И на 31 декабря микропредприятию вообще нечего будет писать в строке 1210 «Запасы» баланса.

Итак, микропредприятиям этот способ доступен по умолчанию. А как же остальные СМП?

Они могут воспользоваться льготой, если у них нет существенных остатков МПЗ и НЗП. Это актуально, в частности:

— для компаний — исполнителей услуг;

— для фирм с коротким производственным циклом (купил, быстро произвел, еще быстрее продал);

— для «транзитных» торговцев. Это когда продавец даже не приходует товары на свой склад, к покупателю они отправляются прямиком со склада производителя.

У подобных организаций остатки МПЗ и тем более НЗП невелики. В строке 1210 «Запасы» баланса они показывают разве что стоимость остатка канцтоваров на полке у завхоза. Кому эта информация полезна и интересна? Да никому.

Но если ваша фирма, даже будучи СМП, не из таких, если ассортимент продаж широк, номенклатура МПЗ о-го-го, а производственный цикл длинный, отказываться от классического учета не стоит.

Даже если закрыть глаза на непредсказуемый финансовый результат

Если вести только количественный учет, без стоимостного, это вряд ли поможет. Обнаружилась недостача — и что? Как оценить пропавшее?

В общем, разобраться в этой катавасии будет совсем непросто.

Подумайте, стоит ли связываться с льготой. Возможно, удобнее будет оставить все как есть, сочетая два в одном — бухгалтерский и складской учет.

Отказ от учета «управленческих» МПЗ

Согласно поправкам в ПБУ

Вы знаете, как это муторно и зачастую бессмысленно — заводить в номенклатуре материалов карточки под канцтовары. Ну какая разница, папки бумажные или пластиковые? Белые или черные? Ручки или карандаши?

Как для пользователя отчетности, так и для управленческого учета у этой информации нет особой ценности.

Поэтому многие делают просто — заводят одну карточку «Канцтовары», все приходуют на нее и сразу оформляют в расход.

После поправок в ПБУ

Обратите внимание, что речь идет именно об МПЗ для управленческих нужд. Если канцтовары вы покупаете для производства, например бумагу для эскизов по заказам, прежде чем решить, списывать ли такие МПЗ в расходы единовременно, нужно учесть правило существенности.

Оценочные резервы теперь не нужны. Почти

Информация в балансе должна отражать достоверное состояние дел. И с этой целью в бухучете создают оценочные резервы и резервы под оценочные обязательства.

Цель создания первых — показать, насколько реальная стоимость активов организации ниже их балансовой стоимости. Для этого нужно формировать резервы под обесценение:

— материальных ценностей;

— финансовых вложений;

— дебиторской задолженности.

Но в случае с МПЗ бухгалтер обычно сам не может оценить, какова реальная стоимость того или иного актива.

Мешок сахара пролежал на складе больше года. Сколько он сейчас стоит? Бухгалтер на этот вопрос не ответит. Если только у него нет еще и диплома товароведа.

В крупных компаниях на помощь бухгалтеру придет отдел закупок. Составит аналитическую справку и все распишет. Останется взять оттуда процент обесценения МПЗ и создать резерв.

Но если оценку текущей стоимости МПЗ перекладывают на бухгалтера, полезность выходной информации сомнительна. Поэтому совершенно правильно, что Минфин разрешил СМП не заниматься резервом под обесценение

Если компания не отказалась от учета МПЗ на счете 10, она покажет их остатки в балансе по фактической себестоимости, которую сформировала в момент приобретения. Без оглядки на то, что МПЗ могли морально или физически устареть, их рыночная стоимость могла измениться и так далее.

Такая же участь уготована и резерву под обесценение финансовых вложений. Его можно не создавать

Вообще же нормы ПБУ

Что такое обесценение по ПБУ

Допустим, организация внесла в уставный капитал дочерней компании 10 000 руб. И надеялась продать долю через год за 15 000 руб.

Но за год «дочка» сработала в ноль, прибыли нет.

Мы с вами, коллеги, интуитивно понимаем: произошедшее еще не значит, что вклад в УК обесценился. Однако ПБУ

Кроме того, в ПБУ

Поэтому то, что СМП разрешили не формировать резерв под обесценение финвложений, — благо. Им можно и нужно воспользоваться.

А вот создавать резерв по сомнительным долгам по-прежнему должна любая организация. Хорошо, что все уже научились это делать.

Напомню, что резерв формируют не только когда долг просрочен, но и когда компании достоверно известно, что долг перед ней вообще не погася

Резервы под оценочные обязательства давно не нужны

Наконец «бухгалтерские упрощенцы» могут не создавать резервы под оценочные обязательства. Это, правда, не новость лета 2016 г., так уже давн

Речь о резервах предстоящих расходов:

— на оплату отпусков работников;

— на выплату годового вознаграждения;

— на гарантийное обслуживание и гарантийный ремонт;

— на выплату по судебному иску.

Конечно, если у вас есть вся информация (например, по отпускам и годовым премиям), то путем нехитрых расчетов вы можете вывести предполагаемую сумму затрат. И показать ее пользователям отчетности через резерв.

Но штука в том, что реальность данных прямо зависит от трудоемкости расчета. Чем сложнее, тем достовернее — и наоборот. Найти золотую середину между достоверностью и рациональностью трудно.

Итог — подсчеты резервов под оценочные обязательства доставляют больше хлопот, чем пользы.

Например, как бухгалтеру основательно оценить предполагаемую сумму расходов на гарантийный ремонт и уж тем более по судебному иску?

А если сумма такого оценочного обязательства взята с потолка, то зачем она в балансе? Не лучше ли вообще не показывать резерв, тем более что это законно?

Конечно, лучше, коллеги.

Упрощенная «первоначалка» и амортизация ОС

Мы с вами добрались до поправок, упростивших для СМП бухучет ОС.

У каждого «бухгалтерского упрощенца» отныне есть право формировать первоначальную стоимость ОС так: цена приобретения плюс расходы на монтаж. В случае со строительством ценой приобретения считается стоимость подрядных работ.

Остальные затраты СМП могут смело включать в текущие расход

А вот другая поправка для ОС спорная. По выбору малое предприятие может начислять амортизаци

— раз в год — 31 декабря;

— раз в полугодие;

— ежеквартально.

Но практической пользы в этом нет. Дольше перенастраивать учетную программу, которая сама ежемесячно считает и начисляет амортизацию.

ОС, относящиеся к производственному и хозяйственному инвентарю, Минфин разрешил самортизировать полностью в момент, когда вы начали использовать имущество.

Отразили стоимость объекта по дебету счета 01 «Основные средства»? Одновременно покажите ее же по дебету счета затрат и кредиту счета 02 «Амортизация основных средств».

И пока вы будете использовать объект, он будет числиться на дебете счета 01, однако в баланс его стоимость не попадет, поскольку ОС полностью самортизирован

Как вы понимаете, речь об объектах инвентаря с первоначальной стоимостью свыше 40 000 руб. Этот лимит один для всех ОС. Если предмет стоит дешевле, его стоимость и до поправок можно было списывать в расходы сразу. Причем всем компаниям, а не только

Справка

В старом ОКОФ, который не применяют с 01.01.2017, производственный и хозяйственный инвентарь выделен в отдельный подраздел

Поэтому определить, какой объект ОС относится к инвентарю, а какой нет, по старому ОКОФ легко.

В новом ОКОФ объекты инвентаря включили в обширную группировку 330 «Прочие машины и оборудование, включая хозяйственный инвентарь, и другие объект

Отыскать там инвентарь трудно, поскольку наряду с ним в группировке числятся, например, автомобили-тягачи седельные.

Поэтому можно действовать так:

— найти в группировке 16 старого ОКОФ подходящий объект инвентаря;

— посмотреть, есть ли такой же или похожий объект в группировке 330 нового ОКОФ.

Если есть, то компания может быть уверена, что для целей упрощенного бухучета имущество именно производственный или хозяйственный инвентарь.

Но, как и в случае с другими упрощениями, здесь нужно все обдумать.

Проанализируйте, много ли у вас объектов ОС, которые относятся к производственному и хозяйственному инвентарю, какова их стоимость в общей стоимости ОС.

Если объектов с избытком и доля их стоимости велика, то единовременная и стопроцентная амортизация таких ОС ухудшит структуру баланса. Резко уменьшится показатель раздела I «Внеоборотные активы». И на ту же величину — показатель раздела III «Собственный капитал».

А когда важна структура баланса? Правильно, когда ваш баланс просматривает заинтересованный пользователь. И это не налоговая инспекция, а банк либо инвестор.

Значительное снижение валюты баланса и перекос в структуре активов в сторону оборотного капитала может им не понравиться.

Поэтому повторюсь, упрощение упрощению рознь, ко всему надо подходить с умом.

Как применять изменения с 2017 г.

Если вы решили с 2017 г. перейти на новые упрощенные способы бухучета, то вам нужно было внести изменения в учетную политику накануне, в

Пересчитывать в связи с этим показатели за предыдущие отчетные периоды вам не

Но учтите вот что.

Наверняка у вас было сальдо по тем счетам, которые с 2017 г. вы решили не использовать.

Скажем, с 2017 г. стоимость готовой продукции вы учитываете вместе с покупными товарами по дебету счета 41 «Товары». Что требовалось сделать с дебетовым остатком по счету 43 «Готовая продукция»? Верно, просто перенести его на счет 41.

А вот как поступить с остатками тех МПЗ, от привычного учета которых вы вообще отказались? Это касается, например, МПЗ для управленческих нужд.

В отчетности за 2016 г. ничего с ними не делайте, покажите все по состоянию на 31.12.2016 в соответствии с «классическими» правилами.

Но в так называемый межотчетный период вам следовало уменьшить:

— дебетовое сальдо счета 10 на стоимость числившихся там «управленческих» МПЗ;

— кредитовое сальдо счета 84 «Нераспределенная прибыль» на ту же сумму. Впрочем, если на счете 84 у вас висел убыток и сальдо было дебетовым, то его нужно было увеличить.

Только так на 01.01.2017 входящие сальдо по счетам будут соответствовать решению применять поправки.

И самое важное. В пояснениях к отчетности за 2016 г. вам нужно сообщить, что с 2017 г. вы используете упрощенные способы бухучета, и рассказать, какие именно. Это существенная информаци

Налог на прибыль: старые доходы и расходы в новой декларации

За 2016 г. отчитайтесь новой декларацией

Плательщики налога на прибыль должны сдать декларацию по этому налогу за 2016 г. не позднее 28.03.2017. Причем сделать это нужно будет по новой форме, утвержденной в октябре 2016 г. Приказом ФНС

Форма декларации пополнилась новыми листами, которые нужно представлять, только если фирма совершает определенные операции.

Так, лист 08 заполняют компании, обязанные скорректировать налоговую базу

А новый лист 09 придется заполнять по прибыли контролируемых иностранных компани

С титульного листа декларации убрали место под оттиск печати.

Среди признаков налогоплательщика, которые указывают в листе 02 и далее, появился новый код 6 для резидентов территорий опережающего социально-экономического развити

Для плательщиков торгового сбора в лист 02 ввели строки

Напомню, что право ввести на своей территории торговый сбор НК дал Москве, Санкт-Петербургу и Севастополю. Однако воспользовалась этим пока только Москв

В лист 02 обновленной декларации по налогу на прибыль для участников региональных инвестиционных проектов добавили строк

— 350. Здесь участникам нужно указать объем капвложений в проект;

— 351. Тут участники покажут разницу между суммами налога, рассчитанными по общей и пониженной ставкам.

Налоговая декларация

по налогу на прибыль организаций

Лист 02

(продолжение)

Расчет налога

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Сумма торгового сбора, фактически уплаченная в бюджет субъекта Российской Федерации с начала налогового периода | 265 |

|

| Сумма торгового сбора, на которую уменьшены авансовые платежи в бюджет субъекта Российской Федерации за предыдущий отчетный период | 266 |

|

| Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта Российской Федерации за отчетный (налоговый) период | 267 |

|

| Объем капитальных вложений, осуществленных в целях реализации регионального инвестиционного проекта | 350 |

|

| Разница между суммой налога, рассчитанной по налоговой ставке 20%, и суммой налога, исчисленной с применением пониженных налоговых ставок | 351 |

|

Что собой представляют льготы по налогу на прибыль для участников региональных инвестиционных проектов? Как присоединиться к ним? С какой даты действуют послабления? Ответы — в статье Е.О. Калинченко «Льготы по прибыли для участников инвестпроектов» («Главная книга», 2017, № 2).

Что собой представляют льготы по налогу на прибыль для участников региональных инвестиционных проектов? Как присоединиться к ним? С какой даты действуют послабления? Ответы — в статье Е.О. Калинченко «Льготы по прибыли для участников инвестпроектов» («Главная книга», 2017, № 2).

У ФНС наконец-то дошли руки и до раздела А листа 03 декларации. В нем компания — источник выплаты дивидендов в пользу участников-организаций показывает расчеты по налогу на прибыль с выплат

Как вы отлично знаете, коллеги, дивиденды российских участников с 2015 г. облагают налогом на прибыль по ставке 13%. Но все это время в прежней декларации фигурировала старая ставка 9%.

Приходилось выкручиваться и показывать

Декларация-2016 = Правила-2016: ставки налога на прибыль по бюджетам

Поскольку декларацию по налогу на прибыль за 2016 г. мы сдаем в

Вам известно, что с 2017 г. из общей ставки налога на прибыль 20% федеральному бюджету положено 3%, а региональному — 17%. Тогда как в 2016 г. было 2% и 18% соответственн

Поскольку мы закрываем 2016 г., в строках 150 и 160 листа 02 декларации следует указать старые ставки — 2% и 18%. В итоге суммы налога к доплате за 2016 г. в федеральный и региональный бюджеты по строкам 270 и 271 листа 02 вы также покажете исходя из старых ставок. Эти же суммы вы перечислите в бюджет

Жить по-новому в плане налоговых ставок вы начнете только с I квартала 2017 г.

Декларация-2016 = Правила-2016: перенос убытков

Одна из особенностей годовой декларации — приложение № 4 к ней. Здесь организация исчисляет сумму убытков прошлых лет, на которую можно уменьшить прибыль

С 2017 г. правила учета убытков изменились. Убыток за 2007 г. и последующие

— уменьшает базу не более чем на 50%;

— можно переносить без оглядки на предельный

Об изменениях в гл. 25 НК РФ, начавших действовать в 2017 г., читайте здесь и

Об изменениях в гл. 25 НК РФ, начавших действовать в 2017 г., читайте здесь и

В январе 2017 г. ФНС выпустила Письмо

Иными словами, убытки, заявленные в приложении № 4 к декларации за 2016 г., не должны превышать 50% налоговой базы.

Но изначально было ясно, что этот подход противоречит закону.

Хотя мы и заполняем декларацию в 2017 г., но отчитываемся ею за 2016 г. А значит, исчисляем налог по действовавшим тогда правилам. У любых налоговых поправок, ухудшающих нашу с вами жизнь, обратной силы

Поэтому ФНС, конечно же, имела в виду декларацию за I квартал 2017 г. Это подтвердили и ее специалисты в неофициальных консультациях. В декларацию за 2016 г. вносите данные об убытках по правилам 2016 г.

Услуги оказаны в 2016 г., а документы по ним получены в 2017-м: когда учесть расходы

Характерный вопрос для любой отчетной кампании по налогу на прибыль: как учесть расходы, относящиеся к истекшему году, если первичку под них фирма получила в следующем?

Подход Минфина неизменен: если документы попали к вам до того, как вы сдали декларацию за 2016 г., то можете учесть расходы

Подчеркну: можете не значит должны. Чиновники не обязывают поступать именно так. Если документы под расходы 2016 г. датированы

Налоговый учет «переходящих» скидок

В продолжение темы операций, переходящих с одного года на другой, остановимся на скидках.

Обычно продавцы и покупатели составляют договоры так, чтобы покупатель, выполнивший определенные условия (чаще всего это объем закупок), получал скидку на будущие поставки, а не на прошлые.

Так сторонам не приходится ломать голову над налоговым учетом. Продавец показывает выручку уже за минусом скидки, а покупатель сразу приходует товары по стоимости, сниженной на скидку. Первый — не отражает скидку отдельно в расходах, а второй — в доходах.

Еще удобнее — денежные премии. Когда покупатель выполнил необходимые условия договора, продавец включает премию во внереализационные расходы, а покупатель — в доходы того же

Справка

Минфин считает, что премии за поставку продовольственных товаров уменьшают базу по налогу на прибыль в пределах нормы, установленной Законом о госрегулировании торговой деятельности

Согласно ему премия не должна превышать 5% от цены приобретенных товаро

В то же время в соответствии с позицией Пленума ВАС нарушение гражданского законодательства влияет на налоги, только если это прямо предусмотрено

Глава 25 НК никак не связывает с Законом

Однако случается, что договор предусматривает ретроскидку, изменяющую стоимость отгруженных товаров. Как быть, если товары продавец поставил в 2016 г., а скидку дал в

С точки зрения Минфина, продавцу нужно исправлять налоговую базу по правилам ст. 54

Вариант 1. Ретроскидка предоставлена до подачи декларации за 2016 г.

Продавец вправе уменьшить выручку на скидку:

— или подав уточненную декларацию за период отгрузки товаров;

— или скорректировав выручку в декларации за 2016 г.

Вариант 2. Ретроскидка предоставлена после подачи декларации за 2016 г.

Продавец уменьшает выручку на скидку:

— или подав уточненную декларацию за 2016 г.;

— или показав сумму скидки по строке 400 приложения № 2 к листу 02 декларации за период, в котором дал ретроскидку.

Отпускные распределяют между кварталами и годами

Последний вопрос по переходящим операциям — налоговый учет отпускных. Очень многие сотрудники, памятуя о предстоящих каникулах, в декабре 2016 г. ушли в отпуск, который закончился уже в январе, а то и в феврале 2017 г.

Деньги на отдых люди, естественно, получили целиком в декабре. Как минимум за 3 календарных дня до начала отпуска. Традиционная дилемма: учесть всю сумму декабрем 2016 г. или распределить между днями отпуска в декабре и далее в 2017 г.?

Минфин с его позиции не сдвинуть: отпускные надо распределят

Пример. Налоговый учет отпускных, если отдых приходится на разные кварталы (годы), по версии Минфина

/ условие / Сотрудник получил 31 500 руб. отпускных и с 26.12.2016 ушел в отпуск на 14 календарных дней.

/ решение / Отпускные, с точки зрения Минфина, для целей налогообложения прибыли нужно учесть в расходах на оплату труда так:

— при расчете налога на прибыль за 2016 г. за 6 календарных дней отпуска с 26.12.2016 по 31.12.2016 —

— при расчете авансового платежа по налогу на прибыль за I квартал 2017 г. — оставшиеся

Из гл. 25 НК подход Минфина как не следовал, так и не следует. Любые расходы на оплату труда Кодекс предписывает учитывать датой начисления. В случае с отпуском — днем начисления отпускны

Впрочем, свежей арбитражной практики по проблеме нет. Почему? Скорее всего, большинство компаний предпочитает не ссориться по пустякам и распределять отпускные.

Речь ведь не о сумме расходов, а о периоде, когда их учитывают. Если финансовая ситуация позволяет, можно потерпеть и сделать так, как требует Минфин.

Если первичка предшествует договору...

Вам известно, коллеги, что ГК разрешает контрагентам не составлять письменный договор как единый документ. Одной стороне достаточно направить оферту с существенными условиями договора, а другой стороне — принять предложение, откликнувшись на него, либо начать исполнять свою часть сделк

Исключение, в частности, договоры продажи или аренды недвижимости. Тут без единого документа не обойтись. Но они нас не интересую

И вот представьте: контрагенты заключили такой вот «виртуальный» договор, между ними весь год активно ходит первичка. И вдруг возникает нужда все-таки составить отдельный документ с солидным названием «Договор».

Причем важно сделать это датой, когда контрагентам пришла такая мысль. Почему — рассматривать не будем. Жизнь разнообразна, случиться может все что угодно.

Вы догадались, какой вопрос последует. Что теперь с расходами, если, скажем, первичка идет с января, а договор под нее стороны заключили в декабре?

ФНС Письмом

Как скорректировать налог на прибыль, если уменьшивший его в прошлом другой налог завышен

Вы отлично знаете, коллеги, что налоги по ОСН, кроме НДС, акцизов и налога на прибыль, уменьшают доходы периодом начисления. Это касается, например, транспортного налога, налога на имущество, налога на добычу полезных ископаемых.

Однако потом может выясниться, что

Допустим, в 2015 г. фирма учла в расходах 100 000 руб. транспортного налога (ТН) и за счет этого уменьшила налог на прибыль на

В 2016 г. компания обнаружила, что ТН за 2015 г. был равен 70 000 руб., и подала уточненную декларацию по нему. Переплата ТН —

Получилось, что на эту же сумму завышены расходы 2015 г. и налог на прибыль занижен на

Как это показать:

1) подать «прибыльную» уточненку за 2015 г., предварительно доплатив налог и пени;

2) просто включить излишек ТН во внереализационные доходы 2016 г.?

В ноябре 2016 г. Определением

С точки зрения суда, компания не ошиблась в подсчете налога на прибыль за 2015 г. — она включила в расходы ровно столько ТН, сколько начислила. Лишь потом выяснилось, что ТН посчитан неверно. Это новое обстоятельство, и отражать его последствия нужно периодом обнаружения. В примере —

Кстати, Минфин думает так

ИФНС доначислила налог на прибыль и «расходный» налог за один период. Чему равна недоимка «по прибыли» к уплате?

Теперь другая ситуация.

Транспортный налог за 2015 г. — 100 000 руб., эту сумму фирма показала в расходах 2015 г.

Выездная проверка выяснила, что ТН должен быть 120 000 руб. и компания задолжала бюджету региона

Но поскольку в 2015 г. организация не учла 20 000 руб. ТН в налоговых расходах, вышло, что она переплатила налог на прибыль —

Плюс инспекторы нашли затраты 2015 г., не подтвержденные документами, — 35 000 руб. Это занизило налог на прибыль за 2015 г. на

Какова сумма «прибыльной» недоимки, которую ИФНС вправе взыскать по итогам выездной проверки:

1) 7000 руб.;

Инспекции ФНС на местах уверены, что правильный ответ — 1. Мол, расходы в виде доначисленного ТН на день завершения выездной проверки не задекларированы. А без этого проверяющие принимать их в расчет не обязаны.

Но ВС в Определении

Амортизационную премию можно учесть и при покупке бэушного ОС

Понятно желание каждого, кто приобрел ОС, применить амортизационную премию. Шутка ли, до 30% стоимости объекта можно сразу учесть в расходах. Поэтому поток вопросов на эту тему в Минфин не ослабевает. Были письма по теме и в 2016 г.

Разберем одно из них.

Экономическая обстановка вынуждает компании чаще обращать внимание на ОС, бывшие в употреблении. И покупатели таких объектов сомневаются: можно ли применить амортизационную премию в этом случае?

Минфин в Письме

Также не имеет значения, что предыдущий собственник, возможно, уже применял амортизационную премию по объекту.

Прощение долга — разновидность дарения

Как вы прекрасно знаете, стоимость имущества, переданного кому бы то ни было безвозмездно, в налоговых расходах не учитываю

А если кредитор простил долг должнику?

По ГК это — разновидность дарения. Поэтому для Минфина тут все то же самое, что и с бесплатной передачей имущества. Убытки от прощения долга в расходах учесть нельз

Однако нужно помнить, что сказал по этому поводу Президиум ВАС в Постановлении

По его мнению, убыток от прощения долга не уменьшает налогооблагаемую прибыль, только если кредитор освободил должника от обязательств без всяких условий.

Если же в обмен на прощение должник обязан что-то предпринять, это уже не дарение. И тогда списанную сумму обязательств кредитор вправе включить в расходы.

В деле, которое рассмотрел Президиум ВАС, было так.

Покупатель задолжал продавцу около 390 000 руб. Последний, помыкавшись по судам, предложил заключить мировое соглашение. Продавец списывает 120 000 руб., а покупатель за это выплачивает оставшиеся 270 000 руб.

Ударили по рукам, и продавец включил прощенные 120 000 в налоговые расходы. Президиум ВАС указал, что это не дарение и продавец все сделал правильно.

Надо заметить, что ФНС, в отличие от Минфина, об этом вердикте помнит. Но предупреждает, что инспекторы будут тщательно проверять, насколько мировое соглашение было экономически обоснованны

За периоды до 01.08.2016 законные проценты надо учитывать, если о них в договоре ничего не сказано

С 01.06.2015 в ГК РФ появилась ст. 317.1, устанавливающая законные проценты. Это когда кредитор по денежному долгу вправе получить с контрагента проценты за время пользования деньгами. Ставка равна ключевой ставке Банка России.

Причем должнику не обязательно нарушать какие-то договорные условия. Во главе угла пользование деньгами само по себе.

В первоначальной редакции ст. 317.1 ГК проценты причитались кредитору автоматически, даже если договор о них умалчивал.

Минфин тогда разъяснял, что поэтому кредитор обязан ежемесячно показывать законные проценты в налоговых доходах. А должник — в расходах.

Отказ кредитора от законных процентов чиновники приравнивали к прощению долга со всеми вытекающими последствиями для налогового учет

Чтобы избежать этой чехарды, сторонам договора приходилось отдельно указывать в нем, что кредитор не начисляет законные проценты на денежное обязательство.

С 01.08.2016 ст. 317.1 ГК переписали. Теперь законные проценты следует начислять, только если это прямо предусмотрено договором. Без такой оговорки проценты кредитору не положены.

В октябре 2016 г. Письмом

Отчитываемся по УСН

Отсутствие новостей — хорошая новость

Длинным мой рассказ об отчетности по УСН за 2016 г. не будет.

Почему?

В отличие от других «популярных» налогов упрощенка довольно статична. Если не считать игр с льготными налоговыми ставками, бури поправок который год обходят ее стороной.

Поэтому если вы успешно отчитались за 2015 г., то вряд ли вам что-то помешает отчитаться за

Заметное отличие одно. В отчетную кампанию за 2015 г. можно было выбирать, по какой из форм представить деклараци

— или по утвержденной Приказом ФНС

— или по утвержденной Приказом ФНС

Сейчас выбора нет, сдавать нужно только новую декларацию.

А вот крайние сроки подачи не изменились:

— для организаций на УСН — 31.03.2017;

— для предпринимателей-упрощенцев — 02.05.2017 (30 апреля — воскресенье, а дальше праздничный день 1 мая).

«Доходно-расходные» особенности декларации

Чем новая декларация отличается от прежней для «доходно-расходных» упрощенцев? Если отбросить «косметические» доработки, то ничем.

Такие упрощенцы по-прежнему включают в декларацию титульный лист, разделы 1.2 и 2.2. Названия и номера строк, а также алгоритм подсчета показателей в них совершенно не изменилис

Поэтому напомню пару «годовых» особенностей.

По строке 230 раздела 2.2 декларации за 2016 г. «доходно-расходники» показывают, на какую сумму убытков прошлых лет они уменьшают доходы отчетного года. Учитывать убытки поквартально внутри года Минфин запрещае

Ограничений по сумме переносимого убытка нет. Ни в ушедшем 2016 г., ни в наступившем 2017 г. Если не считать, что убыток не снизит «доходно-расходный» налог больше чем до

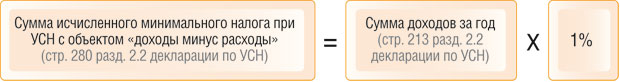

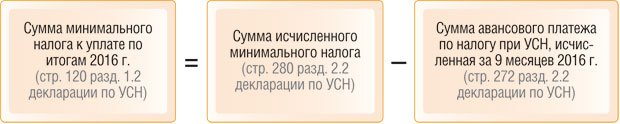

Еще одна «годовая» особенность — минимальный налог. С помощью декларации исчисляют его

Затем исчисленный минимальный налог сравнивают с «обычным» годовым, сумма которого указана в строке 273 раздела 2.2 декларации.

Если минимальный больше, не спешите его платить в исчисленной сумме. Также не стоит вносить в бюджет разницу между исчисленным минимальным налогом и «обычным» годовым.

Сумму минимального налога к уплате подсчитывают

Проще говоря, «доходно-расходный» упрощенец заплатит за 2016 г. минимальный налог, только если его сумма окажется больше авансового платежа за 9 месяцев того же года. Тогда придется перечислить в бюджет сумму превышения.

И помните, что с 2017 г. у минимального и «обычного» налогов при «доходно-расходной» УСН единый КБК — 182 1 05 01021 01 1000 110.

Этот код нужно применять и при отправке платежей за

«Доходные» особенности декларации

Для «доходных» упрощенцев новостей в связи с новой же декларацией чуть побольше.

Из того, что интересно всем. В разделе 2.1.1, где вы исчисляете «доходный» налог, ФНС предусмотрела, что ставка может:

— быть меньше 6%;

— меняться внутри года по отчетным периодам и на 31.12.2016.

Для этого по строкам

Как вы знаете, связано это с региональными льготами.

С 2016 г. субъект РФ вправе уменьшить ставку «доходного» налога при УСН до 1% в зависимости от категории упрощенц

До 2016 г. это было доступно только «доходно-расходника

Ну а меняться внутри года «доходная» ставка может, например, если упрощенец:

— перешел из одной льготной категории в другую либо потерял право на льготы;

— переехал в соседний регион, где похожей льготы нет или есть другая с другой же ставкой.

Для «доходных» упрощенцев из Москвы — плательщиков торгового сбора в декларации появился раздел 2.1.2. В нем нужно вычислить и показать сумму сбора, которая уменьшил

— авансовые платежи по налогу внутри года;

— налог к уплате по итогам 2016 г.

Но, с вашего позволения, я не буду подробно разбирать, как заполнять раздел 2.1.2.

Во-первых, в зале не только москвичи.

Во-вторых, я сомневаюсь, что много «доходных» упрощенцев из Москвы платят торговый сбор.

Ведь, как следует из названия сбора, его в городской бюджет вносят торговцы. А им упрощенка с объектом «доходы» в большинстве случаев невыгодна. Слишком велики расходы, на которые можно уменьшить налоговые обязательства.

Поэтому торговцы предпочитают «доходно-расходную» УСН. Тогда они просто включают московский торговый сбор в затраты. Им раздел 2.1.2 декларации ни к

И последнее для УСН с объектом «доходы».

Закрывая 2016 г., упрощенцы сравнивают нарастающий итог суммы страховых взносов и пособий, которые выплатили в 2016 г., с суммой налога, исчисленного за год.

Если первая величина больше 50% от второй, то налог уменьшается на 50%. Остаток сгорает и на 2017 г. не переходит.

Иначе годовой налог можно уменьшить на всю сумму взносов и пособий, выплаченных в 2016 г.

В каком конкретно месяце 2016 г. вы перечислили взносы или выдали пособие — не важн

Налог на имущество — 2016

Код вида деятельности для декларации определять по ОКВЭД или ОКВЭД2?

ФНС утвердила форму декларации по налогу на имущество в 2013 г. Приказом

За 2016 г. вы также отчитаетесь по этой форме. Сделать это надо не позднее

На титульном листе формы, как и на титульных листах большинства деклараций, которые разрабатывала ФНС, есть поле для кода

Но мы с вами знаем, что с 01.01.2017 надо применять новый

Код какого из классификаторов указывать на титульном листе декларации по налогу на имущество и других деклараций за 2016 г.?

ФНС в ноябре 2016 г. выпустила Письмо

Причем рекомендация вышла очень настоятельной. Насколько я знаю, электронные декларации с кодом старого

Правда, в том же Письме ФНС отметила: если вам придется сдавать уточненки за отчетные периоды 2016 г. или за более ранние годы, в них следует указывать код старого

Обновленная классификация ОС на старые объекты не влияет

Еще один новый классификатор, который начал действовать с 01.01.2017, — Общероссийский классификатор основных фондов,

Традиционно по этой Классификации мы устанавливаем не только налоговый, но и бухгалтерский срок полезного использования ОС.

Поправки добавили новые объекты и перетасовали старые между амортизационными группами. Как это повлияет на налог на имущество за 2016 г.?

Никак, коллеги. Амортизационные группы и СПИ всех ОС, принятых к бухучету до 01.01.2017, остаются прежними. То есть такими, какими вы их установили в день, когда стоимость объекта впервые попала в дебет счета 01 «Основные средства».

Поправки в налоговую Классификацию ОС повлияют только на амортизационные группы и СПИ объектов, которые вы примете к учету в 2017 г. и позж

На СПИ каких объектов повлияли поправки в налоговую Классификацию ОС? Ответ

На СПИ каких объектов повлияли поправки в налоговую Классификацию ОС? Ответ

«Бездоходное» ОС не ОС вовсе

По бухгалтерским правилам объект относят к ОС и учитывают его стоимость по дебету счета 01, если одновременно выполняются четыре услови

1) имущество нужно для деятельности организации;

2) его будут использовать более 12 месяцев;

3) компания не собирается перепродавать объект;

4) имущество может приносить экономические выгоды в будущем.

Подчеркну, важны все четыре условия. ПБУ

Все условия соблюдены, есть

Жизнь показывает, что больше всего бухгалтеры сомневаются насчет условия 4. Ну не поднимается рука списать с баланса объект, чей СПИ еще не закончился, но реально ОС давно забросили и доходов от него нет.

Между тем ПБУ

Созывайте комиссию, пусть примет решение о списании, руководитель его завизирует, и можно сбрасывать объект с баланса. Вместе с этим уменьшится база по налогу на имуществ

Но до тех пор налог с балансовой стоимости неработающего ОС придется платит

Как части «движимого» ОС учтете, так оно в базу и попадет

ОС, которые налоговая Классификация относит к

Для ряда ОС, входящих в

1) имущество не считается недвижимостью;

2) объект принят к учету в 2013 г. или позже;

3) ОС принято к учету не в результате ликвидации либо реорганизации компании-владельца (переименование ОАО в ПАО не в

4) имущество передало не взаимозависимое лицо (ВЗЛ для краткости).

Справка

С 2018 г. льготу по налогу на имущество для «движимых» ОС на своей территории будут отдельно устанавливать субъекты РФ региональными законами. Иначе льгота прекратит действи

Больше всего вопросов связано с условием 4.

Когда ВЗЛ передает объект ОС целиком, проблем нет. Ясно, что на льготу можно не рассчитывать. А если, так сказать, частями?

Минфин призвал различать две ситуации.

Ситуация 1. Компания купила у постороннего продавца «движимый» объект, который еще нужно довести до состояния, пригодного к использованию. Поэтому цену поставщика фирма отразила по дебету счета 08 «Вложения во внеоборотные активы» или 07 «Оборудование к установке».

Необходимые МПЗ и подрядные работы фирма приобрела у ВЗЛ.

Стоимость МПЗ она приходовала по дебету счета 10 «Сырье и материалы» с последующим списанием в дебет счета 08 либо 07.

Стоимость работ сразу показывала по дебету

В день, когда «движимый» объект стал готов к использованию, общую сумму затрат на него фирма отразила по дебету счета 01 в корреспонденции с кредитом счета 08 либо 07.

Будет льгота по налогу на имущество?

Будет, отвечает Минфин в Письме

Ситуация 2. Фирма приобрела у ВЗЛ комплектующие для оборудования. Сама собрала их на едином основании, превратив в «движимое» ОС.

Что с льготой?

Нет льготы, говорит финансовое ведомство в Письме

Компания купила объект разобранным на части, оприходовала их как МПЗ и думает, что всех обхитрит, если соберет объект заново. Не обхитрит, поскольку изначально должна была отражать стоимость комплектующих по дебету счета 07.

А значит, фактически она купила у ВЗЛ не комплект запчастей, а «движимое» ОС целиком.

Когда продавец недвижимости прекращает платить налог, а покупатель начинает

Безусловно, самые обременительные в плане налога на имущество — «недвижимые» ОС.

Отсюда живой интерес продавца и покупателя такого объекта к тому, с какой даты первый перестает платить налог, а второй начинает.

Здесь все зависит от того, есть ли эта недвижимость в региональном перечне объектов, которые следует облагать налогом по кадастровой стоимости.

Если недвижимость в перечне есть, продавец платит с нее налог до тех пор, пока покупатель не зарегистрирует право собственности на себя.

Не важно, кто пользуется имуществом на самом деле, на чьем балансе и в каком качестве она отражена. Числишься в госреестре собственником «кадастрового» объекта — плати, не числишься — не плат

Если предмет сделки — «недвижимое» ОС, не входящее в региональный «кадастровый» перечень, то в день, когда стороны подписали акт приема-передачи объект

— продавец списывает его стоимость с кредита счета 01 и исключает из базы по налогу на имущество;

— покупатель отражает стоимость недвижимости по дебету счета 01 и включает в базу.

Правда, если покупателю нужно доработать объект, прежде чем использовать его, стоимость приобретения он вправе показать по дебету счета 08 и до окончания работ налогом на имущество не облагать.

Транспортный налог — 2016

Новая декларация по ТН: даты постановки на учет и снятия с учета

В конце декабря 2016 г. ФНС опубликовала новую форму декларации по транспортному налогу

Обязательной форма станет начиная с отчетности за 2017 г. Но если хочется, представить отчетность по новой форме можно и за

Владельцам грузовиков с разрешенной максимальной массой свыше 12 тонн среди двух форм выбирать не приходится. В старой декларации им не удастся показать вычет платы в систему «Платон» из суммы транспортного налога. Поэтому лучше сразу ориентироваться на новую форм

Для этого в разделе 2 новой декларации, который заполняют по конкретному транспортному средству (ТС), предусмотрели строки 280 и 290. Но о них подробнее чуть погодя.

Кроме того, раздел 2 пополнился строками:

— 070 «Дата регистрации транспортного средства»;

— 080 «Дата прекращения регистрации транспортного средства (снятия с учета)».

Данные этих строк нужны ИФНС, чтобы проконтролировать, правильно ли владелец посчитал количество полных месяцев владения автомобилем в отчетном году. Эту величину указывают в строке 140 декларации.

И здесь важно, когда фирма поставила ТС на учет или сняла с учета внутри отчетного

Внимание на таблицу.

| Регистрационное действие с ТС в отчетном году | Как учитывать для целей ТН календарный месяц регистрационного действия, если оно совершено | |

| до |

после |

|

| Поставлено на учет | Месяц считается полным, его учитывают в числе месяцев владения ТС в отчетном году | Месяц не учитывают в числе месяцев владения ТС в отчетном году |

| Снято с учета* | Месяц не учитывают в числе месяцев владения ТС в отчетном году | Месяц считается полным, его учитывают в числе месяцев владения ТС в отчетном году |

* Компания, на которую зарегистрировано ТС, платит ТН до тех пор, пока не снимет ТС с учета, даже если ТС давно выбыло из владения, например погибло в

Исключение — угон. Тогда нужно представить в ИФНС справку из полиции. Месяц, в котором это произошло, приравнивают к месяцу снятия ТС с учет

Интересно, что в строке 070 раздела 2 новой декларации по ТН дату регистрации ТС нужно указывать без привязки к отчетному году, то есть просто копировать из свидетельства о регистрации.

Даже если вы зарегистрировали ТС в 2015 г. и владели им весь 2016 г., строку 070 в декларации-2016 придется заполнить. Но, само собой, месяцы владения, пришедшиеся на период до 01.01.2016, в подсчете показателя строки 140 не участвуют.

А вот дата снятия с учета, которую ставят в строку 080 раздела 2, должна всегда приходиться на отчетный год. Иное бессмысленно.

Допустим, вы владели ТС в 2016 г. и расстались с ним в

Пример. Подсчет количества месяцев владения ТС для заполнения декларации по ТН

/ условие / В 2016 г. на компанию было зарегистрировано три автомобиля.

| Автомобиль | Дата постановки на учет | Дата снятия с учета |

| «Лада |

10.03.2014 | 19.09.2016 |

| 25.05.2016 | 01.02.2017 | |

| 14.01.2016 | 13.11.2016 |

/ решение / Заполним строки 070, 080 и 140 разделов 2 декларации по ТН за 2016 г. для каждого автомобиля.

1. «Лада Граната».

Раздел 2. Расчет суммы налога по каждому транспортному средству

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Дата регистрации транспортного средств |

070 |

1 0 . 0 3 . 2 0 1 4 |

| Дата прекращения регистрации транспортного средства (снятия с учета) | 080 |

1 9 . 0 9 . 2 0 1 6 |

| Количество полных месяцев владения транспортным средство |

140 |

9 – |

2. «Ё-мобиль».

Раздел 2. Расчет суммы налога по каждому транспортному средству

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Дата регистрации транспортного средства | 070 |

2 5 . 0 5 . 2 0 1 6 |

| Дата прекращения регистрации транспортного средства (снятия с учет |

080 |

– – . – – . – – – – |

| Количество полных месяцев владения транспортным средство |

140 |

7 – |

3. «УАЗбука».

Раздел 2. Расчет суммы налога по каждому транспортному средству

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Дата регистрации транспортного средства | 070 |

1 4 . 0 1 . 2 0 1 6 |

| Дата прекращения регистрации транспортного средства (снятия с учета) | 080 |

1 3 . 1 1 . 2 0 1 6 |

| Количество полных месяцев владения транспортным средство |

140 |

1 0 |

Новая декларация по ТН: год выпуска ТС

Еще одна новая строка в разделе 2 декларации по ТН — 130 «Год выпуска транспортного средства». Этот год есть как в свидетельстве о регистрации ТС, так и в паспорте транспортного средства (ПТС).

Строка понадобилась ФНС, в частности, для проверки показателя строки 120 «Количество лет, прошедших с года выпуска транспортного средства».

Это количество, в свою очередь, влияет:

— на ставку ТН в отдельных регионах (строка 170 раздела 2 декларации по

— на величину повышающего коэффициента Кп к дорогостоящим автомобилям (строка 180 раздел

Как считают количество полных лет, прошедших с года выпуска ТС?

Пример есть в Порядке заполнения декларации по ТН.

Год выпуска ТС —

Примечательно, что новую строку 130 «Год выпуска транспортного средства» раздела 2 придется заполнить, даже если эта информация никак не влияет на сумму ТН к уплате.

То есть даже когда налоговая ставка в регионе от года выпуска не зависит, а повышающий коэффициент к ТС применять не надо.

Исключений на этот счет в Порядке заполнения декларации

Тип ТС ≠ категория ТС

Ставки ТН по-прежнему прямо завязаны на тип ТС.

Для легкового и грузового автомобилей с одинаковой мощностью двигателя ставки вполне могут быть разные. Это уж как субъект РФ реши

В апреле 2016 г. в Письме

Если его там нет, смотрите строку 2 «Марка, модель ТС» паспорта.

Вторая цифра обозначения модели указывает на тип автомобиля, например: «1» — легковой автомобиль, «7» — фургон, «9» — специальный.

Квалифицировать автомобиль как грузовой или легковой по строке 4 «Категория ТС (А, B, C, D, прицеп)» ПТС нельзя.

Большинство модификаций «Газели» можно водить с правами категории «B», и она же будет стоять в строке 4 ПТС. Но это не делает автомобиль легковым, если из строки 2 или 3 паспорта следует, что он грузовой.

Платежи в систему «Платон» в новой декларации по ТН и в бухучете

С января 2016 г. фирмы — владельцы грузовиков с максимальной разрешенной массой свыше 12 тонн авансом перечисляют в систему «Платон» деньги за проезд по федеральным дорогам.

Затем, после рейса, средства списывают с лицевого счета конкретного большегруза исходя из пройденного пути.

В июле 2016 г. владельцам грузовиков задним числом разрешили засчитывать потраченные по такой схеме средства в счет уплаты транспортного налог

Предположим, на 31.12.2016 в систему «Платон» на лицевой счет конкретного большегруза компания перечислила 90 000 руб.

Нас сумма аванса не интересует. Важно лишь, какую сумму платы на 31.12.2016 система списала со счета грузовика по итогам поездок и каков годовой транспортный нало

Тут возможны два варианта.

Вариант 1. Списано со счета системы «Платон» — 50 000 руб., ТН за 2016 г. — 70 000 руб.

Фирма платит за 2016 г. и включает в налоговые расходы только ТН в размере

В разделе 2 новой декларации по ТН компания покажет это так.

Раздел 2. Расчет суммы налога по каждому транспортному средству

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Сумма исчисленного налога (в рублях) | 190 |

7 0 0 0 0 – – – – – – – – – – |

| Код налогового вычет |

280 |

4 0 2 0 0 |

| Сумма налогового вычета (в рублях) | 290 |

5 0 0 0 0 – – – – – – – – – – |

| Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период (в рублях) | 300 |

2 0 0 0 0 – – – – – – – – – – |

Вариант 2. Списано со счета 86 000 руб. платы «Платону», годовой ТН прежний — 70 000 руб.

Фирма не вносит в бюджет ТН за 2016 г. и уменьшает облагаемую прибыль за этот год только на 16 000 руб. платы «Платон

Раздел 2. Расчет суммы налога по каждому транспортному средству

| Показатели | Код |

Значения показателей |

| 1 | 2 | 3 |

| Сумма исчисленного налога (в рублях) | 190 |

7 0 0 0 0 – – – – – – – – – – |

| Код налогового вычета | 280 |

4 0 2 0 0 |

| Сумма налогового вычета (в рубля |

290 |

8 6 0 0 0 – – – – – – – – – – |

| Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период (в рубля |

300 |

0 – – – – – – – – – – – – – – |

Справка

Если до налоговых поправок в июле 2016 г. фирма — владелец большегруза успела заплатить авансовые платежи по ТН, по итогам года она вправ

— или зачесть их в счет уплаты ТН за год;

— или вернуть из бюджета, если годовой ТН ей платить не нужно.

Подробнее о том, какие поправки в НК внесены в 2016 г. после введения платы за ущерб дорогам, причиняемый большегрузами, написано в статье Л.А. Елиной «Плата “Платону” уменьшит транспортный налог» (журнал «Главная книга», 2016, № 15).

Подробнее о том, какие поправки в НК внесены в 2016 г. после введения платы за ущерб дорогам, причиняемый большегрузами, написано в статье Л.А. Елиной «Плата “Платону” уменьшит транспортный налог» (журнал «Главная книга», 2016, № 15).

В бухучете Минфин рекомендует отражать расчеты с «Платоном» и бюджетом

К счету 68 «Расчеты по налогам и сборам» нужно открыть субсчет для платы за проезд большегрузов, например 68-«Платон».

В аналитике ведем учет в разрезе по каждому грузовику.

Далее вернемся к вариантам 1 и 2. Объединяет их сумма авансов для «Платона» — 90 000 руб. и сумма ТН за 2016 г. — 70 000 руб.

При варианте 1, когда фактическая плата «Платону», списанная за 2016 г., — 50 000 руб., делаем следующие проводки.

| Содержание операции | Дт | Кт | Сумма, руб. |

| День перечисления аванса на лицевой счет грузовика | |||

| Перечислен аванс в систему «Платон» | 68-«Платон» | 51 «Расчетные счета» | 90 000 |

| Ежемесячно на последнее число месяца по данным лицевого счета | |||

| Списана плата за проезд грузовика | 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т. п.) | 68-«Платон» | 50 000* |

| 31.12.2016 | |||

| Начислен транспортный налог за 2016 г. | 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т. п.) | 68-«Транспортный налог» | 20 000** |

* Чтобы пример был короче и нагляднее, указана годовая сумма фактической платы.

** Показываем только сумму налога к уплате после зачета средств, списанных с лицевого счета грузовика.

Сумма должна быть равна той, что приведена в строке 300 раздела 2 декларации по ТН за

На 31.12.2016 дебетовое сальдо субсчета 68-«Платон» —

В варианте 2, напомню, фактическая годовая плата «Платону» — 86 000 руб., ТН за 2016 г. прежний — 70 000 руб.

Схема проводок упрощается.

| Содержание операции | Дт | Кт | Сумма, руб. |

| День перечисления аванса на лицевой счет грузовика | |||

| Перечислен аванс в систему «Платон» | 68-«Платон» | 51 «Расчетные счета» | 90 000 |

| Ежемесячно на последнее число месяца по данным лицевого счета | |||

| Списана плата за проезд грузовика | 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т. п.) | 68-«Платон» | 86 000* |

* Чтобы пример был короче и нагляднее, указана годовая сумма фактической платы.

Транспортный налог за 2016 г. в бухучете не начисляем вообще, поскольку фактическая плата «Платону» больше

На 31.12.2016 дебетовое сальдо субсчета 68-«Платон» —

Иными словами, в бухгалтерском учете вы не показываете зачет платы «Платону» в счет транспортного налога за год.

Или на затраты уходит вся фактическая плата плюс «хвостик» ТН, как в варианте 1.

Или только плата, а ТН в проводках вовсе не фигурирует, как в варианте 2.

Кадры и пособия

Когда доплату до оклада включать в расчет среднего заработка, а когда — нет

Минтруд в Письме

И все бы ничего, но в других письмах, по взносам, министерство считает это выплатой в рамках трудовых отношений и призывает облагать взносам

Выходит, одну и ту же сумму для разных целей Минтруд квалифицирует по-разному. Оригинально. Впрочем, у нас часто так: один чиновник не в курсе, что делает другой.

Ну а вам, коллеги, надо выбирать.

Уважите Минтруд — обидите работника, поскольку его средний заработок будет меньше. А поступите наоборот — вряд ли чиновники осерчают, поскольку взносы вы заплатите в любом случае.

Другая ситуация. Работодатель доплачивает командированным работникам до оклада, поскольку средний заработок за время служебной поездки оказался меньше.

Что делать с этой доплатой в будущем при расчете отпускных и в других подобных случаях?

В том же Письме

Обратите внимание, что речь идет именно о сумме доплаты, а не о днях командировки. Их из подсчета среднего заработка надо исключать вместе со всеми начислениями за период служебной поездк

Например, в подсчет не войдет оплата за выходные или праздничные дни, в которые пришлось трудиться командированном

Не ниже федерального МРОТ должна быть оплата труда в целом, а не голый оклад

Как вам отлично известно, с 01.07.2017 федеральный МРОТ увеличат с 7500 до

В свете этого будет полезно разобрать Определения ВС

Верховный суд указал, что в трудовом договоре оклад за полностью отработанный месяц может быть меньше федерального МРОТ. Главное, чтобы в совокупности с другими выплатами вроде северных надбавок и премий человеку причиталась сумма, равная действующему МРОТ.

Примечательно, что до этого насчет районных коэффициентов и доплат у ВС было другое мнение. Так, в Определении

Теперь, видимо, ветер переменился.

И напомню: на руки за минусом НДФЛ человек вполне может получить меньше федерального МРОТ — это законн

Правда, если в вашем субъекте РФ действует соглашение о региональном МРОТ, то загляните в него. Соглашение может предусматривать, что:

— не ниже регионального МРОТ должен быть именно голый оклад, без учета сопутствующих выплат;

— на руки человеку за вычетом НДФЛ нужно выдавать не меньше регионального МРОТ.

Тогда придется соблюдать эти нормы.

В какой срок выплатить премию, работодатель решает сам

Все вы помните, коллеги, что с 03.10.2016 действуют поправки в ТК, согласно которым зарплату нужно выплачивать не просто раз в полмесяца, но и не позднее 15 календарных дней с окончания периода, за который она начислен

Проще говоря, за первую половину месяца человек должен получить деньги не позднее

Это переполошило бухгалтеров и кадровиков организаций, выплачивающих премии. По ТК эти суммы — часть оплаты труда. И выходило, что премию за 2016 г. нужно было выдать не позднее 15 января 2017 г. А поскольку это воскресенье, так вообще

Пришлось Минтруду и Роструду чередой писем гасить панику. Общий смысл разъяснений таков. Премия, конечно, оплата труда, но не зарплата. Работодатель может ее назначать, а может и не назначать. Если он выбрал первое, все особенности премирования, включая срок выдачи денег, обычно прописывают в локальном нормативном акте. На него и нужно ориентироватьс

Что делать, если работница открыла декретный больничный во время основного отпуска

Обычно девушка, собравшаяся в декрет, отгуливает основной отпуск перед этим событием или сразу после него.

Но как быть, когда работница открыла больничный по беременности и родам во время основного отпуска? Ведь находиться в двух оплачиваемых отпусках сразу нельзя.

Допустим, основной отпуск заканчивается 28 февраля, а в листке нетрудоспособности началом декрета указано

Тогда согласно Письму Минтруда

Вариант 1. Четыре дня основного отпуска работодатель «прицепляет» к концу декретного отпуска.

Фирма не пересчитывает отпускные, выданные к началу основного отпуска, с девушки ничего не удерживает и ничего не доплачивает.

На эти же 4 дня становится короче отпуск по уходу за ребенком, поскольку правило «один человек — один отпуск» действует и в этом случае.

Вариант 2. «Недогулянные» 4 дня основного отпуска работодатель переносит на другое время. Скажем, предоставляет их сразу после отпуска по уходу за ребенком — это уж как девушка и фирма договорятся.

В этом случае «старые» отпускные за 4 дня нужно зачесть в счет любых денежных выплат сотруднице. А перед началом нового четырехдневного отпуска исчислить отпускные заново и выдать за 3 календарных дня до начала отдыха.

60 дней отпуска за свой счет полагаются сотруднику-инвалиду в рабочем году, а не в календарном

Вам известно, коллеги, что по заявлению инвалида работодатель обязан предоставлять ему отпуска без сохранения зарплаты, но не более 60 календарных дней в

Однако какой год здесь подразумевается: календарный или рабочий? Об этом ТК умалчивает.

Чтобы заполнить пробел, Минтруд в Письме

Как вы помните, рабочие годы отсчитывают со дня приема сотрудника, и поэтому они обычно не совпадают с календарным

Учтите, что отпуск за свой счет обязателен, только если инвалид о нем попросил. Не попросил — отправлять его туда, само собой, не нужно.

Плюс не забудьте, что время этого отпуска не вычитают из стажа, необходимого для основного оплачиваемого отпуска инвалида.

Из отпускного стажа исключают только отпуска за свой счет:

— которые работодатель предоставил по просьбе работника добровольно, а не потому, что ТК обязывает;

— в части, превышающей 14 календарных дней в рабочем

Работодатель выдает персоналу инструкции по охране труда так, как ему удобно

Знакомить работников с требованиями охраны труда (ОТ) — прямая обязанность работодател

Обычно для этого используют инструкции по

Минтруд в Письме

В то же время ведомство отметило, что формы журналов учета инструкций по ОТ и учета их выдачи, утвержденные Минтрудом еще в 2002 г., — рекомендованные. Если работодатель хочет — он их ведет, не хочет — не веде

Главное, фирме нужно доказать, что она ознакомила персонал с той или иной инструкцией по ОТ. Как именно компания зафиксирует этот факт — ее дело.

Но фиксировать надо обязательно. Если трудинспектор узнает, что люди инструкции по ОТ в глаза не видели или видели, но не расписались в этом, то возможен штраф

ВС: для плановой спецоценки рабочих мест по-прежнему действует отсрочка до 31.12.2018

В августе 2016 г. в Постановлении

А недоступна она, если в компании есть рабочие места, на которы

— или ранее проведенная аттестация установила вредные условия труда;

— или люди получают льготы за вредную работу;

— или работники трудятся по профессии, должности или специальности, которая включена во «вредные» списки и дает право на досрочную пенсию по старости.

Плюс не может тянуть со спецоценкой до 31.12.2018 фирма, у которой появился повод для внеплановой процедуры. Например, если компания организовала новое рабочее место, его нужно «спецоценить» в течение года со дня создани

Если ничего из этого трудинспекция при проверке не обнаружила, до 31.12.2018 она не вправе штрафовать работодателя за то, что тот не провел плановую спецоценку.

Минтруд утвердил Типовое положение о системе управления охраной труда

В августе 2016 г. Приказом № 438н Минтруд утвердил Типовое положение о системе управления охраной труда (СУОТ) в организации (далее — Положение № 438н). Документ вступил в силу 28.10.2016.

Что работодателям делать с Положением № 438н?

В Письме

Положение № 438н адресовано тем, кто только начинает разрабатывать СУОТ. Таким работодателям придется изучить нормативный акт и руководствоваться им.

Главная цель документа — помочь выявить угрозы жизни и здоровью персонала (в документе около 150 примеров угроз), а также оценить и снизить профриск

Документ состоит из таких разделов, как, например:

— цели и политика СУОТ;

— распределение обязанностей между должностными лицами;