Как зачесть переплату по налогу на прибыль

В счет чего можно зачесть переплату

Налог на прибыль является федеральным налогом (ст. 13 НК РФ). А, значит, зачесть переплату по нему можно только в счет предстоящих платежей, погашения недоимки, задолженности по пеням и штрафам за налоговые правонарушения лишь по федеральным налогам.

Наряду с налогом на прибыль к федеральным налогам относятся:

- НДС;

- акцизы;

- НДФЛ;

- налог на добычу полезных ископаемых;

- водный налог;

- сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

О наличии переплаты и сумме излишне уплаченного налога на прибыль налоговая инспекция обязана сообщить организации по установленной форме в течение 10 рабочих дней со дня обнаружения переплаты (п. 3 ст. 78 НК РФ, Приказ ФНС России от 14.02.2017 N ММВ-7-8/182@).

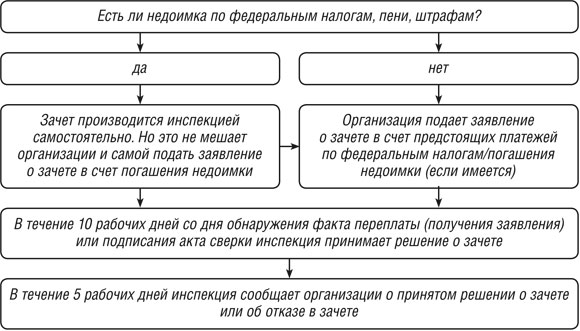

Алгоритм зачета переплаты по налогу на прибыль можно представить в виде блок-схемы:

Заявление о зачете переплаты

Заявление о зачете переплаты может быть подано в течение трех лет со дня уплаты суммы налога на прибыль (п. 7 ст. 78 НК РФ). Причем если переплата возникла по авансовым платежам, то трехлетний период исчисляется с даты подачи декларации за соответствующий налоговый период (но не позднее последнего числа срока, если декларация подана с опозданием) (Письмо Минфина РФ от 15.06.2012 № 03-03-06/1/309,

Форма заявления утверждена Приказом ФНС России от 14.02.2017 N ММВ-7-8/182@.