Региональные льготы по движимым ОС старше 3 лет

Тему статьи предложила главный бухгалтер лизинговой компании Людмила Валентиновна Гулейкова

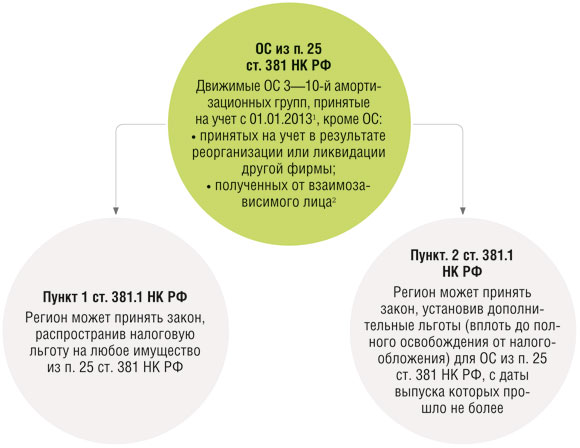

До 01.01.2018 действовала федеральная льгота для движимых ОС из п. 25 ст. 381 НК РФ. С 2018 г. льгота стала региональной и действует, только если власти субъекта приняли закон об этомп. 1 ст. 381.1 НК РФ.

Попутно в НК появилась норма, которая дала регионам возможность вводить дополнительную льготу для ОС из п. 25 ст. 381 НК РФ, с даты выпуска которых прошло не более 3 летп. 2 ст. 381.1 НК РФ.

1подп. 8 п. 4 ст. 374 НК РФ; Письмо Минфина от 30.08.2017 № 03-05-05-01/55522; 2п. 2 ст. 105.1 НК РФ

Как рассматривать нормы, закрепленные в п. 1 и в п. 2 ст. 381.1 НК РФ?

Трактовка 1. Это две самостоятельные нормы. И регион вправе:

•или дать льготу для любых ОС из п. 25 ст. 381 НК РФ, как это сделали, к примеру, Москва и Московская областьп. 31 ч. 1 ст. 4 Закона Москвы от 05.11.2003 № 64; Закон Московской области от 21.11.2003 № 150/2003-ОЗ;

•или предусмотреть льготы только для новых ОС (не старше 3 лет). А по остальным ОС из п. 25 ст. 381 НК РФ требовать уплаты налога (максимальная ставка в 2018 г. — 1,1%). Так поступила, например, Ленинградская областьп. «я» ч. 1 ст. 3-1 Закона Ленинградской области от 25.11.2003 № 98-оз.

Трактовка 2. Это единая норма, которая не разрешает региональным властям освободить от налогообложения движимое имущество из п. 25 ст. 381.1 НК РФ, если оно выпущено более 3 лет назад.

За разъяснениями мы обратились к специалисту ФНС.

Льготы для движимого имущества старше 3 лет

| ХРИТИНИНА Ольга Витальевна Начальник отдела налогообложения имущества юридических лиц Управления налогообложения имущества ФНС России |

— В п. 2 ст. 381.1 НК РФ закреплена возможность установления дополнительных льгот по налогу в отношении имущества, указанного в п. 25 ст. 381 НК РФ, с даты выпуска которого прошло не более 3 лет. Эта преференция может существовать как самостоятельная дополнительная налоговая льгота, устанавливаемая в регионе.

Если же в субъекте РФ в целом действие льготы по п. 25 ст. 381 НК РФ продлено, как, например, в 2018 г. в Москве, то имущество льготируется в соответствии с условиями, закрепленными в п. 25 ст. 381 НК РФ: ОС должны быть поставлены на учет не ранее 01.01.2013 и при этом получены не от взаимозависимых лиц и не в результате реорганизации или ликвидации. Такая общая льгота действует, даже если с даты выпуска ОС прошло более 3 лет, например оно поставлено на учет в 2014 г.

Как видим, если в законе субъекта нет оговорок о возрасте льготируемого движимого имущества, то льгота распространяется на любые ОС из п. 25 ст. 381 НК РФ. Норма, закрепленная в п. 2 ст. 381.1 НК РФ, этому не мешает.

* * *

Если в вашем регионе льготируется только имущество, с даты выпуска которого прошло не более 3 лет, то для определения возраста ОС надо учитывать день, месяц и год его изготовления.

На практике встречаются и достаточно экзотические движимые ОС. Но большинство плательщиков с ними не сталкивается и без проблем определяет дату выпуска ОС

Определять дату выпуска ОС надо на основании технической документации (техпаспорта и инструкции по эксплуатации) и таблички изготовителя.

В случае когда точная дата не ясна и регионом льготируются только ОС не старше 3 лет, Минфин предложил делать такПисьмо Минфина от 09.04.2018 № 03-05-05-01/23087:

•если в техдокументации не указана дата изготовления техники (либо она не соответствует дате, указанной на табличке изготовителя), то надо считать, что с даты выпуска такой техники прошло более 3 лет;

•если в техдокументации указан только год, то датой изготовления считаем 1 июля года изготовления. А если год и месяц, то — 15-е число указанного месяца.

Начиная с месяца, следующего за тем, в котором истекли 3 года с даты выпуска ОС, его остаточную стоимость надо учитывать при расчете среднегодовой стоимости имуществаПисьмо Минфина от 09.04.2018 № 03-05-05-01/23087.

К примеру, дата выпуска ОС — 05.05.2015. Тогда 3 года с даты выпуска истекают 05.05.2018. Следовательно, среднегодовую стоимость такого ОС в целях налога на имущество надо определять по состоянию на 1-е число каждого месяца начиная с 01.06.2018.