Комитент-упрощенец не спасет от НДС

Описание схемы оптимизации НДС путем продажи товаров через комитента-упрощенца и выявление ее недостатков

НДС — налог очень выгодный для государства и крайне неприятный для плательщиков. Причем по одной и той же причине — величина налога мало зависит от рентабельности бизнеса. Платить его нередко приходится даже тем, кто работает в убыток. Поэтому неудивительно, что у многих возникает желание хоть как-то на этом налоге сэкономить. Но, к сожалению, зачастую сделать это просто невозможно.

Большинство схем оптимизации НДС лишь на первый взгляд кажутся законными и безопасными. А на деле вместо ожидаемой выгоды могут привести к дополнительным потерям. Одна из таких схем основана на договоре комиссии, где комиссионер — плательщик НДС, а комитент — неплательщик. Возможен вариант и с применением агентского договора, по которому агент действует от своего имени.

Описание схемы

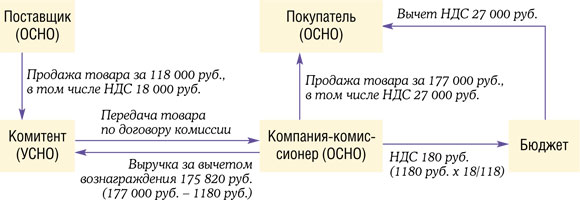

Основная идея схемы — плательщик НДС продает товары как комиссионер по договору с комитентом — неплательщиком НДС, как правило, применяющим упрощенкуп. 2 ст. 346.11 НК РФ. Бо´льшая часть прибыли от сделки остается у комитента, комиссионер получает лишь незначительное вознаграждение. Только с этой суммы и уплачивается НДСп. 1 ст. 156 НК РФ. В то же время комиссионер выставляет покупателям счета-фактуры с НДС на всю стоимость товаровпп. 1, 3 ст. 168 НК РФ. Да-да, на всю стоимость товаров. Как он это обосновывает, мы расскажем дальше. В результате покупатели не теряют вычеты по НДС, что было бы невозможно, если бы продавец сам перешел на упрощенку или если бы комитент продавал товары непосредственно покупателям.

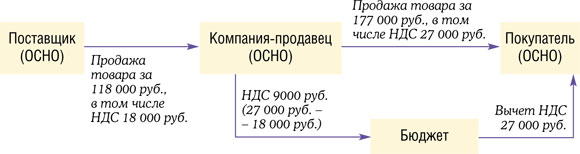

Например, раньше компания покупала товар у поставщика за 118 000 руб. с НДС и продавала за 177 000 руб. тоже с НДС. В бюджет ей приходилось платить НДС в сумме 9000 руб.

Теперь товар у поставщика за 118 000 руб. приобретает компания на УСНО, а затем продает через комиссионера за те же 177 000 руб. Комиссионер удерживает из выручки вознаграждение, скажем — 1180 руб., и платит с него НДС в бюджет в сумме 180 руб.п. 1 ст. 156 НК РФ

Выгода очевидна — вместо 9000 руб. в бюджет нужно заплатить только 180 руб. Плюс схема позволяет экономить не только на НДС, но и на налоге на прибыль. Поскольку комитент занимается торговлей, ему стоит выбрать упрощенку с объектом «доходы минус расходы». Тогда с большей части прибыли от продажи товаров нужно будет платить упрощенный аналог налога на прибыль по ставке не 20%, а 15% или еще меньше, если в вашем регионе действуют пониженные ставкип. 1 ст. 284, п. 2 ст. 346.20 НК РФ. Правда, будут и дополнительные затраты, но небольшие. Деньги придется потратить на создание компании-комитента и поддержку ее существования.

Если поставщик не захочет работать с незнакомой компанией, да еще и на упрощенке, покупать товары также можно по договору комиссии с тем же комитентом. Тогда ни о каких изменениях не узнает не только покупатель, но и поставщик.

Аналогичную схему предлагают использовать и для искусственного создания вычетов в тех случаях, когда вы покупаете товары у неплательщиков НДС, но сами платите этот налог. Но здесь потребуются уже две дополнительные компании. Одна — на упрощенке, вторая — на общем режиме. Первая закупает товары у ваших поставщиков и передает их на реализацию по договору комиссии второй компании. Та, в свою очередь, продает эти товары вам, выставляя счета-фактуры с НДС на всю стоимость товаров. В результате вы получаете вычеты по НДС, хотя, по сути, закупаете товары у компании на упрощенке.

Как видим, сэкономить на НДС с помощью этой схемы можно неплохо. Осталось выяснить, насколько она безопасна.

Формальные основания

Если буквально толковать НК, можно утверждать, что ни один из участников схемы закон не нарушает. Смотрите сами.

Покупатель принимает налог к вычету, потому что у него есть счет-фактура, а товар принят к учету, то есть все условия для вычета выполненып. 1 ст. 172 НК РФ. О том, что продавец действует по договору комиссии, покупатель знать не обязан. Да никто и не запрещает ему принимать к вычету НДС по счетам-фактурам комиссионера.

Комиссионер формально также ничего не нарушает. В НК прямо сказано, что при продаже товара налогоплательщик должен предъявить к оплате покупателю сумму НДС, соответствующую стоимости товара, и выставить на эту сумму счет-фактурупп. 1, 3 ст. 168, п. 3 ст. 169 НК РФ. Комиссионер эти правила должен выполнять, поскольку, во-первых, он плательщик НДС, а во-вторых, продает товар покупателю именно он, а не комитентп. 1 ст. 990 ГК РФ.

Конечно, с налоговой точки зрения реализация, то есть переход права собственности на товарып. 1 ст. 39 НК РФ, происходит от комитента к покупателю. И по идее, именно комитент должен предъявлять покупателю НДС к оплате. Но, поскольку сделать это невозможно, а никаких особых правил для комиссионной торговли НК не предусмотрено, счета-фактуры покупателям выставляют комиссионерып. 24 Правил, утв. Постановлением Правительства РФ от 02.12.2000 № 914; п. 1 Письма ФНС России от 04.02.2010 № ШС-22-3/85@. А комиссионер не обязан знать, какую систему налогообложения применяет его комитент. В то же время платить НДС с выручки от продажи товара комиссионер не может — он должен перечислить всю выручку комитентуп. 1 ст. 996 ГК РФ, удержав только свое вознаграждение.

Но и комитент не должен платить НДС, поскольку не является плательщиком этого налога. Правило о том, что упрощенцы и другие неплательщики НДС, выставившие счета-фактуры с НДС, должны уплатить в бюджет указанную в них сумму налогаподп. 1 п. 5 ст. 173 НК РФ, здесь тоже не работает. Ведь комитент сам никому счета-фактуры не выставлял.

Как видим, привлекать к ответственности кого-либо из участников схемы не за что. Более того, нет оснований и доначислить им налоги. Но все это только в теории. На практике, как известно, формальное соблюдение закона уже давно не гарантирует налоговой безопасности. И компания, решившая воспользоваться такой схемой, вряд ли пройдет налоговую проверку.

Реальные последствия

Даже беглого взгляда на схему достаточно, чтобы понять, что покупатель товаров принимает к вычету НДС, предъявленный ему комиссионером, но бо´льшую часть этого НДС в бюджет никто не платит: ни комитент, ни комиссионер. В результате государство теряет деньги. И вряд ли налоговые инспекторы этого не заметят или сочтут такое положение вещей нормальным. Скорее, они приложат все усилия, чтобы заставить хоть кого-то начислить предъявленный покупателю НДС.

Объяснить, что именно вы сделали неправильно, с помощью одного лишь НК у них, скорей всего, не получится. Ведь, как мы уже выяснили, откровенных нарушений закона ни один из участников схемы не допускает. Но от этого не намного легче. За долгие годы борьбы со «схемами», инспекторы получили целый арсенал средств, позволяющих доначислять налоги, когда нарушений вроде бы нет, но компания явно платит в бюджет намного меньше, чем должна. И благодарить за это они должны, прежде всего, ВАС РФ.

Теперь, если вы решите воспользоваться схемой с комитентом-упрощенцем, вас можно обвинить, например, в отсутствии деловой цели. И действительно, почему это компания всегда продавала собственные товары, а потом вдруг стала комиссионером? Не иначе как для экономии на налогах (а она очевидна), которая как самостоятельная деловая цель не подходитпп. 3, 9 Постановления Пленума ВАС РФ от 12.10.2006 № 53.

А раз деловой цели в переходе на работу по договорам комиссии не было, значит, комиссионер должен рассчитывать налоги так, как если бы он продавал свои собственные товары, а не товары комитентап. 7 Постановления Пленума ВАС РФ от 12.10.2006 № 53. Поэтому комиссионеру вполне могут доначислить НДС со всей выручки от продажи товара. А вот уменьшать этот НДС на налог, уплаченный поставщику, инспекторы не станут — ведь покупал товар комитент, который плательщиком НДС не признается.

В результате из-за применения схемы вы не только не сэкономите на НДС, но и лишитесь положенных вам вычетов. Плюс к тому придется заплатить пени и штраф.

Оспаривание решения инспекции в суде, скорее всего, окажется пустой тратой времени и денег — если инспекция сможет доказать, что вы перешли на работу через принципала именно для экономии на налогах, суд согласится с доначислением НДСпп. 7, 11 Постановления Пленума ВАС РФ от 12.10.2006 № 53.

Если инициатором создания схемы был покупатель товаров, негативные последствия будут несколько меньше — покупателю «всего лишь» снимут вычеты по НДС, ради которых и была внедрена схема. Кроме того, ему придется заплатить пени и штраф.

***

Схема оптимизации НДС при помощи комитента на упрощенке выглядит очень заманчиво. Но применять ее опасно, поскольку все сэкономленные налоги с очень большой степенью вероятности будут доначислены при проверке. И скорее всего, вам придется заплатить даже больше, чем вы предполагали сэкономить.