Темы

Задать вопрос

эксперту

Доступ в СПС КонсультантПлюс

18 ноября, 2024

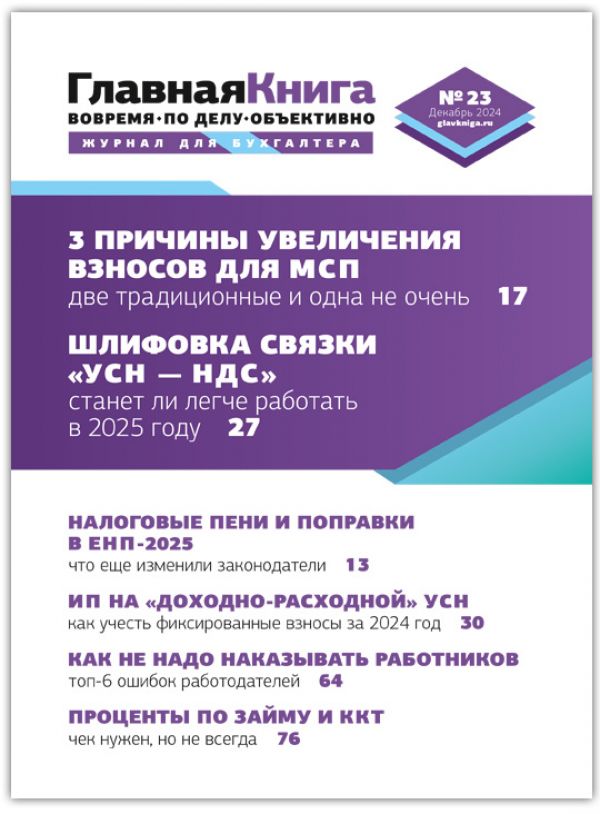

Основные темы выпуска № 23/2024: расскажем о 3 причинах увеличения взносов для малого бизнеса с 2025 года; узнаете о новых поправках в Налоговый кодекс и другие законы; обсудим, когда ИП на «доходно-расходной» УСН уменьшит налог на взносы 2024 года за себя.

3 причины увеличения взносов для малого бизнеса с 2025 года. С 2025 г. принцип расчета страховых взносов для субъектов МСП не изменится, но платить они будут больше. А все потому, что пониженный тариф 15% или 7,6% можно будет применять к выплатам работникам за месяц свыше 1,5 МРОТ, а не одного МРОТ, как сейчас. Также этому будет способствовать и увеличение МРОТ со следующего года более чем на 3 тыс. руб.

Шлифовка связки «УСН — НДС» и не только: поправки-2025. Новая порция поправок в Налоговый кодекс отменила требование составлять «безНДСные» счета-фактуры упрощенцами, которые в 2025 г. будут полностью освобождены от НДС по ст. 145 НК РФ. Подправлены правила слета с УСН: их привели в соответствие с правилами утраты права на спецставки НДС (5% и 7%). Также более четко прописали правила для НДС-вычетов при переходе с ОСН на УСН.

Налоговые пени и поправки в ЕНП-2025. В рамках донастройки налоговой системы приняты поправки в Налоговый кодекс и в Законы, которыми раньше были внесены поправки опять же в Налоговый кодекс. В этой статье посмотрим, что изменится в части первой Налогового кодекса. Самые важные новшества касаются расчета налоговых пеней.

Донастройка налоговой реформы для спецрежимников: не только плюсы, но и минусы. Новые изменения внесены в основной поправочный Закон по налоговой реформе. Для компаний на УСН и ПСН часть поправок, к сожалению, носит негативный характер. В частности, коэффициент-дефлятор для целей применения УСН на 2025 г. установили равным нулю. А у ИП, планирующих получить патент в 2025 г., впервые в истории будет приниматься во внимание размер прошлогоднего дохода. Об этих и других спецрежимных донастройках мы рассказали в статье.

Когда ИП на «доходно-расходной» УСН уменьшит налог на взносы 2024 года за себя. Подходит к концу 2024 г. Но, судя по откликам, которые поступают от наших читателей, вопрос о том, как учитывать страховые взносы за себя предпринимателю на упрощенке с объектом «доходы минус расходы», остается не до конца проясненным. Давайте разбираться вместе.

Новое освобождение матвыгоды по займам на приобретение жилья. Летом при спешном принятии поправок в НК с 01.01.2024 отменили освобождение от НДФЛ матвыгоды по целевым займам на приобретение жилья или земельных участков. Сейчас эту ошибку исправили. И даже более того — установили, что такая матвыгода не будет облагаться НДФЛ и в будущем при условии, что договор займа заключен до 31.12.2024 включительно. Соответственно, фирмы и ИП, выдавшие такие займы работникам, директорам, учредителям, не должны исчислять, удерживать и показывать в 6-НДФЛ налог с экономии на процентах.

Управляющие компании на УСН + НДС-2025. Если доходы управляющей компании, применяющей УСН, в 2024 г. были более 60 млн руб., то с 01.01.2025 она становится плательщиком НДС. В Налоговом кодексе есть несколько оснований для освобождения от НДС конкретных операций, ориентированных специально на сферу ЖКХ. Мы рассмотрели, какие особенности надо учесть таким управляющим компаниям при расчете НДС в следующем году.

Топ-6 ошибок работодателей при применении дисциплинарных взысканий. За неисполнение или ненадлежащее исполнение работником возложенных на него трудовых обязанностей работодатель вправе применить к нему дисциплинарное взыскание в виде замечания, выговора или увольнения. Однако процедура привлечения к ответственности не так проста, как кажется. На примерах из практики мы рассмотрели, какие ошибки работодатели допускают чаще всего.

Проценты по займу и ККТ: чек нужен, но не всегда. При продаже товаров (работ, услуг) на «заемных» условиях требуется использовать ККТ. Есть ли такая обязанность при выдаче или погашении «классического» денежного займа, а также при получении процентов? Сразу скажем, что в части процентов вопрос спорный и позиция налоговиков по этому поводу неоднократно менялась.

Статотчетность: как отбиться от штрафа за несдачу и каковы новшества с 2025 года. За непредставление или несвоевременную сдачу статистической отчетности для должностных лиц организаций и ИП предусмотрена административная ответственность. Но статистической отчетности так много, что компания или ИП может просто не разобраться, какую отчетность и в какие сроки нужно подать. Можно ли снизить штраф или вовсе освободиться от него — читайте в свежем номере журнала.

Чтобы прочитать статьи журнала «Главная книга», активируйте пробный доступ и в течение 2 дней знакомьтесь с публикациями журнала. Пользуйтесь всеми калькуляторами, скачивайте необходимые формы и образцы документов.

9 ч назад

ЦБ РФ объявил: с 26 декабря в обращение вводится модернизированная 1000-рублевая купюра. При этом привычные купюры номиналом 1000 рублей одномоментно из оборота не исчезнут.

Вчера

Вот и пятница! Предстоящий уикэнд – последние выходные перед Новым годом. Наверняка, многие планируют провести эти дни в предновогодних хлопотах, завершая праздничные приготовления, отложенные на последний момент. Ну а пока вы еще не погрузились в предпраздничную суету, предлагаем вам ознакомиться с нашим обзором бухгалтерских событий.13

Вчера

Подготовлены поправки в ТК, предлагающие разрешить оформлять документы, подтверждающие прохождение инструктажей по охране труда, в электронном виде.16

Вчера

Один из способов выполнить квоту по трудоустройству инвалидов - арендовать для них рабочие места, т.е. трудоустроить у другого работодателя в своем регионе и возмещать расходы на оплату их труда и оборудование рабочих мест. Можно ли суммы такого возмещения учитывать в целях налога на прибыль?20

Вчера

Роструд напомнил: работодатели не обязаны выплачивать сотрудникам так называемую 13-ю зарплату. Но дополнительная предновогодняя выплата может быть предусмотрена правилами внутреннего трудового распорядка, положением о премировании, коллективным или трудовым договорами.57

Что изменится с 2026 г. в порядке исчисления НДФЛ с доходов работников, являющихся гражданами стран – членов ЕАЭС? Смотрите отрывок вебинара «Налоговая реформа — 2026: новые правила игры для бизнеса и бухгалтерии».29

В Законе о потребительском кредите (займе) предлагается прописать, что в случае снижения Центробанком ключевой ставки банки-кредиторы обязаны снижать ставки по уже выданным кредитам.87

25 декабря, 2025

Утвержден приказ ФНС с изменениями в форматы фискальных документов. Обновленные форматы предусматривают возможность отражать в кассовых чеках ставки НДС 22% и 22/122.192

25 декабря, 2025

Как все уже знают, с 2026 года лимит доходов, позволяющий применять ПСН, снижается с 60 млн руб. до 20 млн руб. Соответственно, применять ПСН в следующем году смогут только ИП, чьи доходы за 2025 год и в течение 2026 года не перевалили за отметку 20 млн руб.268

25 декабря, 2025

Если сотрудник решил выйти на работу в выходной/нерабочий праздничный день исключительно по собственной инициативе, то ему не положены ни повышенная оплата за этот отработанный день, ни другой день отдыха.257

25 декабря, 2025

Разработаны поправки в ТК, которыми предлагается изменить порядок расчета компенсации за несвоевременную выплату зарплаты.218

25 декабря, 2025

В связи с изменениями, вступающими в силу с 01.01.2026, ФНС подготовила проект обновленного расчета по страховым взносам. Но, если утвердить его не успеют, отчитываться по итогам I квартала 2026 года нужно будет по рекомендованной форме.560

25 декабря, 2025

12 декабря наше издательство провело бесплатный вебинар «АУСН — легальный способ работы без НДС для малого бизнеса в 2026 году». Ведущий эксперт журнала Елена Шаронова разъяснила, можно ли быть зарегистрированным в одном регионе, а деятельность вести в другом. Смотрите отрывок вебинара.235

25 декабря, 2025

До 31 декабря владельцам «Пушкинских карт» нужно потратить неизрасходованный лимит, а также перевыпустить карту в новом банке.128

Успеть до нового года: 5 главных дел бухгалтера

Единое пособие в 2026 году для беременных и семей с детьми до 17 лет

Материальная помощь, не облагаемая налогом в 2026 г.

Взносы ИП за себя 2026: как считать и платить

Повышение пенсионного возраста: как это будет в 2026 г.

Что изменится для самозанятых в 2026 г.: право на пособие по временной нетрудоспособности

Пособия – 2026: новые размеры

Автоматизированная УСН (АУСН): изменения с 2026 г.

Как отдыхаем на Новый 2026 год

Cроки уплаты налогов и взносов в 2026 году

Cроки сдачи отчетности-2026

Производственный календарь на 2026 г. (пятидневка)

Производственный календарь на 2026 год (шестидневка)

КБК на 2025 год

Свежий номер журнала «Главная книга»

Подкаст: новости за 5 минут

Cроки сдачи отчетности-2025

Cроки уплаты налогов и взносов в 2025 г.

Формы отчетности: какие применять по налогам и взносам

Производственный календарь на 2025 г. (пятидневка)

Производственный календарь на 2025 г. (шестидневка)

Не пропустите!

Осталось 3 дня!

Налог на прибыль (ежемесячные авансы) платеж по 3 сроку за 2025 г.

Взносы в ИФНС в совокупном фиксированном размере «за себя» (ИП) за 2025 г.

Взносы в ИФНС по единому тарифу с выплат работникам за ноябрь 2025 г.

НДС 3 платеж за 3 квартал 2025 г.

НДФЛ с выплат работникам, удержанный за период с 1 по 22 декабря 2025 г.

Осталось 4 дня!

НДФЛ с выплат работникам, удержанный за период с 23 по 31 декабря 2025 г.

Уведомление об исчисленных суммах НДФЛ за период с 23 по 31 декабря 2025 г.

Осталось 20 дней!

Календарь на рабочий стол