Полугодовой рубеж: изучаем поправки, применяем пояснения

Поправки в часть первую НК РФ

Должная осмотрительность до 01.06.2016

Как вы знаете, многие сведения об организации, ставшие известными ИФНС, охраняет режим налоговой тайны.

Довольно долго это немало затрудняло жизнь добросовестным компаниям, стремившимся проявить должную осмотрительность в выборе контрагента. Например, отправляет такая фирма в ИФНС партнера письмо с вопросом, платит ли тот налоги, а ей в ответ: тайна. На суде же по поводу расходов и вычетов покупателю говорят: «Так ваш продавец ни копейки налогов не перечислил, вы плохой и неосмотрительный». Только откуда знать об этом, коли секрет?

И даже если некоторые сведения

Должная осмотрительность с 01.06.2016

С 01.06.2016 вступили в силу знаковые поправки в часть первую НК, обязывающие ФНС публиковать на ее сайте в открытом доступе следующие сведения об организация

— по состоянию на 31 декабря предшествующего календарного года — о сумме уплаченных налогов, доходах и расходах по отчету о финансовых результатах, величине среднесписочной численности работников;

— о применяемых по состоянию на 01.01.2016 и далее специальных налоговых режимах (УСН, ЕНВД и т. п.);

— о нарушениях налогового законодательства и примененных мерах ответственности, если соответствующие решения ИФНС вступили в силу после 01.06.2016;

— о сумме недоимки;

— о сумме задолженности по пеням и штрафам.

Несколько ремарок к нововведениям.

Во-первых, ФНС еще только предстоит утвердить порядок размещения в Интернете перечисленных сведений, а потому рассчитывать на мгновенный доступ к ним не стоит. Так, например, через электронный сервис «Риски бизнеса: проверь себя и контрагентов» на сайте налоговой службы эти данные пока не получить.

Во-вторых, в НК закреплено, что забрасывать ИФНС письмами с просьбой представить те же сведения отдельно за подписью инспектора да с синей печатью бесполезно. Вот что есть на сайте, то и

Порядок вступления в силу новых форм деклараций и изменений в них

В первый день мая депутаты приняли Закон

Так, с 02.06.2016 конкретизирован порядок вступления в силу приказов ФНС, которые вводят новые формы (форматы) деклараций либо вносят изменения в действующие формы.

Раньше подобные приказы вступали в силу по общей норме: по истечении 10 дней с момента официального опубликования. Теперь же они начинают действовать не ранее, чем пройдет 2 месяца с даты публикации. Плюс не забываем универсальный вывод ВАС: представлять отчетность по новой форме плательщики обязаны только по налоговым периодам, истекшим после вступления в силу соответствующего приказа ФНС. Одним словом, времени на подготовку к отчетной кампании по новым формам теперь стало больш

Истребование и представление документов, пояснений в ИФНС

Далее. С 02.06.2016 налоговики вправе требовать при камеральной проверке не только документы, дающие право на льготы, но и пояснения по льготируемому имуществу или операциям. Пояснения нужно будет представлять в течение 5 рабочих дней со дня, когда поступил запрос

Статью 93 НК, посвященную истребованию документов в ходе налоговой проверки, привели в соответствие с жизнью. Теперь в ней говорится о проверяемом лице, а не о налогоплательщике. Если учитывать, что в реальности запросить бумаги ИФНС может не только у плательщика, но и, например, у налогового агента или вообще у неплательщика, то замена вполне объяснима.

Также изменения, вступившие в силу 02.06.2016, уточнили порядок представления документов на нескольких страницах. Отныне в НК черным по белому написано, что требования к сшивкам утверждает ФНС. А пока новую обязанность налоговая служба не исполнила, пользуйтесь ее письмами, а также письмами Минфина на этот

И еще одна значимая поправка: прямо в Налоговом кодексе прописали возможность представлять через Интернет отсканированные бумажные документы. В принципе, многие инспекции принимали их и до изменений. Но всегда была вероятность отказа, мол, бумаги не соответствуют формату, принятому в конкретной ИФНС. Теперь это исключено.

Другие нюансы представления документов по требованию ИФНС вы найдете в статье Л.А. Елиной «Когда налоговая просит документы... И не только» («Главная книга», 2015, № 7).

Другие нюансы представления документов по требованию ИФНС вы найдете в статье Л.А. Елиной «Когда налоговая просит документы... И не только» («Главная книга», 2015, № 7).

Проверки с допмероприятиями налогового контроля: как было

Как вы знаете, ИФНС в ходе рассмотрения материалов налоговой проверки (камеральной или выездной) может назначить так называемые дополнительные мероприятия налогового контроля (ДМНК). В НК давно говорится, что налогоплательщик вправе ознакомиться со всеми материалами проверки, включая материалы ДМНК, а также представить свои возражени

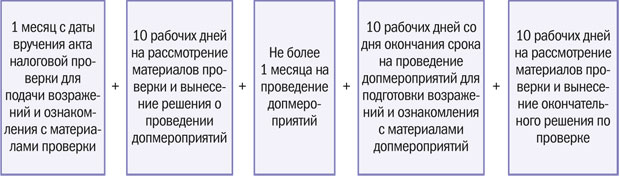

Но в жизни компании и ИП сталкивались с трудностями при реализации этих прав. Что понимать под ознакомлением? Например, можно ли делать копии? В какой срок разрешено посмотреть документы? Сколько есть времени на подачу возражений по материалам допмероприятий? Никакой конкретики не было. Тем не менее вся процедура начиная с момента получения акта ВНП и до вынесения решения по ней формально должна была уложиться в 1 месяц и 10 рабочих дней со дня вручения акта. Очевидно, что это слишком мало.

В 2013 г. Пленум ВАС попытался восполнить пробел, рекомендовав считать сроком для подачи возражений на материалы налоговой проверки и ДМНК 1 месяц со дня вручения последних. А сроком рассмотрения материалов проверки, с учетом результатов допмероприятий, — 10 рабочих дней по окончании срока для представления возражени

Проверки с допмероприятиями налогового контроля: как стало

Давайте посмотрим, как теперь все выглядит с 02.06.2016.

Итак, после получения акта проверки у фирмы по-прежнему есть 1 месяц для подачи возражений на него. Когда он пройдет, ИФНС должна будет в течение 10 рабочих дней рассмотреть материалы проверки и либо принять окончательное решение по ней, либо назначить

Но, предположим, инспекторы назначили ДМНК. Тогда они должны установить и срок, в течение которого станут проводить мероприятия (но не более 1 месяца). Как только он закончится, у организации будет 10 рабочих дней на то, чтобы ознакомиться с ДМНК и подать возражения по ним.

Переходим к сроку вынесения решения по проверке с учетом материалов допмероприятий налогового контроля. Тут законодатель прислушался к Пленуму ВАС и закрепил его трактовку. Как только закончился срок на подачу возражений по материалам ДМНК, начинаем отсчитывать 10 рабочих дней, в течение которых ИФНС должна вынести решение по налоговой проверке. Продлить этот период нельзя. Причем у инспекции всего два варианта: либо это будет решение о привлечении к ответственности, либо об отказе в этом. Назначить повторные ДМНК, согласно новой редакции Налогового кодекса, с 02.06.2016 нельз

Если свести все сказанное по срокам, связанным с налоговой проверкой и ДМНК, воедино, получится такая схема.

И последнее. Новые правила применяют при вынесении решений по проверкам, которые завершились 02.06.2016 и позж

Как вы знаете, днем окончания:

— выездной проверки считается дата справки, составленной ИФНС в последний день проверк

— камеральной проверки является наиболее ранняя из двух дат: последний день третьего месяца считая со дня представления декларации либо дата, указанная в акте проверк

Досудебное обжалование решений, действий (бездействия) налоговиков

С 02.06.2016 подать жалобу, включая апелляционную, на решение, действия либо бездействие налогового органа можно не только на бумаге, но и в электронном виде через Интернет, в том числе и через личный кабинет налогоплательщика. Помимо прочего, теперь в жалобе следует указать, в какой форме вы хотите получить ответ на нее — в бумажной или электронной. Формат и порядок представления жалобы через Интернет должна утвердить ФНС. Причем если эти требования нарушить, инспекторы оставят жалобу без рассмотрени

Также с 02.06.2016 жалобу не станут рассматривать, если:

— в ней не указано, какой конкретно ненормативный акт либо какие именно действия (бездействие) обжалует фирма. Представить такой случай трудно, но, видимо, бывало всякое, что аж понадобились поправки в НК в этой част

— в УФНС обжаловано вступившее в силу решение налоговой инспекции по проверке, при том что инспекция сама устранила недочеты, ставшие поводом для жалобы, и в течение 3 дней со дня завершения работы над ошибками сообщила об этом «начальств

И еще одно. Многие из вас в курсе, что УФНС рассматривала жалобы на решения нижестоящих инспекций по налоговым проверкам без участия представителей фирм. С 02.06.2016 так будет не всегда. Если на подготовительном этапе УФНС обнаружит, что сведения, переданные инспекцией, противоречат данным жалобы, представителя организации пригласят в управление, чтобы рассмотреть жалобу в его присутстви

Только помните: все перечисленные нововведения относятся лишь к жалобам, поданным 02.06.2016 и позже. Если вы пожаловались до этой даты, применяться будет старый порядо

Приостановка исполнения решения по налоговой проверке в ходе досудебного обжалования

В середине 2013 г. в НК ввели норму, позволяющую приостанавливать исполнение решения налогового органа, на которое компания подала «досудебную» жалобу «наверх». Но конкретикой норма не отличалась и была мертвой. Сами посудите, что значит приостановление возможно, цитирую, «при наличии достаточных оснований полагать, что... акт... не соответствует законодательству...». Но пишет УФНС в ответ на запрос налогоплательщика: «Нет оснований полагать» — и дело в шляпе, возразить нечег

В итоге депутаты основательно переработали НК в этой части и вот что вышло.

Во-первых, с 02.06.2016 приостановить можно лишь исполнение решения о привлечении к налоговой ответственности или об отказе в этом. Если вы обжалуете какой-то другой ненормативный акт ИФНС, отсрочить его исполнение точно не выйде

Во-вторых, для приостановки любого решения достаточно соблюсти одно условие — обзавестись банковской гарантией со сроком действия как минимум 6 месяцев, которая покрывает сумму доначислений, пени и, возможно, штрафов. Кроме того, гарантия должна отвечать общим требованиям НК к подобным документа

В-третьих, если условие о гарантии соблюдено, отказать в отсрочке исполнения решения нельзя. Налоговый орган обязан выполнить просьбу в течение 5 дней со дня, когда к нему поступило соответствующее заявление организации. Затем у инспекторов есть 3 дня на то, чтобы сообщить о приостановк

В-четвертых, по итогам рассмотрения жалобы на приостановленное решение налоговый орган направляет в банк, который предоставил гарантию, одно из следующих сообщений:

— о необходимости оплатить гарантированную сумму;

— о неактуальности гарантии. Например, потому что «досудебную» жалобу удовлетворили и доначисления отменили либо потому что организация расплатилась с налоговиками сама.

Личный кабинет налогоплательщика-физлица

С 02.06.2016 изменился порядок использования физлицами личного кабинета налогоплательщика (ЛКН). Напомню, что там можно, в частности, заполнить и отправить налоговую декларацию, а также получить документы из ИФНС, включая уведомления об уплате налога. До поправок это не отменяло обязанности налоговой инспекции отправить все перечисленное еще и почтой, разве что человек сам просил этого не делать, направив в ИФНС отдельное уведомление через ЛКН.

По новым правилам сама регистрация физлицом доступа в ЛКН означает, что все документы отныне ему будут присылать только в электронном виде без дублирования на бумаге. Если нужна и бумажная версия, об этом придется просить ИФНС отдельн

Обязательный электронный документооборот с ИФНС: срок наладки

Итак, с поправками, вступившими в силу 02.06.2016, мы закончили. Переходим к изменениям, ставшим актуальными с 1 июля.

Вам отлично известно, что по НК строго в электронном виде должны отчитыватьс

— организации со среднесписочной численностью работников более 100 человек;

— вновь созданные организации с численностью сотрудников более 100 человек;

— плательщики НДС;

— неплательщики НДС и лица, освобожденные от его уплаты, выставившие счета-фактуры с выделенным налогом.

До 01.07.2016 предполагалось: как только организации стало ясно, что она должна отчитываться «электронно», обеспечить это нужно к сроку представления какой-либо первой отчетной формы. Скажем, фирма создана в 15.01.2016, сразу наняла больше 100 человек и применяла ОСН. Срок сдачи электронной декларации по НДС за I квартал — 25.04.2016. То есть больше 3 месяцев компания могла потихоньку готовиться представлять отчетность через Интернет.

Однако начиная с 01.07.2016 наладить электронный документооборот с ИФНС нужно в течение 10 рабочих дней со дня, когда наступило одно из оснований для этого. Допустим, упрощенец 04.07.2016 выставил счет-фактуру с НДС. Значит, формально не позднее 18.07.2016 он долже

— заключить договор с оператором на обеспечение электронного документооборота с ИФНС по месту учета;

— получить у оператора квалифицированный сертификат ключа проверки электронной подписи.

Обязательный электронный документооборот с ИФНС: ответственность за нарушение срока наладки

Закономерно возникает вопрос: введена ли попутно ответственность за неисполнение новой обязанности наладить электронный документооборот в

В привычном понимании — нет, не введена. Но инспекциям дали право приостановить операции по банковскому счету организации в течение 10 дней со дня, когда ИФНС обнаружила, что обязательный электронный документооборот так и не налаже

Как это обнаружить?

Возьмем пример с упрощенцем, выставившим 04.07.2016 счет-фактуру с НДС. Очевидно, что если к 18 июля он в плане «электронного» общения с налоговой инспекцией ничего не сделает, то сразу 19 июля ИФНС о его нерадивости вряд ли узнает. А когда тайное станет явным? Например, когда покупатель 11.10.2016 заявит в декларации по НДС за III квартал вычет по счету-фактуре упрощенца и, предположим, месяц спустя, 11.11.2016 об этом станет известно инспекции, в которой упрощенец состоит на учете. Она хватится, а декларации по НДС в электронном виде нет. Все, можно замораживать расчетные счета организации на УСН.

В то же время может быть и так. Наш упрощенец, пусть и с большим опозданием, скажем, только 04.10.2016 заключил договор с оператором электронного документооборота и получил сертификат ключа подписи. 11.10.2016 он сдал декларацию по НДС за III квартал через Интернет. Так вот, конкретно за нарушение

«Камеральные» пояснения — 2017

Напоследок о паре поправок в часть первую НК, вступающих в силу с 2017 г.

С 1 января плательщикам НДС в рамках камеральной проверки декларации по этому налогу придется направлять пояснения по запросу ИФНС только в электронном виде. Бумажные объяснительные считаться представленными не будут. Если помните, такая же норма с 2015 г. действует для самой декларации по

Кроме того, вам известно, что при камеральной проверке декларации по любому налогу инспекция вправе потребовать направить ей в пятидневный срок пояснения, в частности,

— в декларации обнаружились ошибки либо нестыковки с иными сведениями, имеющимися в ИФНС. Вместо пояснений в этом случае можно также представить уточненку;

— в декларации заявлены льготы или убыток;

— декларация уточненная и сумма налога в ней меньше, чем в первоначальной.

Сейчас молчание в ответ на подобный запрос ИФНС обходится организации в 200 руб. за каждый непредставленный докумен

Но с 01.01.2017 проступок сильно подорожает: до 5000 руб. — при первом случае и до 20 000 руб. — если в рамках календарного года нарушение допущено повторн

«Бухучетные» поправки

Упрощенный бухучет упростили: а что случилось?

20.06.2016 вступил в силу датированный маем Приказ Минфина

Напомню, что перечень организаций, которым доступны упрощенные способы ведения учета и которых могут коснуться обсуждаемые изменения, установлен в п. 4 ст. 6 Закона

О том, какие организации считаются малыми предприятиями с 2016 г., читайте

О том, какие организации считаются малыми предприятиями с 2016 г., читайте

Помните: применение всех поправок — дело добровольное. Если малому предприятию они не по душе, оно вправе оставить все как есть и вообще не обращать внимания на случившееся.

Например, уже сейчас можно сказать, что для МП — плательщиков налога на прибыль изменения невыгодны, поскольку их применение окончательно отдалит бухгалтерский учет от налогового, их данные станут абсолютно несопоставимы.

Невыгодны поправки и МП, которые часто привлекают кредиты или инвестиции либо руководство (участники) которых принимает на основе бухотчетности важные управленческие решения. Причина — отчетность, составленная с реализацией всех новых льгот, будет совершенно неинформативной, а по ряду показателей и вовсе обнулится. Вы в этом убедитесь, как только мы разберем изменения подробнее.

Если же тем не менее все или отдельные поправки пришлись МП по вкусу, начать их применять оно может:

— задним числом с 01.01.2016. Но тогда придется пересчитать все показатели, которые затронет это решение;

— с 01.01.2017.

Какие именно новые упрощенные способы учета будет использовать малое предприятие и с какой даты, оно должно закрепить в бухгалтерской учетной политик

Упрощенный бухучет упростили: МПЗ

Информацию по поправкам я свел в несколько таблиц. Должен предупредить, что анализ пока предварительный, слишком мало времени прошло с тех пор, как Приказ № 64н вступил в силу. Наверняка позже вскроется множество других нюансов, которые мы обсудим на наших следующих встречах.

Начнем с изменений по учету МПЗ.

| Суть поправки | Комментарии |

| Фактическая стоимость приобретенных МПЗ = цена поставщика. Все сопутствующие расходы списываются сраз |

МП, в частности, освобождены от трудозатратного расчета и учета транспортно-заготовительных расходов |

| Стоимость МПЗ и другие затраты на производство и подготовку продукции к продаже списываются в расходы по обычным видам деятельности по мере приобретени |

Достаточно принять, например, материалы к учету по дебету счета 10 «Сырье и материалы», как их стоимость можно списывать с кредита того же счета в дебет счетов затрат, не дожидаясь передачи в производство. Однако поправка доступна только: — для микропредприятий (у которых за предшествующий календарный год среднесписочная численность работников не более 15 чел., выручка — не более 120 млн — для иных МП, не имеющих существенных остатков МПЗ, то есть таких, которые могут повлиять на управленческие решения собственников бизнес |

| Стоимость МПЗ для управленческих нужд списывается в расходы по мере приобретени |

В отличие от предыдущей поправки, эта доступна любому МП, имеющему право вести упрощенный бухучет |

| Можно не формировать резерв под обесценение МПЗ, которы — морально устарели; — сильно подешевели на рынке; — утратили первоначальные качества |

В итоге в балансе МП такие МПЗ будут числиться по фактической себестоимости, что увеличивает активы (в том числе чистые). Для остальных компаний резерв под обесценение стоимости перечисленных МПЗ по-прежнему обязателен, и в балансе они будут числиться по стоимости за минусом резерв |

Упрощенный бухучет упростили: ОС и НМА

Теперь о поправках в учете ОС и НМА, которыми при желании могут воспользоваться малые предприятия.

| Суть поправки | Комментарии |

| Первоначальная стоимост — покупаемых ОС = цена продавца + затраты на монтаж (если они не входят в цену); — строящихся ОС = цена работ подрядчика (цена работ иных контрагентов по договорам на приобретение, сооружение, изготовление ОС) |

Другие затраты, хотя бы и непосредственно связанные с приобретением ОС, можно списывать в расходы сразу. Это касается, например, таких затрат, — иные расходы на доведение объекта до состояния, пригодного к использованию, кроме монтажа; — таможенные пошлины и сборы; — расходы на консалтинговые и посреднические услуги |

| Амортизацию можно начислять раз в год (31 декабря) или раз в кварта |

Если МП платит налог на имущество, решение начислять бухгалтерскую амортизацию только 31 декабря отчетного года приведет к тому, что весь год ОС будут облагаться налогом исходя из остаточной стоимости на 1 января того же года. А это невыгодн |

| Первоначальную стоимость производственного или хозяйственного инвентаря, являющегося ОС, можно самортизировать сразу при принятии к учет |

Иными словами, в момент отражения стоимости объекта по дебету счета 01 «Основные средства» ту же сумму МП проводит по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетом затрат (20 «Основное производство», 26 «Общехозяйственные затраты» и т. п.). В итоге балансовая стоимость объекта будет равна нулю. Перечень имущества, относящегося к производственному или хозяйственному инвентарю, приведен в подразделе 16 |

| Затраты на покупку или создание любых НМА можно учитывать в текущих расходах по обычным видам деятельност |

То есть у МП вообще не будет такого отдельного объекта бухучета, как НМА, а значит, не будет и каких-либо операций, требующих проводок с использованием счета 04 «Нематериальные активы» |

Наказания за бухгалтерские нарушения: предыдущая версия

10.04.2016 вступила в силу новая редакция ст. 15.11

К слову, до внесения поправок статью применяли довольно редко. Штраф был маловат — от 2000 до 3000 руб., да и всего два состава нарушений:

— занижение сумм начисленных налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета;

— искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10%.

По первому составу ИФНС еще худо-бедно штрафовали. А вот за второй даже не брались, поскольку слишком это хлопотно: доказать, что, например, показатель строки баланса занижен или завышен на 10%. Ведь сначала надо вывести правильную, с точки зрения налоговиков, сумму, а это тот еще труд.

Наказания за бухгалтерские нарушения: текущая версия

По-видимому, отсутствие серьезного наказания за «бухгалтерские» проступки подвигла законодателей полностью переписать ст. 15.11

Во-первых, размер штрафа повышен и теперь составляет от 5000 до 10 000 руб., а при повторном нарушении — от 10 000 до 20 000 руб. Причем вместо штрафа за повторный проступок должностное лицо могут и дисквалифицировать на срок от 1 года до 3 лет. Раньше такой ответственности за подобные нарушения не было вовсе.

Справка

Повторным считается аналогичное административное нарушение, допущенное в период со дня вступления в силу постановления о назначении наказания за первый проступок и до истечения 1 года со дня исполнения наказания (например, со дня уплаты штрафа за первое нарушени

Во-вторых, в перечень наказуемых бухгалтерских проступков с 10.04.2016 дополнительно вошли:

— регистрация несуществующего факта хозяйственной жизни, а также мнимого или притворного объекта учета. Ясно, что это относится прежде всего к целенаправленной работе с однодневками;

— ведение двойной бухгалтерии. Официально это называется, цитирую: «ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета»;

— составление бухгалтерской отчетности с данными, взятыми, что называется, с потолка. Официально: «не на основе данных, содержащихся в бухгалтерских регистрах»;

— отсутствие первичных документов, бухгалтерских регистров, бухгалтерской отчетности в течение обязательного срока хранения. Это, пожалуй, самое неприятное, такое можно обнаружить в 90% организаций, учитывая, что в норме не установлено, за какое минимальное число пропавших бумаг наступает ответственность;

— отсутствие обязательного аудиторского заключения во время обязательного срока хранения. Впервые установлена прямая ответственность за это, довольно долго проступок, по сути, не был чувствительно наказуемым.

В-третьих, срок давности привлечения к ответственности по ст. 15.11

Правда, по-прежнему ответственности за искажение сумм налога

И напоследок хочу обратить ваше внимание вот на что. Если на 10.04.2016 в производстве находилось административное дело по ст. 15.11

Остальные поправки: новый МРОТ, профстандарты, спецоценка

Новый МРОТ и «кадровые» последствия

Как вы знаете, с 01.07.2016 МРОТ увеличили с 6204 до 7500 руб. На что нужно обратить внимание в связи с

Начнем с кадров. Тут повышение МРОТ может быть для вас актуальным, если выполнены два условия:

— в вашем субъекте РФ не введен региональный МРОТ, который обычно выше федерального, либо региональный МРОТ есть, но он меньше

— один или несколько сотрудников с нормальным режимом рабочего времени за полностью отработанный месяц со всеми надбавками и премиями до 1 июля получали меньше 7500 руб.

Тогда придется поднять этим людям оклады так, чтобы общая сумма месячных выплат равнялась как минимум 7500 руб. Для этого заключите с работниками дополнительные соглашения к их трудовым договора

Плюс в отношении таких сотрудников нужно учитывать, что если начиная с 01.07.2016 за ними по любой причине сохраняется средний заработок (отпуск, командировка, но кроме пособий — там свой порядок), то в расчете на полный месяц сумма выплат опять же не может быть меньше

Соответственно, если, например, один из таких сотрудников пошел в отпуск с 1 июля, отпускные ему надо пересчитать и доплатить.

Новый МРОТ и пособия: на что повлияет увеличение

Теперь о пособиях. В каких случаях повышение с 01.07.2016 МРОТ с 6204 до 7500 руб. повлияет на их разме

Вариант 1. Средний дневной заработок для целей назначения пособий по болезни и в связи с материнством надо исчислять исходя из МРОТ,

— у сотрудника со страховым стажем более 6 месяцев в расчетном периоде вообще не было заработка, например, он впервые в жизни устроился на работу в 2016 г.;

— начисления у такого человека в расчетном периоде были, но посчитанный исходя из них средний дневной заработок оказался меньше того, что получается по МРОТ.

В итоге после повышения МРОТ в варианте 1 средний дневной заработок для расчета пособий составит

Вариант 2. Если страховой стаж работника меньше 6 месяцев, то каким бы большим ни был его средний дневной заработок, исчисленный по реальным выплатам, за полный календарный месяц болезни или декрета пособие не может превышать МРОТ, то есть

Новый МРОТ и пособия: страховой случай произошел в июле 2016 г. или позже

Если человек заболеет, пойдет в декрет или отпуск по уходу за ребенком в возрасте до полутора лет начиная с 01.07.2016, проблем нет — при назначении пособия сразу работаем с новым МРОТ.

Напомню: когда фактический средний дневной заработок сотрудницы, уходящей в такой отпуск, оказывается меньше заработка, посчитанного исходя из МРОТ, то ее пособие за полный календарный месяц отпуска исчисляют по особому правилу. Действующий на момент начала отпуска МРОТ просто умножают на 40%. Затем получившийся результат сравнивают с минимумом, установленным на текущий год в Законе

Довольно долго фиксированная минималка пособия к отпуску по уходу за первым ребенком в возрасте до полутора лет из Закона

Но после повышения МРОТ до 7500 руб. расчетная минималка выросла до

Новый МРОТ и пособия: страховой случай произошел до июля 2016 г.

Теперь о том, как быть со страховыми случаями, произошедшими до 01.07.2016.

При варианте 1, то есть когда стаж работника превышает 6 месяцев и его фактический средний дневной заработок меньше МРОТ-ного, ничего делать не придется. Причина — в расчетах участвует МРОТ, действовавший на день начала болезни или «материнского» отпуска. Доплаты в связи с повышением этой суммы до 7500 руб. не положены, даже если, например, начало отпуска по уходу за первым ребенком в возрасте до полутора лет пришлось на 30 июня. Обидно, но делать нечег

А вот при варианте 2 увеличенный МРОТ может повлиять на «переходящие» пособия по болезни и в связи с декретом для людей со страховым стажем менее 6 месяцев и внушительным фактическим заработком. За период с 01.07.2016 и далее верхний предел пособий для них надо исчислять уже исходя из 7500 руб. за полный календарный месяц болезни или отпуска по беременности и родам. Соответственно, например, вполне может оказаться, что декретные девушке, ушедшей в отпуск до этой даты, придется доплатит

Профстандарты получили прописку в ТК

Многим из вас известно, коллеги, что еще в мае 2015 г. был принят Закон

В феврале и апреле, чтобы предвосхитить вал вопросов по изменениям, который обычно поднимается лишь после того, как они стали реальностью, Минтруд выпустил обширные разъяснения по этому поводу. Изучим их.

Конечно, всех работодателей прежде всего волнует, обязательны ли профстандарты. Министерство успокоило: кадровую политику в части требований к соискателям и действующим работникам организация или предприниматель выстраивают самостоятельно. Профстандарты для них — маяк, ориентир, образец, идеал, если хотите, на который можно (но не обязательно) равнятьс

Однако в двух случаях учесть требования стандарта все-таки придетс

— если по ТК работнику положены компенсации, льготы или его труд связан с какими-либо ограничениями. В этом случае название должности или профессии должно соответствовать квалификационному справочнику либо профстандарт

— если ТК, иными законами или нормативными актами установлены требования к квалификации работника. Тогда она должна соответствовать и профстандарту тоже. Напомню, что под квалификацией здесь мы понимаем знания, профессиональные навыки, умения и практический опыт человек

Например, согласно Закону

Раз в отдельном Законе есть такие нормы, это автоматически обязывает работодателей главбухов ПАО и самих главбухов соблюдать аналогичные требования из раздела 3.2 профстандарта «Бухгалте

В то же время в этом профстандарте для главных бухгалтеров есть предписания, которых нет в Законе о бухучете и других нормативных актах. В частности, там сказано, что они должны осваивать дополнительные образовательные программы: повышать квалификацию, проходить переподготовку. Но поскольку эти требования закреплены лишь в профстандарте «Бухгалтер» и больше нигде, выполнять их не обязательн

Что же касается ответственности за неприменение профстандарта в тех случаях, когда это необходимо, то работодатель будет отвечать по обычной «трудовой» ч. 1 ст. 5.27

Внеплановая спецоценка рабочих мест: когда надо

01.05.2016 были приняты и в тот же день вступили в силу поправки в Закон

Для начала решено продлить срок для обязательной внеплановой спецоценки с 6 до 12 месяцев со

— введения в эксплуатацию нового рабочего места. К слову, Минтруд уточнил, что спецоценку такого рабочего места нужно проводить, только если оно уже занято. Вакантные рабочие места подвергать процедуре не следуе

— изменения технологического процесса либо замены производственного оборудования, способных существенно повлиять на уровень воздействия вредных факторов.

Во всех других случаях срок проведения внеплановой спецоценки остается прежним — 6 месяцев. К ним относятся, в частност

— изменение состава применяемых материалов и сырья, средств индивидуальной или коллективной защиты, если это может повлиять на уровень воздействия вредных факторов;

— несчастный случай на производстве или выявление профессионального заболевания;

— предписание трудинспекции провести внеплановую спецоценку в связи с тем, что процедура, проведенная самим работодателем, выполнена с пороками.

Кстати, для последнего случая изменения в Закон

А в какой срок нужно провести плановую спецоценку рабочих мест? Ответ вы найдете здесь.

А в какой срок нужно провести плановую спецоценку рабочих мест? Ответ вы найдете здесь.

Внеплановая спецоценка рабочих мест: когда не надо

Поправки в Закон

Первое — компания прошла через реорганизацию и после этого для работников ничего не изменилось. Технологический процесс прежний, материалы, средства индивидуальной защиты, оборудование — тоже. Правда, не очень понятно следующее. Фирмам, пережившим присоединение, преобразование и, с некоторой натяжкой, слияние, новая норма более или менее подходит. Но что делать тем, кто реорганизован в форме разделения или выделения? На выходе у нас, по крайней мере, две новые компании. Как они будут делить результаты спецоценки, законченной до реорганизации? Ответа пока

Второе исключение — изменилось только наименование рабочего места и больше ничего. Условно говоря, было рабочее место юриста, а стало юрисконсульта, хотя в остальном все по-прежнему: стол, стул, компьютер, причем стоят они там же, где стояли до переименования. Внеплановую спецоценку такого «нового» рабочего места начиная с 01.05.2016 можно не проводит

Декларация соответствия условий труда нормативным требованиям для «оптимальных» и «допустимых» рабочих мест

Следующая новость заинтересует прежде всего компании, которые в ходе спецоценки выявили рабочие места с оптимальными или допустимыми условиями труда. С 01.05.2016 такие фирмы получили право подать в территориальное подразделение Роструда декларацию о соответствии этих мест нормативным требования

Если за 5 лет со дня подачи ничего плохого не случится, срок действия декларации автоматически продлевают еще на 5 лет. И так далее. Проще говоря, фирма не обязана «спецоценивать» такие рабочие места через 5 лет еще раз, тогда как в общем случае повторить процедуру придется. До поправок это было доступно только в отношении рабочих мест, на которых вредные факторы вообще не найден

Справка

В декларацию соответствия условий труда нормативным требованиям нельзя включать сведения о рабочих местах, труд на которых по умолчанию дает право на досрочную пенсию, льготы, гарантии, компенсации в связи с вредными факторами. Иными словами, такие рабочие места нужно раз в 5 лет подвергать спецоценке независимо от результатов предыдущей процедур

Причем новую норму распространили на результаты любой спецоценки, проведенной после 01.01.2014. Что это значи

Предположим, в 2015 г. фирма прошла через указанную процедуру. Та выявила «безвредные» рабочие места, а также те, на которых уровень воздействия вредных факторов не превышает нормативного и при этом:

— безопасен и не влияет на здоровье человека (оптимальные условия труд

— влияет на здоровье, но за время отдыха организм полностью восстанавливается (допустимые услови

Не позднее 30 рабочих дней со дня утверждения отчета о спецоценке в 2015 г. компания подала декларацию соответствия «безвредных» рабочих мест нормативным требования

Спецоценка: что еще изменилось

Согласно изменениям в Закон

— сообщение об утверждении отчета о процедуре — в течение 3 рабочих дней со дня, когда это произошло. Способ отправки может быть любым, главное — подтвердить, что обязанность выполнена;

— копию самого отчета заказным письмом с уведомлением о вручении или в электронном виде с квалифицированной электронной подписью.

Хотя, я думаю, проще отправить сразу оба документа и забыть об этом. Также стоит отметить, что ответственность за неисполнение этих требований не ввели.

И напоследок озвучу другие изменения по спецоценке, которые могут вам пригодиться:

— в ходе спецоценки сотрудники отныне имеют право предложить вам проверить, нет ли на их рабочих местах вредных факторов, а вы, соответственно, обязаны передать их просьбу экспертам, проводящим процедур

— эксперту, который занимается спецоценкой, нужно дать возможность изучить технологическую документацию, осмотреть оборудование, сырье и материалы, а также просмотреть бумаги, которыми установлены трудовые обязанности человека, чье рабочее место подвергается оценк

Новые коды отчетных периодов в налоговом расчете по налогу на имущество

С 01.01.2016 для плательщиков налога на имущество по кадастровой стоимости установлены особые отчетные периоды — I, II и III кварта

Для исправления ситуации ФНС выпустила Письмо

Если ваша организация не находится в стадии ликвидации или реорганизации, то для I квартала код остался таким же — 21. Оно и понятно: что нарастающим итогом отчитываться по налогу, что поквартально — все едино, I квартал он и есть I квартал. А вот в расчете, который вы будете подавать не позднее 01.08.2016 (30 июля — суббота), вам нужно будет указать код 17, а не 31, как раньше. Это означает, что вы сдаете декларацию за II квартал/полугодие. По окончании III квартала/9 месяцев соответственно код 18, а не 33.

УИН в платежном поручении можно не указывать

Как вы знаете, с 28.03.2016 вступили в силу поправки в Правила заполнения платежек на перечисление налогов. Теперь в них, в частности, предусмотрено, что физлица должны указывать в платежках либо ИНН, либо уникальный идентификатор начисления (УИН) в поле «Код». Если приведен ИНН, то в поле «Код» они ставят 0. Что до организаций, то они указывают 0 в этом поле всегд

Однако практика применения поправок быстро выявила, что некоторые банки требуют от физлиц приводить

В итоге в апреле ФНС была вынуждена выпустить Письмо

«Шестимесячные» взносы

«Разъездные» суточные

Тема обложения взносами суточных, выплачиваемых сотрудникам с разъездным характером работы, не дает покоя ни работодателям, ни чиновникам. Очередное Письмо Минтруда

Впрочем, ничего нового чиновники не сказали. Как и прежде, они настаивают: если нет документов, подтверждающих конкретные расходы «разъездного» сотрудника, то выплата теряет компенсационный характер. Соответственно, на нее надо начислить взносы.

Ведомство традиционно предпочло не заметить, что по ТК цель суточных, за что бы их ни платили, — компенсация дополнительных расходов, вызванных вынужденным проживанием человека вне дома. Там же, в ТК, сказано, что размер и порядок выплаты суточных устанавливают в коллективном или трудовом договоре либо в локальном нормативном акте. И выплата этой суммы в принципе не предполагает того, чтобы работник подтверждал ее использование какими-либо бумагам

Если вы готовы отстаивать в суде свое право не облагать взносами именно «разъездные» суточные, то у вас есть все шансы на победу. Однако необходимо очень внимательно отнестись к оформлению выплат. Поскольку, по мнению судов, на такие суточные не начисляют взносы, только если их выплат

— предусмотрена трудовым, коллективным договором (иным локальным нормативным актом);

— установлена в фиксированном размере с привязкой ко времени, которое человек проводит вне дома;

— не носит систематический характер.

Стоит нарушить одно из условий, и суд может признать выплаченные суммы надбавкой к окладу, которую, как вы понимаете, нужно облагать взносами.

Тем же работодателям, которые ругаться с проверяющими не любят, можно посоветовать только одно — не платить суточные без привязки к конкретным расходам. Пропишите в локальной нормативке конкретные виды затрат, компенсируемых «разъездным» работникам. Это могут быть расходы на питание, на какие-то бытовые услуги (ту же стирку). Главное, чтобы сотрудник предъявил документы об оплате: чеки, квитанции, бланки строгой отчетности.

Компенсация расходов по ГПД: есть подтверждающие документы — нет взносов

Еще один пример нового старого разъяснения по взносам — Письмо Минтруда

В центре внимания — компенсации издержек обычного физлица, выполнившего для организации работы или оказавшего ей услуги по гражданско-правовому договору. В принципе, в Законе

Выплаты при увольнении и взносы

Вам известно, коллеги, что при сокращении численности сотрудников или штата работодатель обязан сообщить людям об этом прискорбном событии не позднее чем за 2 месяца до увольнения. Но если работодателю нужно, чтобы человек ушел раньше, или, наоборот, сам работник не желает ждать 2 месяца, по письменному согласию увольнение может состояться и до окончания этого срока.

Такому сотруднику полагается дополнительная компенсация, равная среднему заработку за время, оставшееся до завершения двухмесячного срок

Плюс (в связи с сокращением) он в любом случае имеет право на выходное пособие на период трудоустройства, равное двум среднемесячным заработкам. В итоге может получиться, что если сотрудник согласится на досрочное увольнение достаточно быстро, то с учетом компенсации за это и выходного пособия общая сумма увольнительных выплат превысит три среднемесячных заработка. Надо ли облагать излишек взносам

Минтруд в Письме

Отмечу также, что лимит в три среднемесячных заработка действует и тогда, когда выходное пособие не предусмотрено в ТК прямо. Достаточно прописать обязанность работодателя выплатить такое пособие в коллективном или трудовом договоре либо в отдельном соглашении о расторжении последнег

Исправить ошибки в отчетности по взносам по-прежнему можно двумя способами

Очередное новое старое Письмо Минтруда

По сути, Письмо воспроизводит механизм, «зашитый» в формы расчетов и порядки их заполнения. Да, отметили чиновники, при занижении взносов к уплате надо подать уточненный расчет, предварительно погасив недоимку и заплатив пени. Но Закон

В то же время, делают оговорку чиновники, если плательщик захочет подать отдельный уточненный расчет за период, в котором допустил ошибку (по действовавшей тогда форме), никто не вправе ему это запретить. Правда, в таком случае не надо ничего вписывать в специальные корректировочные строки расчетов за период обнаружения оплошност

Корректировка «персонифицированных» ошибок

Однако доначисление взносов на выплаты одному или нескольким работникам влечет и необходимость корректировки сведений персонифицированного учета, которые отражаются в разделе 6 расчета

Лучше поясню на примере.

Предположим, в I квартале 2016 г. работодатель не начислил взносы в ПФР на выплату в пользу сотрудника, будучи уверенным, что сумма «льготируется». После чего заполнил и сдал

Для этого в разделе 6 текущего расчета необходимо включить персонифицированные сведения по работнику с типом «корректирующа

Если же предположить, что в нашем примере ошибка не затронула персонифицированный учет, например занижены только взносы в ФФОМС, то ее исправление на данные в разделе 6 расчета

Один несданный 4-ФСС — два штрафа. Но как их посчитать?

Все давно привыкли, что за опоздание с расчетом

Согласно обоим Законам штрафы равны 5% суммы взносов, начисленных к уплате за последние 3 месяца отчетного или расчетного периода за каждый полный либо неполный месяц просрочки, но не менее 1000 руб. и не более 30% указанной суммы. Но вот что считать взносами, «начисленными к уплат

В появившемся относительно недавно Письме

Со штрафом по

Пример. Расчет штрафа за несвоевременную сдачу формы 4-ФСС

/ условие / 29.07.2016 организация подала расчет по форме

Сумма расходов по указанному виду страхования за эти же месяцы — 50 000 руб. (подстрока «за последние три месяца отчетного периода» строки 15 «Расходы на цели обязательного социального страхования» таблицы 1 раздела I расчета);

Сумма взносов «на травматизм» к уплате за апрель — июнь — 6000 руб. (подстрока «за последние три месяца отчетного периода» строки 2 «Начислено к уплате страховых взносов» таблицы 7 раздела II расчета). Расходов «на травматизм» во II квартале 2016 г. у компании не было.

/ решение / Рассчитаем суммы штрафов за опоздание с отчетностью в соответствии с Законами

1. Независимо от того, каким способом организация должна подавать расчет (на бумаге или «электронно»), период просрочки составит 1 неполный месяц, который нужно округлить до полного.

2. Базой для расчета штрафа по Закону

3. Поскольку в апреле — июне организация не тратилась на выплаты в связи с производственным травматизмом, базой для расчета штрафа по Закону

4. Общая сумма штрафов за несвоевременную сдачу расчета

НДС: что изменили, а что разъяснили

НДС-поправки

С 1 июля вступила в силу поправка, согласно которой продавцам, исчисляющим НДС по отгрузке (то есть большинству), не надо включать в базу по НДС страховую выплату, полученную от страховщика при неоплате товара покупателем. Так депутаты наконец-то исполнили предписание КС, которое он дал еще в июле 2015 г. в Постановлении

Напомню, что тогда КС счел норму неконституционной, поскольку она заставляла продавцов дважды исчислять НДС с одной суммы:

— со стоимости проданного — в день отгрузки;

— с суммы страховой выплаты, покрывающей эту стоимость, — в день получения.

В принципе, уже начиная с июля 2015 г. на основании вердикта КС продавцы, работающие по отгрузке, страховую выплату в базу по НДС не включали. Теперь же это закреплено законом.

Также с 1 июля станет проще принимать к вычету НДС по МПЗ, работам и услугам, приобретенным для обеспечения экспорта товаров, облагаемого НДС по нулевой ставке. Как и в случае с внутрироссийскими операциями, для вычета достаточно будет получить счет-фактуру и принять покупку на учет. Собирать документы, подтверждающие право на ставку 0%, экспортеры все равно будут, просто от этого процесса больше не зависит дата вычето

Однако упрощенный порядок «вычетания» не коснулся экспортеров сырьевых товаров. Они по-прежнему должны заявлять вычеты не ранее последнего числа квартала, в котором собрали пакет документов, подтверждающих право на применение нулевой ставки. К сырьевым товарам отнесли, в частности, минеральные продукты, продукцию химической промышленности, древесину и изделия из нее. Конкретный перечень кодов таких товаров по ТН ВЭД ЕАЭС должно утвердить Правительств

И последняя поправка, более или менее интересная всем, вступит в силу только 1 октября. С этой даты и по 31.12.2018 перестанет облагаться НДС реализация макулатуры. Учтите, льготу пропишут в п. 2 ст. 149 НК, соответственно, отказаться от нее будет нельзя. А это обязательный раздельный учет входного

Заметим также, что с 01.07.2016 действуют новые коды операций для целей заполнения книги покупок и книги продаж, а также журнала учета счетов-фактур (если организация обязана его вести). Какие из кодов отменены, какие введены, а действие каких расширено, вы узнаете из статьи Л.А. Елиной «Новые коды по НДС».

Заметим также, что с 01.07.2016 действуют новые коды операций для целей заполнения книги покупок и книги продаж, а также журнала учета счетов-фактур (если организация обязана его вести). Какие из кодов отменены, какие введены, а действие каких расширено, вы узнаете из статьи Л.А. Елиной «Новые коды по НДС».

Когда принимать к вычету НДС по ОС и НМА

Плательщик НДС принимает входной налог к вычету по ОС, приобретенному для облагаемых операций, не ранее квартала, в котором выполняются два услови

— получен счет-фактура поставщика или подрядчика;

— объект ОС или товары, работы, услуги, купленные для его создания, приняты к учету.

Минфин в февральском Письме

А вот в случае с нематериальными активами отразить вложения в них на

Также чиновники напомнили, что и вычет по ОС, и вычет по НМА можно заявить в любом квартале в течение 3 лет считая с квартала принятия объекта к учету.

Счет-фактура выставлен с нарушением срока: что с вычетом?

Как вы помните, продавец должен выставить счет-фактуру в течение 5 календарных дней со дня получения аванса или отгрузки товаров, выполнения работ, оказания услуг. И хотя все давным-давно сошлись во мнении, что нарушение этого срока не препятствует вычету у покупателя, в Минфин продолжают поступать запросы в стиле «А точно можно?».

С начала 2016 г. появилось аж три Письма по теме, и чиновники в них, как ни странно, дали прямой ответ на вопрос. Сначала они процитировали норму п. 2 ст. 169 НК об ошибках в счетах-фактурах. Думаю, вы знаете ее наизусть: если счет-фактура не мешает ИФНС определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку и сумму налога, то все остальные недочеты на вычет не влияют.

Очевидно, что, если продавец нарушил срок выставления счета-фактуры, ничто из перечисленного затронуто этой оплошностью не будет. Значит, и вычет возможен, резюмирует финансовое ведомств

Графический символ рубля и потерявшийся знак % в счетах-фактурах

Еще разъяснение на тему счетов-фактур ровно с той же аргументацией, что и в случае с нарушением срока их выставления, — Письмо Минфина  »?

»?

Тем не менее отказа в вычете быть не должно, поскольку и в этой ситуации можно установить все важные сведения из п. 2 ст. 169 НК. Причем, по мнению чиновников, если графический символ рубля, помимо счетов-фактур, проставлен еще и в первичных документах, это не помешает и налоговому учету расходов.

Наконец, опираясь на ту же норму п. 2 ст. 169 НК, в марте Минфин в Письме

При выдаче подарков работникам вместо счетов-фактур можно составить справку

В февральском Письме

Значит, можно обойтись одной бухгалтерской справкой, в которой надо рассчитать суммарный НДС со всех подарков. А можно составить и один сводный счет-фактуру. В этом случае в строках 6 «Покупатель», 6а «Адрес», 6б «ИНН/КПП покупателя» следует проставить прочерки.

Вычеты по справке РЖД о сумме НДС по различным услугам

Как вам известно, коллеги, с 1 января этого года стоимость внутренних железнодорожных перевозок пассажиров и багажа облагают НДС по ставке 10% вместо 18%. В то же время налоговая ставка для сопутствующих услуг в поездах (пользование бельем, питание) осталась прежней — 18%.

Однако железнодорожники только с 9 февраля 2016 г. смогли начать печатать билеты, в которых услуги, облагаемые по разным ставкам НДС, разделены. Но как принимать к вычету налог по билетам, выписанным в период с 1 января по 8 февраля?

ОАО «РЖД» в февральском Письме

Образец такой справки вы найдете в приложении к Письму РЖД.

Продавец не обязан проверять статус покупателя, согласного, что продавец не будет выписывать счета-фактуры

В гл. 21 НК есть исключение из общего правила об обязанности продавца составить счет-фактуру по каждой операции, облагаемой НДС. Если покупку совершает неплательщик этого налога, стороны договора могут предусмотреть в нем, что продавец не выставляет счета-фактур

В марте в Письме

Напомню также, что, если по договоренности с покупателем продавец имеет право не выставлять счета-фактуры, это не освобождает его от обязанности вносить записи о таких сделках в книгу продаж. В отсутствие счетов-фактур зарегистрировать в книге можно, например, товарную накладную либо бухгалтерскую справку со сводными данными по всем «бессчет-фактурным» операция

НДС, выделенный в счете-фактуре по необлагаемым операциям, можно принять к вычету

ФНС в мартовском Письме

Но надо подчеркнуть, что этот подход чиновники не распространяют на случай, когда счет-фактуру с неправомерно выделенным НДС выставляет тот, кто налог вообще не платит, например упрощенец или вмененщик. И если вам заведомо известно, что ваш продавец — спецрежимник, вычет по его счету-фактуре с НДС лучше не заявлять. А если заявлять, то затем готовиться к суду, причем с неясными шансами на победу, поскольку есть решения как в пользу налоговиков, так и в пользу покупателей — плательщиков

При списании ОС раньше срока НДС надо восстановить?

С недавних пор Минфин избрал новую тактику ответов на вопросы о судьбе вычетов НДС при списании имущества, по каким-либо причинам так и не использованного или недоиспользованного для целей коммерческой деятельности. Ясно, что сам вычет покупатель, при наличии счета-фактуры, заявляет в квартале принятия имущества к учету. А потом, когда оно выбывает, что делать?

Когда-то финансовое ведомство прямым текстом отвечало, что вычет НДС надо восстановить. Если речь идет о списании ОС — пропорционально остаточной стоимости объекта. Но теперь, под давлением вала судебных решений, из которых следует, что такого основания в ст. 170 НК РФ нет, чиновники стали писать по-другому.

Например, как в Письме

Мне же ближе однозначная позиция арбитража, поддержанная ВАС: если причина для восстановления НДС не упомянута в ст. 170 НК, то и речи быть не может о каких-то телодвижения

А в каких еще случаях, не предусмотренных ст. 170 НК РФ, проверяющие требуют восстановить вычеты? Читайте об этом в статье Е.А. Шароновой «Случаи восстановления НДС» («Главная книга», 2016, № 10).

А в каких еще случаях, не предусмотренных ст. 170 НК РФ, проверяющие требуют восстановить вычеты? Читайте об этом в статье Е.А. Шароновой «Случаи восстановления НДС» («Главная книга», 2016, № 10).

Неосновательное обогащение и налоговая база по НДС

Как вам хорошо известно, если некое лицо в нарушение закона пользуется чужим имуществом, владелец имеет право взыскать неосновательное обогащение.

В одном из писем Минфин рассмотрел такую ситуацию. Фактическая цена выполненных подрядчиком работ оказалась выше договорной. Не получив доплату, он обратился в суд, и тот принял сторону подрядчика, взыскав разницу в качестве неосновательного обогащения. Как теперь быть с НДС?

С точки зрения чиновников, для подрядчика это — суммы, связанные с оплатой выполненных работ, их надо включать в базу по отдельной норме подп. 2 п. 1 ст. 162 НК. Соответственно, счет-фактуру подрядчик должен составить только в одном экземпляре, а его контрагент не получает права на вычет НДС с неосновательного обогащения, даже если документ достался и ему

Одна из организаций решила уточнить, все ли она правильно поняла, учитывая, что в 2013 г. Минфин утверждал: взысканное неосновательное обогащение НДС не облагают, так как это не объект по ст. 146

Справка

АС МО Постановлением

Правило «пяти процентов»: новые разъяснения

Если фирма совершает облагаемые и не облагаемые НДС операции, ей нужно определить, в какой части входной налог можно принять к вычету, а в какой придется включить его в стоимость приобретенных товаров, работ или услу

Однако этим разрешено не заниматься и полностью принимать к вычету входной НДС, когда компания выполняет так называемое правило «пяти процентов», суть которого вы можете увидеть в формуле.

Так вот, согласно недавним разъяснениям Минфина:

— в расчете показателя 1 участвуют расходы, относящиеся не только к операциям, которые перечислены в ст. 149 НК, но и к операциям, вообще не являющимся объектом по НДС. Например, к продаже земельных участко

— и показатель 1, и показатель 2 включают в себя как прямые, так и общехозяйственные расходы. Конечно, при условии что последние можно четко отнести к необлагаемой или облагаемой реализаци

Если правило «пяти процентов» не выполнено

Но, предположим, правило «пяти процентов» соблюсти не удалось. С разделением входного НДС, относящегося прямо к облагаемым и прямо же к необлагаемым операциям, особых проблем нет. Если же налог относится к расходам, распределить которые между этими видами операций невозможно (это прежде всего общехозяйственные затраты), на первый план выходит пропорция.

Стоимость товаров, работ или услуг, реализованных в течение квартала в рамках облагаемых операций, мы делим на общую стоимость проданного за квартал и получаем долю, в которой «общехозяйственный» НДС можно принимать к вычету. Важно понимать, что в общую стоимость входит стоимость проданного в ходе операци

— облагаемых НДС, в том числе стоимость строительно-монтажных работ для собственного потребления;

— не подлежащих обложению на основании ст. 149 НК;

— выведенных

Как заполнять строки 001 разделов 8 и 9, а также приложений 1 к ним в уточненной декларации по НДС

В разделе 8 декларации по НДС вы отражаете сведения из книги покупок за истекший квартал, а в приложении 1 к разделу — данные дополнительных листов к книге.

Раздел 9 отдан под информацию из книги продаж, приложение 1 к нему — под сведения из доплистов к книге продаж.

У обоих разделов и приложений есть строка 001 «Признак актуальности ранее представленных сведений». Если декларация первичная, во всех строках 001 надо поставить прочерки. А вот если уточненная, начинаются вопросы. Причина — чересчур туманные пояснения в Порядке заполнения декларации по

В связи с этим, чтобы расставить все точки над i, ФНС в марте выпустила Письмо

Я сосредоточусь только на разделе 8 и приложении 1 к нему. Ибо для раздела 9 с приложением 1 будет действовать почти все то же самое. С той лишь разницей, что в первом случае речь идет о книге покупок с доплистами, а во втором — о книге продаж с доплистами.

Итак, в строке 001 раздела 8 уточненной декларации поставьте цифру:

— «1», если исправления раздел не затрагивают. Это касается и случая, когда причина сдачи уточненки — составление доплиста к книге покупок за квартал, за который вы отчитались первичной декларацией. Затем в строках 005, 008,

— «0», если вы вносите исправления в раздел 8 или не включили его в первоначальную декларацию. Естественно, дальше вы заполняете и остальные строки раздела.

Если же вы в первый раз подаете уточненную декларацию

Повторюсь: логика работы с разделом 9 и приложением 1 к нему в уточненной декларации по НДС точно такая же.

Постичь все тонкости заполнения и представления уточненной декларации по НДС вам поможет статья Л.А. Елиной «Уточненная декларация по НДС: неочевидные тонкости» («Главная книга», 2016, № 10).

Постичь все тонкости заполнения и представления уточненной декларации по НДС вам поможет статья Л.А. Елиной «Уточненная декларация по НДС: неочевидные тонкости» («Главная книга», 2016, № 10).

Прибыли новости по прибыли!

Для целей бухучета стоимость амортизируемого имущества могут поднять до 100 000 руб.

Как вы знаете, с 1 января 2016 г. для целей налогового учета была увеличена минимальная первоначальная стоимость амортизируемого имущества с 40 000 до 100 000 руб. Бухгалтерская же «первоначалка» осталась прежней — 40 000 руб. И это привело к расхождениям в налоговом и бухгалтерском учете ОС, причем таким, от которых не избавиться в любом случа

В Письме

Срок хранения «ОСновной» первички

Как вы хорошо знаете, по НК общий срок хранения первички — 4 года после окончания налогового периода, в котором документ последний раз использовали для исчисления налога и составления отчетности по

Так вот, начало отсчета четырехлетнего срока почему-то иногда выпадает из поля зрения бухгалтеров. За основу неверно берут дату составления бумаги — если прошло 4 года, документ выбрасывают. И напрасно. Потому что очень часто данные из него участвуют в расчете того же налога на прибыль даже тогда, когда о них и думать забыли.

Характерный пример — первичка по приобретению ОС. Она подтверждает первоначальную стоимость объекта, а значит, и ежемесячную сумму амортизации. Поэтому Минфин в Письме

Замечу также, что если ОС продано с убытком, то первичку придется хранить 4 года с момента, когда такой убыток полностью будет учтен в налоговых расходах. Как вы помните, сумму убытка списывают равномерно в течение оставшегося

В заключение хочу отметить, что, даже если сроки хранения документов истекли, в некоторых случаях с их уничтожением торопиться не стоит. Почему? Вот пример из арбитражной практики.

Организация продала объекты незавершенного строительства, уменьшив выручку на стоимость вложений в них. Однако на часть суммы затрат первички у нее не оказалось — выбросили за ненадобностью, когда все сроки хранения вышли. Налоговики и суд не приняли эти расходы. Причем арбитры подчеркнули, что данные бухгалтерских регистров и справок без первичных документов ничего не доказываю

Нашлась первичка под старые расходы — как их учесть?

Нередко встречающаяся в хозяйственной жизни ситуация: год закрыт, декларация по налогу на прибыль за него подана — и вдруг обнаруживаются документы под расходы, относящиеся к этому периоду, но не учтенные при расчете налоговой базы. То ли контрагент бумаги задержал, то ли почта, то ли нерадивый сотрудник. Но учесть затраты очень хочется. Только как?

Свой ответ на этот вопрос Минфин дал в апреле в Письме

Для начала нужно проверить, сколько времени прошло с даты уплаты налога по декларации, в которую не попали найденные расходы. Если 3 года и больше, то затраты учесть нельзя, поскольку закончился срок зачета или возврата налоговой переплаты, установленный

Но, предположим, трехлетний срок еще не закончился. Тогда, с точки зрения чиновников, самый правильный вариант — подать уточненную декларацию за год, к которому относятся найденные расходы. А если тот год завершен с налоговым убытком, вариант этот и вовсе единственны

Следующее допущение: 3 года не миновали, убытка в прошлом не было, уточненку подавать нет желания. В этом случае финансовое ведомство, не без скрипа, соглашается: можно применить п. 1 ст. 54 НК, позволяющий корректировать налоговую базу периодом обнаружения ошибки, приведшей в прошлом к переплате налога. Проще говоря, годом, когда нашлись документы под старые затраты. Но — при условии, что и в этом году есть налог на прибыль к уплате. Сработали в ноль? Получили убыток? Тогда учесть найденные затраты получится лишь через уточненку за год, к которому они относятся.

Самое интересное, что последнего условия контрольные соотношения к декларации по налогу на прибыль и Порядок ее заполнения не содержат. Из них читается, что сумму корректировки отражают по строке 400 приложения 2 к листу 02 декларации независимо от того, получила организация прибыль или убыток в году обнаружения ошибки (строка 100 листа

Тем не менее, коллеги, вывод напрашивается сам собой и он далеко не новый. Если вы нашли первичку под старые расходы, проще подать уточненную декларацию, чем доказывать, что вы вправе скорректировать налоговую базу по прибыли годом, когда всплыли бумаги. И в принципе, это касается любых ошибок в расчете налоговой базы, приведших в прошлом к переплате налога. Уточненка Минфину милее.

Транспортные расходы = транспортная накладная

В марте 2016 г. в Письме

Но мы-то с вами стреляные воробьи и давно умеем читать между строк. Нам явно снова намекнули, что без ТН транспортные затраты в целях налогообложения учесть нельзя. А для тех, кто не понял, в мае ФНС выпустила Письмо

Только помните: ТН нужна лишь для подтверждения расходов на перевозку и вычетов по ним. А вот уменьшить налогооблагаемую прибыль на стоимость товаров можно и без ТН, достаточно товарной накладной, например по форме

Плюс важно понимать, что ТН появляется лишь там, где есть договор перевозки — как отдельное соглашение или как часть договора поставки, в котором говорится, что доставку товара надо оплачивать отдельно. Если этого нет и, скажем, покупатель сам забирает товары либо их привозит продавец, включивший стоимость доставки в цену товаров, оформлять ТН не надо.

И последнее. По-прежнему существует также товарно-транспортная накладная (ТТН) формы

Минфин: дебиторку можно списать в расходы только периодом ее безнадежности

В Письме

Традиционно в подобных письмах финансовое ведомство опирается на Постановление Президиума ВАС

В итоге самый спокойный путь — тщательно инвентаризировать задолженность на конец каждого квартала и, если найден безнадежный долг, тут же списывать его. Тогда проблема, ставшая объектом внимания в письмах Минфина, вообще не возникнет.

Если же квартал безнадежности обязательства все-таки будет пропущен, для бесконфликтных фирм остается одно — подать уточненку. А вот остальные могут и поспорить с этим.

Дело в том, что выводы Президиума ВАС в Постановлении

В результате, отмечают отдельные судьи, к нынешнему дню Постановление Президиума ВАС

Наиболее полное представление о том, что делать с сомнительными и безнадежными долгами в учете, вы получите, прочитав отчет о семинаре Т.А. Ашомко «Безнадежные долги и невостребованная кредиторка».

Наиболее полное представление о том, что делать с сомнительными и безнадежными долгами в учете, вы получите, прочитав отчет о семинаре Т.А. Ашомко «Безнадежные долги и невостребованная кредиторка».

Кражи из залов супермаркетов есть, виновных полиция искать даже не берется. Как учесть расходы?

После выхода в 2013 г. Решения ВАС

И все бы хорошо, но вот уже который год

Иными словами, если не полиция, то некий орган все-таки должен выдать официальную бумагу, в которой будет написано, что виновники краж из супермаркета не установлены. Только после этого магазину можно включить стоимость похищенного в расходы.

Уровень лукавства в подобных письмах просто запредельный, коллеги.

Во-первых, их авторам заведомо известно, что никакой другой орган, кроме полиции, в нашей стране расследованием подобных краж не занимается. Соответственно, требование документа, подтверждающего отсутствие виновных, изначально невыполнимо, раз уж полиция от этого устранилась.

Во-вторых, утверждение чиновников, что ВАС не опроверг обязательность подобного документа, показывает: вердикт они читают выборочно, только удобные отрывки. Иначе как бы они объясняли это, цитирую ВАС: «довод [Минфина]... что учет... убытков для целей налогообложения без документов, выдаваемых уполномоченным органом... в подтверждение факта отсутствия лиц, виновных в хищении, возможен только при условии внесения... изменений в Налоговый кодекс, подлежит отклонению».

Скажите, эти слова можно прочесть как-то по-другому? ВАС разве не указал прямо, что документ госоргана супермаркету не нужен и убытки допустимо списывать без него? Причем для этого не понадобится даже править НК!

«Но каков итог?» — спросите вы.

Такой же, как во многих других случаях, когда Минфин говорит одно, а закон или высший суд — другое. Опасаетесь конфликта с ИФНС — убытки от краж в зале самообслуживания в налоговых целях не учитывайте. Не опасаетесь — учитывайте, но с оглядкой на выводы ВАС в Решении

Я напомню: суд отметил, что для отражения таких убытков в расходах нужно соблюсти общие требования гл. 25 НК к затратам — обоснованность и документальное подтверждение. Это значит, что списать потери можно на основании совокупности бумаг, дающих объективную информацию о величине убытков. О каких бумагах речь? В частности, об инвентаризационных документах (описях, ведомостях, актах), а также о бухгалтерских справках с расчетом потерь за определенный период. Если ИФНС не понравится итоговая сумма, подчеркнул ВАС, ей придется самой доказывать, что убытки завышены.

Выплаты по переходящим отпускам: распределять или нет

Долгое время Минфин писал, что отпускные нужно учитывать в расходах текущего квартала только в части, приходящейся на дни отпуска в этом квартал

Например, организация предоставила работнику 14 календарных дней отпуска с 20 июня по 3 июля и выплатила за это 21 000 руб. Так вот, согласно прежним разъяснениям чиновников отпускные нужно учитывать в налоговых расходах так:

— во II квартале —

— в III квартале —

И вот в апрельском Письме Минфина

Ясно, что отпускные, даже если отдых начинается в одном квартале и заканчивается в следующем, мы начисляем один раз — до начала отпуска. И в прямой трактовке этой нормы НК выходит, что тогда же всю сумму не можно, а нужно включить в налоговые расходы. Причем в марте 2015 г. в этом же ключе высказалась ФНС, выпустив Письмо

Означает ли это, что отныне, не опасаясь претензий контролеров, для целей налогообложения отпускные можно не распределять по кварталам? Осторожным фирмам, думаю, торопиться не стоит и лучше дождаться разъяснений, где этот вывод будет озвучен четко.

Смелые же компании и до Письма Минфина

А если вы вообще хотите избежать этих сомнений — создайте налоговый резерв на оплату отпусков. Тут вам и равномерность признания расходов, и нет никаких проблем с переходящими отпускными, ведь в день начисления выплат они спишутся за счет резерв

Нужна ли спецоценка для налогового учета спецодежды

В Письме

Первая — чиновники ссылаются на нормы законодательства, в которых в принципе уже нет такого понятия, как аттестация рабочих мест. Прошло 2 года с тех пор, как ее заменила специальная оценка рабочих мест по условиям труда (или просто спецоценка). Об аттестации можно говорить только в одном случае — она закончена до 2014 г. и срок действия ее результатов пока не исте

Какой срок отведен законом на проведение спецоценки рабочих мест? Что будет, если его не соблюсти? Ответы на оба вопроса вы найдете здесь.

Какой срок отведен законом на проведение спецоценки рабочих мест? Что будет, если его не соблюсти? Ответы на оба вопроса вы найдете здесь.

Вторая странность в Письме — это само требование результатов аттестации (читай — спецоценки) как условия для учета в налоговых расходах стоимости спецодежды. Ведь если обратиться к НК, ничего такого вы там не найдете. Да и по Трудовому кодексу при наличии вредных факторов работодатель обязан обеспечивать персонал средствами защиты в любом случае. Соответственно, он имеет право включать стоимость таких средств в налоговые затраты независимо от наличия результатов аттестации или спецоценки — подчеркивают некоторые

«Авансовые» разъяснения налоговой службы

Как вы помните, с 2016 г. лимит выручки, который организация не должна превышать, чтобы уплачивать только квартальные авансовые платежи, «не размениваясь» на ежемесячные, был увеличен с 40 до 60 млн руб. (в среднем получается не более 15 млн руб. за квартал). Выручку смотрят за четыре квартала, предшествующих отчетном

ФНС в Письме

Но тут же чиновники заверили: если фирма так и не сдала уточненку в инспекцию, та должна была сама на основе данных декларации за 2015 г. определить, что в I квартале

Могло быть и так, что в I квартале 2016 г. организация помесячно вносила авансовые платежи, поскольку по итогам 2015 г. выручка была больше 60 млн руб. Но на 30 июня оказалось, что доходы от реализации за

Кадры: практика Верховного суда

Дисквалификация руководителя за трудовые нарушения: судебная практика

Как вы знаете, за трудовые правонарушения руководителя могут не только оштрафовать, но и дисквалифицировать на срок от 1 года до 3 лет. Такое наказание применяют, если директор допустил повторный аналогичный проступок в период со дня вступления в силу постановления о штрафе за первое нарушение и до истечения года со дня уплаты штрафа. Правда, если принимать во внимание, что дисквалификация по сравнению со штрафом считается более строгим наказанием, применяют ее не при любом повторном аналогичном проступке, а с учетом его тяжести и обстоятельств

Из судебной практики можно сделать вывод, что под угрозой дисквалификации находятся прежде всего руководители, повторно задержавшие оплату труд

Это основное «дисквалификационное» нарушение. Но есть и другие. Например, в деле, по которому ВС в январе 2016 г. вынес Постановление

— оплата труда один раз в месяц;

— отсутствие сроков выдачи зарплаты в правилах внутреннего трудового распорядка и коллективном договоре;

— невыдача расчетных листков по зарплате.

Конечно, если рассматривать эти повторные нарушения каждое отдельно, то они вряд ли потянут на дисквалификацию. А вот в букете, да еще и вкупе с задержкой заработной платы, — очень даже. Итог — директор на год лишился права занимать руководящие должности.

Выплатили увольнительные не в срок и без компенсации — ждите наказания

Рассчитаться с уволенным сотрудником нужно не позднее последнего дня его работы. А в случае, когда он берет отпуск с последующим увольнением, — в последний рабочий день перед отпуском. Если же вы выплачиваете зарплату через кассу, а человека на рабочем месте в этот день нет, то выдать ему причитающееся можно в день его обращения к вам за расчетом. В крайнем случае — на следующий день, но не позж

Такие сроки установлены в ТК РФ. Нарушить их — значит напроситься на штраф в сумме

К тому же придется выплатить уволенному работнику еще и компенсацию за задержку зарплаты из расчета

Работник без спецодежды = работодатель со штрафом

В ходе проверки трудовой инспектор отслеживает соблюдение не только трудового законодательства, но и норм охраны труда. В общем-то выявить такие нарушения нетрудно. Берешь нормы выдачи спецодежды, сверяешь их с карточкой выдачи, которую нужно вести по каждому работнику. Если какие-то средства индивидуальной защиты (СИЗ) не выданы или работодатель замешкался с выдачей новой спецодежды и работник трудился в обветшавшей — готово нарушение правил охраны труд

Так что на СИЗ лучше не экономить. Руководителю, не обеспечившему своих работников СИЗ, грозит штраф от 30 000 до 40 000 руб., а организации — от 100 000 до 200 000 руб. Причем за каждого «незащищенного» человека. Какая уж тут экономи

Искать правды в судах тут бесполезно. Например, в феврале 2016 г. Постановлением

Трудинспекция не вправе вмешиваться в трудовые споры

Если провести воображаемый опрос работников на тему «Куда вы в первую очередь обратитесь в случае конфликта с работодателем?», наверное, большинство ответит, что главный защитник — трудовая инспекция. Но это верно лишь отчасти.

Дело в том, что инспекция не разрешает трудовые споры между сторонами трудового же договора. Это вообще не ее компетенция. Глобальная задача инспекторов, как ни банально звучит, — контролировать соблюдение трудового законодательств

Иными словами, если работодатель явно переступил через требования ТК РФ и это повлекло очевидное же нарушение прав работника, здесь трудинспеция будет уместна.

Например, человек хочет в законный отпуск, предусмотренный графиком, а работодатель не пускает, мол, сейчас дел много, погоди. Налицо нарушение трудового законодательства. Если сотрудник обратится в трудовую инспекцию, то наверняка работодатель получит предписание прекратить порочную практику, а может быть, и штра

Если же о прямом игнорировании работодателем норм ТК речь не идет, но есть разногласия с работником в трактовке этих норм, перед нами уже индивидуальный трудовой спор. И трудинспекции здесь делать нечего, поскольку рассмотрение спора — компетенция суда общей юрисдикции. Соответственно, в этом случае трудинспекторы не имеют права что-то предписывать работодателю и уж тем более не вправе штрафовать

Отрадно, что этот подход горячо поддерживает ВС. Например, он признал незаконным вмешательство трудинспекций в споры:

— о замене компенсационных выплат «вредникам» повышенной оплатой труд

— о переводе работника, находившегося в отпуске, в другое структурное подразделение в связи с ликвидацией подразделения, где тот был занят раньш

— о начислении премии по новому локальному положению о премировании, в правомерности принятия которого усомнился работни

Пользуйтесь этим, коллеги, если вдруг трудинспекция начнет учить вас жизни в ситуации, когда с работником случился индивидуальный трудовой спор.

Гражданский договор вместо трудового — недлящееся нарушение

Общеизвестно, что с работником, которого вы принимаете на работу, нужно подписать трудовой договор. Причем сделать это надо не позднее 3 дней считая со дня, когда человек приступил к работе. Если же работодатель вместо трудового договора заключает гражданско-правовой, подменяя одни отношения другими, то при проверке трудовая инспекция может наложить штраф: от 10 000 до 20 000 руб. на руководителя и от 50 000 до 100 000 руб. на организацию. Причем за каждого работник

Однако нужно помнить, что срок давности по кадровым нарушениям — 1 год со

— совершения проступка, если он недлящийся;

— обнаружения проступка (то есть составления протокола трудинспекцией), если он длящийся.

В марте 2016 г. в Постановлении

Справка

Также не является длящимся такое нарушение, как задержка оплаты труда. Годичный срок на привлечение к ответственности отсчитывают со дня, установленного в организации для выплаты зарплат

После отпуска с увольнением бывший работник принес больничный

Как вы знаете, коллеги, уволившимся работникам полагается пособие по болезни, если недуг или травма случились в течение 30 дней после завершения работ

Но, допустим, человек ушел в отпуск с последующим увольнением. Тогда возникает резонный вопрос: с какого дня считать

В ноябре 2015 г. Определением

Но будьте внимательны: этот вердикт касается именно пособий. Если мы говорим о крайней дате, до которой работник, собравшийся в отпуск с последующим увольнением, вправе передумать, выводы ВС по больничному не работают. Отменить решение можно по-прежнему не позднее последнего рабочего дня перед отпуском. Как только человек начал отдыхать — все, поезд уше

По email на рассмотрение административного дела не вызывают

Наверное, любой из вас согласится, что Интернет делает нашу жизнь проще. Вот взять хотя бы электронную почту. Адресат известен, написал письмо, нажал кнопку и отправил. Все. Дел на пару минут. Но! Только не тогда, когда речь идет об официальных сообщениях. Особенно если они связаны с административным разбирательством.

Если доказательств нет и при рассмотрении дела фигурант не присутствовал, это означает, что его лишили права на защиту, следовательно, постановление о привлечении к ответственности отменяется по формальному основанию. Контролирующему органу надо начинать все сначал

Так, в эпизоде, по которому в январе 2016 г. ВС вынес Постановление

Кадры: дайджест новостей

Аванс как зарплата: сколько отработали — столько получили

Применительно к оплате труда понятие «аванс» досталось нам в наследство от СССР. Тогда его размер определяло соглашение между организацией и профсоюзом, но он не мог быть менее суммы, рассчитываемой по тарифной ставке за время, фактически отработанное в первой половине месяц

Однако в наши дни аванс часто считают некой абстрактной суммой, выплачиваемой работнику за первую половину месяца без привязки к его трудовым свершениям. И это Минтруду явно не по нутру. В феврале в Письме

В общем-то, логично, ведь ТК говорит о выплате именно части заработной платы, а не «аванса в счет зарплаты». Следовательно, за первую половину месяца человек должен получить как минимум то, что ему причитается исходя из рабочих дней, отмеченных в табеле кодом «Я». Иначе трудинспектор при проверке может оштрафовать фирм

Взять Постановление Самарского облсуда

В то же время, коллеги, надо понимать, что Минтруд пишет о минимальной сумме аванса, вовсе не запрещая платить больше. Да он и не может это запретить, ведь ТК не позволяет работодателю ухудшать положение сотрудника в сравнении с нормами закона, а вот улучшать — сколько угодно. И если, чтобы не считать каждый раз аванс по фактической отработке, вы платите фиксированную сумму, несколько превышающую 50% месячной зарплаты, никто вам и слова не скаже

Да, и напомню: исчислять и удерживать НДФЛ при выплате аванса работодатель не обяза

Работодатель приказал долго жить... Но кто заполнит трудовую книжку?

Устраиваясь на новую работу, человек должен представить трудовую книжку, а дело работодателя — вести ее и правильно заполнят

Однако ни в Правилах ведения трудовых книже

С этой ситуацией в Письме

Итак, по общему правилу при увольнении все записи, сделанные работодателем в трудовой книжке за время работы, заверяются печатью, подписью ответственного специалиста и подписью самого работник