«Кадастровый» налог с неготовой недвижимости

Приобретенный объект требует капвложений: когда начинаем платить налог на имущество и как его рассчитать

Рассмотрим такую ситуацию. В регионе, где введен налог на имущество с кадастровой стоимости недвижимости, организация приобрела:

- <или>административно-деловой или торговый центр (комплек

с)подп. 1 п. 1, пп. 3, 4 ст. 378.2 НК РФ; - <или>помещение под офис, торговлю, общепит либо бытовое обслуживани

еподп. 2 п. 1, п. 5 ст. 378.2 НК РФ.

На начало года эта недвижимость включена в перечень объектов, облагаемых по кадастровой стоимост

Однако для использования в деятельности организации приобретенный объект еще не готов — требуются дополнительные капвложения. Они займут несколько месяцев, в течение которых все затраты на приобретение и доведение до готовности объекта будут учитываться в составе капвложений, то есть на счете 08. По завершении капвложений объект будет учтен как ОС на счетах 01 или 03.

Нас спрашивают: когда начинать исчислять налог на имущество с такой недвижимости — с квартала ее приобретения (то есть перехода к вам права собственности) или с квартала, в котором вы переведете готовую к использованию недвижимость на счет 01 или 03? И как рассчитать налог?

Будь это обычный, а не «кадастровый» налог на имущество, сомнений у наших читателей не возникало бы. В п. 1 ст. 374 НК РФ сказано, что объектом обложения налогом является только то имущество, которое по правилам бухучета учитывается на балансе как ОС. Но есть оговорка — это верно, только если иное не предусмотрено НК РФ. Статья 378.2 НК РФ устанавливает, по каким объектам и при каких условиях налог платится от кадастровой стоимости. И в ней применительно к административно-деловым и торговым центрам (комплексам) и предназначенным для этих целей помещениям ничего не сказано о том, должны ли они быть учтены в составе ОС.

До перевода недвижимости на счет 01 или 03 налог платить не нужно...

Еще в прошлом году ФНС отдельным Письмо

Однако на момент издания Письма действовала другая редакция п. 1 ст. 374 НК РФ. Верен ли сделанный в Письме вывод и сейчас? Верен. Произошедшие с тех пор изменения связаны с тем, что с 01.01.2015 налогом на имущество по кадастровой стоимости облагается еще и жилье, которое не учтено на балансе организации как

Это нам подтвердили и в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Объекты налогообложения определены ст. 374 НК РФ. К ним отнесено движимое и недвижимое имущество, учитываемое на балансе в составе основных средств. Статьей 378.2 НК РФ установлены особенности в этом отношении только для жилых помещений и домов. Следовательно, другие объекты имущества, подпадающие под действие ст. 378.2 НК РФ, признаются объектом налогообложения только с учетом положений ст. 374 НК РФ. Слова в п. 1 ст. 374 НК РФ «если иное не предусмотрено...» касаются жилых помещений и жилых домов.

Поэтому до того момента, с которого правила бухучета требуют перевести недвижимость на счет 01 или 03, платить с нее налог на имущество не надо — независимо от того, по какой стоимости он рассчитывается — среднегодовой или кадастрово

й”.

Например, организация получила здание и право собственности на него в марте 2015 г. Капвложения в него завершила и на счет 01 перевела в октябре 2015 г. По итогам I квартала, полугодия и 9 месяцев 2015 г. налог со здания организация не платит и в расчетах авансового платежа его не показывает.

...но спокойной жизни налоговики не обещают

В названном Письме ФНС отдельно обратила внимание, что этот вывод касается только тех объектов недвижимости, которые правомерно учитываются в составе капвложений. То есть если недвижимость вовремя не переведена в состав ОС, то налог вам доначисля

Напомним, объект следует перевести со счета 08 на счет 01 или 03 сразу же, как только закончены капвложения в него (даже если за вами еще не зарегистрировано право собственност

Тем же Письмом ФНС поручила инспекциям всегда проверять обоснованность учета недвижимости на счете 08 и использовать для этого все предоставленные НК РФ инструменты — от получения объяснений налогоплательщика до осмотра его помещений и территори

В случае с налогом на имущество осмотр допускается только при проведении выездной проверк

О приобретении вами недвижимости инспекции сообщит Росреестр, который регистрирует право собственност

Поэтому будьте готовы к тому, что уже по окончании того квартала, в котором вы приобрели объект недвижимости, инспекция будет ждать от вас отражения его в специальном разделе 3 расчета авансовых платежей (годовой декларации, если вы приобрели недвижимость в IV квартале). О том, что вы продолжаете капвложения и поэтому не должны показывать эту недвижимость в отчетности по налогу на имущество, инспекция не знает. Действия, которые инспекция может предпринять, зависят от ситуации.

СИТУАЦИЯ 1. В инспекцию по месту нахождения недвижимости вы сдаете отчетность по другим объектам налога на имущество. Тогда ИФНС в рамках камеральной проверки затребует у вас пояснения — на основании того, что данные вашей отчетности по налогу не соответствуют, как видится инспекции, полученным ею сведениям о регистрации за вами права собственности на недвижимост

Поэтому будьте готовы в рамках «камеральных» пояснений доказать, что недвижимость не является ОС и вы правомерно не переводите ее на счет 01 или 03. В частности, предоставить информацию о том:

- как организация собирается использовать объект;

- каких капвложений в объект требует такое использование;

- каковы запланированные вами сроки начала и завершения капвложений.

Лучше, если все перечисленное будет оформлено распорядительными документами директора, изданными сразу после приобретения недвижимост

- договор на приобретение недвижимости, техническая документация, акт осмотра объекта и проверки его состояния комиссией, состоящей из ваших работников и, при необходимости, привлеченных вами сторонних специалистов, — если из этих документов следует необходимость дополнительных капвложени

йПостановления ФАС ПО от 09.08.2012 № А55-26222/2010; ФАС ВВО от 19.09.2012 № А29-9832/2011; - договоры, заключенные с подрядчиками на проведение капитальных работ, на дооборудование объекта (если устанавливаемое оборудование будет учитываться не как отдельное ОС, а как составная часть недвижимого ОС), с поставщиками — на приобретение необходимых для этого материалов и

т. п.Письмо Минфина от 04.09.2007 № 03-05-06-01/98; Постановление ФАС ВВО от 02.07.2012 № А11-4617/2011; - акты госорганов о том, что в таком состоянии объект не может использоваться в вашей деятельности и требует дополнительных капвложени

йПостановление ФАС СКО от 03.04.2014 № А53-7013/2013, — если такие акты были приняты в отношении вашей недвижимости. Такое может быть, если к объекту законодательство предъявляет особые требования (например, с точки зрения безопасности) и для ввода его в эксплуатацию необходимы разрешения каких-то надзорных органов.

Все это может служить доказательством того, что приобретенная вами недвижимость зависла на счете 08 не просто так. Представлять сами эти документы в рамках камеральной проверки вы не обязан

Если же все это не убедит инспекцию и она решит, что объект должен быть переведен на счет 01 или 03, то доначислит налог. И разбираться, действительно ли еще не были завершены капвложения или же организация притворно не переводила недвижимость в состав ОС, придется в суде.

СИТУАЦИЯ 2. В инспекцию по месту нахождения приобретенной недвижимости вы не должны сдавать отчетность по налогу на имущество, так как у вас нет других «подведомственных» ей объектов налогообложения. То есть эта инспекция вообще не получит от вас расчета авансового платежа (декларации) по окончании того квартала, в котором вы приобрели недвижимость. Но будет исходить из того, что такую отчетность вы должны сдать, поскольку приобрели недвижимость, облагаемую по кадастровой стоимости.

В этом случае инспекция может вызвать представителя вашей организации для получения от него объяснени

Что делать, если инспекция заблокирует счет? Вы можете:

- <или>обжаловать в УФНС решение о заморозке счет

аст. 137, п. 1 ст. 138, ст. 139.2 НК РФ. Если причиной блокировки была несдача авансового расчета, проще обжаловать именно по этому основанию — как мы уже сказали, это не соответствует ни НК, ни разъяснениям самой ФНС. Если же речь о годовой декларации, обжалуйте на том основании, что недвижимость пока не является объектом налогообложения.

Однако вряд ли обжалование поможет решить проблему быстро, так как срок рассмотрения жалобы — 15 рабочих дней с возможностью продления еще на столько

- <или>представить в инспекцию письменные пояснения о том, что приобретенная недвижимость пока не является объектом налогообложения, приложить подтверждающие документы (о них мы сказали выше) и потребовать разблокировки счета;

- <или>сдать нулевой расчет авансового платежа (нулевую декларацию), хотя вы пока не являетесь плательщиком налога по этой недвижимости и, следовательно, не должны отчитываться в эту ИФНС. Поставьте прочерки также в разделе 3 и не указывайте в нем этот объект недвижимост

иабз. 6 п. 2.4 Порядка, приведенного в приложении № 3 к Приказу ФНС от 24.11.2011 № ММВ-7-11/895. Сдача «нулевки» обяжет инспекцию уже не позднее чем на следующий день отменить блокировку счетаподп. 1 п. 3.1 ст. 76 НК РФ. Но, с другой стороны, даст ей возможность провести камеральную проверку сданного отчета и, в частности, запросить у вас письменные пояснения (о них мы сказаливыше)п. 3 ст. 88 НК РФ. Если пояснения не убедят инспектора, он доначислит налог. В последнем случае на акт камеральной проверки вам нужно будет представить возраженияп. 6 ст. 100 НК РФ и в них опять привести обоснование того, почему недвижимость пока не является объектом налогообложения.

Итак, быстрее всего счет будет разблокирован, если сдать нулевую декларацию с прочерками. Если вдруг это повлечет доначисление налога, то его можно оспорить.

Можно ли предотвратить блокировку счета? Попробуйте заранее представить в инспекцию письменное обоснование того, почему вы пока не обязаны сдавать отчетность по налогу на имущество по этому объекту недвижимости, и приложить копии подтверждающих документов. Это нужно сделать до истечения срока сдачи расчета (декларации) за тот отчетный (налоговый) период, в котором вы приобрели недвижимость.

ВЫВОД

Как бы ни развивались события, уже к сроку сдачи расчета (декларации) по окончании того квартала, в котором вы приобрели недвижимость, вам нужно составить письменное обоснование того, почему она пока не является объектом налогообложения и вы не должны включать ее в отчетность по налогу на имущество. Почти наверняка придется представлять его в инспекцию с перечнем подтверждающих документов — сделайте их подборку заранее.

После перевода недвижимости на счет 01 или 03: как рассчитать налог

Наконец капвложения завершены и вы перевели недвижимость в состав ОС. По итогам того отчетного (налогового) периода, в котором это произошло, вы должны исчислить и заплатить налог с этой недвижимости. Так, в приведенном выше примере организация должна заплатить «кадастровый» налог на имущество по итогам 2015 г., поскольку в октябре, ноябре и декабре объект учитывался в составе ОС. И тут появляется вопрос о том, как этот налог рассчитать.

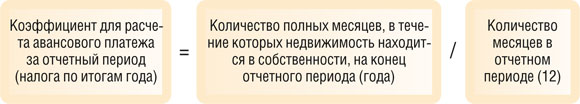

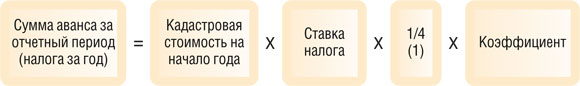

Дело в том, что для расчета «кадастрового» налога по недвижимости, приобретенной в середине отчетного года, в НК РФ есть специальное правил

И этот коэффициент используют при расчете авансового платежа (налога по итогам года):

Как видим, эта норма позволяет приобретателю недвижимости не платить налог за те месяцы года, в которые объект находился у предыдущего собственника. Однако при этом никак не учитывается тот факт, что объект недвижимости может какое-то время после приобретения учитываться в составе капвложений. Тогда объект находится в собственности налогоплательщика дольше, чем в составе ОС.

Как с учетом названной нормы рассчитать в нашем примере налог за 2015 г.? Возможны варианты:

- <или>с коэффициентом

10/12, так как 10 полных месяцев 2015 г. объект был в собственности налогоплательщика (под полным месяцем в целях расчета этого коэффициента ФНС предлагает понимать любое количество дней в месяце регистрации права собственности на недвижимостьПисьмо ФНС от 23.03.2015 № БС-4-11/4606@). Тогда получается, что вы по итогам года заплатите налог за все месяцы владения недвижимостью, в том числе и за те, в течение которых она учитывалась в составе капвложений; - <или>с коэффициентом

3/12. Тогда налог будет рассчитан только за месяцы, в течение которых недвижимость была в составе ОС. Обоснование тут можно привести такое: только 3 месяца в собственности организации находился объект налогообложения, а с марта по сентябрь включительно в собственности находилась недвижимость, не являющаяся объектом.

На наш взгляд, верный — второй вариант. Иначе получится, что налоговая база рассчитывается за время, когда у вас еще не было объекта налогообложения.

Радует, что в Минфине придерживаются такого же мнения.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Месяцы, в течение которых приобретенный объект недвижимости правомерно учитывался в бухучете в составе капвложений, брать в расчет налога не нужно.

Иными словами, если после приобретения недвижимости налогоплательщик какое-то время осуществлял капвложения в нее, то налог с ее кадастровой стоимости подлежит исчислению только за те месяцы года приобретения недвижимости, в течение которых она после завершения капвложений учитывалась в составе ОС, то есть являлась объектом налогообложени

яп. 5 ст. 382 НК РФ”.

СОРОКИН Алексей Валентинович

Минфин России

***

Хорошо, что в Минфине не настаивают на буквальном исполнении п. 5 ст. 382 НК РФ. Однако официальных писем Минфина и ФНС на этот счет нам найти не удалось. Будем надеяться, что в ближайшем будущем они появятся. Иначе остается риск, что инспекции на местах подойдут к вопросу формально и станут требовать рассчитывать налог по количеству месяцев, в течение которых у организации было право собственности на недвижимость.