Порядок расчета НДС в зависимости от вида операции и ставки

- или расчет НДС по конкретной операции;

- или расчет НДС к уплате в бюджет по итогам налогового периода.

Дадим ответы на оба эти вопроса исходя из того, что речь идет о плательщиках НДС (то есть организациях и предпринимателях на общем режиме налогообложения или применяющих ЕСХН).

Как посчитать НДС по конкретной операции

И здесь ответ на вопрос будет зависеть от многих факторов. Это и вид операции, и применяемая ставка налога. Покажем на нескольких примерах.

1. При реализации товаров (работ, услуг) на территории РФ в общем случае сумма НДС рассчитывается по такой формуле (п. 1 ст. 166 НК РФ):

Сумма НДС с реализации = Налоговая база х Ставка НДС

При этом налоговая база – это, как правило, договорная стоимость товаров (работ, услуг) без НДС (п. 1 ст. 154 НК РФ).

А ставка НДС по общероссийским операциям может принимать следующие значения:

- 20% – применяется, если нет оснований для других ставок;

- 10% – при продаже товаров из Перечней, утвержденных Правительством (продовольственных, детских, медицинских товаров и т.д.);

- 0% – по операциям, перечисленным в п.1 ст. 164 НК РФ (например, при экспорте при условии представления в ИФНС определенного пакета документов).

По общеу правилу в счетах-фактурах, а также в книге продаж исчисленный НДС отражается в рублях и копейках (без округления) (п.3 Правил заполнения счетов-фактур, п.9 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

С образцом заполнения счета-фактуры при реализации товаров можно ознакомиться в отдельной консультации, там же можно бесплатно скачать бланк счета-фактуры.

Реализация определенных товаров (работ, услуг) освобождается от НДС (не является объектом обложения). Их список приведен в п.2 ст. 146 (например, реализация земельных участков) и 149 НК РФ.

2. При получении аванса от покупателя (заказчика) НДС рассчитывается следующим образом (п. 1 ст. 154, подп. 2 п. 1 ст. 167 НК РФ):

Сумма НДС с аванса = Сумма полученного аванса х Ставка НДС

Ставка НДС в этом случае – 20/120 или 10/110, то есть расчетная. Какую именно ставку применить, зависит от вида товаров, по которым получен аванс.

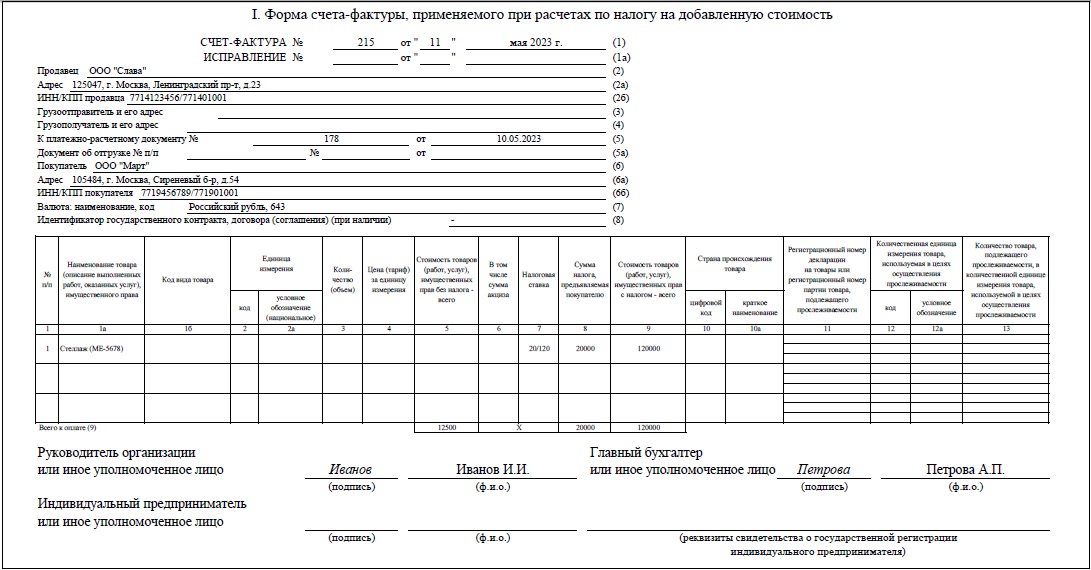

Ниже приведем образец заполнения счета-фактуры на аванс.

Как видим, в авансовом счете-фактуре:

– не заполняются сведения о грузоотправителе и грузополучателе;

– заполняются данные о платежке на аванс;

– не заполняются графы 1б, 2, 2а, 3 - 6;

- в графе 7 отражается расчетная ставка НДС.

После того, как в счет аванса будут отгружены товары (выполнены работы, оказаны услуги) и налогоплательщик начислит НДС с реализации, НДС с суммы полученного аванса можно будет принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Вам могут быть полезны следующие материла:

– НДС с аванса;

– Счет-фактура на аванс: когда выписывается.

3. НДС при безвозмездной передаче товаров (работ, услуг) начисляется по такой формуле:

Сумма НДС с безвозмездной передачи = Рыночная стоимость переданных товаров (работ, услуг) х Ставка НДС

О начислении НДС при безвозмездном оказании услуг на вебинаре рассказывала главный редактор журнала "Главная книга" Евгения Филимонова

Посмотреть целиком вебинар: "Налоговые ловушки безвозмездных сделок"

А вот при безвозмездной передаче основных средств бюджетным учреждениям, ГУП, МУП или органам власти НДС не начисляется (подп. 5 п. 2 ст. 146 НК РФ).

Счет-фактура при безвозмездной передаче заполняется в общем порядке. В этом документе в числе прочего указывается рыночная стоимость переданных товаров (работ, услуг) и рассчитанная по вышеприведенной формуле сумма НДС. Счет-фактура, как правило, составяется в одном экземпляре, который остается у передающей стороны, - принимающей стороне экземпляр счет-фактура не нужен, так как при безвозмездной передаче НДС к вычету не принимается.

4. Есть ситуации, когда НДС рассчитывается не сверх цены товара, а «изнутри». То есть НДС надо вычленить из цены имущества и при этом применить расчетную ставку. Это, к примеру, продажа имущества, которое учитывалось по стоимости вместе с НДС (п. 3 ст. 154 НК РФ), или продажа автомобилей, мотоциклов, отдельных видов электронной и бытовой техники по специальному Перечню, если это имущество куплено у физлиц (п. 5.1 ст. 154 НК РФ). Подробно о расчете НДС по этому виду операций мы рассказали в статье.

При продаже имущества, учитываемого с НДС, формула расчета НДС будет такая (п. 3 ст. 154 НК РФ):

Сумма НДС = (Договорная стоимость товара с учетом НДС – Стоимость, по которой было приобретено имущество, или для ОС остаточная стоимость по балансу с учетом переоценок) х 20/120 или 10/110

Например, организация приобрела у физлица автомобиль за 600000 руб. и впоследствии реализовала его другой организации за 660000 руб. (включая НДС). Сумма НДС в этом случае составит 10000 руб. ((660000 руб. - 600000 руб.) х 20/120).

По общему правилу при подобном расчете НДС в счет-фактуре в том числе нужно отразить:

– в графе 5 – межценовую разницу;

– в графе 8 – сумму НДС, рассчитанную с межценовой разницы по расчетной ставке;

– в графе 9 – цену продажи с НДС.

Более подробно о таком расчете НДС можно прочитать в Готовом решении «НДС с межценовой разницы».

Особый порядок расчета НДС действует при импорте товаров в РФ, при уплате НДС с электронных услуг.

Как видим, порядок расчета налога очень разнится. И не ошибиться вам поможет наш Калькулятор НДС. Он не только покажет, какая ставка НДС применяется в том или иной ситуации, но и подскажет, что использовать в качестве налоговой базы.

Как посчитать НДС к уплате в бюджет по итогам налогового периода

Напомним, налоговым периодом по НДС является квартал (ст. 163 НК РФ). По итогам каждого квартала налогоплательщики представляют в ИФНС декларацию по НДС в электронном виде. В ней они рассчитывают сумму НДС к уплате в бюджет.

Упрощенно порядок расчета НДС будет выглядеть так:

- Определяется общая сумма начисленного НДС по тем операциям, момент определения налоговой базы по которым попадает на текущий квартал (п. 2, 4 ст. 166 НК РФ).

- Определяется сумма НДС, которую можно принять к вычету. По приобретенным товарам (работам, услугам) это входной НДС, в отношении которого выполняются следующие условия (ст. 171 НК РФ):

- товары (работы, услуги) приняты к учету;

- имеется счет-фактура от поставщика;

- товары (работы, услуги) приобретены для облагаемых НДС операций.

По уплаченным авансам под товары (работы, услуги), облагаемые НДС, тоже можно принять к вычету НДС, если поставщик выставит счет-фактуру и в договоре будет прописано условие об авансе (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

3. Определяется сумма восстановленного налога. Случаев, когда надо восстанавливать принятый к вычету НДС, несколько. Один из них – это восстановление НДС с уплаченного аванса после получения товаров (работ, услуг) и принятия к вычету НДС с их стоимости. Подробнее о восстановлении НДС мы скажем ниже.

4. Если сумма начисленного НДС плюс восстановленный налог превышают налог, заявленный к вычету, то возникает НДС к уплате (п. 1 ст. 173 НК РФ). Эта сумма округляется до полных рублей по правилам математики (п. 6 ст. 52 НК РФ). В разделах 1 – 7 декларации по НДС все стоимостные показатели, включая сумму налога к уплате, отражаются в целых рублях. А вот в разделы 8 – 12 декларации данные переносятся из счетов-фактур, книг покупок и продаж и т.д. в рублях и копейках без округления.

Рассмотрим расчет НДС на примере. Допустим, организация в 1 квартале 2023 г.:

- продала товары, облагаемые по ставке 20%, на сумму 100 000 руб. без НДС;

- продала товары, облагаемые НДС по ставке 10%, на сумму 100 000 руб. без НДС;

- приняла к вычету входной НДС на сумму 15 000 руб.;

- восстановила НДС в сумме 2 000 руб.

Тогда сумма НДС к уплате в бюджет составит: 100 000 * 20% + 100 000 * 10% + 2 000 – 15 000 = 17 000 руб.

Заплатить исчисленный НДС нужно по итогам квартала тремя равными частями не позднее 28-го числа каждого из трех месяцев, следующих за этим кварталом (п.1 ст.174 НК РФ). Сроки уплаты НДС в 2023 г. вы найдете в отдельной консультации.

А вот если сумма вычетов по НДС превысит исчисленный НДС, то разницу можно возместить из бюджета. Если по итогам камеральной проверки декларации по НДС инспекция подтвердит сумму НДС к возмещению, то ее можно будет вернуть на расчетный счет или зачесть в счет будущих платежей.

Случаи восстановления НДС

В основном НДС восстанавливается, когда имущество, по которому ранее был принят к вычету входной НДС, стало использоваться для необлагаемых НДС операций. Например, имущество стало использоваться для операций, перечисленных в ст. 149 НК РФ. Или имущество передано в качестве вклада в уставный капитал другой организации. Случаи, когда надо восстанавливать НДС, перечислены в п. 3 ст. 170 НК РФ.

По основным средствам входной НДС восстанавливается пропорционально остаточной (балансовой) стоимости по данным бухучета без переоценки. А по остальному имуществу – в размере сумм НДС, ранее принятых к вычету.

Как посчитать НДС налоговому агенту

Отдельная ситуация – это уплата НДС в качестве налогового агента. В этом случае НДС исчисляется отдельно каждому случаю. Когда-то налог исчисляется расчетным путем по расчетной ставке 20/120 или 10/110 от стоимости товаров (работ, услуг). Когда-то – по обычной схеме со ставкой налога 10% или 20%.

Полный список случаев, когда организация или предприниматель будут выступать в роли налогового агента по НДС, приведен в отдельной консультации.