Продажа через казахстанский филиал

Как подтвердить право на экспортную ставку НДС

Когда российская компания продает товар казахстанскому покупателю, все более-менее ясно: у нашей компании — экспорт, который надо подтвердить, а у казахстанского покупателя — импорт, с которого он должен уплатить НДС в свой бюджет.

Но у одной нашей читательницы сложилась такая ситуация. У компании есть филиал в Казахстане. Он стоит на налоговом учете в казахстанской инспекции в качестве плательщика НДС. Филиал получает от головного подразделения товары по закупочным ценам (товары организация покупает в России) для последующей продажи казахстанским покупателям. Читательница попросила проанализировать предложенную ею схему (в хорошем смысле слова) взаимоотношений с казахстанской и с российской налоговыми службами. Насколько она жизненна и безопасна с точки зрения налогообложения, давайте посмотрим вместе.

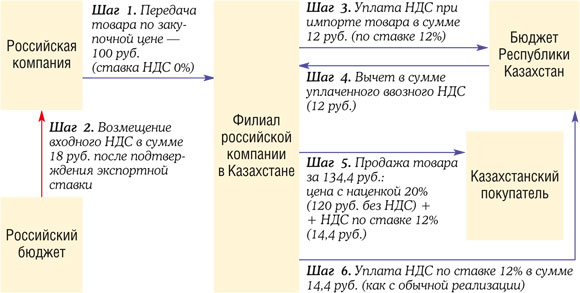

Предложенная схема: отгрузка своему зарубежному филиалу — это экспорт

Отметим, что эта схема не уникальна: она довольно широко применяется российскими компаниями, имеющими филиалы в Казахстане.

Рассмотрим ее на условном примере, когда товар куплен у поставщика за 118 руб. (100 руб. — цена товара, 18 руб. — НДС). Этот товар по закупочной цене передается казахстанскому филиалу, а он продает его с

Красным цветом мы выделили те действия, по которым возможны проблемы с налоговиками.

Как видим, передача товара зарубежному филиалу рассматривается как экспортная операция. Собирается пакет документов для подтверждения нулевой ставки НДС (в число которых входит экземпляр заявления о ввозе товаров и уплате косвенных налогов, предоставленный казахстанским филиалом), после чего сдается декларация в налоговую инспекцию.

Такая схема налоговых взаимоотношений родилась из предпосылки, что импортом может быть признан любой ввоз товаров налогоплательщиками на территорию Казахстана с территории России или Белорусси

С казахстанской налоговой инспекцией сложностей не должно возникнуть, ведь ей надо принять «ввозную» НДС-декларацию, проследить за получением налога в бюджет и проставить отметку об уплате налога. Также на практике ранее не было сложностей с дальнейшим вычетом такого ввозного налога.

Однако все не так оптимистично. Российская налоговая инспекция просто не подтвердит нулевую ставку НДС и не будет возмещать налог российской организации.

Дело в том, что передача товара от головного подразделения российской организации к ее казахстанскому филиалу экспортом не является. Ведь экспорт товаров — это вывоз из страны товаров, реализуемых налогоплательщикам

Более того, казахстанский филиал при получении товара от головной компании не должен платить ввозной НДС, даже если такая операция называется импортом. С 1 января 2015 г. это прямо закреплено в Договоре о Евразийском экономическом союзе: косвенные налоги не должны взиматься при импорте товаров, связанном с их передачей в пределах одного юридического лица. Правда, уточнено, что местным законодательством стран может быть установлено обязательство по уведомлению налоговых органов о ввозе (вывозе) таких товаро

А до 2015 г. неясности действительно были. Но даже если товар был передан казахстанскому филиалу в 2014 г. и ранее, ввозной налог платить было не нужно. Поскольку правила Соглашения и Протокола были едины как для российских, так и для казахстанских организаций и их филиалов и представительств, мы обратились к специалистам налоговой службы РФ с просьбой рассмотреть зеркальную ситуацию: надо ли было платить до 2015 г. импортный НДС при ввозе в Россию товаров, передаваемых казахстанской компанией ее российскому представительству. И вот какой ответ мы получили.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Когда российское представительство (филиал) казахстанской компании ввозило на территорию России товар, полученный от головной организации для последующей продажи на территории РФ, то ему не требовалось уплачивать НДС при ввозе товаров.

Если российская организация приобретала этот товар у представительства (филиала) казахстанской компании, то российская организация сама должна была:

- заплатить НДС при ввозе казахстанских товаров на территорию Р

Фп. 1.4 ст. 2 Протокола; - подать в свою инспекцию декларацию на уплату косвенных налогов, приложив к ней заявление о ввозе товаров и иные документы, предусмотренные в п. 8 ст. 2 Протокола о порядке взимания косвенных налогов;

- передать представительству (филиалу) казахстанской компании экземпляр заявления о ввозе товаров с отметкой российской налоговой инспекции об уплате косвенных налого

в”.

ВЫВОД

Независимо от того, когда товар передан казахстанскому филиалу российской организацией — в 2014 г. или в 2015 г., ввозной НДС платить в казахстанский бюджет не нужно.

Поскольку на этапе передачи товара филиалу нет и не было ни экспорта, ни облагаемого НДС импорта, российские инспекторы попросят доплатить НДС в бюджет, если он был предъявлен к вычету российской компанией при покупке товара.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Когда казахстанский филиал российской организации уплачивает налог при ввозе товаров, переданных ему головным подразделением его российской компании, он допускает ошибку.

Если налог при импорте все же уплачен в Казахстане, то получается, что с точки зрения российского налогового законодательства организация не использовала товар для операций, облагаемых российским НДС: его просто отдали в филиал, а дальнейшая его судьба не регулируется нормами российского Налогового кодекса.

В этом случае подтвердить нулевую ставку российской компании вряд ли получится. Ведь факт экспорта не подтвержден. Следовательно, придется восстановить НДС, принятый ранее к вычету по товарам, переданным филиалу, и включить восстановленную сумму в расход

ыподп. 2 п. 3 ст. 170 НК РФ”.

ЛОЗОВАЯ Анна Николаевна

Минфин России

Мы выяснили, что предложенная схема неверна. Так какая же схема правильная?

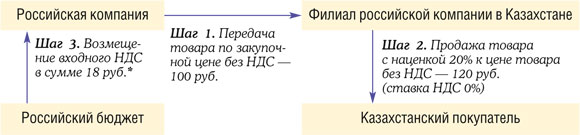

Верный подход: экспорт товара — это его продажа казахстанскому покупателю

Вот что говорят специалисты ФНС, рассматривая сложившуюся ситуацию.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Если российская организация передает товары в филиал, расположенный в Казахстане, затем заключает договоры на реализацию таких товаров, то (принимая во внимание, что филиал не является юридическим лицом) она может сейчас и могла до 2015 г. применять нулевую ставку НДС в России. Уплачивать НДС при импорте товаров в такой ситуации должны казахстанские покупател

ип. 1.4 ст. 2 Протокола; пп. 13, 14 приложения № 18 к Договору. По товарам, предназначенным для экспорта, придется восстановить входной НДС (если он ранее предъявлялся к вычету при расчетах с бюджетом). Но при подтверждении экспорта российская организация, продающая товары через свой казахстанский филиал, может снова принять к вычету этот нало

г”.

ЛОЗОВАЯ Анна Николаевна

Минфин России

* После подтверждения экспортной ставки по НДС 0%.

НДС с казахстанского покупателя не взимается, так как эта операция облагается по ставке 0%.

Для подтверждения нулевой ставки НДС российской организации надо собрать полный комплект документов в течение 180 дней с даты отгрузки товаро

***

С 1 января 2015 г. в связи с образованием Евразийского экономического союза вступил в силу новый Протокол о порядке взимания косвенных налого