НДФЛ при продаже «объединенного» жилья

Порядок освобождения от НДФЛ: было и стало

С 01.01.2016 изменился порядок освобождения от НДФЛ доходов, полученных от продажи жилья. И теперь доходы от продажи жилой недвижимости, приобретенной начиная с 2016 г., не облагаются НДФЛ, если она находилась в собственности продавца:

•3 года — только для жилья, полученного по наследству, в дар от члена семьи, в результате приватизации или по договору рентып. 3 ст. 217.1 НК РФ;

•5 и более лет — для жилья, приобретенного по любым другим основаниямп. 4 ст. 217.1 НК РФ.

К недвижимости, приобретенной до 2016 г., пятилетний срок не применяетсяп. 3 ст. 4 Закона от 29.11.2014 № 382-ФЗ. Доходы от продажи такого жилья освобождаются от налогообложения по старым правилам. То есть, если такая квартира находилась у продавца в собственности 3 года и более, НДФЛ платить не придется независимо от оснований приобретенияп. 17.1 ст. 217 НК РФ (ред., действ. до 01.01.2016); Письмо Минфина от 14.02.2017 № 03-04-05/8238.

Справка

Региональным властям разрешено уменьшать пятилетний срок нахождения жилой недвижимости в собственности вплоть до нуляп. 6 ст. 217.1 НК РФ. Но пока только два субъекта РФ воспользовались этим правом: Республика Алтай и Ханты-Мансийский автономный округ. В обоих регионах установили срок, равный 3 годам, то есть такой, какой и был до 2016 г.ст. 1 Закона Республики Алтай от 06.10.2015 № 49-РЗ; ст. 1 Закона Ханты-Мансийского автономного округа — Югры от 27.09.2015 № 70-оз

Как считать срок, если жилье приобреталось по долям

Упомянутые в статье Письма Минфина и ФНС можно найти:

раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

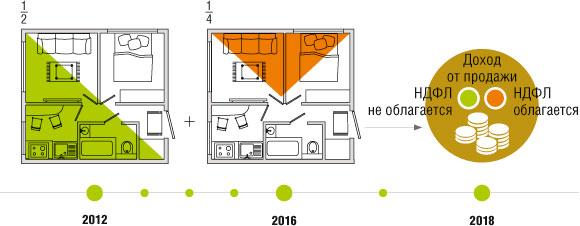

Если вы приобретали квартиру по долям, то отсчитывать срок владения ею нужно с момента приобретения права собственности на первоначальную долю. И Минфин, и ФНС с этим согласныПисьма Минфина от 19.07.2016 № 03-04-05/42215, от 15.08.2014 № 03-04-05/40976; ФНС от 22.10.2012 № ЕД-4-3/17824@.

Дело в том, что, когда вы покупаете долю в праве собственности, вы становитесь собственником не конкретных квадратных метров, а всей квартиры полностью, просто вместе с другими совладельцамипп. 1—4 ст. 244 ГК РФ. И переход к вам впоследствии доли кого-то из них не может служить новой точкой отсчета при расчете срока владения квартиройп. 1 ст. 235 ГК РФ.

Условие. Гражданину с 2008 г. принадлежала 1/4 доли в праве собственности на квартиру, в 2016 г. он получил 1/4 доли по наследству, а оставшиеся 2/4 купил. В 2017 г. квартира продана.

Решение. Отсчет срока нахождения квартиры в собственности гражданина для целей уплаты НДФЛ нужно вести с 2008 г. То есть квартира считается приобретенной до 2016 г. и находилась в собственности гражданина более 3 лет. Следовательно, декларировать доход от продажи и платить НДФЛ ему не нужноп. 17.1 ст. 217, п. 4 ст. 229 НК РФ.

ЕСЛИ ЖИЛЬЕ ПРИОБРЕТАЛОСЬ ПО ДОЛЯМ

Заметим, что, в случае когда квартира находится в общей собственности у супругов (то есть в совместной собственности, без определения долейп. 2 ст. 244 ГК РФ), с переводом жилья на одного из них по брачному договору срок также не нужно отсчитывать заново. Он все равно будет считаться с момента покупки квартиры супругамиПисьмо Минфина от 30.06.2017 № 03-04-05/41585.

Учтите, такие правила действуют только при продаже объекта недвижимости целиком. Если вы продаете не всю квартиру, а лишь отдельные доли, приобретенные в разное время, то срок придется считать по каждой доле отдельно.

Условие. В 2013 г. по договору купли-продажи приобретена 1/4, а в 2016 г. — еще 1/2 доли в праве собственности на квартиру. В 2017 г. собственник эти доли продал. Сумма сделки по договору купли-продажи составила 2 700 000 руб.

Решение. Доход от продажи 1/4 доли облагаться НДФЛ не будет, поскольку куплена эта доля более 3 лет назад и к ней применяются правила подсчета сроков, действовавшие до 2016 г. А вот доход от продажи 1/2 доли будет облагаться НДФЛ. Мало того, продать без налога эту 1/2 доли можно было бы только в 2021 г. Ведь срок по этой собственности считается уже по-новому. Поскольку доли проданы по одному договору, сумма дохода, относящаяся к каждой из долей, определяется пропорционально ее размеруПисьмо Минфина от 20.05.2014 № 03-04-05/23772. То есть облагаемым доходом от сделки будет сумма, равная 1 800 000 руб.

ЕСЛИ ЖИЛЬЕ ПРИОБРЕТАЛОСЬ ПО ДОЛЯМ И ТАК ЖЕ ПО ДОЛЯМ ПРОДАЕТСЯ

Конечно, при уплате НДФЛ с полученного дохода можно воспользоваться имущественным вычетом в размере 1 000 000 руб. или в сумме расходов на покупку доли, которая была в собственности менее 5 летподп. 1 п. 1, подп. 1 п. 2 ст. 220 НК РФ.

О том, как считать для целей НДФЛ сроки владения при продаже квартиры по долям или отдельных долей в праве собственности на жилье, мы писали:

Из разъяснений Минфина можно сделать и такой вывод: если налогоплательщик объединил две доли в праве собственности в одну, то при ее продаже срок для целей уплаты НДФЛ нужно считать по дате приобретения первоначальной доли, даже если собственник не стал единоличным владельцем объектаПисьмо Минфина от 25.05.2015 № 03-04-05/29773. То есть если бы гражданин в нашем примере зарегистрировал право собственности на 3/4 доли, то при продаже этой доли он мог бы не платить НДФЛ.

Правда, в такой ситуации возможны вопросы со стороны налоговиков. Скорее всего, вам пришлют уведомление о необходимости декларирования доходов от продажи имущества и вызовут в инспекцию для объяснений.

Как считать срок, если квартира приобреталась по комнатам

Объектом продажи может выступать и отдельная комната в коммунальной квартире. Нередко один из собственников выкупает у других их комнаты и объединяет квартиру в один объект права собственности.

Раньше Минфин считал, что квартира, полученная объединением нескольких комнат (или, скажем, двух квартир), представляет собой новый объект недвижимости. И срок владения нужно отсчитывать с момента регистрации права собственности физлица на такой новый объектПисьмо Минфина от 23.03.2015 № 03-04-05/15884.

Этим же подходом руководствовались и налоговики до тех пор, пока дело не дошло до Верховного суда. Суть спора, рассмотренного ВС, такова. Гражданка в 1997 г. купила две комнаты в трехкомнатной квартире. В 2005 г. приобрела в ней третью комнату. Свидетельство о регистрации права собственности на всю квартиру она оформила в 2013 г. и в том же году квартиру продала.

Затем подала декларацию 3-НДФЛ, где указала облагаемый доход в сумме, полученной от продажи квартиры, и в той же сумме расходы и вычеты по этой сделке. Налоговики доначислили гражданке НДФЛ, посчитав, что квартирой она владела меньше 3 лет.

Но ВС решил, что объединение трех комнат в один объект (квартиру) без изменения его внешних границ не влечет прекращения или перехода прав на него. После покупки в 2005 г. третьей комнаты гражданка могла единолично распоряжаться всей квартирой. С этого момента и нужно исчислять срок нахождения в собственности независимо от формального объединения объектаОпределение ВС от 06.04.2016 № 70-КГ15-16.

ЕСЛИ КВАРТИРА ПРИОБРЕТАЛАСЬ ПО КОМНАТАМ

Эта правовая позиция ВС доведена ФНС до инспекторов на местахПисьмо ФНС от 07.07.2016 № СА-4-7/12211@ (п. 11). Недавно разъяснения со ссылкой на ВС дал и МинфинПисьмо Минфина от 03.11.2017 № 03-04-05/72486. А еще раньше оба ведомства распространили этот подход и на ситуации, когда объединены не комнаты, а квартирыПисьма Минфина от 23.08.2016 № 03-04-07/49241; ФНС от 13.09.2016 № БС-2-11/932@. Так что споров по этим вопросам больше не будет.

* * *

Если предметом договора купли-продажи является квартира, которой менее 5 лет (менее 3 лет — по старым правилам) владеют по долям несколько человек, то вычет 1 000 000 руб. распределяется пропорционально доле каждогоподп. 3 п. 2 ст. 220 НК РФ; Письмо Минфина от 19.10.2017 № 03-04-05/68259. Этого можно избежать, если в качестве предмета договора указать не квартиру, а доли как самостоятельный объект купли-продажи. Тогда вычет 1 000 000 руб. сможет получить каждый продавецподп. 1 п. 2 ст. 220 НК РФ; Письма Минфина от 24.06.2016 № 03-04-05/36856; ФНС от 22.04.2015 № БС-4-11/6911@. Либо оформляйте продажу каждой доли отдельным договоромПисьмо ФНС от 17.07.2015 № СА-4-7/12693@; Определение ВС от 22.12.2014 № 306-КГ14-2867.